Предисловие

Перед тем, как начать анализ компании стоит сделать небольшое предисловие. Я давно с интересом слежу за бизнесом Яндекса и считаю его с отрывом самой интересной компанией на российском рынке – из последующей серии обзоров будет понятно почему. Я покупал акции в 2019 году, докупал их на падении из-за депутата Горелкина (думаю многие помнят эту историю) и делал обзоры здесь и здесь, в которых объяснял, почему бизнес стоит дешево, хотя по мультипликаторам казалось наоборот. И держал до марта 2020 года.

В марте 2020 случилось две вещи. Во-первых, обвал рынков из-за коронавируса, в ходе которого я продал часть позиций, в том числе Яндекс, и на время целиком переключился на зарубежные рынки. Во-вторых, мне прислали оффер из Яндекса и я начал там работать 🙂 В компании начиная с определенного уровня есть программа для сотрудников, в рамках которой выдают акции Яндекса (RSU – restricted stock unit), у которых, правда, есть особенность, что продавать можно не сразу, а частями по определенному принципу (далее тоже расскажу об этом подробнее). Так как работая в Яндексе я в любом случае был его акционером (причем каждые пол года в компании пересмотр условий и выплата бонусов, которые увеличивали пакет акций) и не покупал самостоятельно акции с рынка. Также с учетом подписанного NDA и доступа к некоторой непубличной информации, я ничего не писал про компанию последние полтора года.

Недавно ситуация изменилась – я ушел из Яндекса, а все выданные ранее акции после увольнения “сгорают”, так что снова появилась мотивация проанализировать бизнес компании независимым взглядом. Более того, Яндекс начиная с Q2’21 начал намного более детально раскрывать структуру своего бизнеса, что сделало возможным более полный и подробный анализ. И еще сначала хотел сделать один большой пост, но потом понял, что информации слишком много, и я буду писать его слишком долго, а потом просто никто не дочитает до конца 🙂 Поэтому в итоге вместо одного поста будет целая серия постов про Яндекс в целом и отдельные направления бизнеса, а заодно поговорим про рынки, на которых работает компания, и конкурентов.

Для полной прозрачности нужно сделать несколько дисклеймеров, которые применимы ко всему дальнейшему анализу:

- Я еще не закончил анализ, у меня пока нет акций в портфеле и готового ответа, насколько они интересны по текущей цене. Я делаю анализ в первую очередь для себя с целью получить некую справедливую оценку компании, а не показать, что она дорогая или дешевая. Что я думаю о перспективах компании и ее акций можно будет узнать последнем посте серии 🙂

- В Яндексе у меня была возможность хорошо разобраться в нескольких сегментах бизнеса и рынках, посмотреть на то, как принимаются некоторые решения на уровне топ-менеджмента, и в целом понять атмосферу в компании. По объективным причинам я не смогу обо всем рассказать и в анализе буду использовать исключительно публичную информацию, благо ее достаточно, чтобы сделать подробный разбор компании.

- Моя качественная оценка компании может быть непроизвольно немного смещена в позитивную сторону, так как 1.5 года работы оставили в целом очень приятные впечатления. Тем не менее я старался быть максимально объективным в процессе анализа, везде приводить ссылки на источники и делать минимальное количество субъективных суждений, особенно в процессе оценки, который будет в последующих постах.

Общий подход к оценке и анализу

Перед тем, как углубиться в детали, важно немного рассказать про общий подход к оценке таких компаний как Яндекс. Если тезис о том, что для компаний вроде Яндекса использовать стандартные мультипликаторы не имеет смысла, для вас очевиден, эту часть можно пропустить и перейти к следующей.

Большинство инвесторов смотрит на мультипликаторы компании, видит огромные цифры и сразу делает вывод о том, что Яндекс – пузырь и его точно не нужно покупать, а может вообще стоит зашортить. К тому же зачем вообще нужен Яндекс с такими мультипликаторами, если можно взять Google за 20 EBITDA?

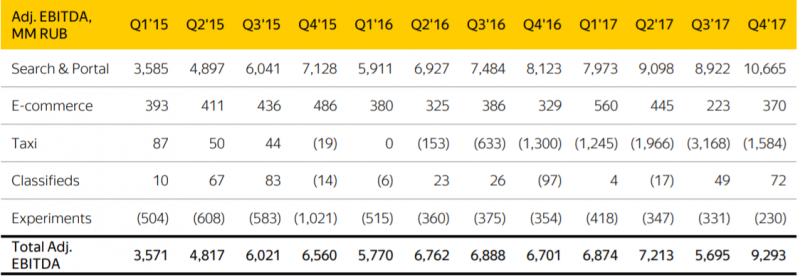

На самом деле такой подход к оценке в корне неправильный. Точнее раньше его, в принципе, можно было использовать, примерно до 2016 года. Тогда в Яндексе бизнес был достаточно простой и однородный – почти все доходы генерировал Поиск и сопутствующие рекламные сервисы, другие бизнесы были достаточно маленькие и не сильно влияли на показатели компании. Но затем начал быстро расти сегмент Такси, который требовал больших инвестиций – в таблице ниже можно четко увидеть эту точку перелома в середине 2016 года. С этого момента общие мультипликаторы Яндекса потеряли смысл и стали бесполезны для анализа компании.

На Такси Яндекс не остановился – в последние несколько лет появилось огромное количество других новых направлений бизнеса, которые никак не связаны с поиском и рекламой, в которые компания много инвестирует. В результате Яндекс, по сути, превратился в холдинговую компанию с огромным количеством разнообразных бизнесов под одной крышей, к которым нельзя применять одни и те же методы оценки.

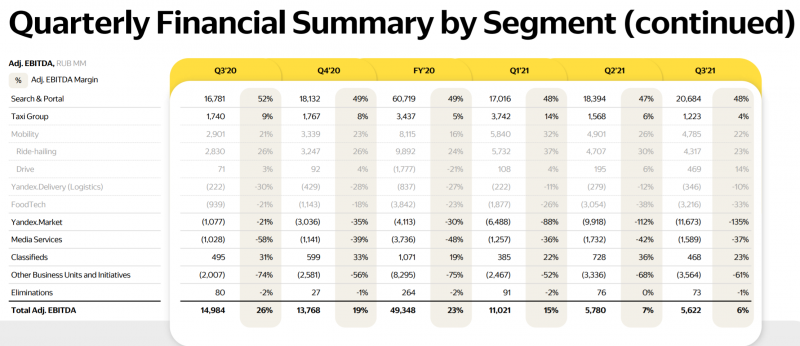

Если взять EBITDA Яндекса по сегментам из последнего отчета, можно заметить, что есть всего несколько прибыльных бизнесов и большое количество убыточных. Грубо говоря в Q3’21 прибыльные сегменты принесли около 26 млрд рублей EBITDA, а убыточные потратили более 20 млрд. Когда инвесторы смотрят на общую EBITDA компании и считают от нее мультипликатор, они, по сути, говорят, что Маркет, Еда, Лавка, Доставка, Самоуправляемые автомобили, Медиасервисы, Облачные сервисы и большое количество других бизнесов не просто ничего не стоят, а имеют отрицательную стоимость в миллиарды долларов, так как сильно завышают общий мультипликатор. Если хотите максимально простую оценку, можете предположить, что завтра Яндекс закроет все убыточные бизнесы и оставит только прибыльные – тогда компания будет генерировать около 100 млрд рублей EBITDA в год, что дает EV/EBITDA менее 20. Причем и Поиск, и особенно Такси еще растут достаточно быстрыми темпами (около 15% и 40% в год соответственно, если убрать низкую базу прошлого года). Уже не так страшно, да?

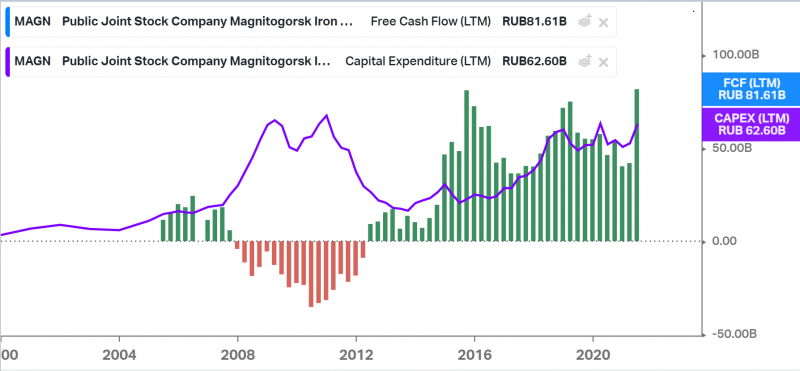

Но самое популярное заблуждение, которое есть у многих инвесторов, заключается в том, что если бизнес убыточный, то он априори некачественный и должен стоить очень дешево или ноль. Все привыкли, что инвестиции на развитие бизнеса – это капекс, который не попадает в P&L. Вот, например, динамика FCF ММК, который был отрицательным с 2008 по 2012 год. Значит ли это, что в условном 2007 году бизнес ММК был хорошим, потом на 5 лет стал ужасным, а потом снова почему-то стал еще лучше, чем раньше? Конечно нет, такая история понятна большинству инвесторов – компания инвестирует деньги в строительство новых или модернизацию старых мощностей, когда инвестиционная программа закончится, капекс снизится, доходы вырастут и инвестиции со временем окупятся.

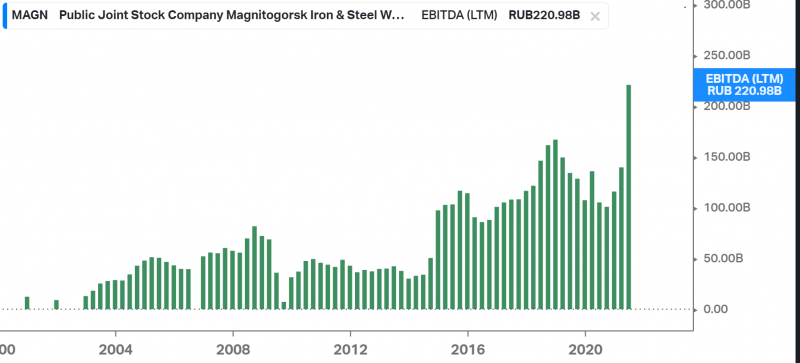

При этом действующие производственные мощности компании продолжали работу в нормальном режиме и на операционных показателях инвестиции фактически не сказались – EBITDA была стабильно положительной в течение всего периода. Сделанные инвестиции потом со временем попадут в P&L через амортизацию и проценты за обслуживание долга, а на EBITDA повлияют только положительно, когда от них начнется отдача.

Теперь ключевой тезис, который необходим для дальнейшего анализа. Технологические компании инвестируют в основном через опекс (операционные расходы). Иными словами, когда технологическая компания развивает новый сервис, фактически все расходы попадают не в капекс, а сразу в P&L и искажают мультипликаторы, делая их нерелевантными.

Рассмотрим на примере Такси. Яндекс запустил сервис ровно 10 лет назад, в 2011 году. Тогда сервис представлял собой очень простое приложение, к которому были подключены несколько таксопарков в Москве, позволявшее заказать такси через смартфон без звонка по телефону. Первые несколько лет сервис органически развивался и даже был прибыльным какое-то время, но небольшим по размеру.

Спустя некоторое время на российском рынке появились другие агрегаторы, в первую очередь зарубежные Uber и Gett. К 2016 году все низко висящие фрукты были съедены и развернулась настоящая война между сервисами. Многие, возможно, помнят, как лет 5 назад в Москве (и наверное во многих других городах тоже) направо и налево раздавали промокоды на бесплатные поездки, и в целом такси стоило смешных денег. Естественно, за такой праздник жизни должен был кто-то платить, и в данном случае это делали агрегаторы, включая Яндекс.Такси. Какие расходы они при этом несли:

- Привлечение и удержание клиентов (маркетинг, промокоды и т.д.) – целиком попадает в P&L

- Привлечение и удержание водителей (разные субсидии и бонусы) – целиком попадает в P&L

- Разработка приложений (для клиентов и водителей) – почти целиком попадает в P&L

- Разработка сопутствующих технологий (ценообразование, оптимизация маршрутов и т.д.) – почти целиком попадает в P&L

- Фактически все остальные процессы (выстраивание поддержки клиентов и водителей, контроля качества сервиса и т.д.) – тоже попадают в P&L

Иными словами, чтобы создать агрегатор такси, капекс фактически не нужен, но требуются большие операционные расходы – на разработчиков и прочий персонал, маркетинг, субсидии водителям и другие расходы. Причем расходы компания несет сразу и они превращаются в большие убытки в P&L, а доходы появляются с задержкой и увеличиваются со временем. Так продолжается какое-то время, пока бизнес не сможет достигнуть целевого масштаба, при котором сходится экономика.

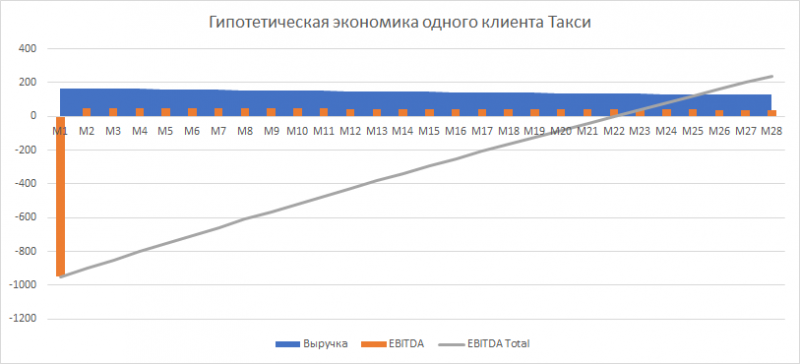

Давайте разберем простой пример экономики привлечения пользователя в такси. В последнем письме акционерам Яндекс раскрыл, что средний чек около 250 рублей (620 млрд GMV run rate и 2.5 млрд run rate поездок). Средняя комиссия Яндекса – 10% (выручка/GMV). Средняя EBITDA – 3-4% GMV. Средний пользователь делает 6.7 поездок в месяц, тем самым приносит Яндексу около 167 рублей выручки и 50-60 рублей EBITDA в месяц. Такси – сервис, которым люди пользуются постоянно, без сильных перепадов с точки зрения сезонности (она есть, но не очень большая). У Яндекса грубо половина рынка такси в России, если не больше (более точную оценку сделаю отдельно), и не много альтернатив, т.е. если человек установил приложение Яндекс Go или Uber, он, вероятно, будет им пользоваться много лет. Но допустим, что 1% пользователей каждый месяц удаляет приложение или перестает им пользоваться и их нужно привлекать заново, т.е. будем каждый месяц уменьшать выручку и EBITDA от пользователя на 1%. Сколько Яндекс может заплатить за то, чтобы привлечь пользователя?

Допустим, привлечение пользователя стоило 1000 рублей. В этом случае экономика по месяцам будет выглядеть следующим образом (график ниже), привлечение клиента окупится примерно за 1.5-2 года. Цифры условные, я не знаю точную стоимость привлечения клиента и процент оттока, и поведение пользователей (частота поездок, средний чек и т.д.) может меняться с течением времени, задача этого упражнения – показать общий принцип. Суть в том, что в первый месяц при привлечении нового пользователя Яндекс получает огромной убыток, который даже кратно превышает его выручку от этого клиента, но затем много месяцев или даже лет зарабатывает и постепенно окупает свои расходы. Фактически такие маркетинговые расходы по своей логике намного ближе к капексу (этот график похож на отдачу от нового месторождения или завода, только там период инвестиций намного длиннее), но они целиком попадают в P&L в месяц, когда их совершили, и тем самым сильно искажают показатели.

История финансовых показателей Такси выглядит следующим образом (график ниже). Очень похоже на пример с ММК, только вместо роста капекса и отрицательного FCF при положительной EBITDA был рост операционных расходов и отрицательная EBITDA, которые потом были компенсированы за счет роста масштаба и улучшения экономики бизнеса, когда компания заняла большую долю рынка. Можно сказать, что в 2016-2018 годах была большая инвестпрограмма, когда Яндекс инвестировал в развитие сервиса, отдачу от которой видно невооруженным взглядом. За последние 3 года Такси принес примерно вдвое больше денег, чем было затрачено за всю его историю ранее – как вам такая отдача от инвестиций?

В итоге сейчас бизнес такси приносит отличную прибыль и стоит миллиарды долларов (более точную оценку сделаем в отдельном материале). Вопрос – сколько такой бизнес должен был стоить в 2017 году, когда он генерировал миллиардные убытки, растущие по экспоненте с каждым кварталом, но при этом очень быстро рос, уже имел сильные позиции на рынке и потенциал стать лидером и со временем начать зарабатывать прибыль (кстати очень похоже на текущий Маркет, только в меньшем масштабе)? Для справки за 2017 год выручка такси составила около 5 млрд рублей, а убыток по EBITDA – 8 млрд рублей.

Если взять убыток за 2017 год в 8 млрд рублей по EBITDA, и умножить на EV/EBITDA Яндекса = 30, на момент когда вышел годовой отчет, получается, что при оценке Яндекса “в лоб” по общему мультипликатору Такси стоило -240 млрд рублей, но кажется это не очень адекватная оценка 🙂 На самом деле ответ на этот вопрос есть – в это время Яндекс объединил свой бизнес такси с Uber в России и СНГ и получил долю 59% при общей оценке $3.8 млрд, т.е. его убыточный бизнес по состоянию на 2017 год оценили примерно в $2.25 млрд. В то время такая оценка могла показаться безумной, но сейчас бизнес стоит значимо дороже и если можно было бы инвестировать в Такси в то время по такой оценке, это была бы хорошая сделка.

Надеюсь, что на основе примера выше стало понятно, почему просто брать мультипликаторы в случае Яндекса бесполезно и убыточные бизнесы имеют какую-то (иногда весьма большую) ценность.

Стратегия Яндекса

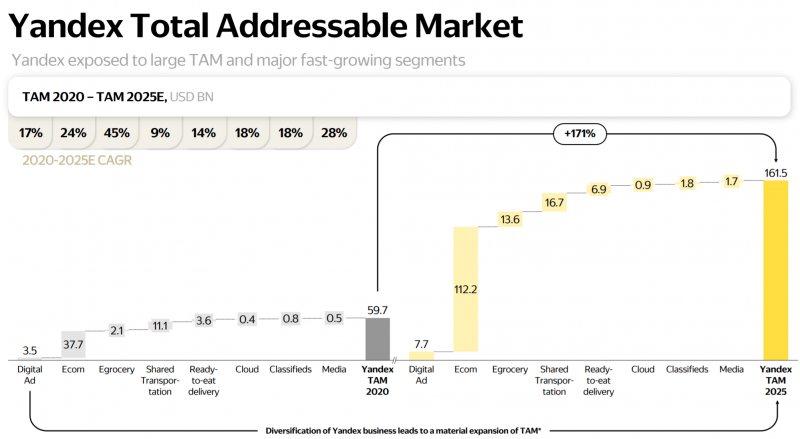

За последние 5 лет Яндекс трансформировался из компании, которая развивает поиск и сопутствующие рекламные сервисы, в компанию, которая занимается почти всем. Зачем Яндексу это нужно? В презентации для инвесторов есть такой слайд, где показаны основные рынки, на которых сейчас работает компания. Можно заметить, что по прогнозу рынок онлайн рекламы в 2025 году составит $7.7 млрд, и с учетом наличия на этом рынке Google, Facebook, VK, TikTok и других игроков Яндексу будет сложно нарастить долю выше текущих 25-30%. А весь целевой рынок, с учетом остальных бизнесов, которые сейчас есть в компании – более $160 млрд. В данном случае не стоит сильно придираться к цифрам, возможно в реальности окажется, что это не 160 млрд, а 140, или 180. Также понятно, что нельзя сравнивать рынки напрямую, так как в Поиске маржа по EBITDA почти 50%, а в доставке продуктов вряд ли получится достичь больше 5-10%. И здесь еще нет других очень больших рынков, на которые Яндекс планирует выйти или где уже работает – финансы, образование, здравоохранение и другие.

Основная суть в том, что у Яндекса был выбор – ограничиться текущим, относительно небольшим рынком, и остаться очень прибыльной, но относительно небольшой компанией, или выйти в новые сегменты (что неминуемо повлечет инвестиции и падение прибыли), чтобы в будущем стать компанией намного большего масштаба. И Яндекс пошел по второму пути. Это, на самом деле, не уникальная история, фактически крупные все технологические компании, и в США, и особенно в Китае, делают то же самое. Но с учетом необычной ситуации на рынке, где работает Яндекс (речь и про Поиск, и про Россию), компания использует (отчасти вынужденно) стратегию, которая отличается от общепринятой. Сразу стоит сделать дисклеймер, что описанное ниже – не официальная стратегия компании, а моя трактовка ситуации.

Как правило, у любого бизнеса есть несколько возможных направлений для роста:

- Развивать текущий бизнес и увеличивать долю рынка – самая простая и понятная стратегия, нужно сфокусироваться на том, что хорошо умеешь делать, и таким образом увеличивать доходы

- Расширяться географически, сначала на соседние рынки, а при возможности строить глобальный бизнес – особенно если речь идет о технологических продуктах, где это делать значительно проще, чем в большинстве других сфер

- Выходить в смежные сегменты рынка, где имеющиеся компетенции и ресурсы, которые уже есть в компании благодаря ее основному бизнесу, могут дать конкурентные преимущества

- Наконец, можно выходить совсем в новые сегменты бизнеса, которые, на первый взгляд, не имеют прямого отношения к бизнесу компании – это самый сложный и рискованный путь

Теперь давайте посмотрим на ситуацию, в которой находится Яндекс. Компания является лидером на российском рынке рекламы. Яндекс пишет, что занимает 27% от всего рынка рекламы в России и половину рынка онлайн рекламы (когда буду отдельно разбирать Поиск, попробуем проверить эти цифры, а пока возьмем их за основу). При этом российский рынок онлайн рекламы является одним из самых конкурентных в мире – помимо Яндекса есть еще три крупных игрока – Google, Facebook и VK, а также сильные нишевые игроки в разных сферах (Авито, Циан, Wildberries и Ozon, которые также развивают рекламу на своих площадках и т.д.), а теперь еще Apple, который тоже хочет забрать себе кусок рекламного рынка. И онлайн реклама это половина рынка, есть еще огромное количество игроков на оффлайн рынке, которые плавно теряют долю, но тоже не будут сдаваться без боя. В общем, это один из самых жестких рынков с точки зрения конкуренции, на котором только можно работать, и значимо нарастить свою долю рынка, если ты уже занимаешь лидирующие позиции и четверть всего рынка, очень сложно.

Если у Яндекса отлично получается развивать поиск и рекламные сервисы в России – может стоит выйти зарубеж? Компания пыталась это сделать, но с этим есть большие сложности. Во-первых, на глобальном рынке поиска Google занимает абсолютно доминирующее положение с долей 85-90%+ (особенно если не считать Китай, где компания вообще не работает). Специфика поиска такова, что это один из самых защищенных рынков от конкуренции, куда почти невозможно пробиться, напрямую конкурируя с Google. За последние 15 лет, когда Google занял лидирующие позиции, ни у одной компании в мире это не получилось ни на одном рынке. Даже Microsoft, который имеет колоссальные ресурсы, включая Windows, который стоит почти на всех компьютерах в мире, тратит на свой поисковик Bing миллиарды долларов в год (больше, чем вся выручка Поиска), смог отбить максимум 5-7% рынка в США и еще меньше в других странах. Единственные исключения – Китай (Google оттуда регуляторно вытеснили), а также Россия и Корея, где локальные игроки (Яндекс и Naver соответственно) появились раньше Google и смогли сохранить лидирующие позиции.

Во-вторых, к российским компаниям и продуктам в большинстве стран есть предвзятое отношение из-за геополитики, особенно когда речь идет о технологических решениях. Кто будет пользоваться поиском и рекламными продуктами российской компании, если СМИ трубят о том, что русские хакеры вмешиваются в выборы, незаконно собирают данные и делятся ими с ФСБ и т.д.? Из-за этого основной бизнес Яндекса с точки зрения географии, по сути, ограничен Россией и СНГ (без Украины, где его заблокировали) – достаточно маленьким и безумно конкурентным рынком. Яндекс немного представлен в Турции и некоторых других странах, но это незначимая часть бизнеса.

Так как для Яндекса по сути закрыты или ограничены опции с органическим ростом и географической экспансией основного продукта, он вынужден выходить на новые рынки, если хочет развивать бизнес быстрыми темпами. И в последние годы Яндекс начал активно это делать, когда рост основного бизнеса начал замедляться. Только в отличие от большинства компаний, которые фокусируются на одном/нескольких направлениях за раз и постепенно их развивают, Яндекс решил выйти сразу в огромное количество новых сегментов. Чтобы понять, почему компания так делает, стоит разобраться в том, как устроен Яндекс и как принимаются решения внутри компании.

Структура бизнеса Яндекса

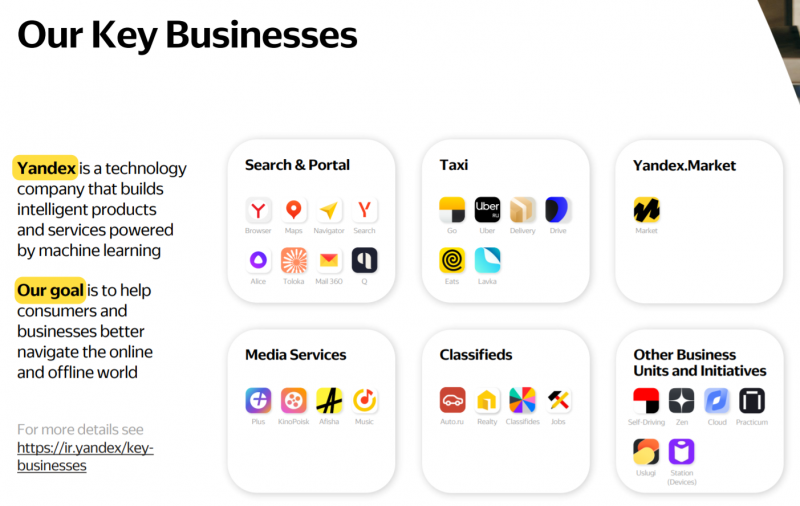

В презентации Яндекс раскрывает 6 основных направлений бизнеса, каждое из которых, в свою очередь, состоит из разных бизнесов внутри. Сначала коротко их разберем, а потом поговорим про общий подход к запуску новых бизнесов внутри Яндекса.

Первый блок Поиск и Портал самый понятный – это сам поисковик, а также большое количество других сопутствующих сервисов вроде карт, почты, браузера, голосового ассистента и т.д. Точно такая же экосистема вокруг поиска есть у Google, Naver, Baidu и других немногочисленных крупных компаний в этой сфере. Поиск и Портал – давно прибыльный бизнес, который генерирует основной доход компании.

Classifieds (доски объявлений/агрегаторы вроде Авто.ру, Яндекс.Недвижимость, Яндекс.Объявления, Яндекс.Путешествия и т.д.) – тоже понятный для Яндекса бизнес, так как они зарабатывают деньги в основном на рекламе (ключевая компетенция Яндекса), а одним из важных конкурентных преимуществ является большой входящий трафик пользователей, который есть у Яндекса благодаря Поиску. Эта часть бизнеса также уже прибыльна и имеет неплохую маржинальность, но сильно меньше Поиска по размеру. Здесь, правда, Яндекс находится в роли догоняющего, так как на рынке российском доминирует Авито и есть другие нишевые крупные игроки вроде Циан.

Медиасервисы – уже более сложный для Яндекса бизнес, так как требует новых компетенций, связанных с созданием контента, и большого вливания ресурсов (бизнес пока сильно убыточен). Но развитие медиасервисов также является достаточно типичным для крупных технологических корпораций – собственные музыкальные и видео сервисы развивают Apple, Google и Amazon в США и Tencent, Alibaba и Baidu в Китае. Компании их часто используют как дополнение к основному продукту для вовлечения и удержания аудитории.

Такси – уже не типичный для Яндекса бизнес, так как в отличие от сегментов выше, которые живут почти полностью онлайн, имеет большую оффлайн составляющую. Все другие крупные игроки в мире (Uber, Lyft, Didi, Grab, GoJek, Bolt и т.д.) изначально создавались как ride-hailing компании, Яндекс.Такси – единственное в мире значимое исключение. В то же время запуск на базе Такси доставки еды, продуктов, каршеринга и т.д. – уже более логичный шаг, большинство перечисленных выше глобальных компаний тоже вышли как минимум в часть этих сегментов, хотя у Яндекса, наверное, набор сервисов один из самых широких. Такси и Драйв (каршеринг) уже вышли в прибыль, как более старые бизнесы, остальные сервисы пока убыточны, но находятся на этапе быстрого роста. Так как я работал полтора года в этой части бизнеса, про нее смогу рассказать больше всего.

Маркет в текущем виде – тоже совсем не типичный бизнес, так как требует построения огромной оффлайн инфраструктуры, включая склады, точки выдачи и т.д. У Яндекс правда, много лет был агрегатор товаров, но он работал совсем по другой модели, перспективы которой в эпоху маркетплейсов были сомнительными. Маркет – самая большая и дорогая ставка Яндекса на ближайшие годы, про него и рынок e-commerce в России (и тут Яндексу “повезло” с конкуренцией) тоже будет отдельный пост. Кроме того Маркет можно рассматривать не только как независимый бизнес, но и как защиту части рекламных доходов поиска, об этом тоже напишу подробнее.

Наконец, есть большое количество других направлений, которые входят в Прочие бизнесы и Эксперименты. Здесь максимально разношерстный набор вроде Дзена, Услуг, Облака, Самоуправляемых автомобилей, Умных устройств (колонки и т.д.), Практикум (образование), а также в разработке финансовых сервисов и огромного количества других бизнесов, о которых компания пока не рассказывает. Сюда входят бизнесы на достаточно раннем этапе развития и они ожидаемо убыточны.

Чтобы понять, почему в Яндексе так много бизнесов, тем более убыточных, нужно знать несколько вещей. Во-первых, Яндекс является одной из немногих российских публичных компаний, которая может себе позволить многолетние инвестиции в убыточные бизнесы, так как у менеджмента есть доверие инвесторов, что они дадут плоды. В отличие от почти любой другой российской компании, от которой инвесторы ждут возврата капитала в виде дивидендов каждый год, Яндекс их никогда не платил и не будет платить в обозримом будущем, и может направлять все средства на развитие текущих или новых бизнесов, даже если отдача от них будет только через много лет. Более того, у компании есть кэш машина в виде поиска, теперь уже прибыльный Такси, а также высокая оценка и возможность очень дешево занимать деньги на рынке (например, через конвертируемые облигации под 0.75%). Как написал CEO Shopify, оптимальное состояние для компании – быть публичной и при этом иметь полное доверие инвесторов, что дает огромные возможности для развития бизнеса.

Во-вторых, в Яндексе есть культура запуска новых проектов, которой нет во многих других компаниях. Любой сотрудник может придумать идею, найти в компании ресурсы для ее реализации (небольшой бюджет, команду и т.д.) и начать делать, при мне было множество подобных примеров, а к некоторым я даже немного приложил руку. Естественно, большинство идей не летит, их либо забраковывают на этапе оценки, либо они быстро умирают в процессе реализации (есть сайт, где перечислены закрытые проекты Google, если собрать все неудачные запуски Яндекса, будет что-то подобное). Но из таких экспериментов выросло Такси и большое количество других уже больших бизнесов. Такой подход не уникален для Яндекса и присущ многим технологическим компаниям, но для российского рынка это не типичная история.

В-третьих, когда бизнес становится достаточно большим, он превращается в бизнес-юнит. Это своего рода компания внутри компании. У нее есть выделенный P&L, выделенная команда, которая сильно замотивирована на рост конкретно этого бизнеса (в некоторых бизнес-юнитах топ-менеджмент получает миноритарные доли в бизнесе в виде опционов конкретно этого бизнес-юнита вместо акций Яндекса, а где-то есть даже опционный пул для большой группы сотрудников, как было раньше в Такси или есть сейчас в SDG). Иными словами, люди, которые развивают какой-то проект или бизнес, сильно заинтересованы, в том числе финансово, чтобы он был успешным. Их нельзя назвать предпринимателями, но это уже не просто наемная работа ради зарплаты, а нечто большее. Конечно, в случае больших и старых бизнесов вроде Поиска это уже не совсем так, но в первые годы, когда бизнес-юнит должен быстро расти и развиваться, это играет очень важную роль.

В-четвертых, у Яндекса в основном asset-light бизнесы, которые не требуют большого капекса, и с учетом того, что Яндекс работает преимущественно на относительно небольшом рынке в России и СНГ, у него хватает ресурсов (по крайней мере пока), чтобы параллельно развивать много разных направлений. Компания обычно целенаправленно избегает того, чтобы идти в сферы, требующие больших капитальных вложений, что позволяет экономить ресурсы. Маркет и Лавка с их физической инфраструктурой – исключения, которые сейчас приносят наибольший убыток, но Яндекс делает на них ставку, так как E-commerce и E-Grocery – потенциально огромные рынки и очень быстро растут. Например, чтобы создать Такси с оборотом ~600 млрд рублей в год и EBITDA ~20 млрд рублей в год, Яндекс потратил всего около 14-15 млрд рублей (суммарная отрицательная EBITDA до 2019 года).

В-пятых, в Яндексе весь топ-менеджмент мыслит терминами создания стоимости для акционеров (это, кстати, очень круто). Фактически для любого бизнеса на очень раннем этапе задается вопрос – сколько он может стоить. Грубо говоря, когда Яндекс оценивает новый бизнес, он смотрит не на текущий EV/EBITDA (которого нет), а на размер рынка, возможную долю, целевую юнит-экономику, конкурентные преимущества и т.д., т.е. пытается понять, сколько денег может приносить бизнес, когда вырастет и станет зрелым, даже если это займет много лет и сейчас нет ничего кроме пары слайдов в PowerPoint с описанием идеи. Если возможность выглядит интересной, компания готова выделять на нее деньги сверх согласованных ранее бюджетов (и в целом подход к бюджетированию и выделению ресурсов намного более гибкий, чем в большинстве компаний). Опять-таки, это возможно потому, что акционеры дают карт-бланш менеджменту на принятие долгосрочных решений и четких таргетов по EBITDA или прибыли, как в большинстве других компаний, по сути нет.

Ну и последний фактор, который намного более субъективный на основе личного опыта работы (можете его просто не принимать во внимание, если хотите), заключается в том, что в Яндексе очень сильная команда, особенно с точки зрения компетенций в новых технологиях и запуске технологических проектов и бизнесов (речь про средний уровень сотрудников, везде есть и звезды, и коллеги, с которыми неприятно работать), и комфортная атмосфера для работы. Благодаря описанному выше подходу и общему бренду как работодателя компании намного проще продать себя на рынке сильным кандидатам, которые хотят развивать новые продукты и бизнесы и горят этим. Даже в недавнем рейтинге работодателей Яндекс вышел на первое место, обогнав Газпром 🙂

Что будет дальше

Так как пост уже был достаточно большим, а рассказать про Яндекс можно еще много всего интересного, здесь сделаем паузу. В следующих постах поговорим про отдельные направления бизнеса, их перспективы и возможную оценку. А затем будет завершающий пост, где сведем все цифры вместе и посмотрим, насколько могут быть интересны акции Яндекса.

Продолжение анализа:

- Часть 2 – Поиск, Classifieds и Медиасервисы

- Часть 3 – Такси, Драйв, Фудтех и Доставка

- Часть 4 – Маркет, Self-Driving, Дзен, Cloud, Девайсы, ClickHouse

- Часть 5 – Заключение и мнение о компании

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: