Продолжаем разбирать бизнес Яндекса. Если вы не читали предыдущие части анализа, советую это сделать:

- Часть 1 – Структура бизнеса Яндекса и подход к его оценке

- Часть 2 – Поиск, Classifieds и Медиасервисы

Сегодня рассмотрим бизнесы, которые входят в MLU – совместное предприятие с Uber. Оно начиналось с Такси, а затем постепенно разрослось до экосистемы с Драйвом, Едой, Лавкой и Доставкой.

Предыстория и сделки с Uber

Для начала немного истории. Яндекс запустил сервис Такси ровно 10 лет назад, в 2011 году. Тогда сервис представлял собой очень простое приложение, к которому были подключены несколько таксопарков в Москве, позволявшее заказать такси через смартфон без звонка по телефону. Первые несколько лет сервис органически развивался и даже был прибыльным какое-то время, но небольшим по размеру.

Спустя некоторое время на российском рынке появились другие агрегаторы, в первую очередь зарубежные Uber и Gett. Конкуренция обострялась, и в какой-то момент стала очень жесткой – сервисы раздавали промокоды, субсидировали поездки, которые стоили очень дешево, платили большие бонусы водителям, и работали в большой убыток. Хотя бизнес быстро рос, убытки также увеличивались, и один из распространенных способов закончить ценовые войны и нормализовать экономику в любой сфере – консолидация.

В итоге в 2017 году произошла знаковая сделка – Яндекс.Такси объединился с бизнесом Uber в России и СНГ, и получил долю 59% при общей оценке $3.8 млрд. Еще 37% было у Uber и 4% – у сотрудников объединенной компании. На рынке появился явный лидер среди агрегаторов и конкуренция стала значительно ниже, но тогда большая часть рынка такси, особенно за пределами Москвы и крупных городов, еще была у локальных компаний и частных водителей. В 2017 году доля Яндекс.Такси+Uber оценивалась всего в 10%, поэтому сделка была одобрена. Сейчас бы, конечно, объединение двух крупнейших агрегаторов не получилось провести.

Такси вскоре после этого вышел в прибыль, но при этом начал инвестировать в новые направления. У Uber был небольшой сервис доставки готовой еды Uber Eats, в конце 2017 года также купили Foodfox, и в итоге в начале 2018 года запустилась Яндекс.Еда. Затем в 2019 году запустили Лавку и в качестве эксперимента тарифы Доставка и Грузовой в приложении Такси, которые затем превратятся в Яндекс.Доставку. А еще внутри Такси развивалось новое направление самоуправляемых автомобилей (далее SDG). Яндекс.Драйв запустился раньше, в конце 2017 года, но изначально он был в Яндексе, а не СП с Uber.

Затем прошли две сделки, которые значительно изменили структуру СП. Сначала в 2020 году Яндекс вывел SDG в отдельную компанию, и частично выкупил долю Uber, а Драйв, наоборот вошел в периметр совместного предприятия. В результате доля Яндекса в СП выросла до 62%, а в SDG до 73%. После этого доля Яндекса еще немного выросла за счет того, что акции Яндекс.Такси, которыми владели сотрудники, были конвертированы в акции Яндекса. А совсем недавно, 31 августа, была еще одна сделка, в ходе которой структура еще раз поменялась. Ее разберем подробнее, так как на основе параметров сделки можно сделать оценку всех перечисленных выше сегментов бизнеса – будем ее использовать далее как консервативную оценку в контексте общего анализа.

Консервативная оценка

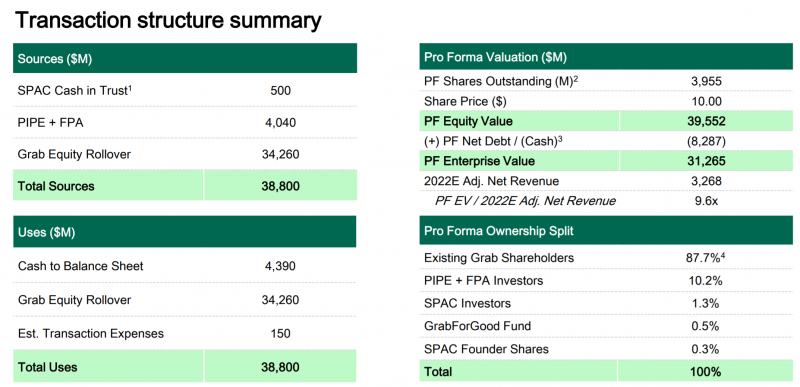

Параметры сделки есть в этом пресс-релизе:

- Общая сумма сделки – $1 млрд

- Яндекс выкупает у Uber 4.5% Такси и Драйв (остается 71% у Яндекса и 29% у Uber)

- Яндекс получает двухлетний опцион на выкуп оставшейся доли в Такси и Драйве у Uber за $1.8-2 млрд в течение двух лет (точные параметры, от чего зависит сумма, не уточняются, но есть гипотеза, что она увеличивается со временем)

- Яндекс полностью выкупает Еду, Лавку и Доставку (у Uber было 33.5%)

- Яндекс полностью выкупает SDG (у Uber было 19%)

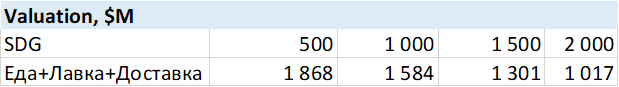

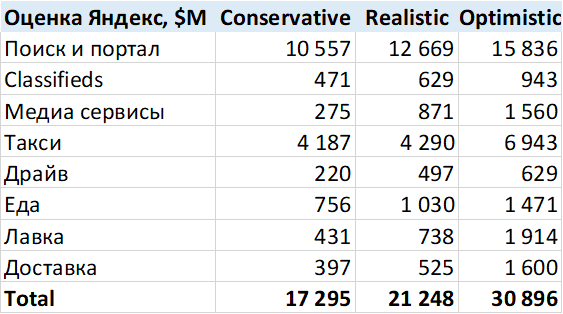

В итоге мы можем проделать простые вычисления и получить следующие оценки:

- 29% Такси + Драйв стоят $1.8 млрд (возьмем нижнюю границу), т.е. весь сегмент – $6.2 млрд

- Распределение между сервисами неизвестно, для простоты можем взять LTM EBITDA обоих сервисов и разделить пропорционально ей, получится, что Такси стоит $5.9 млрд, а Драйв – $310 млн

- Так как у Яндекса сейчас 71% от этих бизнесов, его доля будет равна $4.2 млрд и $220 млн соответственно

- 4.5% Такси + Драйва стоят $280 млн, соответственно оставшиеся доли в Еде, Лавке, Доставке и SDG – $720 млн

- Дальше немного сложнее, так как мы получаем линейное уравнение вида SDG*19% + (Еда+Лавка+Доставка)*33.5% = $720 с двумя неизвестными, которое, как говорят правило математики, имеет бесконечное множество решений

Если сделать простую таблицу, сколько могут стоить сегменты бизнеса, получится следующая картина. Я взял за основу вариант, что SDG в такой сделке стоит $1 млрд, соответственно Еда+Лавка+Доставка – $1.6 млрд. Если у вас другое мнение на этот счет, можете взять другую пропорцию, разница в общей оценке будет в пределах нескольких сотен миллионов долларов – немного в масштабах всего Яндекса, поэтому на этом этапе нет смысла глубоко закапываться.

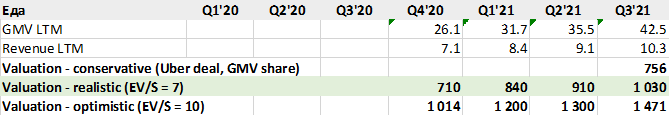

Наконец, Еду, Лавку и Доставку можно оценить просто пропорционально LTM GMV (все сервисы пока убыточны), получим, что Еда оценивается в $750 млн, Лавка – $430 млн, Доставка – $400 млн. В итоге получим, что все перечисленные бизнесы с учетом того, что Яндекс владеет 71% Такси и Драйва и 92% SDG (еще 8% – опционный пул для сотрудников), стоят $6.9 млрд, и возьмем эту оценку в качестве консервативной.

На этом можно было бы закончить анализ сегмента, но это было бы слишком просто. К тому же на мой взгляд это одна из самых интересных частей бизнеса Яндекса, которую многие не до конца понимают, поэтому дальше рассмотрим каждый сегмент в отдельности и посмотрим, сколько он мог бы стоить как отдельная компания. Исключением будет SDG – его разберем в следующей части, когда будем говорить про новые направления бизнеса Яндекса и эксперименты, так как эта часть итак получилась достаточно большой.

Такси

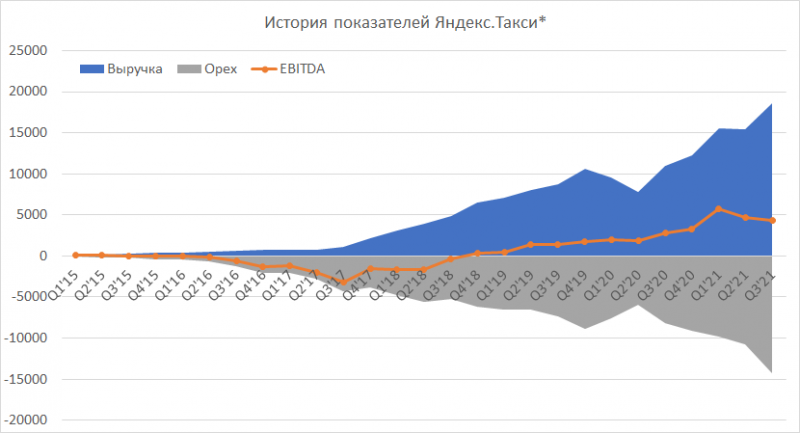

Такси – второй по размеру бизнес Яндекса после Поиска с точки зрения доходов. За последние 12 месяцев Такси принес 62 млрд рублей выручки и 18 млрд рублей EBITDA. Но на самом деле эти цифры не дают полного представления о масштабе бизнеса Такси, поэтому сначала стоит немного поговорить о том, как формируются метрики и что на самом деле представляет собой этот бизнес.

Когда вы заказываете поездку в Яндекс.Такси (или Uber, это второе приложение, которое тоже принадлежит СП Яндекса с Uber), вас оказывает услугу не сам Яндекс, а сторонний исполнитель. Если вы войдете в историю поездок и выберете пункт Перевозчик и партнер, там будет какое-то ООО или ИП. Яндекс юридически оказывает информационную услугу – сводит между собой пассажиров и таксистов и получает за это комиссию. Поэтому в качестве выручки в отчетность компании попадает не вся стоимость поездки, а только комиссия, которую Яндекс берет с водителя. Исключение – корпоративный сегмент, B2B клиентам услугу оказывает именно Яндекс и в этом случае выручка целиком попадает в P&L, но относительно всего масштаба бизнеса это не очень большие цифры.

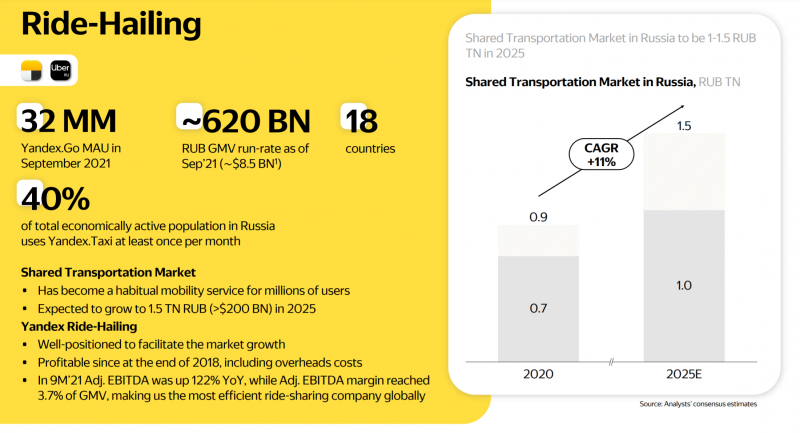

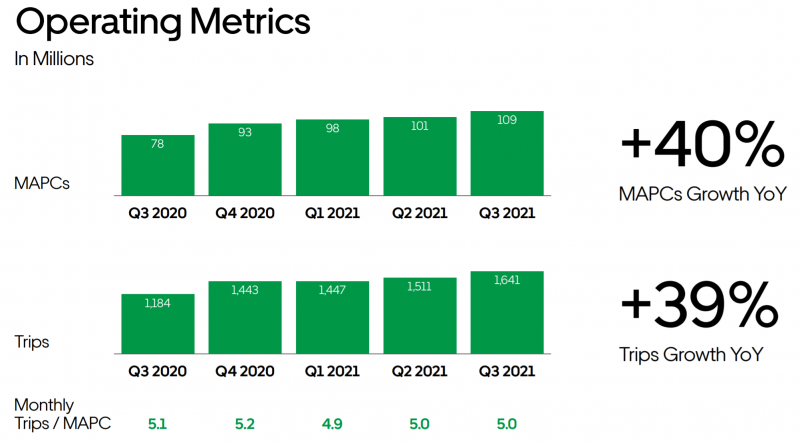

Стоимость всех поездок, которые совершаются через Такси, попадает в другую метрику – GMV, именно на него нужно смотреть, чтобы понять реальный масштаб бизнеса. И он огромный – LTM GMV составляет 504 млрд рублей, а за последний квартал – 152 млрд рублей (600+ млрд в годовом выражении). Сервис Такси работает в 18 странах (в основном Россия и СНГ, а также Израиль, Финляндия, и даже пара стран в Африке). У него 32 млн активных пользователей, и 40% экономически активного населения России хотя бы раз в месяц пользуется Такси. Если экстраполировать показатели за сентябрь, в год совершается около 2.5 млрд поездок со средним чеком около 250 рублей, а средний (!) пользователь делает 6.7 поездок в месяц.

Для сравнения, у Uber всего в 2.5 раза больше поездок на такси + доставок, хотя он работает на рынках с общим населением, наверное, раз в 10 больше, чем Яндекс.Такси, и почти везде является лидером рынка. Кроме того, средний пользователь Яндекс.Такси использует сервис чаще, чем у Uber (опять таки такси+доставка).

Есть оценки, что Яндекс занимает 67% среди агрегаторов и 40% всего рынка такси в России, который в этом году составит 866 млрд рублей. На мой взгляд эти цифры немного занижены. Во-первых, второй по размеру агрегатор Ситимобил почти в 10 раз меньше Яндекса. Есть еще крупный Максим в регионах, был Везет (но Яндекс его купил), Gett почти умер, Didi только недавно начал выходить на рынок. Поэтому думаю доля среди агрегаторов выше. Если смотреть на рынок в целом, то 40% от 866 млрд это 346 млрд рублей. GMV Яндекс Такси за 2021 год вероятно составит около 570 млрд рублей с учетом сезонности. Из них, думаю, где-то 80-90% приходится на Россию, т.е. GMV Такси в России в 2021 году будет 450-500 млрд рублей. Поэтому, либо у Яндекса 45-50%+ рынка, либо сам рынок больше 1 трлн рублей (сложно сказать определенно, так как значимая доля рынка такси все еще в серой зоне). В большинстве стран СНГ Яндекс также лидер рынка, но там сами рынки намного меньше, в остальных странах присутствия бизнес маленький.

Наверное самая удивительная статистика заключается в том, что база водителей Яндекса превысила миллион человек (из них, вероятно 80%+ в России). Они, конечно, не являются сотрудниками компании, и для многих такси – не основная работа, но это колоссальные цифры. Для сравнения, в Сбербанке работает менее 300 тысяч человек, в Газпроме (со всеми дочками) – менее 500 тысяч, в РЖД (самый крупный работодатель в стране после гос сектора) – 700-800 тысяч. С учетом того, что в такси преимущественно работают мужчины (правда некоторые приезжие и не живут постоянно в России), где-то 1.5-2% взрослого мужского населения России работают или работали в Яндекс.Такси. В некоторых городах, где нет крупных градообразующих предприятий, Яндекс вероятно только за счет такси косвенно дает работу большему количеству людей, чем любая другая компания, а у него еще много других бизнесов.

При этом во всем Яндексе работает (в штате на полную ставку) всего 17 тысяч сотрудников, а в Такси – относительно небольшая доля из этого количества, так как есть куча других бизнесов. Естественно, несколько тысяч человек не смогли бы управлять такой махиной самостоятельно, поэтому помимо сотрудников в штате компании, которые разрабатывают технологии и продукт, выстраивают процессы и т.д. есть большое количество внештатных функций (поддержка клиентов и водителей, колл-центр и т.д.) и огромная сеть региональных партнеров (независимых бизнесов), которые организуют операционные процессы на местах. Также эти компании часто покупают на свой баланс автомобили и сдают их в аренду водителям. У Яндекс на балансе нет автомобилей для такси (кроме, может, небольшого количество тестовых), т.е. это asset-light бизнес, ему фактически не нужен капитал для роста и он может легко и быстро масштабироваться, что является большим плюсом.

Структуру бизнеса важно понимать, так как от нее зависит его устойчивость и возможность адаптироваться к разным ситуациям. Например, в 2020 году был жесткий кризис для индустрии из-за коронавируса, на крупнейшем рынке в Москве, например, снижение количества поездок в локдаун превышало 50%, еще и цены сильно снизились. При этом если посмотреть на динамику EBITDA Такси, кризиса как будто не было. Выручка сильно снизилась, но пропорционально уменьшились расходы, причем сокращений сотрудников или урезаний зарплат не было – порезали расходы на маркетинг и другие статьи, без которых бизнес может временно обойтись.

В то же время нужно отметить, что у Такси есть свои минусы. Формально индустрия такси работает как маркетплейс, где с одной стороны есть пользователи, а с другой водители, и чтобы сервис нормально работал, должно быть много и тех, и других. Создание маркетплейсов обычно является дорогим и долгим занятием, что дает сильные конкурентные преимущества, но в случае такси по сути каждый город – отдельный рынок. Несмотря на то, что в масштабах страны Яндекс доминирует, в рамках отдельного города или региона могут быть сильные локальные игроки, у которых доля рынка больше, чем у Яндекса, они вполне комфортно себя чувствуют и с ними непросто конкурировать, даже имея преимущество в ресурсах и технологиях.

Эта же проблема возникает при выходе новых игроков на рынок. Новые сервисы такси могут начать работу с одного или нескольких городов, а затем постепенно увеличивать масштаб бизнеса. Например, Ситимобил раньше работал только в Москве, а затем постепенно начал масштабировать бизнес в других городах. Китайский Didi, который относительно недавно вышел на российский рынок, наоборот начал с региональных городов, и, возможно, позже запустится в Москве и Питере. Запустить сервис такси на всю страну было бы очень сложно и дорого, но сделать это в рамках отдельного региона – намного более простая задача, которая требует не так много ресурсов.

Наконец, еще один момент касающийся конкуренции, заключается в том, что в такси большую роль играет цена, поэтому даже имея менее качественный продукт и сервис можно конкурировать и даже захватывать долю рынка, заливая его деньгами (скидки клиентам и бонусы водителям). Хорошая новость заключается в том, что делать это все-таки достаточно дорого, и позволить себе такую роскошь в течение продолжительного времени могут немногие. Но два достаточно серьезных конкурента у Яндекса есть – это Ситимобил с потенциально бесконечным бюджетом от Сбербанка и Didi, который является почти монополистом в Китае и, соответственно, тоже имеет намного больше ресурсов, чем Яндекс Такси. Возможная ценовая война, особенно на самом большом рынке в Москве, может быть значимым риском для бизнеса – она не будет вечной и вероятность того, что Яндекс на текущем этапе кто-то сможет серьезно потеснить, достаточно низкая, но на несколько кварталов или в худшем случае даже пару лет показатели могут значительно ухудшиться.

Но перед тем, как перейти к оценке бизнеса, нужно отметить несколько преимуществ, которые уникальны для Яндекс.Такси по сравнению с любым другим агрегатором в мире. С точки зрения качества продукта и сервиса в такси большую роль играют карты и навигация, и у Яндекса благодаря основному бизнесу они значительно лучше, чем у конкурентов, которые вынуждены пользоваться альтернативными решениями вроде карт от Google или 2Gis (от которых те же таксисты Ситимобила постоянно плюются). Причем карты – очень сложный продукт, потому что он бесплатный для пользователей, достаточно плохо монетизируется (есть реклама и B2B сервисы, но они с трудом окупают большие затраты на создание качественных карт), и при этом весьма нетривиальный с технической точки зрения. Но когда есть огромный бизнес такси, для которого важны хорошие карты, возникает отличная синергия между бизнесами.

Также к преимуществам можно отнести экосистему Яндекса, как смежных сервисов (супер апп Яндекс Go, где помимо такси есть Драйв, Еда, Лавка, Доставка, Маркет с экспресс доставкой, недавно появились самокаты в Москве и т.д.), так и общая для всех сервисов подписка Яндекс.Плюс, не говоря уже про то, что благодаря трафику Яндекса намного проще привлекать пользователей. Это помогает как удерживать и вовлекать пользователей, которые уже установили приложение Go, так и привлекать новых. В России предложение Яндекса во многом уникально, на других рынках есть подобные примеры вроде Grab или GoJek в Юго-Восточной Азии.

И потенциально самое важное в долгосрочной перспективе – рано или поздно такси станут автономными, и Яндекс – одна из немногих компаний в мире (и единственная среди агрегаторов такси, тем более в России), у которой есть собственные технологии, которые могут позволить это сделать. Просто представьте, как изменится экономика бизнеса, если убрать из него почти все издержки в виде оплаты труда водителей и заменить собственными технологиями (т.е. забрать всю маржу с поездки). Такой бизнес будет стоить кратно дороже, чем агрегатор такси в текущей модели, получающий лишь небольшую маржу. Но это, конечно, не вопрос ближайших лет, когда в следующей части будем разбирать Self-driving подразделение, разберем подробнее.

Наконец, еще один важный момент, о котором нужно сказать. В такси 80%+ стоимости поездки (за вычетом налогов в среднем по сервису) идет водителям. Соответственно, стоимость труда является огромным фактором, который влияет на экономику. В России, особенно на крупнейших рынках в Москве и Питере, с этой точки зрения достаточно благоприятная ситуация для агрегаторов такси как бизнеса, так как средний уровень оплаты труда на рынке не очень высокий, и в то же время есть значимая доля достаточно обеспеченного населения, которые могут себе позволить регулярно пользоваться такси. Подобная же ситуация наблюдается в Азии и Латам, а вот в США или Европе стоимость труда намного выше, а регулирование с точки зрения трудовых взаимоотношений более жесткое, поэтому западным сервисам при прочих равных сложнее свести экономику. В то же время нужно учитывать, что если в России или на других рынках, где работает Такси, регуляторы начнут устанавливать новые правила с точки зрения взаимоотношений между агрегаторами и водителями, это может стать значимым риском для бизнеса.

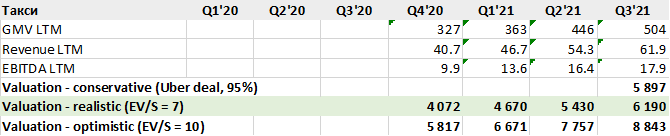

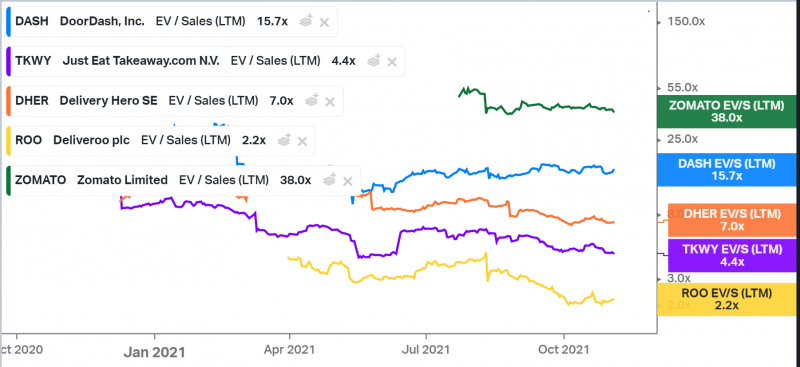

Теперь к оценке бизнеса. Публичные аналоги Uber и Lyft стоят 7 и 5 EV/S LTM соответственно. Но в отличие от Яндекс Такси они все еще убыточные, растут медленнее, работают на более сложном рынке с точки зрения стоимости труда и регулирования, и при этом их отношение выручки к GMV значительно выше (т.е. меньше потенциал для роста маржи с поездки). В то же время есть сингапурский Grab, который скоро планирует выход на биржу через SPAC. Сделка пока не завершена, но предварительно его оценили в $31 млрд или EV/S около 15, если брать LTM показатели. Если брать оценку по мультипликаторам, я бы использовал Uber (EV/S = 7) как базовый сценарий за отсутствием вариантов лучше (хотя считаю, что Яндекс Такси – намного более качественный бизнес и может стоить дороже даже с учетом страновых рисков), и Grab как оптимистичный бенчмарк для оценки, так как это все-таки достаточно много (EV/S = 15). Это даст оценку Такси в $6.2 млрд (чуть дороже оценки в сделке с Uber) и $13.2 млрд соответственно.

Так как у Такси положительная EBITDA, можно посчитать, что базовый и оптимистичный сценарий выше дадут мультипликатор EV/EBITDA LTM 24 и 52 соответственно. Может показаться, что это много, но на самом деле нет (особенно нижняя граница), если учесть специфику бизнеса. Сейчас выручка Такси как % от GMV (т.е. стоимости поездки) составляет всего около 12%, а EBITDA – 3-4%. Хотя можно часто встретить мнение таксистов, что у Яндекса непомерные комиссии, кажется только в Москве и, возможно, Питере, они выше 20%, а в среднем ниже. Более того, часть комиссии Яндекс возвращает водителям в виде субсидий и бонусов, поэтому его чистый заработок еще меньше. В итоге, если учесть то, что в выручку попадает еще B2B сегмент, где целиком учитывается стоимость поездки, что завышает цифры, то реальная средняя чистая комиссия Такси сейчас, вероятно, в районе 10%. Это, кстати, намного ниже, чем почти у любого другого агрегатора в мире, у того же Uber она около 20% в среднем по миру.

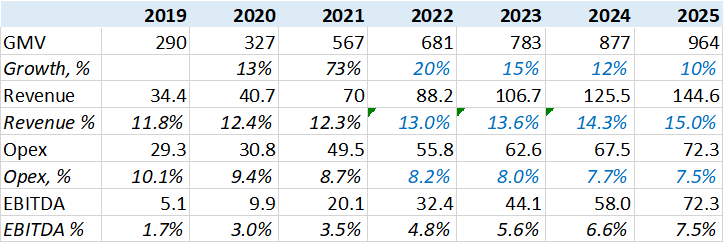

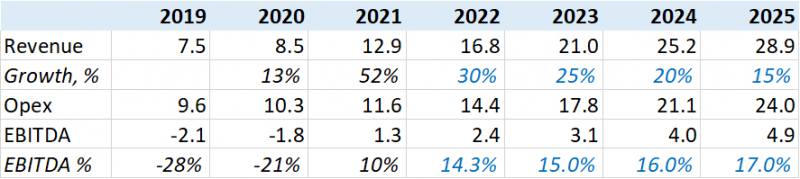

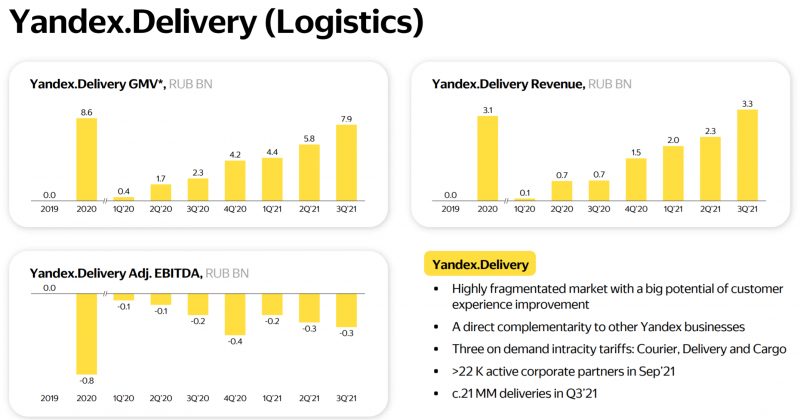

Вероятно, Яндекс будет постепенно поднимать комиссию, особенно там, где она пока не очень высокая, что приведет к росту выручки как % GMV. Думаю можно весьма консервативно заложить рост на 2.5-3 процентных пункта за 4 года до 15%. При этом если посмотреть на историю, операционные расходы как % от GMV наоборот сокращаются, так как с ростом масштаба бизнеса он становится более эффективным. Наконец, я заложил замедление темпов роста с 20% в 2022 году до 10% в 2025 году (хотя сейчас двухлетний CAGR – 40%), и это бьется с прогнозами роста всего рынка на 10%+ в год (т.е. Яндекс еще немного увеличит долю рынка, а потом будет расти вместе с ним). На самом деле у меня есть ощущение, что такой рост консервативен и по факту будет выше, но цель упражнения – посмотреть на сценарий, который достижим с высокой вероятностью. В итоге получим, что к 2025 году Такси вполне может генерировать миллиард долларов EBITDA.

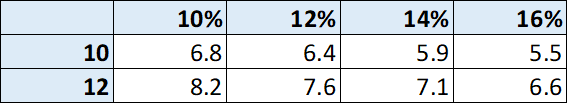

Я думаю что такой бизнес в условном 2025 году может очень консервативно стоить 10-12 EBITDA, так как рынок такси по прогнозам еще долго будет постепенно отъедать долю рынка у личных автомобилей и расти на 10%+ в год, а Яндекс Такси – доминирующий игрок на этом рынке и может увеличивать комиссию и выше 15% (у Uber уже 20%). Вспоминаем, что Такси – asset-light бизнес, разница между EBITDA и прибылью по сути только в налогах. Умножим мультипликатор 10-12 на $1 млрд EBITDA 2025, получим $10-12 млрд. Можете продисконтировать на ставку, которую считаете нужной в течение 4 лет, чтобы прийти к текущей справедливой оценке, пример в таблице ниже, цифры в млрд $.

В итоге я остановлюсь на EV/S = 7 для базового сценария (на уровне Uber) – $6.2 млрд, а для оптимистичного возьму условную премию и EV/S = 10 – $8.8 млрд (можно взять и EV/S = 15, как у Grab, но это довольно дорого) – вполне возможно, что мультипликатор через 3-4 года будет значимо выше 10-12 EBITDA, или комиссии вырастут немного сильнее, или рынок такси в России и СНГ будет расти быстрее прогнозов, или Такси выйдет на новые рынки – можно придумать много сценариев, в которых такая оценка будет вполне обоснована. Дальше из этой оценки нужно будет вычесть $1.8-2 млрд, за которые Яндекс может выкупить оставшиеся 29% у Uber. Я консервативно возьму верхнюю границу и из нее $1.9 млрд аллоцирую на Такси и $100 млн на Драйв, пропорционально текущей LTM EBITDA. Получится, что текущая оценка доли Такси составит $4.3 млрд в базовом сценарии и $6.9 млрд в оптимистичном. В итоге получаем такие оценки Драйва, из последних двух нужно еще будет вычесть $1.9 млрд, чтобы учесть долю Яндекса.

Здесь, естественно, заложена текущая бизнес модель, если в ближайшие годы появится потенциал коммерческого запуска беспилотного такси (кстати Яндекс начинает тестировать его в районе Ясенево в Москве с реальными пассажирами и катается по Иннополису уже какое-то время), то оценка будет совсем другой – учтем ее в SDG позже.

Еще один небольшой нюанс – даже внутри Такси скрыто достаточно большое количество других бизнесов, например, запущенный в этом в Москве году шеринг электросамокатов, и некоторые другие истории, про которые, вероятно, пока нельзя рассказывать. Я их по сути оцениваю в 0, так как они находятся на очень ранней стадии и по ним нет никаких метрик (или по мультипликатору такси, если есть какая-то выручка, как в самокатах), но потенциально в будущем из них могут вырасти и отделиться новые бизнесы.

Драйв

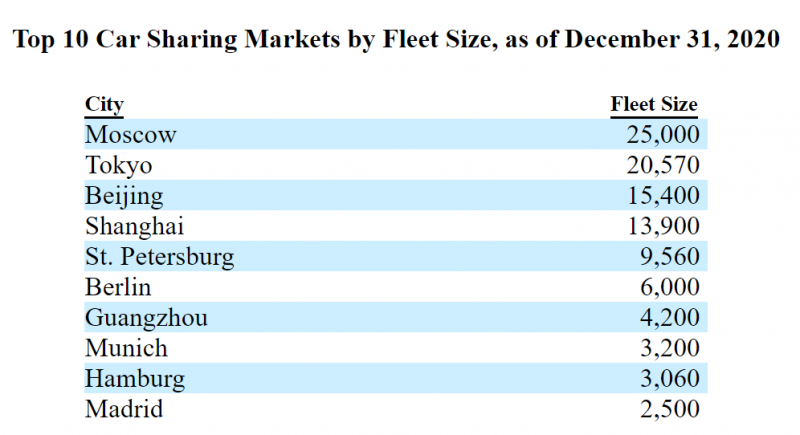

Яндекс.Драйв – один из лидеров на рынке каршеринга в России, работает в Москве, Питере, Казани и Сочи. Бизнес-модель достаточно простая – компания берет автомобили в лизинг и сдает их в аренду клиентам, как правило, с поминутной тарификацией для поездки из точку А в точку Б, хотя есть и другие модели работы, включая аренду по дням. Фактически каршеринг является одной из альтернатив для перемещения по городу, чем-то средним между собственным автомобилем и такси. Особенно каршеринг популярен в Москве, где суммарно по всем операторам более 25 тысяч автомобилей – это больше, чем в любом другом городе мира.

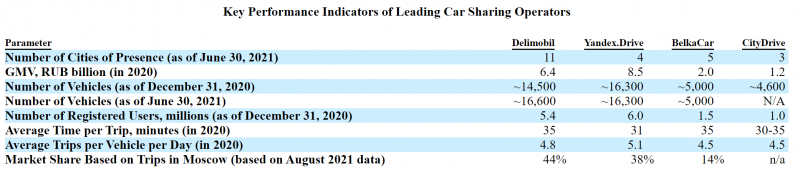

На рынке каршеринга в России формально 20 разных компаний в 26 городах, но на самом деле 4 игрока делят 85-90%+ рынка. Около половины рынка в количестве машин (и даже больше в деньгах) – это Москва. Ниже сравнение игроков из отчета Делимобиль, который подробно разбирал здесь. Драйва сейчас на втором месте после Делимобиля по количеству автомобилей (17200 vs 17800), но является лидером рынка по выручке.

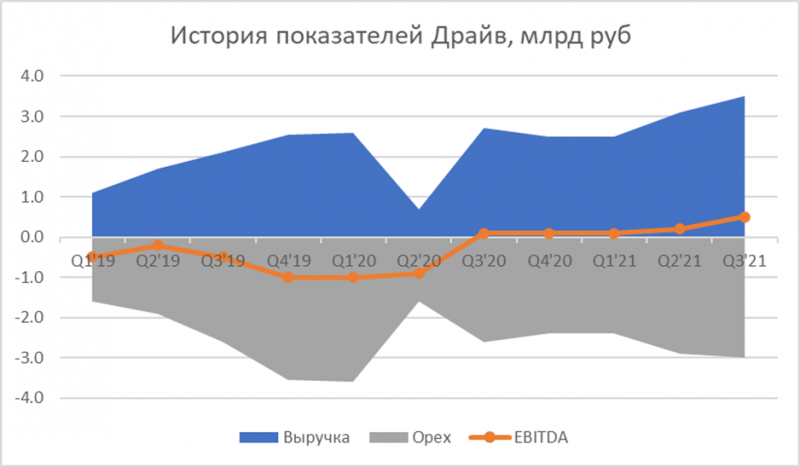

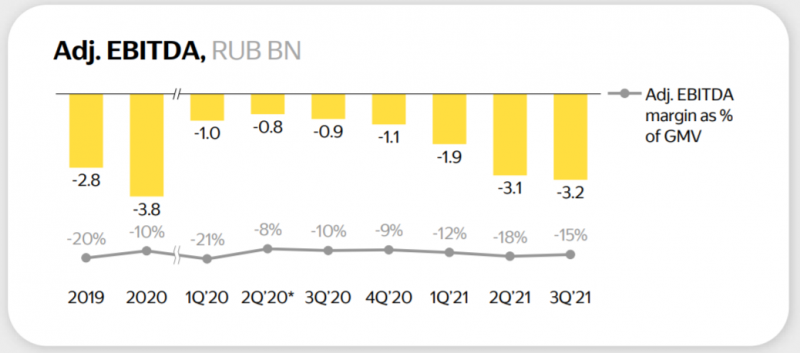

Развитие Драйва в последние полтора года нетипично для Яндекса. До начала 2020 года Драйв быстро рос, но был сильно убыточным, на пике убыток по EBITDA было около 1 млрд рублей в квартал. Затем случился коронавирус, когда на полтора месяца сервис вообще был закрыт на основном рынке в Москве. И затем, в отличие от большинства других бизнесов, которые убыточны из-за инвестиций в рост, но продолжают быстро расти, Драйв наоборот начал поднимать цены, оптимизировать парк автомобилей и выкручивать экономику (что многие пользователи каршеринга почувствовали на себе). Это сильно замедлило темпы роста (в том числе из-за этого Делимобиль опередил Драйв по количеству машин), но теперь вместо 1 млрд убытка в квартал бизнес генерирует 0.5 млрд рублей EBITDA. В отличие от Такси, Драйв получает себе всю выручку от поездки, поэтому она по сути равна GMV без НДС.

При этом важно учитывать, что Драйв – нетипичный бизнес для Яндекса, так как он достаточно капиталоемкий и требует дорогой парк собственных автомобилей для развития. Из-за этого вывести каршеринг в прибыль даже сложнее, чем asset-light сервисы формата Такси. Если компания смогла это быстро сделать и не убить бизнес, а только замедлить его рост, аналогично при желании можно сделать почти с любым других бизнесом Яндекса (кроме, пожалуй, Маркета и Лавки, там намного сложнее).

Вообще каршеринг – операционно сложный и не очень маржинальный бизнес, так как требует больших инвестиций, но в то же время в нем нет больших конкурентных преимуществ или уникальных технологий, которые позволяют сильно выделиться на фоне конкурентов. Фактически любая компания с достаточным капиталом для закупки автомобилей и создания инфраструктуры для управления ими может запустить каршеринг, причем, как и в Такси, каждый город – отдельный рынок, на котором ситуация может сильно отличаться от других.

Потенциал роста B2C сегмента каршеринга (т.е. привычный для пользователей сервис), на мой взгляд, не очень большой. На ключевых рынках в Москве и Питере уже большое проникновение каршеринга, а в регионах экономика бизнеса будет априори хуже – машины стоят столько же, операционные расходы не сильно ниже (бензин, ремонт и т.д.), а доходы людей заметно ниже. Основной потенциал роста Драйва – B2B рынок. Компания закупает автомобили и сдает их в долгосрочную или краткосрочную аренду другим компаниям (например, Озону), а также внутри компании Маркету. B2B сегмент более маржинален и уже приносит 12% GMV и 30% EBITDA Драйва, а главное, он имеет большой потенциал для роста.

Кроме того, Драйв помимо основного бизнеса начинает продавать в рынок собственный комплекс услуг для управления флотом (телематика и софт), который был разработан для управления большим каршеринговым парком. Этот бизнес пока небольшой на генерирует много выручки, но намного более маржинален, поэтому будет положительно влиять на экономику.

С точки зрения оценки бизнеса Драйва недавно почти появился прямой бенчмарк – Делимобиль. IPO компании должно было пройти в среду 3 ноября, но в последний момент было отложено, верояно до 2022 года. Предварительный диапазон размещения был $10-12 за ADS, что дает оценку в $760-948 млн или 5.8-7.3 EV/S LTM (после Q3 мультипликатр будет чуть ниже за счет роста бизнеса). При этом Драйв как бизнес мне нравится больше – он прибыльный (Делимобиль сильно убыточен), судя по всему активнее развивает B2B сегмент и маржинальные продажи софта и телематики, и является частью экосистемы Яндекса (хотя в случае каршеринга это не так важно, как в других сервисах, все-таки дает небольшое преимущество). Поэтому в качестве оптимистичной оценки можно было бы взять середину диапазона оценки Делимобиля (EV/S = 6.5), что даст оценку Драйва в $1.1 млрд, но такая оценка кажется высокой (как минимум потому что мы оценили Такси выше почти с таким же мультипликатором, хотя там маржинальность выручки намного выше). В то же время есть еще один бенчмарк оценки Делимобиля – сделка с ВТБ. ВТБ получил 13% акций за $75 млн, что дает оценку $570 млн или EV/S = 4.4 – уже более реалистично.

В качестве бенчмарков можно еще взять крупные западные компании, которые сдают автомобили в аренду (только не поминутно, а в основном посуточно) и торгуются с EV/S LTM 3.6-5.3. Такой диапазон выглядит уже разумнее (грубо говоря, можно сказать, что у Драйва должен быть дисконт за страновой риск и премия за более технологичный и быстрорастущий бизнес). При среднем мультипликаторе EV/S LTM = 4.3 – почти как оценка Делимобиля в сделке с ВТБ (или медианном 4.1) получим оценку Драйва в $0.7 млрд.

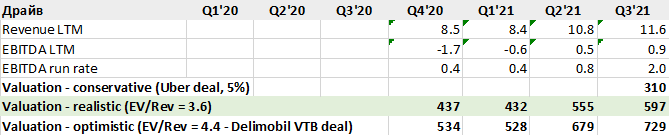

Наконец, делаем простую проверку – как и для Такси, построил на коленке прогноз до 2025 года. Темпы роста выше, так как есть большой потенциал за счет B2B рынка, маржа по EBITDA в 2022 на уровне Q3’21 и потом немного растет за счет роста доли высокомаржинальных направлений бизнеса. При оценке $0.7 млрд получится 10 EBITDA 2025 года – не очень консервативно, Такси выше мы дисконтировали при такой оценке. Поэтому для базового сценария возьму как бенчмарк самую дешевую из зарубежных компаний Hertz с EV/S = 3.6 (даст оценку Драйва $0.6 млрд), а для оптимистичной мультипликаторы Делимобиля в сделке с ВТБ – EV/S = 4.4 (оценка $0.7 млрд). Не забываем, то у Яндекса не 100% Драйва, предполагаем, что бизнес Такси+Драйва выкупят за $2 млрд, на долю Драйва берем 5% (пропорционально LTM EBITDA) и получаем, что текущая доля стоит $0.5 млрд в базовом сценарии и $0.6 млрд в оптимистичном.

В итоге получаем такие оценки Драйва, из последних двух нужно еще будет вычесть по $100 млн, чтобы учесть долю Яндекса.

Еда

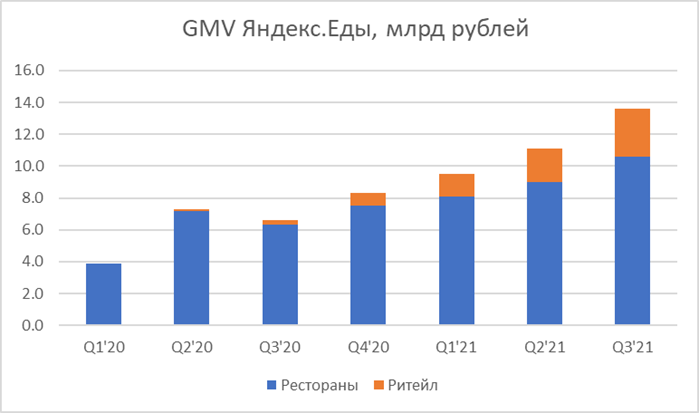

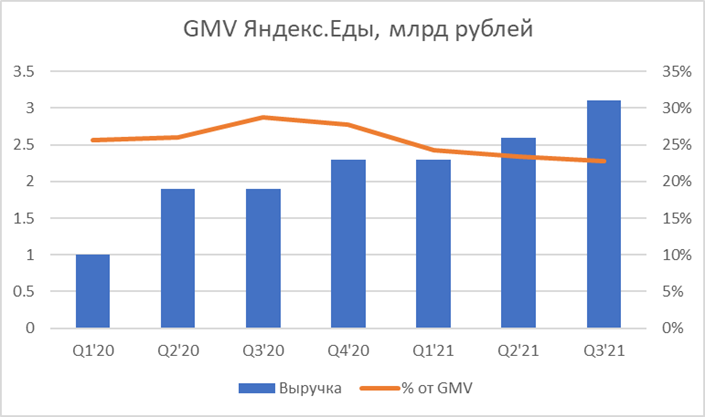

Яндекс.Еда – также наверняка знакомый многим сервис, особенно жителям больших городов. Компания является агрегатором кафе и ресторанов и позволяет заказать доставку готовой еды из 33+ тысяч заведений. 85% заказов доставляют курьеры Яндекс.Еды (или Яндекс.Доставки, о ней ниже), остальные – сами заведения. Компания берет комиссию за заказ с ресторана (может достигать 30%, но в среднем меньше, особенно для крупных сетевых заведений), а также плату за доставку (динамическая и зависит от чека, для больших заказов обычно бесплатно) и недавно введенный небольшой сервисный сбор с пользователей. Основной бизнес компании в России, также она работает в Казахстане и Беларуси.

В прошлом году Еда также начала доставлять продукты из магазинов. Это направление бизнеса растет очень быстрыми темпами, и уже достигло четверти GMV сервиса. GMV – общая стоимость готовой еды или продуктов, которые пользователь купил через Яндекс.Еду, т.е. размер чека для пользователя. Из этой суммы Еда берет себе комиссию, которая вместе со стоимостью доставки и сервисным сбором для пользователя формирует выручку. Далее Еда платит курьерам за доставку, оплачивает остальные операционные расходы на заказ (эквайринг, поддержка клиентов и курьеров), общие операционные расходы (маркетинг, разработка продукта и сопутствующих технологий и т.д.) и получается EBITDA.

Выручка также быстро растет, но как % от GMV в последние кварталы немного снижается – это логично, так как в продуктовом ритейле маржа намного меньше, чем в кафе и ресторанах, и там компания не может брат такую высокую комиссию (но при этом средний чек в ритейле должен быть выше). С ростом доли ритейла доля выручки в GMV, вероятно, продолжит постепенно снижаться. EBITDA отдельно Еды Яндекс не раскрывает, но сегмент Фудтеха, куда она входит вместе с Лавкой убыточен, и можно сделать вывод, что Еда отдельно тоже – когда станет прибыльной, об этом обязательно напишут, чтобы порадовать инвесторов. Как и Такси, Еда – asset-light бизнес, сейчас компания много инвестирует в рост (маркетинг, технологии и т.д.), но при желании бизнес можно довольно быстро вывести в прибыль, как минимум доставку готовой еды (с продуктами может быть сложнее).

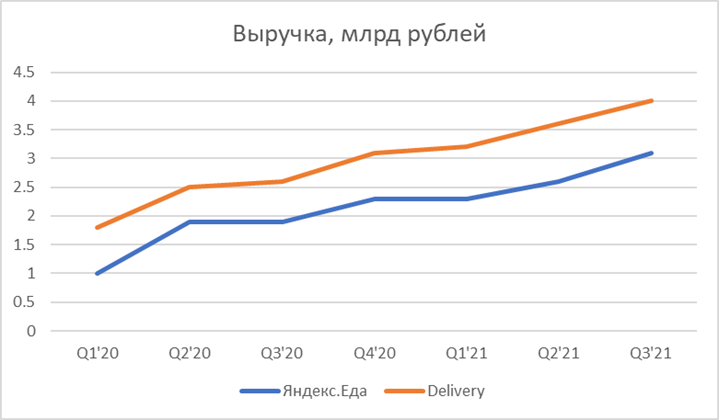

На рынке доставки готовой еды Яндекс.Еда занимает второе место после Delivery Club, который входит в СП Сбера и VK и начал работать на рынке значительно раньше. Delivery Club не раскрывает GMV, по темпам прироста выручки сервисы примерно сопоставимы, выручка Яндекс.Еды составляет около 75% от Delivery Club и это соотношение более менее стабильно последние полтора года, хотя в 2019 году, для сравнения, было около 60%.

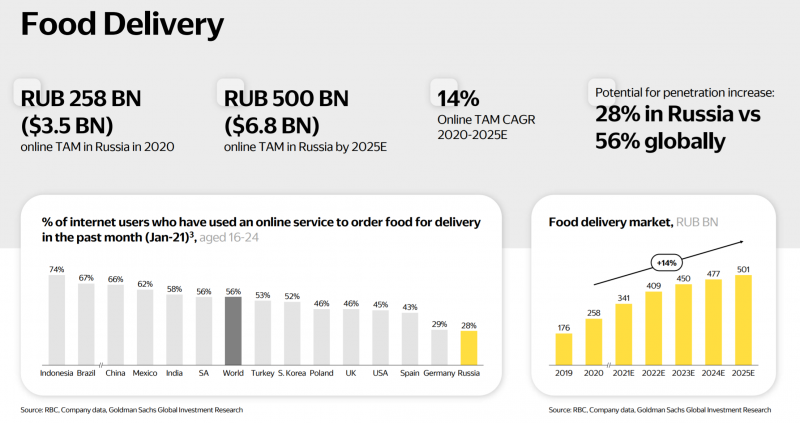

По прогнозам рынок доставки готовой еды будет расти достаточно быстрыми темпами в ближайшие годы. В 2021 году доставка составит примерно 20% от всего рынка общепита, который составил 1 трлн рублей за январь-июль 2021 или около 1.7 трлн в годовом выражении. А Яндекс.Еда займет около 11-12% от рынка доставки готовой еды. При этом во многих развитых странах агрегаторы формата Яндекс.Еды занимают уже большую часть рынка доставки, в то время как Яндекс.Еда + Delivery Club – около 30% рынка. Т.е. у компании есть еще достаточно большой потенциал, чтобы основной бизнес вырос как минимум в несколько раз от текущих уровней, доля доставки в общем рынке и доля агрегаторов на рынке доставки будет почти неминуемо расти в ближайшие годы, я не знаю ни одного примера в мире, где бы эти тренды развивались в обратную сторону.

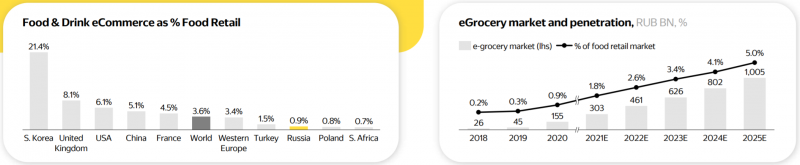

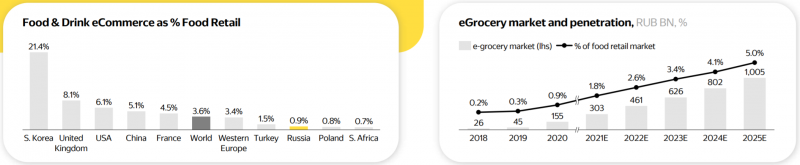

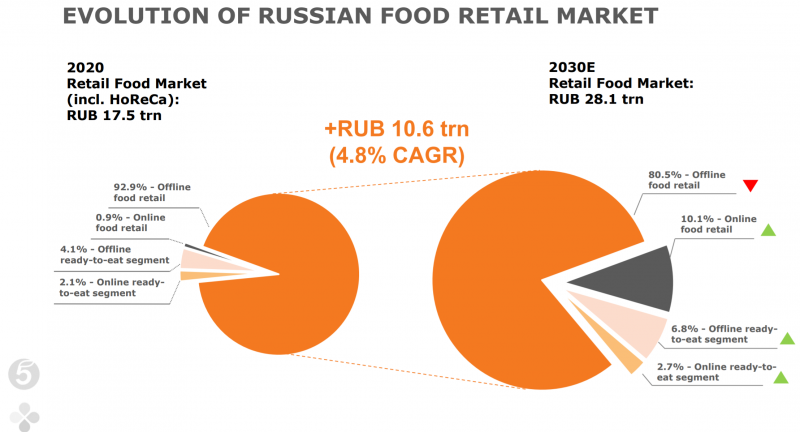

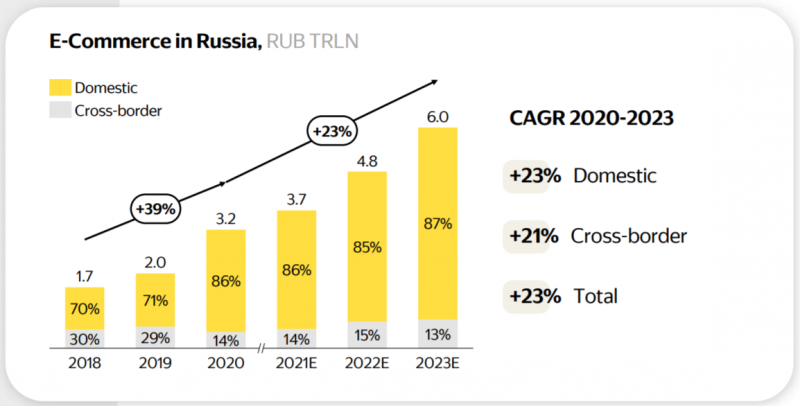

С точки зрения доставки продуктов потенциал еще больше – доля онлайна в продуктовом ритейле в России очень низкая (менее 2% в 2021 году), доля Яндекс.Еды также незначительная (примерно 3-4%). Здесь, конечно, намного выше конкуренция, и занять большую долю рынка, как в доставке готовой еды, будет очень сложно. Но даже если сохранить текущую небольшую долю, этот сегмент бизнеса может вырасти в 3-4 раза в ближайшие 3-4 года просто за счет роста рынка.

У Яндекс.Еды довольно много зарубежных публичных аналогов, мультипликаторы которых можно использовать для оценки (EV/S, так как все компании убыточны или на грани прибыли). Наиболее близким, на мой взгляд, является Delivery Hero, так как компания работает в основном на развивающихся рынках в Латам и Азии. Как и в случае с такси, на рынке доставки еды и продуктов проще свести экономику в развивающихся странах, чем в развитых, где дороже труд и более жесткое регулирование, из-за которого бизнес компаний в США и Европе находится под большим давлением. Поэтому в качестве базовой оценки возьмем EV/S = 7.

Некоторые компании из индустрии стоят запредельно дорого, например, индийский Zomato – почти 40 выручек. Такие оценки, конечно, брать не имеет смысла, в качестве оптимистичного сценария просто возьму умеренную премию к Delivery Hero (у Яндекс.Еды намного меньше доля рынка и больше потенциал для роста) и EV/S = 10 (можно было бы взять EV/S = 15, как у DoorDash, но выглядит дорого). Получим оценку Яндекс.Еды $1 млрд и $1.5 млрд соответственно. Мультипликаторы к выручке, кстати, получились такие же, как в Такси. С учетом того, что у Еды значительно больше потенциал роста, но немного ниже маржинальность как % от выручки, я не буду строить отдельный прогноз с целевой экономикой для проверки и просто возьму за основу имеющиеся бенчмарки.

Оценка Яндекс Еды в разных сценариях получается следующая:

Лавка

Лавка – очень нетипичный для Яндекса бизнес, так как в отличие от большинства других сервисов, требует наличия большой физической инфраструктуры. Лавка открывает дарксторы (микро склады), достаточно плотно разбросанные по городу, из которых доставляет курьерами продукты и потребительские товары за 15-30 минут (целевой срок, бывает больше). Сервис был запущен в 2019 году, в 2020 начал очень быстро расти из-за локдаунов, но и после этого продолжает динамично развиваться. Сейчас в России Лавка работает в Москве, Питере, Казани, Екатеринбурге и Нижнем Новгороде, а также буквально недавно открылась по франшизе в Иркутске. В России у Лавки есть один прямой конкурент – Самокат (входит в СП Сбера и VK), хотя косвенно она конкурирует почти со всеми крупными ритейлерами, у которых есть экспресс-доставка (обычно немного более долгая, за 1-2 часа).

Вообще Лавка и Самокат – очень удобные сервисы, которые много раз выручали, когда нужно что-то быстро купить, но нет времени или возможности сходить в магазин, я достаточно часто пользуюсь. У них не очень широкий ассортимент и они не подойдут большинству людей для полноценной закупки продуктов, по сути, это альтернатива магазинам у дома, только в них не нужно идти – все сами принесут. Но важно отметить, что ассортимент и качество работы сервисов не однородно и может очень сильно варьироваться не только в разных городах, но и от района к району – где-то почти всегда доставляют быстро и четко, а где-то довольно часто бывает задержки или отсутствие нужных продуктов.

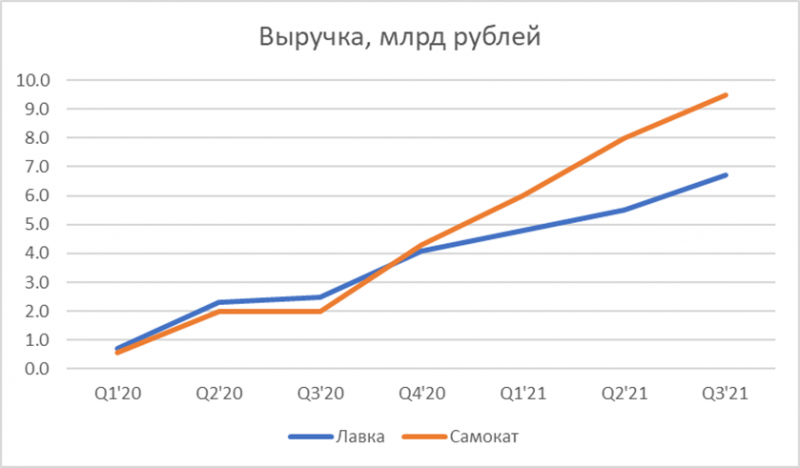

Если сравнивать два сервиса, Самокат был запущен раньше (Яндекс даже обсуждал покупку, но не договорились по цене, после чего сам запустил Лавку) и у него все время было больше дарксторов. При этом в 2020 году выручка Лавки была даже немного выше. Однако за последний год Самокат вырос намного быстрее и значительно опередил Лавку – сейчас у него почти в 2 раза больше дарскторов и в 1.5 раза больше общая выручка. В отличие от Лавки, которая пока ограничила экспансию 5 городами из-за вопросов к юнит-экономике сервиса в регионах (там ниже средний чек и ее сложно сводить), Самокат продолжает агрессивную экспансию и уже работает в 22 городах. Оба сервиса убыточны, точных цифр нет, так как Яндекс раскрывает EBITDA только по Фудтеху (вместе с Яндекс.Едой), а VK и Сбер – только всего СП без детализации по бизнесам.

Как уже писал выше, российский рынок E-Grocery имеет большой потенциал для роста, только за счет увеличения рынка бизнес Лавки может вырасти в 3-4 раза в ближайшие 3-4 года. Сейчас Лавка занимает где-то 8-10% рынка. По размеру выручки она находится на 4 месте после Сбермаркета, Х5 и Самоката. Бизнес Лавки пока растет очень быстрыми темпами, GMV вырос на 164% YoY в последнем квартале. В случае Лавки GMV это, по сути, просто выручка с НДС и возможно какими-то еще небольшими корректировками.

В отличие от остальных бизнесов Яндекса, сведение экономики Лавки в плюс – пока открытый вопрос, так как есть большие фиксированные затраты. Яндекс пишет в последнем письме акционерам, что In September, approximately 60% of our stores in Moscow were profitable on an Adj. EBITDA level pre-marketing and

overheads. Т.е. больше половины точек в Москве операционно прибыльны (т.е. сам процесс хранения, сборки и доставки имеет положительную экономику), но при этом не учитываются расходы на продвижение, продукт, технологии и т.д. В общем, до прибыльности еще достаточно далеко. Пока единственный в мире пример подобного прибыльного сервиса в мире – турецкий Getir, который на родном рынке работает с 2015 года и прибылен. Getir, кстати, работает в Турции по модели франшизы.

Говоря про Лавку, нужно сказать еще об одном важном моменте – помимо России она уже год работает в Израиле, а также недавно запустилась в Париже и Лондоне. Бизнес в Израиле попадает в показатели Лавки, а Лондон и Париж находятся в сегменте Other Business Units and Initiatives. Это логично, так как международная экспансия сервиса вроде Лавки – очень дорогое занятие и требует больших инвестиций, поэтому Яндекс, вероятно, решил вынести его отдельно, чтобы не увеличивать итак приличный убыток Фудтех направления, который в последние два квартала был по 3 млрд рублей. Это вторая по размеру “дыра” в бюджете Яндекса после Маркета.

Оценка Лавки как бизнеса – нетривиальное занятие. С одной стороны, в мире сейчас огромный хайп вокруг сервис быстрой гиперлокальной доставки и их оценивают по космическим мультипликаторам. Россия, на самом деле, стала второй страной в мире после Турции, где подобный сервис стал массовым и популярным как минимум в Москве и Питере. А в последние полтора года с момента пандемии запустилось огромное количество подобных сервисов в США и Европе (в том числе несколько русскоязычными командами, которые посмотрели на Самокат и Лавку в России). Можете прочитать отличную статью на эту тему (на английском).

Какие есть бенчмарки для оценки:

- Турецкий Getir привлек инвестиции летом по оценке $7 млрд pre-money (EV/S run rate около 8.8)

- Немецкий Gorillas оценили в $2.1 млрд pre-money (EV/S run rate около 7)

- Онлайн бизнес Х5 аналитики летом оценивали в $3-4.5 млрд (EV/S run rate 5-7.5)

У Лавки, конечно, очень большой потенциал роста, но оценка низкомаржинального ритейла по таким мультипликаторам выглядит очень амбициозно. Я возьму как оптимистичную оценку EV/S = 5 – самый маленький из бенчмарков ниже, это даст оценку в $1.9 млрд. При этом можно вспомнить, что свести экономику бизнеса формата Лавки в России при прочих равных опять-таки проще, чем в Европе или США. Правда во многих западных странах у подобных сервисов есть одно важное преимущество – им можно доставлять алкоголь.

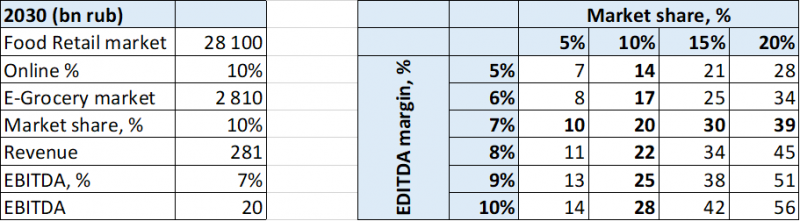

Теперь давайте попробуем посчитать реалистичную оценку. Я взял презентацию Х5 для инвесторов, где есть прогноз рынка продуктового ритейла на 2030 год, в котором 10% занимает онлайн сегмент. Соответственно, целевой рынок Лавки в России – 280 млрд рублей. Я думаю этот прогноз довольно консервативен и по факту будет больше, но пока будем опираться на эти цифры.

Дальше вопрос, какую долю рынка сможет занять Лавка и какая будет маржа бизнеса. Предположим, что доля будет 10% (примерно текущая). Насчет маржи можно приводить разные аргументы. С одной стороны, у Лавки может быть высокая доля СТМ, который увеличивает маржу. У Самоката она 16% (Лавка не раскрывает, но скорее всего +- столько же), но может быть значимо больше. Также фиксированные расходы на дарсктор значительно ниже, чем на продуктовый магазин (меньше площадь, непроходное место и т.д.). Но в то же время переменные расходы на заказ, в первую очередь доставка, а также сборка – намного выше. Поэтому как базовый сценарий я взял маржу по EBITDA 7%, как у X5, но она может быть как больше, так и меньше.

Дальше можно построить простую матрицу с возможными значениями доли рынка и EBITDA margin и получить оценку EBITDA Лавки в 2030 году. В базовом сценарии с предпосылками выше получилось 20 млрд рублей (грубо $300 млн).

Дальше можно повторить такое же упражнение, как мы делали с Такси – предположить целевой мультипликатор EV/EBITDA в 2030 году (беру разбег от 6, как у X5, до 10 – ближе к Fix Price и потенциально Mercury), и ставку дисконтирования. Получается вот такой разбег оценок в миллионах долларов.

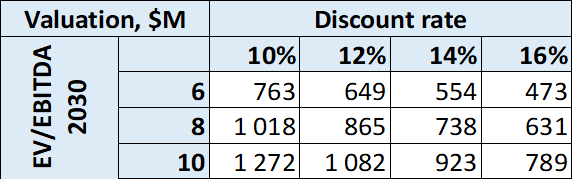

Наконец, можно взять еще один бенчмарк – Ozon. Хотя у компании другая бизнес модель, это единственный нормальный публичный бенчмарк в российском E-commerce. Выручку Ozon брать некорректно, так как она по другому формируется, возьмем GMV Run rate (356 млрд рублей), получим мультипликатор EV/GMV Run rate = 1.7, применим его к Лавке и получим оценку примерно в $740 млн. Это попадает примерно в середину таблички выше с мультипликаторами и ставкой дисконтирования и выглядит разумно, поэтому остановимся на такой оценке.

Доставка

Доставка – новый сегмент бизнеса, который большинство инвесторов вряд ли хорошо понимают. Формально был запущен в 2019 году, но по факту до марта 2020 это был небольшой эксперимент, которым занималось всего несколько человек в фоновом режиме. Потом случился коронавирус, у таксистов резко стало сильно меньше заказов из-за локдаунов, но в то же время кратно вырос спрос на доставку еды, продуктов, товаров из магазинов и т.д. из-за тех же ограничений. Таксисты временно стали подрабатывать курьерами, на развитие Доставки бросили большое количество ресурсов внутри компании, начали быстро собирать команду, выстраивать процессы и т.д., и так родился новый бизнес. С тех пор он правда сильно изменился, расскажу об этом дальше.

Что такое Яндекс.Доставка? Сейчас это в основном сервис экспресс-доставки, который позволяет быстро (в течение 1-2 часов или даже быстрее) доставить почти что угодно внутри города. Для потребителя сервис живет в приложении Яндекс Go как несколько отдельных тарифов (Курьер, Доставка, Грузовой) – нажимаешь кнопку, приезжает курьер (или грузовик, если нужно перевезти что-то больше) и доставляет что и куда нужно. Но на самом деле есть еще другая сторона, которая не видна – курьеров Яндекс.Доставки использует более 20 тысяч различных корпоративных клиентов, от Вкусвилла и Х5 до небольших кафе или цветочных магазинов. Если вы, например, закажите продукты в приложении Перекрестка, их с довольно высокой вероятностью доставит Яндекс. Кроме того, вся экспресс-доставка Маркета, и часть доставок Яндекс.Еды и Лавки – это тоже курьеры Яндекс.Доставки.

Изначально, когда бизнес запускался и потом резко вырос во время локдауна, доставку осуществляли таксисты. Но потом ограничения сняли, спрос на такси вернулся, и пришлось перестроить почти все процессы, так как на базе такси их было невозможно масштабировать. Сейчас в сервисе 50+ тысяч курьеров разных типов (пешие, вело, на авто, на грузовичках), которые делают большую часть доставок, а такси используется в основном как запасной вариант, когда из-за повышенного спроса возникает дефицит курьеров. Доставка работает почти во всех странах, где запущен Такси, но основной бизнес, конечно, в России.

Другие агрегаторы такси, Gett и Ситимобил, тоже запустили экспресс-доставку, а также на этом рынке давно работала Достависта и еще ряд небольших компаний. Для понимания масштабов Яндекс в Q3’21 делал 230 тысяч доставок в день, в то время как Ситимобил и Достависта около 20 тысяч в день каждый. Gett не раскрывает цифры, но он тоже кратно меньше (достаточно сравнить на количество обзоров сервисов на Youtube от курьеров, чтобы увидеть разницу). Поэтому среди универсальных служб экспресс-доставки Яндекс, вероятно, уже занимает значительно больше половины рынка.

Но рынок экспресс-доставки устроен сложнее. Помимо перечисленных выше игроков есть еще Delivery Club и Яндекс.Еда, которые доставляют готовую еду и продукты, а также есть собственные курьеры у Самоката, Лавки, Х5, Вкусвилла и других ритейлеров, у многих кафе и ресторанов и т.д. Если брать весь рынок экспресс-доставки, доля Яндекс.Доставки получится чуть больше 10%. На этом рынке, правда, занять доминирующее положение как Такси не получится, так как те же ритейлеры полностью не откажутся от своих курьеров и будут их использовать совместно в внешними курьерскими службами, но увеличить до 20-25% вполне реально.

Если говорить про текущий рынок и формат бизнеса, у Доставки есть очень большое преимущество за счет синергий внутри Яндекса. Во-первых, есть приложение Яндекс Go с 30+ млн пользователей, которых не нужно привлекать, так как это уже сделали в Такси – это экономит очень много денег на маркетинг. Доставка между физлицами (это меньшая, но значимая часть бизнеса) – низкочастотный сервис, в отличие от такси, заказов еды и продуктов, и расходы на маркетинг окупаются намного хуже. Во-вторых, есть внутренние сервисы в виде Еды, Лавки и Маркета, которые используют курьеров Доставки и создают дополнительный спрос для роста бизнеса. В-третьих, помимо своих курьеров есть водители такси в огромном количестве, которые могут подключаться, когда не хватает курьеров, или доставлять посылки в маленьких городах, где привлекать выделенных курьеров нет смысла из-за небольшого спроса. В-четвертых, оптимизация маршрутов и загрузки случайно разбросанных по городу курьеров разного типа в реальном времени – очень сложная техническая задача, которую в принципе могут эффективно решить не многие компании. У Доставки есть большое преимущество за счет технологий Яндекса и многолетнего опыта Такси, который можно частично переиспользовать. В общем, воссоздать такую историю в России и СНГ очень сложно.

В то же время экспресс-доставка внутри города – это только часть рынка курьерской доставки, причем меньшая. Больший по размеру рынок – то, что принято называть Next Day delivery, т.е. классическая курьерская доставка в какой-то временной слот (или доставка и выдача через ПВЗ и постаматы), которую используют большинство интернет-магазинов. Это рынок, на который Яндекс Доставка только выходит, где уже нет таких больших конкурентных преимуществ (хотя все еще есть синергия с Маркетом), потребуется больше инвестиций, и занять значимую долю будет сложнее. Здесь основные конкуренты – Почта России, СДЭК, DPD, КСЭ и большое количество других курьерских компаний, а также собственная логистика e-commerce маркетплейсов, в первую Ozon, который недавно начал ее продавать как отдельную услугу.

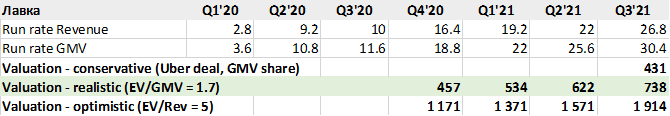

Сейчас Доставка – один из самых быстрорастущих сегментов в Яндексе, GMV растет на 240% год к году по результатам прошлого квартала. Выручка в данном случае – достаточно бесполезная метрика, так как из-за специфики учета IFRS часть доходов (по B2B контрактам) попадает в выручку целиком, а другая часть (через приложение от пользователей) только как комиссия, как в Такси. Доставка пока убыточна, но это нормально, когда бизнес растет такими быстрыми темпами, и так как это asset-light бизнес, он требует намного меньше ресурсов для масштабирования, чем, например, Лавка. К тому же на масштабе там вполне хорошо сходится экономика, Яндекс пишет, что ожидает mid-to-high single digits (условно 6-8%) маржу по EBITDA как % от GMV. Похоже на то, что считал в прогнозе для Такси выше, вполне реально.

Рынок, на котором работает Доставка, кратно вырастет в ближайшие годы – в первую очередь за счет e-commerce, а также доставки продуктов и готовой еды, которые разбирали выше. С учетом того, что компания занимает чуть больше 10% рынка экспресс-доставки и 0% Next day доставки (который больше), и эти рынки сами по себе быстро растут, Доставка, в теории, может вырасти не просто в несколько раз, а на порядок, если взять достаточно длинный горизонт в 5-7 лет, и приблизиться по размеру к текущему бизнесу Такси.

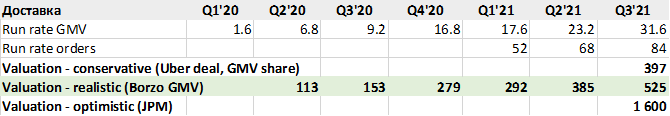

С точки зрения оценки самый близкий бенчмарк – это Достависта, прямой конкурент на рынке экспресс-доставки, причем из России, правда она активно развивает международный бизнес. Весь холдинг недавно был переименован в Borzo. Хотя это частная компания, в числе ее акционеров есть публичный венчурный фонд Vostok New Ventures (VNV), обзор которого делал здесь, правда это было уже 2 года назад. У VNV 18.8% доля в Borzo, которую они оценивают в $32.8 млн, т.е. весь бизнес стоит $174 млн. Причем это честная оценка, так как недавно был раунд инвестиций, т.е. исходя из нее инвесторы вложили деньги в компанию. Далее находим, что в августе 2021 был Gross revenue (т.е. GMV) run rate близкий к $150 млн и получаем мультипликатор EV/GMV = 1.16. Далее берем GMV run rate Доставки 31.6 млрд рублей, и с тем же мультипликатором получаем оценку $525 млн. При этом вполне можно привести аргумент, что мультипликатор должен быть выше – ту же Лавку выше оценили в 1.7 GMV Run rate, хотя целевая маржа по EBITDA по отношению к GMV примерно такая же.

Есть и более оптимистичный вариант оценки, который делал JPMorgan, он оценил Доставку в $1.6 млрд. Я видел модель оценки, в ней есть достаточно оптимистичные предпосылки, но если у Яндекс.Доставки получится превратиться из сервиса экспресс-доставки в полноценного логистического оператора, то бизнес вполне может еще кратно вырасти и стоить столько или больше, поэтому оставлю в качестве оптимистичной оценки.

Также можно сделать простую проверку оценок выше на базовую логику. Через два года сервис планирует вырасти в 4 раза от текущих уровней до 1 млн доставок в день. При текущем среднем чеке это даст около 120 млрд рублей GMV, можно взять более консервативную оценку, если чек будут падать (экспресс-доставка дороже, чем на следующий день) – 100 млрд. При целевой маржинальности условно 6-8% от GMV это даст около $100 млн EBITDA в год. Я думаю, что в 2023 году такой маржи не будет, так как бизнес еще будет расти быстрыми темпами и инвестировать в рост, но по сути это означает, что со временем он будет зарабатывать еще больше. Но даже с GMV 100 млрд рублей при целевой маржинальности получится EV/EBITDA около 5 и 16 в базовом и оптимистичном сценарии соответственно. Вполне разумно, поэтому оставляем оценки.

Промежуточный итог

Итого, если свести вместе все полученные выше оценки, а также предыдущий анализ, получается картина ниже. В оптимистичном сценарии мы уже вышли на текущую капитализацию Яндекса, но в остальных до нее еще пока довольно далеко, а остались только Маркет, который генерирует огромные убытки, и новые бизнесы, которые в основном очень маленькие. Хватит ли их, чтобы оправдать текущую оценку компании? Скоро узнаем.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: