Что такое SPAC

SPAC (Special Purpose Acquisition Company) – специальный тип компании, которая не ведет операционной деятельности и привлекает деньги инвесторов в ходе IPO для последующего поглощения другой непубличной компании. Приобретаемая компания в ходе транзакции становится публичной и начинает торговаться на бирже вместо SPAC.

Для непубличных компаний листинг на бирже через SPAC является альтернативой IPO – в ходе сделки они привлекают дополнительное финансирование и получают публичный статус. Вариант со SPAC более быстрый и имеет меньше регуляторных ограничений по сравнению с IPO, чем привлекателен для многих компаний, особенно на ранней стадии развития бизнеса. Ниже более детально разберем особенности SPAC для всех участвующих сторон.

Почему SPAC сейчас интересны

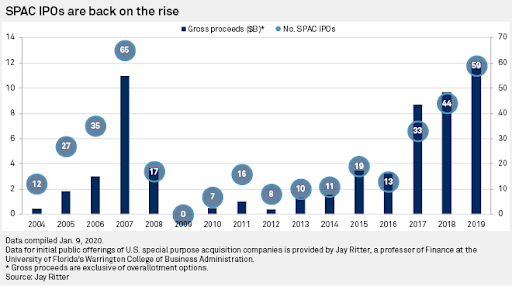

SPAC – не новый финансовый инструмент, они еще в 1990-х годах. В середине 2000-х была первая волна интереса к SPAC, тогда их использовали для выхода на биржу в основном компании из “традиционных секторов” – энергетики, финансов и т.д. Локальный пик был в 2007 году, после чего случился финансовый кризис и на какое-то время инвесторы потеряли интерес к SPAC.

В последние годы SPAC снова стали постепенно набирать популярность среди инвесторов. Правда их привлекательность как финансового инструмента оставляла желать лучшего. Большая часть компаний генерировали отрицательную доходность для инвесторов.

А затем случился 2020 год. SPAC привлекли больше средств, чем за всю предыдущую историю – $73 млрд, и даже опередили по этому показателю IPO, хотя объем первичных размещений в прошлом году также был рекордным.

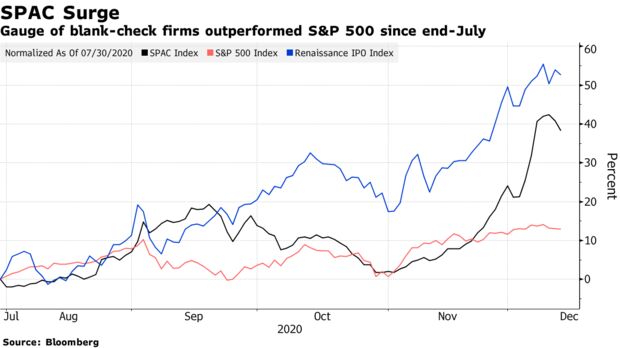

Кроме того, доходности SPAC начали резко расти, особенно в конце года. Ниже данные с июля по декабрь некого индекса SPAC от Bloomberg, и хотя он показали доходность значительно выше S&P 500, этот график не отражает того ажиотажа, который сейчас есть на рынке вокруг этого инструмента.

Чтобы понять масштаб ажиотажа, можно привести пример компании Nikola, которая “производит” грузовые электро- и водородные автомобили. В кавычках, так как еще ни один грузовик не произведен и пока не понятно, способна ли компания в принципе представить адекватный продукт, тем не менее акции Nikola после выхода на биржу через SPAC выросли в 8 раз и в моменте капитализация компании превышала 30 млрд долларов – летом она стоила дороже, чем Ford. С тех пор акции скорректировались, тем не менее компания без выручки, подтвержденной технологии, с уволившимся CEO и кучей вопросов и рисков самого разного характера стоит почти $10 млрд.

Ажиотаж вокруг SPAC сейчас настолько большой, что многие компании торгуются с большой премией к кэшу на балансе сразу после выхода на биржу. Например, Altimeter Growth Corp недавно стоил $17 за акцию, хотя на балансе компании только кэш на $10 на акцию, больше ничего нет и никакая сделка не объявлена.

Если сформулировать эту ситуацию простыми словами, это означает, что инвесторы были готовы заплатить 70% премию, так как ожидают, что она окупится при сделке (которая вообще не факт что будет), даже с учетом 20% комиссии спонсоров. Я ничего не имею против Altimeter, это правда хороший инвестиционный фонд, данный пример служит просто иллюстрацией того, насколько большой сейчас ажиотаж вокруг SPAC и какие огромные доходности ожидают инвесторы от данного инструмента.

Особенности SPAC

Перед тем, как начать инвестировать в SPAC, стоит разобраться в особенностях этого инструмента – их немало. Ниже разберем наиболее важные моменты, о которых стоит знать, прежде чем вкладывать деньги.

Участники процесса

- Спонсоры SPAC. Это компания или группа лиц, которые являются организаторами/основателями SPAC. Они занимаются привлечением инвесторов в ходе IPO, поиском цели для поглощения, ведением переговоров о сделке и т.д. Обычно спонсорами SPAC являются известные инвестиционные компании/инвесторы или люди с большим опытом в определенной сфере, например, бывшие топ-менеджеры какой-нибудь крупной корпорации. Спонсоры покрывают за свой счет затраты на создание и функционирование SPAC (обычно это несколько миллионов долларов), тратят свои время и ресурсы на поиск объекта для инвестиции и в обмен получают долю в SPAC, как правило, 20% от общего количества акций, в случае успешной сделки.

- Инвесторы SPAC. Это участники рынка, которые вкладывают деньги в SPAC, либо на этапе IPO, либо в ходе торгов на бирже. Покупка акций SPAC на этапе IPO, как правило, доступна только институциональным инвесторам. После выхода на биржу в SPAC может инвестировать любой желающий.

- Целевая компания. Единственная цель SPAC – приобретение частной компании. В ходе сделки целевая компания становится публичной, получает на баланс деньги от SPAC, а инвесторы SPAC становятся ее акционерами. При создании SPAC часто обозначается определенный фокус для потенциальной инвестиции – это может быть индустрия, регион, размер компании и т.д., хотя не всегда конечная цель соответствует изначально заявленному описанию.

- Сторонние инвесторы. В ходе сделки SPAC с целевой компанией могут также участвовать сторонние инвесторы через механизм, который называется PIPE (private investment in public equity). PIPE позволяет целевой компании привлечь большую сумму инвестиций, чем есть на балансе SPAC. Как правило, финансирование в рамках PIPE предоставляют крупные инвестиционные компании и они становятся акционерами целевой компании на тех же условиях, что и SPAC.

Жизненный цикл SPAC

Каждый SPAC проходит несколько этапов:

- IPO. Стандартный процесс размещения на бирже – спонсоры SPAC подают заявку в SEC, проводят road show, привлекают инвестиции, после чего SPAC начинает торговаться на бирже. Привлеченные на IPO средства хранятся в специальном траст-аккаунте пока SPAC не совершит сделку по поглощению целевой компании или не будет ликвидирован.

- Поиск цели. Спонсоры SPAC занимаются поиском потенциально интересных объектов для инвестиций. Для этого у них есть ограниченное время, обозначенное при создании SPAC, как правило 1.5-2 года, хотя иногда оно может быть продлено. Если за отведенный период не происходит сделка, SPAC закрывается и инвесторы получают обратно свои средства. Как правило, на этапе поиска цели котировки SPAC достаточно стабильны и не сильно отклоняются от цены IPO, хотя бывают исключения, особенно когда появляются слухи о возможной сделке.

- Найденная цель. После того, как спонсоры SPAC находят потенциальный объект для инвестиций, согласуют условия потенциальной сделки и объявляют об этом, начинается подготовка к потенциальной сделке, которая может занимать несколько месяцев. На этом этапе котировки SPAC становятся значительно более волатильными и могут быть подвержены резким движениям. Предложенная сделка выносится на голосование акционеров обеих сторон. Если большинство акционеров не согласны со сделкой, начинается новый поиск, но это происходит достаточно редко. Если большинство акционеров согласуют сделку, происходит объединение компаний, при этом несогласные могут конвертировать свои акции в денежные средства из траст-аккаунта и не участвовать.

- Новая компания. В ходе сделки SPAC делает большую допэмиссию, целевая частная компания обменивает свои акции на новые выпущенные акции и становится публичной, а тикер SPAC меняется на новый. Деньги на балансе SPAC получает целевая компания, а инвесторы и спонсоры SPAC становятся акционерами новой компании. Спонсоры в некоторых случаях могут также войти в состав Совета Директоров целевой компании.

Как правило, SPAC инвестирует все средства в одну компанию и прекращает свое существование после сделки. Однако недавно один из наиболее известных спонсоров SPAC Eli Baker, который ранее провел сделки с DraftKings и Skillz (обе компании показали кратный рост в 2020 году) подал заявку в SEC на новый SPAC Spinning Eagle Acquisition Corp. объемом $1.5 млрд, который будет иметь отличительную особенность – возможность выбрать размер инвестиций в целевую компанию и сделать spin off оставшихся денежных средств в отдельный новый SPAC. Вполне возможно это будет не единичный случай и в будущем SPAC будут инвестировать в несколько разных компаний.

Юниты, акции и варранты

Когда SPAC выходит на IPO, как правило инвесторы покупают не акции, а юниты – финансовый инструмент, который состоит из акции и определенной доли варранта (о нем чуть ниже). Цена юнита почти всегда в ходе IPO устанавливается на уровне $10, хотя бывают исключения. Например, крупнейший на текущий момент SPAC, Pershing Square Tontine Holdings (PSTH), который привлек $4 млрд, на IPO имел цену $20.

Варрант – финансовый инструмент, который позволяет купить или продать акции компании по определенной цене в будущем. В случае SPAC речь всегда идет варрантах на покупку акций. По своей сути они похожи на call-опционы, но в случае с варрантом деньги от его продажи получает сама компания. Если происходит исполнение варранта, компания выпускает новые акции и размывает существующих акционеров. В большинстве SPAC цена исполнения устанавливается на уровне $11.5, т.е. с премией 15% к цене IPO.

Обычно один юнит SPAC состоит из одной акции и доли варранта (например, 1/2 или 1/5). Тикер юнита SPAC после IPO имеет вид ABCD.U. Как правило, через 52 дня происходит разделение юнита, после которого акции и варранты начинают торговаться по отдельности. Акции получают тикер ABCD, а варранты обозначаются как ABCD.W.

Основным способом инвестиций в SPAC является покупка юнитов в первое время после IPO или акций по прошествии 52 двух дней. Покупка варрантов схожа с покупкой длинных опционов и имеет намного более высокие риски – если сделка не случится или цена акций будет ниже $11.5 (цены исполнения варранта), капитал вложенный в варрант обнулится. В то же время если котировки SPAC и впоследствии компании цели сильно вырастут, покупка варранта даст более высокую доходность по сравнению с акциями.

Плюсы и минусы SPAC

SPAC имеют свои плюсы и минусы для всех участников процесса – коротко рассмотрим их для каждой стороны.

SPAC для компаний

В первую очередь стоит понять, почему некоторые компании выбирают SPAC в качестве альтернативы IPO, где есть понятный и отлаженный на протяжении десятков лет процесс. Для этого есть несколько причин.

- Скорость. Подготовка к IPO – весьма длительный процесс, который обычно занимает больше года от начала планирования до размещения на бирже. В случае SPAC это время можно сократить до нескольких месяцев, что привлекает многие компании, особенно на текущем рынке, когда многие хотят успеть выйти на биржу и привлечь капитал по высокой оценке, пока сохраняется ажиотаж.

- Регулирование. В случае SPAC оно более мягкое и позволяет компаниям более агрессивно продавать себя инвесторам. В частности, почти все компании при объявлении сделки со SPAC в материалах для инвесторов рисуют прогнозы показателей на 3-5 лет вперед, хотя при IPO любые прогнозы подобного рода регуляторно запрещены, как минимум в США.

- Оценка бизнеса. Размещение через SPAC часто выбирают компании на ранней стадии развития бизнеса с очень низкими или вовсе нулевыми доходами, которые при этом хотят привлечь сотни миллионов долларов инвестиций и зачастую получить оценку в миллиарды долларов. Через IPO это вряд ли получится сделать даже на текущем перегретом рынке, если речь не идет о биотехе, а в случае SPAC можно привлечь инвесторов, нарисовав оптимистичные прогнозы экспоненциального роста в будущем.

- Состав акционеров. Это спорный аргумент. Сторонники SPAC утверждают, что одним из преимуществ является заранее известная база инвесторов. Целевая компания получает более предсказуемый состав акционеров, с которым может заранее ознакомиться, по сравнению с IPO, где покупатели акций неизвестны до последнего момента. Спорность в том, что состав акционеров SPAC может быстро меняться, особенно на текущем рынке с огромной волатильностью.

С точки зрения недостатков SPAC для компаний можно выделить несколько моментов:

- Объем инвестиций. Стандартный объем капитала для большинства SPAC – несколько сотен миллионов долларов. Можно, конечно, дополнительно привлечь PIPE, но в ходе сделки SPAC обычно рассчитывают на значимую долю, как минимум 10-20%, часто больше. Это ограничивает потенциальную оценку бизнеса целевой компании при сделках с большинством SPAC несколькими миллиардами долларов. Есть исключения вроде SPAC Билла Акмана PSTH с активами $4 млрд, но в целом для достаточно крупных компаний вариантов выйти на биржу через SPAC либо мало, либо они вообще отсутствуют.

- База инвесторов. Если компания хочет выйти на биржу через SPAC, у нее достаточно ограниченный выбор возможных инвесторов. SPAC в принципе не так много (сейчас около 300 на этапе поиска цели/переговоров), из них большинство сразу не подойдут с точки зрения фокуса, объема капитала и т.д. и останется лишь несколько потенциально возможных инвесторов. Есть еще PIPE, но его используют тоже не так много инвесторов. В случае же IPO компания получает доступ к огромному числу институциональных инвесторов по всему миру через инвест. банки, а при желании можно еще долить акций розничным инвесторам, если останется неудовлетворенный спрос, как происходило с большими IPO вроде Uber.

- Репутация. Немного спорный пункт, но в целом SPAC стал только недавно относительно популярным способом перейти в статус публичной компанией, а ранее считался очень нишевым инструментом, которым не пользовались успешные компании. Но со временем эта ситуация может измениться.

Я специально не пишу про стоимость на выхода на биржу через SPAC vs IPO, так как она не очевидна. В случае IPO компании платят значительную комиссию инвестиционным банкам, обычно около 7% от объема размещения. Кроме того, во время IPO компании часто систематически недооцениваются (писал об этом здесь) и они продают акции по оценке ниже рыночной стоимости. Поэтому можно было бы сказать, что еще одним преимуществом SPAC также являются более низкие издержки на листинг по сравнению с IPO.

В случае SPAC издержки на комиссии инвестиционным банкам, которые несет целевая компания, значительно меньше. Но с точки зрения оценки, которую она могла бы получить на IPO по сравнению со SPAC ситуация не так очевидна. С учетом того, что в случае IPO база потенциальных инвесторов намного больше, для многих компаний IPO может являться более интересной опцией по сравнению со SPAC даже с учетом высоких комиссий и недооценки акций при размещении. Возможно со временем появятся исследования на эту тему, но пока нельзя однозначно сказать, какой тип листинга выгоднее для компании с финансовой точки зрения, через SPAC или IPO, наиболее корректный ответ – зависит от компании.

С учетом особенностей SPAC, связанных с более быстрым процессом выхода на биржу и меньшими регуляторными ограничениями сейчас они наиболее популярны среди компаний, которые находятся на ранней стадии развития бизнеса и при этом уже требуют больших инвестиций для дальнейшего роста. Например, за последний год через SPAC вышло на биржу большое количество компаний, которые планируют производство электромобилей и компонентов для них, в частности, лидаров. Это очень капиталоемкие бизнесы, которым требуются большие ресурсы для того, чтобы просто начать коммерческую деятельность, и им было бы сложно привлечь значительные инвестиции другим способом.

SPAC позволяет компаниям с нулевой или минимальной выручкой в популярных и быстрорастущих индустриях привлекать инвесторов обещаниями быстрого роста бизнеса в будущем (которые нельзя делать при IPO) и получать большие инвестиции при высокой оценке бизнеса. В то же время важно понимать, что большинство компаний не смогут достичь амбициозных прогнозов и оправдать ожидания инвесторов, поэтому покупка их акций долгосрочно несет очень высокие риски.

SPAC для инвесторов

Для инвесторов есть несколько возможных стратегий покупки SPAC в зависимости от этапа, на котором находится компания.

- Участие в IPO SPAC. Обычно эта опция доступна только институциональным инвесторам (российские брокеры не позволяют участвовать в IPO SPAC, насколько я знаю), и в любом случае котировки SPAC обычно сильно не растут в первый день торгов, на чем обычно зарабатывают при инвестициях в IPO. Хотя в последнее время SPAC известных управляющих могут сразу начать торговаться с премией 20-30% к кэшу на балансе, что сразу дает значительный апсайд для инвесторов, купивших акции SPAC на IPO.

- Покупка на этапе поиска цели. Как правило, в первое время SPAC торгуется близко к цене размещения ($10 на акцию) или с небольшой премией. Инвесторы не знают, будет ли сделка, а если будет – когда и с какой компанией, по сути покупка SPAC на этом этапе является ставкой на то, что его спонсоры найдут привлекательную целевую компанию для сделки. Обычно чем более известный спонсор и лучше его предыдущий трек-рекорд, тем больше премия SPAC к кэшу на балансе. На этапе поиска цели у инвесторов высокая неопределенность и непонятный апсайд, по сути они покупают кота в мешке, но при этом ограниченные риски – в худшем случае, если спонсоры не найдут компанию для поглощения или она не понравится инвестору, можно будет продать акции по $10 и получить средства из траст-аккаунта.

- Покупка на этапе слухов. Перед тем, как спонсоры SPAC официально объявляют о потенциальной сделке с целевой компанией, зачастую появляются слухи о возможной сделке. Иногда это может приводить к значительному спекулятивному росту котировок SPAC. Покупка на этом этапе имеет более высокие риски, так как в случае, если предварительные переговоры не увенчаются успехом или слухи окажутся недостоверными, акции SPAC могут значительно скорректироваться. В то же время, если информация подтвердится и SPAC официально объявит о потенциальной сделке с интересной целевой компанией, его акции могут резко вырасти и сразу станут стоить значительно дороже – в этом сценарии покупка на этапе слухов может быстро принести хорошую доходность.

- Покупка на этапе найденной цели. На этом этапе у инвесторов появляется больше определенности – уже есть понимание, о какой компании идет речь, какие показатели и стоимость бизнеса, какую долю хочет получить SPAC и т.д. Здесь уже можно проводить стандартный фундаментальный анализ, сравнивать оценку целевой компании с аналогами и т.д. В то же время акции SPAC к этому моменту уже зачастую стоят значительно дороже кэша на балансе, а риски развала сделки по-прежнему сохраняются. В случае, если это произойдет, котировки SPAC могут сильно скорректироваться.

- Покупка после одобрения сделки. После того, как сделка одобрена, покупка акций SPAC (или акций новой компании, когда сделка будет закрыта) по сути ничем не отличается от обычной покупке акции на фондовом рынке и целиком зависит от того, насколько инвестору нравится бизнес целевой компании.

Если сравнивать покупку SPAC с участием в IPO, которые являются наиболее близким инструментом с точки зрения риска для инвестора, можно выделить несколько отличий.

- Нет аллокаций и локапов. Это, безусловно, плюс – инвестор полностью контролирует свои инвестиции и может в любой открыть, скорректировать или закрыть позицию на любую сумму.

- Больше выбор брокеров. Акции SPAC можно купить через Interactive Brokers, а также российских брокеров, дающих расширенный доступ к американскому рынку. Ниже будет более детальный список. Доступ к IPO большинство брокеров не дает, подробнее про доступные варианты участия писал здесь.

- Не нужен статус квалифицированного инвестора, если покупать через Interactive Brokers. Там в принципе нет такого понятия и любой инвестор может покупать все доступные активы без исключения. При покупке через российских брокеров нужен статус квала, как и при участии в IPO.

- Нет рисков контрагента в виде брокера. Это также большой плюс – акции SPAC принадлежат инвестору, по крайней мере если покупать их через нормальных брокеров, и при покупке нет непрозрачных схем и рисков контрагента в виде брокера как при участии в IPO, которые подробно описывал здесь.

- Разные инвестиционные стратегии. В случае SPAC инвестор может варьировать уровень риска и потенциальный апсайд, покупая акции на разных этапах, описанных выше. В случае IPO рабочая стратегия по сути одна – купить во время размещения в надежде на скачок котировок на открытии торгов, дождаться окончания локапа и продать.

- Ограниченные риски. Как правило, цена акций SPAC не опускается значительно ниже $10, так как инвестор может вернуть эту сумму денег, проголосовав против предложенной сделки или в конце срока жизни SPAC, если цель не найдена. В этом также есть плюс по сравнению с IPO, где акции, в теории, могут кратно упасть относительно цены размещения, как уже неоднократно происходило во время значительных коррекций на рынке или проблем/рисков в бизнесе конкретных компаний.

- Нет предсказуемого скачка котировок после покупки. Пока из описания кажется, что у SPAC только плюсы. Ключевой минус по сравнению с IPO в том, что нет ожидаемого скачка котировок сразу после покупки, акции SPAC могут долгое время стагнировать, если спонсоры ищут цель, или быть очень волатильными и непредсказуемыми, если цель найдена или появились слухи о потенциальной сделке.

- Историческая доходность. Исторически SPAC как класс активов показывают посредственную доходность, большинство проигрывает индексе и вовсе торгуется ниже изначальных $10 при размещении. IPO, наоборот, стабильно демонстрируют доходность выше рынка на протяжении последних 50 лет, причем не только в США, а по всему миру, писал об этом здесь. Но в любом случае важно понимать, что 2020 и текущий год с огромными доходностями и заоблачными оценками являются аномалией (и в SPAC, и в IPO), которая вряд ли продлится долгое время.

Также инвесторы, которые рассматривают покупку SPAC, должны учитывать еще один важный момент – спонсоры SPAC имеют очень большую мотивацию найти целевую компанию для сделки, так как это даст им 20% от акций SPAC (десятки-сотни миллионов долларов). В противном случае они ничего не получат и даже останутся в небольшом минусе, так как потратили свои средства на создание и работу SPAC.

Если срок жизни SPAC приближается к концу, мотив спонсора может меняться от “найти привлекательную целевую компанию” до “найти какую-нибудь компанию для сделки”. Переговорная позиция спонсоров также становится хуже, из-за чего условия сделки могут быть невыгодными для инвесторов SPAC. Чем ближе дедлайн для закрытия сделки в SPAC, тем выше риски для инвестора.

Если подвести итог, то SPAC по большинству параметров привлекательнее для инвестора, чем IPO (в том формате, в котором можно в них участвовать через российских брокеров) – проще купить акции, нет рисков со стороны брокера, можно использовать разные стратегии и лучше контролировать риски и т.д. Но есть один большой минус – доходность намного менее предсказуема, чем в случае IPO, и в среднем не просто хуже индекса, а вообще отрицательная, если брать историю за последние годы (несмотря на один из самых продолжительных бычьих рынков в истории).

По этой причине, например, покупка ETF на SPAC, на мой взгляд, является плохой идеей, напишу еще об этом подробнее. Но при этом инвестиции в отдельные SPAC среди нескольких сотен, которые сейчас доступны на рынке, и постоянного потока новых размещений, вполне могут быть интересны как спекулятивно, так и долгосрочно. По этой причине сделал на сайте раздел, посвященный SPAC – буду здесь разбирать потенциальные варианты инвестиций в этот инструмент. Как всегда, помимо обычных обзоров, планирую писать о нестандартных стратегиях и идеях, которые вы вряд ли найдете где-либо еще.

Как купить SPAC

Interactive Brokers

Это самый простой вариант – не нужен статус квалифицированного инвестора, доступны любые SPAC сразу после размещения на бирже, включая юниты, акции и варранты. Если у вас нет счета в IB, инструкция как его открыть по ссылке.

Российские брокеры

Покупка SPAC доступна также через некоторых российских брокеров, дающих расширенный доступ к американскому рынку, но обычно имеет значительные ограничения. Во-первых, нужен статус квалифицированного инвестора. Во-вторых, обычно не доступны варранты. В-третьих, часто доступны далеко не все SPAC. Ниже более детальная информация по некоторым брокерам, буду рад, если в дополните в комментариях, чтобы можно было собрать полный список:

- Фридом Финанс. Доступны любые SPAC почти сразу после размещения. Интересный вопрос – что будет, если купить юнит SPAC, так как операции с варрантами через Фридом, кажется, недоступны.

- Финам. Есть некоторые SPAC, многие недоступны.

- Тинькофф. Есть некоторые SPAC на внебиржевом рынке, многие недоступны.

- Открытие. Нет SPAC в терминале, не узнавал, возможно ли их выборочно добавить по запросу.

- Атон. Некоторые SPAC есть, но по умолчанию не доступны, нужно добавлять по запросу каждый тикер через поддержку (информация от подписчика).

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: