SUMMARY

Дата: 12.02.20

Актив: VanEck Vectors Junior Gold Miners ETF

Тикер: GDXJ (NYSE)

Цена: 40.81 USD

Тип идеи: долгосрочная идея, хедж портфеля

Позиция в GDX закрыта 01.05.2021 с прибылью 16% за 15 месяцев

Дополнение идеи – №13.1

Дата: 13.03.20

Актив: VanEck Vectors Gold Miners ETF

Тикер: GDX (NYSE)

Цена: 20.00 USD

Тип идеи: среднесрочная идея, хедж портфеля

Комментарий: для реализации идеи необходим счет в Interactive Brokers или расширенный доступ к рынку через российских брокеров

Позиция в GDX закрыта 20.01.2021 с прибылью 80% за 10 месяцев

Дополнение идеи – №13.2

Дата: 20.01.21

Актив: ETFMG Prime Junior Silver Miners ETF

Тикер: SILJ (NYSE)

Цена: 15.00 USD

Тип идеи: долгосрочная идея, хедж портфеля

Комментарий: для реализации идеи необходим счет в Interactive Brokers

Позиция в SILJ закрыта 08.01.2022 с убытком 24% за 12 месяцев

ИДЕЯ

С моей точки зрения наличие экспозиции на золото в портфеле – вполне разумный выбор в условиях, когда все мировые центробанки заливают рынки ликвидностью. Подробнее об инвестициях в золото и связанные с ним активы можно почитать в этой статье, а про доступные инструменты для инвестиции в золото в этой.

На текущем этапе покупка акций золотодобывающих компаний мне кажется более интересной идеей, так как по историческим меркам они стоят дешево относительно золота. Эту недооценку проще всего увидеть, сравнив ETF GLD (на физическое золото) с GDX/GDXJ (на золотодобытчиков) на графике ниже. В то время как золото находится примерно на 15% ниже своих исторических максимумов, GDX отстает от максимумов более чем вдвое, а GDXJ почти в 4 раза. В случае, если золото продолжит расти или, как минимум, останется на текущих уровнях, показатели компаний значительно улучшатся и, на мой взгляд, они могут показать опережающую динамику относительно базового металла.

По сути, акции покупка акций золотодобывающих компания схожа с позицией на золото с плечом. Но если обычно за плечи нужно платить, то здесь обратная ситуация – хранение физического золота требует издержек, в то время как золотодобывающие компании, наоборот, платят дивиденды и возвращают денежный поток акционерам другими способами. Получается как бы плечо с отрицательной ставкой, что весьма интересно.

Кроме того, покупка ETF на золотодобытчиков намного эффективнее как хедж портфеля. Золото само по себе имеет низкую волатильность и если купить его, например, на 3-5% портфеля, оно не будет оказывать значимого влияния на финансовый результат, а выделять 10-20-30% портфеля на золото выглядит не очень разумной аллокацией активов. В то же время те же 3-5% портфеля в GDX/GDXJ могут неплохо компенсировать локальные падения портфеля во время неожиданных негативных для рынка событий.

В случае с золотодобытчиками я пока рассматриваю покупку ETF, а не акции отдельных компаний, так как я не хочу тратить время на анализ ресурсов, издержек, планов по развитию и прочих параметров для каждой компании. Для меня важнее макро тезис, что в текущих экономических реалиях в портфеле разумно иметь экспозицию на золото, и ETF позволяет его эффективно реализовать, нивелируя риски на уровне отдельных компаний. Я не исключаю, что в какой-то момент найду интересную недооцененную золотодобывающую компанию и куплю ее акции в дополнение или вместо ETF, но в условиях ограниченного времени лучше его потратить на анализ, например, технологических компаний, который может дать намного больший эффект и к тому же намного интереснее.

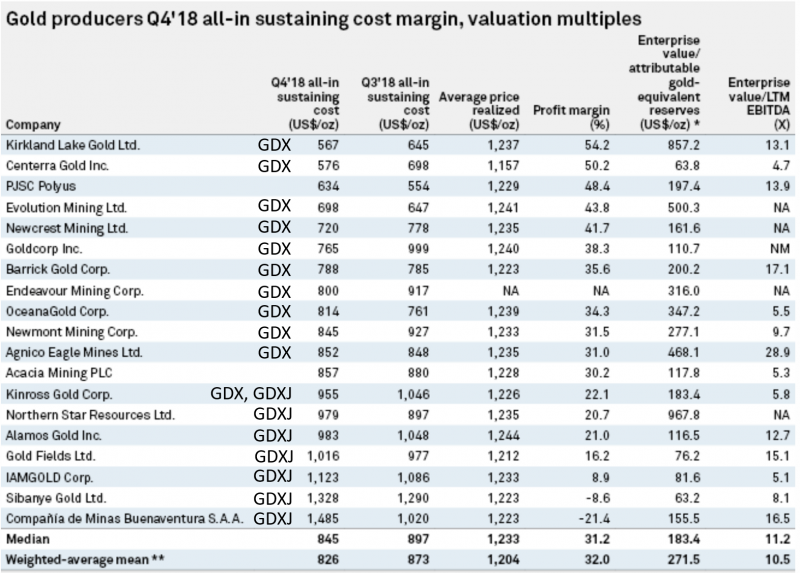

Остается вопрос, какой ETF купить – GDX или GDXJ. Ключевая разница между ними – в GDX входят более “качественные” компании с более низкими издержками добычи (привел выборочный список ниже). Такие компании более прибыльны и устойчивы в случае снижения цен на золото, но имеют меньший апсайд при росте цен. По этой причине GDX можно рассматривать как более консервативную инвестицию, а GDXJ – как более рискованную, хотя важно понимать, что оба ETF имеют высокую волатильность, а в случае снижения цен на золото могут значительно скорректироваться.

Я держу в портфеле GDXJ, так как при текущих ценах на золото даже компании с более высокими издержками вполне неплохо себя чувствуют, а сильного снижения котировок желтого металла я не ожидаю. Кроме того, GDXJ имеет еще один плюс – большие премии опционов, которые можно периодически продавать, чтобы увеличить общую доходность позиции. В моменте у меня открыт лонг GDXJ без продажи call-опциона, но ранее я уже продавал покрытые call-опционы и вполне вероятно буду это делать в будущем. Подробнее про эту стратегию можно почитать здесь.

ИТОГО

Писал ранее в обзорах портфеля, что держу GDXJ, в идее обозначу цену покупки на момент публикации (закрытие торгов 11 февраля). В случае продажи call-опционов будут писать об этом в апдейтах к идее и добавлять премии в расчет. Также важный комментарий – эту позицию имеет смысл рассматривать в контексте всего портфеля, как хедж (золото обычно имеет низкую/отрицательную корреляцию с акциями), сама по себе она была бы менее интересна.

P.S. ETF GDX/GDXJ не торгуются на СПб бирже, чтобы их купить, нужен счет в Interactive Brokers, хотя возможно некоторые российские брокеры с расширенным доступом к американскому рынку также позволяют их купить (может понадобиться статус квалифицированного инвестора). На российском рынке прямых аналогов нет, если вы считаете разумным иметь экспозицию на золото в портфеле, можно рассмотреть ETF FXGD (физическое золото) или акции Полюса.

UPDATE 26.04.2020

Сделал ревизию открытых позиций и идей, понял, что нигде не зафиксировал в качестве идеи покупку ETF GDX, которую сделал 13 марта и писал об этом в апдейте по портфелю. Так как я держу позицию и пока не планирую ее продавать, решил, что стоит дополнить текущую идею – в целом, логика аналогичная GDXJ (сравнивал два ETF выше), только котировки GDX чуть менее волатильны. Перенесу сюда описание из апдейта по портфелю.

Докупил сегодня (13 марта) ETF на золотодобытчиков GDX. С учетом того, что в США ожидается дальнейшее снижение ставки (многие прогнозируют сразу до нуля), это должно позитивно сказаться на золоте. При этом акции золотодобытчиков упали на уровень начала года, когда золото стоило $1200-1300, а не $1500-1600, как сейчас. Решил взять GDX, а не добирать GDXJ, так как компании в нем более стабильны (вчера GDXJ обвалился намного сильнее рынка, сегодня правда частично отрастает).

13 марта цена GDX была экстремально волатильна и колебалась в интервале от $16.5 до $23.4. В качестве цены покупки идеи укажу среднюю цену между минимумом и максимумом – $20. Как оказалось, 13 марта было дно (как минимум локальное) и после этого стоимость ETF резко отросла – позиция за полтора месяца принесла доходность 70%. Это, естественно, во многом везение, я не пытался поймать дно, хотя стоит отметить, что вошел в позицию, так как в моменте акции золотодобытчиков были очень сильно перепроданы из-за общего обвала рынка, хотя золото упало не сильно и его потом быстро выкупили.

Несмотря на такой сильный отскок после падения в марте, динамика GDX только догнала золото с начала года, а GDXJ все еще заметно отстает, хотя по идее акции золотодобытчиков должны расти сильнее. Например, оба ETF находятся примерно на уровнях конца лета-начала осени 2019 года, когда золото стоило около $1500, хотя при текущих $1700+ финансовые показатели золотодобывающих компаний будут намного лучше. Продолжаю держать обе позиции.

UPDATE 20.01.2021

Сделал корректировку позиции:

- Продал позицию в GDX (ETF на золотодобытчиков), купленную в марте 2020. Прибыль составила 80% в долларах за 10 месяцев.

- Купил SILJ (ETF на добытчиков серебра)

Я по-прежнему считаю, что в условиях безграничной эмиссии денег всеми мировыми центробанками экспозиция на золото в портфеле вполне разумна – ETF GDXJ оставляю в портфеле. Однако в то же время решил добавить в портфель добытчиков серебра по нескольким причинам:

- Спекулятивная – если будет ралли в драг. металлах, серебро имеет более высокую волатильность и может сильнее вырасти, как было, например, в прошлый раз в 2011 году.

- Фундаментальная – помимо инвестиционного/спекулятивного спроса в серебре также большая доля промышленного использования (больше, чем в золоте). И она может вырасти в ближайшие годы сразу за счет нескольких отраслей.

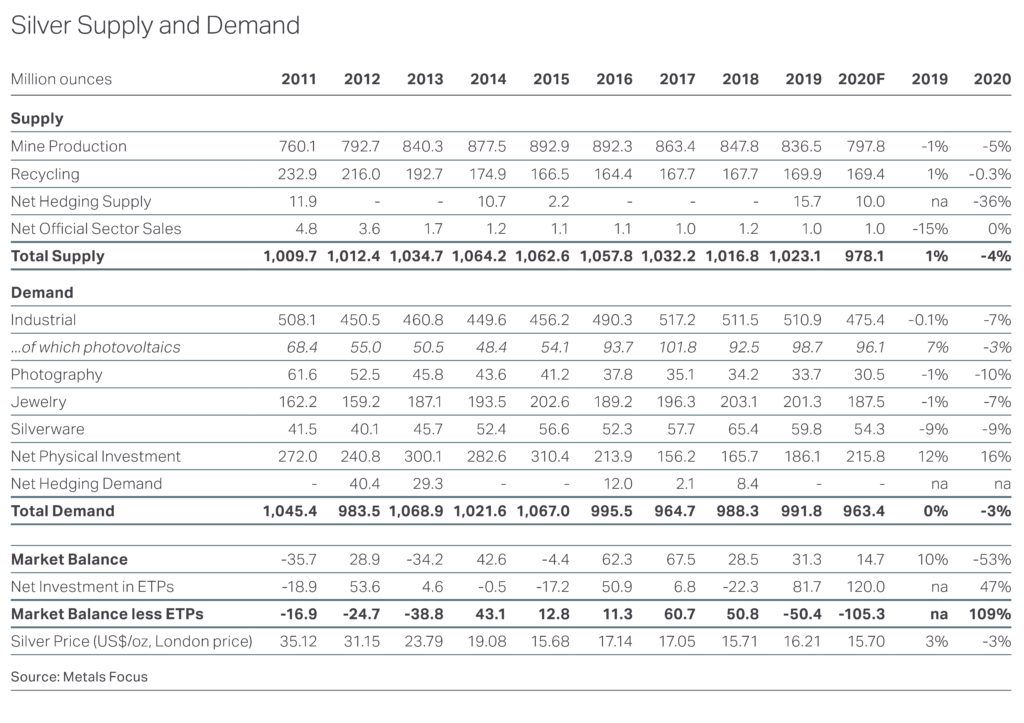

Про спрос на серебро стоит написать немного подробнее. Для начала общий баланс рынка – можно заметить, что добыча снижается в последние годы, спрос также немного упал, в основном за счет сокращения инвестиций в серебро. С точки зрения спроса наиболее интересная часть – использование серебра в солнечных панелях (photovoltaics). Сейчас на него приходится около 20% всего промышленного спроса и 10% общего спроса на серебро.

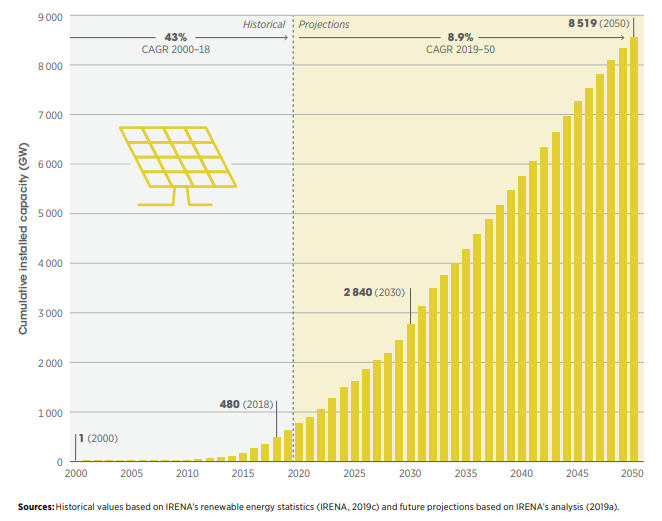

С учетом прогнозируемого быстрого роста рынка солнечной энергетики в ближайшие годы и большого расширения мощностей основными игроками, которое планируется в ближайший год, спрос на серебро может значимо вырасти, а предложение при этом останется примерно неизменным.

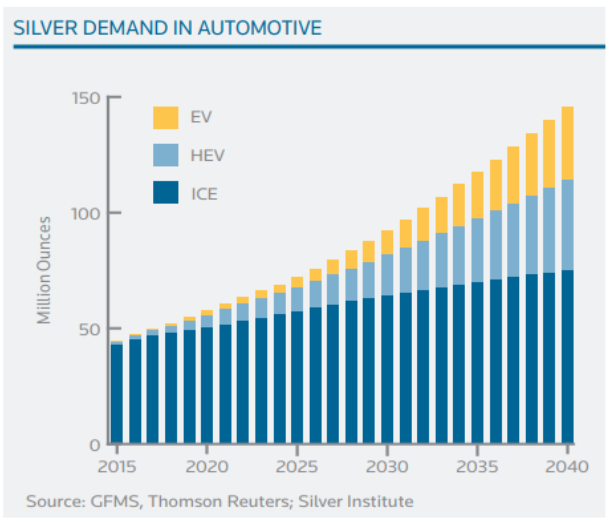

Также есть прогнозы, что спрос на серебро со стороны автомобильной индустрии вырастет за счет электромобилей и гибридов.

В итоге кажется, что серебро является неплохой ставкой, сочетающий возможный фундаментальный рост спроса со стороны промышленности и спекулятивно-инвестиционный в условиях мягкой монетарной политики мировых ЦБ.

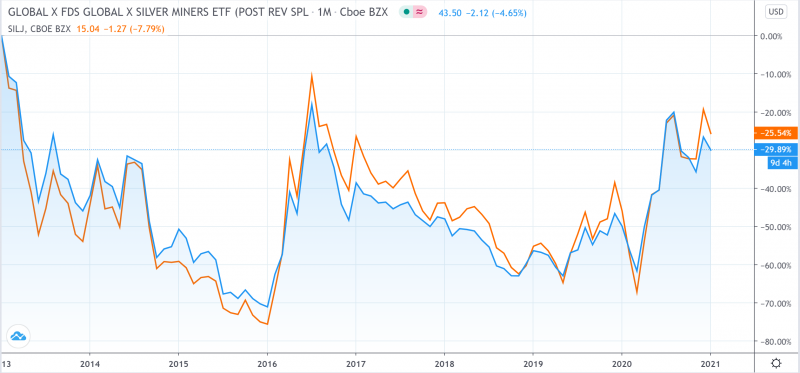

Как и в случае с золотом, я не вижу смысла тратить время на анализ отдельных производителей серебра и в данном случае просто купил ETF. Есть два наиболее известных ETF на производителей серебра – SIL и SILJ. Логика в них такая же, как в GDX/GDXJ. SILJ включает компании поменьше, которые немного более волатильны – сильнее растут при позитивной динамике на рынке серебра и сильнее падают при негативной. Если наложить динамику двух ETF, она выглядит следующим образом.

Я решил купить SILJ, так как ликвидность в портфеле сейчас ограничена и более волатильный ETF с немного большим потенциальным апсайдом лучше подходит для текущей структуры портфеля. Можно, конечно, было бы и ETF с плечом рассмотреть, но любые маржинальные позиции стоят денег и для долгосрочных вложений, на мой взгляд, не очень подходят. Так что остановился в итоге на SILJ.

Общая доля GDXJ+SILJ в портфеле около 4-5%, примерно пополам.

Update 01.05.2021

Решил закрыть позицию в GDXJ – золото и акции золотодобытчиков после роста весной-летом 2020 неуклонно падают несмотря на огромную денежную эмиссию и ралли на большинстве сырьевых рынках. Обычно золото показывает хорошую динамику, когда реальные ставки отрицательные. Сейчас как раз такая ситуация, но золото на это не реагирует.

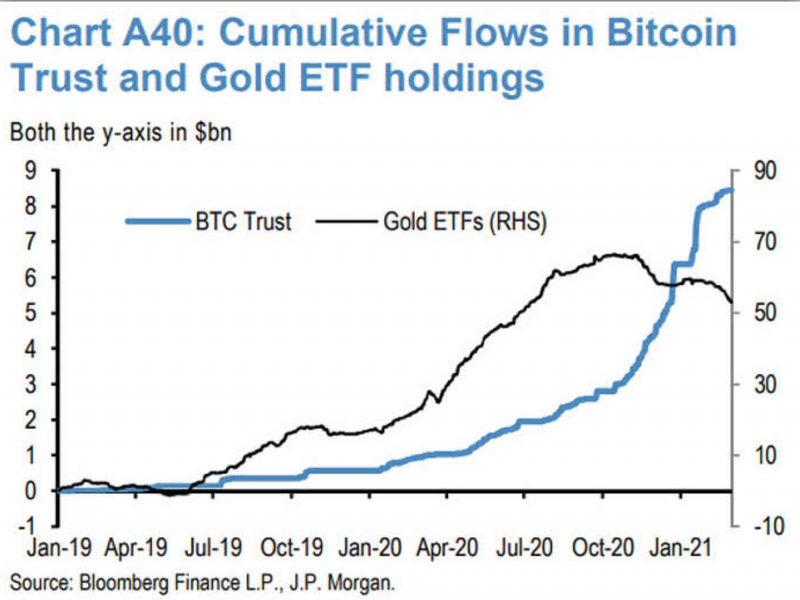

Можно выдвигать разные гипотезы, почему так происходит, от манипуляций ценой золота банками до постепенной потери золотом своего статуса защитного актива в пользу биткоина. Последнее, кстати, не стоит совсем списывать со счетов – приток средств в фонды, инвестирующие в биткоин, быстро растет, а в золото наоборот снижается в последние месяцы.

Это видно на графике ниже, в нем правда оси имеют разный масштаб (для золота значения в 10 раз больше), что может вводить в заблуждение, поэтому стоит делать на них поправку и смотреть скорее на динамику. И это с учетом того, что первый ETF на биткоин только недавно появился в Канаде, а в США их вообще нет, поэтому большая часть инвесторов пока физически не может купить BTC, внебиржевые фонды типа GBTC многим недоступны.

В любом случае, решил освободить место в портфеле и продать позицию. За 14 месяцев с февраля 2020 она принесла 16% в долларах – намного хуже, чем портфель, и даже меньше индекса S&P 500.

Позицию в ETF на добытчиков серебра SILJ пока оставляю в портфеле. Во-первых, в отличие от золота, где большая часть спроса носит инвестиционный характер, серебро имеет большое количество промышленных применений, включая быстрорастущие индустрии вроде производства солнечных панелей и электромобили. Во-вторых, я по-прежнему периодически вижу в Твиттере посты разных пользователей о том, что они не могут купить физическое серебро на специализированных сайтах, так как там кончились запасы и т.д.

Хотя, на мой взгляд, вероятность того, что физики скупят все физическое серебро и сделают корнер на рынке, из-за которого его цена улетит в космос, достаточно низкая, в эпоху мемов и робингудов на фондовом рынке уже ничего нельзя отрицать 🙂 Так что можно считать, что серебро в какой-то степени сочетает в себе сразу три разных тезиса – защитный актив, промышленный металл с применением в растущих индустриях и мем вокруг #silversquize. А майнеры серебра – по сути просто серебро с плечом, чтобы не выделять на позицию большую долю портфеля. Поэтому пока планирую дальше держать SILJ, сейчас доля около 3%.

Закрытие идеи 08.01.2022

Решил закрыть позицию в SILJ (ETF на добытчиков серебра), которую держал последний год. Но для начала короткая история для общего контекста (подробнее описано выше). В начале 2020 года, еще до обвала из-за коронавируса, я купил ETF GDXJ (на добытчиков золота), так как уже тогда центробанки вливали в рынок приличное количество ликвидности (хотя объемы не шли ни в какое сравнение с теми, которые последовали в марте 2020 и далее). Затем во время обвала в марте докупил GDX (другой ETF на золотодобытчиков, более крупных и стабильных). В начале 2021 года решил продать GDX и заменить его на SILJ, так как в серебре помимо хеджа от излишне мягкой монетарной политики была дополнительная ESG идея – его используют в солнечных панелях и производстве электромобилей. В мае продал GDXJ, так как золото так и не выросло с момента пика летом 2020 года. А сейчас решил закрыть и позицию в SILJ. Динамика золота и всех трех ETF за последние 2 года на графике ниже.

Если посмотреть последний апдейт выше, у серебра было три возможных драйвера:

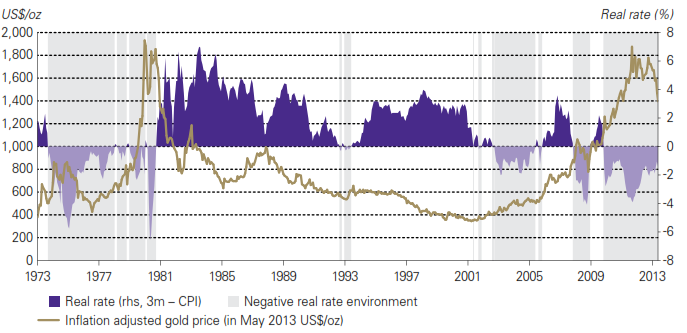

Защитный актив. Золото и серебро исторически показывали хорошую динамику, когда в мире были отрицательные реальные ставки (т.е. номинальные ставки за вычетом инфляции), ниже динамика цены золота и реальных ставок в США в последние десятилетия. Сейчас наблюдается как раз такая ситуация, но ни золото, ни серебро не выросли. Более того, если ранее почти во всех странах была мягкая монетарная политика, то сейчас развивающиеся страны наперегонки поднимают ставки в попытке сдержать инфляцию и девальвацию валют, в США ожидают конец QE и три хайка (поднятия ставки) в этом году, Европа и Китай пока продолжают мягкую политику, но тоже вполне вероятно в какой-то момент будут вынуждены перейти к ее ужесточению. Иными словами, вполне вероятно, что реальные ставки, которые сейчас сильно отрицательные, будут становиться менее отрицательными в попытке обуздать инфляцию, а это не очень хорошо для тезиса про защитный актив (можно посмотреть на динамику в середине 70-х, когда была подобная ситуация).

Промышленный спрос и ESG. Дополнительный драйвер для серебра заключается в том, что оно используется в солнечных панелях и электромобилях, что дает два потенциальных варианта переоценки – рост цены за счет роста реального спроса и/или за счет “ESG-премии”. Но рост реального спроса займет годы и это очень долгосрочный драйвер, а с точки зрения ESG серебро, кажется, пока не воспринимается как “зеленый” металл. К тому же текущий энергетический кризис, на мой взгляд, может дать трещину в убеждениях ярых сторонников ESG, и хотя рост солнечной энергетики и электромобилей – очевидные тренды, которые продолжатся в ближайшие годы, пока они дают не настолько большой инкрементальный спрос на серебро, чтобы быть основным драйвером для удержания позиции.

Спекулятивная составляющая. Сейчас события годовой давности уже забываются, но тогда были очень популярны истории, когда толпа инвесторов обсуждала на Reddit какой-то актив (обычно мем-стоки) и их массово покупали. Естественно, там были не только физики, на том же росте GME больше всего заработали хедж-фонды (за счет убытков других хедж-фондов и тех же физиков, набившихся на пике), но в любом случае хороший мем, который находил поддержку толпы, имел хороший шанс на то, чтобы выстрелить. И в течение какого-то времени была достаточно популярная идея устроить шорт-сквиз в серебре, на Реддите, в Твиттере и т.д. велись активные обсуждения с хештегом #silversquize. Помимо просто возможности заработать у него была даже “благородная” цель нагреть bullion banks вроде JPM, у которых были большие короткие позиции в серебре. Но идея не выгорела и эта история тоже ушла с радаров.

В итоге, если серебро (как и золото) не смогло вырасти за последние полтора года несмотря на, казалось бы, максимально благоприятную среду, кажется, что сейчас драйверов для роста осталось еще меньше. Конечно, крупнейшие страны продолжают увеличивать государственный долг и ставки пока все еще нулевые, поэтому есть шанс, что в какой-то момент инвесторы вспомнят про “hard money” в виде золота и серебра, но на мой взгляд вероятность этого не очень высокая. Кроме того, SILJ это Junior Miners, т.е. относительно небольшие и более волатильные компании, многие из которых имеют отрицательный денежный поток и/или значимый долг и зависят от внешнего финансирования, что является дополнительным риском в мире растущих ставок и снижения доступной ликвидности.

К тому же текущая позиция в SILJ уже сдулась менее чем до 2% портфеля и не дает особого хеджа, как задумывалось изначально, даже если вырастет на несколько десятков процентов, а докупать ее желания. Я в целом давно думал насчет того, чтобы упростить портфель и сократить позиции по 1-2%, чтобы сконцентрироваться на более понятные идеях и/или добавить запас кэша в портфель, SILJ отлично для этого подходит. Кажется, в текущей ситуации акции компаний, которые зарабатывают большой денежный поток и платят двузначные дивиденды являются более интересным хеджем, чем серебро или золото (или компании, которые их добывают).

С учетом размышлений выше решил закрыть идею (продам в понедельник). Позиция в SILJ в итоге принесла убыток в 24% за 1 год. Закрытые ранее GDX и GDXJ были прибыльными, особенно GDX, купленный на распродаже в марте 2020 (правда многие другие активы, купленные в то время, тоже дали бы хорошую доходность). В сумме три позиции за все время в плюсе, он был получен в первом полугодии 2020 года, с тех пор котировки снижались.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: