Отчет за третий квартал

Ранее делал достаточно подробный обзор Циан перед IPO в начале ноября. Компания недавно опубликовала отчет за третий квартал, первый в статусе публичной компании, сделаем короткий апдейт.

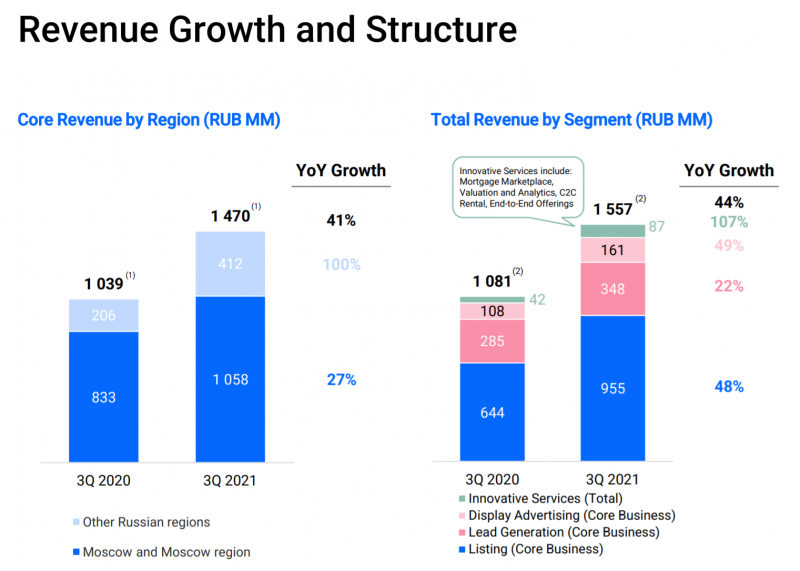

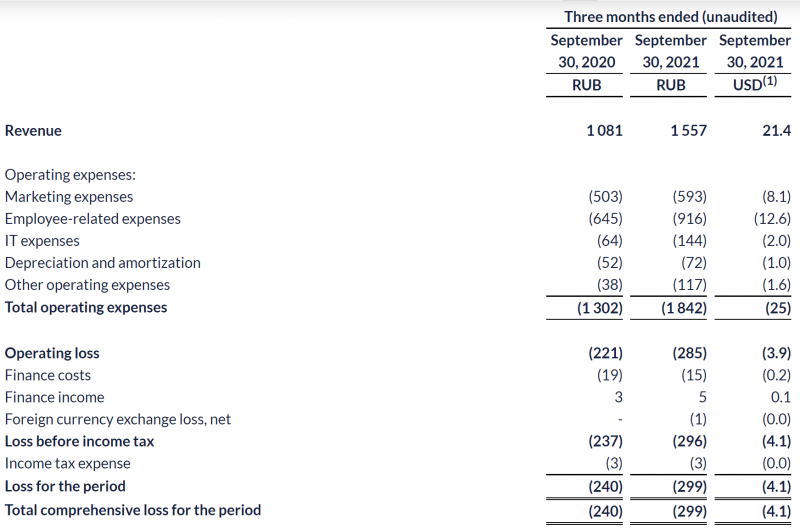

Бизнес неплохо растет, на 44% YoY, правда нужно учитывать, что в прошлом году относительно низкая база из-за коронавируса, а часть роста неорганическая, так как купили регионального игрока N1. Основной бизнес вырос на 41% год к году, на основном рынке в Москве на 27%, в регионах на 100%. Выглядит круто, но на самом деле из 200 млн рублей прироста региональной выручки вероятно около 150 дала покупка N1, т.е. органический рост намного ниже, ближе к значениям в Москве. Новые сервисы растут на 100%+ в год, но пока очень маленькие.

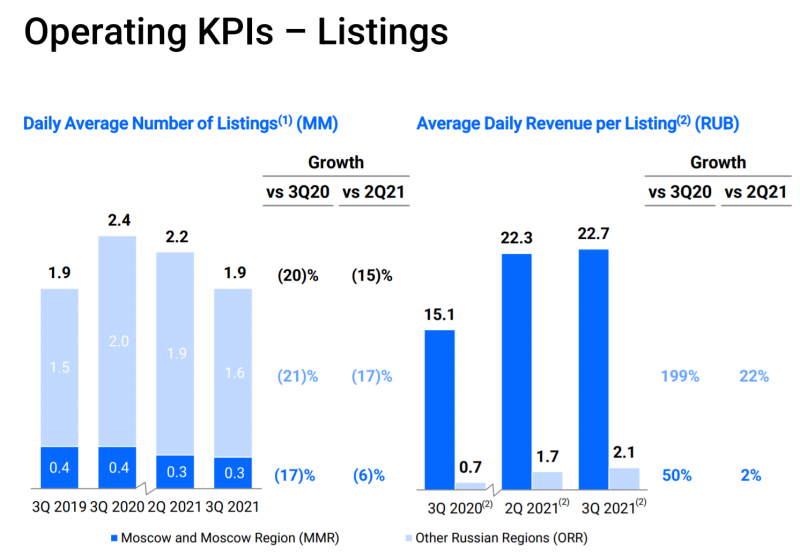

Циан зарабатывает с одного объявления в Москве в 10+ раз больше, чем в регионах, что генерирует основной доход компании. При этом количество объявлений снижается и в Москве, и в регионах, а рост обеспечивается только ростом их стоимости – не очень хороший сигнал. Возможно, конечно, еще есть большой потенциал монетизации за счет роста цен, даже 20 рублей в день за объявление в Москве (и тем более 2 рубля в регионах) не выглядит большой суммой относительно стоимости аренды или, тем более, покупки квартиры или офиса. Но в любом случае спад в количестве объявлений на фоне восстановления экономики после пандемийного года выглядит не очень оптимистично.

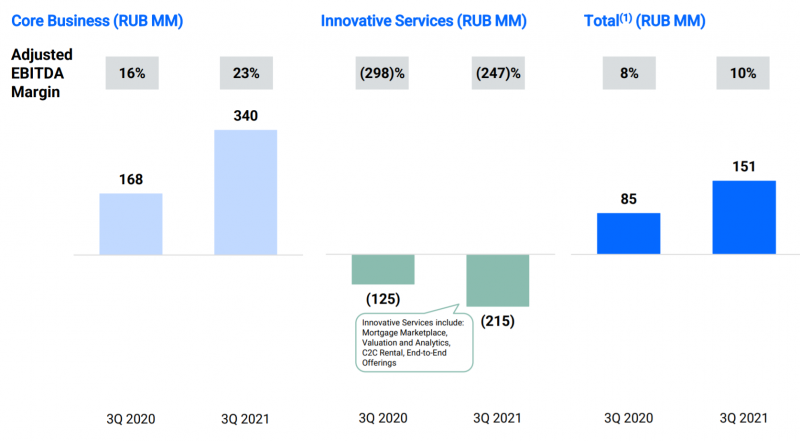

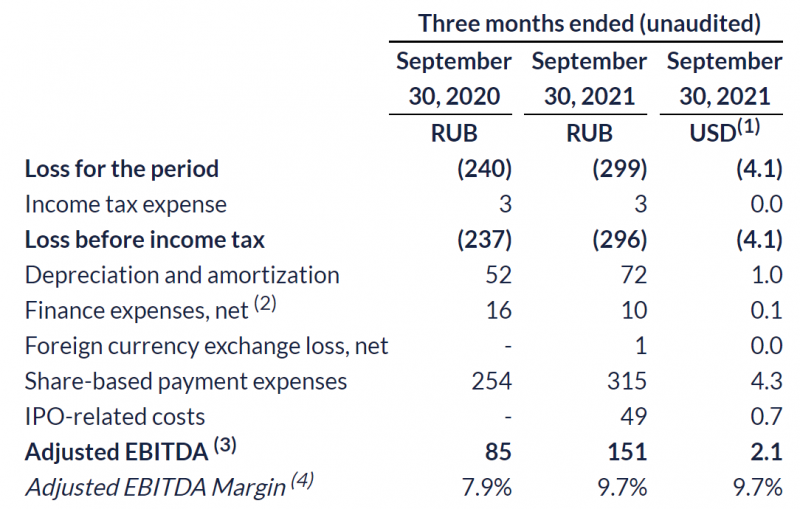

Бизнес прибылен по Adjusted EBITDA, хотя с достаточно низкой 10% маржинальностью для технологической компании. Но так смотреть не очень корректно, так как это средняя цифра по больнице. Во-первых, стоит отдельно рассматривать основной бизнес (объявления об аренде и продаже недвижимости) и новые сервисы – ипотечный маркетлейс, аналитику и другие сопутствующие услуги. Первый прибылен и имеет более высокую маржинальность, второй пока сильно убыточен, но с учетом высоких темпов роста это может быть оправдано.

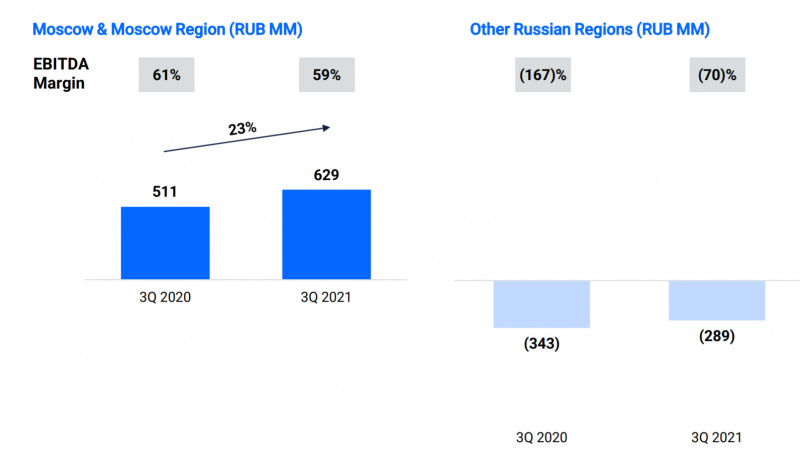

Во-вторых, основной бизнес тоже не стоит рассматривать целиком, важно разделять Москву и регионы. На основном рынке в столице Циан является явным лидером и супер прибыльный, с маржой по EBITDA около 60% – это даже больше, чем у поиска Яндекса или соц. сетей VK. Фактически это cash cow, которая кормит остальной бизнес. Остальные регионы пока приносят компании убыток, который правда заметно снижается как % от выручке, что можно расценивать как позитивный сигнал. Правда опять-таки стоит сделать поправку на то, что с 2021 года Циан консолидирует N1, который был прибыльным, поэтому органическую динамику понять сложно.

Фактически бизнес модель Циан заключается в том, что компания выкачивает деньги из основного бизнеса в Москве, где потенциал роста уже ограничен из-за высокой доли рынка и проникновения в рынок, и вкладывает в региональную экспансию и сопутствующие услуги. Похоже на то, что делают Яндекс, VK или западные технологические компании, только в меньшем масштабе или в рамках одной индустрии. Поэтому оценивать Циан по мультипликатору к EBITDA точно некорректно, так как он будет занижать стоимость бизнеса, хотя использовать мультипликатор к выручке вполне можно – к этому еще вернемся ниже.

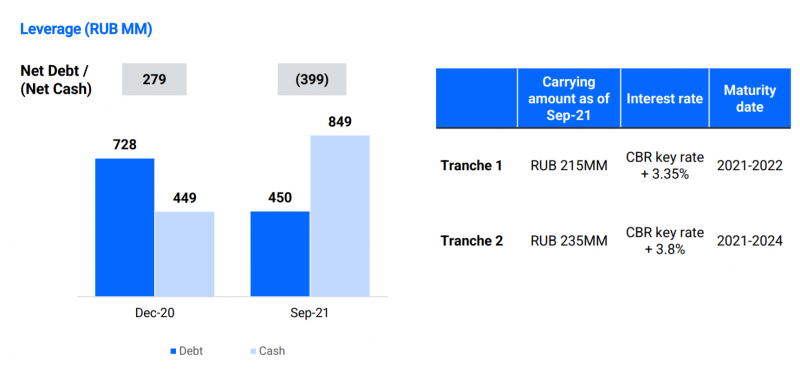

У Циан на конец Q3 был отрицательный чистый долг, и с учетом привлеченных на IPO $65 млн у компании вполне достаточно ресурсов для инвестиций в рост бизнеса.

Если смотреть на полную отчетность Циан, то он пока убыточен. Это достаточно частый случай, когда у технологических компаний положительная Adjusted EBITDA, но убытки в P&L по GAAP/IFRS.

Основная разница возникает за счет stock-based compensation (SBC), или выплат части компенсации сотрудникам акциями. В обзоре Яндекса подробно разбирал, зачем компании используют SBC и как это влияет на акционеров – если коротко, это экономит компании деньги, но понемногу размывает акционеров. Также при расчете Adjusted EBITDA Циан не учитывает разовые расходы вроде затрат на проведение IPO, что также является общепринятой практикой. Если экстраполировать третий квартал, Циан тратит на SBC около $17 млн в год и размывает акционерный капитал примерно на 1.7% в год.

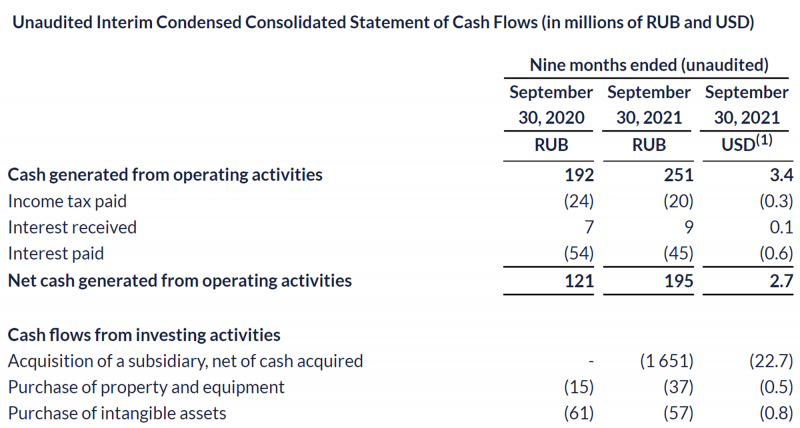

Чтобы понять, сколько денег реально зарабатывает компания, нужно посмотреть отчет о движении денежных средств. Операционный денежный поток положительный, в капексе нужно учитывать не только покупку основных средств, но и нематериальных активов (вероятно это капитализируемая часть разработки, так как сумма стабильна). В результате FCF в Q3 слегка положительный, около 100 млн рублей.

Оценка компании

Теперь вернемся к оценке компании. Есть два варианта ее оценить – по общему мультипликатору к выручке или по частям – отдельно прибыльную Москву и отдельно остальные растущие, но пока убыточные бизнесы.

Дальнейший анализ доступен для подписчиков

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: