Summary

Компания: Whoosh

Тикер: WUSH (ММВБ)

Дата размещения: 14.12.22 (?)

Дата окончания приема заявок: 13.12.22 в 15:00 по Москве

Диапазон размещения: 185 рублей

Оценка компании: 20.6 млрд рублей

Объем размещения: 2.1-2.3 млрд рублей

Информация об IPO: раз, два, три

Брокеры: большинство крупных российских брокеров

Минимальная заявка: зависит от брокера

Анализ

Подробный разбор бизнеса Whoosh и индустрии кикшеринга в целом делал в отдельном посте – не буду повторяться. Если вы рассматриваете участие в IPO, советую прочитать предыдущий пост. В этом посте сделаю короткий апдейт с учетом обновленных параметров IPO и небольших дополнительных вводных, которые узнал с момента исходного анализа.

Основное важное изменение, которое сегодня озвучили – компания меняет параметры IPO. Цена размещения ожидается на уровне 185 рублей за акцию, что эквивалентно капитализации 20.6 млрд рублей с учетом допэмиссии (ранее был диапазон 185-225 рублей, а перед этим назывались оценки компании вплоть до 40 млрд рублей, т.е. вдвое выше текущей цены). Что еще более важно – текущие акционеры решили фактически не делать cash out.

Основной объем размещения в размере 2.1 млрд рублей будет за счет допэмиссии. Действующие акционеры продадут акции на сумму не более 0.2 млрд рублей (для возможной стабилизации цены на вторичном рынке) и возьмут обязательство не продавать дополнительные акции в течение 185 дней после IPO. Ранее у акционеров Whoosh были планы сделать cash out на ~2.5 млрд рублей, от которых они отказались, видимо из-за сложностей в привлечении спроса на текущем рынке.

Такое решение, естественно, позитивно для будущих инвесторов Whoosh – менеджмент и другие акционеры решили привлечь деньги в компанию на развитие бизнеса вместо того, чтобы монетизировать свою долю. Чтобы основные акционеры смогли получить отдачу от бизнеса помимо выплаченных в этом году дивидендов в размере около 1 млрд рублей, им нужно будет либо платить дивиденды, либо делать SPO, для которого нужна будет нормальная цена акций.

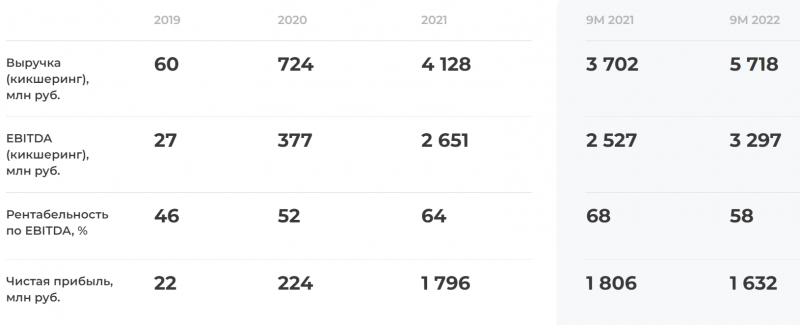

Обновим оценку компании исходя из новых вводных. Капитализация составит 20.6 млрд рублей, чистый долг снизится до 0.9 млрд рублей, EV будет около 21.5 млрд рублей. При EBITDA LTM ~3.4 млрд рублей и чистой прибыли LTV ~1.6 млрд рублей получатся мультипликаторы EV/EBITDA ~6.3 и P/E ~13. Как уже писал ранее, в случае Whoosh EBITDA – не совсем релевантный показатель, поэтому ориентироваться лучше на P/E.

Еще одна деталь, которую уточнил с момента предыдущего анализа – в рамках налогового учета Whoosh полностью амортизирует самокаты при покупке, в результате чего прибыль компании в налоговой отчетности сильно меньше, чем в бухгалтерской. Почему это важно – Whoosh как резидент Сколково не платит налог на прибыль и НДС, пока накопленная прибыль компании (по налоговому учету) не превысит 300 млн рублей после достижения 1 млрд рублей выручки. Полная амортизация самокатов при покупке позволяет занижать прибыль и пока не платить налоги.

Важный вопрос – сколько еще времени есть у компании, прежде чем льготы закончатся. Whoosh на средства от IPO планирует снова закупить большую партию самокатов, так что в теории есть и шанс и в 2023 году не платить налоги, как минимум в первом полугодии. Но далее это будет делать уже сложнее, если конечно более корректная бухгалтерская прибыль компании тоже не упадет.

Сделаем простой расчет, какими были бы показатели компании при полной уплате налогов. С налогом на прибыль достаточно просто – возьмем 20% от текущей прибыли (которая по сути доналоговая), получим скорректированную чистую прибыль ~1.3 млрд рублей. С НДС сложнее – если посчитать, что компания платила бы НДС со всей текущей выручки, то получилось бы около 1.1 млрд рублей, что очень много. Но НДС считается нетривиально и частично возмещается при покупке товаров и услуг, поэтому реальная сумма налога, вероятно, была бы значимо меньше. Учитывая маржинальность компании, очень грубо предположу, что LTM чистая прибыль с НДС и налогом на прибыль могла бы быть где-то в районе 1 млрд рублей. Это дало бы мультипликатор P/E ~20 против текущего ~13 исходя из оценки компании на IPO.

Выводы

Как писал в предыдущем обзоре, у Whoosh сейчас хороший прибыльный бизнес, а последние изменения в параметрах IPO (снижение оценки и отказ от cash out) также говорят об адекватности менеджмента (хотя первопричиной, конечно, является недостаточно большой спрос среди инвесторов, иначе размещение было бы больше). Но на мой взгляд Whoosh все еще дороговат, особенно если учесть потенциальный рост налоговой нагрузки после окончания субсидий Сколково. Покупать акции пока не планирую, разве что отправлю в каком-нибудь брокере символическую заявку, чтобы посмотреть на аллокацию, как часто делаю в разных IPO.

Но при текущей оценке и отсутствии cash out вопрос уже больше в моем личном восприятии российского фондового рынка в целом (я вижу много рисков и готов покупать акции только если в них заложен приличный дисконт), чем конкретно Whoosh. С текущей оценкой уже можно представить сценарий, в котором акции вырастут и дадут неплохую отдачу инвесторам, хотя он все еще достаточно оптимистичный и многое может пойти не по плану. Думаю менеджмент компании все делает правильно в текущих реалиях, и будет здорово, если история роста Whoosh продолжится и после IPO. Буду следить за компанией, но пока со стороны.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: