Summary

Компания: Rivian Automotive

Тикер: RIVN (NASDAQ)

Дата размещения: 10.11.2021

Дата окончания приема заявок: 08.11.2021

Диапазон размещения: $72-74

Оценка компании: $62-65 млрд

Объем размещения: $9.5-11.5 млрд

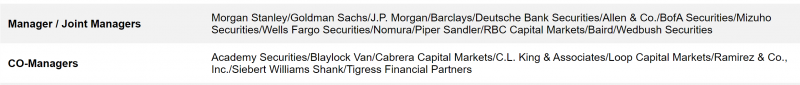

Андеррайтеры: Morgan Stanley/Goldman Sachs/J.P. Morgan/Barclays/Deutsche Bank Securities/Allen & Co./BofA Securities/Mizuho Securities/Wells Fargo Securities/Nomura/Piper Sandler/RBC Capital Markets/Baird/Wedbush Securities

Проспект IPO: проспект S-1/A

Рейтинг: 3 из 5, участвую на 2-3% портфеля

Анализ компании

Rivian Automotive (RIVN на NASDAQ) – американская автомобильная компания, которая производит электрокары. Rivian была основана еще в 2009 году и только в сентябре текущего года приступила к производству электрокаров.

Изначально фокус компании был направлен на производство спортивных электрокаров, однако позднее сместился в сторону пикапов, внедорожников и коммерческого использования – такие цели у компании сохраняются и по сей день. В отличие от многих производителей электрокаров, которых рассматривал в начале года в обзоре SPAC, Rivian имеет свои производственные мощности и уже начала выпускать первые автомобили. В 2017 году компания купила завод Normal Factory площадью 3.3 млн квадратных футов – вертикально интегрированная фабрика, которая сейчас способна производить до 150 тысяч автомобилей в год. По заявлениям менеджмента, производительность может увеличиться до 200 тысяч к 2023 году.

Компания выделяет 2 рынка: потребительский и коммерческий. В первом есть две модели R1T и R1S, которые представляют 5 местный пикап и 7 местный SUV со следующими характеристиками (стоимость моделей от $67.5 тыс и $70 тыс соответственно):

Другой рынок является коммерческим – тут у компании заключен крупнейший в индустрии контракт на производство электрокаров. Речь идет о договоре с Amazon, который является также акционером Rivian, о производстве 100 тыс единиц электро грузовиков для доставки (EDV, Electric Delivery Van) к 2025 году. К концу 2021 компания намеревается произвести лишь 10 единиц техники.

С начала сентября и по 31 октября Rivian произвела 180 R1T и доставила 156, как правило, все были доставлены работникам компании. К концу 2021 Rivian намеревается произвести 1.2 тыс R1T и 25 R1S и доставить 1 тыс и 15 соответственно, на предзаказе находится около 48.4 тыс автомобилей. На данный момент у компании есть 6 сервисных центров в 4 штатах, 11 мобильных сервисных автомобилей и круглосуточный центр сервисной поддержки в Мичигане. У Rivian также есть 24 пункта быстрой зарядки Rivian Adventure Network Direct Current в семи штатах и 145 пунктов зарядки Rivian Waypoints в 30 штатах.

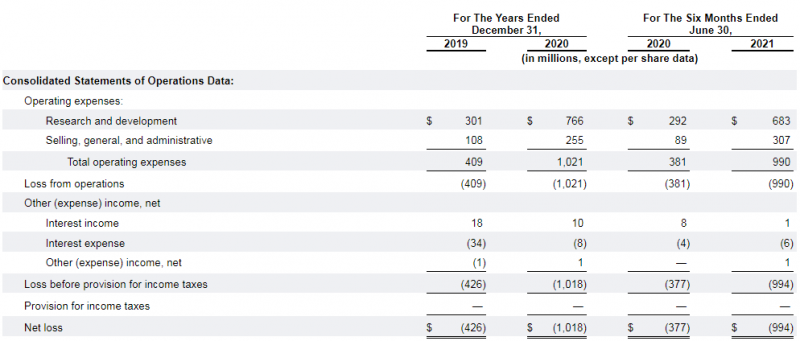

Бизнес пока не генерирует никакой выручки, и все, что есть в P&L, – это статьи расходов с большим весом R&D в операционных расходах.

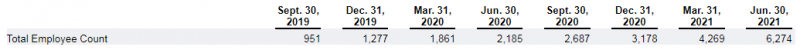

Количество сотрудников за 2 года выросло в 6 раз, хотя производство автомобилей еще не началось к этому моменту.

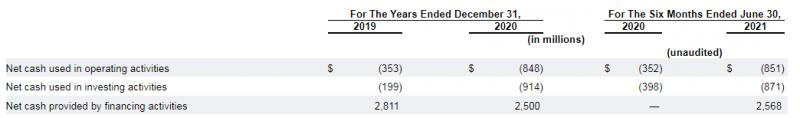

На данном этапе компания финансирует свою деятельность путем выпуска новых акций и продолжит это делать в обозримом будущем.

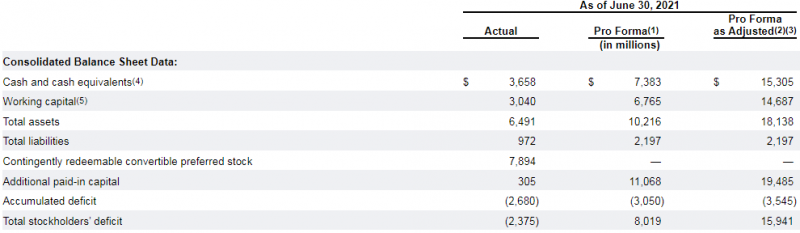

Rivian изначально планировал привлечь около $8 млрд, но после повышения цены размещения может привлечь даже более $10 млрд. Вероятно это самое крупное в истории IPO для компании без выручки. Чистый кэш после IPO составит $15.3 млрд (или даже больше с учетом новых вводных). Т.е. при капитализации $62-65 млрд четверть приходится на кэш, EV будет $47-50 млрд. Также интересно, что из изначальных $8 млрд акций на IPO $5 млрд планировали выкупить текущие инвесторы во главе с Amazon, т.е. реальный free float будет не 15%+, а менее 10%.

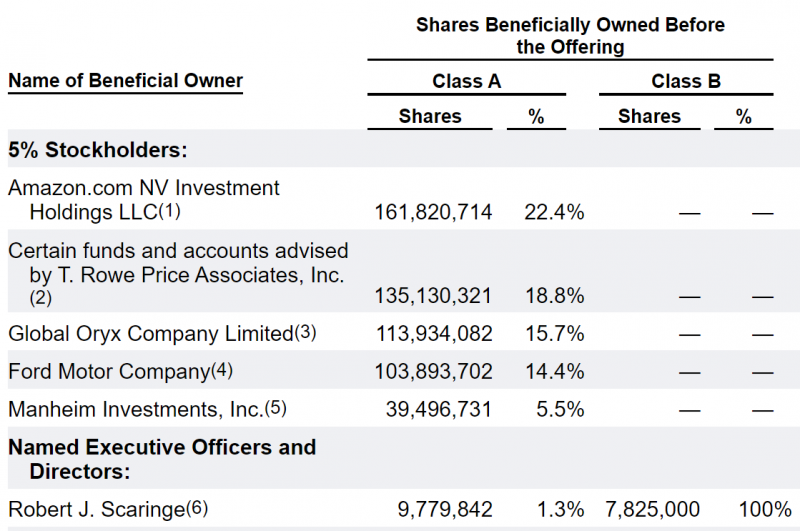

Крупнейшие акционеры – Amazon (22%), Ford (14%), а также большое количество фондов, включая топовые вроде T.Rowe Price, которым принадлежит почти весь остальной капитал. У основателя Robert J. Scaringe осталось всего 1.3% акций, но 11% голосов за счет супер голосующих акций класса В. Интересно, что доля Ford в Rivian по цене IPO стоит около $9 млрд или около 12% от капитализации все Ford.

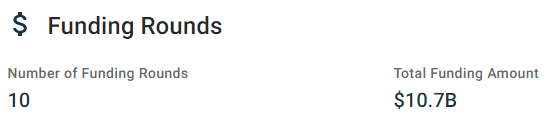

C момента основания компания привлекла около $11 млрд инвестиций, на начало 2021 года Rivian была оценена в $25 млрд.

Андеррайтерами размещения выступают 4 из топ-4 американских инвест банков, а всего в организации размещения участвует более 20 банков и инвестиционных компаний – я давно не видел такого большого списка.

Оценить Rivian по каким-либо мультипликаторам не получится, так как нет даже выручки. Можно просто сравнить стоимость с другими автопроизводителями. По цене IPO Rivian стоит больше Honda, примерно как BMW и недалеко от GM и Ford. Выглядит достаточно безумно для компании, которая только что спустила первые автомобили на продажу с конвейера. По EV Rivian стоит чуть дешевле, у автопроизводителей EV плохо считается из-за сложных балансов.

Если сравнить с другими производителями электрокаров, Rivian стоит чуть дешевле Lucid (еще один производитель электрокаров без выручки, обзор которого делал в начале года здесь) на уровне NIO и дороже остальных китайских производителей электромобилей (все из которых уже давно производят достаточно много электромобилей). Котировки Lucid, кстати, почти удвоились за последние две недели на фоне того, что компания начнет первые поставки клиентам, примерно в одно время с Rivian.

Tesla понятное дело стоит очень дорого, более $1.2 трлн, но скорее стоит смотреть на то, что оценки в $60 млрд она достигла в 2017 году, когда уже много лет продавала машины и ее выручка была около $10 млрд. Тогда, правда, мы жили немного в другом мире с точки зрения того, как инвесторы воспринимают стоимость активов.

На первый взгляд, компания с оценкой $60+ млрд, которая привлекает на IPO ~$10 млрд и при этом только начинает производить первые автомобили – это полное безумие. Она уже стоит дороже многих автопроизводителей, которые производят миллионы автомобилей в год, и близка по стоимости к американским гигантам GM и Ford. Похоже на космические оценки производителей электромобилей, которые за последний год вышли на биржу через SPAC.

Но в то же время есть моменты, из-за которых можно задуматься. Во-первых, если посмотреть отзывы на Rivian (блогерам и отраслевым медиа дали его потестировать заранее), они единогласно говорят, что их пикап – космос, например, этот, этот, этот или этот. Разгон до 100 км/ч примерно за 3 секунды, 4 мотора в каждом колесе позволяют делать разные безумные штуки типа вращения на одном месте. Во-вторых, в компанию вложили огромное количество денег до IPO, включая гигантов вроде Amazon (который точно не славится тем, что растрачивает миллиарды долларов попусту), и действующие инвесторы выкупают больше половины акций на самом IPO. В отличие от других компаний, Rivian выходит на биржу через IPO, а не SPAC, и не дает никаких космических прогнозов по росту будущих продаж. Фактически все, что происходит, сигнализирует о том, что Rivian – очень крутая компания, у которой есть хорошие шансы сделать отличный продукт.

У Rivian уже есть завод для производства 150 тысяч авто в год, если предположить, что компания его быстро загрузит и выйдет на эти объемы, при цене пикапов $70-80 тысяч это даст $10-12 млрд выручки и более низкий мультипликатор, чем у Tesla или даже китайских производителей. Но это, конечно, очень большое если. Как показывает опыт Tesla, самое сложно – это не сделать хороший автомобиль, а наладить его массовое производство, особенно в период, когда из-за разорванных цепочек поставок это сделать максимально сложно. Rivian из-за этого, кстати, уже сдвигал начало производства и продаж в этом году. Правда у Rivian есть большое преимущество по сравнению с той же Tesla, когда она была на раннем этапе развития бизнеса – огромный запас кэша. Rivian планирует капекс в $8 млрд до конца 2023 года (это больше LTM капекса Tesla, которая строит сразу несколько заводов для расширения производства на сотни тысяч автомобилей в год). И самое интересное, что после таких огромных затрат у Rivian еще останется запас кэша и ей не нужно будет внешнее финансирование.

Если посмотреть на динамику акций производителей электромобилей, то Rivian выходит в хороший момент, когда Tesla и большинство других компаний сильно выросли за последнее время. А Lucid, который является самым явным бенчмарком для Rivian, даже стоит дороже, хотя тоже только начинает поставки автомобилей. Tesla, правда, завтра может упасть на фоне возможной продажи Маском 10% своих акций по результатам опроса в Твиттере 🙂

Итог

Rivian – одно из самых нестандартных IPO, с которым сталкивался. С инвестиционной точки зрения покупать акции Rivian на текущем этапе бизнеса по такой оценке достаточно безумно. Очень много вещей могут пойти не так и тогда стоимость компании, вероятно, сильно упадет. А чтобы оправдать текущую оценку, не говоря уже про апсайд, нужно построить прибыльный многомиллиардный бизнес, что мягко говоря непросто.

Но спекулятивно ситуация выглядит так, что очень большое количество инвесторов захотят купить акции, потому что у компании фактически идеальная история – производит электромобили, топовые инвесторы, хорошая репутация, очень хорошие отзывы. И с учетом достаточно ограниченного free float это может привести к росту котировок. Диапазон размещения, кстати, был сильно увеличен перед IPO, что также говорит о повышенном спросе.

В итоге решил подать небольшую ограниченную заявку на 2-3% портфеля. Полной заявкой участвовать некомфортно, даже с учетом того, что аллокация вряд ли будет высокой. Но спекулятивно поучаствовать ограниченным капиталом (и, возможно, потом захеджировать позицию, если будет значимый рост и адекватные условия шорта) выглядит не самой плохой, хотя все еще рискованной идеей.

Update 15.11.2021 – хедж шортом в IB

Решил захеджировать позицию шортом в IB. от цены IPO Rivian вырос примерно на 90% и теперь компания стоит $140 млрд. Возможно, конечно, акции вырастут еще, но такая оценка уже достаточно безумна для компании, которая произвела и продала считанное количество автомобилей. Шорт в IB сейчас стоит 25% годовых, пока его использование будет не очень дорогим (около 6% от стоимости позиции), хотя есть риск, что он может стать дороже – буду следить за ситуацией.

Закрытие позиции 11.02.2022

Закрыл сегодня позицию во Фридоме после окончания локапа и шорт в IB (хедж, о котором писал выше). Получилось удачно захеджировать, когда акции на короткое время сильно выросли после IPO, поэтому прибыль составила 85%, хотя акции с момента IPO упали на 25%.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: