Введение

Freedom Holding, он же Фридом Финанс – наверное, самая необычная публичная компания, основной бизнес которой находится в России, хотя изначально бизнес начинался в Казахстане. Фридом известен в первую очередь тем, что позволяет участвовать в “горячих” американских IPO, доступ к которым обычно получают только избранные клиенты крупных инвестиционных банков. Никто не знает, как именно Фридом это делает. Я писал про участие в IPO через Фридом самостоятельно и через их ЗПИФ здесь и здесь, если коротко – не думаю, что это пирамида, как некоторые считают (они слишком публичны и слишком долго это делают уже на большом масштабе + уже почти два года листинга на NASDAQ + им позволили купить, например, большую долю в СПб бирже и американского брокера Prime Executions). В то же время считаю, что участие в IPO несет высокие риски (в том числе потому что непонятна вся схема, а акции принадлежат до окончания трехмесячного локапа Фридому или какому-то оффшору, а не инвесторам), и хотя сам участвую инвестирую в IPO уже 2.5 года, в последнее время сокращаю их долю в портфеле.

Также Фридом известен тем, что активно стимулирует собственных клиентов покупать свои акции (тикер FRHC), чтобы получить более высокую аллокацию на IPO. Изначально, когда разбирал бизнес компании в 2019 году, посчитал акции дорогими и не стал их покупать. Затем в августе 2020 года все-таки купил акции на счете в самом Фридоме для того, чтобы повысить аллокацию для участия в IPO, которые тогда очень сильно росли и приносили очень высокую доходность. Причем сначала я хотел параллельно зашортить эквивалентную позицию в IB, так как все еще считал акции дорогими, но вскоре после открытия короткой позиции IB принудительно закрыл шорт (не было доступных акций для короткой позиции). Мне повезло, что это произошло, так как акции за год выросли втрое. Я по ходу сокращал позицию, сейчас остался небольшой пакет примерно на 1% портфеля.

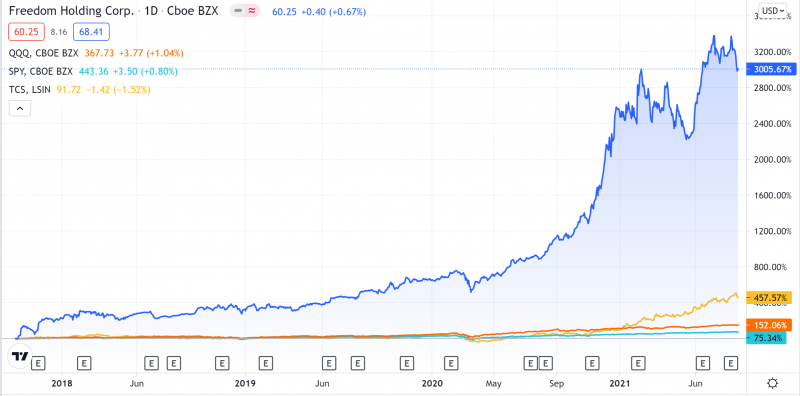

Если посмотреть на всю публичную историю Фридома, она выглядит еще круче. Акции компании начали торговаться на внебиржевом рынке в США (OTC) в 2017 году. Причем процесс выхода на рынок тоже был очень необычным – компания сделала обратное поглощение с BMB Munai Inc. – по сути компанией пустышкой, которая уже торговалась на OTC и должна была экспортировать нефть из Казахстана, но по факту не вела экономической деятельности. Можно сказать, что такая сделка чем-то похожа на SPAC и Фридом опередил свое время, но по факту это больше похоже на то, как выходили на американский рынок многие китайские компании после финансового кризиса 2008 года, причем зачастую это были весьма сомнительные бизнесы – можно почитать об этом здесь и здесь, или посмотреть фильм The Hustle.

Тем не менее акции Фридом Финанса бурно росли, а в октябре 2019 года компания сделал листинг на Nasdaq. Если посмотреть всю публичную историю, которую показывают сервисы вроде Tradingview, доходность акций FRHC с 2017 года составила безумные 3000%. Если взять период листинга на Nasdaq, акции выросли на 300%+ менее чем за два года. В общем, покупка акций FRHC была очень хорошей инвестицией в течение всей публичной истории компании. Ниже посмотрим на то, как развивался и сейчас выглядит бизнес компании и насколько такой рост котировок может быть оправдан.

Обзор бизнеса

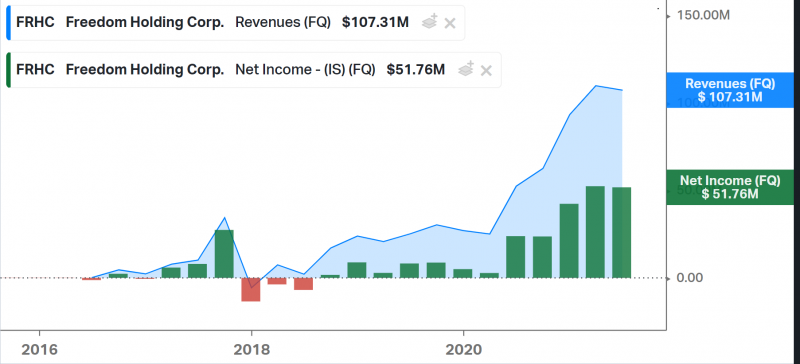

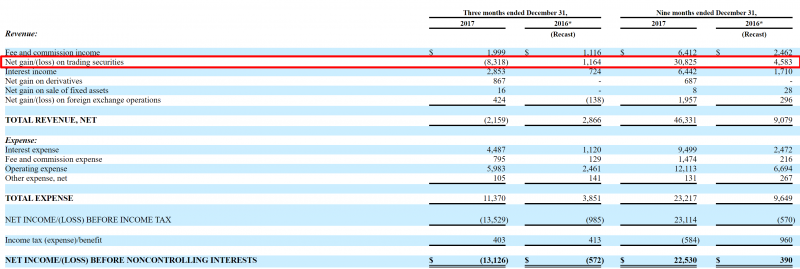

Если посмотреть на исторические показатели, в 2017-2018 году был странный период, когда сначала у компании была очень высокая прибыль, которая была почти равна выручке, а затем несколько кварталов убытков.

Это происходило из-за того, что компания держала на своем балансе значительный объем ценных бумаг, переоценка которых оказывала больший эффект на финансовые показатели, чем, собственно, брокерский бизнес, который в то время был очень маленький. Можно сказать, что Фридом Финанс тех времен был больше похож на инвестиционный фонд, чем на брокера.

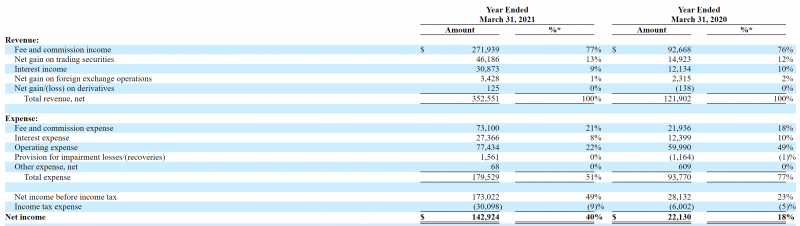

Однако брокерский бизнес очень быстро рос в течение последних лет и пока продолжает расширяться. Особенно резкий скачок произошел в 2020 году на фоне огромного ажиотажа вокруг IPO – выручка почти утроилась, а прибыль выросла в 6+ раз. У Фридома смещенный финансовый год, который заканчивается 31 марта, из-за этого отчет может быть немного непривычен (это, кстати, едва ли не единственная компания из России/СНГ с таким подходом к отчетности, которую знаю).

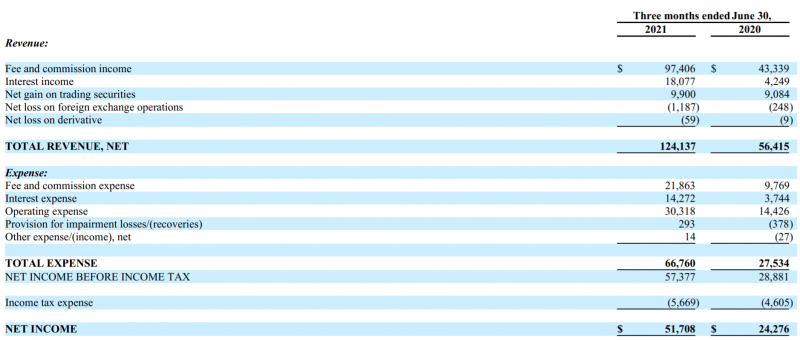

За последний квартал, который закончился 30 июня, выручка составила $124 млн, увеличившись более чем в два раза год к году. Основной доход компании приносят брокерские комиссии. Но Фридом по-прежнему продолжает самостоятельно торговать на рынке и получил за счет этого почти 20% прибыли за последний квартал, а годом ранее доходы от торговых операций составили около 40% от прибыли, что крайне нетипично для брокеров.

С точки зрения комиссионных доходов было бы очень интересно посмотреть разбивку на комиссии от участия в IPO и других типов операций, но ее, естественно, компания не раскрывает. Фридом говорит, что особо не зарабатывает на IPO, так как отдает большую часть комиссии посредникам/организаторам. Если это правда, то большая часть комиссионных доходов приходится на операции помимо IPO, так как комиссионные расходы составляют немногим более 20% от доходов. Однако проверить информацию на основе данных в отчетности нет возможности.

Для интереса посчитал свои уплаченные Фридому комиссии – сумма оказалась больше, чем по всем остальным брокерам вместе взятым (хотя во Фридоме меньшая часть капитала), однако более 80% пришлись на участие в IPO. В то же время по другим операциям помимо IPO тоже вышла заметная сумма с учетом того, что я редко совершаю сделки, не использую плечи, форварды и т.д. Дело в том, что у Фридома едва ли не самые высокие комиссии среди российских брокеров. Например, это единственный крупный брокер, который обменивает валюту не по биржевому курсу с минимальной комиссией, а со спредом 0.5%. По сути компания притягивает клиентов возможностью участвовать в IPO, а затем монетизирует эту базу высокими комиссиями – вполне логично с точки зрения бизнеса, хотя и не очень приятно как клиенту.

В итоге у Фридома получается очень маржинальный бизнес – чистая прибыль составляет более 40% от выручки. Правда такая высокая маржинальность не является уникальной среди брокеров – у Interactive Brokers чистая прибыль и вовсе более 50% от выручки, и другие брокеры вроде Charles Schwab также очень прибыльны, поэтому в таких цифрах нет чего-то сильно необычного.

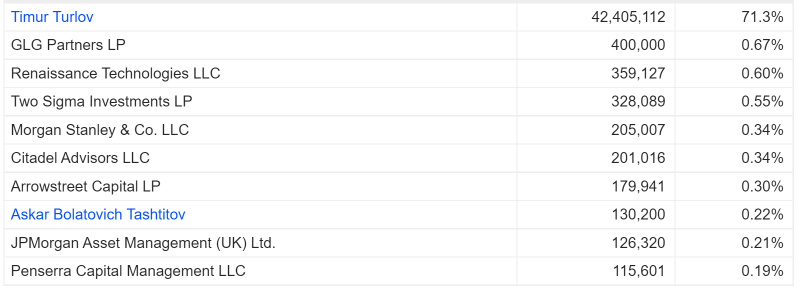

Наконец, говоря о Фридом Финансе, стоит отметить еще один необычный факт – его состав акционеров. 71% принадлежит Тимуру Турлову, который является контролирующим акционером и CEO компании. На рынке есть разные мнения на тему того, является ли эта доля номинальной или реальной (Турлову 33 года и в историю self-made миллиардера многие не верят), но так как объективной информации на этот счет нет, не будем на этом останавливаться. В целом, наличие контролирующего акционера не является чем-то необычным для компаний из России/СНГ, скорее это распространенная практика.

Удивительно другое – крупнейшими акционерами после Турлова являются американские хедж-фонды, причем не простые, а самые топовые ребята – Renaissance Technologies, Two Sigma, Citadel и другие. Конечно нужно отметить, что у каждого фонда доля относительно небольшая как в самой компании, так и относительно их активов под управлением, но все равно такой список акционеров выглядит удивительно. Получается, что акциями Фридома владеет загадочный молодой миллиардер, толпа физиков из России и СНГ, покупающих акции для повышения аллокации в IPO, и топовые американские хедж-фонды – очень необычная комбинация 🙂

Оценка компании и мнение о ее акциях, в том числе для тех, кто участвует в IPO через Фридом, доступны для подписчиков

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: