Сделка, обмен и выкуп акций

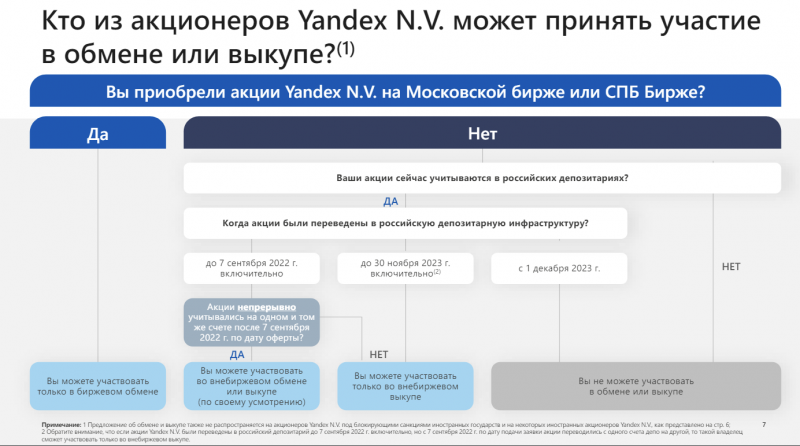

В Яндексе наконец-то разрешилась интрига по сделке. ЗПИФ «Консорциум.Первый» (далее просто ЗПИФ) опубликовал предложение текущим акционерам Yandex N.V. (YNV) по обмену и выкупу акций, с деталями можно ознакомиться на специальном сайте. Основные моменты:

- Акции на ММВБ и СПб бирже (а также RSU сотрудников) конвертируют 1:1

- Акции из ЕК, которые перевели в российскую инфраструктуру до 7 сентября 2022 года и не переводили между счетами конвертируют 1:1

- Акции из ЕК, которые перевели в российскую инфраструктуру до 30 ноября 2023 года могут выкупить по 1251 рублей за акцию

- Остальные группы инвесторов никак не участвуют в обмене или выкупе, им остается только ждать оферты от Yandex N.V. и/или возобновления торгов на Nasdaq когда-нибудь в будущем

Ниже наглядная схема, кто может участвовать в обмене и выкупе

Что это означает на практике для разных групп инвесторов:

- ЗПИФ не захотел делиться легкой прибылью с “мелкими спекулянтами”, которые скупали акции Яндекса в ЕК. Отсечка 07.09.2022 явно сделана под каких-то “правильных людей”, которые заранее купили акции Яндекса и участвовали в обсуждении сделки. Такое поведение, конечно, нельзя назвать лучшими корпоративными практиками, но покупка акций в ЕК изначально была рискованной идеей с высокими инфраструктурными рисками (огромный дисконт в ЕК на этой явно намекал), у ЗПИФ не было никаких юридических обязательств давать всем равные условия, поэтому все претензии лежат исключительно в морально-этической плоскости, а не юридической.

- “Навеса” на ММВБ не будет – крупные инвесторы, попавшие под обмен, вряд ли будут лить акции в стакан, а большинство физиков, скупавших акции в ЕК, не смогут обменять акции

- У тех, кто покупал акции на ММВБ, все отлично – их конвертируют 1:1, но нужно будет вручную подать заявку на обмен. Если у вас есть акции Яндекса, следите за оповещениями брокеров, некоторые уже дают возможность подать заявку на обмен (ВТБ, например). Процесс простой, все делается в пару кликов. Пока непонятно, что будет с акциями в НРД, которые не подадут к обмену – явно есть “спящие” акционеры, которые не в курсе происходящих событий.

- Те, кто покупал акции из ЕК до 30 ноября 2023 года (а также по идее те, кто купил позже, но акции были заведены в российскую инфраструктуру до 30 ноября) могут предъявить акции к выкупу по 1251 рублю за акцию. Цена вполне логична, так как она примерно равна цене сделки между ЗПИФ и YNV. ЗПИФу нет смысла выкупать акции дороже – они могут заплатить YNV кэшем вместо акций. Если у вас есть акции, переведенные из ЕК, в российской инфраструктуре, и вы попадаете под выкуп – советую в нем участвовать, это лучшая из возможных опций.

- Те, кто покупал акции из ЕК, которые завели в российскую инфраструктуру после 30 ноября, попали в неприятную ситуацию. Эти акции не попадают под обмен или выкуп от ЗПИФ, и при этом в российской инфраструктуре после закрытия сделки они по сути будут просто фантиками. Возможно их получится перевести обратно в зарубежную инфраструктуру через каких-то “дружественных” брокеров в СНГ, но это может быть сопряжено с дополнительными издержками/дисконтами и не факт, что вообще получится так сделать. Если вы попали в такую ситуацию, остается только теребить брокера насчет возможных вариантов дальнейших действий.

- Акционеры YNV в зарубежной инфраструктуре (в частности, к этой группе относятся те, кто покупал акции Яндекса в IB и других зарубежных брокерах еще до 24 февраля 2022 года) смогут рассчитывать сначала на частичный возврат капитала от YNV по итогам сделки (скорее всего через оферту по цене близкой к цене сделки с ЗПИФ или с небольшой премией), а затем потенциально могут возобновиться торги акциями YNDX на Nasdaq (листинг компания сохранила, но когда могут возобновиться торги – неизвестно).

- Сколько может стоить оставшийся бизнес YNV после сделки сверх кэша на балансе – открытый вопрос, это набор убыточных стартапов, оценка которых может кратно отличаться в зависимости от того, насколько красивую историю сможет продать инвесторам новый менеджмент.

Также Яндекс вчера опубликовал детали того, как будут торговаться акции на ММВБ. Торги акциями YNV (текущий тикер YNDX) будут до 14 июня, далее их приостановят за неделю до дедлайна по участию в обмене (21 июня), вероятно чтобы все успели без проблем обменять акции. Далее акции YNV будут делистингованы, а новые акции МКПАО Яндекс (тикер YDEX) будут допущены к торгам, которые начнутся 10 июля.

Таким образом, акции Яндекса не будут торговаться на ММВБ чуть меньше месяца начиная с 14 июня – если у вас они есть в портфеле и вам важна ликвидность, учитывайте это при принятии решений. В течение этого времени акции Яндекса наверняка будут немаржинальными во всех брокерах – это также стоит учитывать, если вы используете плечи. Также, скорее всего, дата экспирации фьючерсов на акции Яндекса будет сдвинута на более ранний срок (сейчас она 21 июня), либо фьючерсы сделают расчетными, а не поставочными. Если вы держите позицию во фьючерсах – стоит следить за анонсами от биржи и брокеров.

По итогу в июле на ММВБ начнут торговаться акции уже “российского” Яндекса без каких-либо инфраструктурных рисков. Но уже сейчас компанию, наконец-то, можно начинать оценивать исходя из ее фундаментальной стоимости, без оглядки на сложную структуру владения (сделка почти гарантированно завершится в заявленном формате) и возможный навес после возобновление торгов (которого не будет). Поэтому ниже попробуем разобраться, какая может быть объективная стоимость бизнеса Яндекса.

Изменения в отчетности и зарубежные стартапы Yandex N.V.

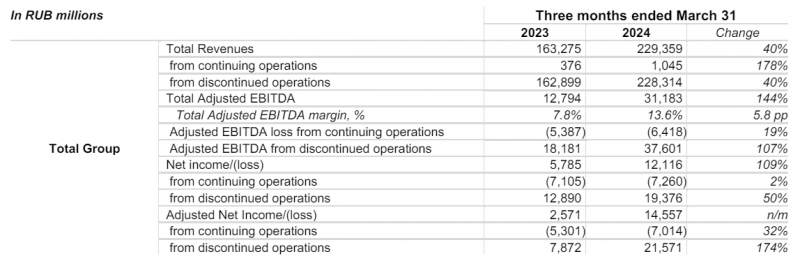

В отчетности за первый квартал, которую опубликовали в конце апреля, было несколько изменений:

- Впервые отдельно показали зарубежные стартапы, которые останутся в Yandex N.V. после разделения, и остальной бизнес, который перейдут в МКПАО Яндекс

- Доставку готовой еды (Яндекс Еда и Маркет Деливери) перенесли в сегмент E-Commerce из Other O2O, показатели сегментов ретроспективно пересчитали за 2023 год

Изменения раскрытия внутри сегментов ни на что особо не влияют (хотя благодаря ним можно вычленить показатели доставки готовой еды, что сделаем ниже), а разделения отчетности на будущий YNV и МКПАО весьма полезно, с него и начнем, а далее вернемся к основному бизнесу.

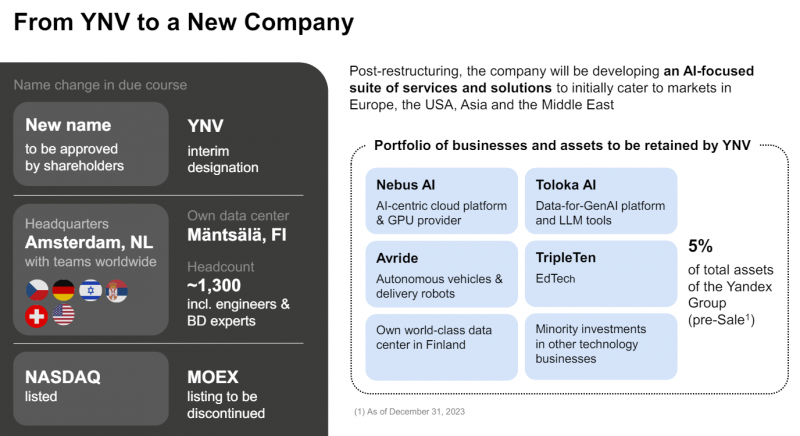

По итогам сделки Yandex N.V. продаст почти весь бизнес, у компании останутся только несколько зарубежных стартапов – Nebius AI (облачный сервис), Toloka AI (разметка данных для ИИ), Avride (самоуправляемые автомобили и роботы) и Triple Ten (эдтех), а также дата-центр в Финляндии. В этих бизнесах в сумме работает около 1300 человек и на них приходится около 5% активов всего холдинга.

На всякий случай уточню, что не весь зарубежный бизнес Яндекса остается в YNV. Например, международные такси, доставка, поиск, карты и т.д. остаются в МКПАО и будут далее развиваться российской головной компанией. Также у “российского” Яндекса останутся зарубежные офисы, например, большинство из почти 2000 сотрудников офиса в Белграде в Сербии работает на МКПАО. Иными словами, МКПАО Яндекс остается международной компанией, причем с большими амбициями по развитию зарубежных бизнесов, именно с этим во многом была связана такая долгая и сложная структура сделки.

При этом остающиеся в YNV активы генерируют всего 1 млрд рублей выручки и приносят 7 млрд рублей убытка в квартал. 2/3 этой выручки генерирует Nebius AI (облачный бизнес), остальные стартапы совсем маленькие. Иными словами, финансовые показатели МКПАО отдельно от остающихся в YNV активов выглядят значительно лучше, чем консолидированные. Например, скорректированная прибыль МКПАО в Q1 была на 50% выше, чем у всего холдинга (21 млрд vs 14 млрд рублей).

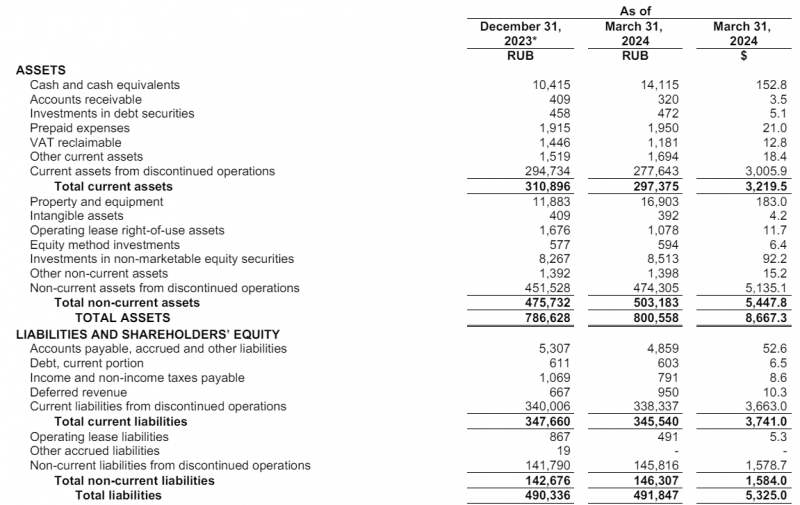

Основные активы YNV – $150 млн кэша на счетах (долга нет), основные средства на $180 млн (вероятно, в основном дата-центр в Финляндии) и доля в каких-то непубличных компаниях с балансовой оценкой $90 млн. Скорее всего это доля в ClickHouse – один из продуктов Яндекса, который выделили в отдельную компанию и в 2021 году он привлек $250 млн инвестиций при оценке $2 млрд от целой пачки именитых американских венчурных фондов и самого Яндекса. Инвестиции в акции непубличных компаний в отчетности Яндекса как раз выросли в Q4 2021 на сопоставимую сумму после объявления об инвестиционном раунде ClickHouse. Было бы логично, если ClickHouse останется на балансе YNV, российская компания в акционерах ClickHouse явно не нужна. Какая доля YNV в ClickHouse – неизвестно, исходя из балансовой оценки она может быть около 5%, что немного. Но потенциально это ценный актив, который может составлять значимую долю от будущей стоимости YNV после разделения и распределения кэша от сделки, особенно если ClickHouse в какой-то момент выйдет на IPO и получит публичную оценку.

Все остальные активы холдинга переходят на баланс МКПАО. Интересно, что Яндекс вообще не раскрыл кэш флоу (ни YNV, ни МКПАО), а также показал в этот раз урезанный P&L. Пока что деньги, видимо, каким-то образом перемещаются из российского бизнеса на баланс YNV / других зарубежных дочек – количество кэша на счетах YNV выросло на 4 млрд рублей при убытке 7 млрд рублей и более менее стабильном курсе доллара к рублю за последний квартал.

Для большинства российских инвесторов судьба YNV после разделения бизнеса не сильно актуальна, но те, кто покупал акции в ЕК и не смогут или не захотят предъявить их к обмену или выкупу, останутся акционерами YNV. Главный вывод из отчетности YNV – компании нужны деньги для дальнейшего развития, остающиеся в YNV бизнесы сейчас тратят около $300 млн в год и темпы расходов пока ускоряются, а прибыли не видно на горизонте. На конец марта суммы денег на балансе хватило бы всего на пол года операционной деятельности, но кэш по итогам сделки скоро поступит и обеспечит большой запас прочности.

На месте компании было бы логично оставить на балансе запас кэша хотя бы на 2-3 года вперед, так как привлечение дополнительного капитала в будущем может оказаться непростой задачей. Грубо говоря, YNV получит за продажу российского бизнеса около $2.5-3.5 млрд кэшем (остальное акциями), из которых может условно $1-1.5 млрд оставить на финансирование убыточных бизнесов, а остальное распределить среди акционеров через оферту или спец. дивиденд (оферта более вероятна и с точки зрения налогов явно более оптимальна). Далее, если торги акциями YNDX возобновятся на Nasdaq, они могут оцениваться как с приличной премией, так и с дисконтом к кэшу на балансе в зависимости от того, насколько инвесторы поверят в перспективы оставшихся в YNV стартапов. При этом у YNV будет очень большой казначейский пакет акций, которые скорее всего погасят, поэтому эффективная доля текущих акционеров YNV в новой компании вырастет.

Результаты основного бизнеса

Теперь перейдем к основному бизнесу Яндекса, который остается в МКПАО. Как всегда, консолидированные показатели не дают адекватного представления о бизнесе Яндекса, поэтому посмотрим на основные сегменты по отдельности.

Поиск и портал

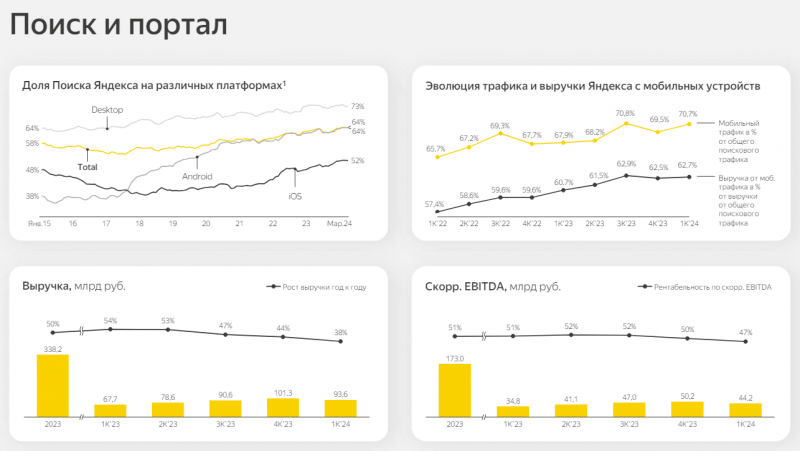

Поиск продолжает очень быстро расти для бизнеса своего масштаба, хотя темпы роста постепенно снижаются, в Q1 рост 38% YoY. Маржинальность по EBITDA тоже немного снизилась до 47% vs 50-52% в 2023 году. Я закладываю в базовом сценарии, что рост выручки за весь 2024 год будет 30-35%, а маржа по EBITDA будет около 47-48%, тогда Поиск в 2024 году может заработать около 450 млрд рублей выручки и 215 млрд EBITDA.

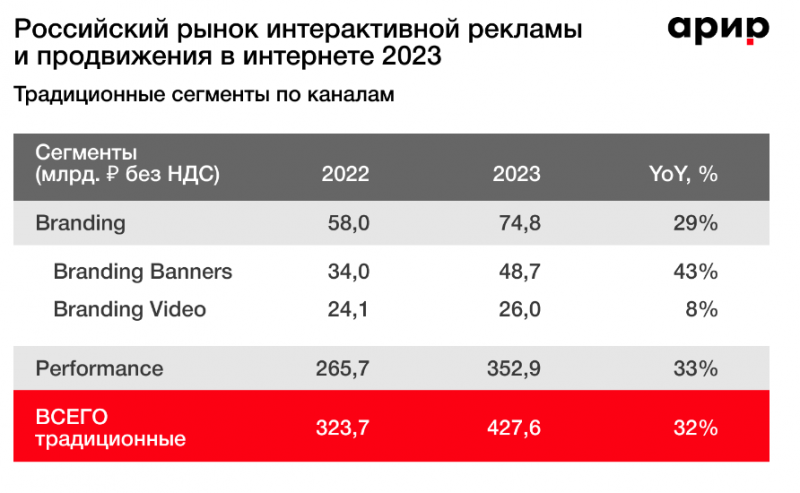

С точки зрения перспектив Поиска уже неоднократно писал – по сути он монополист в своем сегменте рынка + крупнейший игрок на рынке онлайн рекламы в целом. Можно посмотреть, например, оценку рекламного рынка в этом исследовании. Поиск и портал – это большая часть рынка Performance, где компания доминирует, и немного Branding.

Темпы роста в будущем явно будут замедляться и рост на 40-50% в год вряд ли уже когда-либо повторится, но на 15-20% в год бизнес вполне может расти (условно немного быстрее номинального ВВП, так как онлайн реклама продолжает медленно отъедать долю рынка у традиционной – ТВ и прочее).

Основную угрозу для Поиска представляют альтернативные рекламные каналы, крупнейшие из которых – маркетплейсы (eRetail Media) и Classifieds (сайты объявлений от широкого профиля, где доминирует Авито, до тематических вроде Циана). Яндекс пытается активно развиваться в обоих сегментах, в E-Commerce не очень удачно (об этом ниже), в Classifieds получше, но там тоже большое отставание от Авито, выручка которого в 4 раза больше соответствующего сегмента Яндекса (101 vs 24 млрд рублей в 2023 году), хотя Classifieds Яндекса росли быстрее Авито в прошлом году. Про результаты Авито за прошлой год можно почитать здесь, у них все отлично. Также Яндекс выходит в другие быстрорастущие сегменты, например, начал размещать рекламу в Телеграм-каналах через свою платформу.

В общем хороший сценарий для Поиска (и рекламного бизнеса Яндекса в целом) – он примерно сохранит свою долю на рекламном рынке или даже немного ее увеличит за счет новых быстрорастущих рекламных форматов и роста онлайн рекламы vs традиционной. Плохой сценарий – игроки в смежных сегментах рекламного рынка вроде WB, Ozon и Авито заберут часть рекламного трафика (в первую очередь это касается товаров и некоторых видов услуг), темп роста Поиска значительно замедлится, но даже в этом случае бизнес, скорее всего, продолжит расти в номинальном выражении, так как есть много других сегментов рекламного рынка, где у Поиска нет особых альтернатив. Также у Поиска, карт и смежных сервисов есть международные амбиции, пока это незначимая доля бизнеса, но теоретически в будущем они также могут дать дополнительный апсайд.

Райдтех

Яндекс с 2022 года объединил Райдех, Еком и Доставку в один большой сегмент, для которого показывает общую EBITDA без детализации. Сделали это явно для того, чтобы спрятать сильно убыточный Еком за прибыльным Такси. В прошлом году весь большой сегмент генерировал убыток, но динамика от квартала к кварталу заметно улучшалась и в Q1 2024 уже получился небольшой плюс по EBITDA.

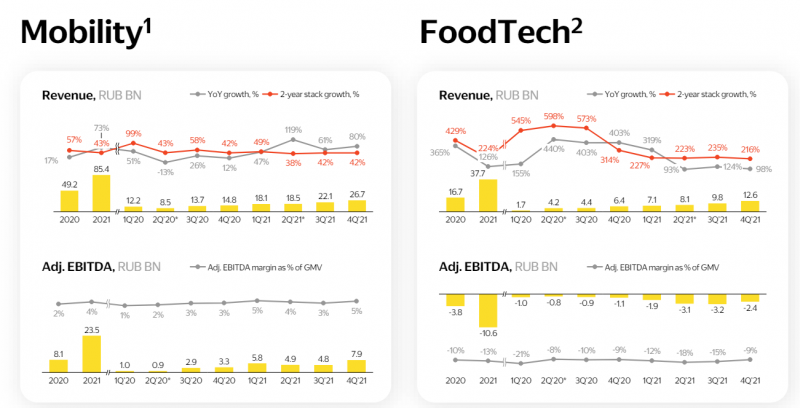

При этом отдельно Райдтех прибыльный еще с 2018 года. Например, в 2021 году сегмент (тогда назывался Mobility) заработал 23 млрд EBITDA при GMV и выручке вдвое меньше, чем сейчас.

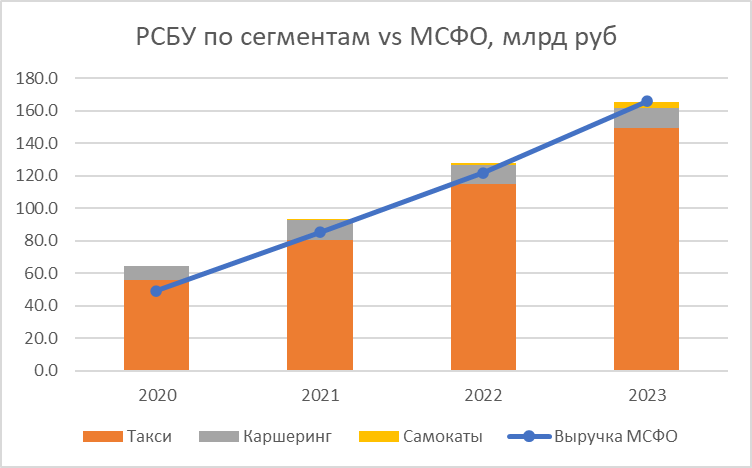

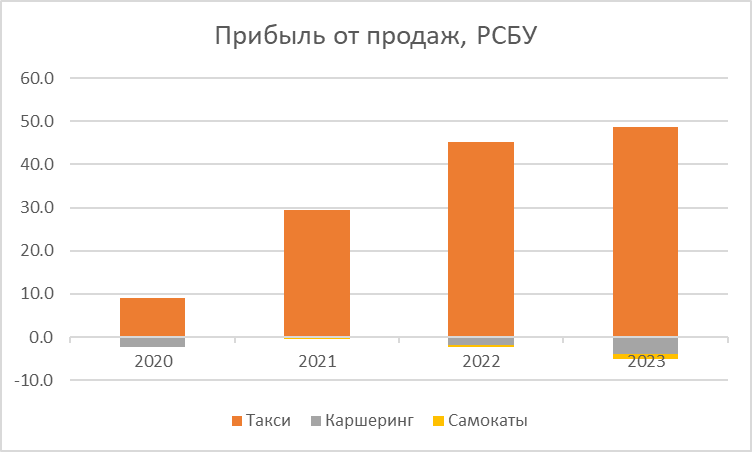

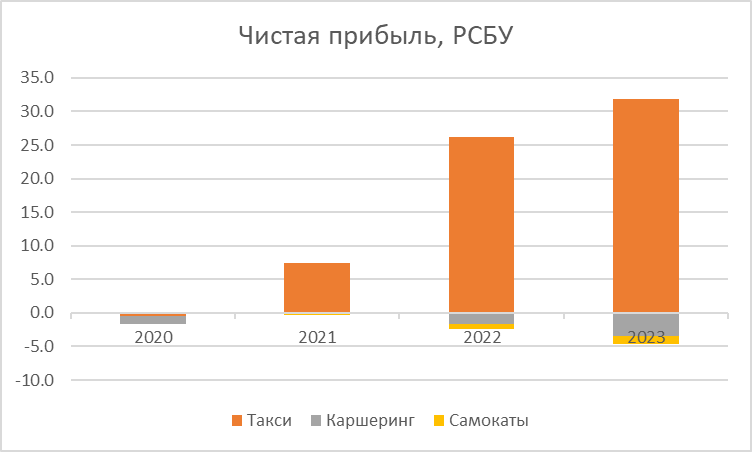

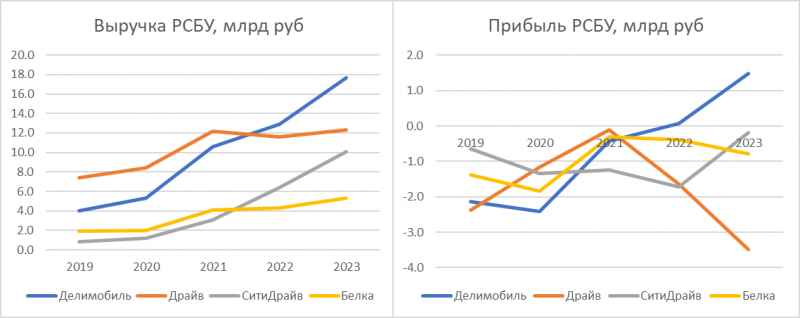

Яндекс объединяет в рамках Райдтеха Такси, Каршеринг и Самокаты. В целом можно для простоты считать, что весь сегмент – это Такси, на него приходится около 95% GMV и вероятно более 100% прибыли.

Но при желании можно попробовать разделить сегмент на составляющие. У Такси, Каршеринга и Самокатов отдельные юрлица в России, по которым доступна отчетность РСБУ по годам. Так смотреть не совсем корректно, так как у Такси есть значимый международный бизнес, а специфика учета РСБУ отличается от МСФО, но для общего представления можно глянуть. Интересно, что в 2023 году сумма выручки трех сегментов по РСБУ идеально сошлась с выручкой по МСФО, а до этого была больше. Возможно это было связано с тем, что ранее зарубежный бизнес Такси в сумме генерировал отрицательную выручку (такое бывает в этом бизнесе, как минимум в МСФО отчетности).

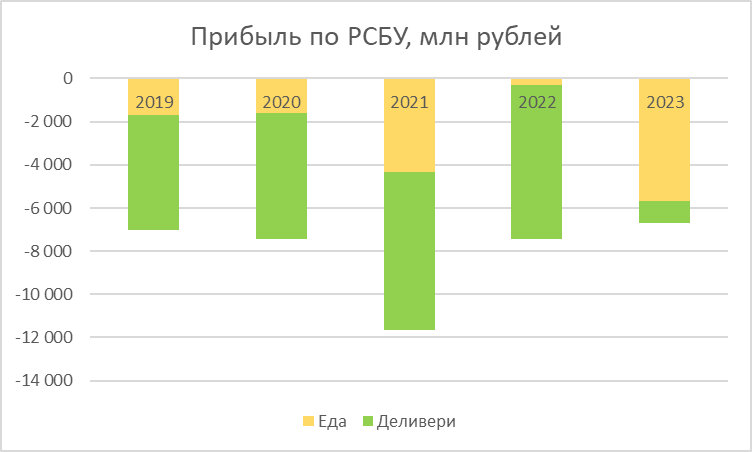

По этим данным видно, что у Такси все хорошо, хотя рост прибыли в России в 2023 году сильно замедлился, но может это какие-то особенности отчетности. А вот у Драйва и Самокатов приличные убытки, которые значительно выросли за последние 2 года. Это довольно неожиданно, учитывая то, что Драйв был прибыльный по EBITDA в 2021 году, а Делимобиль и Вуш показывают хорошие результаты последние пару лет. Хотя Самокаты пока находятся в стадии быстрого роста, так что им можно сделать скидку. Еще в прошлом году Самокаты зарегистрировали новое юр. лицо и стали резидентом Сколково, в теории у них теперь могут быть какие-то налоговые льготы, как и у Вуша, правда пока базовый сервис оказывает старое юр. лицо (специально проверил чек после того, как недавно проехался на их самокате).

У Такси также вероятно отличные результаты в СНГ, я сходу не нашел нормальной отчетности локальных юрлиц, но вот для примера динамика налоговых отчислений в Казахстане, говорит сама за себя – это крупнейший рынок Такси за пределами России, только налогов там заплатили почти на 2.5 млрд рублей в прошлом году, прибыль явно выше. Дальнее зарубежье Такси пока явно сильно убыточное, но со временем какие-то страны выйдут в прибыль (уже даже есть первые подобные случаи), а неудачные рынки просто закроют.

Вообще главный вывод из этого упражнения – на удивление хорошая динамика Делимобиля на фоне конкурентов, нужно будет внимательнее посмотреть на их бизнес. А в остальном все достаточно ожидаемо. Про рынки каршеринга и самокатов (и, соответственно, Делимобиль и Вуш), как-нибудь сделаю отдельные обзоры.

E-Commerce

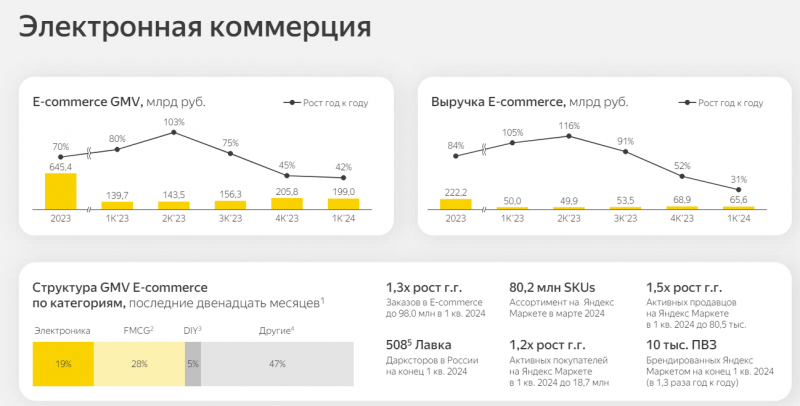

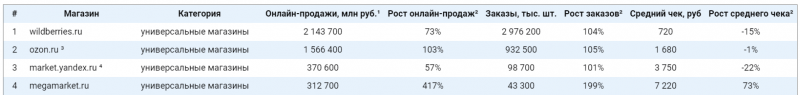

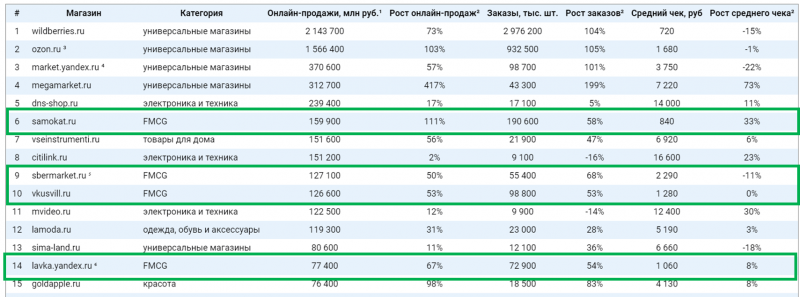

Еком – пока самый проблемный сегмент в Яндексе. В него входят Маркет, Лавка, E-Grocery (доставка продуктов из магазинов через Еду и Маркет Деливери – бывший Delivery Club), а с этого года еще и доставка еды из ресторанов (также через Еду и Маркет Деливери).

Компания сжигает на сегмент кучу денег (около 60-70 млрд рублей в год EBITDA и вероятно еще больше FCF, в основном все на Маркет), а результаты пока не особо радужные. Точные цифры убытков правда сложно оценить, отдельной РСБУ отчетности по Маркету нет, его деятельность скрыта в основном юр лице ООО “Яндекс”, куда также входит Поиск. В последние два квартала рост GMV Екома Яндекса замедлился до 42-45% YoY по сравнению с 88% в Q1’24 и 100%+ в прошлом году у Ozon. Также в Q4’23 Маркет уступил третье место по GMV Мегамаркету Сбера, который кратно вырос в прошлом году (GMV ~125 млрд рублей у Маркета vs 174 млрд у Мегамаркета в четвертом квартале).

Маркет итак ранее кратно отставал от WB и Озона, за последний год отрыв только увеличился. Судя по всему Яндекс смирился с тем, что лидерство в Екоме в текущих реалиях недостижимо и начал оптимизацию бизнеса в ущерб росту. Вероятно Маркет и Еком Яндекса в целом сфокусируются теперь на Москве/Питере и других крупных городах в центральной России, где у компании много синергии между сервисами и проще логистика, с которой у Маркета всегда были проблемы.

Мегамаркет Сбера наоборот кажется решил побороться за рынок и начал очень агрессивно инвестировать в рост, в прошлом году GMV вырос в 5 раз, правда с очень низкой базы. В прошлом году Мегамаркет давал огромные скидки, многие покупали там дорогую технику и другие товары намного дешевле, чем где-либо еще. По среднему чеку также видно, что Мегамаркет не стал массовым сервисом, а продает в основном дорогие товары (при покупке которых потребители чаще сравнивают цены, и зачастую на Мегамаркете они самые низкие). Сколько Сбер тратит денег на такую экспансию – неизвестно, но вероятно еще больше, чем Яндекс на Маркет, возможно текущий ранрейт убытков 100+ млрд рублей в год.

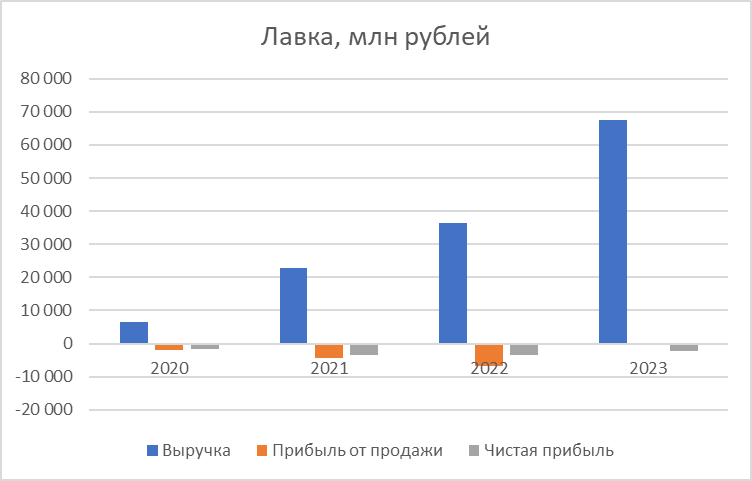

С Лавкой ситуация у Яндекса получше, она растет неплохими темпами и уже довольно давно прибыльна по EBITDA. В отчетности по РСБУ минимальный убыток по прибыли от продаж и чуть больше по чистой прибыли, но также видна позитивная динамика. При этом Лавка примерно вдвое меньше по объему бизнеса, чем Самокат, а доставка продуктов через Еду и Маркет Деливери также примерно вдвое меньше Сбермаркета. Пока на рынке E-Grocery Сбер лидирует с большим отрывом, но Яндекс (если сложить все сервисы) занимает уверенное второе место, опережая Вкусвилл, Х5 и других крупных ритейлеров.

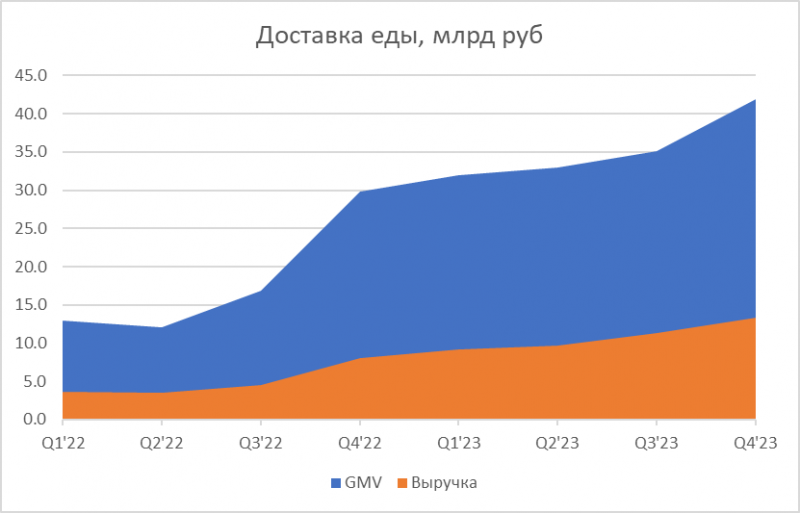

Видимо чтобы результаты Екома не выглядели так печально и сегмент выглядел больше и в будущем прибыльнее, в него перенесли доставку готовой еды из ресторанов (основной бизнес Еды и Маркет Деливери). Благодаря этому изменению в отчетности можно точно оценить бизнес Яндекса по доставке готовой еды. В прошлом году он сгенерировал 142 млрд рублей GMV и 43 млрд выручки. Delivery Club вошел в состав Яндекса в сентябре 2022 года, на графике ниже виден скачок в Q4’22, после того, как это произошло.

Бизнес по доставке еды пока убыточен, но в % от GMV убыток сокращается и экономика улучшается. В целом Яндекс фактически захватил весь рынок агрегаторов доставки, поэтому на горизонте нескольких лет наверняка случится выход в прибыль. Исторически убыток Delivery Club (теперь Маркет Деливери) был значительно больше, в последний год пропорция поменялась, скорее но скорее всего дело в перераспределении трафика в пользу приложения Еды, ее выручка по РСБУ за последний год в несколько раз больше.

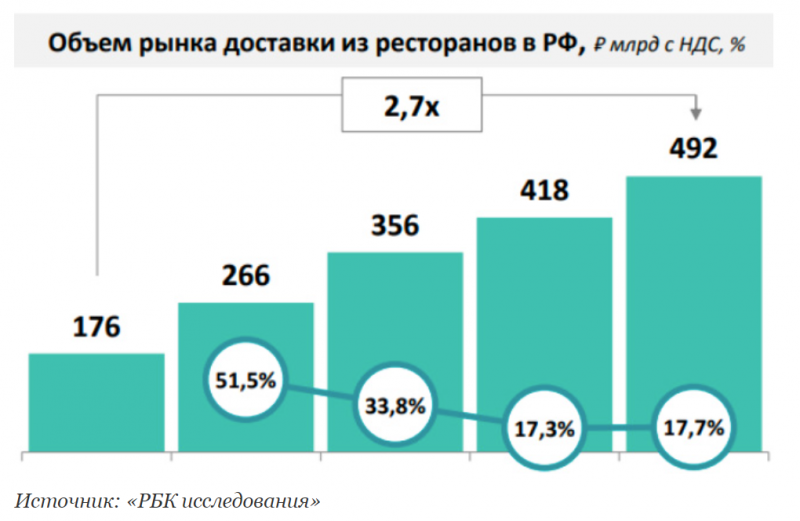

При этом у Яндекса сейчас менее 30% от всего рынка доставки готовой еды, если верить исследованию РБК. Большая часть рынка – это собственная доставка ресторанов, среди которых наиболее популярны пицца и суши. Теоретически Яндекс может еще долго расти быстрее рынка и наращивать долю, отъедая ее у собственной доставки ресторанов, как за последние годы сделали маркетплейсы в Екоме.

В итоге ситуация выглядит так, что в доставке готовой еды Яндекс – явный лидер без прямой конкуренции (хотя косвенно конкурирует с тысячами ресторанов), бизнес пока убыточен, но выход в прибыль – вопрос времени. В доставке продуктов Яндекс примерно вдвое отстает от Сбера и является игроком №2, Лавка уже прибыльна по EBITDA и вероятно близка к чистой прибыли. А в остальном Екоме Яндекс уступает WB, Озону и с недавнего времени Мегамаркету, и разрыв в последнее время только растет.

В итоге я рассматриваю в качестве базового сценария замедление темпов роста бизнеса относительно исторического (но они все равно будут достаточно высокими) и фокус на оптимизацию расходов Маркета. Думаю за пару лет можно вывести Маркет примерно в ноль, а остальные сегменты Екома уже начнут генерировать какую-то прибыль.

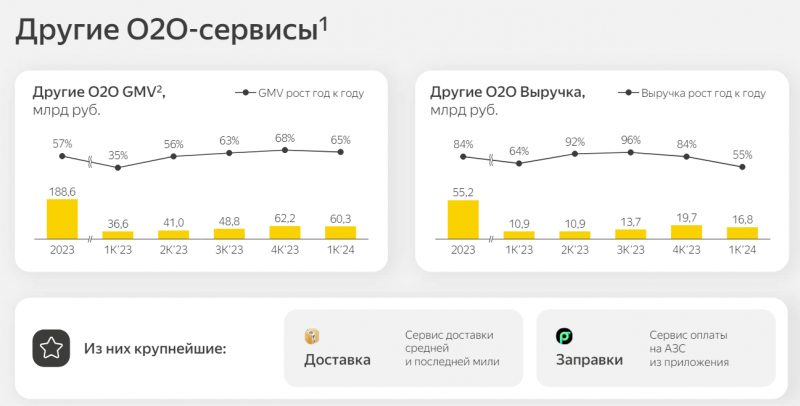

Other O2O

В этом сегменте после того, как доставку готовой еды перенесли в E-commerce, основные показатели определяет Доставка. У Заправок, вероятно, достаточно большой GMV, но маленькая выручка, так как Заправки берут всего 3% комиссию с АЗС плюс небольшую фиксированную комиссию с пользователей, а потом часть выручки еще обратно транслируют пользователям в виде скидок.

У Доставки в России и СНГ уже прибыльный бизнес, на международных рынках (Латам, Африка, Азия) пока относительно небольшой и убыточный. В России Доставка является безусловным лидером на рынке экспресс-доставки по аналогии с Такси, хотя тут есть своя специфика. У крупных ритейлеров от Озона и Самоката до Х5 и Магнита много своих курьеров, но они не предоставляют сервис для внешнего рынка, а многие пользуются Яндекс Доставкой для значительной части своих заказов.

У Доставки (и сегмента Other O2O в целом), вероятно, все будет хорошо. Рынок онлайн коммерции все еще быстро растет, построить аналогичный конкурирующий сервис в России крайне сложно, и уже сейчас он работает в плюс. Также у Доставки есть амбиции вырасти в полноценную логистическую компанию, подвинув СДЭК и аналоги, и даже отчасти Почту России. Но объективно этот сегмент как минимум в ближайшие несколько лет не будет оказывать большого влияния на бизнес в масштабах всего Яндекса, так что не будем подробно на нем останавливаться. Хотя написать про Доставку мог бы много – я там проработал полтора года и непосредственно приложил руки к тому, чтобы она очень быстро выросла от стартапа до большого бизнеса с много миллиардными оборотами.

Фантех (Плюс и развлекательные сервисы)

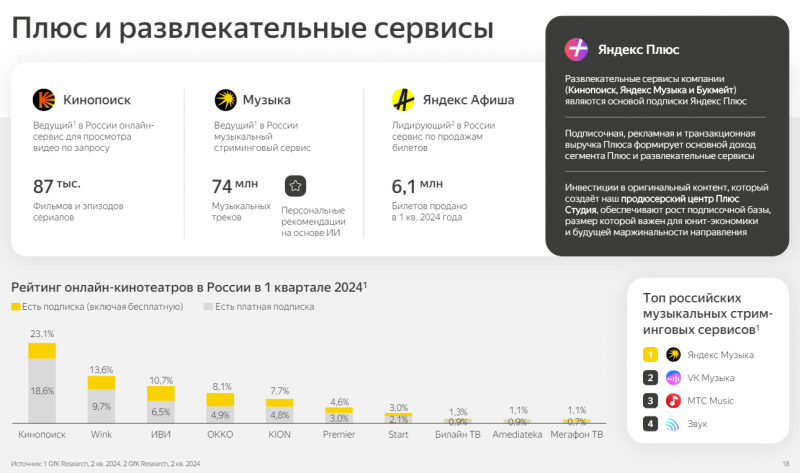

В этом сегменте у Яндекса также все хорошо – он уверенно лидирует на рынке видео (Кинопоиск), музыки (Яндекс Музыка) и продажи билетов (Яндекс Афиша) + у Яндекса крупнейшая в России экосистема Плюс почти с 33 млн пользователей.

Вот так, для сравнения, выглядел рынок видео стримминга в 2020-2021 годах. За последние 2-3 года Яндекс вырвался в лидеры с большим отрывом, также нарастили долю Wink (Ростелеком) и KION (МТС), а бывший лидер IVI и Okko (Сбер) сильно сдали позиции.

Этот сегмент бизнеса в прошлом году впервые показал положительную EBITDA, в последнем квартале снова ушел в небольшой минус, но в целом понятно, что он вполне может зарабатывать, когда компания перестанет агрессивно инвестировать в рост. Для ориентира Netflix работает с операционной маржой 20%+, и хотя не факт, что медиа сегмент Яндекса сможет достичь такого уровня в ближайшее время, маржа 10%+ по EBITDA более чем реальна. Правда вероятно быстрый рост количества подписчиков Плюса закончится в обозримом будущем, так как в России осталось не так много экономически активного населения без подписки. Хотя Плюс также активно развивается в СНГ и за счет соседних стран может еще прибавить значимое количество пользователей.

Но потенциал дополнительной монетизации еще вполне неплохой, как за счет роста стоимости самой подписки или дополнительных опций к ней, так и за счет других источников доходов. В первую очередь это реклама на Кинопоиске, которая может перетянуть часть рынка ТВ рекламы (около 200 млрд рублей в год). Тот же Netflix недавно активно пошел в эту сторону и доволен результатами, хотя у него никогда не было компетенций в рекламе, а у Яндекса они на высшем уровне.

Classifieds и прочие сегменты

Коротко про оставшиеся сегменты. Про Classifieds можно в целом сказать, что бизнес-модель может быть очень прибыльной – у лидеров в своих сегментах вроде Авито, HeadHunter или Циан в Москве маржа по EBITDA 50%+, это даже выше, чем у Поиска Яндекса. У самого Яндекса сегмент Classifieds ранее генерировал маржу по EBITDA 20%+, пока не вошел в фазу активного роста. Я не думаю, что в случае Яндекса маржа по EBITDA близкая к 50% достижима, почти во всех сегментах компания в роли догоняющей и отжать рынок у текущих лидеров будет сложно, но вернуться к марже по EBITDA 20%+ на горизонте нескольких лет вполне реально.

В прочих бизнесах, где у Яндекса большая солянка всего, что не вошло в описанные выше сегменты, сейчас основную выручку генерируют Девайсы (Устройства и Алиса) и Облако, на них в сумме приходится почти три четверти выручки прочих бизнесов. При этом кажется оба уже прибыльны, в то время как прочие бизнесы в целом генерируют около 30 млрд рублей убытка в год. Какая часть этого убытка приходится на общекорпоративные расходы, а какая на другие растущие убыточные бизнесы – неизвестно.

В Девайсах сложно оценивать потенциал роста, я их воспринимаю как в первую очередь вспомогательный бизнес в рамках общей экосистемы. Яндексу не обязательно зарабатывать на продаже умных колонок или Алисе, скорее их основная функция – увеличивать спрос на другие продукты компании. Так что вряд ли этот сегмент будет генерировать большую прибыль.

А Облако вполне может стать большим и весьма прибыльным бизнесом, оно растет очень высокими темпами, заметно опережая рынок. При Яндекс сейчас занимает лишь чуть больше 10% общего рынка, и сам рынок растет достаточно быстрыми темпами, особенно на фоне ухода зарубежных конкурентов, так что здесь вполне неплохой потенциал роста.

Но самый интересный бизнес среди прочих на ближайшие годы, компания пока не раскрывает почти никакие метрики – Финтех. Сейчас это, наверное, самое “модное” направление внутри Яндекса, куда многие хотят попасть, чтобы создавать новые продукты и стать частью быстрорастущего бизнеса. Потенциально это огромный рынок, и бизнес в хорошем сценарии может генерировать десятки миллиардов рублей прибыли. Но в то же время российский финансовый/банковский сектор безумно конкурентный (все, кто пользовался банками за пределами России, наверняка явно ощутили разницу в качестве сервиса), и есть риск, что компания будет долгое время жечь очень много денег, чтобы раскачать свой Финтех. Хотя Яндекс может выбрать и более консервативный путь, в котором Финтех будет просто органически вписываться в экосистему без больших амбиций по захвату рынка – в этом случае он вряд ли достигнет огромного масштаба, но и расходы на развитие сервиса в этом случае будут намного ниже.

Пока за показателями Финтеха можно косвенно наблюдать через отчетность на сайте ЦБ. В прошлом году убыток Яндекс Банка составил 3 млрд рублей, в 1 квартале 2024 года еще 740 млн. Для сравнения прибыль Озон банка в 2023 году составила почти 5 млрд рублей, а за первые 3 месяца этого года целых 3 млрд рублей, это лишь немногим меньше МТС-банка, например. Озон Банк зарабатывает очень много на комиссионных доходах, которые у Яндекс Банка небольшие. Правда недавно появились слухи, что Озон начали активно использовать для разных нелегальных схем после закрытия Киви Банка, но пока сложно сказать, насколько это правда и как влияет на показатели бизнеса.

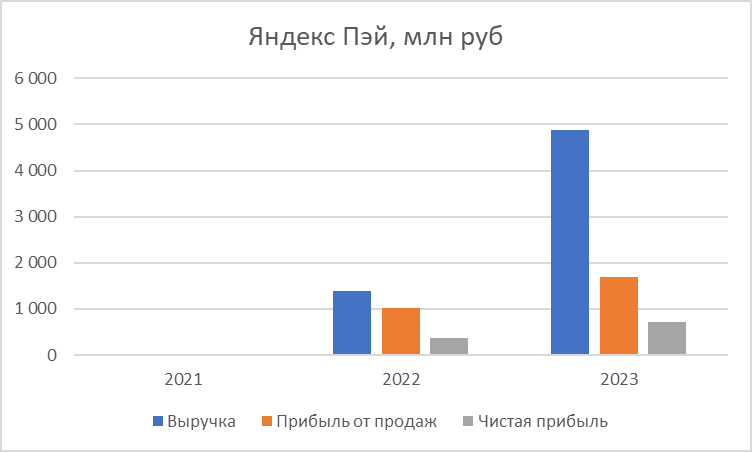

Также возможно низкие комиссионные доходы Яндекс Банка – это специфика разделения бизнеса по юрлицам, у Яндекса есть еще Яндекс Пэй, который буквально с нуля вырос за 2 года почти до 5 млрд выручки и 1 млрд прибыли в прошлом году. Такая динамика выглядит, конечно, очень привлекательно, если условно продлить тренд на 2-3 года, получится уже весьма большой бизнес. Но пока, наверное, рано делать какие-либо прогнозы насчет Финтеха, стоит подождать, пока бизнес станет чуть более зрелым.

Наконец, в прочих бизнесах еще находятся автономные автомобили и роботы (эта часть бизнеса как-то будет разделена между МКПАО и YNV, скорее всего две разные команды продолжат независимо развивать на разных рынках текущие общие наработки, а IP кажется остается в России). Этот сегмент в ближайшие годы вряд ли будет генерировать в отчетности что-то кроме убытков, но на горизонте условно 7-10 лет или даже больше он может в теории оказать очень большой эффект на бизнес и повседневную жизнь, в значительной степени заменив водителей такси, курьеров и не только.

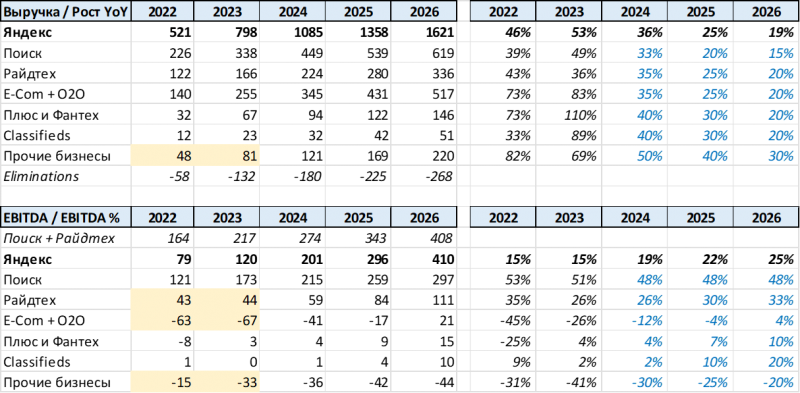

Прогноз показателей и оценка

Чтобы понять, насколько интересны акции Яндекса в текущих реалиях после почти двухкратного роста за последние пол года, попробуем сделать грубый прогноз будущих финансовых показателей по сегментам и бизнесу в целом. Я взял детализацию в том виде, в котором ее показывает Яндекс и для начала немного скорректировал историю:

- Из Прочих бизнесов примерно вычел показатели зарубежных стартапов YNV, примерно экстраполировав данные за Q1’23 и Q1’24 на весь 2023 год. На выручку влияние минимальное, а на EBITDA весьма существенное, примерно +25 млрд рублей. 2022 году убыток стартапов YNV наверняка был меньше (из-за курса и меньшего количества сотрудников), грубо добавил +15 млрд рублей к EBITDA 2022 года

- В Райдтехе взял операционную прибыль по РСБУ Такси + Каршеринга + Самокатов как грубый ориентир EBITDA сегмента. Здесь может быть приличная погрешность, так как не учтен международный бизнес + специфика РСБУ может отличаться от МСФО и операционная прибыль не равна EBITDA, но нам важен скорее порядок цифр. К тому же получившиеся цифры похожи на те, что я прикидывал раньше сам исходя из исторического отношения EBITDA к GMV по сегменту.

- EBITDA Екома + O2O посчитана обратным счетом, вычел операционную прибыль Райдтеха из EBITDA объединенного сегмента, которую раскрывает Яндекс.

Далее грубый прогноз по сегментам, по сути нас интересуют два параметра – как быстро растет бизнес и как меняется его маржинальность:

- Поиск – плавное замедление темпов роста и стабильная маржа чуть ниже 50% (из-за снижения в Q1’24, но при желании думаю могут вернуть и 50%+)

- Райдтех – чуть более быстрый рост выручки (за счет международного бизнеса) + улучшение маржинальности (опять-таки за счет сокращения убытков в международке + плавного роста комиссии в России – эффективная комиссия Такси все еще намного ниже, чем у большинства зарубежных аналогов, почти везде кроме Москвы и Питера)

- Еком + О2О – грубо закладываю, что Маркет за пару лет выйдет в ноль, а весь сегмент начнет генерировать небольшую положительную EBITDA (Доставка и Лавка уже прибыльные по EBITDA, доставка еды тоже вероятно скоро станет). Темпы роста довольно консервативные, по сути предполагают, что Яндекс перестает бороться за рынок Екома, остается в своих сильных нишах и растет грубо на уровне рынка

- Плюс/Фантех и Classifieds – относительно небольшие бизнесы, но могут достаточно быстро расти в ближайшие годы параллельно увеличивая маржинальность, думаю достаточно консервативный прогноз

- Прочие бизнесы – тут любой прогноз будет пальцем в небо, учитывая большую сборную солянку разных бизнесов и минимальное раскрытие по ним. Быстрый рост выручки точно можно ожидать, а сколько Яндекс будет тратить на него денег – вопрос открытый. Грубо заложил, что в абсолюте убыток будет слегка расти, а в процентном отношении снижаться.

Главный тезис по сути следующий – сейчас Яндекс тратит почти половину EBITDA Поиска и Райдтеха на субсидирование остального бизнеса. За 3 года Поиск + Райдтех могут сами почти удвоить доходы, а остальные бизнесы в сумме явно улучшат экономику (в первую очередь за счет ухода огромных убытков Маркета), в результате общая EBITDA может легко вырасти в 3+ раза.

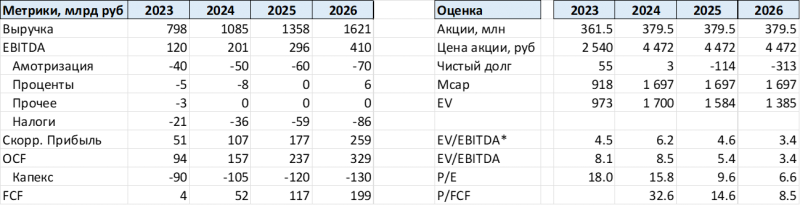

Далее добавим постепенный рост амортизации и капекса, небольшие процентные расходы (пока есть чистый долг) и налоги (взял ставку 25%, у Яндекса она всегда была выше стандартных 20%, так как бизнес зарубежом убыточный и налоговая база в России выше консолидированной). Прибыль взял скорректированную, чтобы убрать разные финансовые переоценки и прочие нестабильные статьи P&L, которые невозможно прогнозировать. Тут не учтен SBC (выплаты сотрудникам акциями), но Яндекс уже выкупил на баланс несколько процентов акций для мотивации сотрудников, поэтому размытия от SBC в ближайшее время не будет и можно пока его вынести за скобки. И еще стоит учесть, что акций в МКПАО будет немного больше, чем сейчас в YNV.

Насколько дешево или дорого стоит Яндекс при таких предпосылках каждый может судить сам. На мой взгляд недорого для такого бизнеса и даже после роста котировок апсайд еще есть. Но о кратном росте речь, конечно, не идет, скорее вопрос нескольких десятков процентов. Опять-таки, главный тезис – прибыль/FCF Яндекса могут и, вероятно, будут расти значительно быстрее выручки, так как убыточные сегменты будут становиться прибыльным или закрываться. Поэтому несмотря на уже очень значительный масштаб бизнеса Яндекс на горизонте 2-3 лет может кратно увеличить прибыль и стать из формально дорогой компании по мультипликаторам весьма дешевой.

Дальше возникает вопрос, даст ли удержание акций Яндекса хорошую доходность относительно альтернатив. Например, Позитив по форвардным мультипликаторам выглядит не хуже. Но здесь скорее вопрос уверенности в будущем бизнеса – Яндекс я понимаю намного лучше, он хорошо диверсифицирован по разным сегментам, а в основном генерящем кэш бизнесе имеет почти монополию.

Если прогноз не реализуется (прибыль по факту будет ниже), то скорее из-за того, что компания решила инвестировать много денег в Финтех или какой-то другой сегмент и отдача просто будет на пару лет позже (и еще больше). Думаю во втором полугодии после закрытия сделки мы поймем, начнет ли компания резко выкручивать экономику сервисов и увеличивать прибыль или продолжит активно инвестировать в текущие и новые бизнесы.

Выводы

На мой взгляд Яндекс остается интересной историей даже после бурного роста котировок с начала года. Риск возможного навеса ушел, инфраструктурные риски скоро также окончательно уйдут после завершения сделки, а фундаментально бизнес может кратно нарастить прибыль в ближайшие несколько лет. Я продолжаю держать акции в портфеле, одна из крупнейших позиций.

На мой взгляд в ближайшие несколько месяцев есть технические факторы, которые могут способствовать росту котировок – закрытие шортов перед остановкой торгов в июне и закуп различными фондами (и немного физиками на ИИСы) после возобновления торгов уже в статусе МКПАО в июле. Если котировки быстро вырастут на этих драйверах, подумаю насчет сокращения позиции, а пока оставляю без изменений.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: