Продолжаем разбирать бизнес Яндекса. Если вы не читали предыдущие части анализа, советую это сделать:

- Часть 1 – Структура бизнеса Яндекса и подход к его оценке

- Часть 2 – Поиск, Classifieds и Медиасервисы

- Часть 3 – Такси, Драйв, Фудтех и Доставка

Сегодня рассмотрим оставшиеся бизнесы Яндекса – Маркет, который является самой большой и дорогой ставкой компании на ближайшие годы, а также наиболее интересные бизнесы, которые входят в сегмент Other Business Units and Initiatives.

Маркет

Бизнес

Маркет – наверное самый противоречивый бизнес Яндекса. С одной стороны, компания считает его основной точкой роста на ближайшие годы и инвестирует в развитие очень много денег. С другой стороны, убытки Маркета, а также иногда не самый удачный пользовательский опыт со стороны потребителей или мерчантов вызывают много вопросов. Попробуем разобраться в бизнесе, его возможной стоимости и потенциале.

Для начала немного предыстории. У Яндекса очень давно был ресурс Яндекс.Маркет, который позволял сравнивать товары и цены в разных интернет-магазинах. Это был относительно небольшой, но прибыльный бизнес, который монетизировался за счет рекламы. При этом важно понимать, что тот Яндекс.Маркет кардинально отличается от текущего – на нем нельзя было напрямую ничего купить, и у него не было никакой операционной составляющей. Яндекс исторически фокусировался на том, что у него получается лучше всего – высокомаржинальных asset-light бизнесах, зарабатывающих преимущественно на рекламе.

Затем в 2017 году Сбербанк инвестировал 30 млрд рублей в Яндекс.Маркет и стал совладельцем бизнеса (у компаний было по 45%, еще 10% у менеджмента). Тогда компании еще были “союзниками”, помимо Маркета было еще одно совместное предприятие – Яндекс.Деньги. Инвестиции были не просто так – к этому моменту Яндекс понял, что старая модель Яндекс.Маркета себя изживает и будущее за маркетплейсами формата Wildberries и Ozon, которые в то время начали расти ускоренными темпами и превращаться из нишевых в достаточно большие бизнесы. Основное преимущество маркетплейса в том, что он дает понятный и предсказуемый пользовательский опыт (по крайней мере так должно быть) и единое окно коммуникации вместо того, чтобы постоянно заказывать что-то в разных местах. Но обратная сторона медали заключается в том, что создание маркетплейса невозможно без физической инфраструктуры, а это большой капекс/опекс и абсолютно новый формат бизнеса для Яндекса.

В 2018 году Яндекс и Сбербанк параллельно с сервисом сравнения цен, который продолжал работать и зарабатывать деньги, запустили маркетплейс Беру – прямого конкурента Ozon и Wildberries. В теории задумка была неплохая – если объединить технологические компетенции Яндекса и ресурсы Сбербанка, должна была получиться отличная комбинация. Но дела почти с самого начала не заладились – Яндекс очень не любит делиться с кем-то операционным контролем и почти во всех бизнесах оставляет его за собой, но еще больше не любит это делать Сбер. Корпоративные культуры в компаниях тоже сильно отличаются – субъективно в Маркете до сих пор больше бюрократии, чем в остальном Яндексе, хотя значимая часть команды с тех пор уже сменилась.

В итоге в 2020 году случился “развод” – Яндекс обратно выкупил долю в Яндекс.Маркете и Беру, продал долю в Яндекс.Деньгах. Сумма сделки составила 42 млрд рублей за 45%. Это 93 млрд рублей за весь бизнес или $1.3 млрд по текущему курсу. Эту оценку оценку кстати можно использовать как максимально консервативную, так как в компанию за год влили кучу денег, а бизнес стал в 3 раза больше – меньше Маркет точно не стоит.

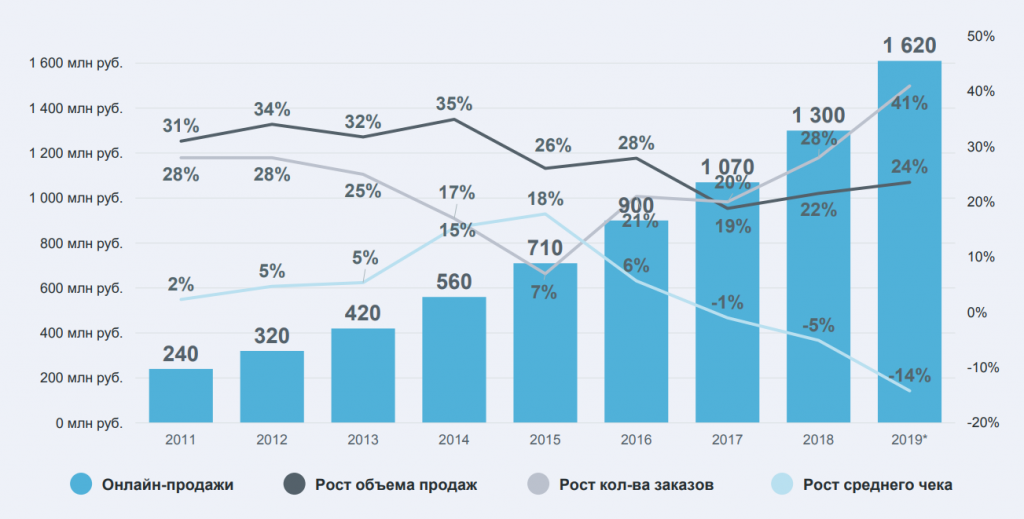

Зачем вообще Яндексу свой маркетплейс? Я думаю есть две основных причины. Первая, и основная – e-commerce – это самый интересный рынок в России на ближайшие годы с точки зрения масштабов и темпов роста. Компания или компании, которые станут лидерами рынка, смогут построить очень большие бизнесы и будут стоить дорого (Ozon уже стоит недешево, хотя еще далек от победы над конкурентами). Рынок и до пандемии рос достаточно быстрыми темпами, на 20-30% в год, и как раз в середине 2010-х стал достаточно большим, чтобы обратиться на себя внимание крупных игроков.

Пандемия только подстегнула темпы развития рынка, и хотя локдауны достаточно быстро закончились, большое количество людей поменяли паттерн потребления в пользу онлайн коммерции и помимо огромного разового скачка в 2020 году потенциал роста в ближайшие годы также значимо вырос. В России больше нет триллионных рынков, которые могут вырасти в 4 раза за 5 лет, и почти каждая уважающая себя компания хочет получить кусок этого пирога.

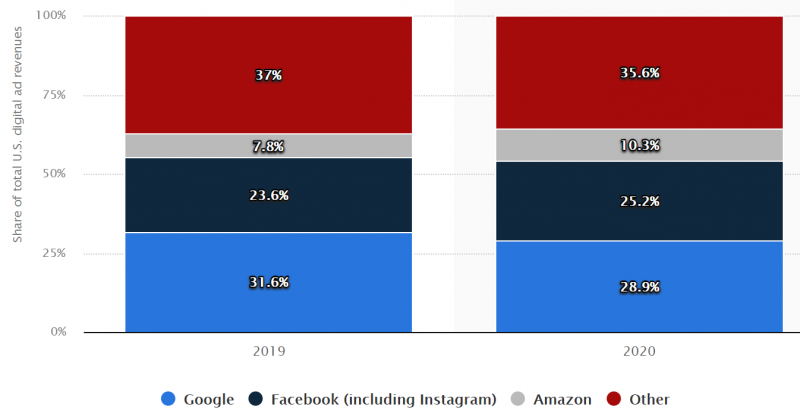

Но есть, на мой взгляд, еще одна, чуть менее очевидная причина, почему Яндекс пошел в e-commerce – развитие маркетплейсов представляет долгосрочный риск для части основного рекламного бизнеса Яндекса. Ранее большинство людей начинали поиск фактически любого товара из Яндекса или Google (или Яндекс.Маркета), и оттуда они уже переходили на сайты интернет-магазинов – зачастую по рекламным ссылкам, генерируя отличный доход для компании. Но с развитием маркетплейсов все больше людей заходят сразу туда в обход поисковиков, что лишает Яндекс части доходов. Более того, как видно на примере того же Ozon, маркетплейсы часто не ограничиваются товарами, а продают еще и различные услуги (отели и билеты, например). Если бы Яндекс просто продолжал вести текущий бизнес, то сначала плавно пришел бы в упадок Яндекс.Маркет, который становится все менее релевантным в текущих реалиях, а затем могли пострадать и доходы основного сервиса. Например, в США Amazon занимает уже около 10% рынка онлайн рекламы, которые он отъедает в значительной степени у Google, и его доля продолжает расти. Конечно, удар вряд ли был бы критичным, но это большой кусок рынка, терять который Яндекс явно не хочет.

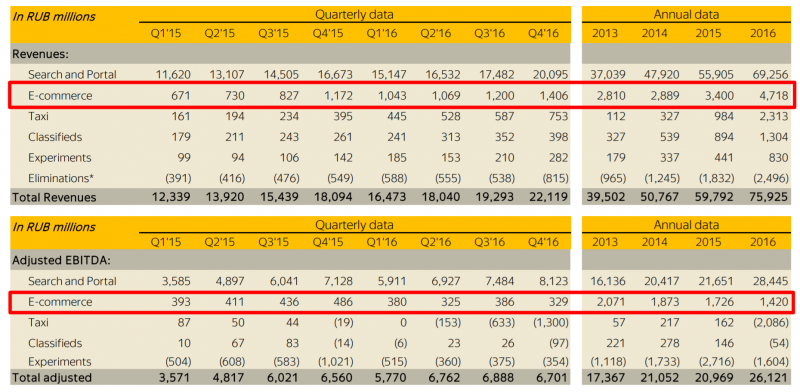

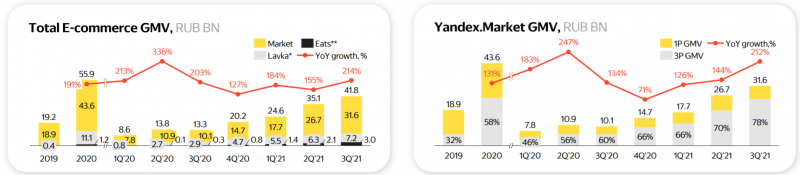

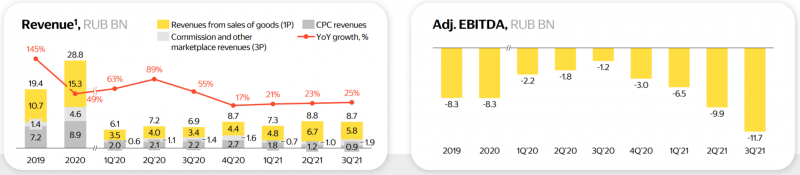

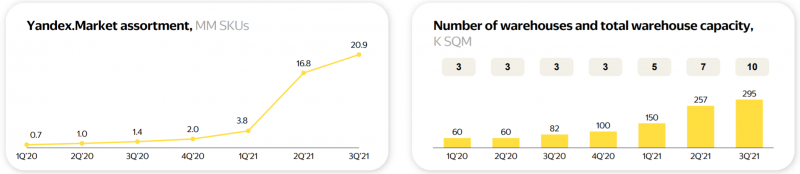

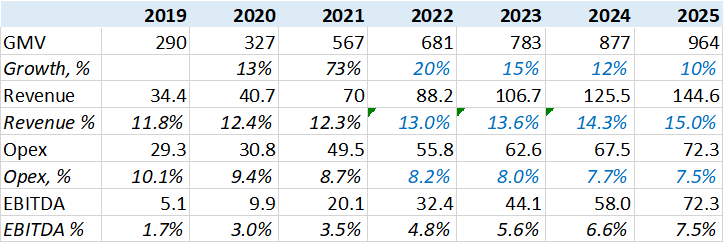

Теперь к показателям. E-commerce бизнес Яндекса растет очень быстрыми темпами. Причем компания отдельно выделяет Маркет, а также показывает сегмент E-commerce, в который помимо него входят Лавка и E-Grocery сегмент Еды. В обоих случаях темпы роста бизнеса очень высокие и ускоряются последние 3 квартала, в Q3’21 они превысили 200% YoY. Но есть и обратная сторона – E-commerce направление сжигает очень много денег и пока этому не видно конца, убытки растут с каждым кварталом. Убыток по EBITDA Яндекс.Маркета составил 11.7 млрд рублей в Q3’21, а с учетом Еды и Лавки и вовсе 15 млрд. И это еще без капекса, который тоже не маленький. Всего Яндекс планирует инвестировать в E-commerce $650 млн в 2021 году и не меньше в следующем (а скорее всего больше).

Чтобы разобраться, почему так происходит, для начала нужно понять бизнес модель маркетплейса. Самая верхнеуровневая и важная на текущем этапе метрика – GMV, по простому это весь оборот, т.е. стоимость всех проданных товаров с учетом НДС. Далее GMV бьется на две части, который сокращенно называются 1P и 3P. Важна она потому, что чем больше GMV, тем больше масштаб бизнеса и потенциальный доход маркетплейса. 1P (First-party) – это продажи товаров самим маркетплейсом, т.е. Маркет закупает их себе на баланс, хранит, продает и получает за них полную выручку. 3P (Third-party) – это продажи через маркетплейс другими компаниями, которых обычно называют мерчантами (или просто продавцами). В этом случае большую часть выручки получает мерчант, а маркетплейс получает только меньшую часть за счет комиссии, рекламы, логистики или других услуг.

На первый взгляд может показаться, что 1P модель выгоднее, ведь выручка намного больше. Но это не так, в большинстве случаев все ровно наоборот – 1P модель требует закупки товара и большого оборотного капитала, и все расходы на то, чтобы им управлять, а также все риски, связанные с излишними складскими запасами, порчей товара и т.д. несет маркетплейс. А в 3P модели все эти расходы и риски несет мерчант, а маркетплейс зарабатывает высокомаржинальную комиссионную, рекламную или другую сервисную выручку, не тратя собственный капитал. Масштабировать 3P модель намного легче, и она во многих случаях может приносить даже больше денег в расчете на рубль GMV, поэтому фактически все маркетплейсы в мире переходят на такую модель. Можно заметить, что за 1.5 года доля 3P в GMV Яндекс.Маркета выросла с 46% до 78%.

Далее идет выручка, которая в случае Яндекса бьется на три направления:

- Продажи товаров самим маркетплейсов (это часть 1P бизнеса, по сути 1P GMV без НДС)

- CPC выручка – это рекламные доходы “старого” Яндекс.Маркета, которые постепенно падают

- Комиссия и другие доходы маркетплейса – это доходы Маркета от 3P GMV, т.е. от продаж на платформе мерчантами

На первый взгляд динамика выручки может показаться странной, так как она почти не растет, хотя GMV увеличивается быстрыми темпами. Но как мы поняли выше, не вся выручка одинакова. Выручка от 1P продаж составляет большую часть, но она низкомаржинальна, так как большая ее часть идет на закупку продукции самим Яндексом и затраты на всю связанную с ней логистическую цепочку. С учетом того, что Яндекс сокращает долю 1P GMV, более низкие темпы роста или даже со временем снижение этой части выручки ожидаемы и не должны вызывать опасений.

С CPC выручкой тоже все понятно – Яндекс плавно закрывает “старый” Маркет и переводит его пользователей на маркетплейс, поэтому доходы падают. А вот с комиссионной выручкой интересная ситуация – она росла в 2020 году, потом резко упала в Q1’21 и потом снова начала постепенно расти. Это произошло из-за того, что в начале года Маркет снизил комиссию до 2% на все товары (было 3-20%), а летом снова увеличил для ряда категорий, от 2 до 9%. Фактически, таким образом Маркет завлекает на площадку больше продавцов, сначала дает им выгодные условия, а затем постепенно начинает больше на них зарабатывать. Очень простая и понятная стратегия, которую используют компании во многих сферах для развития бизнеса. Единственный минус – она дорого стоит, так как доходы падают, а расходы никто не отменял.

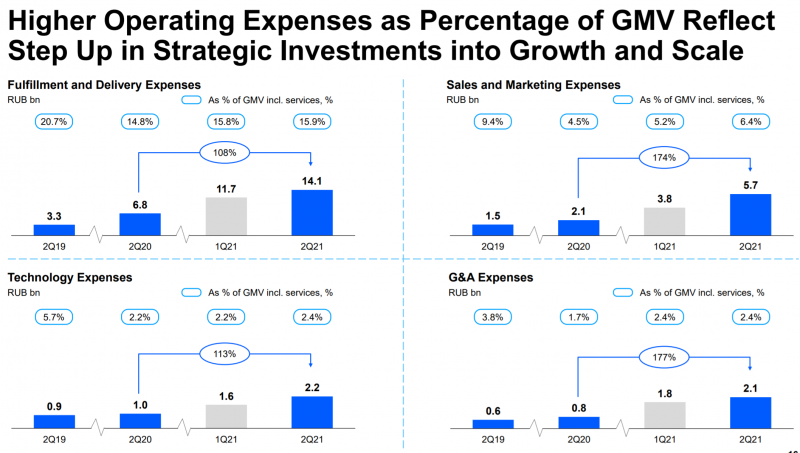

Теперь к расходам. Самая большая часть затрат для маркетплейса – логистическая инфраструктура. Она требует не только большого капекса, но и даже большего опекса. Склады компании берут в аренду, машины закупают в лизинг или кредит, точки выдачи открывают в арендованных помещениях и т.д. Яндекс.Маркет не раскрывает структуру расходов, но на примере Ozon видно, что на логистику тратится больше денег, чем на все остальные статьи затрат. Затем по размеру расходов идет маркетинг – чтобы маркетплейс успешно работал, на нем должно быть много покупателей, которых заманивают скидками и рекламой. Опять-таки, абсолютно понятная стратегия, но требует больших затрат. Есть еще значимые расходы на технологии и прочие статьи, но они уже не такие высокие.

Ключевая причина огромных убытков Маркета в том, что компания наперед инвестирует в логистическую инфраструктуру, чтобы поддержать будущий рост (склады для e-commerce сейчас в большом дефиците, их просто так нельзя найти на рынке и начать использовать по потребности). Так как большая доля затрат условно фиксирована (аренда складов, заплаты сотрудников и т.д.), экономика бизнеса заметно улучшается с ростом утилизации инфраструктуры. У Яндекса утилизация сейчас низкая (менеджмент об этом сказал на звонке специально), так как он с запасом открыл логистические мощности под высокий сезон в 4 квартале и дальнейший рост в следующей году. Кроме того, так как Яндекс сильно отстает от Ozon и особенно Wildberries, компания вынуждена еще и агрессивно вкладываться в маркетинг, чтобы попытаться сократить разрыв.

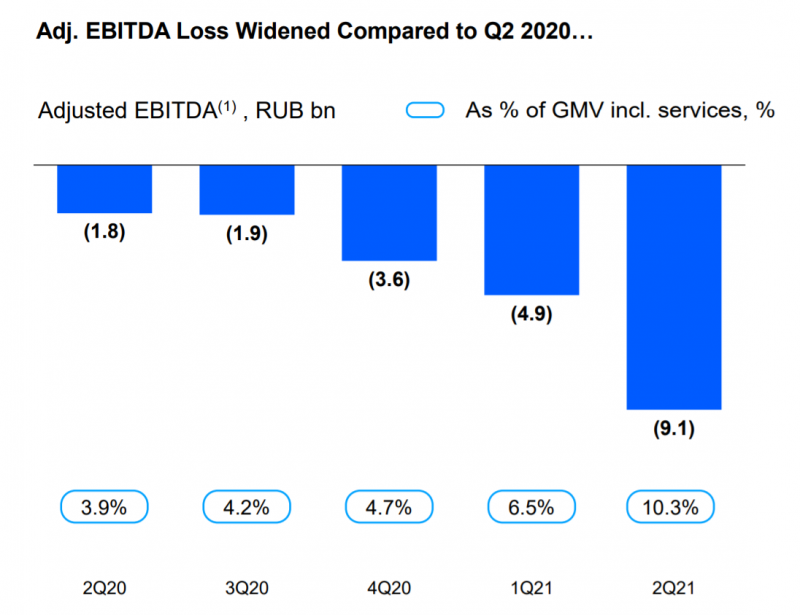

Но ситуация не уникальная для Маркета – у Ozon динамика EBITDA выглядит точно так же. Будет интересно посмотреть, продолжит ли убыток расти в 3 квартале, как у Маркета.

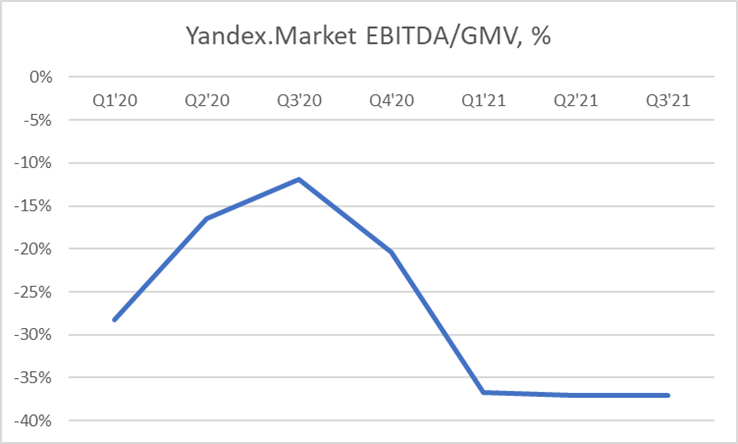

Также стоит отметить, что убыток по EBITDA Маркета в последние кварталы растет пропорционально GMV. Это важная метрика, за которой стоит следить. С ростом масштаба бизнеса отношение должно уменьшаться (т.е. Маркет должен терять меньше денег на рубль GMV). Когда этот тренд станет стабильно положительный, риски Маркета как бизнеса сразу значительно снизятся, так как это будет означать, что выход в прибыль – вопрос времени, даже если в абсолютных значениях все еще будет значительный минус по EBITDA. Вероятно, этот момент должен наступить в следующем году – в противном случае Маркет либо перестанет быстро расти, либо будет жечь уже слишком много денег в абсолютных значениях, и оба сценария – значительный негатив для Яндекса.

Рынок

Теперь давайте посмотрим, кто вообще представлен на рынке e-commerce в России. Здесь Яндексу “повезло” с конкуренцией, так как на рынке сразу 5 сильных игроков, каждый из которых развивает собственный маркетплейс и хочет завоевать или сохранить лидерские позиции. В порядке убывания доли рынка, как говорится, choose your fighter:

Wildberries (WB). Очень необычная компания, на бумаге создана с нуля без внешних инвестиций (только кредиты) и принадлежит Татьяне Бакальчук. По факту есть разные версии о том, кто стоит за бизнесом, например, в этой статье The Bell. WB с отрывом лидер рынка, при этом компания славится тем, что зачастую достаточно странно ведет себя по отношению к продавцам, например, принуждает к огромным скидкам (зачастую убыточным для мерчанта), блокирует без предупреждений и т.д. Но так как WB самый большой и генерирует огромный оборот, с ним все равно большинство хотят работать. Основной сегмент – одежда и обувь, на который приходится около половины оборота. Основное преимущество – большой отрыв от конкурентов с точки зрения масштаба бизнеса. Раньше еще было уникальное для России широкое покрытие через большую сеть ПВЗ по всей стране, но сейчас оно уже есть и у Ozon, и остальные тоже быстро догоняют.

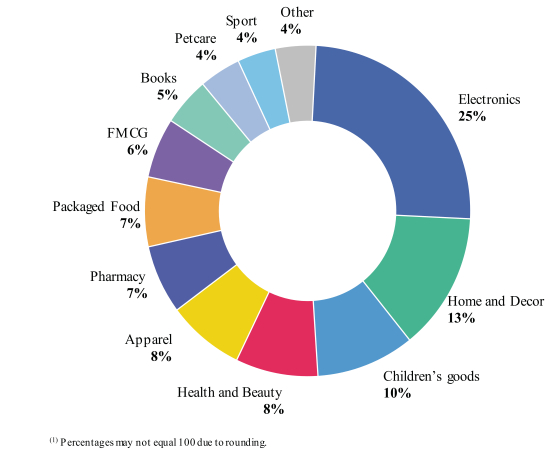

Ozon. Вообще бизнес существует уже больше 20 лет и постепенно развивался где-то до 2016-2017 года, когда резко ускорился. Довольно символично, что в конце 2017 года CEO Ozon стал Александр Шульгин, который до этого много лет работал в Яндексе и перед уходом был гендиректором российского бизнеса компании. В прошлом году Ozon провел успешное IPO и привлек много инвестиций, позиционирует себя как российский Amazon и во многом идет по его стопам. Помимо основного e-commerce маркетплейса развивает логистику как услугу для внешнего рынка, есть собственная программа лояльности (аналог Amazon Prime), свои финтех продукты (Ozon.Card), смежные вертикали (Ozon.Travel) и т.д. Основное конкурентное преимущество – сильная операционная команда и логистическая инфраструктура + топ-2 игрок на рынке с отрывом от остальных (вдвое меньше WB, но во многих категориях товаров кроме одежды может быть сопоставим или даже больше). Основные акционеры – Система и Baring Vostok. У Ozon маркетплейс широкого профиля, без явного преобладания какой-то одной категории (разбивка ниже за 2020 год).

Aliexpress. Здесь необычная ситуация, так как по сути есть два разных бизнеса. Первый и пока основной – глобальный Aliexpress, бизнес-модель которого – продажа товаров из Китая (кросс-бордер), принадлежит Alibaba. Раньше это было очень популярно в России (во многом из-за слабой развитости местных площадок), но сейчас доля кросс-бордера сжимается и уступает локальным маркетплейсам, в первую очередь из-за сложной логистики и долгих сроков доставки (сейчас большинство людей уже не готово ждать неделю или больше товар из Китая, если WB/Ozon/Яндекс могут доставить завтра). Поэтому Alibaba сделала СП в России с VK, РФПИ, USM и Мегафоном (который потом продал долю материнской USM) и развивает российский маркетплейс с местными продавцами. В отличие от кросс-бордера он быстро растет и составляет около трети в общем GMV. Ассортимент достаточно разнообразный, но большую долю исторически занимает техника из Китая, как минимум в той части кросс-бордер продаж.

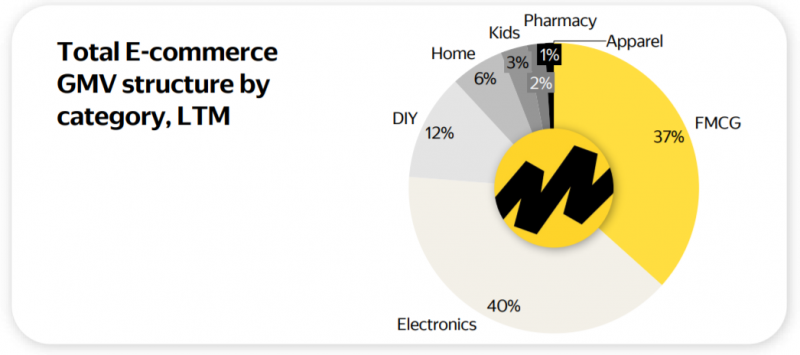

Яндекс.Маркет. Про бизнес в целом уже написал выше, коротко про преимущества и недостатки. На мой взгляд главные преимущества – технические компетенции (в том числе в рекламе, которая в перспективе будет важной частью монетизации) и экосистема Яндекса, которая шире, чем у любого конкурента (у Маркета много синергий с Поиском, Лавкой, Доставкой, Плюсом/Медиасервисами и другими бизнесами, еще и финтех потом добавится). Основные минусы – более слабые операционные компетенции по сравнению с тем же Ozon, так как бизнесы с большой оффлайн инфраструктурой нетипичны для Яндекса, много недостатков в текущем продукте для пользователей и мерчантов (которые постепенно устраняют), а также большое отставание от конкурентов впереди по масштабу. Самая большая категория в Маркете – электроника, если брать весь E-commerce Яндекса, еще большую долю занимает FMCG.

Сбербанк. Недавно запустил свой маркетплейс СберМегаМаркет (на базе недавно купленного у МВидео-Эльдорадо небольшого маркетплейса goods.ru), а также есть СберМаркет (доставка продуктов) и Самокат, которые Сбер относит к своей e-commerce вертикали по аналогии с Яндексом. Как и у Яндекса, операционные компетенции пока в основном слабые (для Сбербанка такой бизнес тоже не типичен), про продукт ничего не могу сказать (ни разу не пользовался), а доля рынка совсем маленькая (особенно если брать только СберМегаМаркет). Потенциально может быть большая экосистема в будущем, но пока у Сбербанка, в отличие от Яндекса, в основном разрозненные независимые сервисы в разных сферах. Основное преимущество – намного больше денег, чем у конкурентов. СберМегаМаркет должен стать маркетплейсом широкого профиля, пока в E-commerce экосистеме Сбера доминирует категория FMCG за счет СберМаркета и Самоката.

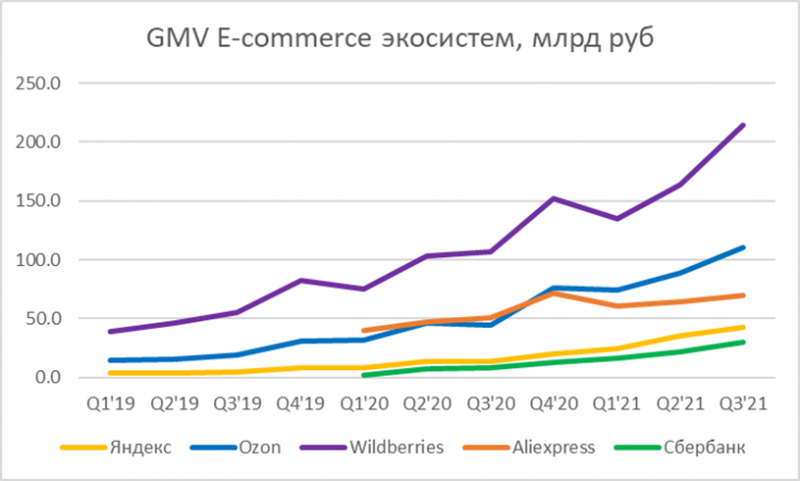

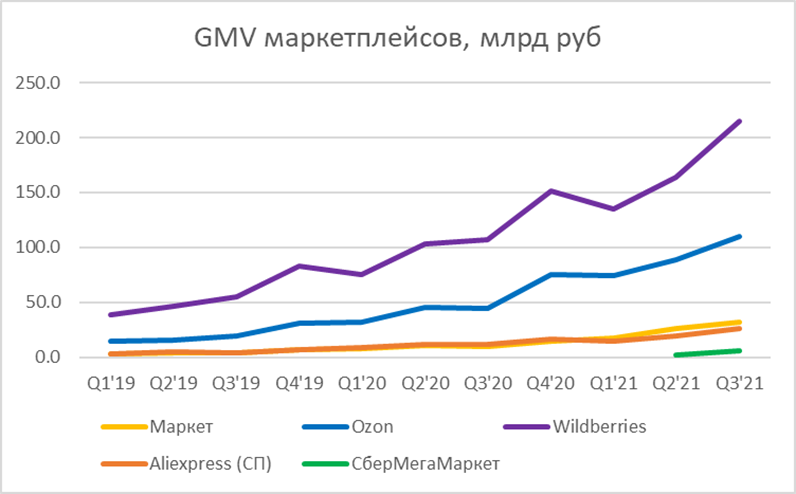

Для начала посмотрим на все E-commerce экосистемы целиком. WB явный лидер, пример в 2 раза больше Озона, который в этом году заметно опередил Aliexpress. Яндекс и Сбербанк в догоняющих. По Озону данных за Q3’21 еще нет, я примерно проставил по тренду GMV 110 млрд рублей. Данные за 2019 год кроме WB и Ozon, а также 2020-2021 год для Aliexpress в разбивке по кварталам примерные, так как часть компаний их раскрывали только по полугодиям или за полный год. Важное уточнение, что WB работает во многих странах СНГ, а также в Европе, но основной бизнес в России, при анализе доли рынка далее беру базовую предпосылку, что на российский бизнес приходится 90% GMV (так было в 2019 году по крайней мере). По экосистеме Сбербанка у меня цифры немного отличаются от его отчетности – не до конца понятно, как он учитывает доли участия, поэтому просто складываю целиком СберМегаМаркет, СберМаркет и Самокат.

Если посмотреть на положение и динамику только локальных маркетплейсов, отрыв WB и Ozon еще больше, Яндекс уже немного опережает Aliexpress, СберМегаМаркет совсем маленький, но он запустился только в этом году.

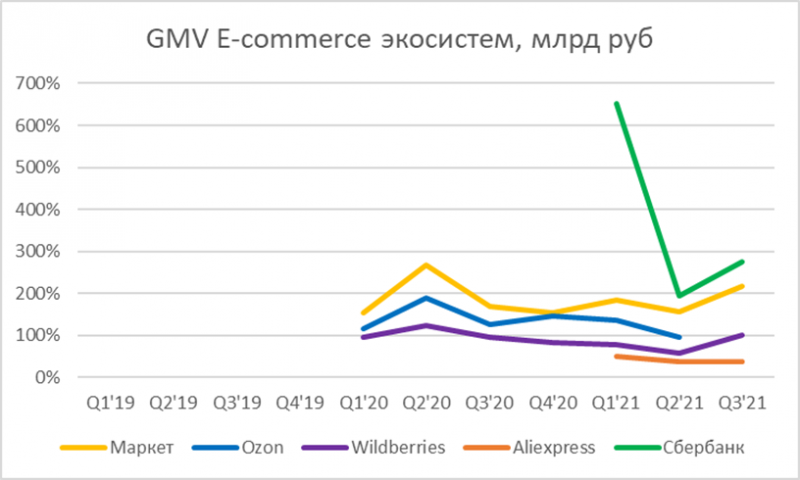

При этом если смотреть на темпы роста (беру все экосистемы), то у Сбера они самые высокие, но с самой низкой базы, Яндекс растет быстрее Ozon и WB, Aliexpress сдает позиции из-за стагнации кросс-бордера, хотя локальный маркетплейс вырос в 2020 году на 150% и вероятно продолжает быстро расти.

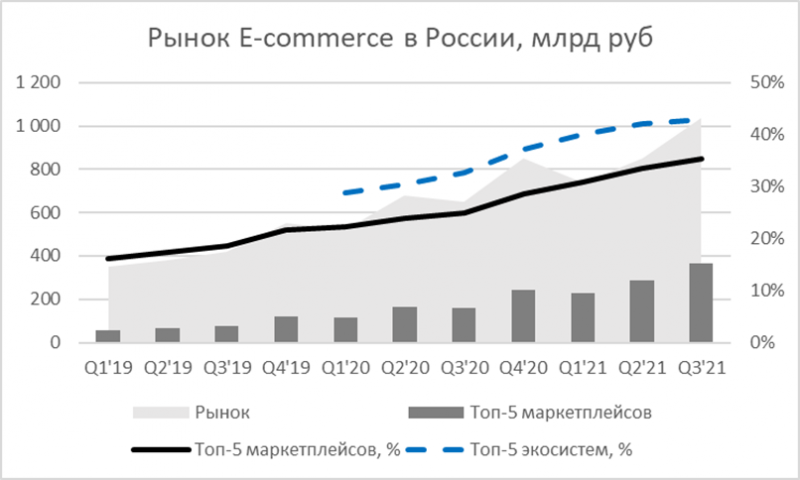

Наконец, еще один важный момент – нужно понять, есть ли место, куда расти, и насколько текущие темпы роста удастся сохранить в будущем. Сейчас общая доля топ-5 маркетплейсов около 35% и за 3 года она почти удвоилась, а вместе с экосистемами – чуть более 40%. Т.е. рынок пока есть, но почти все лидеры рынка растут на 100%+ в год, а сам рынок по прогнозам вырастет на 40% в 2021 году и затем темпы будут понемногу замедляться. Иными словами, еще 1-2 года маркетплейсы могут параллельно расти быстрыми темпами за счет органического роста рынка и за счет остальных участников, но затем они займут уже 70-80% рынка (вряд ли получится больше) и им придется более агрессивно отнимать долю друг у друга. Разбивка рынка по кварталам примерная, исходя из годовых значений и сезонности на основе показателей маркетплейсов. У Яндекса сейчас около 3% рынка за счет Маркета и 4% вместе с Едой и Лавкой.

Оценивать долгосрочные перспективы игроков на текущем этапе достаточно сложно. Ozon, например, заявляет о планах занять треть рынка к 2026 году и прийти к обороту 2.5 триллиона рублей. Сейчас LTM GMV (с учетом предстоящего отчета за третий квартал) около 350 млрд рублей, т.е. это означает рост более чем в 7 раз. Вообще в треть рынка я не особо верю, учитывая огромную конкуренцию, но если учесть, что в прогнозе рынка выше от Data Insight речь идет об 11 трлн в 2025 году, такой прогноз Ozon уже выглядит более реальным, хотя все еще достаточно сложно достижимым. Если попытаться сделать прогноз, я думаю, что Ozon будет постепенно догонять WB, а Яндекс – догонять Ozon, но вряд ли позиции игроков поменяются в ближайшие как минимум 2-3 года из-за большого разрыва, а может и дольше. Aliexpress будет явно терять долю из-за сокращения кросс-бордера, но про российское СП мне сложно что-то сказать. Я пока не понимаю, за счет чего СберМегаМаркет может догнать остальных игроков, если он не включит режим тотального выжигания рынка деньгами, но пока слишком мало данных, чтобы делать какие-то однозначные выводы.

Оценка

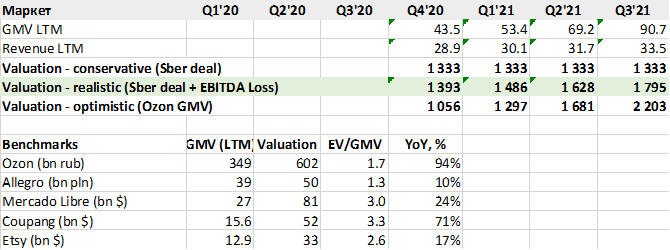

Самым очевидным бенчмарком для Яндекса является Ozon, и так как компании убыточны, считать будем по мультипликатору к GMV (выручку тоже нет смысла брать из-за специфики учета). Если взять примерный прогноз LTM GMV Ozon с учетом предстоящего отчета в 350 млрд рублей, получим мультипликатор 1.7 LTM GMV, что даст оценку Маркета в $2.2 млрд. Будем считать ее оптимистичной – хотя Маркет растет быстрее, Ozon сейчас занимает более сильные позиции и менее убыточен (как минимум с поправкой на масштаб бизнеса).

В качестве консервативной оценки Маркета можно взять сумму сделки со Сбербанком – Яндекс выкупил 45% Маркета у Сбера за 42 млрд рублей, что дает оценку 93 млрд. Сделка был год назад и с тех пор бизнес Маркета стал в 3 раза больше – даже если считать, что Яндекс переплатил (хотя обычно бывает наоборот), дешевле Маркет точно вряд ли будет стоить. Это даст оценку в $1.3 млрд.

В качестве базовой оценки возьму сумму сделки со Сбером и буду прибавлять к ней cash burn по EBITDA (капекс отдельно для Маркета Яндекс не раскрывает). Как писал в первой части анализа, большая часть убытка компаний подобных Маркету, которая попадает в опекс, по факту ближе к капексу, поэтому можно сказать, что такой подход похож на оценку актива по балансовой стоимости. Яндекс купил Маркет по оценке 93 млрд и еще потратил 32 млрд рублей после закрытия сделки (начиная с Q3’20), что дает общую оценку 125 млрд рублей или $1.8 млрд. Это, кстати, самая консервативная оценка Маркета из всего, что я видел (банки оценивают намного дороже), как только Маркет перестанет жечь все больше денег с каждым кварталом, она должна значимо вырасти.

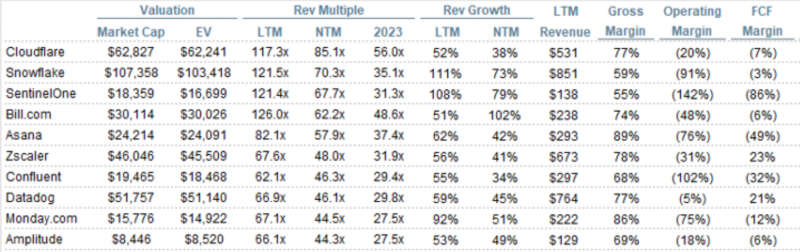

Чтобы убедиться, что оценки не завышены, сделаем несколько базовых проверок. Первая – сравним мультипликаторы с зарубежными аналогами – они почти все стоят в 1.5-2 раза дороже (и растут медленнее при этом), кроме Allegro в Польше (но он растет совсем медленно, уже как классический ритейлер). Так что мультипликатор Ozon явно не очень высокий по мировым меркам (кстати на момент IPO это было не так, компания стала сильно дешевле, вероятно, стоит внимательнее изучить бизнес).

Второе – попробуем на коленке прикинуть возможную экономику прибыльного маркетплейса. Допустим к 2025 году конкурентные войны закончатся (они не могут длиться вечно) и компании станут прибыльными. Может это произойдет на 1-2 года позже, вряд ли затянется на дольше. Прогноз рынка E-commerce в России в 2025 году – 11 трлн рублей. Предположим, что Маркет увеличит долю рынка до 10% (Яндекс явно целится на большее, но от текущей доли в 3% это будет сделать не так просто). Это означает 1.1 трлн GMV. Крупные прибыльные маркетплейсы вроде Allegro в Польше или Kaspi в Казахстане вышли на маржу по EBITDA/прибыли около 5%, возьмем ее за бенчмарк. Это даст потенциальную EBITDA Маркета в 55 млрд рублей, и оценки выше дают мультипликатор всего 2-3 целевой EBITDA. Иными словами, если Маркет станет успешным прибыльным бизнесом, он будет стоить кратно дороже оценок выше, но пока он активно прожигает деньги, оставим консервативную оценку.

Наконец, последний момент – когда у Яндекса было СП со Сбером, 10% акций было выделено для компенсации менеджмента. После сделки Яндекс стал владельцем 100% акций, но отложил какой-то пул для мотивации менеджмента. Эту долю компания не раскрывает, но учитывая огромные инвестиции Яндекса в Маркет (которые, по идее, должны происходить в формате допэмиссий), скорее всего сейчас этот пул значимо меньше 10%, поэтому пока не буду его учитывать.

Дзен

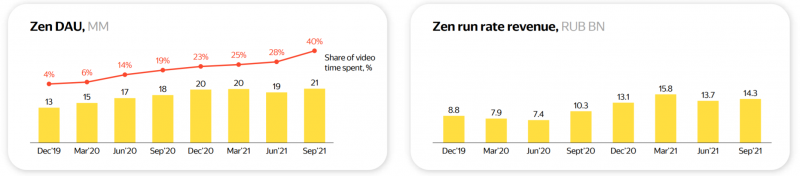

Дзен – фактически платформа для блогов/каналов, где можно размещать тексты, фото и видео на любую тему, думаю многие хотя бы изредка попадают на него при поиске контента, особенно если пользуются поиском Яндекса. Изначально он создавался в основном для текстовых постов, но сейчас быстро растет доля видео контента, которая составляет уже 40% с точки зрения времени использования. На платформе более 20 млн активных пользователей каждый день, монетизируется Дзен за счет рекламы, run rate выручки – 14.3 млрд рублей.

Дзен – топ-5 социальная платформа в России с точки зрения аудитории после YouTube, VK, TikTok и Instagram, и по мнению Яндекса может стать топ-3. Мне сложно оценить перспективы Дзена относительно конкурентов, но пока бизнес неплохо развивается и растет год к году на 40% по итогам последнего квартала. Хотя Дзен – не совсем социальная сеть, с точки зрения бизнес модели это наиболее близкие аналоги (особенно американский Pinterest, где в основном фото и видео, но принцип взаимодействия с платформой довольно схожий). Так как про Дзен не знаем ничего кроме выручки – возьмем EV/S социальных сетей в качестве бенчмарков.

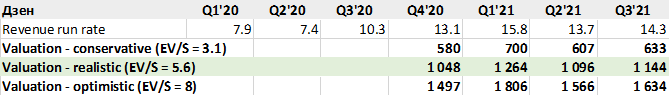

Консервативно можно использовать мультипликаторы VK – там не только соц сети и он растет значительно медленнее, но это единственный бенчмарк в России. Оптимистично возьму оценку самого дешевого из американских аналогов – Facebook (он тоже растет медленнее Дзена). Реалистичная оценка, вероятно, где-то посередине – просто возьмем среднюю. Так как Дзен – высокомаржинальный рекламный бизнес, в перспективе он может иметь маржу по EBITDA 45-50%, как Поиск и VK. Поэтому оценка в 5.5 выручек, например, означает 11-12 EBITDA с целевой маржинальностью – более чем реально, с учетом того, что бизнес Дзена еще растет высокими темпами. В итоге получаем оценку $0.6-1.6 млрд.

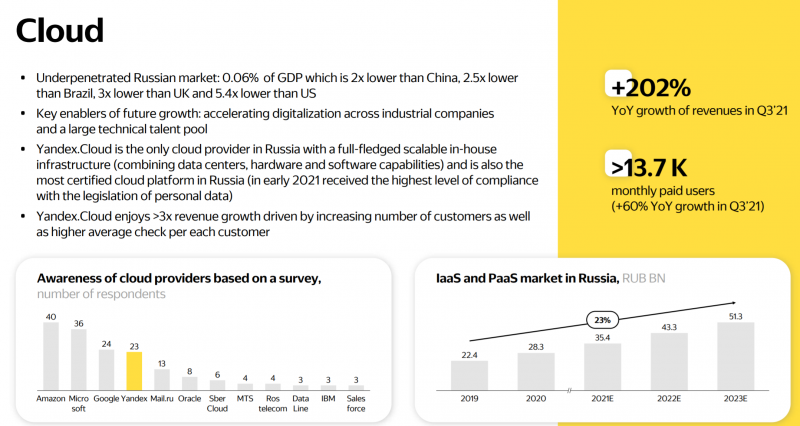

Cloud

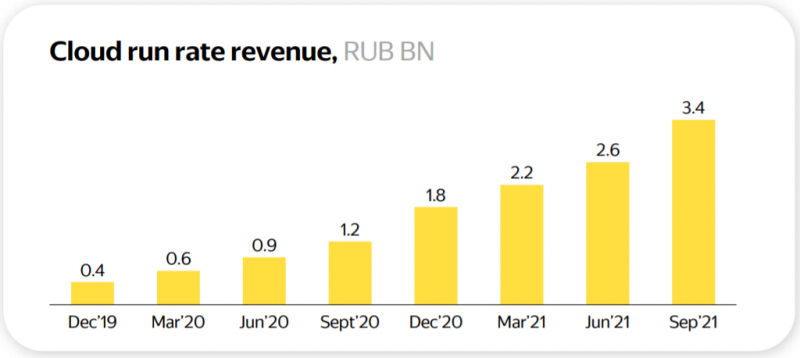

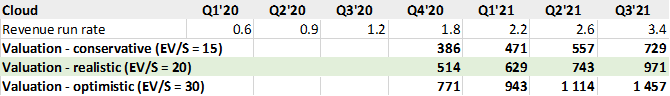

Яндекс Cloud – облачный сервис, который позволяет использовать инфраструктуру Яндекса вместо собственных серверов и решать с ее помощью широкий спектр задач – от хранения данных и простых вычислений до развертывания полноценных технологических сервисов. Яндекс Cloud – аналог AWS, Azure и Google Cloud, которые предоставляют аналогичный сервис по всему миру. Бизнес очень быстро растет – на 200% YoY, у него 13+ тысяч платящих клиентов, другие данные Яндекс не раскрывает. Подробнее бизнес можно изучить на сайте.

Клиентами Cloud уже являются большое количество крупных российский компаний и ряд зарубежных. Основной бизнес компании в России, но недавно Яндекс объявил, что вложит $30 млн в облачную инфраструктуру в Германии.

Рынок облачной инфраструктуры имеет большой потенциал роста – все больше бизнесов используют решения вроде Яндекс Cloud, так как это обычно дешевле и эффективнее, чем содержать собственные сервера или целые дата-центры. Этот рынок даже глобально будет кратно больше, чем сейчас, а в России потенциал еще больше, так как проникновение подобных услуг в 2-2.5 раза меньше, чем в развивающихся странах вроде Китая и Бразилии, и в 5+ раз меньше, чем в США. По прогнозам, рынок IaaS (Infrastructure-as-a-Service), на котором работает Cloud, будет расти на 23% в год, а бизнес самого Яндекса явно намного быстрее.

У Яндекса есть два больших преимущества, которые, на мой взгляд, с высокой вероятностью позволят ему стать явным лидером на российском рынке. Во-первых, у Яндекса уникальные для российского рынка компетенции с точки зрения создания и содержания сложной инфраструктуры, так как его собственные сервисы требуют круглосуточной бесперебойной работы и обработки огромного количества данных, только для своих нужд у Яндекса 5 дата-центров – 4 в России и 1 в Финляндии. Яндекс может балансировать загрузку дата-центров между собственными нуждами и потребностями клиентов, что позволяет эффективнее утилизировать оборудование и дает ему преимущество почти перед любой другой российской компанией. Кстати все ведущие облачные сервисы в мире также развивают технологические гиганты – Amazon, Microsoft и Google в США, Alibaba, Tencent и Baidu в Китае.

В то же время зарубежные сервисы, на мой взгляд, тоже не смогут занять большую долю рынка в России, как из-за специфического регулирования (например, закон о персональных данных, по которому они должны храниться в России), так и из-за общего недоверия к зарубежным компаниям, когда речь идет о чувствительной информации. Госкомпании, да и многие частные тоже, не будут хранить свои данные у Amazon или Microsoft, во многих случаях можно сказать, что это вопрос государственной безопасности. Поэтому остается либо Яндекс (который, вероятно, предпочтут зарубежные и многие частные компании в России), либо еще несколько компаний, которые могут составить ему конкуренцию, в первую очередь Сбербанк и Ростелеком (у которых, вероятно, больше шансов при работе с гос. сектором). В результате получится олигополия из нескольких игроков, как в США или Китае.

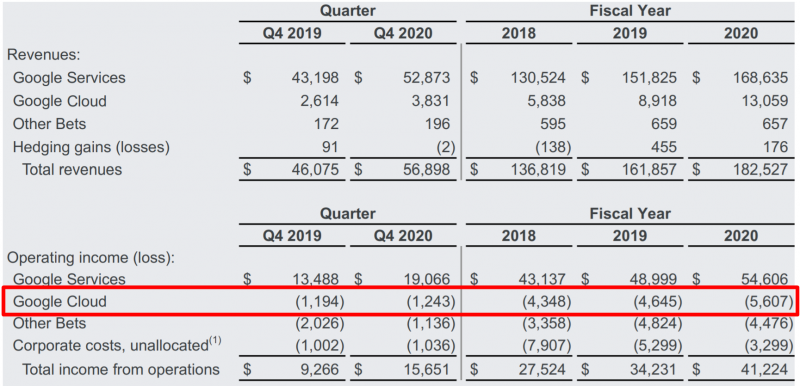

Облачная инфраструктура требует больших инвестиций. Яндекс не раскрывает показатели Cloud кроме выручки, но вероятно он пока убыточен. К примеру Google на свой облачный сервис тратил $4-5 млрд в год в последние годы, но ему нужно было агрессивно инвестировать, чтобы догонять Amazon и Microsoft.

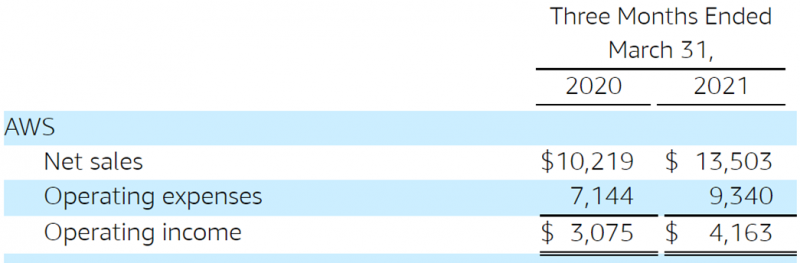

В то же время при достижении большого масштаба облачные сервисы могут быть очень прибыльными. Лидер глобального рынка AWS имеет маржу по операционной прибыли около 30% и зарабатывает $16 млрд операционной прибыли в год. Кстати, многие не знают, что AWS является самым прибыльным сегментом Amazon и приносит более половины операционной прибыли компании – больше, чем основной e-commerce бизнес. По оценкам аналитиков, как минимум половина стоимости Amazon в $1.8 трлн, если не больше, благодаря AWS.

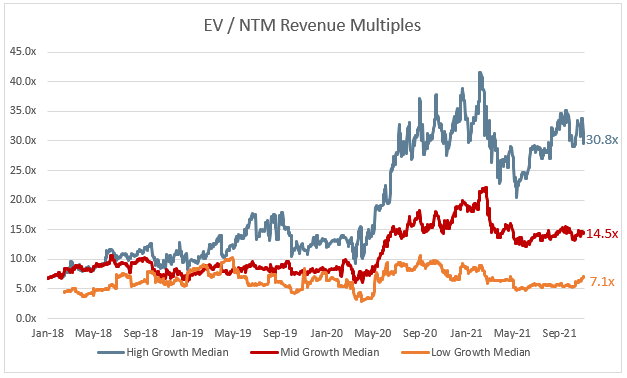

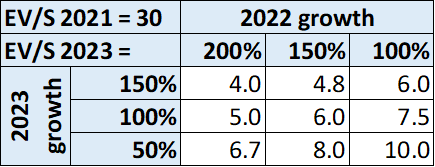

Оценить Cloud сложно, так как публичных аналогов нет. В 2019 году аналитики оценивали AWS в $500 или $550 млрд при годовой выручке в $35 млрд, т.е. примерно EV/S = 15. AWS тогда уже был прибыльным, но рос на 40% в год, а не 200%, как Яндекс.Cloud. Можно взять это в качестве консервативной оценки, но даже с учетом всех возможных страновых рисков при такой разнице в темпах роста бизнеса Cloud должен иметь значительную премию. При темпах роста 200% в год EV/S = 15 превращается в EV/S = 5 через год, а это уже экстремально дешево для такого бизнеса. Но если взять такой мультипликатор, получим оценку Cloud в $0.7 млрд.

Еще как бенчмарк можно взять оценки быстрорастущих американских SaaS компаний, которые стоят, в среднем, EV/S = 30, правда NTM, а не LTM (т.е. следующих 12 месяцев). Конечно, SaaS и облачная инфраструктура – разные бизнесы, но это самые близкие публичные аналоги, которые можно найти. Но и у них темпы роста намного ниже, чем 200% YoY.

Наконец, если посмотреть самые быстрорастущие SaaS компании, там оценки уже 60-120 LTM выручек, опять-таки при темпах роста намного ниже, чем 200% в год. Кстати все эти компании убыточны, при таких темпах роста это нормальная и даже правильная ситуация для бизнеса. Эти оценки, правда, на мой взгляд, необоснованно завышены, и их, естественно, не будем брать.

Конечно, в 100 выручек оценивать Cloud – перебор, поэтому возьму в качестве мультипликатора для базового сценария EV/S = 20, а оптимистично EV/S = 30 – это все еще дешевле, чем стоят SaaS компании с высокими темпами роста на рынке. Это даст оценку Cloud в $1 и 1.5 млрд соответственно.

Если вам кажется, что оценивать бизнес в 30 годовых выручек – это перебор, стоит заглянуть на пару лет вперед, чтобы понять, как очень высокие темп роста преображают мультипликаторы. Сейчас Cloud растет на 200% в год. Если такие темпы роста сохранятся в 2022 году с небольшим замедлением до 150% в 2023 – это даст мультипликатор EV/S = 4 через два года, так как бизнес вырастет в 7.5 раз. Это, естественно, супер дешево, и при таких темпах роста Cloud должен стоить намного дороже 30 выручек. Но даже если предположить, что темпы роста будут сильно замедляться – с 200% в 2021 до 100% в 2022 и 50% в 2023 (а я думаю, что Cloud будет расти быстрее), все равно на выходе мы будем иметь EV/S = 10 через два года. Напомню, что аналитики оценивали AWS в 15 выручек при росте на 40% в год. Целевой рынок в 50+ млрд рублей в год в 2023 году в России (+зарубежный рынок через дата-центры в Германии) также дает достаточный запас для роста.

В общем, оценки, полученные выше, на мой взгляд, выглядят вполне разумно, учитывая огромные темпы роста Cloud и большой потенциал для развития рынка облачной инфраструктуры.

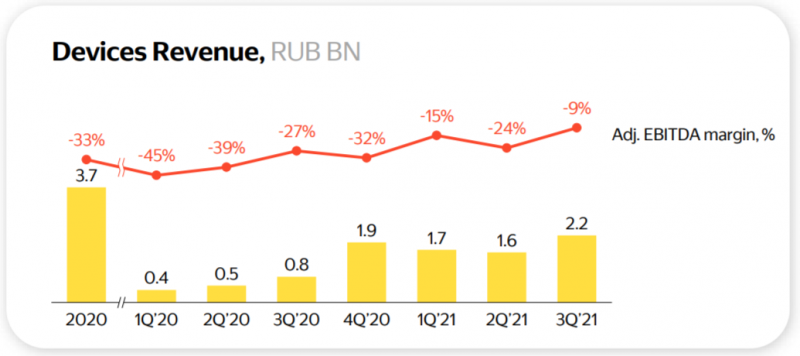

Девайсы

Это небольшой бизнес, куда входят различные хардверные продукты Яндекса. Самым известным, вероятно, является умная колонка Яндекс Станция, но также есть Яндекс ТВ и другие устройства, которые можно посмотреть здесь, а также ряд пока непубличных разработок. У Девайсов LTM выручка 7.4 млрд рублей, они убыточны, но убыток довольно быстро уменьшается.

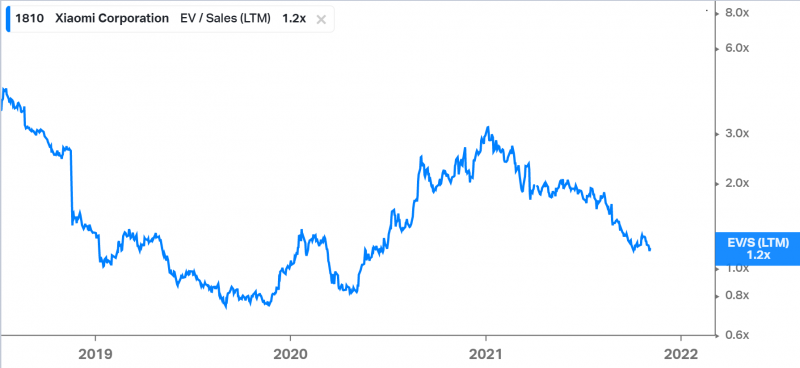

К оценке Девайсов есть два возможных подхода. Первый, максимально консервативный – сказать, что они ничего не будут зарабатывать и продаваться условно по себестоимости, чтобы драйвить бизнес других сегментов бизнеса Яндекса. Более реальный – взять оценку какого-нибудь hardware производителя, самый очевидный аналог – Xiaomi, который делает много разных устройств для дома, включая умные колонки. Xiaomi стоит дешево, всего 1.2 EV/S. Так как Девайсы пока явно не сильно влияют на оценку Яндекса, просто возьму для базовой и оптимистичной оценки сегмента мультипликатор Xiaomi, получится около $130 млн, хотя вполне возможно, они могут стоить в несколько раз дороже.

ClickHouse

ClickHouse – отличный пример того, как внутри Яндекса совершенно неожиданным образом могут создаваться новые бизнесы, имеющие большую ценность. У Яндекса есть огромное количество технологий, которые компания разрабатывает для собственных нужд. Одной из таких технологий является ClickHouse – это СУБД (система управления базами данных) для обработки аналитических запросов в реальном времени. Почитать про нее подробнее можно, например, в Википедии. Если коротко – у Яндекса есть Яндекс.Метрика (популярная система аналитики сайтов), для работы которой необходимо очень быстро обрабатывать огромные массивы данных. ClickHouse – решение, которое позволяет это делать.

Помимо Метрики Яндекс использует ClickHouse и в других своих продуктах. Но главное, в 2016 году компания выложила весь код ClickHouse в открытый доступ (т.е. любой желающий может бесплатно ее использовать), об этом можно почитать пост на Хабре. После этого ClickHouse начали использовать другие компании, включая Uber, Tesla, Spotify, eBay, Alibaba и других международных технологических гигантов – это очень многое говорит о том, какого уровня технологические продукты разрабатываются в Яндексе. Мне сложно представить, чтобы такую разработку сделали в какой-либо другой российской компании.

Далее Яндекс выделил ClickHouse в отдельную компанию, и сначала в сентябре 2021 вместе с несколькими топовыми американскими венчурными фондами Benchmark Capital и Index Ventures вложил $50 млн, а спустя месяц в октябре в компанию вложили еще $250 млн, и ключевыми инвесторами опять выступили топовые американские фонды – Coatue и Altimeter. Самое главное – оценка компании составила $2 млрд, правда неизвестно, какая доля в ней сейчас принадлежит Яндексу. Финансовые показатели компании также неизвестны.

После описания выше может возникнуть закономерный вопрос – если ClickHouse бесплатный, код открытый и его может использовать любой желающий, как компания в принципе может на нем зарабатывать, а тем более как она может так дорого стоить? Ответ довольно простой – хотя ClickHouse имеет открытый код, это не означает, что его можно просто скачать и начать использовать – это не приложение для смартфона. Чтобы от ClickHouse была польза, его нужно интегрировать во внутренние системы, а также вероятно как-то доработать под особенности бизнеса. Tesla или Uber могут это сделать сами, у них хватает собственных разработчиков с отличными компетенциями, но для многих компаний это может оказаться сложной задачей. Поэтому компании, которые разрабатывают решения с открытым кодом, часто создают на их основе успешные бизнесы, помогая внедрять эти решения, а также дописывая для них дополнительные надстройки и продукты, которые уже являются платными.

Представьте игру на смартфоне, в которую можно полноценно играть бесплатно и она вполне интересная, но какие-то уровни либо требуют очень много усилий для прохождения, либо вообще закрыты. Но их можно пройти, заплатив деньги – эта бизнес модель называется freemium. Очень упрощенно ClickHouse зарабатывает похожим образом, как разработчики подобных игр. Если интересно подробнее, вот, например, статья с 5 способами монетизации проектов с открытым кодом. И ClickHouse далеко не первый использует такую модель – в США есть достаточно много компаний, которые работают по такой модели и стоят миллиарды долларов – MangoDB (MDB), Elastic (ESTC), Red Hat (куплен IBM за $34 млрд), Databricks и т.д.

Оценка ClickHouse известна, но непонятно, какая доля у Яндекса. В последнем раунде в компанию вложили $250 млн, т.е. доля новых инвесторов – 12.5%. Ранее вложили $50 млн, вероятно по более низкой оценке, допустим $0.5-1 млрд, это даст старым инвесторам 5-10% (которые размылись на 1/8 в следующем раунде). Причем Яндекс вкладывал деньги в обоих раундах, но неизвестно сколько (вероятно, меньшую часть). Можно примерно предположить, что у венчурных фондов 15-20% в новой компании. Еще какая-то доля явно есть у команды ClickHouse. Например, в SDG доля сотрудников – 8%. Возможно в данном случае она больше, но вряд ли очень большая – в Яндексе так не принято в большинстве бизнесов. Можно предположить, что консервативно у Яндекса 60% в ClickHouse, в базовом сценарии – 70%, в оптимистичном – 80%. Это дает оценку доли от $1.2 до 1.6 млрд.

Self-Driving (SDG)

SDG – самый сложный для оценки, но один из самых интересных и перспективных бизнесов в Яндексе. Сразу скажу, что этот блок кому-то может показать футуристическим и не имеющим отношения к инвестициям, потому что речь идет больше про технологию как таковую и ее потенциал через много лет, а в ближайшие годы не будет никаких финансовых метрик кроме размера убытка. На мой взгляд это не так – когда очень умные инвесторы вкладывают в какую-то сферу миллиарды долларов, они не просто сжигаются, а создают какую-то ценность, просто горизонт таких инвестиций намного более длинный, чем у большинства инвесторов на фондовом рынке, но это не мешает оценивать стоимость бизнеса в каждый момент времени.

Яндекс начал разрабатывать решения для создания беспилотных автомобилей в 2017 году, сначала в рамках СП с Uber, а затем перевела бизнес в периметр большого Яндекса и недавно полностью выкупила долю. Этот бизнес пока фактически не генерирует выручку, и требует довольно больших расходов (сейчас около 1 млрд рублей в квартал и эта цифра явно будет расти).

Более того, он не будет генерировать значимые доходы, скорее всего, еще достаточно долго, так как беспилотные автомобили, разъезжающие на улицах в коммерческом применении – не близкая перспектива. И основное ограничение даже не техническое – беспилотные машины Яндекса уже давно ездят по дорогам в Москве, Иннополисе и Израиле, правда пока с инженером для страховки, без него нельзя по закону. Чтобы беспилотный автомобиль без человека был допущен на дорогу, он должен быть не просто не хуже, чем человек, а на порядок лучше. В России гибнет в ДТП около 10 тысяч людей в год и около 100 тысяч получают травмы, это все принимают как данность. Но первая же авария со смертельным исходом в беспилотнике вызовет бурю ажиотажа и негатива, поэтому регуляторы в любой стране, вероятно, не допустят их на дороги, пока они не станут намного безопаснее, чем средний автомобиль с человеком за рулем.

Однако есть и другое применение технологии, горизонт которой может быть значимо ближе – роботы для доставки еды и других товаров. Они, на самом деле, уже используются и доставляют еду и продукты по Москве, Иннополисе, в кампусах в США в партнерстве с GrubHub, в следующем году запускают доставку продуктов в Дубае и т.д. К текущем моменту было уже более 40 тысяч коммерческих доставок автономными роботами, но пока они убыточны, так как периодически требуют контроля со стороны удаленных операторов. Тигран Худавердян (CEO Яндекса) говорил в недавнем интервью, что технология будет коммерчески успешной, когда один оператор сможет следить за 100+ роботами (т.е. они будут очень редко попадать во внештатные ситуации), сейчас на оператора приходится около 10 активных роботов.

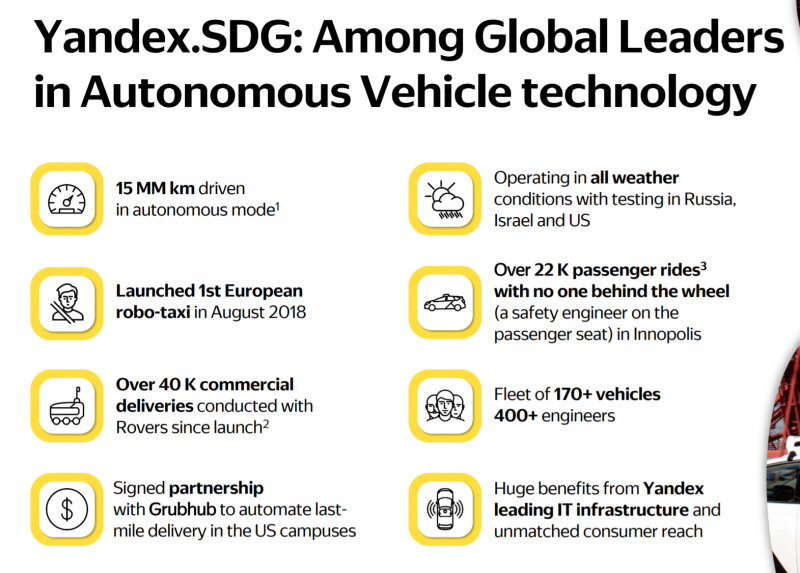

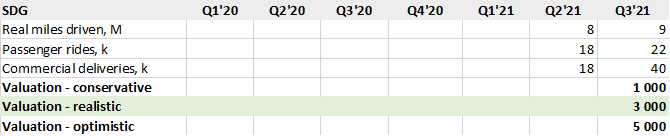

Несмотря на то, что до коммерчески прибыльного бизнеса SDG еще далеко, всего за 4 года (короткий срок для разработки таких сложных технологий), Яндекс добился уже неплохих успехов – его авто накатали более 15 млн километров в беспилотном режиме, включая 22 тысячи поездок с реальными пассажирами, а роботы доставили еду и продукты 40+ тысяч раз. Яндекс, кстати, делает беспилотные авто в партнерстве с корейским Hyundai.

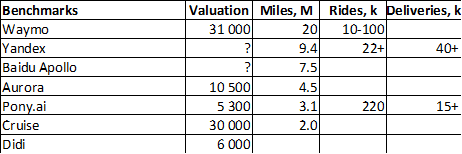

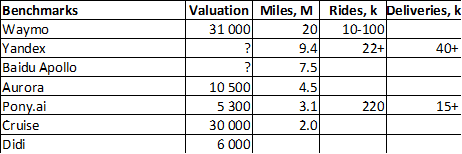

Для сравнения, примерно вот так выглядит расклад среди крупнейших компаний, которые разрабатывают беспилотные технологии (многие компании не раскрывают цифры на регулярной основе, поэтому значения в таблице могут быть не совсем актуальными, брал последние пресс-релизы). Явный лидер – Waymo (Google), который разрабатывает беспилотные технологии уже больше 10 лет. Яндекс по пройденному расстоянию на реальных дорогах, возможно на втором месте в мире, где-то рядом с Baidu, который является лидером в Китае. Оценки ведущих компаний в этой сфере – от $5 до $30 млрд (как стоит весь Яндекс). Чуть ниже еще вернемся к оценке, пока просто для общего ориентира, сколько может стоить такой бизнес. Есть еще, конечно, Tesla (у которой формально более миллиарда миль по реальным дорогам), но там разработка автономных технологий – не основной бизнес, и есть своя специфика, поэтому не добавляю в список для сравнения.

Что самое удивительное, это относительно небольшое количество ресурсов, которое тратит Яндекс, чтобы добиться текущих результатов. Общие расходы на SDG за все время составили менее $200 млн с момента, когда компания начала их раскрывать. Это безумно мало на фоне мировых аналогов, которые привлекают миллиардные раунды инвестиций для развития бизнеса.

Что самое интересное в SDG – есть не так много компаний в мире, которые в принципе могут успешно разрабатывать подобные технологии. И дело не в том, что это дорого – с деньгами, как раз, в современном мире у многих проблем нет. Но необходимого уровня технических компетенций, и в software, и в hardware, и культуры внутри компании, чтобы привлекать и удерживать действительно очень умных людей, которые способны создавать такие технологии, нет почти ни у кого. В России, на мой взгляд, это может сделать только Яндекс в обозримом будущем. Что-то пытается делать Сбер, но у меня есть большие сомнения, что это даст какие-то результаты, и в любом случае он уже на годы позади Яндекса и пока отрыв только увеличивается.

Да и во всем мире количество компаний, которые могут создать конкурентоспособные технологии, вероятно, меньше десятка. Это либо технологические гиганты – Google (Waymo) и Amazon (Zoox) в США, Baidu и Didi в Китае, либо топовые стартапы, финансируемые в основном крупными автопроизводителями – Cruise (мажоритарий GM), Argo AI (Ford), Aurora (кстати совсем недавно стала публичной через SPAC, тикер AUR), Pony.ai и может еще несколько других.

Отдельно стоит сказать несколько слов про Tesla, которая тоже разрабатывает собственные беспилотные технологии и даже продает режим FSD (Full Self Driving) как отдельную опцию. В отличие от других компаний, которые используют в беспилотниках лидары, Tesla верит, что без них можно обойтись и достаточно камер, т.е. пытается решить задачу другим путем. Пока непонятно, сможет ли компания со своим подходом добиться успеха. Формально, автомобили Tesla уже проехали по реальным дорогам в беспилотном режиме более миллиарда миль с пассажирами, и возможность тестировать технологии в боевом режиме на сотнях тысяч автомобилей – огромное преимущество Tesla. Но в отличие от конкурентов, беспилотный режим Tesla предполагает, что водитель все время находится за рулем, и его вмешательство требуется намного чаще, чем у Waymo или Яндекса. Если Tesla удастся без лидаров сделать беспилотники, сопоставимые с другими игроками, это даст ей огромное преимущество, так как ее автомобили будут значительно дешевле, но пока это открытый вопрос, большинство людей считает, что пока технологии не позволяют сделать без лидаров полноценный самоуправляемый автомобиль, который не требует наличия человека за рулем.

На мой взгляд беспилотные технологии в какой-то момент станут частью повседневной жизни, и в автомобилях, как пассажирских, так и коммерческих для транспортировки товаров), и в роботах доставщиках. Вопрос сроков пока открытый. Чисто технически вполне вероятно уже, условно, к 2025 году технологии будут достаточно развиты, чтобы их можно было массово использоваться в реальных условиях, дальше все упирается в регулирование. С этой точки зрения в России Яндекс безусловный претендент на лидерство, так как среди отечественных компаний он на голову лучше остальных и возможно вообще единственный, кто сможет создать достаточно хорошее решение, чтобы его было безопасно использовать (никакие лобби и связи с государством другим компаниям тут не помогут, как это бывает почти в любой другой сфере). А зарубежные компании, скорее всего, столкнутся с большим регуляторным давлением и вообще не факт, что будут допущены, особенно если внутри страны будет собственное решение.

С точки зрения перспектив глобальной экспансии, наоборот, могут возникнуть сложности, так как в США или Европе могут скептически относиться к российским технологиям, особенно когда речь идет о пассажирских беспилотниках (с роботами для доставки все проще, в США они уже ездят). Но помимо развитых стран есть еще развивающиеся, где нет и вряд ли появятся собственные разработки, и там, вполне возможно, есть хороший потенциал.

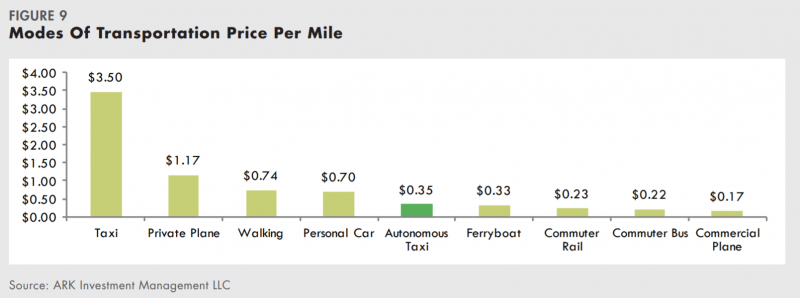

Ark Invest рассчитывал, что стоимость беспилотного автомобиля в расчете на 1 километр (или милю) в 10 раз меньше, чем в такси и в 2 раза меньше, чем при использовании личного транспорта. Там нет детального расчета и на уровне здравого смысла это не выглядит реально (водитель получает значимо меньше 90% от стоимости поездки, если учесть аренду/амортизацию авто, бензин и т.д.), но очевидно, что беспилотники со временем станут значимо дешевле, чем автомобили с водителями.

В предыдущей части мы делали примерный прогноз показателей Такси, в котором бизнес может легко прийти к EBITDA $1 млрд при марже 7.5% от GMV, и такой бизнес в 2025 году может стоить минимум 10-12 EBITDA ($10-12 млрд). А теперь давайте представим, что такси станут беспилотными. Даже если предположить, что за вычетом расходов на бензин, аренду и обслуживание авто и т.д. водитель получает только треть от стоимости поездки (думаю реально где-то от трети до половины), мы получаем маржу общую 40% и $5+ млрд EBITDA в год. Это, соответственно, создает дополнительные $40-50 млрд к стоимости Такси при том же мультипликаторе, больше всей текущей капитализации Яндекса. И это только Россия (и возможно СНГ), без учета других рынков, а также без учета того, что беспилотники в какой-то момент начнут массово заменять обычные автомобили и рынок станет кратно больше. И еще без учета роботов-доставщиков, беспилотных грузовиков (а это еще один рынок объемом 1+ трлн рублей, куда беспилотные технологии могут прийти даже раньше, чем в такси) и т.д.

Фактически, в светлом будущем SDG или другие бизнесы вроде Такси за счет SDG могут легко стоить значительно дороже, чем текущая капитализация Яндекс. Однако просто дать оценку от потенциальных будущих денежных потоков было бы некорректно, ее нужно продисконтировать на несколько параметров:

- Вероятность того, что беспилотные автомобили и доставщики в принципе смогут стать коммерчески успешными и конкурировать с водителями и курьерами, а со временем в значительной степени заменить их (на мой взгляд она очень высокая, 90%+)

- Вероятность того, что в России Яндекс будет лидером или одним из лидеров на этом рынке (на мой взгляд она тоже высокая, точно 50%+)

- Вероятность того, что Яндекс сможет успешно реализовывать технологии за пределами России – это, наоборот, повышающий коэффициент, который может кратно увеличить оценку (сложно оценить, но пока это скорее бонус, вероятность намного меньше 50%)

- Срок реализации, когда беспилотные авто и доставщики станут массово использоваться. Если через 5 лет – это очень близко и SDG уже должен стоить очень дорого. Если 10-15 лет – уже не так очевидно, так как в ближайшие годы он будет иметь ограниченное влияние на оценку, у большинства инвесторов горизонт намного короче. И вообще за это время может много всего произойти с в стране, и с остальным бизнесом компании.

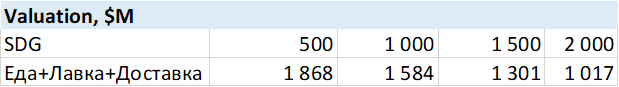

Теперь перейдем к возможной оценке такого бизнеса. В ходе недавней сделке с Uber Яндекс выкупил долю в SDG по расчетной оценке в $1 млрд, о чем писал в прошлой части. На самом деле там могла быть немного другая оценка, грубо говоря диапазон $0.5-1.5 млрд, при котором оценка Еды+Лави+Доставки выглядит адекватно, но возьмем среднюю. Думаю это абсолютный минимум, который может стоить SDG, возьмем как консервативную оценку. Можно при желании ее использовать для всех сценариев, но на мой взгляд это слишком консервативно.

Оптимистичная оценка, если смотреть на сравнение с конкурентами, может быть хоть $10+ млрд, так как по основным метрикам, которые можно использовать для сравнения (расстояние, пройденное в автономном режиме по реальным дорогам, количество поездок с пассажирами и коммерческих доставок) опережает почти все остальные компании. Но в то же время, если принять во внимание, что российский рынок, где у Яндекса больше всего шансов на успех, кратно меньше, чем в США или Китае, должен быть определенный дисконт. Возьму самый “дешевый” бенчмарк в $5 млрд для оптимистичного прогноза. Я уверен, что если в какой-то момент Яндекс привлечет внешние инвестиции в SDG (или если бы SDG вышел на биржу как публичная компания), то оценка будет не ниже, а возможно выше $5 млрд (сравните с примером ClickHouse выше, где на базе технологии, потенциал доходов от которой как минимум на порядок меньше, неожиданно родилась компания стоимостью $2 млрд).

Теперь к оценке, которую считаю реальной. На мой взгляд она где-то посередине между сделкой с Uber и потенциальной оценкой SDG, и возможной оценкой, если Яндекс в какой-то момент решить привлечь внешние инвестиции в SDG или если какой-то из продуктов SDG (вероятно, сначала доставка) начнет находить более массовое коммерческое применение. Я для себя взял $3 млрд, но опять-таки повторю, что эта часть максимально субъективна из всего анализа и вы можете взять любую оценку, которую считаете нужной. Если говорить терминами вероятностей, то мы выше посчитали, что SDG может прибавить $40-50 млрд только к стоимости Такси, т.е. оценка в $3 млрд означает, что вероятность коммерческого применения в обозримом будущем условно 6-8% (т.е. с вероятностью 90%+ беспилотники на дорогах через 5 лет даже не начнут внедряться в коммерческую эксплуатацию). Думаю это достаточно реалистично.

Последний момент – в SDG есть пул акций для сотрудников, который составляет 8% от капитала компании, поэтому во всех оценках нужно взять долю Яндекса в SDG в 92%.

Прочие бизнесы

У Яндекса есть еще много разных бизнесов, которые на текущий момент оцениваю в 0, так как они на очень ранней стадии или по ним нет никаких цифр. Что к ним относится:

- Финтех. Через несколько лет это может стать большим новым направлением и потенциально в будущем стоить миллиарды долларов, если Яндекс сможет успешно выйти на новый рынок. С учетом большой экосистемы, которую построил Яндекс, можно найти кучу синергий с разными бизнесами. Но пока все в разработке, оцениваем этот будущий бизнес в ноль.

- Услуги. По сути агрегатор разных бытовых услуг вроде уборки, ремонта и т.д. Вероятно имеет какую-то ценность, но нет никакой информации, поэтому не оцениваем.

- Практикум. Образовательный сервис, есть оценки выручки в 1.3 млрд рублей за 2020 год и он быстро растет. Яндекс цифры не раскрывает, скорее всего сервис пока достаточно маленький, хотя если в этом году он еще вырастет х2, например (в прошлом вырос на 800% по оценке выше), то может запросто стоить $100+ млн или больше. Но пока нет нормальных цифр, пропускаем.

- Лавка в Европе. Только запустилась, если сможет закрепиться, может потенциально стоить очень дорого, учитывая оценки компаний в этой сфере. Например, Самокат поднял инвестиции для выхода в США в размере $45 млн, т.е. сам сервис до запуска (!), вероятно, оценили в $100-200 млн. Но пока нет данных для каких-либо прогнозов и оценок, поэтому пропускаем.

- Телемедицина и все, что связано со здоровьем. Потенциально еще один огромный рынок, и я думаю есть значимая вероятность, что через 5-10 лет у Яндекса будут для него значимые продукты. Но пока все что есть очень маленькое, не оцениваем.

- Есть еще разные необычные бизнесы, например, Яндекс.Заправки, через которые еще полтора года назад покупали бензин на 1 млрд рублей в месяц, сейчас явно больше. Там вероятно очень маленькая маржа, поэтому нет смысла оценивать, но это просто пример, что внутри компании существует еще куча разных направлений, о которых мы даже не говорим в рамках обзора.

- Я знаю еще как минимум про пару бизнесов, которые потенциально могут стать достаточно большими, но они непубличны и на ранней стадии, поэтому, естественно, их не учитываем.

Промежуточный итог

Мы оценили все бизнесы Яндекса, про которые компания раскрывает информацию. Отличие Яндекса от большинства других компаний с холдинговой структурой в том, что у него все расходы аллоцируются на конкретные бизнесы, поэтому нет дополнительных затрат на “головную организацию” или какой-то ее аналог, как, например, в АФК Системе, поэтому полученную оценку не нужно корректировать. Осталось добавить Net Cash + доли в других компаниях (Investments in equity securities – они небольшие, $50 млн в публичных компаниях + $50 млн в непубличных вроде инвестиций в Genotek), получим $808 млн. Есть еще лизинговые обязательства, но они примерно равны Operating lease right-of-use assets (вероятно, в основном машины на балансе Драйва), а также по сути уже учтены в будущих денежных потоках Драйва и его оценке, поэтому вычитать их не нужно. Также стоит отметить, что у Яндекса почти $1 млрд текущих активов против $300 млн текущих обязательств, но это тоже не будем учитывать, условно считаем, что такой оборотный капитал – особенность бизнес-модели компании, и на оценку это в любом случае не так сильно влияет.

Получилось, что реалистичная оценка Яндекса почти равна его текущей цене (я не подгонял, если что), по 4500 рублей за акцию можно не думая закупаться, а в оптимистичном сценарии может быть приличный апсайд. При этом напомню, что реалистичный сценарий все еще закладывает достаточно консервативные предпосылки, например, прибыльный сегмент Classifieds я оценил в 6 выручек, когда убыточный Циан стоит 15 выручек, Драйв в 2 раза дешевле оценки, по которой Делимобиль хотел выйти на IPO и т.д., т.е. при желании можно легко получить апсайд к текущей цене, но задача прийти к оценке, в которую сам верю.

На этом почти все, но осталась еще пара нюансов. Во-первых, мы оценивали то, сколько бизнесы стоят на текущий момент. Для большинства компаний этого было бы достаточно, но у Яндекса довольно много бизнесов, которые растут на десятки процентов в квартал (!), включая достаточно большие (Маркет, Лавка, Доставка, Cloud и т.д.), а через год, если будут успешно развиваться, будут в 2-3 раза больше и, соответственно, должны стоить значительно дороже. Например, Маркет мы оценили менее чем в 1/4 текущей оценки Ozon, но если через год он почти догонит текущий Ozon по размеру (сам Ozon при этом тоже вырастет, конечно), то, наверное, должен стоить значимо дороже (некоторые инвестбанки уже оценивают Маркет в $4-5 млрд, но я не брал такие оценки). В таблицах выше по сегментам я специально привел динамику за несколько кварталов, где видно, как многие бизнесы быстро дорожают. Иными словами, мы получили справедливую стоимость текущего бизнеса, но через год она может быть значимо выше, и, наверное, это нужно как-то учесть, если рассматривать долгосрочную покупку акций.

Второй момент – у Яндекса есть нетипичный для российских компаний расход – stock-based compensation (SBC), т.е. выплата части компенсации сотрудникам акциями компании. Она не включается в EBITDA (это основная корректировка, из-за которой она Adjusted) и не требует от компании расхода денежных средств, но размывает акционеров, так как количество акций в обращении постепенно увеличивается (если компания их не выкупает). Стоит осветить этот момент – зачем Яндексу SBC, как она влияет на бизнес и как ее лучше учитывать в оценке.

Наконец, последний момент, который стоит осветить – недостатки и риски используемого подхода к оценке, которые нужно иметь в виду, и какой может быть апсайд и даунсайд при разных сценариях и событиях. Так как пост опять получился очень большим, завершение анализа с итоговым мнением будет в отдельном, последнем материале серии.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: