Экономика Мексики

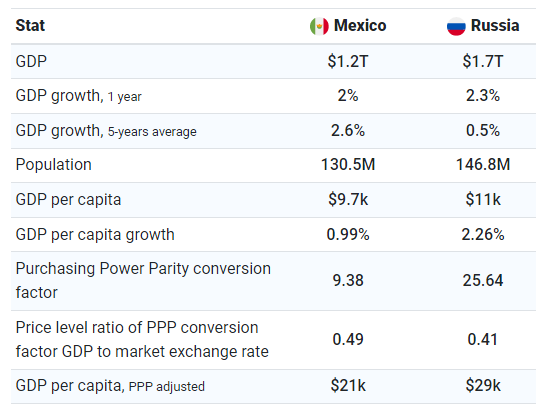

Мексика — вторая по размеру страна в Латинской Америке по количеству жителей и размеру экономики после Бразилии, ETF на рынок которой уже рассматривал ранее. Сейчас население Мексики составляет около 128 млн, немногим меньше чем в России. ВВП на душу населения в Мексике также немного ниже, чем в России, но разница небольшая. К тому же экономики двух стран похожи (начиная от влияния нефтяного экспорта и заканчивая высокой коррупцией), более детальный взгляд на историю развития экономики Мексики разберем ниже.

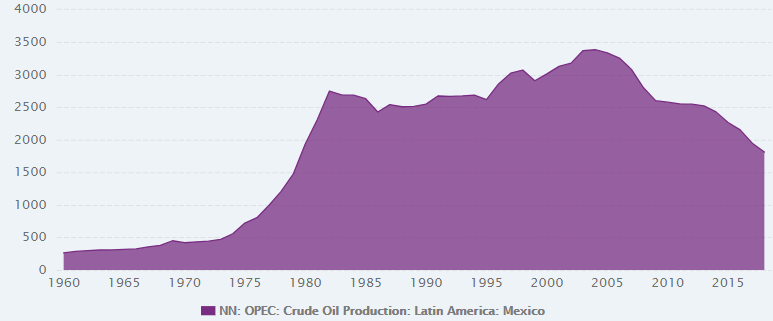

Экономика Мексики была достаточно сильно завязана на добыче нефти, формирование зависимости от которой началось в 1970-х годах. Именно тогда были открыты крупные месторождения в Мексиканском заливе, а в мире произошел первый нефтяной кризис (1973) из-за резкого роста цен на нефть, вызванного нефтяным эмбарго ОПЕК. Ключевым событием стало открытие в 1971 году гигантского месторождения Кантарель, первая нефть с которого была добыта только в июне 1979 года. Экспорт нефти с 1975 по 1981 год вырос в 23 раза, производство увеличилось с 0.7 млн б/д в 1974 до 2.7 млн в 1982.

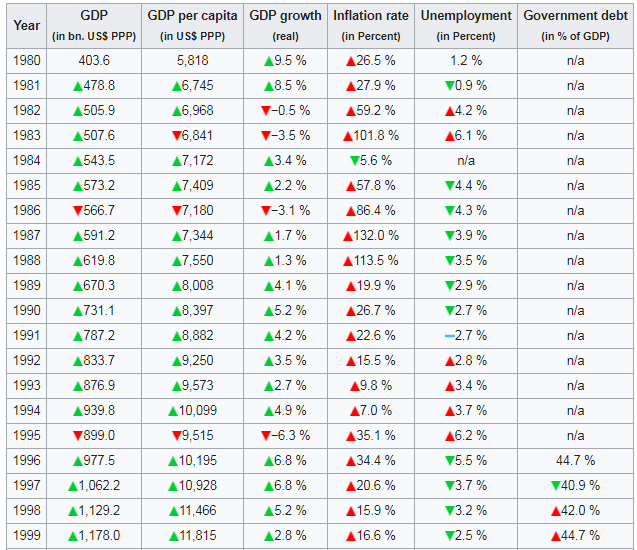

Однако легкие нефтяные деньги не привели к реальному развитию экономики. В стране все еще оставались нерешенными проблемы – высокий уровень неравенства доходов, слабое развитие промышленности, недостаточные инвестиции в человеческий капитал, которые просто компенсировались более высокими, но неэффективными госрасходами. Ситуация усугубилась тем, что в стране были и до сих пор во многих сферах остаются монополии. Например, почти всю нефтяную деятельность вела гос компания Pemex, которая была замешана в крупных коррупционных схемах, а ее долг вырос в 10 раз за 6 лет до $25 млрд в 1982 году. В том же году цены на нефть упали, мексиканское песо резко обесценилось, а государственный внешний долг стало сложно обслуживать – период 1980-х в Мексике называют “потерянным десятилетием”. Мексика едва не допустила дефолт по своим обязательствам, чего удалось избежать лишь в 1990-х благодаря политике строгой экономии и помощи со стороны международных организаций – МВФ и США.

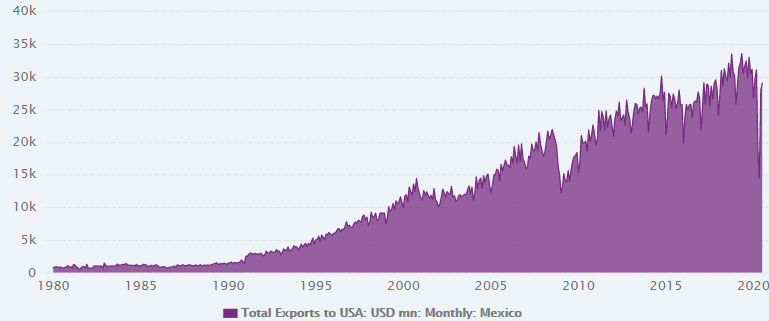

Для перехода к нулевым следует сделать отступление и рассказать про значимую составляющую экономики и экспорта Мексики – Макиладорас. Почти вся экспортируемая нефть в эпоху нефтяного бума направлялась в США (около 90%), что способствовало укреплению американо-мексиканских отношений, результатом которых стало увеличение “макиладорас” – это предприятия вдоль северной границы Мексики, работающие только на экспорт и принадлежащие иностранным, в основном американским промышленным компаниям, которым разрешено беспошлинно ввозить сырье или детали последующего реэкспорта. Таким образом, благодаря макиладорас Америка получала дешевую рабочую силу, сделав аутсорсинг трудоемких процессов, а Мексика получала рабочие места.

В 1965 году в Мексике было 12 предприятий макиладорас, к 2006 году их было уже 2810. В 1985-м экспортная выручка макиладорас превысит экспортную выручку от нефти, а к концу 20 века индустрия макиладорас обеспечивала 25% ВВП и 17% всей занятости в стране.

При этом начало 2000-х было обусловлено сменой правящей партии, что положительно сказалось на жизни страны, так как предыдущая партия ИРП (Институционально-революционная партия) была де-факто президентской, к тому же крайне коррумпированной – помимо многочисленных взяток, президент назначал своих сторонников на ответственные посты. В то же время нулевых годах начались два негативных тренда для экономики Мексики. Во-первых, США стали переносить часть производств в Китай ввиду более дешевой рабочей силы (в 2004 зарплата Китае была в 4 раза ниже, чем в Мексике – $0.72 против $2.96 в час), что привело к снижению темпов роста экспорта, хотя он в целом продолжил расти. Во-вторых, начала снижаться добыча нефти из-за истощения части старых месторождений, сейчас она вдвое ниже, чем на пике в 2004 году.

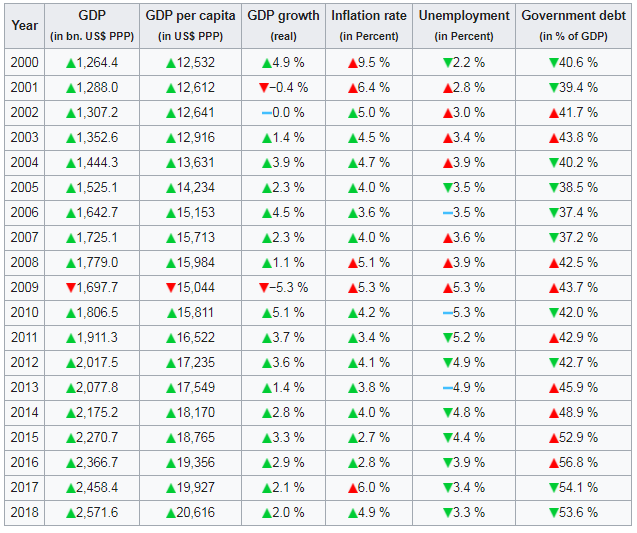

Несмотря на это ВВП Мексики продолжал расти достаточно быстрыми темпами до 2014 года, после чего вошел “в боковик” в долларовом выражении из-за значительной девальвации национальной валюты, хотя в песо он по-прежнему показывает положительную динамику и до коронавируса рос на 2-3% в год.

Также стоит отметить, что для развивающейся экономики в Мексике относительно невысокая инфляция (3-5% в год) и безработица (3-4%).

В то же время в последние 10 лет в стране значительно увеличились государственные расходы и в результате выросло отношение гос долга к ВВП с 20% до 45% – это немного по сравнению с развитыми странами, но и стоимость обслуживания долга для Мексики выше, чем для США или европейских стран, которые могут себе позволить обязательства 100%+ от ВВП.

На сегодняшний день экспорт Мексики неплохо диверсифицирован. На нефть приходится всего 11% экспортных доходов, а больше половины продаж зарубеж обеспечивают предприятия, на которых собираются автомобили, потребительская техника и другие товары. Хотя в Мексике немного высокотехнологичного наукоемкого производства, такая структура экспорта обеспечивает более стабильные доходы по сравнению с сырьевыми экономиками, как в России. При этом многие компоненты для сборки в Мексику импортируются, поэтому общий торговый баланс в стране близок к нулю. Основным торговым партнером с точки зрения экспорта и импорта, естественно, являются США.

Влияние коронавируса

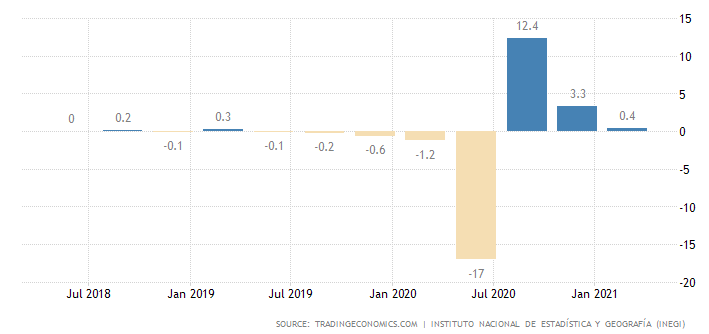

Коронавирус оказал ожидаемо негативное влияние на экономику – ВВП в моменте упал на 17% и на 8% в среднем за 2020 год.

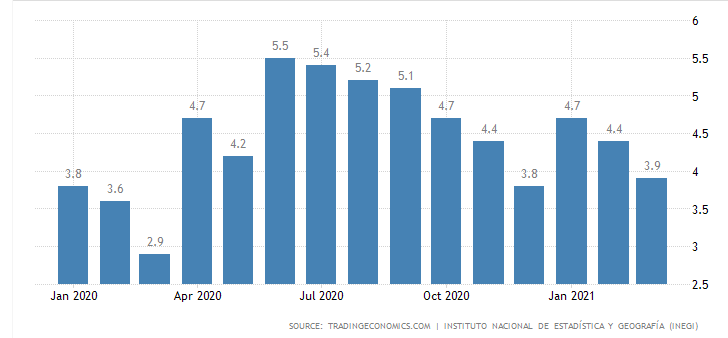

При этом процент безработицы оставался достаточно низким – в середине года уровень достигал 5.5% против, например, 15% в США.

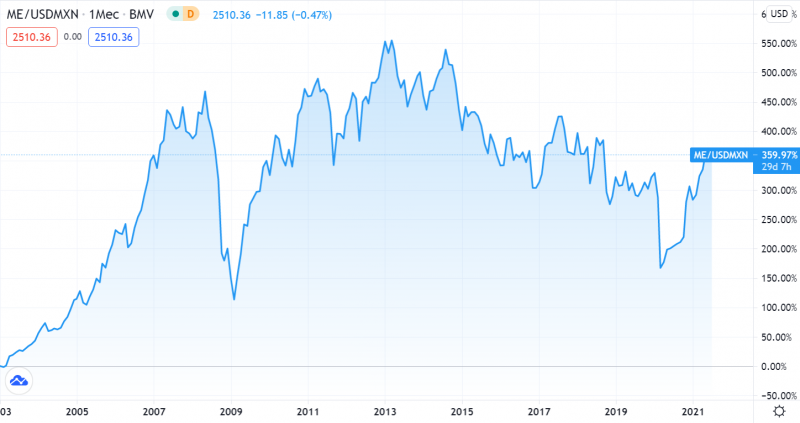

В марте 2020 мексиканский песо резко обесценился к доллару на 30%, но затем начал постепенно отыгрывать падение и к лету 2021 почти вернулся на уровни до коронавируса.

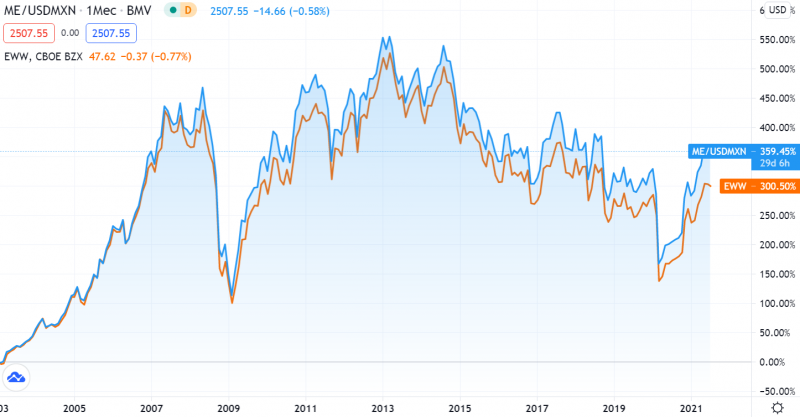

Если посмотреть на динамику валютного курса на длинном временно горизонте, то за последние 20 лет было две волны девальвации мексиканского песо – в 2008 году и 2014-2016 годах. С этой точки зрения динамика мексиканской валюты напоминает российский рубль. Если брать за точку отсчета значения перед кризисом 2008 года, то мексиканская валюта обесценилась к доллару чуть меньше, чем вдвое – немного лучше по сравнению с динамикой рубля за тот же период времени.

Инвестиции в Мексику

Мексиканский фондовый рынок

Мексиканский фондовый рынок представлен биржей Bolsa Mexicana de Valores (BMV), которая существует уже более 120 лет. Это вторая биржа в Латинской Америке по размеру после Бразильской. На бирже торгуются около 150 компаний, а капитализация BMV составляет чуть больше $400 млрд – это почти вдвое меньше, чем у российского фондового рынка. По отношению к ВВП капитализация рынка в Мексике (около 33%) также ниже, чем в России (чуть ниже 50%).

Ключевой индекс BMV называется IPC и состоит из 35 акций крупных и ликвидных компаний из всех секторов экономики, эти компании, как правило, являются лидерами в своем сегменте. Этот индекс отражает состояние мексиканского фондового рынка. В местной валюте индекс показывает хорошую доходность – рост на 700%+ с 2003 года, хотя конечно были и просадки: в 2008 из-за глобального кризиса и в 2020 из-за коронавируса. Сейчас индекс близок к историческим максимумам, но в то же время он только недавно вернулся на уровень 2017 года.

При этом в долларах картина далеко не такая радужная – индекс значительно ниже пиков в 2013 году и даже ниже значений перед кризисом 2008 года.

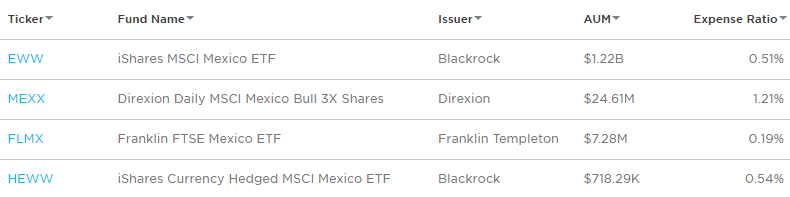

Доступные ETF

Сейчас на рынке торгуется 4 ETF, с помощью которых можно инвестировать в мексиканские компании, из которых наиболее интересным и безопасным является EWW в силу размера активов под управлением – $1.2 млрд. Остальные ETF несут в себе значительные риски – у всех низкое значение AUM, а MEXX с AUM около $25 млн к тому же торгуется с тройным плечом.

Доходность EWW тесно коррелирует с местным индексом, на длинном временном интервале немного проигрывает ему за счет комиссии за управление. EWW платит относительно невысокие дивиденды – около 1.3% годовых.

Обзор ETF EWW и мнение о его инвестиционной привлекательности доступны для подписчиков.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: