Summary

Компания: Vizio Holdings

Тикер: VZIO (NYSE)

Дата размещения: 25.03.2021

Дата окончания приема заявок: 23.03.2021

Диапазон размещения: $21-23

Оценка компании: $4 млрд

Объем размещения: $332 млн

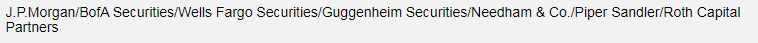

Андеррайтеры: J.P.Morgan/BofA Securities/Wells Fargo Securities/Guggenheim Securities/Needham & Co./Piper Sandler/Roth Capital Partners

Проспект IPO: форма S1/A

Рейтинг: 3 из 5, участвую на 4-6% портфеля

Анализ компании

Vizio Holdings (VZIO на NYSE) – американская телевизионная компания, занимающаяся производством Smart-TV.

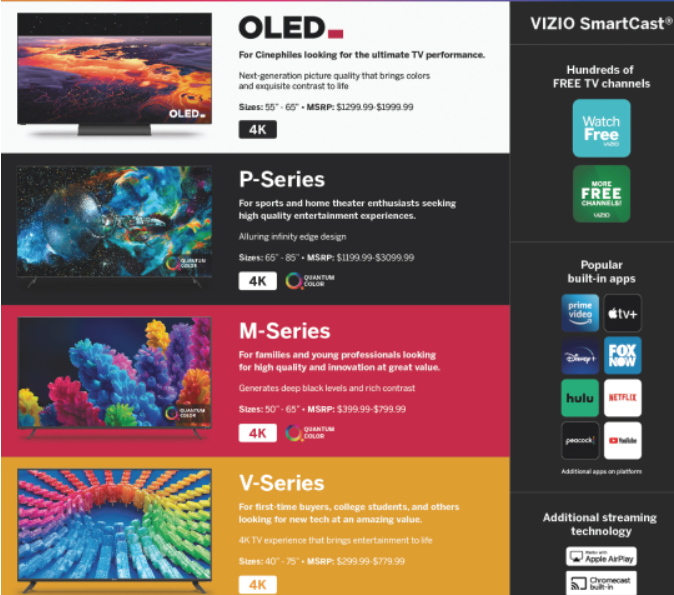

Vizio предоставляет широкий спектр ТВ с разными характеристиками для различной аудитории, которые компании сбывает как онлайн, так и в физических точках путем размещения в крупных сетях в виде Costco или Target. Также Vizio имеет свою платформу, которая состоит из SmartCast – операционной Smart-TV системы, и Inscape, который предоставляет аналитику данных и сервисы.

За время существования компании Vizio продала около 82.2 млн ТВ и 12 млн колонок. Согласно данным OMDIA компания занимала вторую позицию на рынке Северной Америке по количеству поставок с января 2018 по декабрь 2020.

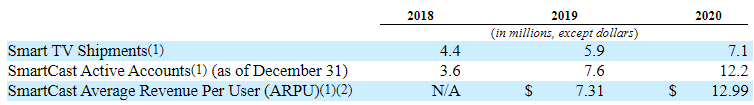

Количество поставок ТВ в 2020 году выросло на 20% до 7.1 млн, при этом рост активных пользователей сервиса SmartCast составил 60% до 12.2 млн. При этом не все клиенты, покупающие ТВ Vizio переходят в клиентов SmartCast – в 2020 году компания удержала 65% клиентов. Также на 80% вырос показатель ARPU (Average Revenue Per User, средняя выручка в расчете на одного пользователя) до $13 – это отличный рост.

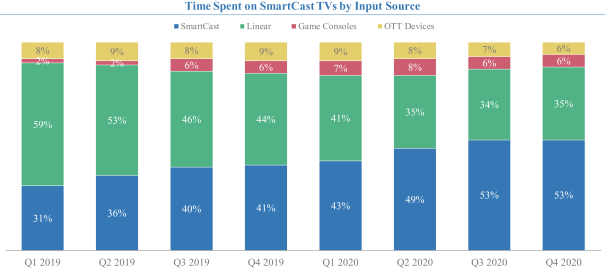

Количество часов, проведенных за просмотром SmartCast TV, продолжает расти и в Q4 2020 составляло 53% от всего времени. Количество часов в 2020 увеличилось в 2.5 раза до 11.5 млрд.

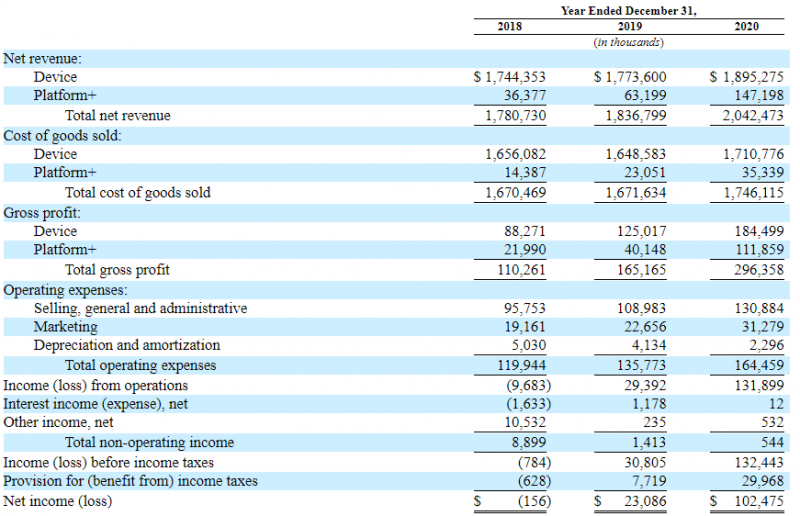

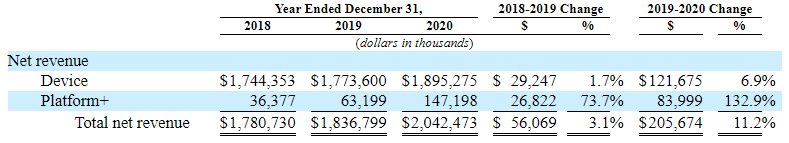

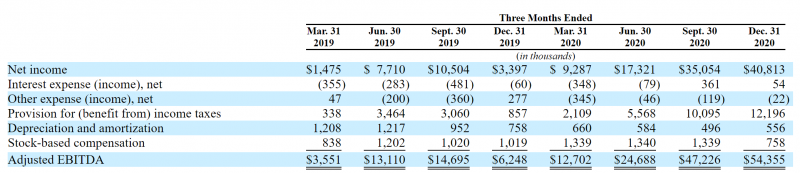

Выручка в 2020 выросла на 11%, при этом сейчас большую часть выручки оставляют продажи ТВ – порядка 93%, при этом их доля постепенно уменьшается в силу растущего SmartCast. В 2019 году бизнес Vizio вышел в плюс и в 2020 году показал неплохую прибыль.

Основной рост в последние годы вызван растущим сегментом бизнеса – его платформой SmartCast, продажи которой в 2020 выросли на 133% против 7% в основном сегменте продаж ТВ.

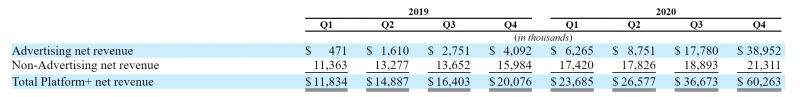

Основной рост в сегменте Paltform+ происходит за счет рекламы, доходы от которой кратно выросли за последний год.

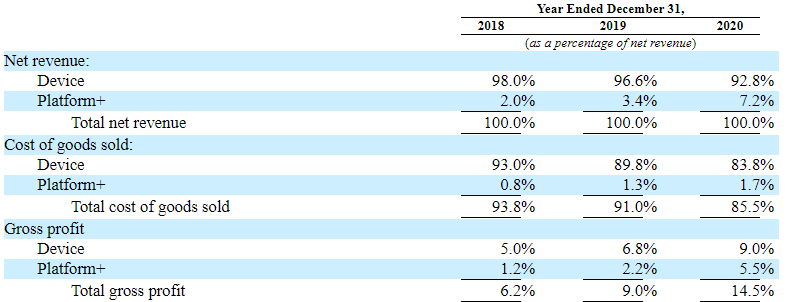

Несмотря на малую долю продаж Platform+ относительно выручки, они имеют высокую маржинальность, поэтому они вносят существенный вклад в валовую прибыль компании.

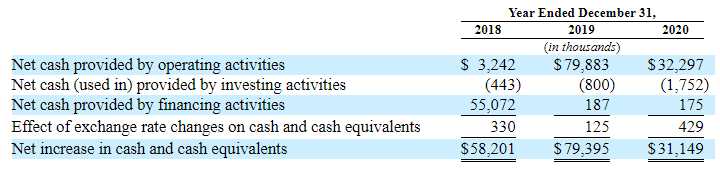

Операционный денежный поток компании находится в плюсе, хотя в 2020 снизился более чем в 2 раза до $32 млн, что обусловлено изменениями в оборотном капитале компании. FCF также положительный, для hardware компании у Vizio на удивление очень низкий капекс.

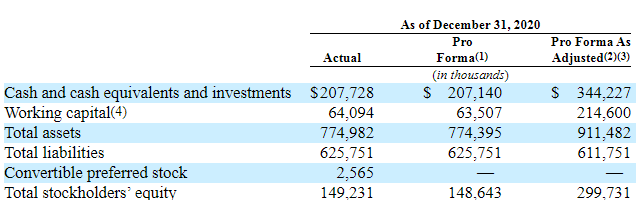

В ходе размещения Vizio получит около $150 млн – ровно половину от первоначальной суммы размещения, т.к. остальная часть предложенных на IPO акций приходится на текущих акционеров компании. Совокупно с текущим кэшем на балансе денежная позиция после размещения составит $344 млн. У компании нет долга, но большой оборотный капитал, с поправкой на него чистый кэш составит около $200 млн.

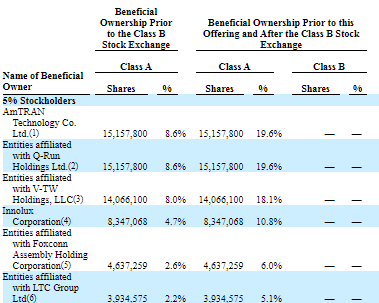

Cреди крупных акционеров Vizio выделяются две тайваньские компании, занимающихся производством комплектующих к ТВ – AmTRAN и Q-Run (владелец Foxconn), которые владеют по 20% акционерного капитала Vizio. В сумме с другими ведущими инвесторами они владеют 80% акций Vizio.

Андеррайтерами размещения выступают 2 из топ-4 американских инвест банков.

Vizio стоит около P/E = 40, EV/EBITDA = 27 и EV/S = 2. У компании нет прямых аналогов, так как большинство производителей телевизоров являются крупными холдингами вроде Samsung или Sony и у них намного меньше доля доходов от рекламы или других сопутствующих сервисов. В целом, если компании удастся сохранить быстрый рост в маржинально сегменте Platform+, она скоро будет стоить достаточно дешево – если экстраполировать последний квартал, получится уже P/E = 25 и EV/EBITDA = 18.

Итог

Vizio достаточно редкий пример IPO, когда компания имеет понятную прибыльную бизнес модель и при этом даже не особо дорого стоит. Для рассмотрения акций в качестве долгосрочной инвестиции стоило бы более подробно проанализировать рынок производства телевизоров и понять перспективы продаж относительно конкурентов, но для IPO на горизонте 3 месяца в этом нет необходимости. Участвую в IPO на 4-6% портфеля.

P.S. В понедельник и вторник сразу три дедлайна по IPO, поэтому средства нужно распределить между ними.

Закрытие позиции 27.06.2021

Закрою в понедельник позицию в VZIO после окончания трехмесячного локапа. Позицию не хеджировал, с учетом комиссии получилась небольшая прибыль в размере 14%. В качестве цены фиксации идеи беру цену котировки на закрытие торгов в пятницу.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: