Summary

Компания: Toast Inc

Тикер: TOST (NYSE)

Дата размещения: 22.09.2021

Дата окончания приема заявок: 20.09.2021

Диапазон размещения: $30-33

Оценка компании: $15.8 млрд

Объем размещения: $685 млн

Андеррайтеры: Goldman Sachs/ Morgan Stanley/ J.P. Morgan/ KeyBanc Capital Markets/ William Blair/ Piper Sandler

Проспект IPO: форма S-1/A

Рейтинг: 2 из 5, не участвую

Анализ компании

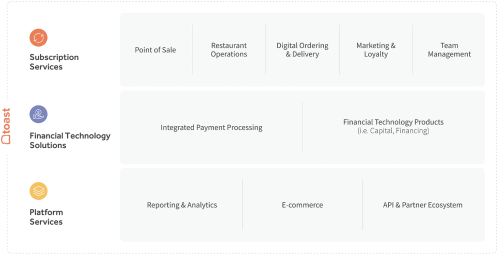

Toast Inc (TOSTна NYSE) – американская технологическая компания, которая предлагает решения для ресторанного бизнеса. Toast разработала облачную платформу для ресторанов, которая включает в себя множество функций, которые можно разделить на 3 категории:

Subscription services. Позволяет клиентам делать заказы непосредственно через платформу, независимо оттого, доставка это, блюдо на вынос или же прием пищи внутри ресторана. Также на основе заказов клиентов платформа предлагает таргетированые предложения, что повышает лояльность гостей и продажи компании. Оптимизирует работу официантов, помогая лучше отслеживать трафик и фидбэк посетителей.

Financial solutions. Интегрированная в платформу платежная система. За последние 12 месяцев через платформу было сделано заказов на сумму $38 млрд. Компания зарабатывает фиксированное значение с каждого клиента, плюс комиссия, которая взимается как процент с транзакции.

Platform Services. В данном разделе можно найти решения и инструменты по аналитике, которая поможет улучшить текущие операционные метрики бизнеса.

Также доходы Toast включают продажу оборудования для ресторанного бизнеса вроде терминалов, карманных компьютеров, планшетов и сопутствующее обслуживание платформы. По состоянию на 30 июня у Toast было 29 тысяч клиентов, которые управляют 48 тысячами ресторанов по всему миру (т.е. у большинства клиентов только одно заведение, фокус компании на малый бизнес).

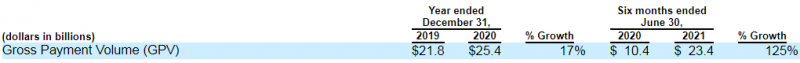

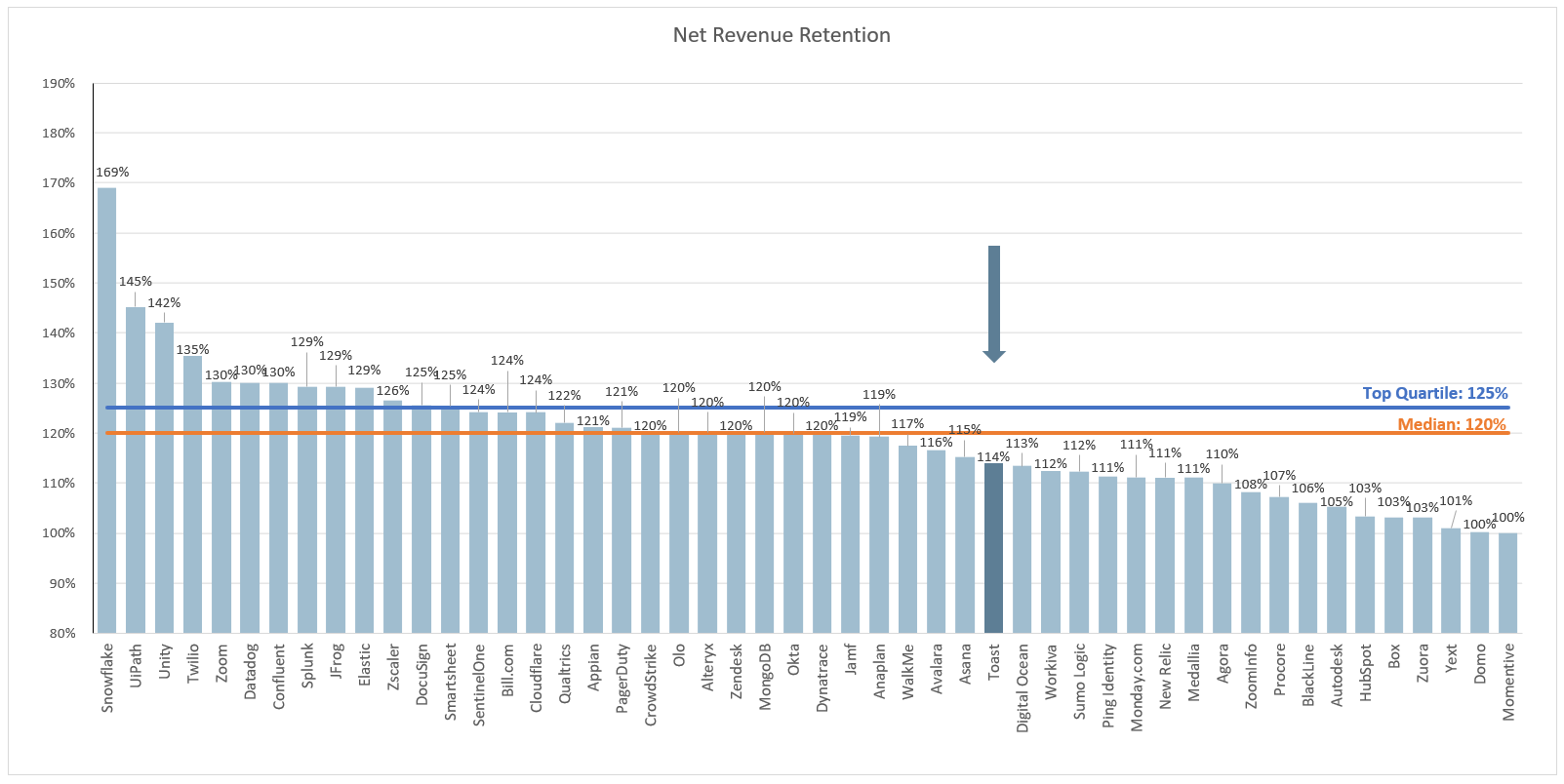

Объем транзакций через платформу достаточно быстро растет: несмотря на влияние коронавируса в 2020 и как следствие эффекта низкой базы, показатель GPV за первое полугодие 2021 превысил годовое значение 2019 года и почти догнал 2020. Показатель NRR (Net Retention Rate) у Toast равен 114%, что фактически означает, что действующие клиенты потратили по модели подписки на 14% больше в текущем периоде, чем годом ранее. Это неплохое значение, однако оно ниже среднего среди SaaS компаний.

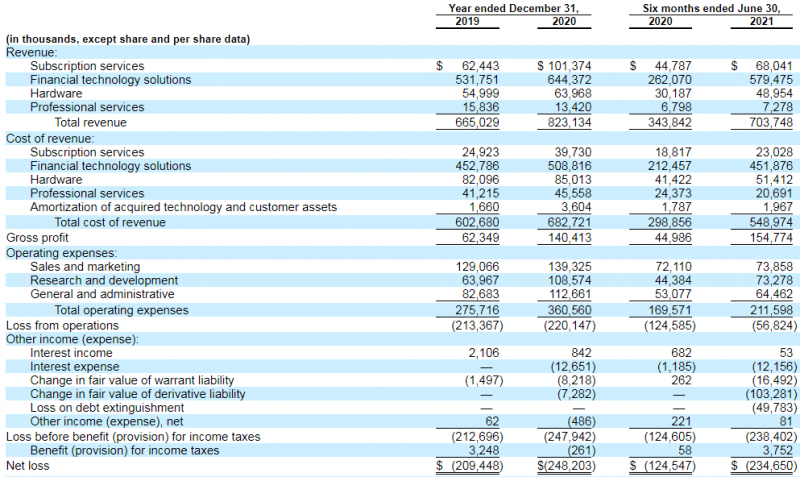

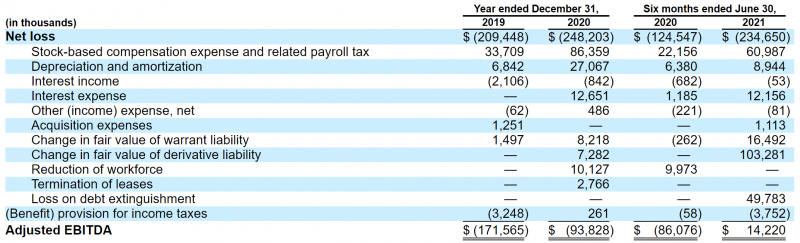

Основные доходы Toast получает не от услуг предоставления подписки, как можно подумать, а от интегрированной платежной системы, доходы от которой составляют более 80% всей выручки. В 2020 году на темпы роста бизнеса негативно повлияли локдауны, в H1’21 темпы ускорились до 100%+, правда относительно низкой базы. Toast пока убыточна, но в 2021 году вышла в небольшой плюс по Adjusted EBITDA. Большой минус в P&L обусловлен в основном бумажными корректировками.

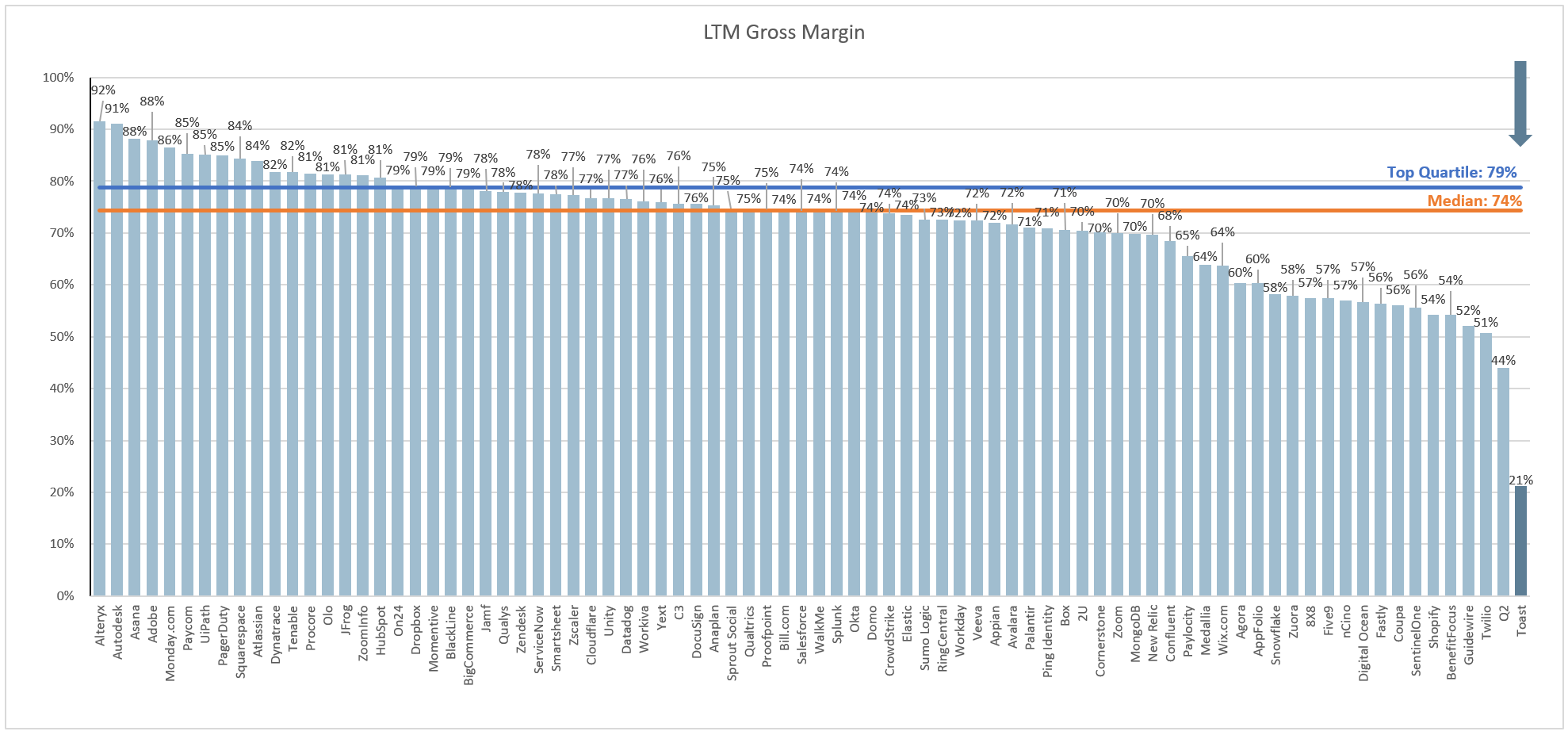

Стоит отметить, что Toast – низкомаржинальный бизнес, Gross Margin составляет всего 21%. Это обусловлено тем, что основной доход компании приносят финансовые сервисы с маржинальностью 22%, а продажи оборудования и вовсе идут почти по себестоимости. Высокую маржинальность имеют только услуги подписки и профессиональные услуги, но их доля в выручке только 10% и растут они медленнее основного бизнеса. Для сравнения, типичная маржинальность для SaaS компаний – 75-80%.

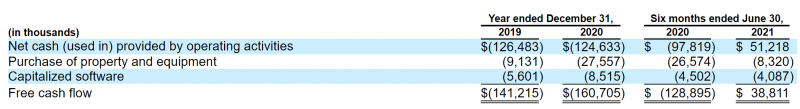

Операционный денежный поток и FCF вышли в плюс в 2021 году, до этого компания финансировала деятельность с помощью привлечения венчурных инвестиций.

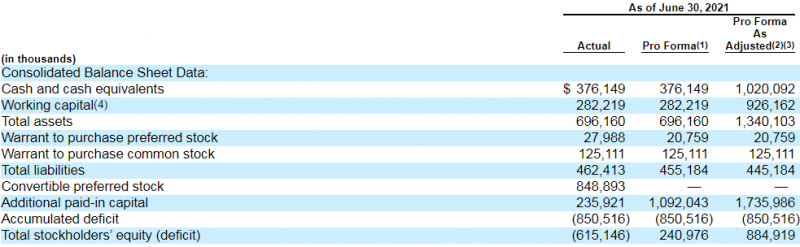

В ходе размещения будет доступно менее 5% от всех акций компании, за которые Toast планирует получить около $644 млн, которые суммарно с текущим кэшем составят более $1 млрд. Долга на балансе нет.

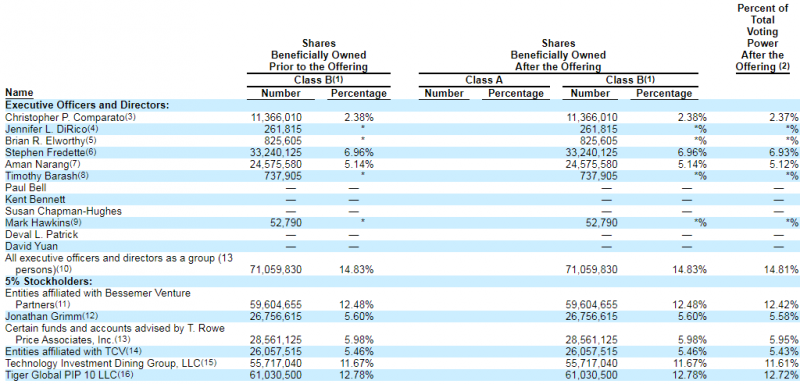

Среди акционеров компании различные венчурные фонды, включая известные Bessemer и T. Rowe Price. У крупных фондов 54% компании, еще 15% у основателей.

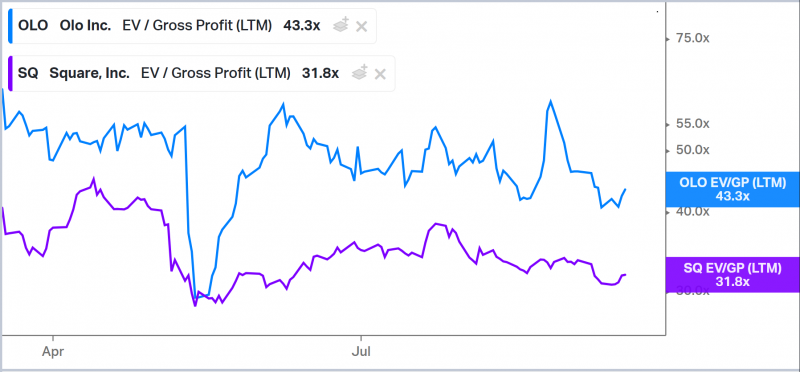

При EV в $14.8 млрд и LTM выручке $1.2 млрд, мультипликатор EV/S LTM составляет 12.5, но учитывая низкую маржинальность бизнеса корректнее смотреть на показатель EV/Gross Profit LTM, который у Toast находится в районе 60. Наиболее близкий аналог среди публичных компаний – Olo, которая также делает софт для ресторанов. Также можно сравнить Toast с Square, у которого половина бизнеса – платежные сервисы для SMB, включая рестораны. Обе компании стоят значительно дешевле, чем Toast.

Итог

У компании неплохой бизнес, но стоит дорого, к тому же инвесторам обычно больше нравятся высокомаржинальные бизнесы, к которым Toast явно не относится. На мой взгляд параллельно выходят на IPO более интересные компании, пропускаю размещение.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: