Summary

Компания: Segezha Group

Тикер: SGZH (MOEX)

Дата размещения: 28.04.2021

Дата окончания приема заявок: 27.04.2021

Диапазон размещения: 7.75-8 RUB

Оценка компании: 122.5 – 126.5 млрд RUB

Объем размещения: 30+ млрд RUB

Андеррайтеры: J.P. Morgan/ UBS / VTB Capital

Проспект IPO: Offering Memorandum

Брокеры: Тинькофф, Финам, Газпромбанк, возможно другие

Рейтинг: 2 из 5, участвую небольшой заявкой

Часть данных для поста брал из отчета Тинькофф.

Анализ компании

Segezha Group (SGZH на MOEX) – одна из крупнейших российских лесопромышленных компаний, основанная в 2014 году путем слияния нескольких активов. Является дочерней компанией известного публичного инвест холдинга АФК Система, который в этом году уже провел одно из самых успешных российских IPO E-Commerce компании Ozon, которое рассматривал на сайте. Но сразу стоит сказать, что Сегежа проводит IPO на ММВБ, в отличие от Ozon, для которого основной площадкой является NASDAQ.

В своем портфолио Сегежа имеет широкий перечень продуктов: от бумаги и упаковки до фанер и плит. Большая часть выручки приходится на сегмент бумаги и упаковки, который занимает более половины от выручки, на деревообработку приходится около трети доходов, а на фанеру и плиты около 11%.

На 31 декабря 2020 года Segezha Group занимает самую большую территорию лесных участков в европейской части России с расчетной лесосекой в 8.1 млн кубометров. Segezha Group является вертикально-интегрированной компанией (от лесозаготовки до конвертинговых заводов), что позволяет максимально использовать древесное сырье и создавать добавленную ценность по всей производственной цепочке, обеспечивая высокую устойчивость бизнеса (на 31 декабря 2020 года приблизительно 80% потребностей Группы в древесине обеспечивалось за счет собственной заготовки).

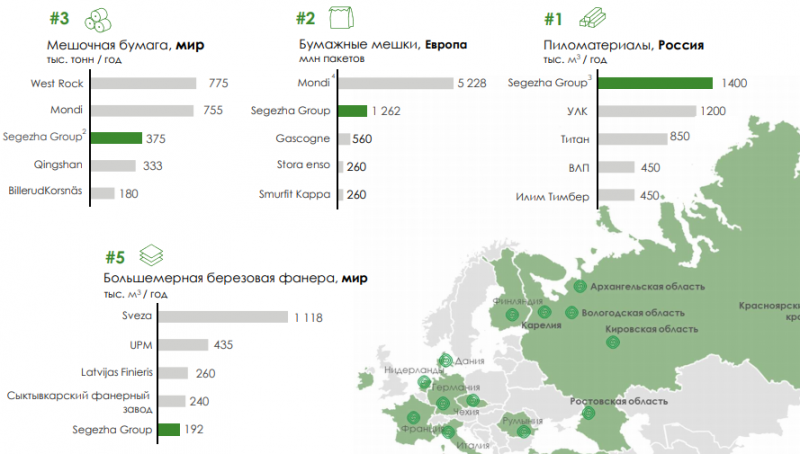

Такая модель позволяет создавать продукцию с низкой себестоимостью, благодаря которой Segezha Group занимает лидирующие позиции на многих рынках.

Производственные предприятия компании находится в 11 различных странах, на текущих рынках Segezha занимает лидирующие позиции – как непосредственно в России, так и в мире.

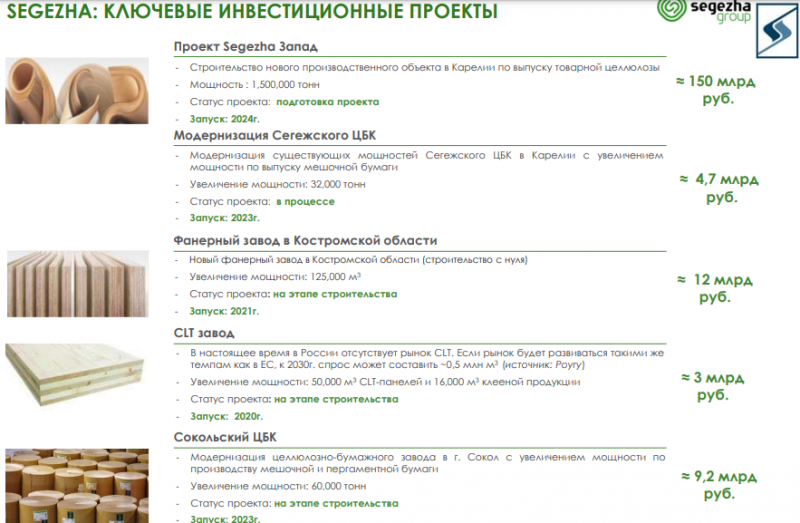

Дальнейшая стратегия развития Segezha заключается в увеличении своих производственных площадей путем инвестирования в развитие и постройку новых или уже существующих проектов. В ближайшие годы (до 2025) Segezha утвердила бизнес план с капиталовложениями в 23 млрд рублей на улучшение существующих проектов, что по прогнозам увеличит мощности по производству основных продуктов, включая рост мощностей по производству многослойной мешочной бумаги на 22%, бумажных мешков – на 46%, фанеры – на 65% и пеллет – на 77%. Для дальнейшего развития и улучшения своих показателей Segezha намеревается в течение ближайших лет начать строить новые проекты, которые требуют дополнительных инвестиций. Вот несколько ключевых проектов:

Большая часть производства компании ориентирована на экспорт своей продукции, который занимает от 67% до 100% в различных сегментах бизнеса.

Такая диверсификация выручки уменьшает валютные риски, так как 72% доходов Segezha Group получает в валюте (преимущественно – в долларах США и евро), при этом продажи имеют высокий уровень географической диверсификации.

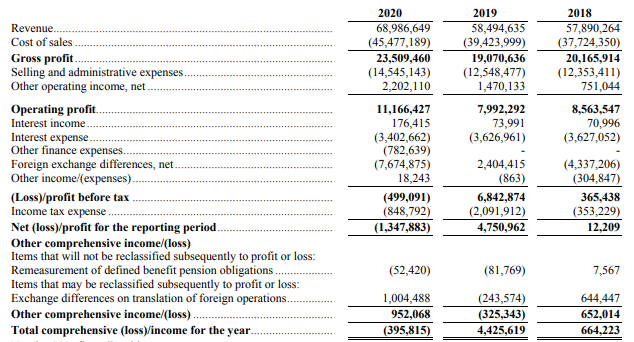

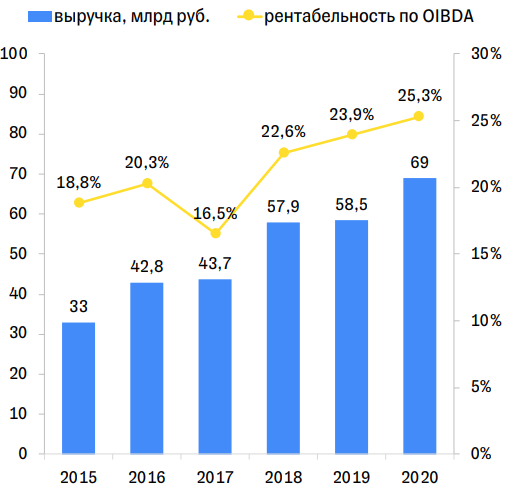

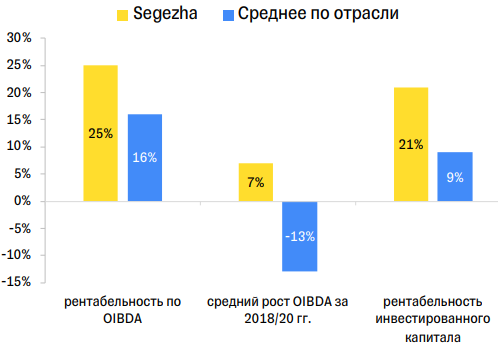

В 2020 году выручка выросла на 18% до 68.9 млрд рублей. Рентабельность по OIBDA продолжает расти и в 2020 составила 25%.

По многим ключевым показателям Segezha обгоняет отраслевых конкурентов.

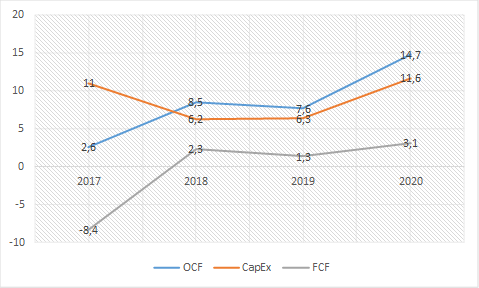

Операционный денежный поток в 2020 вырос в 2 раза до 14.7 млрд рублей, соразмерно ему увеличились и капитальные затраты до 11.6 млрд. При этом уже на протяжении 3 лет Segezha генерирует свободный денежный поток, в последнем фискальном году он составил 3.1 млрд.

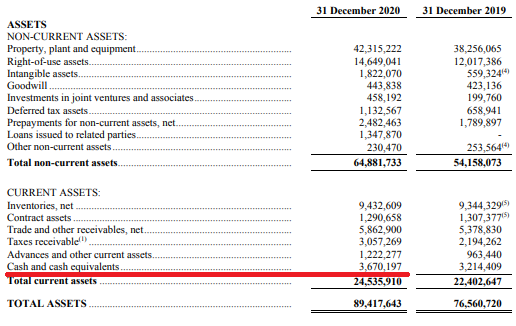

У Segezha относительно умеренная долговая нагрузка, учитывая, сколько она инвестирует в развитие бизнеса. Чистый долг по состоянию на 31 декабря составляет 49.6 млрд, а Net Debt/OIBDA – находится на уровне 3.

В ходе размещения Segezha планирует получить от 30 до 39 млрд рублей, которые в сумме с текущей денежной позицией составят 34-42 млрд рублей. Важно отметить, что АФК Система не продает свои акции, Segezha делает допэмиссию для проведения IPO и привлеченные средства останутся в компании. Это поможет значительно снизить чистый долг и сделает бизнес компании более устойчивым.

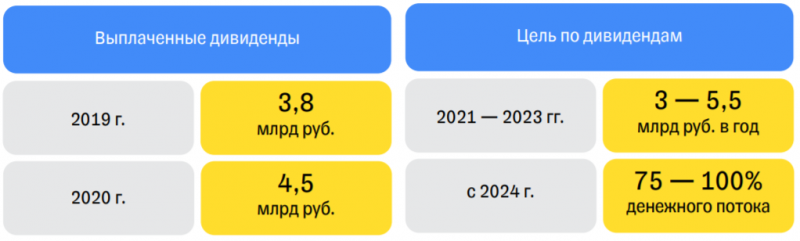

Segezha с 2019 года платит дивиденды и планирует продолжить выплаты в ближайшие три года в размере 3-5.5 млрд рублей в год, что даст дивидендную доходность около 2.5-4%. С 2024 года компания планирует направлять на дивиденды 75-100% денежного потока. Доходность по меркам российского рынка невысокая, хотя для растущего бизнеса дивиденды не так критичны и прозрачная дивидендная политика является плюсом.

По оценке на IPO Segezha будет стоит 122-126 млрд руб, EV с учетом привлеченных средств составит 140-144 млрд руб. Это даст мультипликатор EV/OIBDA около 8 – достаточно много для российского циклического сырьевого бизнеса, но в то же время можно рассчитывать на снижение мультипликаторов в будущем за счет роста бизнеса.

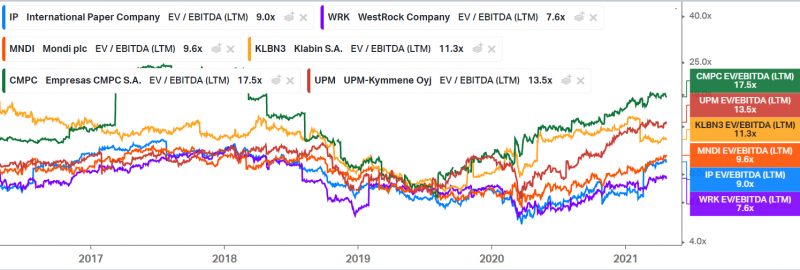

Кроме того, если сравнить с зарубежными аналогами, то оценка Segezha находится скорее в нижней части диапазона и во всех компаниях наблюдается позитивный тренд котировок в последнее время. Интересно, что компании, которые торгуются на локальных биржах в Финляндии, Бразилии и Чили стоят дороже, чем американские и британские компании на NYSE и LSE.

Еще один интересный момент – цены на древесину в США сейчас находятся на рекордных уровнях и кратно выше средних исторических значений. По азиатским и европейским рынкам, на которые приходится основная доля экспорта Сегежи, сложнее найти данные, но судя по новостям цены также значительно выросли в последние месяцы.

Как участвовать в IPO

В отличие от большинства IPO, которые доступны только через Фридом Финанс, в данном случае принять участие можно через многих российских брокеров (через Фридом пока нет, кстати). Во всех брокерах нет локапа, продать акции можно будет в первый день торгов. Подача заявок везде до 27 апреля, время может отличаться (в Тинькофф до 23:00, например). Условия участия:

- ВТБ: от 10 тысяч рублей, стандартная брокерская комиссия за сделку

- Тинькофф: от 20 тысяч рублей, комиссия 2%

- Фридом Финанс: от 30 тысяч, стандартная брокерская комиссия за сделку

- Финам: от 200 тысяч рублей, комиссия 0.25%

- БКС: от 500 тысяч рублей, комиссия – ?

- Газпромбанк Инвестиции: сумма – ?, стандартная брокерская комиссия за сделку

- Открытие: сумма – ?, комиссия 2000 рублей фикс + стандартная брокерская за сделку

Дополняю условия со слов подписчиков, если можете уточнить цифры по перечисленным или другим брокерам – пишите в комментариях.

Итог

Если бы Segezha размещалась в США, то на фоне ажиотажа на рынке древесины я бы, вероятно, принял участие в IPO значимой заявкой. Но на ММВБ результаты размещения прогнозировать сложно, так как очень маленькая выборка для наблюдения, и в целом IPO на российском рынке в значимом количестве случаев показывают негативную динамику после открытия.

Я планирую для интереса подать минимальную заявку на 200 тысяч рублей в Финам (правда за счет плеча, не уверен, что ее одобрят) и небольшие заявки в Тинькофф и Фридоме, чтобы сравнить аллокации (их кстати тоже сложно прогнозировать, но скорее всего будут выше, чем в большинстве американских IPO).

Закрытие позиции 30.04.2021

Закрыл позицию во всех трех брокерах. В Тинькофф и Фридоме это можно было сделать в тот же день 28 апреля, в Финаме акции зачислили на счет и появилась возможность их продать только 29 апреля. Акции Сегежи торговались сразу после IPO и торгуются сейчас чуть ниже 8 рублей, закрыл все позиции примерно по 7.9-7.95, т.е. с символическим убытком около 0.5-1% (и в Тинькофф еще комиссия 2%). Не учитываю IPO в статистике, так как участвовал небольшими заявками в основном для проверки аллокаций.

Собственно к аллокациям (у меня есть данные не по всем брокерам, дополняйте в комментариях):

- ВТБ – 100% (написали в комментариях, у меня нет там счета)

- Тинькофф – 64%

- Финам – 32%

- Фридом – 11%

В целом как и писал изначально, динамика IPO на российском рынке сильно отличается от американского и рассчитывать на резкий рост в первый день торгов обычно не приходится. На самом деле то, что Сегежа торгуется на уровне размещения, говорит о том, что организаторы корректно оценили компанию (или поддерживают котировки)

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: