Summary

Компания: Ozon Holdings

Тикер: OZON (NASDAQ)

Дата размещения: 24.11.2020

Дата окончания приема заявок: 20.11.2020

Диапазон размещения: $22.5-27.5

Оценка компании: $4.4 млрд

Объем размещения: $750 млн

Андеррайтеры: Morgan Stanley/ Goldman Sachs/ Citigroup/ UBS Investment Bank

Проспект IPO: форма S1/A

Рейтинг: 3 из 5, участвую на 5-6% портфеля

Анализ компании

Ozon Holdings (OZON на NYSE) – российская e-commerce компания, основанная в 1998 году. Ozon является вторым по размеру игроком на российском рынке электронной коммерции после Wildberries (который в 2-2.5 раза больше, чем Ozon). Бизнес Ozon состоит из маркетплейса и прямых продаж:

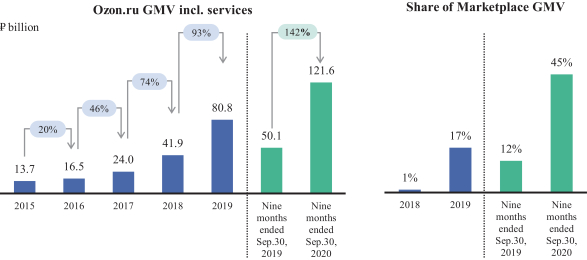

Ozon Marketplace. В 2018 компания разработала и запустила собственную площадку для продаж, используемую продавцами и покупателями. Ozon выступает как платформа для других продавцов (мерчантов) – данный сегмент бизнеса составляет 15% от выручки за 9 месяцев 2020 и 45% Gross Merchandise Value (GMV). GMV – важная метрика для маркетплейса, показывающая суммарную стоимость всех товаров или услуг, которые были проданы мерчантами маркетплейса.

Direct Sales. Также Ozon продает покупателям товары напрямую, предварительно закупая из самостоятельно – данный сегмент представляет 51% GMV и 79% выручки за 9 месяцев.

GMV Ozona с 2015 года значительно вырос – с 13.7 млрд рублей до 121.6 млрд рублей за 9 месяцев 2020 (это соответствует росту в 142% в сравнении с аналогичным периодом 2019). Причем интересно, что темпы роста несколько лет назад был достаточно низкими, а в последние годы ускорялись вместе с ростом масштаба бизнеса – достаточно редкая ситуация.

Рост доли внешних поставщиков в обороте – общий тренд на e-commerce рынке, большинство компаний, включая Amazon и других крупных международных игроков, также увеличивают долю своих маркетплейсов в общем бизнесе. Это позволяет предлагать более эффективно использовать ресурсы компании (не требуется большой оборотный капитал) и предлагать потребителям более широкий перечень доступных товаров. На 30 сентября Ozon совместно с продавцами маркетплейса имел более 9 млн SKU (уникальных товаров).

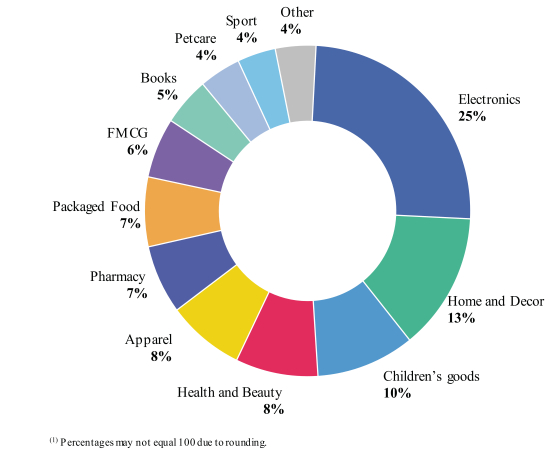

Продажи Ozon хорошо диверсифицированы по категориям, наибольшую долю в 25% занимает электроника:

На сегодняшний день приложение Ozon является одним из лидирующих приложений для покупок по количеству активных пользователей – 10 млн активных месячных пользователей (MAU – monthly active users) на 30 июня 2020, также 70% заказов маркетплейса совершается сегодня через приложение. Ozon имеет более 43 сортировочных пункта, 7500 шкафов для доставок, 4600 пунктов самовывоза и около 2700 курьеров, что позволяет в Москве, Санкт-Петербурге и Московской области предлагать доставки в тот же день, а доставка на следующий день покрывает более 40% населения России.

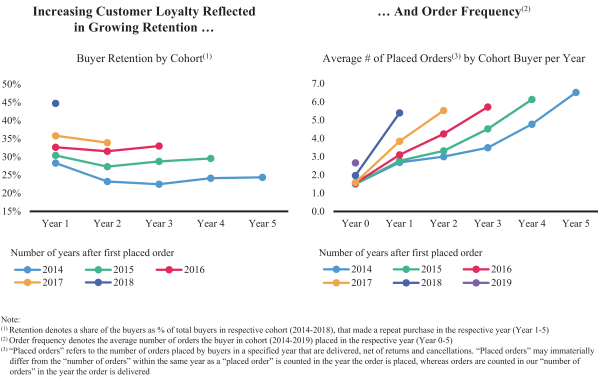

Растет ежегодное количество заказов на пользователя: покупатели, зарегистрировавшиеся в 2014 году, делали в среднем 4.5 заказов в 2018, а в 2019 это количество увеличилось до 6.5 – такая динамика наблюдается по всем годам.

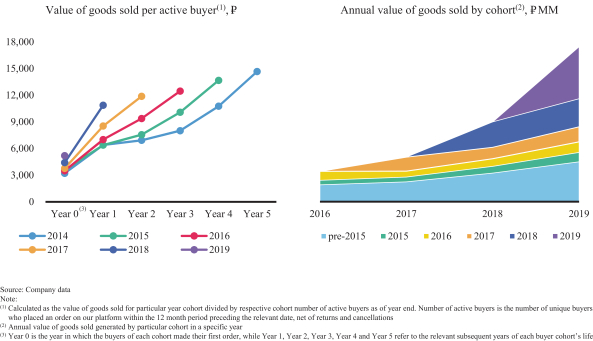

В денежном выражении когорты клиентов также показывают положительную динамику – со временем начинают тратить больше.

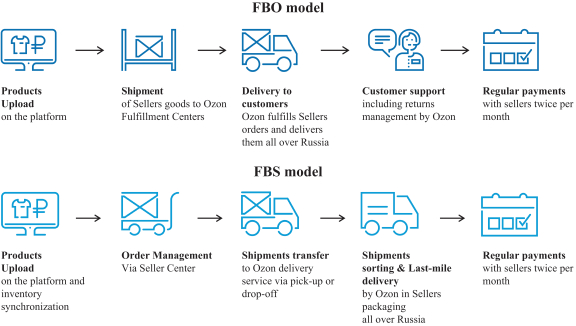

Всего у Ozon Marketplace 11.4 млн покупателей и 18.1 тыс продавцов. Ozon предлагает своим продавцам две логистические модели – FBO (Ozon берет на себя все логистические операции) и FBS (значительная часть логистики находится на стороне поставщика). Модель FBO обычно используют небольшие продавцы, которые не имеют собственных складских помещений или не могут выполнять заказы самостоятельно, а модель FBS больше подходит для более крупных клиентов, которые располагают своими складами и могут доставлять товары. Комиссия торговой площадки состоит из общей цены продажи продукта, платы за доставку, хранения товара, сбора за возврат продукта.

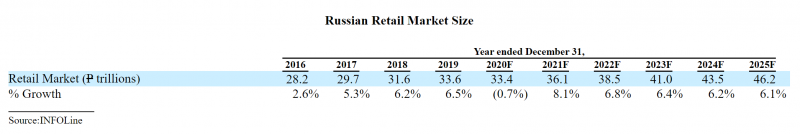

Общий рынок ритейла в России составляет 33 трлн рублей и растет на 5-6% в год (в основном за счет инфляции) не считая спада в этом году из-за пандемии.

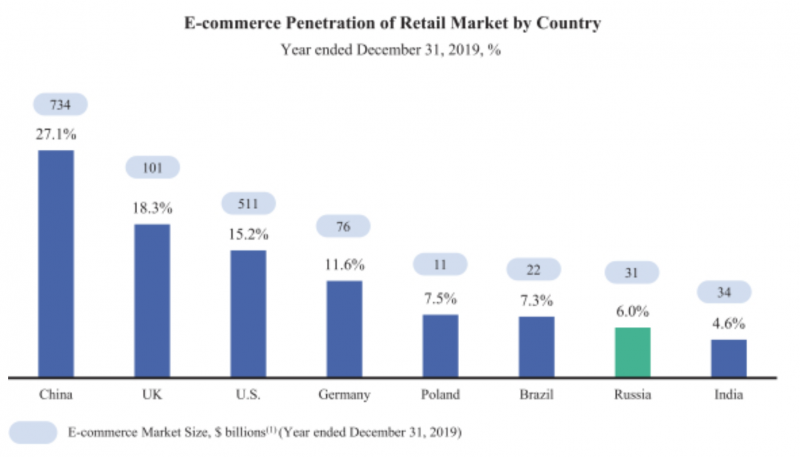

При этом проникновение электронной коммерции низкое, в 2019 году на нее приходилось около 6% рынка (или чуть больше 10% рынка непродовольственных товаров), в этом году будет 8-9% рынка. По этому параметру Россия пока отстает от большинства других стран.

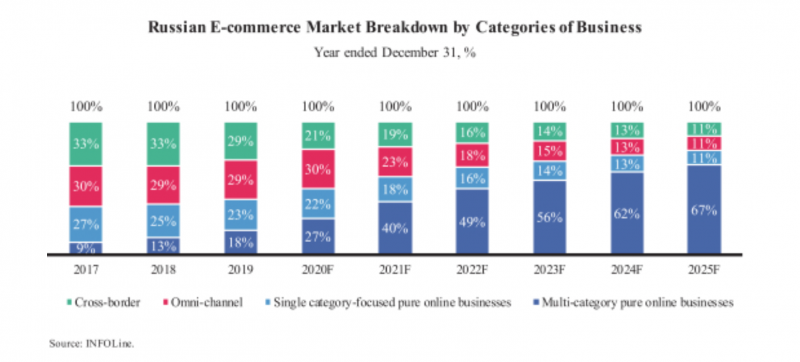

Ozon приводит прогноз INFOLine, согласно которому на рынке электронной коммерции будет расти доля маркетплейсов (таких как Ozon) и в ближайшие годы они заберут большую часть рынка. При этом доля трансграничной торговли, наоборот, снизится. В целом, эти тренды соответствуют происходящему на зарубежных рынках и выглядят вполне разумно. Ozon сейчас занимает около 6-7% рынка и рассчитывает значительно увеличить свою долю.

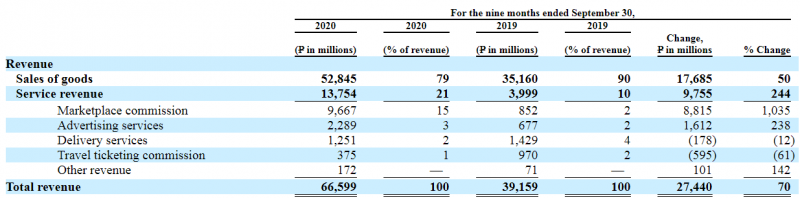

Бизнес компании хорошо растет – как за счет прямых продаж, так и за счет маркетплейса, чья доля заметно увеличилась в 2020 – с 4 млрд рублей до 13.7 млрд рублей, что соответствует 244% росту. Важное отличие – при прямых продажах оборот равен выручки, а в модели маркетплейса в выручку попадают только комиссии платформы, а не весь оборот. В то же время в процентах от выручки комиссионная модель имеет намного более высокую маржинальность.

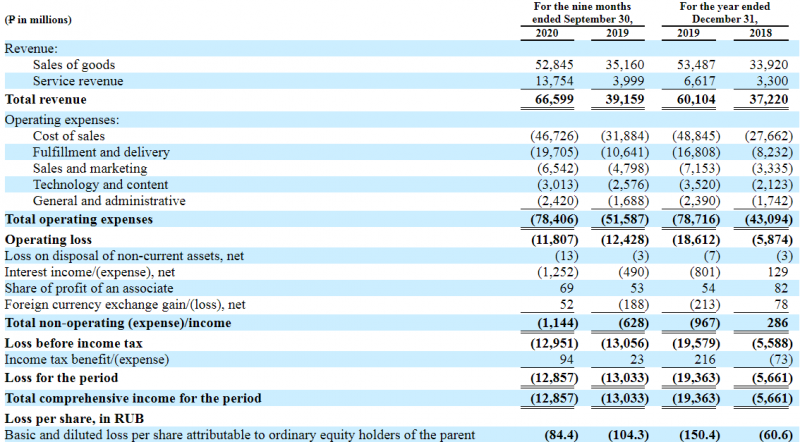

При этом Ozon остается убыточным на операционном уровне. В 2020 году убыток пока примерно на уровне прошлого года, хотя в процентах от выручки есть положительная динамика, т.е. экономика бизнеса постепенно улучшается.

В 2020 выручка выросла на 70% – в большей степени за счет прямых продаж, которые выросли на 50% или на 17 млрд рублей в денежном эквиваленте. Сервисная выручка состоит в основном из комиссии маркетплейса и рекламных сборов.

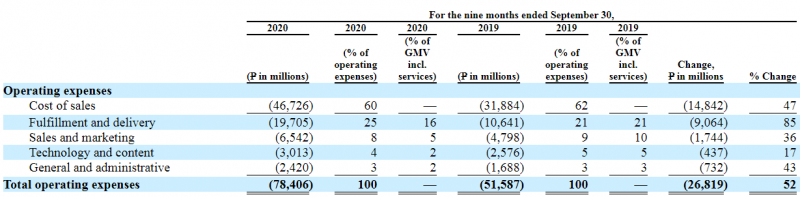

Помимо затрат на себестоимость, которые составляют 60% операционных расходов, Оzon больше всего тратит на логистические операции – порядка 25% от всех операционных расходов.

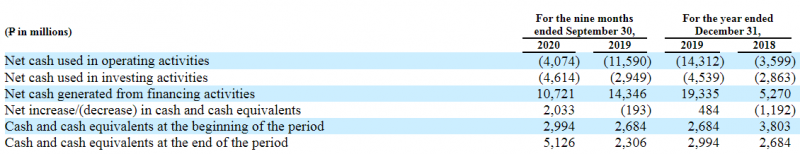

Убыток по операционному и чистому денежному потоку Ozon меньше чем в PnL и продолжает уменьшается.

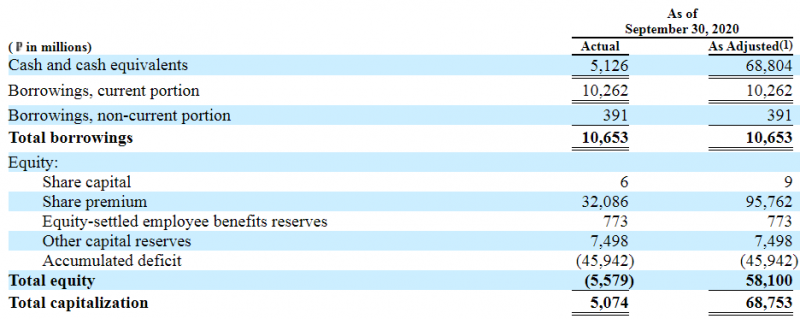

В ходе размещения Ozon планирует привлечь около $700 млн. Сейчас у компании нет долга и небольшой запас кэша на счете.

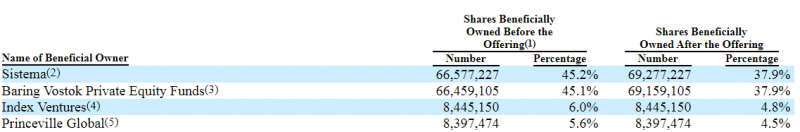

Крупнейшими акционерами компании являются АФК Система и Private Equity фонд Baring Vostok, владеющие по 45% акционерного капитала.

За все время своего существования Ozon привлекла довольно внушительную сумму, особенно по меркам российского рынка – около $700 млн, 150 из которых были получены этой весной.

Оценка компании

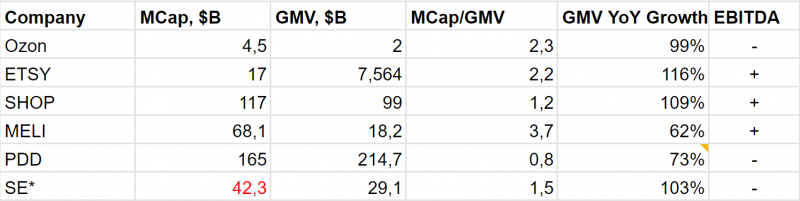

То, что Ozon интересный и перспективный бизнес, особенно для российского рынка, где кроме Яндекса и Mail.ru Group по сути нет технологических компаний, не вызывает больших вопросов. Хотя сейчас Ozon убыточен, у меня нет больших сомнений, что он сможет выйти в прибыль в ближайшие 3-5 лет. Как это обычно бывает в таких ситуациях, ключевой вопрос – насколько оправдана оценка бизнеса. При текущем диапазоне цены акций от $22.5 до $27.5 оценка компании составляет $4-5 млрд. При LTM GMV 150 млрд рублей это дает оценку EV/GMV = 2-2.5 при темпах роста GMV 130% в рублях в последнем квартале. Другие мультипликаторы считать нет смысла, так как EBITDA/прибыль отрицательные, а выручка сильно зависит от доли продаж маркетплейса, поэтому ее не очень корректно использовать для сравнения разных компаний в секторе.

Сравним Ozon с аналогами несколькими способами. Во-первых, можно сравнить Ozon с недавними сделками и IPO по аналогичным компаниям в России и Восточной Европе.

Яндекс.Маркет. В июне этого года Яндекс выкупил 45% Яндекс.Маркета за 42 млрд рублей, оценив весь бизнес в 93 млрд рублей. Яндекс не раскрывает GMV своего e-commerce подразделения, однако его можно оценить из публичных источников. В третьем квартале 2019 года Беру имел оборот около 2 млрд рублей в месяц, а в 3 квартале 2020 вырос на 134% (чуть чуть быстрее Ozon), т.е. GMV сейчас составляет около 14 млрд рублей в квартал – это в 3 раза меньше, чем у Ozon.

Так как сезонность у компаний должна быть примерно одинаковая, можно предположить, что GMV Беру составляет 45-50 млрд рублей, т.е. формально получается тот же мультипликатор EV/GMV = 2. Однако вместе с Беру Яндекс также выкупил Яндекс.Маркет, который генерирует несколько миллиардов рублей в квартал высокомаржинальной рекламной выручки. Таким образом, если сравнивать оценку Ozon со сделкой Яндекса и Сбербанка, то она выглядит высокой (или Яндекс дешево купил Маркет).

Allegro. Второй бенчмарк – крупнейший e-commerce игрок в Польше Allegro, который вышел на IPO в октябре на бирже в Варшаве. Акции компании выросли в первый день торгов на 60% и сейчас она стоит около 19 млрд долларов. Это дает оценку около 2.5 EV/GMV, что соответствует верхней границе оценки Ozon на IPO. Allegro медленнее растет, но уже генерирует большую прибыль, поэтому сложно однозначно сказать, насколько оценки компаний сопоставимы.

Другой способ оценки – сравнить Ozon с уже торгующимися на рынке e-commerce компаниями в других странах. В качестве выборки возьмем компании с сопоставимыми темпами роста (более 100% в год или близкими к этому) – Etsу (ETSY – США), Shopify (SHOP – Канада, но основной рынок в США), MercadoLibre (MELI – Латинская Америка), Pinduoduo (PDD – Китай) и Sea Limited (SE – Юго-Восточная Азия).

Если сравнить мультипликатор Ozon с аналогами, он выглядит недешевым, хотя и нельзя сказать, что супер дорогим. Однако если Ozon разместится по верхней границе диапазона и акции еще вырастут на открытии торгов на несколько десятков процентов, то компания будет стоить уже больше 3 GMV, что достаточно дорого. Есть пример Mercado Libre в Латинской Америке, где мультипликатор выше, но там компания безусловный лидер рынка и помимо e-commerce развивает платежные решения и другие сервисы, поэтому их не совсем корректно сравнивать напрямую. На всякий случай комментарий насчет Sea Limited – у компании два больших бизнеса, e-commerce Shoppee (аналог Ozon) и гейминговая платформа Garena. Я грубо разделил капитализацию пополам, чтобы сделать ее оценку.

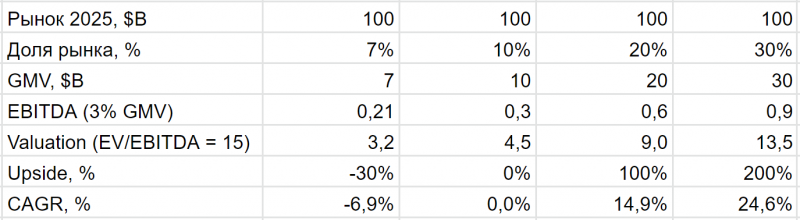

Можно сделать еще одно упражнение, чтобы понять долгосрочный потенциал стоимости бизнеса Ozon. Возьмем прогноз российского E-commerce рынка на 2025 год (около $100 млрд), и посчитаем сценарии с разной долей рынка Ozon (от текущих 7% до 30% – я не верю, что может быть больше, и даже 30% – весьма оптимистично). Возьмем маржинальность по EBITDA 3% от GMV (у польского Allegro 5%, но он почти монополист на рынке с маржой по EBITDA около 50%, Ozon вряд ли придет к таким цифрам). Возьмем EV/EBITDA = 15 (это в 2-3 раза выше мультипликаторов российского ритейла и на уровне американского ритейла, довольно оптимистично).

В супер оптимистичном сценарии получаем рост в 3 раза за 5 лет, а если Ozon просто сохранит текущую долю рынка, то акции скорее вообще упадут (хотя бизнес при этом вырастет в 3+ раза от текущих уровней просто за счет роста рынка). И важно понимать, что это расчет от цены размещения, если на открытии акции вырастут на несколько десятков процентов, то апсайд станет еще меньше.

Естественно, этот расчет сделан на коленке и в зависимости от предпосылок результат может сильно отличаться. Однако, на мой взгляд, даже в таком виде он полезен для понимания возможного апсайда и рисков – призываю всех сделать подобные расчеты с предпоссылками, в которые верите, если планируете покупать акции, особенно не в самом IPO, а с рынка.

Как участвовать в IPO Ozon

Способы, о которых я знаю, так как есть счета в брокерах:

- Фридом Финанс, стандартные условия участия в IPO от $2000 с локапом 3 месяца, комиссия 3-5% за вход и 0.5% за выход

- Тинькофф, от $5500, формально пишут, что комиссия 0.25%, но я в нее не очень верю, вероятно, без локапа

- Финам, участие от $5000, комиссия 0,118%, но не менее 1450 рублей, локап 3-4 рабочих дня

Варианты в других брокерах, о которых рассказали знакомые и подписчики (не уверен в информации, лучше уточнить у брокеров):

- БКС от $50 тысяч, комиссия 6%, локап 10 дней

- ВТБ от $50 тысяч, и вроде еще есть какой-то вариант от 3000 рублей для покупки акций на Мосбирже, но выглядит странно

Если знаете о других вариантах участия в IPO Ozon – буду рад, если поделитесь в комментариях.

Итог

На мой взгляд Ozon – хороший бизнес, но по цене IPO уже стоит справедливо или даже немного дороговато исходя из бенчмарков с международными аналогами и возможного апсайда при будущем росте бизнеса. Тем не менее вокруг компании довольно много ажиотажа, особенно на российском рынке, поэтому планирую участвовать в размещении ограниченной заявкой на 5-6% портфеля.

Участвовать буду одновременно через Фридом и Тинькофф, будет интересно сравнить аллокацию. Через Финам тоже подал заявку, свободного кэша на счете меньше $5000, посмотрим, как исполнит ли ее брокер в счет плеча. С рынка покупать акции не планирую, вероятно рассмотрел бы покупку по оценке около $3 млрд (это около $16 за акцию).

Update 25.11.2020

В итоге начислили акции во всех трех брокерах, через которых участвовал в IPO. Итоговые аллокации составили:

- Тинькофф – 40%

- Фридом Финанс – у меня около 35%, общий диапазон 0.5-65%

- Финам – 14.4%

Интересный момент, что акции вчера начали торговаться на ММВБ около 18:30, а на Nasdaq позже на 1-2 часа. Аллокации получились на удивление большими, в совокупности с ростом акций на 35-40% в первый день торгов приятная доходность. В Тинькофф и Финаме нет локапов, уже закрыл позиции (вчера в Тинькофф, сегодня в Финаме). Позицию во Фридоме держу, хеджировать пока не планирую.

По текущей оценке акции Ozon, на мой взгляд, не интересны для покупки и стоят достаточно дорого, с рынка не стал бы покупать.

Закрытие позиции 25.02.2021

Сегодня закрою позицию в OZON после окончания трехмесячного локапа. Позицию не хеджировал, доходность с учетом комиссии получилась 102% – отличный результат за 3 месяца. В качестве цены фиксации идеи беру котировку на закрытие торгов в среду.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: