Summary

Компания: Olo Inc

Тикер: OLO (NYSE)

Дата размещения: 17.03.2021

Дата окончания приема заявок: 15.03.2021

Диапазон размещения: $16-18

Оценка компании: $2.4 млрд

Объем размещения: $300 млн

Андеррайтеры: Goldman Sachs/J.P. Morgan/RBC Capital Markets

Проспект IPO: форма S1/A

Рейтинг: 4 из 5, участвую на 8-10% портфеля

Анализ компании

Olo Inc (OLO на NYSE) – американская технологическая компания, основанная в 2006 году. Компания разработала собственную облачную SaaS платформу для ресторанов.

Компания предоставляет открытую облачную платформу, которая позволяет ресторанам оптимизировать свои бизнес процессы. Платформа легко интегрируется в экосистему ресторана и объединяет различные разрозненные решения. Сама платформа имеет несколько ключевых характеристик:

Ordering. Полностью интегрированные в экосистему ресторана решения, позволяющие клиентам делать заказы напрямую и оплачивать услуги ресторана любым удобным цировым методом.

Dispatch. Предлагает ресторану наиболее удобные способы доставки, выбирая наиболее выгодную службу доставки (или эффективно управляет собственными курьерами ресторана) на основе цены и времени доставки.

Rails. Автоматически централизует и управляет меню и ценами ресторана и доступностью в зависимости от расположения ресторана. Также автоматически интегрирует заказы агрегаторов в POS-системы ресторана, исключая необходимость делать это вручную.

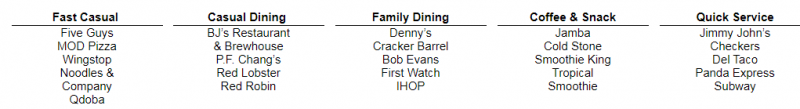

На сегодняшний день клиентами компании являются около 64 тыс ресторанов в различных точках мира, которые представляют более 400 ресторанных брендов. Сегодня через платформу компании проходит около 2 млн заказов в день.

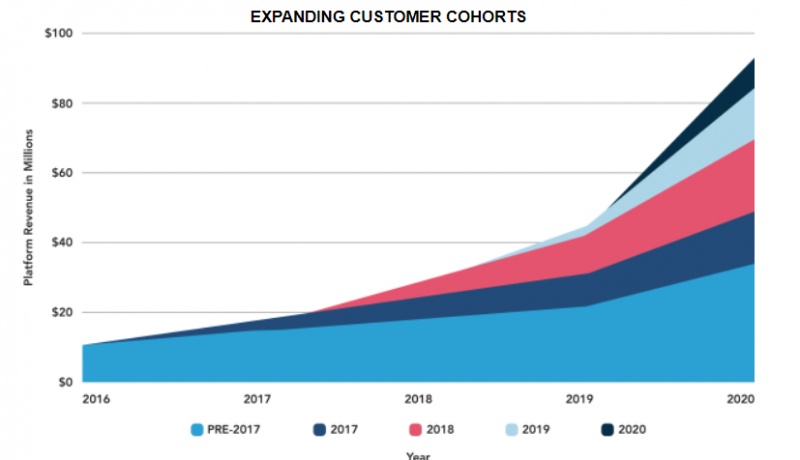

Когорты клиентов выглядят хорошо – рост происходит, как за счет новых клиентов, так и за счет увеличения затрат старых.

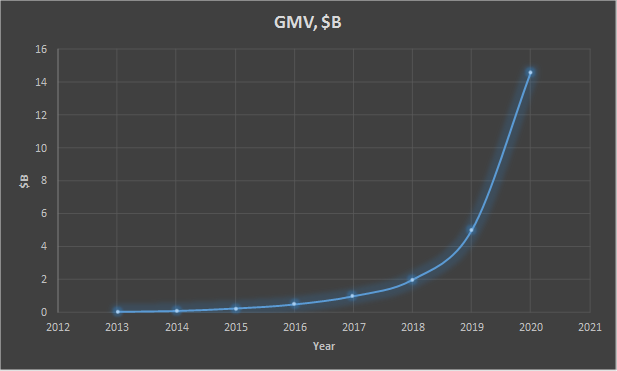

Общий оборот товаров (Gross Merchendise Volume, GMV) показывает впечатляющий рост на отрезке с 2013 года. В последние 2 года GMV выросло с $2 млрд в 2018 до $14.6 млрд в 2020. Конечно, огромное влияние на бизнес компании оказал коронавирус, из-за которого люди будучи на изоляции вынуждены были заказывать доставку продуктов и прочей еды. В 2020 GMV вырос почти в 3 раза.

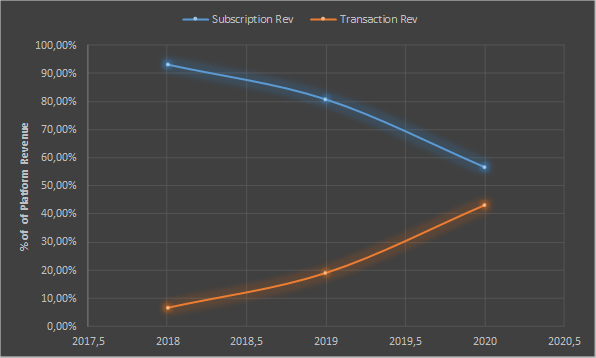

Почти вся выручка приходится на платформу Olo. За пользование услугами платформы Olo клиенты платят комиссии по контрактам, которые обычно заключаются на 3 года, затем они автоматически продлеваются. Дополнительно Olo берет процент с транзакций за пользование одной из услуг платформы (Dispatch или Rails) с ресторанов, а также взимает комиссии с транзакций с различных агрегаторов, которые пользуются услугами Olo, например, DoorDash – в 2020 году выручка от DoorDash составила почти 20% от всех продаж. Таким образом, основной рост выручки в последние годы происходит не за счет модели подписки, а за счет комиссий с совершаемых транзакций, доля которых в процентах от выручки платформы выросла с 6% в 2018 до 43% в 2020.

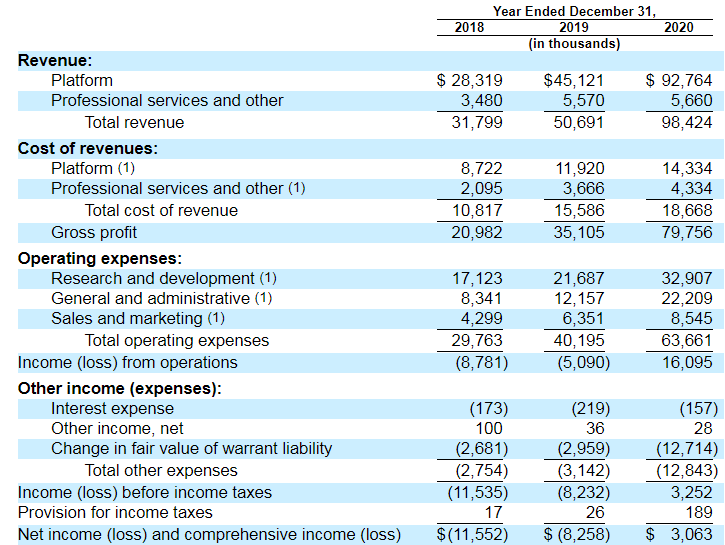

В 2019 году бизнес компании вырос на 60%, а в 2020 этот рост составил почти 100%. При этом 2020 стал первым годом, когда компания вышла в плюс по операционной и чистой прибыли. Большую часть операционных расходов составляют расходы R&D, что не совсем свойственно для SaaS компаний, у которых обычно большую часть расходов обычно составляют затраты на продажи и маркетинг. Это, в целом, хороший сигнал – компания мало тратит на привлечение клиентов и может больше инвестировать в развитие продукта.

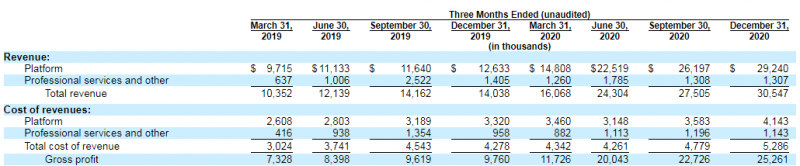

Несмотря на то, что 2020 год был нестандартным из-за влияния коронавируса, выручка компании заметно увеличилась не только во втором квартале 2020, но и далее, когда ограничения начали постепенно снимать.

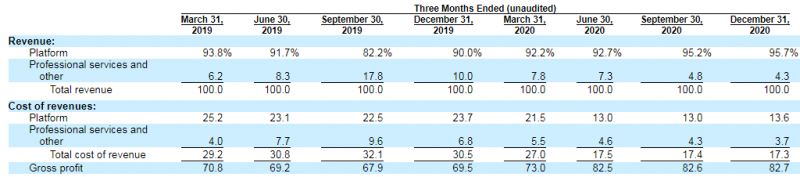

Маржинальность бизнеса высокая, как и у многих SaaS компаний. К тому же с начала 2019 года она выросла с 70% до 83%, что является отличным показателем даже для SaaS индустрии.

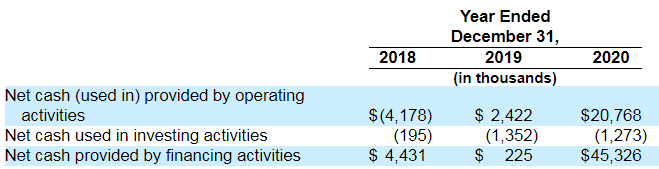

Операционный поток компании вышел в плюс еще в 2019 году, а в 2020 увеличился более чем в 8 раз. Также в 2020 году компания провела эмиссию привилегированных акций на сумму $49 млн, что отразилось на денежном потоке от финансовой деятельности.

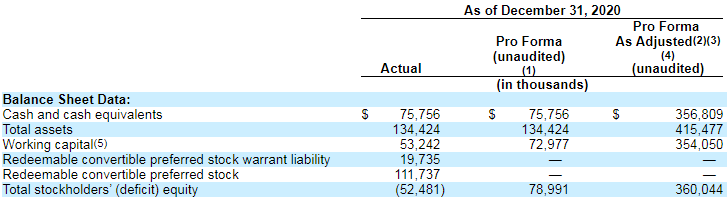

У Olo нет долга, поэтому деньги, полученные в ходе размещения, она потратит на развитие бизнеса. Денежная позиция после IPO суммарно с текущим кэшем на балансе составит $356 млн.

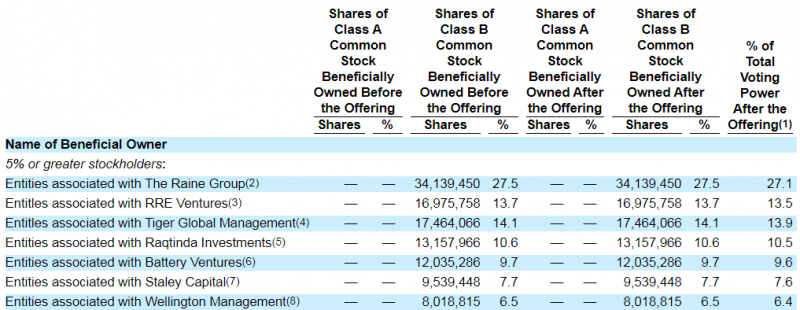

Среди акционеров Olo множество венчурных фондов и инвест компаний, суммарно владеющих около 90% акционерного капитала. Многие из членов совета директоров Olo являются менеджерами этих фондов и фирм.

За все время существования компания привлекла около $81 млн инвестиций – достаточно скромная сумма по меркам текущего венчурного рынка.

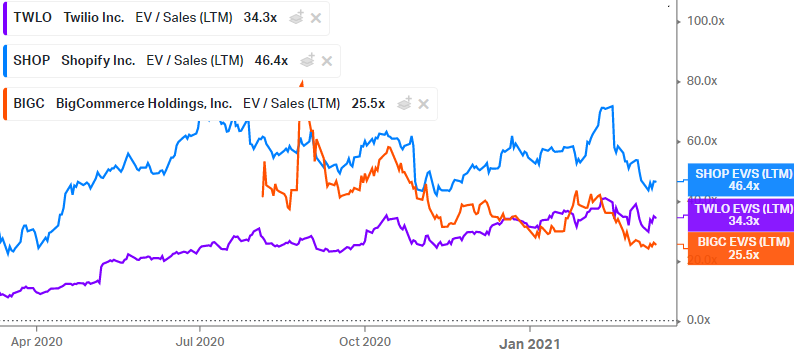

При LTM выручке в $98.5 млн и EV=$2.15 млрд, мультипликатор EV/S LTM равен 21.7. При сравнении с другими SaaS компаниями, например, с Shopify и BigCommerce, которые работают в смежном сегменте E-Commerce, это достаточно дешево – SHOP стоит вдвое дороже при сопоставимых темпах роста, а BIGC дороже при намного более низких. Можно еще сравнить с Twilio, у которой бизнес также завязан на комиссиях с транзакций, он также стоит значительно дороже. При этом Olo прибыльна в отличие от TWLO и BIGC. В общем, по текущей цене оценка Olo выглядит более чем адекватно по меркам SaaS компании, но с высокой вероятностью диапазон размещения будет увеличен.

Итог

У Olo отличный бизнес, который быстро растет и уже прибылен, что достаточно редко бывает в последних SaaS IPO. Оценен он тоже вполне адекватно при текущем диапазоне размещения. Участвую в IPO на свободную ликвидность во Фридоме на 8-10% портфеля.

Закрытие позиции 23.06.2021

Вчера закрыл позицию в OLO после окончания трехмесячного локапа. Позицию не хеджировал, прибыль с учетом комиссии получилась 38%. В качестве цены фиксации идеи беру цену котировки на закрытие торгов во вторник.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: