Summary

Компания: nCino

Тикер: NCNO (NASDAQ)

Дата размещения: 14.07.2020

Дата окончания приема заявок: 12.07.2020

Диапазон размещения: $28-29

Оценка компании: $2542 млн

Объем размещения: $217 млн

Андеррайтеры: BofA Securities/ Barclays Capital/ KeyBanc Capital Markets/ SunTrust Robinson Humphrey

Проспект IPO: форма S1/A

Рейтинг: 4 из 5, участвую на 15% портфеля

Анализ компании

nCino – ведущий поставщик облачного ПО для банков и кредитных кооперативов. Предоставляемая платформа оцифровывает, автоматизирует и упрощает различные сложные рабочие процессы с использованием аналитики, AI (искусственный интеллект) и ML (машинное обучение). Это позволяет банкам эффективнее выдавать кредиты, открывать депозитные и другие счета с соблюдением нормативных требований и легче привлекать новых клиентов.

Спрос на облачные решения в банковском секторе продолжает расти. Компания оценивает в $10 млрд текущий рынок, который может занять, а весь рынок оценивается в $376 млрд (данные Gartner за 2018 год). В целом, банковский сектор – огромный и неэффективный рынок с большим количеством старых IT-систем, и в нем есть очень большой потенциал для оптимизации.

Продукт nCino построен на базе платформы Salesforce, который также является инвестором компании (об этом ниже). Фактически nCino взяли универсальную CRM, адаптировали ее под специфические требования сложной и зарегулированной индустрии и продают как отдельное решение. nCino платит Salesforce около 15% от выручки за то, что использует платформу компании для своего продукта.

С точки зрения бизнес-модели наиболее близкой к nCino является компания Veeva (VEEV), которая также построила IT-продукт на базе Salesforce, но для другой огромной и сложной индустрии – здравоохранения. С момента IPO в 2013 году акции Veeva выросли почти в 13 раз и компания достигла выручки более 1 млрд долларов.

Доходы nCino состоят из двух сегментов: за подписку и за установку и обслуживание ПО. Как правило, установка и обслуживание в начальный период занимает от 3 до более чем 18 месяцев (зависит от размера банка). Соответственно в начальный период установка и обслуживание ПО составляли существенную часть доходов. С ростом базы клиентов в структуре доходов начинает преобладать выручка по подписке, что является плюсом – она более стабильна и предсказуема и инвесторы очень любят SaaS компании. Доля подписки в структуре выручки выросла с 65% до 75% за последние два года.

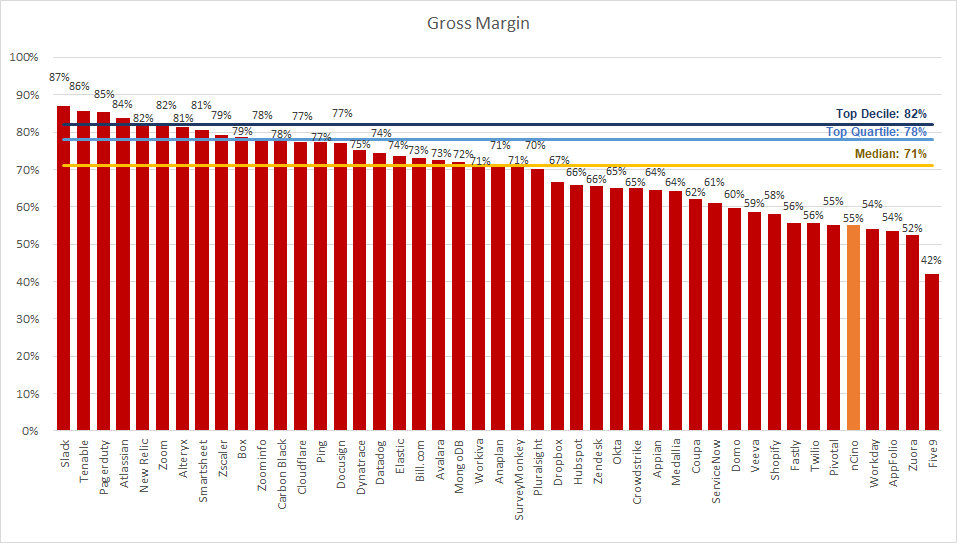

В целом бизнес отлично растет – около 50% в год. Пока компания убыточна, но ее экономика улучшается – за последние два года валовая маржа выросла с 48% до 54%. Это кстати низкий показатель для SaaS компаний, у многих из которых она составляет 70-80%+. В случае nCino маржинальность тянут вниз услуги по установке и обслуживанию ПО, имеющие маржинальность менее 10%. SaaS часть бизнеса при этом имеет валовую маржу 70%, которая также немного растет. С ростом бизнеса и доли SaaS выручки маржинальность бизнеса nCino, вероятно, вырастет ближе к 70% или даже выше, что является очень хорошим показателем.

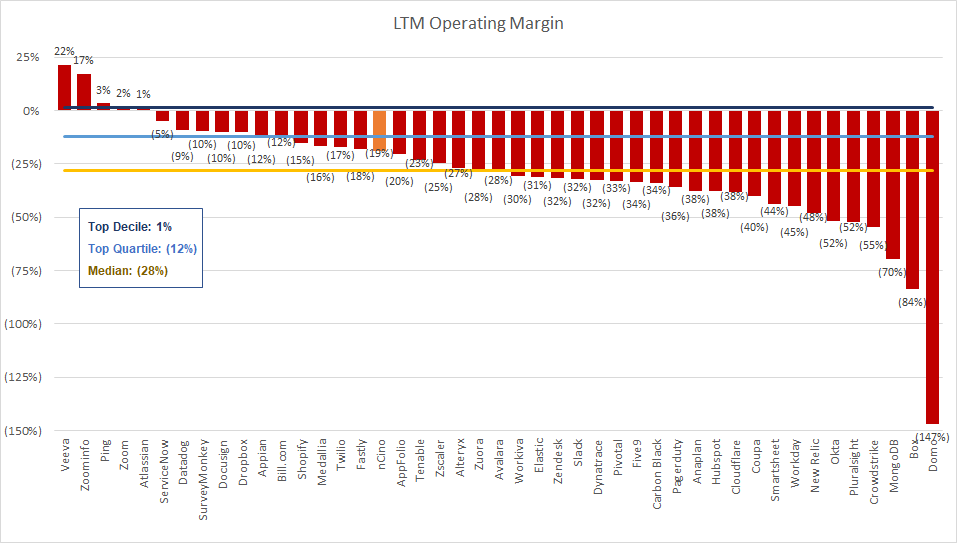

Операционные расходы компании быстро растут вместе с бизнесом, но их доля в выручке постепенно падает – с 80% в 2018 году до 74% в 2020 (здесь и далее речь о финансовом годе, который заканчивается 31 января, поэтому nCino живет уже в 2021 финансовом году). В целом операционный убыток компании как процент от выручки сокращается, что позитивно – у компании понятный путь выхода в прибыль с ростом масштаба бизнеса.

Денежный поток nCino пока также отрицательный, минус меньше, чем в прибыли – это типично для IT-компаний. В 2019 году компания потратила 52 млн долларов на покупку двух более маленьких IT-компаний Visible Equity и FinSuite, поэтому фактические OCF и FCF за 2020 финансовый год составили -9 и -15 млн долларов.

У nCino 100 млн долларов кэша на балансе компании чуть больше чем долг, после IPO денежная позиция будет составлять порядка $300 млн – это много (2.5 годовых выручки) и даст значительные ресурсы для роста. Долга нет, как и у большинства IT-стартапов, финансируемых венчурными инвесторами, большую часть обязательств составляет отложенная выручка.

За все время с момента основания nCino привлекла 213 млн долларов венчурного капитала, из которых 100 млн осталось на балансе и 52 млн были потрачены на M&A, т.е. бизнес рос достаточно эффективно.

Крупнейшим инвестором является PE/VC фонд Insight Partners, специализирующийся на инвестициях в IT-компании – ему принадлежит доля 46%. Среди крупных инвесторов Salesforce Ventures и Wellington с долей 13% и 9%, также в компанию инвестировал известный венчурный фонд Bessemer Venture Partners. В целом, хороший состав инвесторов.

Среди организаторов IPO один топовый банк (BofA Securities), Barclays, и несколько инвестиционных компаний поменьше.

Оценка компании

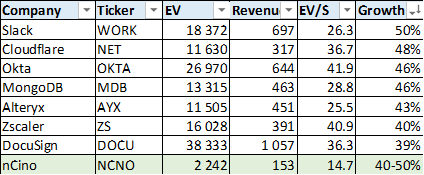

У nCino отличный бизнес, ключевой вопрос – сколько он стоит. К счастью, по SaaS компаниям есть много аналитики и можно его сравнить с аналогами. Ключевые параметры, которые нас интересуют – темпы роста бизнеса, маржинальность и мультипликатор EV/S.

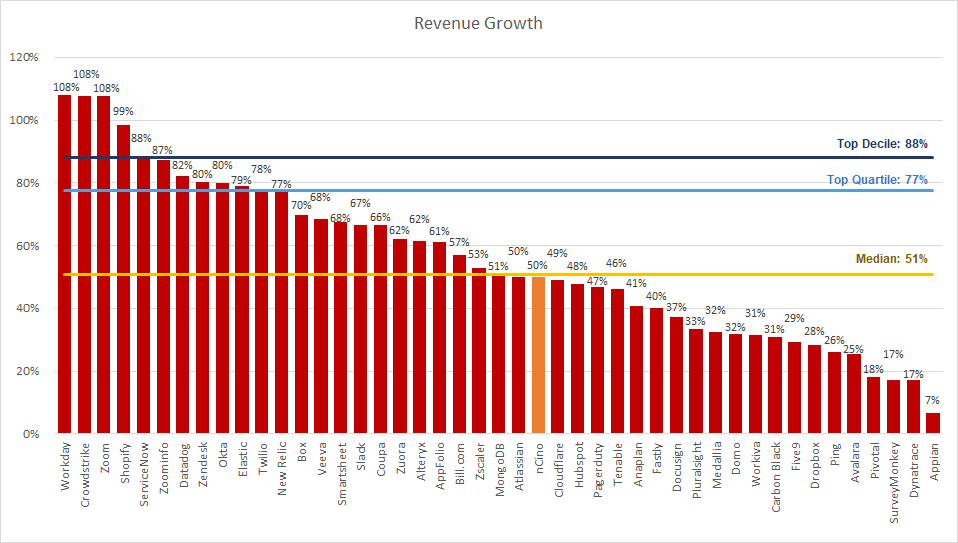

За последний квартал выручка nCino выросла на 50% год к году, это отличный показатель, хотя по меркам SaaS компаний не так много – на уровне медианы. Кроме того, нужно иметь в виду, что реальные темпы роста nCino чуть ниже – компания пишет, что 18% прироста обеспечили M&A сделки, т.е. реальные темпы роста выручки около 40%.

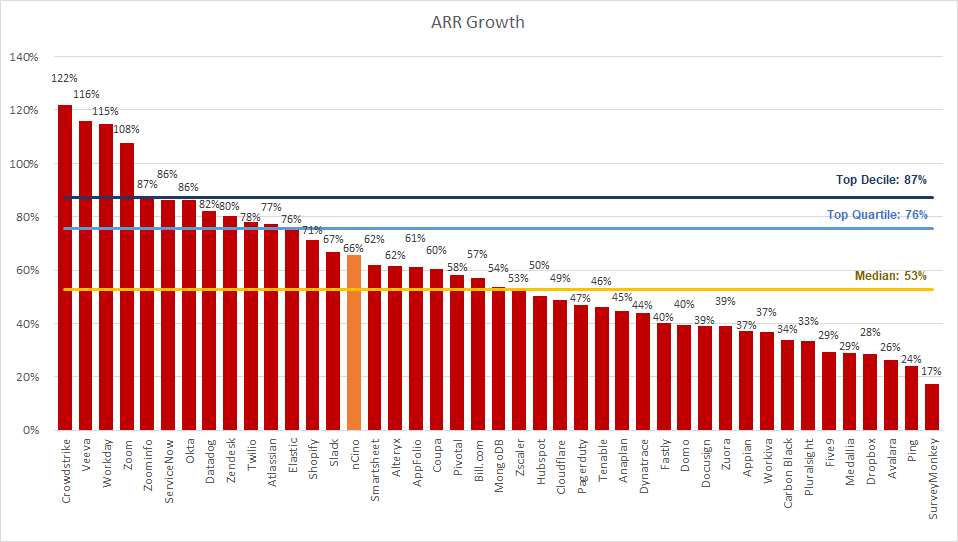

При этом выручка по модели подписки растет быстрее – на 66% год к году (вероятно около 50-55% с корректировкой на M&A).

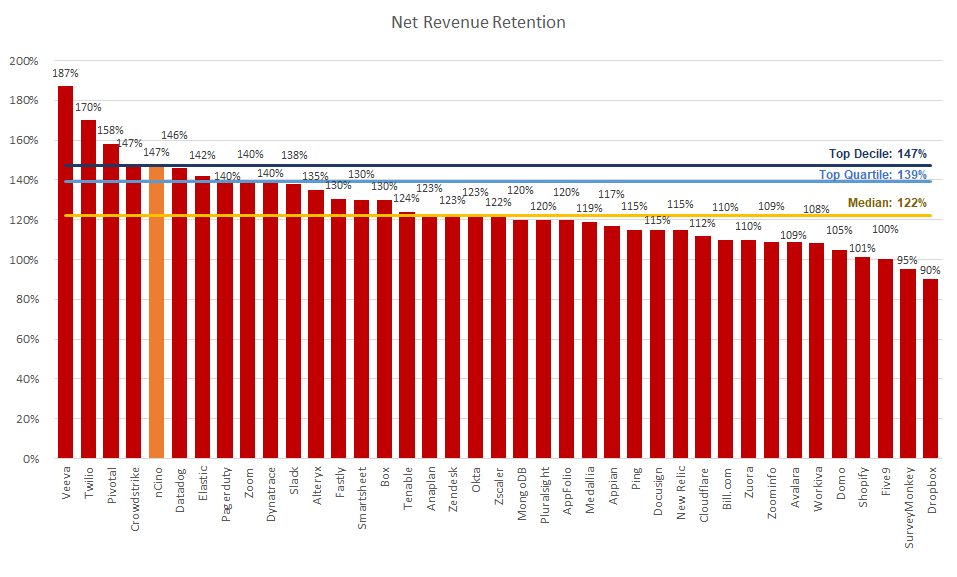

Еще одна важная метрика для SaaS компаний – Net Revenue Retention (у некоторых она называется чуть по-другому, например, dollar-based net retention rate). У nCino показатель находится на уровне 147% – очень хороший результат. По сути это означает, что действующие клиенты потратили услуги по подписке на 47% больше денег, чем год назад. По этой метрике nCino в топ-5 среди всех SaaS компаний, даже лучше Zoom, Datadog и многих других.

Далее посмотрим на маржинальность – здесь nCino внизу списка, но как мы выяснили выше, это связано с низкомаржинальными услугами по установке и обслуживанию ПО, потенциально маржинальность может вырасти до среднего уровня по индустрии около 70%.

При этом с точки зрения операционной маржинальности у nCino уже показатели лучше средних значений, несмотря на небольшой масштаб бизнеса.

Наконец, остается вопрос оценки бизнеса. Сравним nCino по мультипликатору EV/S с другими SaaS компаниями с аналогичными темпами роста (40-50% в последнем квартале). nCino с EV/S около 15 стоит мягко говоря не дешево, но если сравнить с аналогами (у которых EV/S 25-40), то видно, что даже после повышения диапазона размещения до $28-29 у компании огромный дисконт.

Исходя из этого считаю, что nCino с высокой вероятностью покажет рост 50-100% в первый день торгов, если диапазон размещения еще значительно не поднимут, и в любом случае вероятность низкой/отрицательной доходности низкая. Аллокацию, соответственно, ожидаю низкую.

Итого

Участвую в IPO примерно на 15% портфеля – это фактически все свободное обеспечение на счете во Фридоме. Оставил только $2000 в обеспечении, чтобы при необходимости их можно было отправить во IPO GOCO, по которому дедлайн для приема заявок в понедельник. Также еще пополню счет в понедельник на случай, если решу принять участие в IPO большей суммой. Обзор будет завтра или в понедельник утром, вероятно.

Я также провел в пятницу реструктуризацию портфеля во Фридоме – оставил там ликвидные позиции, на 75% от размера которых можно подавать заявку на участие в IPO (кроме акций Фридома, там 50%, и фонда IPO, который не может являться обеспечением). Когда их ETF начнет торговаться на бирже, вероятно, перенесу его на какой-нибудь другой счет, чтобы высвободить дополнительную ликвидность во Фридоме. Думаю сделаю пост чуть позже на эту тему.

Закрытие позиции 17.10.2020

Закрыл вчера позицию в IPO NCNO после окончания трехмесячного локапа. Доходность составила 137% с учетом хеджа 50% позиции в июле шортом в IB – в качестве цены фиксации идеи беру котировку на закрытие торгов в пятницу. Без учета хеджа доходность была бы немного больше – 144%.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: