Summary

Компания: МТС Банк

Тикер: MBNK (ММВБ)

Дата размещения: 25.04.24

Дата окончания приема заявок: 26.04.24

Диапазон размещения: 2350-2500 рублей

Оценка компании: 70-75 млрд рублей (80-85 млрд с учетом средств от IPO)

Объем размещения: ~10 млрд рублей (free float ~12%)

Информация об IPO: сайт

Брокеры: большинство крупных российских брокеров

Минимальная заявка: зависит от брокера

Анализ

Сначала несколько ссылок на материалы компании и разных аналитиков, которые смотрел или использовал:

- Материалы МТС Банка: презентация, отчетность 2023

- Обзор банковского рынка от Fnank RG

- Обзор Тинькофф

- Интервью: Тимофей Мартынов, Тинькофф

Коротко про компанию. МТС Банк – достаточно крупный частный банк, входит в топ-10 розничных банков и в топ-30 банков по общему объему активов в России. Принадлежит МТС, ранее принадлежал АФК Системе, но холдинг продал его своей дочке в ходе нескольких сделок в 2018-2019 годах.

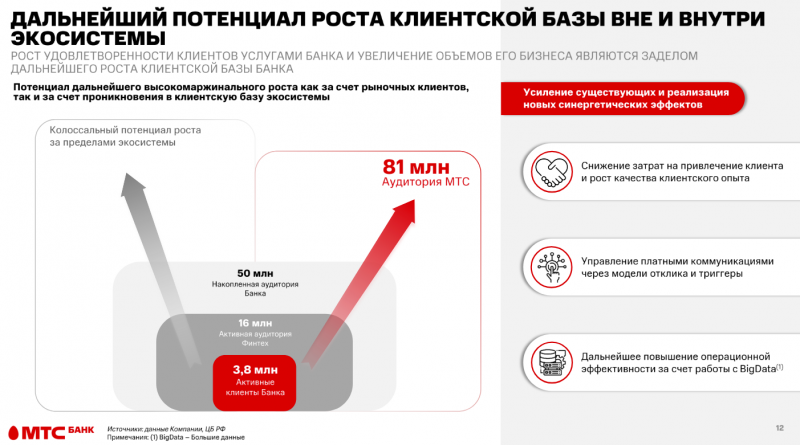

МТС Банк позиционирует себя как модный финтех и растет достаточно быстрыми темпами. Также МТС Банк делает фокус на то, что является частью большой экосистемы МТС с 80+ млн пользователей. Это, безусловно, дает банку свои преимущества с точки зрения снижения издержек на привлечение клиентов, более детального понимания их профиля и предпочтений и т.д.

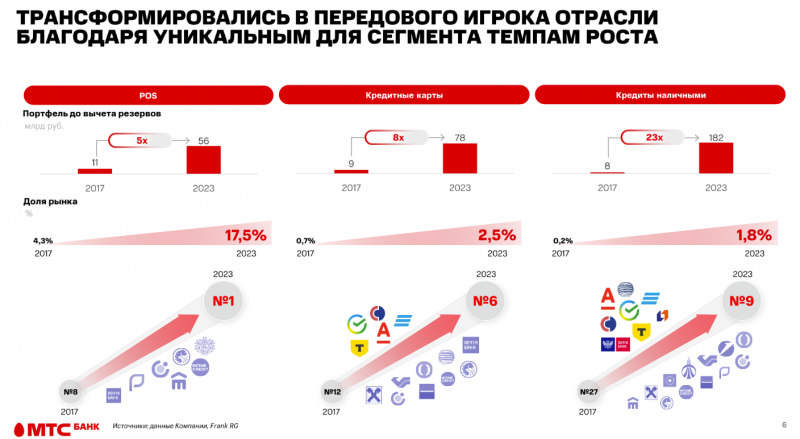

Соответственно, банк фокусируется на работе с розничными клиентами и почти не лезет в корпоративный сегмент, не считая небольшой доли МСБ. По объему портфеля в кредитах наличными и кредитных картах МТС Банк входит в топ-10 в России, а в POS кредитовании вообще вышел на первое место, во многом благодаря развитой розничной сети МТС.

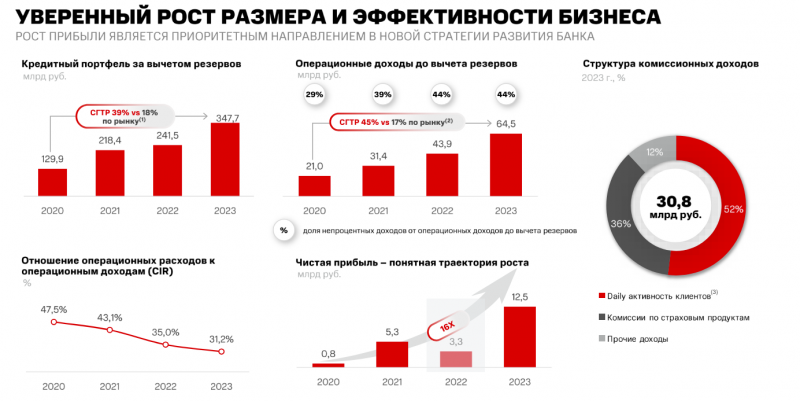

МТС Банк увеличил бизнес в несколько раз за последние годы и рос с CAGR 30-40%, что очень неплохо, учитывая непростые 2020 и 2022 годы для экономики, но при этом исторически не мог похвастаться высокой прибылью и рентабельностью. Из-за этого МТС приходилось несколько раз докапитализировать банк, чтобы нормативные ограничения по капиталу не ограничивали рост.

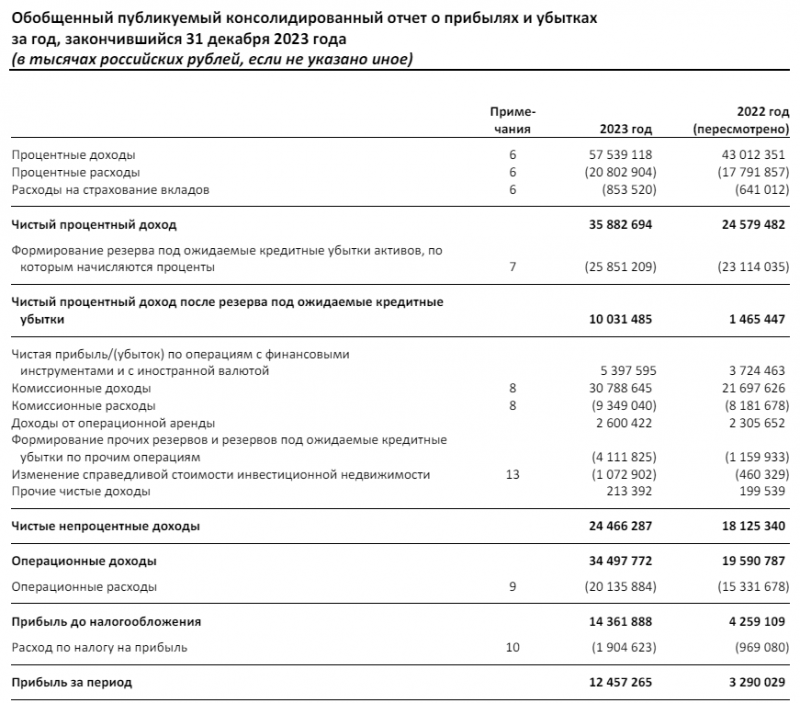

При этом у МТС банка значительную долю операционных доходов приносит комиссионная выручка, а CIR (отношение операционных расходов к доходам) сильно снизился и составляет чуть более 30%, что весьма неплохо. Основной негативный эффект на P&L оказывают резервы, которые съедают большую часть чистых процентных доходов.

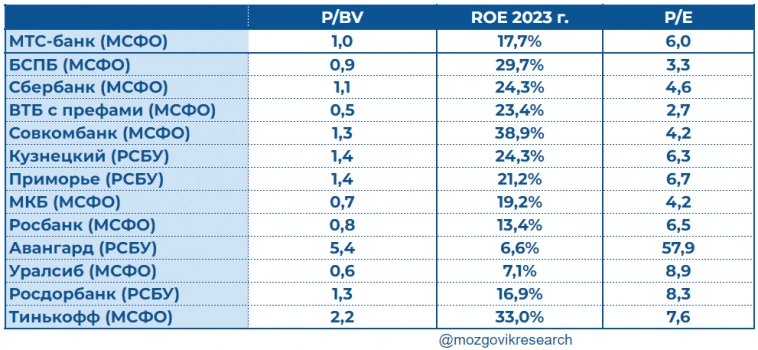

В итоге за 2023 год ROE МТС банка составил около 19% без учета суббордов на 5 млрд рублей и чуть меньше 18% с ними (сам банк удобно округляет ROE вверх до 20% в презентации). Это не ужасный, но и далеко не выдающийся показатель, даже у огромного Сбера выше, не говоря про Тинькофф, Совком и другие эффективные банки. Стоит при этом МТС Банк не сказать, что дешево – около 1 капитала (76 млрд рублей на конец 2023 года) и P/E ~6. Ниже сравнительная таблица по банкам от Мозговика.

Если брать текущие показатели МТС банка, то покупка его акций не выглядит интересной – Сбер, Совком, БСП стоят дешевле при лучших показателях, Тинькофф немногим дороже, но ROE и качество его бизнеса намного выше. Основная идея, которую продает менеджмент МТС банка инвесторам – это большой потенциал роста бизнеса и при этом они прогнозируют улучшение ROE до 30%.

Если банк удвоит кредитный портфель и капитал за 3-4 года и добьется целевого ROE (в презентации пишет среднесрочная перспектива, не называя сроки), то грубо он сможет генерировать 150*30% = 45 млрд рублей прибыли в год. Это даст P/E ~2 и потенциальную дивдоходность до 25% годовых (по дивполитике банк планирует направлять на дивиденды 25-50% прибыли). Это выглядит уже весьма неплохо, но достижение таких амбициозных целей лично для меня под вопросом. В рост объема бизнеса верю больше, но достичь стабильного ROE ~30% будет очень непросто, скорее закладываю как более реалистичный ориентир 22-25%.

Итого фундаментально МТС банк не выглядит особо интересным, если бы акции уже торговались на рынке по текущей оценке, то я предпочел бы просто купить Сбер. Но в IPO помимо фундаментального фактора нужно оценивать спекулятивный. Еще в пятницу были новости, что книга переподписана в 2 раза, а общий размер переподписки по итогу вполне может быть в 8-10 раз или даже более, если институциональные инвесторы и мелкие заявки физиков получат большую часть объема размещения.

Думаю наиболее близкий ориентир среди последних IPO – Европлан, там был похожий объем размещения и масштаб бизнеса. Тогда аллокация составила очень скромные 4.4%, думаю в этот раз может быть немного побольше, грубо ориентируюсь на диапазон 5-10%. Европлан при этом на открытии торгов вырос на ~15%, в случае МТС банка также ожидаю, что может быть умеренный спекулятивный рост в пределах 10-15%. В плюс МТС банку также играет то, что это известный бренд, понятный розничным инвесторам, и менеджмент компании рисует красивые перспективы в яркой презентации – все как любит широкая аудитория.

Выводы

Решил, что буду участвовать в IPO, подам заявку на ~40% портфеля в плечо. Скорее всего продам акции в первый день торгов, отпишусь по факту.

Update 26.04.2024

Закрыл позицию в МТС Банке вскоре после старта торгов, примерно в районе 2670 рублей. Аллокация получилась очень низкая, около 3.5%, в очередной раз символическая прибыль. Как писал ранее, фундаментально с текущей оценкой проще держать Сбер. МТС банк в теории может быть интересен при реализации планов менеджмента, но хочется посмотреть на трек-рекорд, чтобы оценить их достижимость.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: