Summary

Компания: Marqeta Inc

Тикер: MQ (NASDAQ)

Дата размещения: 09.06.2021

Дата окончания приема заявок: 07.06.2021

Диапазон размещения: $22-24

Оценка компании: $11.6 млрд

Объем размещения: $1 млрд

Андеррайтеры: Goldman Sachs/ J.P. Morgan/ Citigroup/ Barclays/ William Blair/ KeyBanc Capital Markets

Проспект IPO: форма S1/A

Рейтинг:

Анализ компании

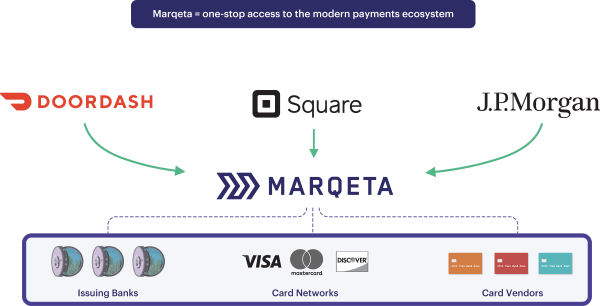

Marqeta Inc (MQ на NASDAQ) – американская финтех компания, разработавшая платформу для выпуска платежных карт и обработки транзакций.

Платформа компании позволяет клиентам выпускать карты в различных формах (от виртуальных до токенизированных), а также упрощает платежные транзакции, так как имеет прямую интеграцию с платежными системами VISA, MasterCard или PULSE. При этом компании тщательно следит за безопасностью своих карт и проводимых транзакций, выявляя потенциальные угрозы мошенничества.

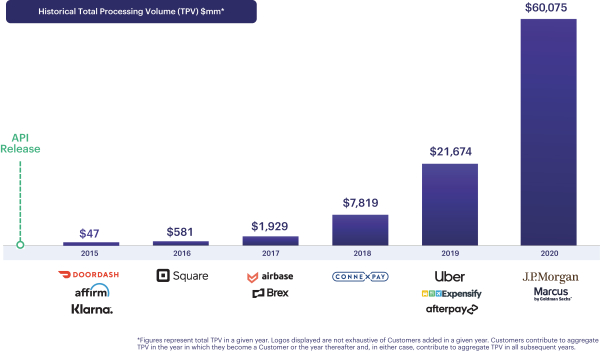

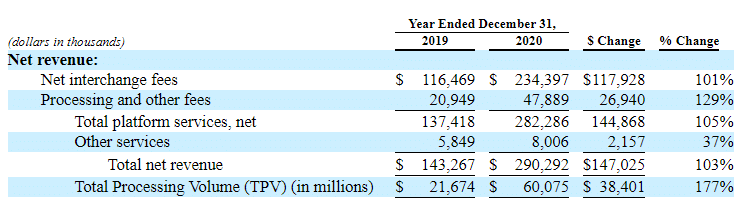

На 31 марта 2021 компания издала более 320 млн карт, а объем обрабатываемых платежей (TPV) составил более $60 млрд, показав рост в 177% в 2020 году.

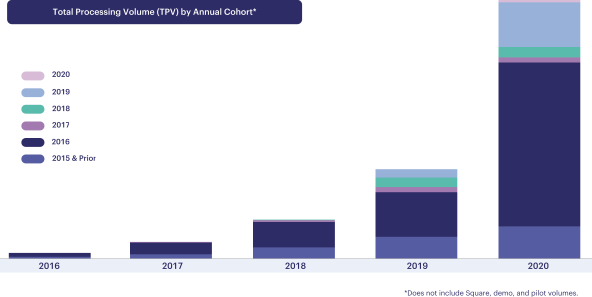

Когорты TPV в целом также показывают хорошую динамику, хотя сильно выделяется когорта 2016 года – именно тогда клиентом Marqeta стала крупная финтех компания Square, в 2018 на платформе Marqeta Square запустила свою первую версию Square Card, которой пользуются клиенты Square и активно увеличивают транзакционные объемы. С тех пор Square является самым крупным клиентом Marqeta Inc, на которого приходится около 60-70% выручки Marqeta.

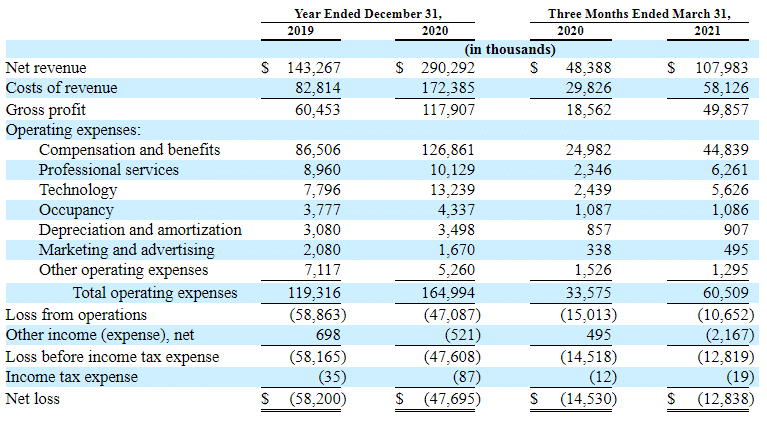

Бизнес модель Marqeta простая: большую часть выручки Marqeta получает комиссией от транзакций, проводимых по ее выпущенным картам, также значимая часть доходов приходится на выручку от обработки транзакций. В 2020 году бизнес Marqeta вырос на 103% до $290 млн, при этом маржинальность находится на уровне 40-42% – не очень много по меркам технологических компаний, но финтех в среднем имеет более низкую маржинальность, чем, например, SaaS. Бизнес пока убыточный, хотя в абсолютном и относительном выражении минус сокращается. Основная часть операционных расходов приходится на Compensation and benefits (аналог административных расходов), куда входят зарплаты, бонусы и выплаты акциями (stock-based compensation).

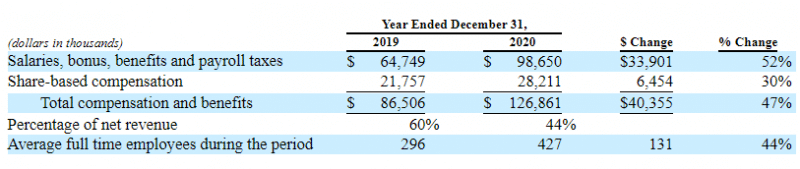

Примерно четверть выплат сотрудникам Marqeta делает акциями, остальное – денежные зарплаты, бонусы и прочие расходы. Затраты на персонал сократились с 60% до 44% за последний год – это в целом не очень много по меркам технологических компаний, но в случае Marqeta маржинальность бизнеса не очень высокая и эти затраты едва покрываются валовой прибылью.

Как писал выше, основные доходы Marqeta получает за счет комиссий и обработки платежей, оба сегмента в 2020 выросли на 100%+, при этом их доля в выручке составляет 81% и 17% соответственно.

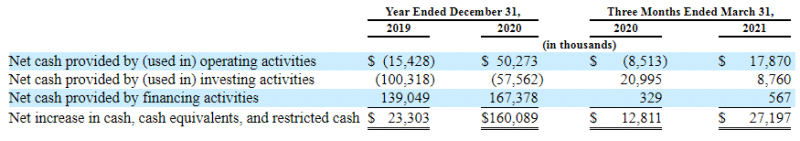

Операционный денежный поток в 2019 был отрицательным, хотя убыток меньше чем в P&L, а в 2020 и вовсе вышел в плюс и составил $50 млн.

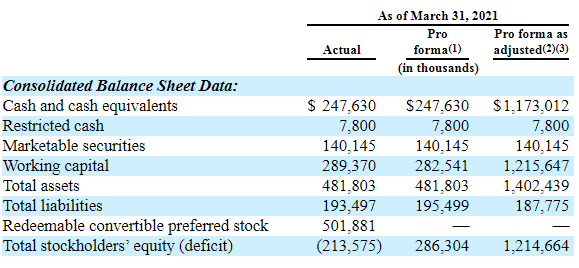

Количество акций, которые будут доступны на размещении, составит менее 9% от всех акций Marqeta. В ходе IPO компания планирует получить около $1 млрд, которые в сумме с текущей позицией составят $1.2 млрд – отличный запас прочности.

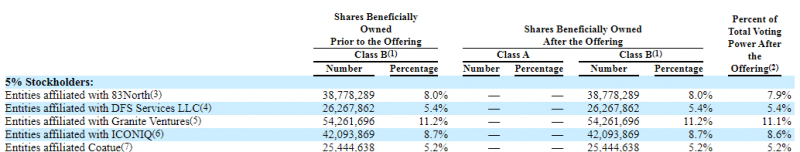

Акционерами компании в основном являются различные венчурные фонды, которые владеют 38% акционерного капитала Marqeta.

За все время существования компания привлекла около $530 млн венчурных инвестиций.

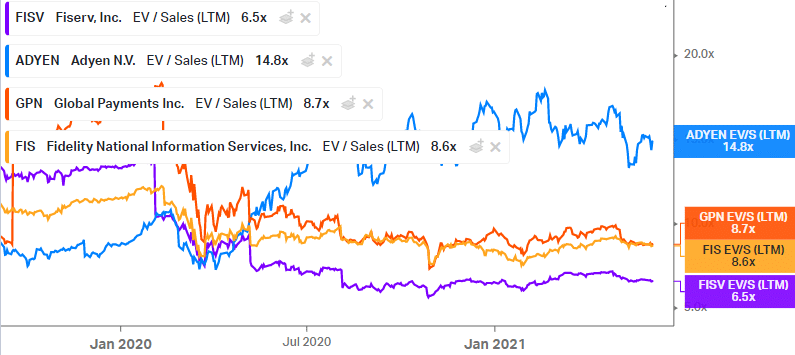

При EV в $10.4 млрд и LTM выручке в $350 млн мультипликатор EV/S LTM находится на уровне 30, при сравнении с конкурентами кажется, что в оценку Marqeta уже заложена приличная премия, хотя конечно приведенные компании не могут похвастаться такими темпами роста бизнеса, как у Marqeta.

Итог

Бизнес Marqeta очень быстро растет, но в значительной степени этот рост обеспечивает всего один клиент Square, что создает значимые риски для бизнеса. Также Marqeta стоит намного дороже аналогов в финтех секторе.

На этой неделе будет сразу 5 IPO, и почти все заявки пересекаются. Переиспользовать средства можно будет только между IPO Marqeta (в среду) и TaskUs (в пятницу). Общая доступная ликвидность во Фридоме для участия в IPO около 10-11% от всего портфеля, из них планирую около 2% направить в Marqeta и TaskUs, 5-6% в Monday.com и 1-2% в Lifestance Health и Zeta Global.

Закрытие позиции 13.09.21

Закрыл пятницу позицию в Marqeta после недавнего окончания локапа. Получился небольшой убыток в размере 1% с учетом комиссий за 3 месяца. В качестве цены фиксации идеи беру стоимость котировок на закрытие торгов в пятницу.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: