Summary

Компания: Европлан

Тикер: LEAS (ММВБ)

Дата размещения: 29.03.24

Дата окончания приема заявок: 28.03.24

Диапазон размещения: 835-875 рублей

Оценка компании: 100-105 млрд рублей

Объем размещения: ~12.5-13 млрд рублей (free float ~12.5%)

Информация об IPO: сайт

Брокеры: большинство крупных российских брокеров

Минимальная заявка: зависит от брокера

Анализ

Сначала несколько ссылок на материалы компании и разных аналитиков, которые смотрел или использовал:

- Материалы Европлана: презентация, отчетность 2023

- Обзор Тинькофф

- Интервью: РБК, Market Power

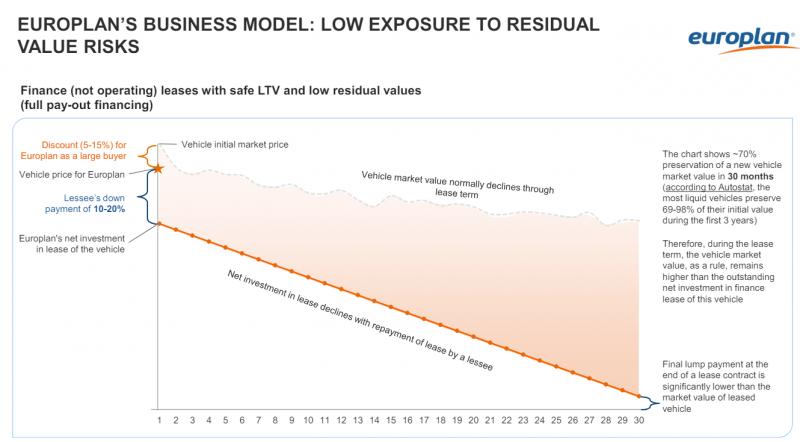

Коротко про компанию. Европлан – крупный игрок на рынке автолизинга в России. Если описать на пальцах бизнес Европлана, компания покупает легковые и грузовые автомобили, а также прочую технику, используя в основном банковские займы и облигации, а затем передает автомобили в финансовый лизинг клиентам (по окончании контракта клиент может выкупить транспортное средство). За счет эффекта масштаба Европлан может относительно дешево привлекать капитал и получать скидки от производителей автомобилей и техники, а большая часть клиентов – небольшие бизнесы, которые берут лизинг по более высоким ставкам – на этой разнице и живет бизнес. В случае неплатежей по лизинговому договору Европлан забирает автомобили и технику и как правило их остаточная стоимость выше обязательств, что снижает риски для бизнеса.

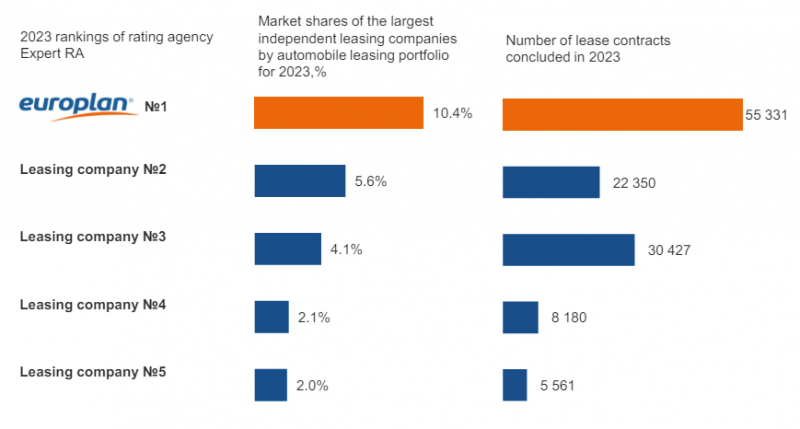

Среди независимых лизинговых компаний Европлан крупнейший, но большую часть рынка занимают лизинговые подразделения крупных банков, с их учетом Европлан занимает 2-3 место на рынке, в лидерах со значительным отрывом Газпромбанк.

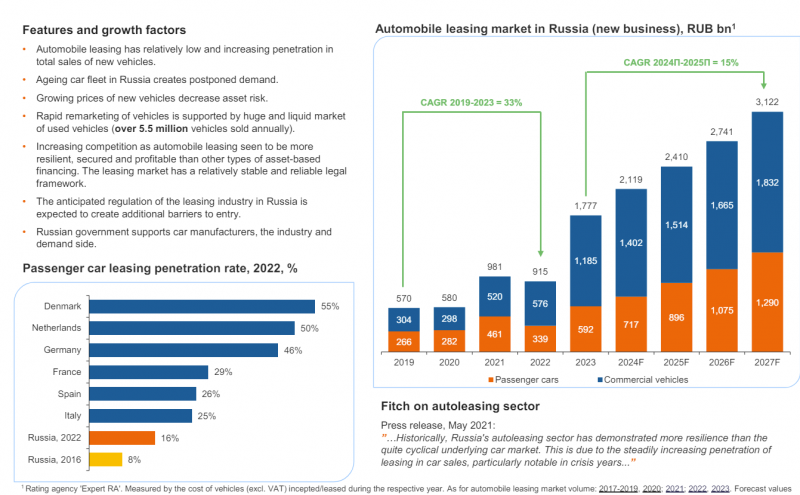

Рынок автолизинга в России растет неравномерно (в 2020 и 2022 годах были сложные периоды из-за ковида и СВО), но CAGR за последние 5 лет составил целых 33% и далее по прогнозам компании рынок продолжит расти на 15% в год. Основной драйвер роста – достаточно низкое проникновение лизинга относительно более развитых рынков.

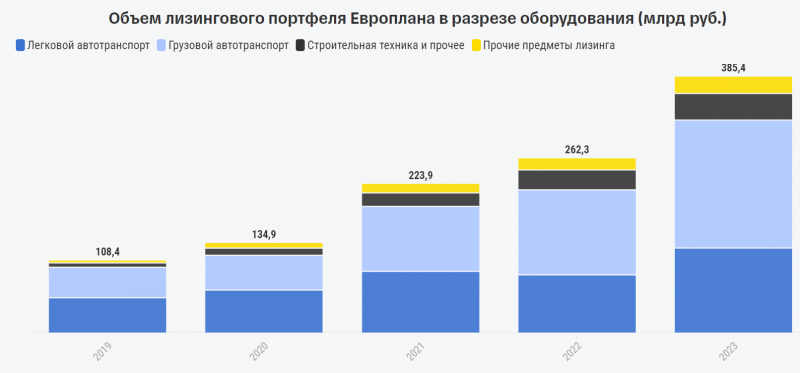

В портфеле Европлана более половины приходится на грузовые автомобили – этот сегмент рос быстрее легковых в последние годы. Строительная и прочая техника занимают относительно небольшую долю но в процентном отношении также быстро растут.

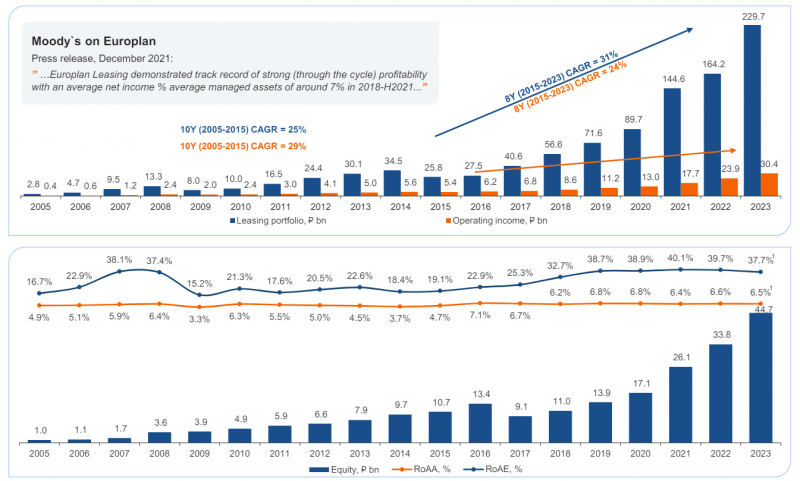

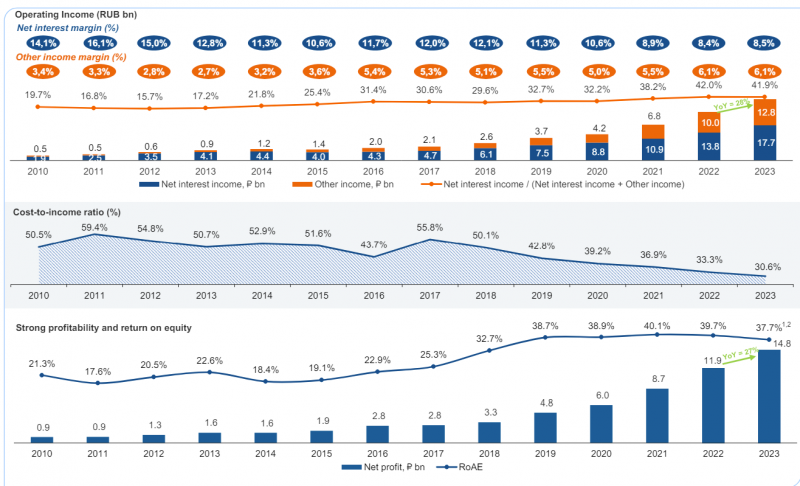

У Европлана хорошая история роста показателей, бизнес стабильно прибыльный и работает с высоким ROE, особенно последние 5 лет, где он держится на уровне 35-40%. Стоит отметить, что у Европлана за последние годы значительно сократилась чистая процентная маржа, но при этом выросли доходы от прочих услуг (страховки, обслуживание автомобилей и т.д.) и увеличилась эффективность бизнеса (CIR, т.е. отношение операционных расходов к доходам), что позволяет сохранять высокий ROE.

В общем, если сделать короткий промежуточный итог – у Европлана отличный качественный бизнес, который растет высокими темпами и генерирует хорошую отдачу на капитал и прибыль.

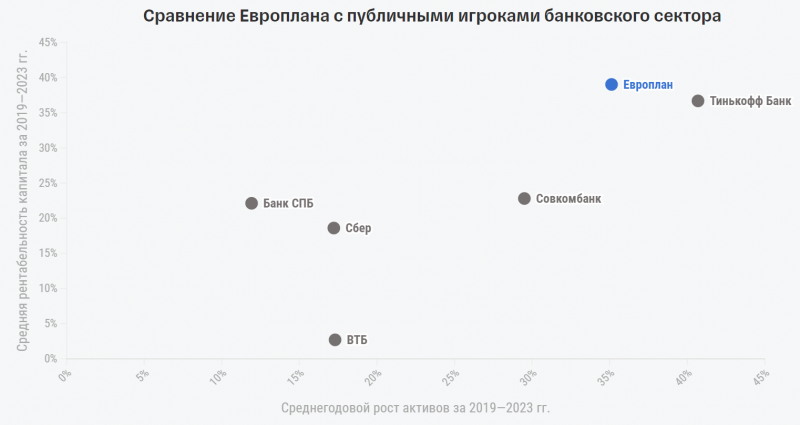

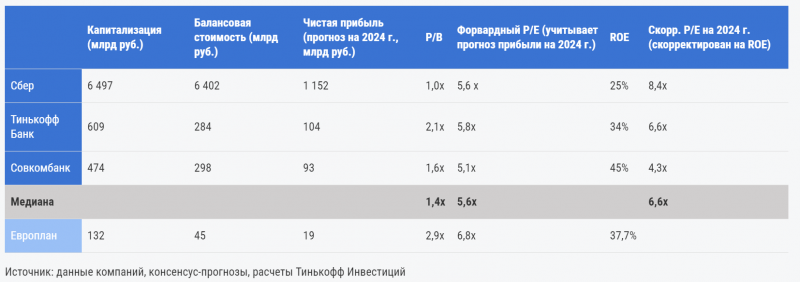

Далее вопрос оценки. Прямых аналогов Европлана на бирже нет, наиболее близкие по ROE и темпам роста – Тинькофф и Совкомбанк, хотя оба банка вероятно покажут в 2024 году ROE ниже Европлана (Тинькофф из-за сделки с Росбанком, а у Совкома в 2023 году были высокие нерегулярные доходы, которые вряд ли повторятся).

У Европлана LTM P/E ~7, это близко к Тинькофф (~7.5) и заметно выше Совкома и других банков (4-4.5 и ниже). По P/B Европлан также стоит дороже банков. Ниже справочно прогноз Тинькофф по форвардным показателям на 2024 год. В общем можно сказать, что Европлан стоит не очень дешево, но с учетом темпов роста и рентабельности – вполне справедливо. Также Европлан планирует направлять на дивиденды не менее половины прибыли, если предположить, что компания заработает 18-19 млрд рублей прибыли в 2024 году, то дивдоходность может составить около 9%, что в целом неплохо для растущего бизнеса.

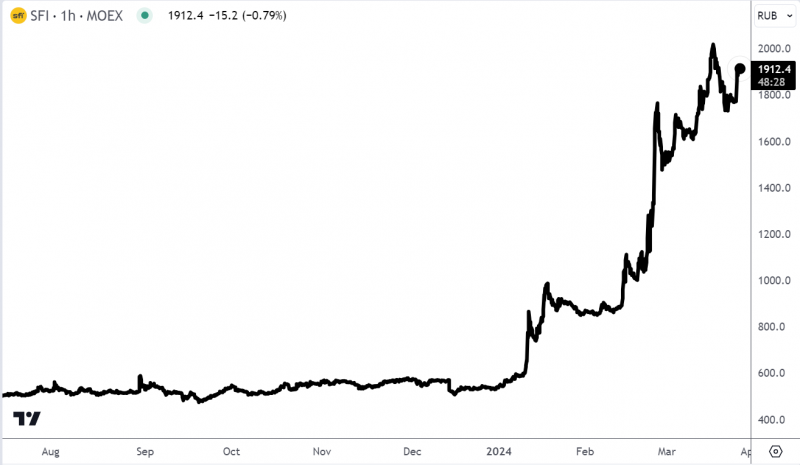

Наконец, третий момент, о котором стоит сказать – это мажоритарный акционер. 100% Европлана принадлежит SFI (торгуется на ММВБ, тикер SFIN), который в свою очередь контролируется Гуцериевым. Гуцериев известен своим недружественным отношением к миноритарным акционерам, поэтому при долгосрочном удержании позиции могут быть риски в области корпоративного управления.

Хотя в SFI было в последние месяцы большое раскрытие стоимости, особенно после планов погасить казначейский пакет в 55% акций, что привело к кратному росту котировок с начала года. Интересно, что даже после роста акций почти в 4 раза с начала года холдинг все еще оценен достаточно справедливо при текущей оценке Европлан, а если акции Европлана вырастут после IPO, то в SFI может быть еще дополнительный апсайд.

Выводы

Я решил спекулятивно поучаствовать в IPO Европлана, с учетом более менее крупного объема размещения по меркам российского рынка (12.5-13 млрд рублей) ожидаю, что аллокация может быть 20-30%. Планирую подать заявку на 20-25% портфеля, частично за счет плеча.

Стоит обратить внимание, что в разных брокерах дедлайн подачи заявки отличается. Например, в Финаме дедлайн уже в 10 утра 28 марта. В остальных крупных брокерах обычно чуть позже, но стоит заранее проверить, чтобы не пропустить.

Update 29.03.2024

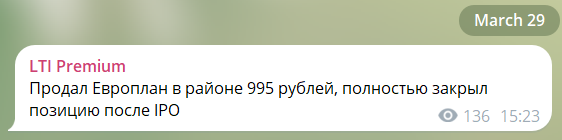

Для истории – закрыл позицию в +13-14% в первый день почти сразу после старта торгов, получилась небольшая прибыль в абсолюте из-за низкой аллокации, сейчас не держу акции.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: