Summary

Компания: Duck Creek Technologies

Тикер: DCT (NASDAQ)

Дата размещения: 14.08.2020

Дата окончания приема заявок: 12.08.2020

Диапазон размещения: $19-21

Оценка компании: $2568 млн

Объем размещения: $300 млн

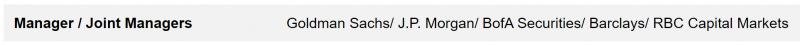

Андеррайтеры: Goldman Sachs/ J.P. Morgan/ BofA Securities/ Barclays/ RBC Capital Markets

Проспект IPO: форма S1/A

Рейтинг: 3 из 5, участвую на 8-10% портфеля

Анализ компании

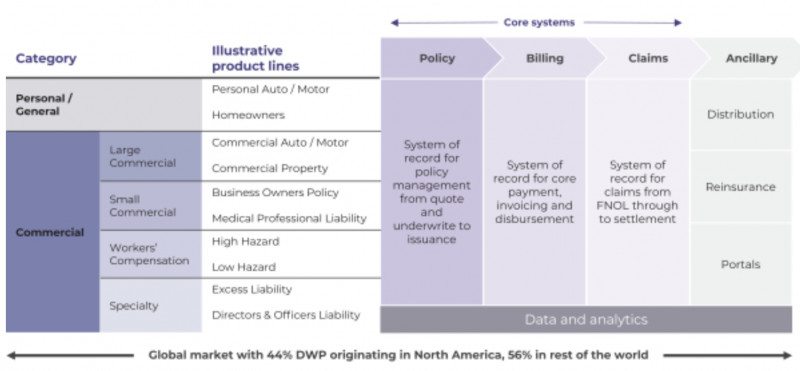

Duck Creek Technologies (DCT) – американская IT-компания, которая разрабатывает софт для индустрии страхования. Клиентами DCT являются страховые компании, которые предоставляют широкий перечень продуктов, включая страхование авто и недвижимости физических лиц, а также страхование различных коммерческих компаний. Софт DCT позволяет страховым компаниям оптимизировать внутренние процессы и продуктовые решения для клиентов. DCT оценивает свой рынок в 6 млрд долларов в США и 15 млрд долларов во всем мире.

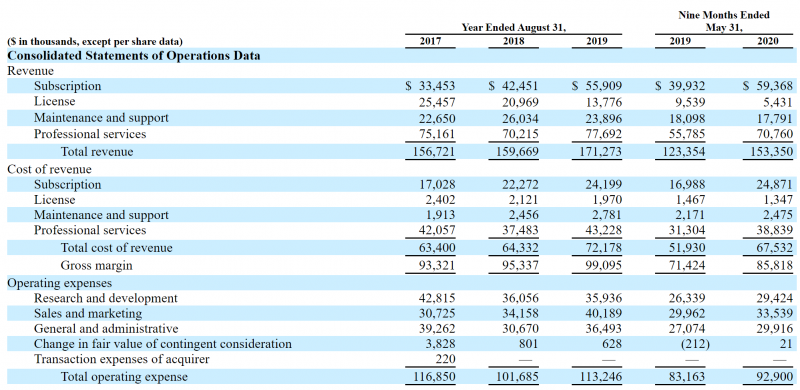

DCT позиционирует себя как SaaS компанию, хотя софт по подписке составляет только 40% выручки компании. Правда эта часть бизнеса быстро растет – за 9 месяцев текущего финансового года на 50%. Почти половину выручки составляют Professional Services – различные сопутствующие услуги, которые имеют более низкую маржинальность по сравнению с продажами софта, менее 50%. Из-за этого общая валовая маржа равна 55% – ниже, чем у большинства SaaS компаний.

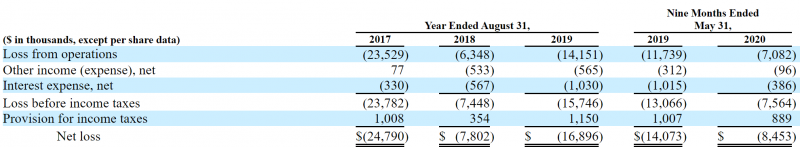

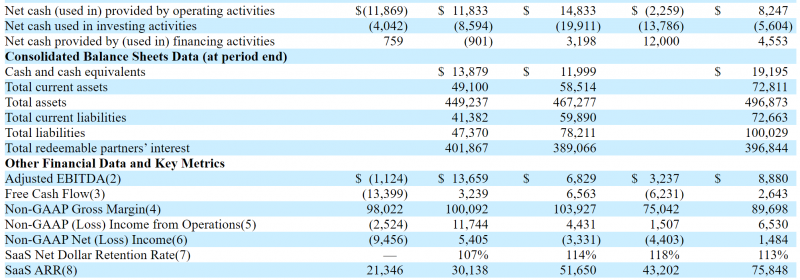

DCT сейчас убыточна на операционном уровне, хотя убыток не очень большой по меркам IT-компании. При этом FCF положительный, что также достаточно часто бывает в IT-секторе несмотря на убыток в P&L. У DCT немного кэша на балансе и нет долга, после IPO образуется приличная финансовая подушка – более годовой выручки.

DCT отдельно выделяет цифры по SaaS части бизнеса, так как она представляет наибольшую ценность в глазах инвесторов. ARR (Annual Recurring Revenue) растет на 75% год к году – отличный показатель. BDNR (Dollar Based Net Retention Rate) равен 113%, т.е. старые клиенты потратили на продукты DCT на 13% больше денег, чем годом ранее – неплохой, но не очень высокий показатель.

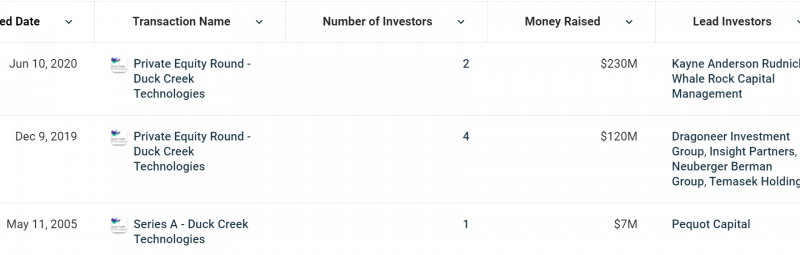

У DCT нетипичная для SaaS компании структура капитала и инвестиций – небольшой раунд А в 2005 году и два больших раунда за последние 8 месяцев в сумме на 350 млн долларов.

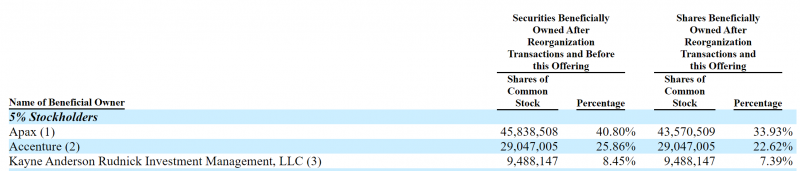

Крупнейшими акционерами при этом являются Private Equity фонд Apax и публичная консалтинговая компания Accenture, у которых после IPO будет 34% и 22.6% соответственно. Они получили инвестировали в DCT и получили акции где-то между 2005 и 2019 годом.

Среди андеррайтеров 3 из 4 топовых американских банков.

В целом DCT выглядит как неплохой бизнес с растущей долей SaaS, поэтому, как всегда, основной вопрос – оценка. В данном случае она осложняется тем, что темпы роста выручки сильно зависят от того, какие цифры брать за основу. За последний квартал выручка DCT выросла всего на 9%, но SaaS выручка при этом приросла на 43%. За последние 9 месяцев общая и SaaS выручка выросли на 24% и 50% соответственно.

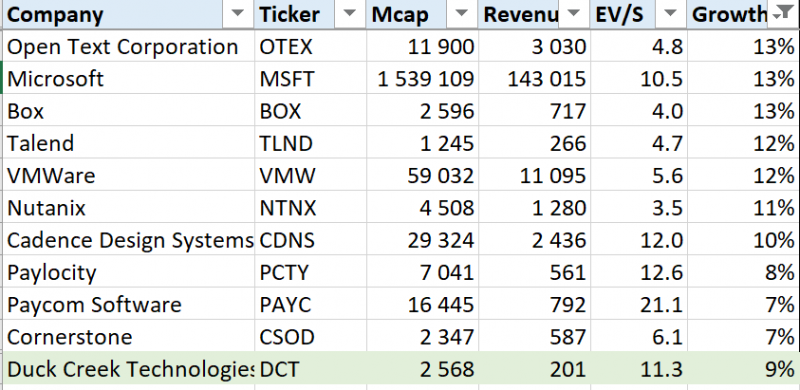

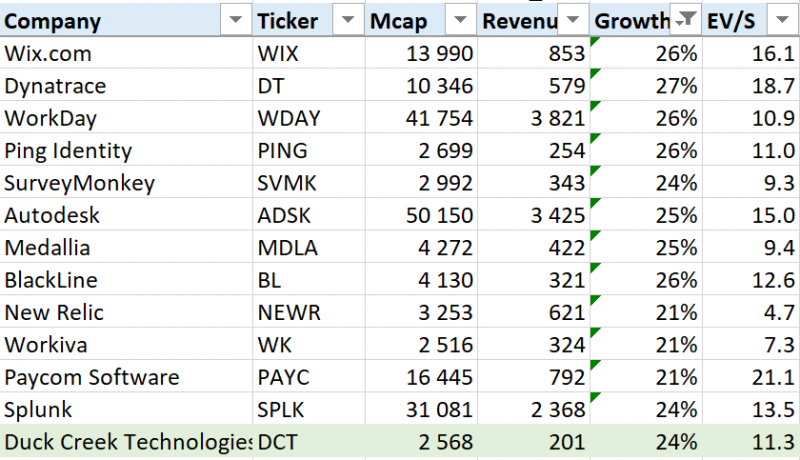

Если брать темпы роста общей выручки за последний квартал, то получится, что DCT с EV/S = 11 уже стоит достаточно дорого относительно большинства аналогов.

При этом если взять темпы роста за 9 месяцев и сравнить с LTM показателями других компаний, получится, что в средняя и медианная EV/S у них на уровне 12-12.5, или чуть выше, чем у DCT.

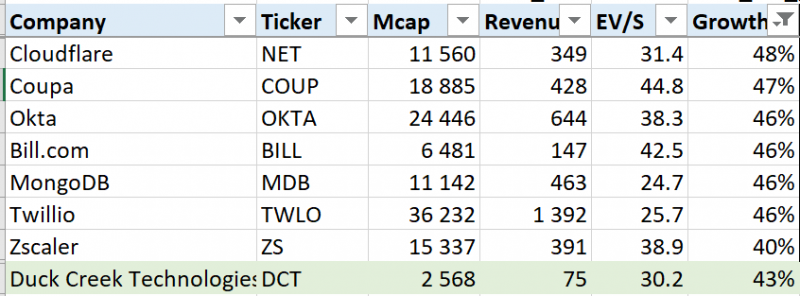

Кроме того, есть вариант оценить отдельно SaaS бизнес DCT с LTM выручкой 75 млн долларов. В результате получим EV/S = 30, но это даже меньше, чем у SaaS компаний, которые растут на 40%+ со средним EV/S = 35, при этом остальной бизнес DCT идет бонусом. Думаю, что рынок будет оценивать в первую очередь SaaS бизнес компании, из которого получается, у нее есть некоторый дисконт к аналогам.

Итог

Буду участвовать в IPO DCT на 8-10% портфеля – большую часть свободной ликвидности на счете во Фридоме. Все SaaS размещения в этом году прошли успешно и с учетом быстро растущего SaaS сегмента бизнеса DCT думаю в данном случае тоже можно ожидать значимый рост в первый день торгов.

Закрытие позиции 17.11.2020

Сегодня закрою позицию в DCT после окончания трехмесячного локапа. Позицию не хеджировал, доходность с учетом комиссии получилась 48% – хороший результат. В качестве цены фиксации идеи беру котировку на закрытие торгов в понедельник.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: