Summary

Компания: Design Therapeutics

Тикер: DSGN (NASDAQ)

Дата размещения: 26.03.2021

Дата окончания приема заявок: 24.03.2021

Диапазон размещения: $18-20

Оценка компании: $1 млрд

Объем размещения: $228 млн

Андеррайтеры: Goldman Sachs/SVB Leerink/Piper Sandler

Проспект IPO: форма S1/A

Рейтинг: 2 из 5, участвую на минимум $2000 или немного больше

Анализ компании

Design Therapeutics (DSGN на NASDAQ) – американская биотехнологическая компания, разрабатывающая новые методики лечения нейродегенеративных заболеваний.

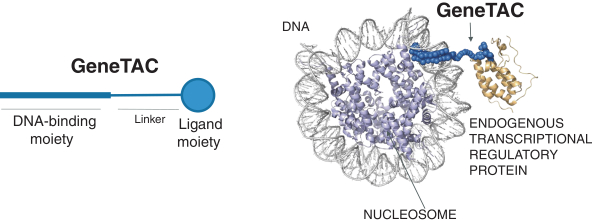

Методика компании заключается в лечении малыми молекулами (small molecule) GeneTAC, которая состоит из двух частей – DNA-binding moiety, которая распознает интересующую последовательность имеющую нарушения и связывается с ней, и Ligan moiety, которая предназначена для взаимодействия со специальными белками, которые могут регулировать транскрипцию (перенос генетической информации с ДНК на РНК для дальнейшего синтеза белка).

Еще более простыми словами такая структура молекулы GeneTAC позволяет ей распознавать проблемный участок и модулировать синтез здорового участка, с которым клетка может нормально функционировать.

Сейчас у компании всего две программы, обе находятся на стадии доклинических испытаний. Одна нацелена на лечения атаксии Фридрейха (распространенность болезни 1-2 случая на 100 тыс человек) – в США это более 5 тыс человек, а в Европе – около 20 тыс. Первые клинические испытания запланированы в первой половине 2022 года. Вторая программа нацелена на лечение миотонической дистрофии (распространенность 1 случай на 2.3-8 тыс человек), которой болеют более 70 тыс в США и 90 тыс в Европе. Первые клинические испытания запланированы на 2023 год.

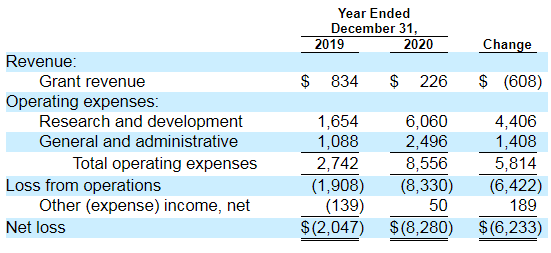

DSGN имеет небольшие гранты от National Institutes of Health и Friedreich’s Ataxia Research Alliance, которые постепенно декларирует в выручке. За 2020 год компания потратила $6 млн на R&D, что составило 70% от операционных расходов компании. При этом сейчас DSGN находится на стадии доклинических испытаний, поэтому в дальнейшем расходы будут только увеличиваться.

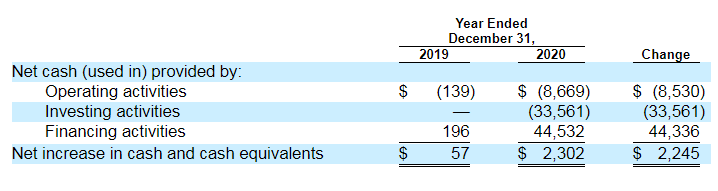

У компании ожидаемо отрицательный операционный денежный поток, который покрывается выпуском новых акций.

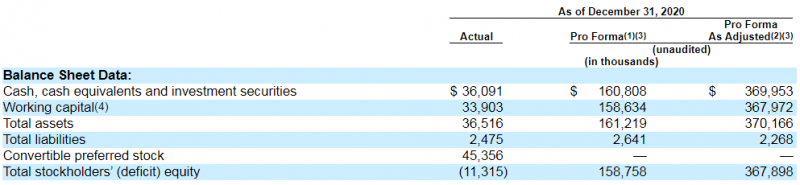

В ходе размещения DSGN планирует привлечь около $200 млн, которые совокупно с текущей денежной позицией составят $370 млн – неплохая подушка, которой должно хватить на несколько лет вперед.

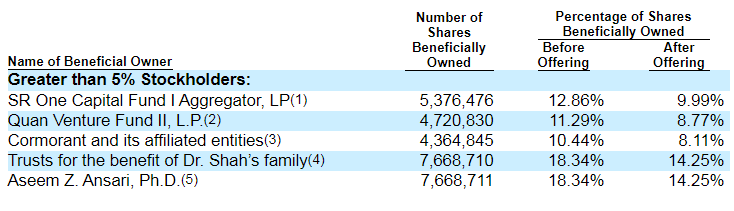

Акционерами компании являются различные венчурные биотех фонды, в сумме владеющие 56% акционерного капитала DSGN.

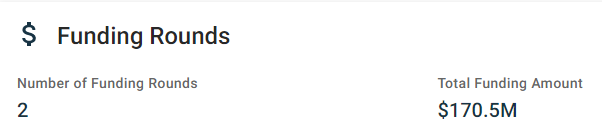

DSGN к текущему моменту привлекла $170 млн венчурных инвестиций, из которых 125 получила совсем недавно – в конце января 2021.

Андеррайтерами размещения выступает 1 из топ-4 американских инвест банков.

Итог

Как и у любого биотех IPO, особенно на ранней стадии доклинических испытаний, риски достаточно высокие. К тому же компания разрабатывает методы лечения для редких болезней, которые не на слуху. Буду участвовать небольшой заявкой $2000 или немного больше, в основном чтобы поддержать регулярность участия в IPO.

Закрытие позиции 04.07.2021

Закрыл в пятницу позицию в DSGN после окончания трехмесячного локапа. Позицию не хеджировал, с учетом комиссии небольшой убыток в размере 7%. В качестве цены фиксации идеи беру цену котировки на закрытие торгов в пятницу.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: