Summary

Компания: C3.ai

Тикер: AI (NYSE)

Дата размещения: 09.12.2020

Дата окончания приема заявок: 07.12.2020

Диапазон размещения: $31-34

Оценка компании: $3 млрд

Объем размещения: $504 млн

Андеррайтеры: Morgan Stanley/ J.P. Morgan/ BofA Securities

Проспект IPO: форма S1/A

Рейтинг: 3 из 5, участвую на минимальную заявку $2000 или чуть больше

Анализ компании

С3.ai (SEER на NASDAQ) – американская технологическая компания, разрабатывающая софт для корпоративного искусственного интеллекта (AI). C3 предлагает услуги, которые помогают компаниям быстро развертывать приложения AI в рамках своего предприятия. Компания предоставляет два продукта:

C3 AI Suite. Продукт представляет собой платформу, позволяющую быстро разрабатывать, развивать и запускать AI приложения в масштабе предприятия. Подписка на данный продукт обычно заключается на три года.

C3 AI Applications. По сути это уже готовые разработанные приложения C3 AI, направленные на решение ряда критически важных задач в разных индустриях. Установка и развертывание такого приложение обычно занимает от 1 до 6 месяцев. Подписка на данный продукт обычно заключается на три года.

Клиентами компании являются мультинациональные корпорации и правительственные органы. На данный момент у компании 30 крупных клиентов и еще 64 поменьше.

C3 AI Suite может быть развернута в любой облачной среде.

Средняя полная стоимость контрактов была $11.7 млн в 2017, $10.8 млн в 2018, $16.2 млн в 2019 и $12.1 млн в 2020. Компания ожидает значительного уменьшения стоимости контрактов по мере расширения клиентской базы. При этом первоначальная стоимость контрактов с 15 крупнейшими клиентами была $12.8 млн, еще $26 млн клиенты потратили на дополнительные услуги по подписке, таким образом, стоимость контракта составила $39 млн.

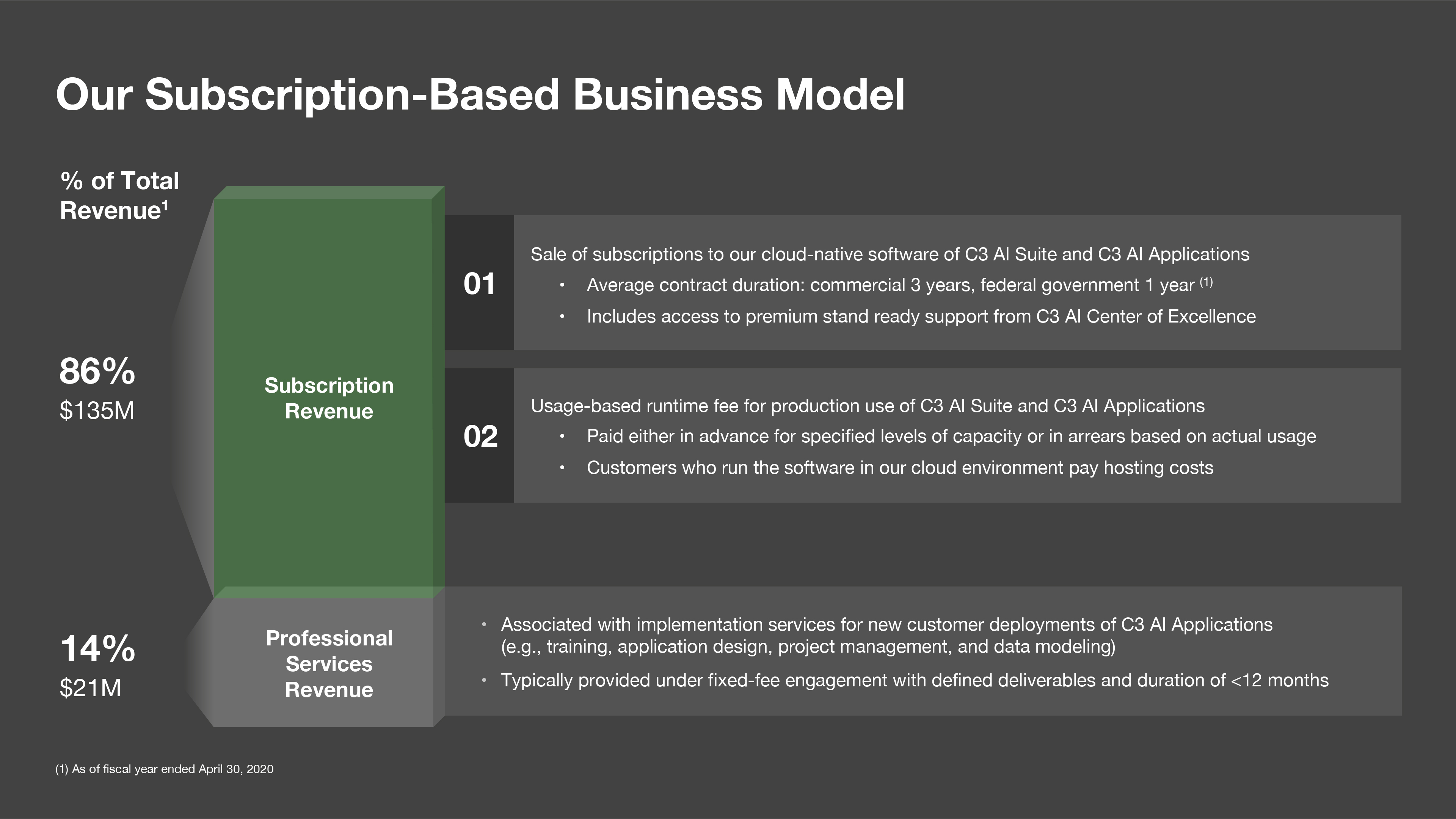

Компания оценивает потенциальный рынок в $174 млрд, который к 2024 вырастет до $271 млрд. Выручка на 86% состоит из доходов по модели подписки и на 14% из оказания различных услуг C3 (обучение, установка продуктов компании).

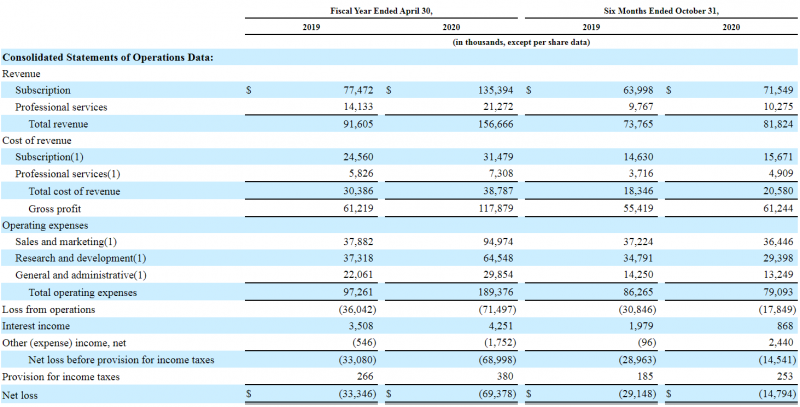

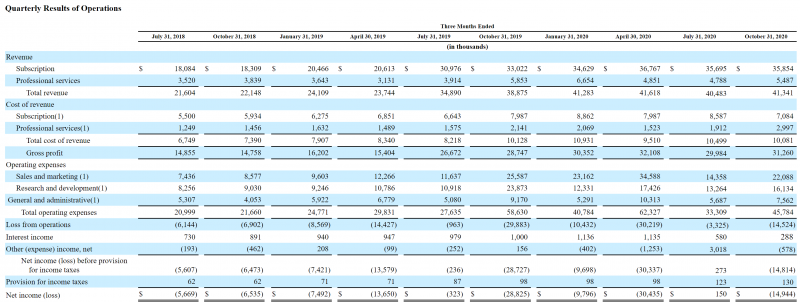

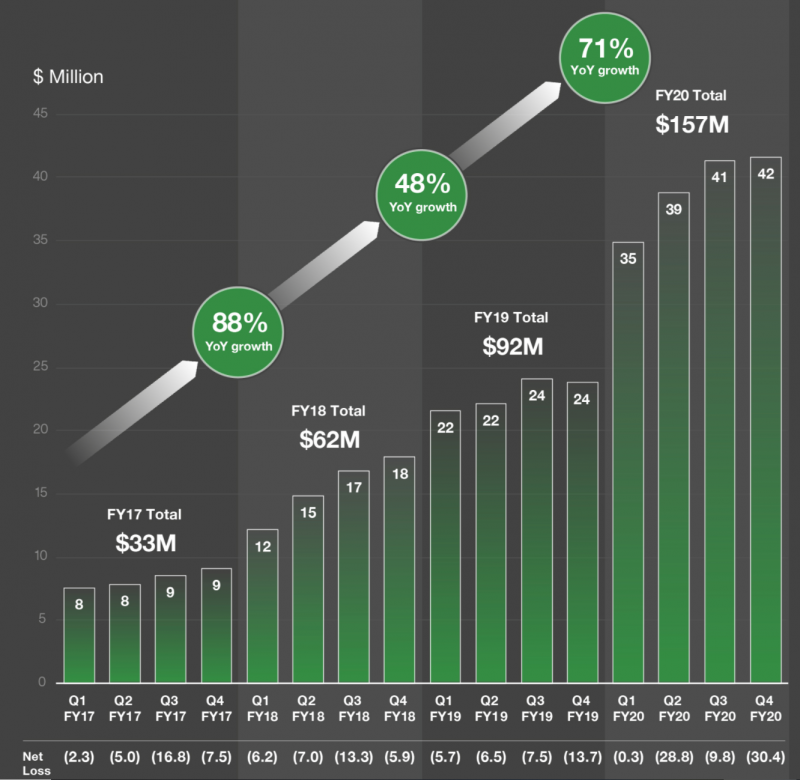

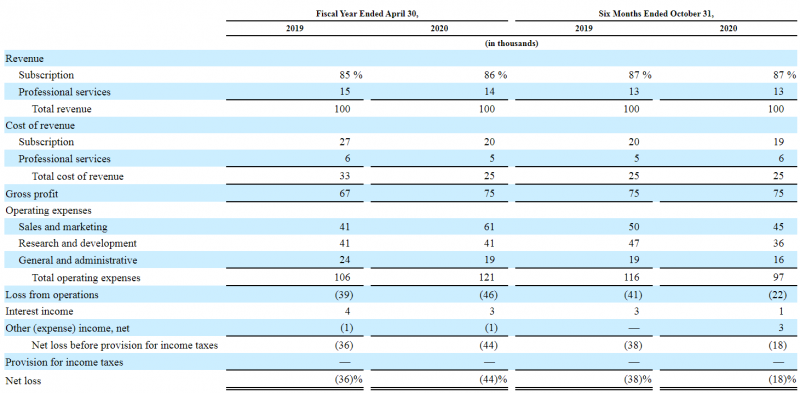

Бизнес компании быстро растет, хотя при этом все еще остается убыточным. У компании смещенный финансовый год, который заканчивается 30 апреля. Так, в 2020 году выручка выросла на 71% до $136 млн.

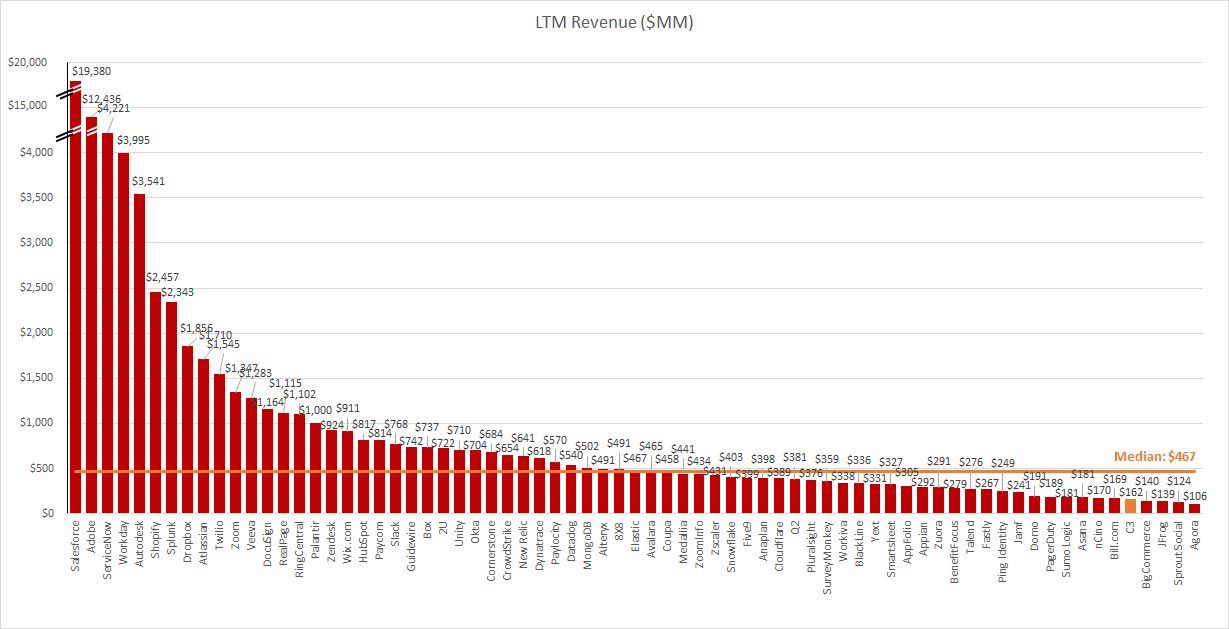

Если сравнивать выручку C3.ai с другими SaaS компаниями, то у C3.ai показатель значительно ниже медианного значения в $467 млн.

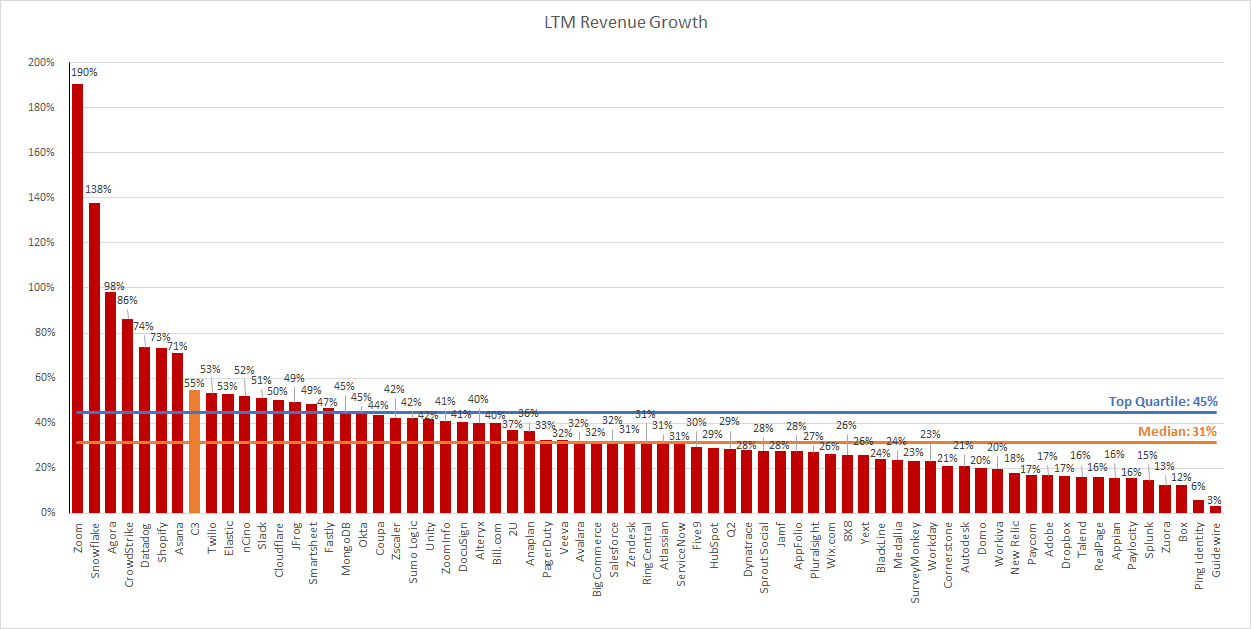

Темпы роста бизнеса у C3.ai находятся выше среднего по индустрии и составляют 55%.

До начала пандемии бизнес C3.ai рос на 75% в год, однако в последние два квартала темпы роста резко упали.

В последние два квартала у C3.ai даже упала выручка, хотя обычно в начале финансового года наоборот был резкий скачок, вероятно, связанный с обновлением контрактов.

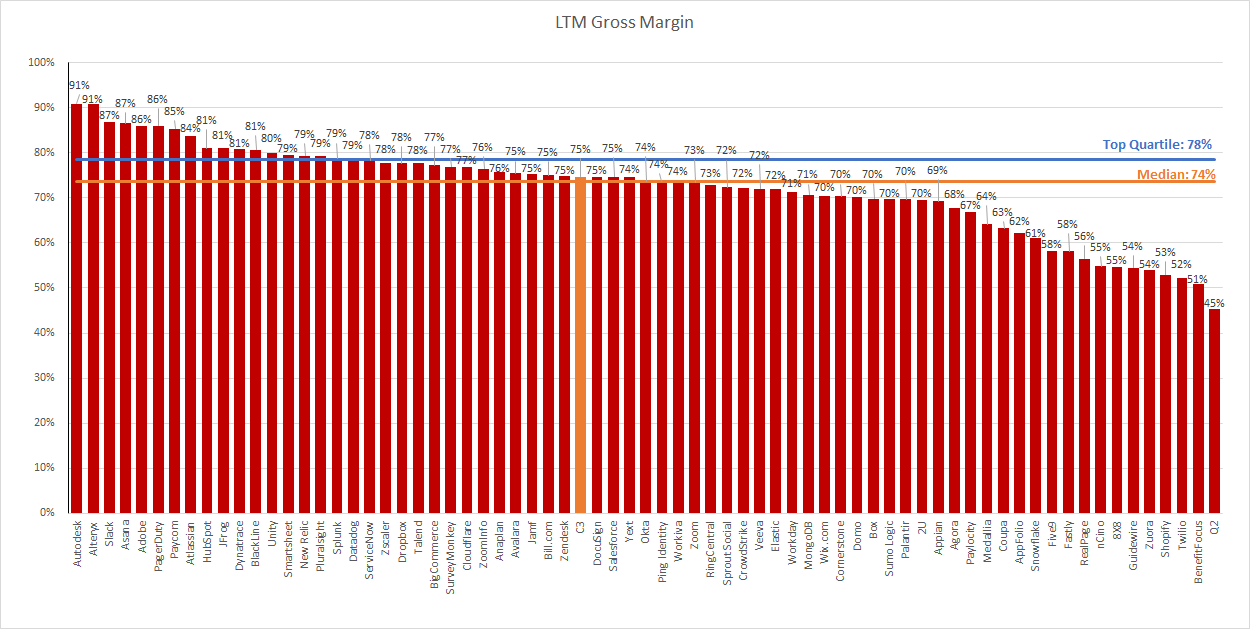

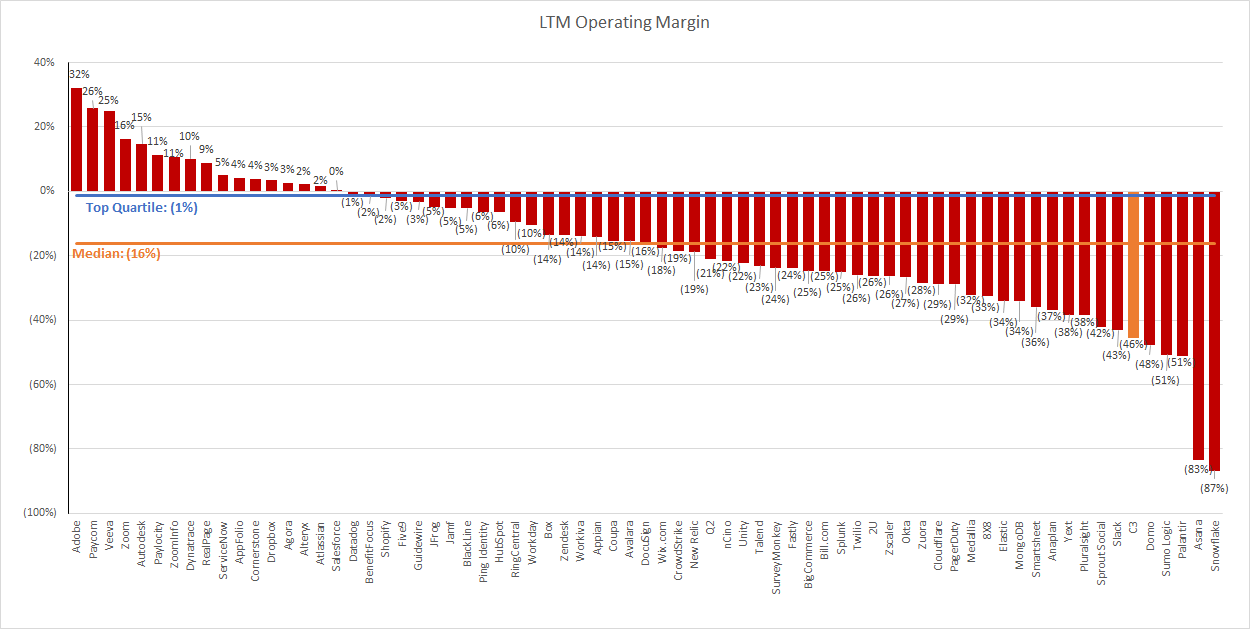

Валовая маржа C3.ai находится на уровне среднего значения в 74%, а вот операционная находится значительно ниже: -46% против среднего в -16%.

Доля доходов по модели подписки в выручке растет и сейчас составляет 87% – такой бизнес обычно нравится инвесторам, так как легко спрогнозировать дальнейшие доходы. Операционные расходы в процентах от выручки продолжают снижаться, что является хорошим знаком. Большая их часть приходится на продажи и маркетинг, что характерно для индустрии. Чистый убыток также продолжает постепенно уменьшаться и сейчас составляет 18% от выручки.

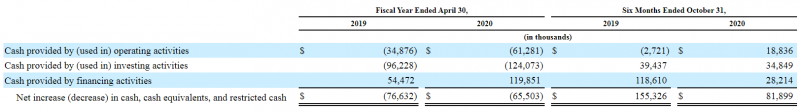

Операционный денежный поток C3.ai долгое время был отрицательным, хотя убыток был меньше чем в P&L. За 2 квартала в 2020 OCF компании составил $18.8 млн. Также в 2019 году у C3.ai был значительный cash flow от финансовых операций, который составил $120 млн из-за выпуска акций.

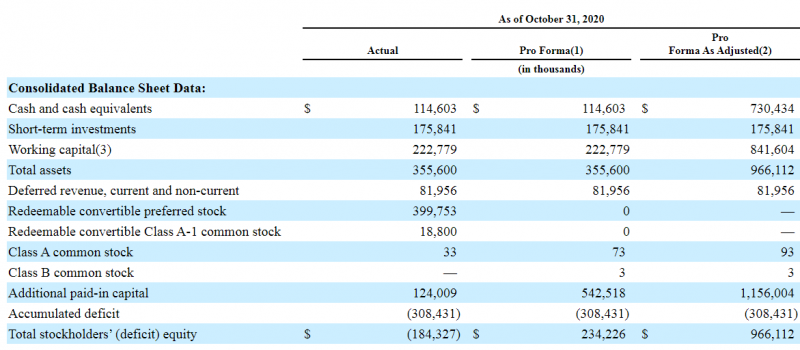

В ходе размещения C3.ai планирует привлечь около $500 млн, которые вместе с текущей денежной позицией составят $730 млн – отличный запас прочности.

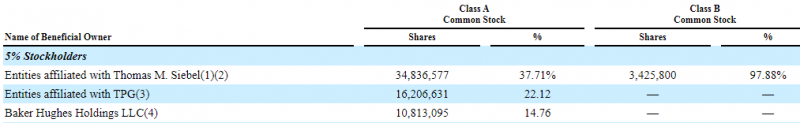

Среди акционеров компании известная инвест фирма TPG Capital, нефтегазовая компания Baker Hughes и основатель миллиардер Томас Сибел, совокупно владеющие более 70% акционерного капитала C3.ai. Томас Сибел ранее был основателем Siebel Systems, CRM системы проданной Oracle за 5.8 млрд долларов в 2005 году.

За все время существования C3.ai привлекла $229 млн.

Андеррайтерами размещения выступают 3 из топ-4 американских инвест банков.

Оценка компании

В 2017 компания была оценена в $1.4 млрд, с тех пор ее стоимость увеличилась в 2 раза до $3 млрд.

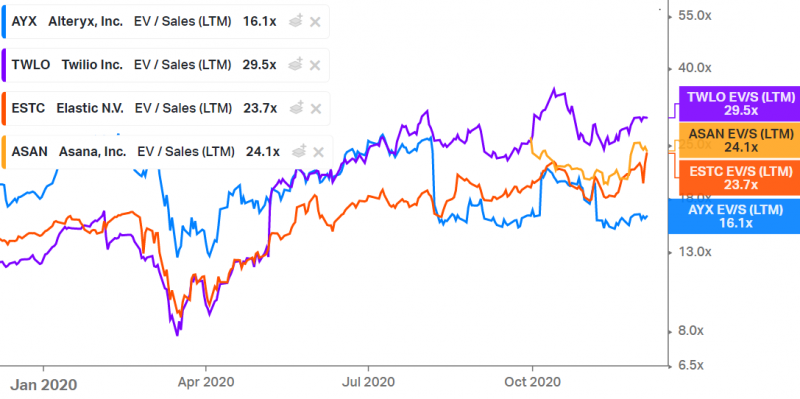

При LTM выручке в $162 млн и стоимости бизнеса $2.42 млрд мультипликатор EV/S LTM составляет 15. Прямых конкурентов у компании нет, ближайшим можно считать Alteryx, EV/S LTM которого 16.1. При сравнении с SaaS игроками с похожим темпом роста (до замедления бизнеса C3.ai в последние два квартала) компания стоит дешевле, однако в отличие от них ее бизнес не вырос, а значительно замедлился, поэтому вероятно должен быть значимый дисконт в оценке.

Итог

Фридом Финанс снова закрыл возможность подавать перекрестные заявки на IPO в соседние дни (вероятно из-за низкой аллокации), поэтому нужно распределить средства между DoorDash, C3.ai и Airbnb. У меня свободная ликвидность во Фридоме около 12% портфеля, планирую направить примерно 6-7% на Airbnb, 4-5% на DoorDash и небольшую заявку на минимум $2000 или чуть больше на C3.ai.

C3.ai формально стоит не очень дорого по меркам SaaS компаний, однако резкое снижение темпов роста бизнеса в последние два квартала может быть негативно воспринято инвесторами. Поэтому планирую подать небольшую заявку, чтобы поддержать регулярность участия в IPO. У меня кстати рейтинг за регулярность вырос до 3/5, а на прошлой неделе был даже 4/5, правда непонятно из-за чего сейчас упал.

Закрытие позиции 14.03.2021

В пятницу закрыл позицию в AI после окончания трехмесячного локапа. Позицию не хеджировал, доходность с учетом комиссии получилась 98% – отличный результат, при этом с начала февраля котировки компании упали на 60% из-за коррекции, если бы не коррекция доходность могла быть еще выше. В качестве цены фиксации идеи беру котировку на закрытие торгов в пятницу.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: