Идея №57

Дата: 09.07.21

Компания: Мечел (префы)

Тикер: MTLRP (ММВБ)

Цена: 115.08 RUB

Тип идеи: среднесрочная идея

Закрыта 29.04.22: 186.5 RUB

Идея №57.1

Дата: 09.09.21

Компания: Мечел (обычка)

Тикер: MTLR (ММВБ)

Цена: 153 RUB

Тип идеи: спекулятивная идея

Комментарий: акции доступны через любых российских брокеров

Традиционный дискеймер для акций на российском рынке: Мечел – достаточно популярная идея и многие инвесторы покупали его акции намного раньше чем я. В идее просто описываю свое мнение о компании без претензий на его уникальность, которую вообще сложно встретить для акций на ММВБ, особенно достаточно ликвидных.

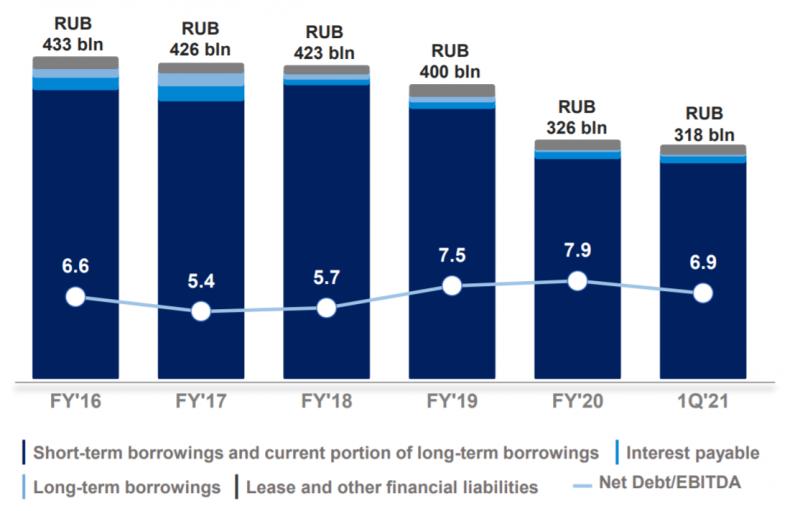

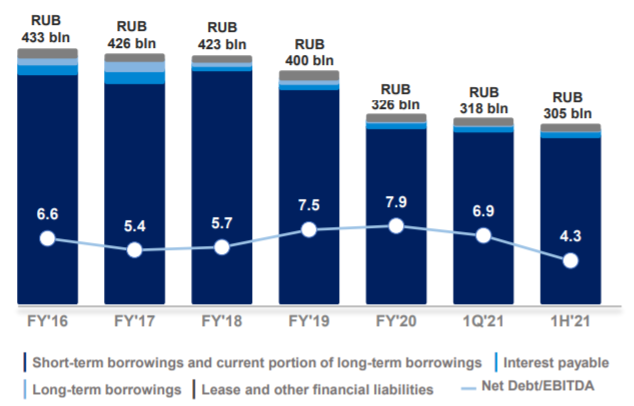

Суть идеи

Мечел печально известен многим российским инвесторам своей закредитованностью и тяжелым финансовым положением. Компания набрала долгов в 2008-2011 года на пике сырьевого цикла, причем в валюте, поэтому после девальвации в 2014 году они еще значимо увеличились. Последние 5 лет долг постепенно гасится, но все еще остается очень высоким, Net Dent/EBITDA за это время колебался в интервале 5-8, что очень много, особенно для циклической сырьевой компании. В прошлом году Мечел продал Эльгу (угольное месторождение), что помогло немного снизить долговую нагрузку, но в то же время лишило компанию единственного растущего актива. Пока финансовое положение компании остается тяжелым, регулярно появляются сообщения, что она не платит кредиторам и контрагентам, а также производственные активы компании хронически недоинвестированы. В общем, большинство людей посчитает компанию токсичной и очень рискованной инвестицией и отчасти будут правы.

В то же время у Мечела есть одна особенность – префы, на которые приходится четверть акционерного капитала и по уставу компания должна платить дивиденды в размере 20% от прибыли по МСФО, даже если не платит их на обычку (а она их не платит и вряд ли будет платить в обозримом будущем с такой долговой нагрузкой). На прибыль, помимо операционной деятельности (которая сама по себе волатильна из-за циклического бизнеса компании), влияют также другие факторы, включая переоценку валютный части долга из-за колебания курсов валют, а также периодические списания гудвила. Недавние пошлины на сталь также отразятся на Мечеле, для которого стальные активы (в первую очередь ЧМК), являются одной из двух основных основных составляющих бизнеса (вторая – уголь).

Еще нужно учесть, что для выплаты дивидендов СЧА (стоимость чистых активов) должна превышать уставной капитал на размер этого дивиденда. А также то, что 40% префов принадлежит дочке Мечела и по сути остается в компании, т.е. по факту периметр компании при выплате дивидендов покидает 12% прибыли, а не 20%. В общем, если коротко, на размер дивидендов на префы влияет кучу факторов, которые достаточно сложно прогнозировать.

Я не буду подробно расписывать структуру бизнеса и прочие особенности компании, так как это уже отлично сделали знакомые инвесторы Василичи, советую почитать несколько их статей для лучшего понимания ситуации – 1, 2, 3.

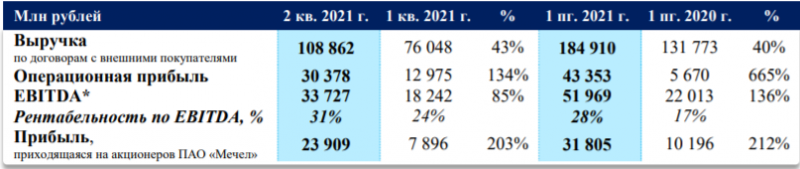

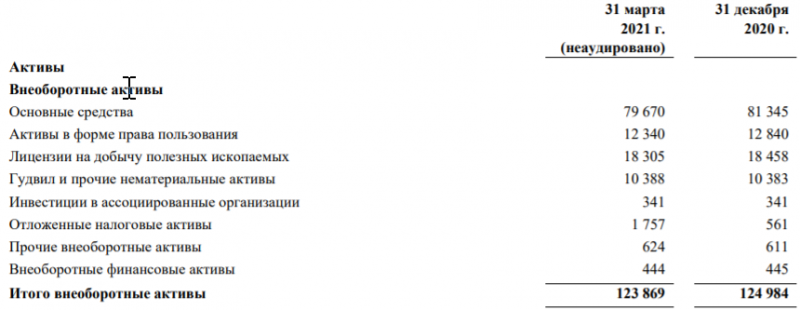

Если коротко просуммировать суть идеи, расклад примерно следующий. Прибыль за первый квартал, приходящаяся на акционеров Мечела – 7.9 млрд рублей, это дает дивиденд около 11.5 рублей на акцию. Операционные показатели за второй квартал должны быть лучше за счет конъюнктуры на рынке, а валютная переоценка долга (рубль немного укрепился) даст еще около 5 млрд рублей, в сумме прибыль за полугодие может составить уже 23-25 млрд рублей, или 33-35 рублей на акцию. При этом нужно учесть, что на балансе компании есть гудвил на 10.4 млрд рублей, который могут как минимум частично списать (это до -15 рублей от дивиденда).

Дальше есть много неизвестных, но при условии, что цены на сталь и/или уголь сильно не упадут и рубль не девальвируется (что при текущей стоимости нефти вполне возможно), дивиденд на акцию вполне может составить 30-40 рублей. При этом риски по-прежнему высокие, как с точки зрения рыночной конъюнктуры, которая может быстро измениться, так и корпоративной политики компании по отношению к выплате дивидендов. В общем, в хорошем сценарии может быть хороший апсайд, но в идее высокие риски. По сути покупка акций отчасти носит спекулятивный характер из-за высокой неопределенности, но решил занести ее в инвестиционные из-за понятного драйвера для возможной переоценки в виде высокого дивиденды.

Итого

Купил префы Мечела в начале июля, о чем писал в последнем обзоре портфеля. Беру цену открытия на конец торгов 9 июля, когда написал, что держу акции в портфеле. Позиция достаточно небольшая – пара процентов.

Update 30.08.21

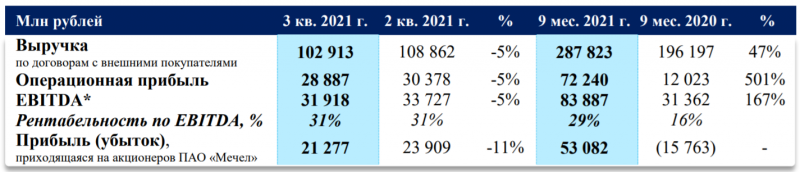

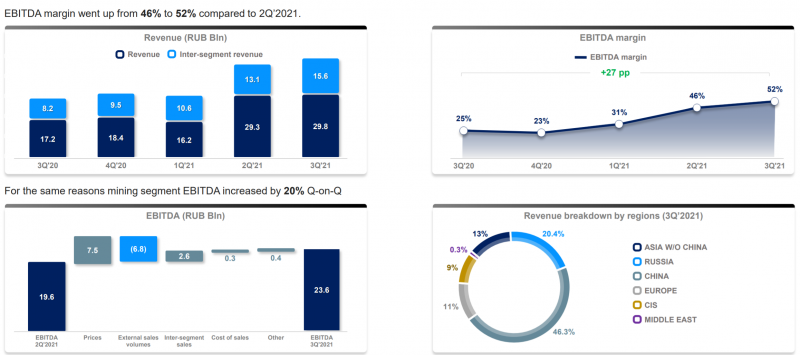

Мечел 30 августа отчитался за второй квартал – короткий апдейт. Отличный отчет, рекордные показатели за последние годы. Самое важное – прибыль за первое полугодие дает 46 рублей дивидендов на преф или 20%+ дивидендной доходности от текущей цены. Из них 35 рублей на акцию заработаны только за второй квартал.

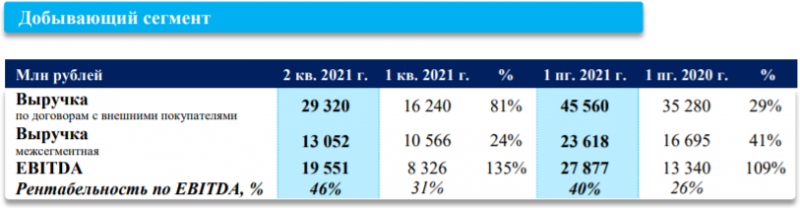

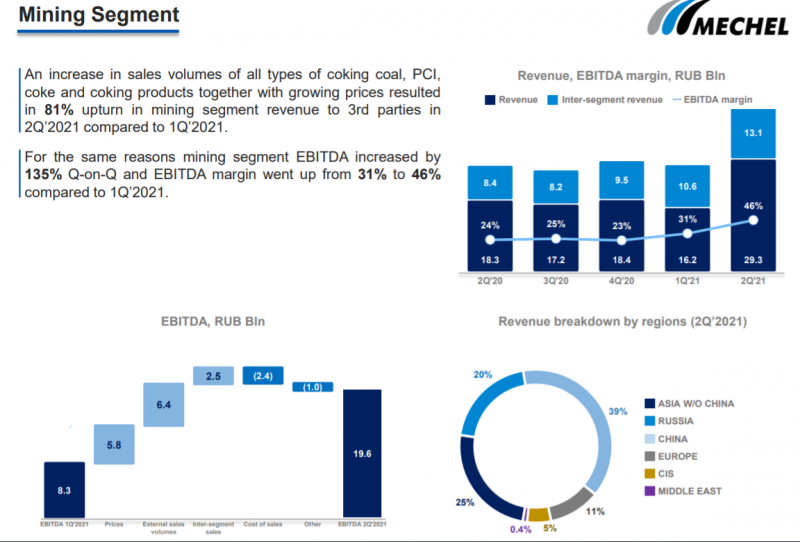

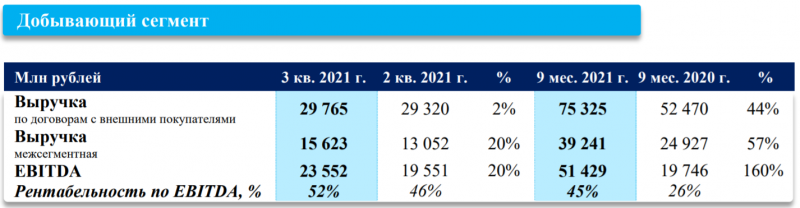

В майнинговом сегменте рывок как за счет увеличения объема продаж, так и за счет увеличения цен.

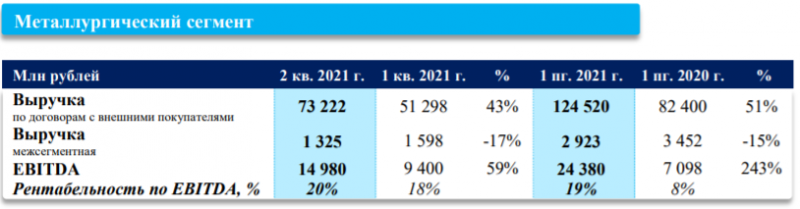

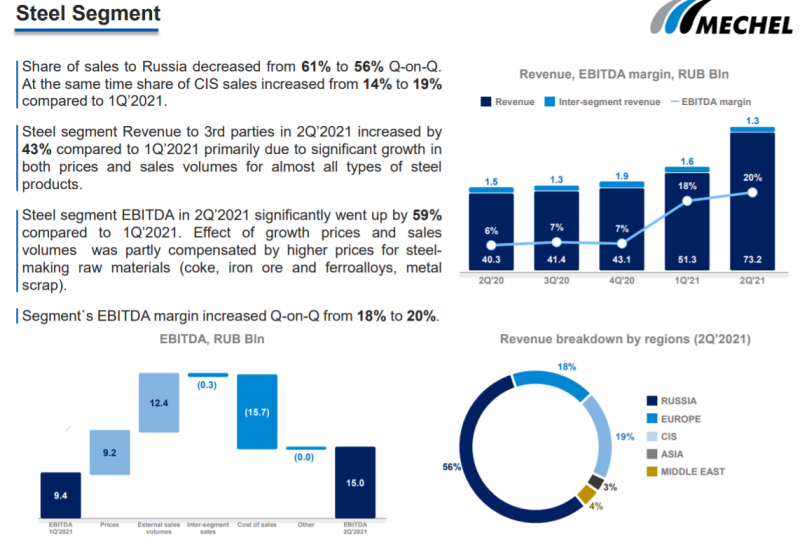

В стальном сегменте также значительно выросли объем продаж и цены на продукцию, правда себестоимость также значительно увеличилась.

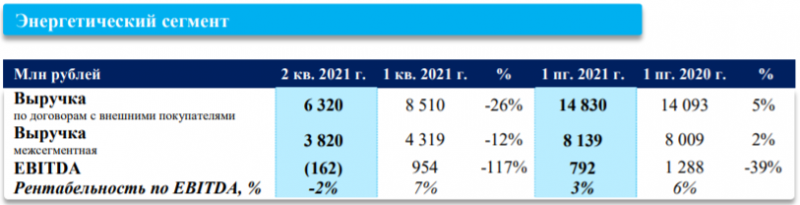

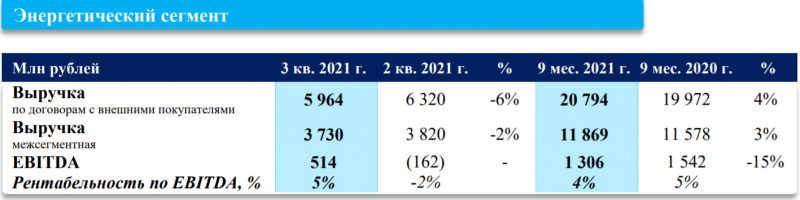

В энергетическом сегменте, наоборот, показатели ухудшились, но он слабо влияет на общие результаты.

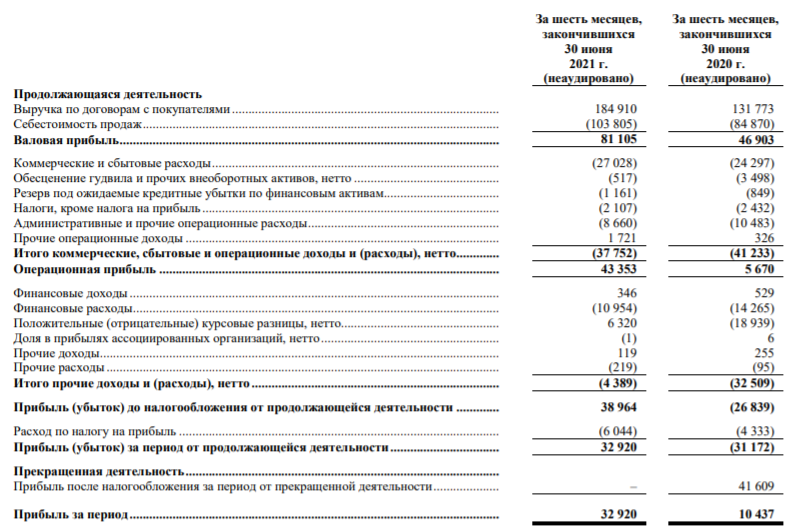

Важно то, что из 33 млрд рублей прибыли за первое полугодие только 6 млрд объясняется курсовыми разницами, а в остальном это честная операционная прибыль, причем полученная в основном во втором квартале. Это значит, что с учетом текущей конъюнктуры можно ожидать, что 3-4 кварталы 2021 будут не хуже, чем второй, а общий дивиденд на преф по итогам 2021 года может составить 100+ рублей.

Такие цифры выглядят очень неправдоподобно, поэтому попробуем понять какие есть риски.

- Сильное ухудшение в операционной деятельности и/или сильное снижение цен на сталь и/или уголь, из-за чего четвертый квартал будет намного хуже (третий с очень высокой вероятностью будет неплохой, так как прошло уже два месяца из трех). Тут сложно что-то предсказывать, но сценарий, в котором снижение будет настолько сильным, что второе полугодие будет убыточным или прибыль кратно упадет относительно первого, выглядит достаточно маловероятно.

- В конце году будет резкая девальвация рубля и бумажный убыток от переоценки долга перекроет операционную прибыль. Опять-таки, не берусь предсказывать курсы валют, но в качестве базового сценария закладываю курс на конец года близкий к текущему без резких колебаний в любую сторону.

- Мечел нарисует бумажные списания в отчетности, чтобы снизить базу для выплаты дивидендов. Из очевидного – компания может списать до 10 млрд рублей гудвила, но даже если его обнулить, убыток не перекроет даже треть прибыли за первое полугодие. Также могут быть списания основных средств, но вряд ли компания сможет списать условно 10-20+ млрд рублей на фоне хорошей конъюнктуры на рынках, чтобы значительно снизить прибыль.

Все три факторы выше в совокупности могут привести к тому, что дивиденды на префы будут намного меньше 100 рублей и даже меньше текущих 46 рублей, но вероятность таких событий выглядит достаточно низкой.

Наконец, Мечел в теории может просто не заплатить дивиденды на префы. Это создаст ряд потенциальных проблем, начиная с того, что префы станут голосующими и Зюзин потеряет контрольный пакет заканчивая возможными исками от инвесторов и дорогими судами, так как Мечел торгуется в США и там не принято “кидать” акционеров. Кроме того, 40% префов принадлежит самой компании, т.е. эффективная выплата дивидендов равна 12% от прибыли. Например, 100 рублей на акцию равняется выплате 8 млрд рублей, при этом прибыль будет 70 млрд, EBITDA – 100+ млрд, а долг сейчас все еще 300+ млрд, т.е. выплата дивидендов не выглядит вопиющей с такими метриками.

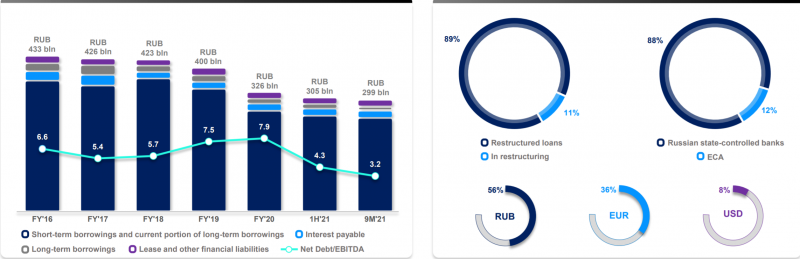

Кстати говоря про долг – он постепенно снижается, за первое полугодие чистый долг снизился на 20 млрд рублей. Долговая нагрузка все еще высокая, но Net Debt/EBITDA по итогам первого полугодия опустился до рекордно низких за последние годы 4.3, а при хорошем втором полугодии и продолжении снижения долга может опуститься ниже 3 к концу года. Естественно, стоит учитывать, что сейчас хорошая конъюнктура на рынке и при “нормализованной” EBITDA в районе 50 млрд (была в 2019 году) Мечел все еще будет стоить недешево и далеко не факт, что отличные показатели 2021 году повторятся в следующем.

После отчета решил докупить еще немного префов, несмотря на то, что они сильно выросли. Исходная позиция была около 2%, с момента покупки акции почти удвоились и с учетом увеличения позиции теперь занимают около 5% в портфеле.

Еще один интересный вопрос – стоит ли покупать обычку Мечела. Если предположить, что хорошая конъюнктура сохранится на продолжительное время и Мечелу удастся за это время значительно снизить долг, компания может преобразиться и стоить совсем других денег. Текущая капитализация обычки чуть больше 40 млрд рублей при чистом долге 305 млрд, что дает кратный потенциальный апсайд при значительном делеверидже и сохранении EV на том же уровне. Пока не покупал акции, но возможно открою небольшую позицию в дополнение к префам.

Update 09.09.21

На этой неделе купил небольшую позицию в обычке Мечела, в идее учитываю сегодняшним днем по текущей цене. Базовая логика следующая:

- У Мечела сейчас 305 млрд рублей долга, капитализация обычки примерно 63 млрд, капитализация префов около 35 млрд рублей. EV получается 403 млрд рублей.

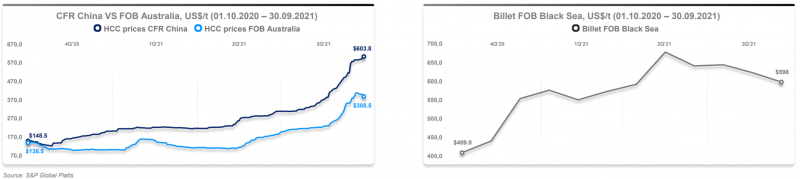

- EBITDA за первое полугодие 52 млрд рублей, из них 34 млрд в Q2. Если очень консервативно предположить Q3 и Q4 на уровне Q2, получится EBITDA = 120 млрд рублей. По факту с текущими ценами на уголь EBITDA вполне может быть 40-50 млрд в Q3 и Q4.

- В первом полугодии 52 млрд EBITDA конвертировались примерно в 26 млрд FCF. Если EBITDA будет 70-100 млрд в H2 (специально беру широкий диапазон от консервативного до оптимистичного сценария), на глаз они конвертируются в 40-65 млрд FCF во втором полугодии.

- Если предположить неизменный уровень EV около 400 млрд рублей, FCF будет снижать чистый долг и увеличивать капитализацию на одну и ту же величину, причем чем сильнее снижается долг, тем большая доля EV должна конвертироваться в капитализацию обычки.

- Даже с текущими ценами на уголь одного полугодия будет недостаточно, чтобы долговая нагрузка Мечела сильно снизилась. Условно говоря, 250 млрд долга к концу года это значительно лучше, чем 300+ млрд, но все еще очень много. Но если хорошая конъюнктура на рынке угля и стали сохранится на достаточно долгое время (например, до конца 2022), Мечел значимо снизит долг и выйдет из этого цикла другой компанией после долгих лет нахождения в предбанкротном состоянии. Обычка в этом случае может вырасти в несколько раз от текущих цен.

Важный дисклеймер, что покупка обычки, на мой взгляд, несет намного более высокие риски, чем в случае с префами. Также нужно учитывать, что Мечел – мягко говоря так себе бизнес, начиная от посредственного корпоративного управления и заканчивая хроническим недоинвестированием в активы, которое в любой момент может привести к авариям, снижению объемов производства и т.д. Если что-то пойдет не так, обычка вполне может скорректироваться вдвое от текущих уровней или даже сильнее.

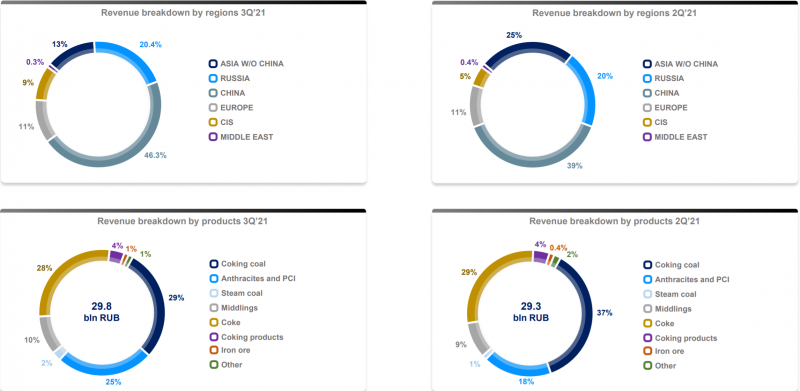

Сначала вообще купил спекулятивно и не был уверен, что хочу долго держать акции, но на фоне беспрецедентного роста цен на уголь, особенно в Китае, где он стоит уже $600+ (а Мечел поставляет в Китай около 40% продукции), решил рискнуть. Позиция небольшая, значительно меньше префов, около 2%.

Update 18.11.2021

Мечел сегодня отчитался. В целом ожидаемые результаты, без больших сюрпризов в позитивную или негативную сторону. Никаких бумажных списаний не делали (один из основных рисков для дивидендов на префы), но еще впереди четвертый квартал, где они могут быть. Общая выручка и прибыль чуть хуже Q2.

Майнинговый сегмент вырос к прошлому кварталу и показал рекордные результаты за последнее время.

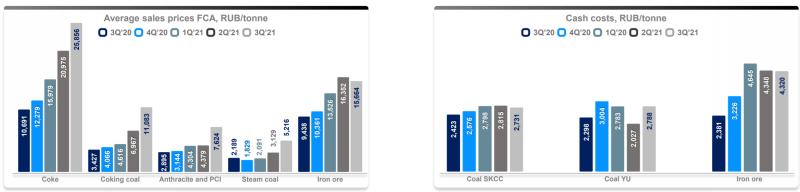

Основной драйвер – рост цен на уголь. Объемы продаж на внешний рынок наоборот снизились – хотя добыча была на уровне Q2, в прошлом квартале Мечел распродавал запасы, а в этом уже не имел такой опции.

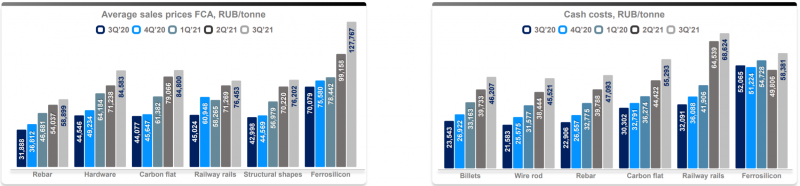

Цены прилично выросли на все типы угля. Кэш косты при этом особо не изменились.

Причем продажи коксующегося угля снизились, рост выручки за счет более дешевых антрацитов и PCI.

Самый важный момент – цены на уголь фактически удвоились между началом и концом Q3 и по-прежнему остаются на высоких уровнях. Также нужно учитывать, что между текущей ценой и ценой реализации в P&L есть лаг, т.е. пиковые цены сентября должны отразиться уже в четвертом квартале. Это значит, что Q4 для майнингового сегмента будет еще значимо лучше, чем Q3, если не будет проблем с объемами продаж.

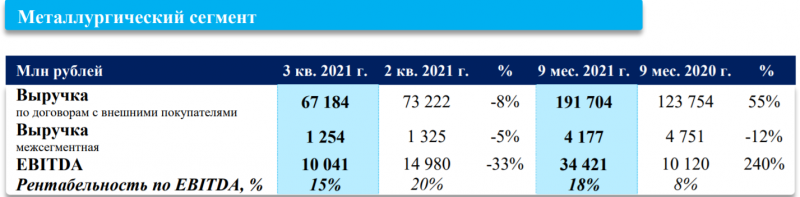

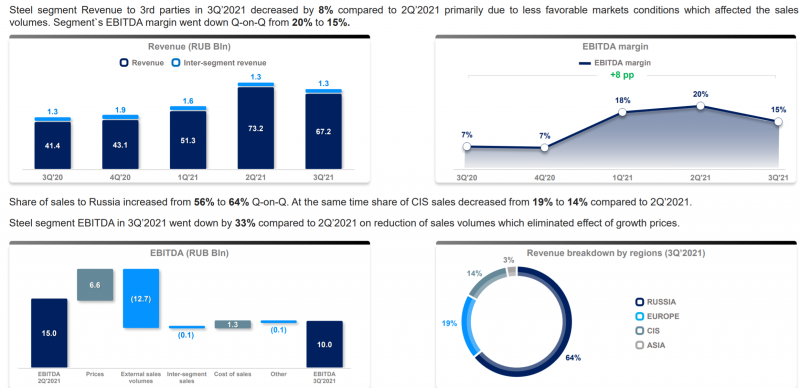

В металлургическом сегменте выручка и EBITDA, наоборот, снизились относительно Q2.

Основной драйвер – объем продаж, которые заметно сократились.

Средние цены продаж выросли по всем продуктам, но и кэш косты увеличились, из-за чего маржинальность стального дивизиона снизилась. Также стоит учитывать, что в третьем квартале уже действовали экспортные пошлины, которые тоже оказали негативный эффект на бизнес.

Комментарий Мечела насчет динамики объема продаж и цен:

На финансовые результаты дивизиона за третий квартал оказало влияние снижение

объемов реализации стальной продукции. Основными причинами стали сокращение спроса из-за ценовой нестабильности на рынке, влияние экспортных пошлин и негативных ценовых

ожиданий со стороны потребителей металлопродукции. В этих условиях мы уменьшили долю

экспортных продаж, перенаправив объемы частично на внутренний рынок, частично на

пополнение складских запасов нашей сбытовой сети, сократившихся в период высокого спроса

во втором квартале текущего года.

Несмотря на ослабление конъюнктуры рынка стальной продукции, средние цены на базисе

FCA, по которым компания реализовывала сортовой прокат, квартал к кварталу выросли на 11%,

цены на плоский прокат поднялись на 10% квартал к кварталу, метизы прибавили 19%.

В октябре тенденция на снижение цен продолжилась, но в ноябре рынок

продемонстрировал рост, чему способствовало сокращение остатков у трейдеров в связи с

необходимостью пополнять запасы.

Энергетический сегмент не сильно влияет на показатели, поэтому не будет подробно на нем останавливаться.

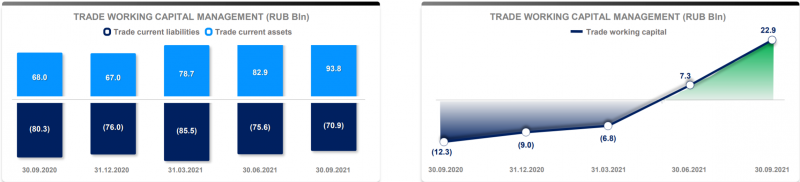

Еще стоит отметить то, что у Мечела заметно вырос оборотный капитал в последние кварталы, в частности в Q3 он увеличился на 15.6 млрд рублей.

В том числе из-за этого делеверидж идет достаточно медленно несмотря на хорошие финансовые показатели. При стабильном оборотном капитале Мечел мог бы дополнительно погасить в этом году 30 млрд рублей долга или 10% от текущего объема. Тем не менее за счет роста показателей относительная долговая нагрузка значительно снизилась и находится на минимумах за много лет, Net Debt/EBITDA = 3.2, а в Q4 опустится ниже 3. Но конечно стоит учитывать, что текущая EBITDA завышена относительно средних значений и в следующем году, вероятно, будет значимо ниже.

Если говорить про результаты отчета в контексте влияния на префы и обычку, мысли следующие:

- Дивиденд на префы составил 30.7 рублей за Q3 и 76.5 рублей за 9 месяцев 2021. С учетом того, что Q4 при прочих равных должен быть лучше Q2 и Q3 за счет более высоких цен на уголь, можно ожидать дивиденды 45+ рублей за Q4 и 120+ рублей по итогам всего 2021 года, что дает дивидендную доходность 40%+ от текущих цен.

- При этом есть риск бумажной переоценки гудвилла и/или основных средств, которая может уменьшить прибыль. Гудвилла на балансе осталось относительно немного, 10 млрд рублей, т.е. меньше 15 рублей на акцию, и вряд ли его спишут целиком за квартал. Основных средств намного больше и там в теории могут быть значимые списания, их сложно как-то прогнозировать.

- В любом случае, на мой взгляд консервативно на преф заплатят дивиденд 100+ рублей (33% доходность к текущей цене), оптимистично 120+ рублей (40%+ доходность). Вероятность того, что не заплатят вообще, на мой взгляд, низкая – с учетом 40% квазиказначейских префов внешним инвесторам будет выплачено всего около 10 млрд рублей при дивидендах 120 рублей на акцию – кажется это не та сумма, ради которой имеет смысл “кидать” с дивидендами и получить большое количество юридических проблем (префы Мечела торгуются в США и там почти гарантированы иски, дорогие суды и возможные большие штрафы по их результатам).

- Насчет обычки, основной потенциальный драйвер – делеверидж, пока он идет медленно и это умеренный негатив, но если в Q4 будут рекордные результаты + оборотный капитал снизится или хотя бы перестанет расти, должно быть значимое сокращение долга + еще более сильное снижение долговой нагрузки за счет роста EBITDA.

Реакция на отчет сегодня была достаточно нестандартной – сначала акции пролили утром на операционных результатах, затем откупили после основного отчета, а потом они снова сильно скорректировались, особенно обычка, которая упала более чем на 10%.

Я ничего не делал с позицией, продолжаю держать префы и обычку примерно 3:1, в сумме они занимают около 9-10% портфеля. Стоит отметить, что до годового отчета, который вероятно будет в марте, драйверов для переоценки может не быть, а акции могут быть волатильны и находиться под давлением, если цены на коксующийся уголь продолжат падать. Но на мой взгляд отчет за четвертый квартал должен быть хороший, префы после него должны значимо переоцениться, если не будет очень больших списаний, которые маловероятны. С обычкой риски выше, но если компания наконец покажет значимый делеверидж по итогам Q4 + цены на уголь сильно не упадут, у нее может быть большой апсайд, поэтому оставлю текущую небольшую позицию.

Update 13.04.2022

Продублирую изменение позиции из апдейта по портфелю 12 апреля, чтобы сохранилась история. Думаю что в текущей ситуации есть значительный риск невыплаты дивидендов на преф этим летом:

- Дивиденды могут просто отменить из-за форс-мажора, как это уже сделали все российские металлурги. Хотя бизнес Мечела, по идее, не так сильно пострадал, так как основной доход приносит продажа угля в Азию, его финансовое положение изначально было намного хуже и все еще далеко от идеального.

- При этом если раньше был риск исков со стороны зарубежных держателей префов, то теперь их мнение никого, естественно, не будет интересовать. При невыплате Зюзин формально потеряет контроль, но по факту в текущей ситуации кажется, что это тоже не так важно, когда любые решения в крупных компаниях больше зависят от внутренней и внешней политики государства, чем от решений собственников.

- У Мечела по состоянию на конец года не хватало СЧА для полной выплаты дивидендов, хватало примерно на 70 рублей. СЧА должно хватать для выплаты на дату объявления и выплаты дивидендов, поэтому еще есть время поднять дивиденды с дочек, но не факт, что это сделают.

Есть гипотеза, что при отсутствии дивидендов префы сильно упадут, но обычка вполне возможно подрастет. Если все-таки выплатят – думаю префы значительно вырастут, но обычка вряд ли снизится. Поэтому решил значительно поменять пропорцию – раньше было около 3:1 / 4:1 в пользу префов, сейчас 1:2 в пользу обычки. При этом общая экспозиция на Мечел стала ниже (примерно 7% -> 4%), так как у компании не самый надежный бизнес и в период серьезного кризиса как сейчас могут быть непредсказуемые проблемы.

Update 29.04.2022

Мечел недавно отчитался по РСБУ за первый квартал, ключевой момент – у компании не хватает СЧА для выплаты дивидендов на преф, заплатить смогут только около 22-24 рублей вместо 116 рублей полного дивиденда. Не факт, что заплатят вообще летом – могут перенести вопрос выплаты дивидендов на более поздний срок или не выплатить под каким-то предлогом как другие металлурги. Теоретически конечно СЧА может вырасти к моменту объявления дивидендов и выплата может быть больше, но с учетом того, что компания уже отменила отчетность за 1 квартал по МСФО и вряд ли будет учитывать какую-то промежуточную отчетность по РСБУ, думаю такой сценарий маловероятен.

Кроме того, если Мечел захочет, он в теории может еще обесценить Мечел Майнинг на балансе или просто ограничивать рост СЧА и не заплатить большие дивиденды на преф не только в этом году, но и в следующем. Не возьмусь оценить такую вероятность, но думаю она не нулевая, и в этом случае преф будет стоить намного дешевле, чем сейчас.

Решил пока продать префы Мечела – думаю значимого апсайда нет, даже в сценарии выплаты ~22 рублей летом, думаю в том же Газпроме соотношение риска и доходности лучше. Я их покупал по 115 рублей, закрыл по 186.5, поэтому получилась даже неплохая прибыль. Обычку пока оставил, ничего с ней не делал. Подумаю еще на праздниках над структурой российского портфеля, возможно после этого как-то скорректирую позицию.

Закрытие позиции 20.09.2022

Продал сегодня в середине дня обычку Мечела, которая оставалась одной из последних российских акций в портфеле. В отличие от префов, которые покупал ранее и продал с хорошей прибылью, результат позиции в обычке вышел отрицательным. Продал акции в середине дня, так как акции были очень волатильны, возьму цену на момент апдейта для подписчиков в боте – около 115 рублей. Итого результат по второй части идеи получился -25% в рублях или -10% в долларах. Ранее по префам было +69% в долларах и сама позиция была больше, поэтому в целом идею можно считать неплохой, но финальный аккорд, конечно, не особо позитивный.

Параллельно с Мечелом закрыл спекулятивную позицию в обычке Сбера, после этого у меня в портфеле не осталось российских акций, хотя и до сегодняшнего дня их было немного. Как можно догадаться, у меня достаточно негативный взгляд насчет перспектив российского рынка, а после сегодняшних новостей поводов дня негатива только прибавилось. Подробнее про общий взгляд на рынок традиционно пишу в ежемесячных апдейтах по портфелю.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: