Дата: 09.07.21

Компания: ВТБ

Тикер: VTBR (ММВБ)

Цена: 0.0475 RUB

Тип идеи: среднесрочная идея

Комментарий: акции доступны через любых российских брокеров и Interactive Brokers

Традиционный дискеймер для акций на российском рынке: ВТБ – достаточно популярная идея и многие инвесторы покупали его акции намного раньше чем я. В идее просто описываю свое мнение о компании без претензий на его уникальность, которую вообще сложно встретить для акций на ММВБ, особенно достаточно ликвидных.

Суть идеи

ВТБ – второй по размеру активов и большинству других показателей банк в России после Сбербанка. Вообще мне никогда сильно не нравился бизнес ВТБ и сейчас ситуация не особо изменилась – банк намного менее эффективен по сравнению со Сбером, не говоря уже про тот же Тинькофф. Однако в последнее время показатели банка значительно улучшились, а стоит он дешево для своего масштаба.

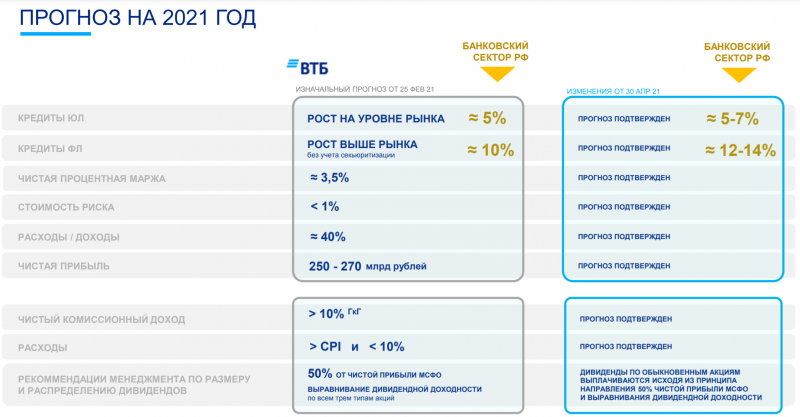

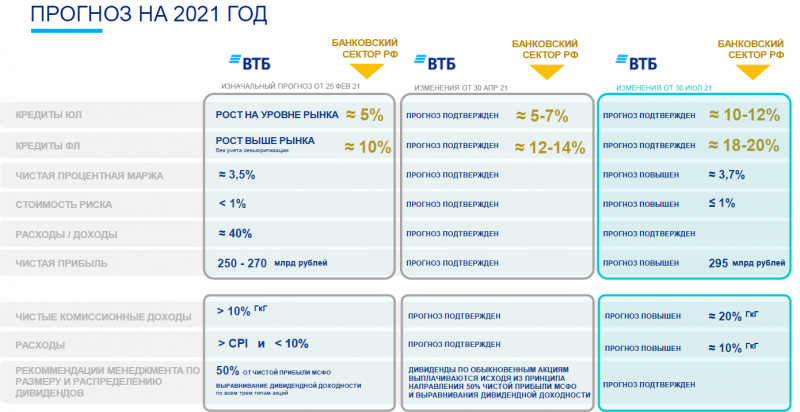

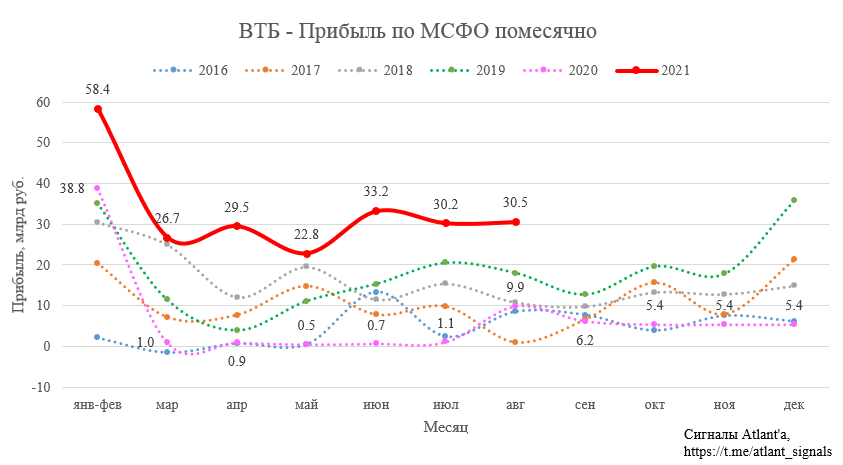

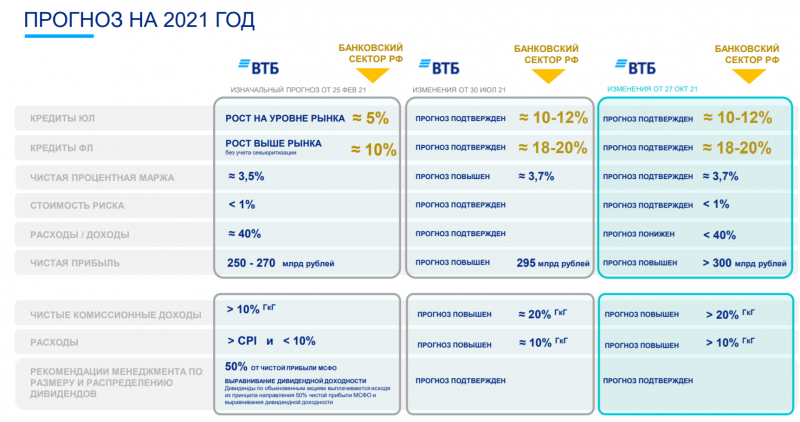

Формально, если брать обыкновенные акции, капитализация банка составляет около 600 млрд рублей. При этом банк прогнозирует прибыль за 2021 год 250-270 млрд рублей, что на бумаге дает P/E 2021 менее 2.5. При этом за первые 5 месяцев прибыль составила уже около 135 млрд рублей, т.е. банк уже выполнил как минимум половину таргета, и хотя менеджмент предупреждает, что не стоит экстраполировать первые месяцы на весь год, достижение целевой прибыли по году выглядит весьма вероятным. Более подробно динамику основных показателей ВТБ можно посмотреть в статье Алексея Мидакова, не буду ее дублировать.

Далее есть нюанс – помимо обыкновенных акций ВТБ есть непубличные привилегированные, которые принадлежат министерству финансов и АСВ. Эти акции были выпущены в 2014 и 2015 году соответственно, так как банк испытывал проблемы с достаточностью капитала. Номинальный объем двух выпусков – 521 млрд рублей. По поводу будущего этих акций есть разные гипотезы, включая постепенный выкуп. Но условия возможной сделки пока непонятны и в любом случае даже выкуп по номинальной стоимости займет достаточно много времени, поэтому пока не стоит на это рассчитывать.

Самый простой способ оценивать банк в текущих условиях – прибавлять номинальную стоимость префов капитализации, в итоге получим текущую оценку чуть более 1.1 трлн рублей, что дает P/E 2021 = 4-4.5, это также весьма дешево даже для российского банка, у Сбербанка, например, P/E 2021 в районе 6-7.

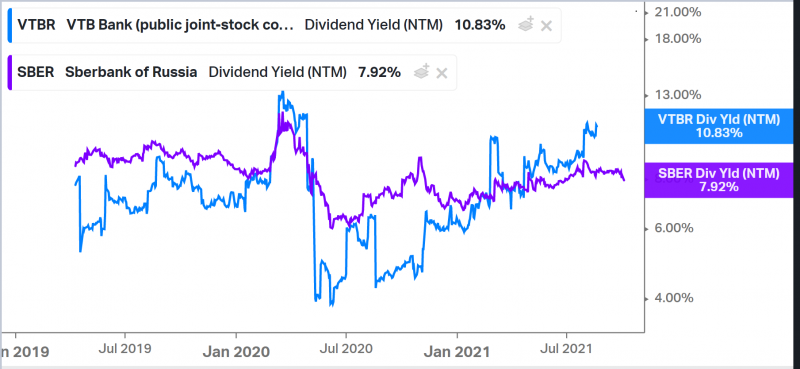

ВТБ обещает направить на дивиденды за 2021 год 50% от прибыли по МСФО. Из-за префов и политики выравнивания дивидендной доходности на все три типа акций у ВТБ получается необычная динамика – с ростом котировок обыкновенных акций растет дивиденд в расчете на одну акцию. Из-за этого точно прогнозировать доходность достаточно сложно, но простой расчет через P/E с учетом префов говорит о том, что при выполнении прогноза она будет более 10%. В этом, в принципе, и заключается основная идея – по сути котировки большинства компаний на российском рынке привязаны к дивидендной доходности, и если у ВТБ она будет получатся двузначной, рынок, вероятно, переоценит акции (и уже начал это делать, учитывая рост котировок с начала года).

Ключевой риск, на мой взгляд, заключается в том, что ВТБ – не совсем стандартный банковский бизнес. Помимо кредитования, комиссионных услуг и прочих стандартных операций у банка есть еще одно большое направление – он часто скупает различные активы. Например, в июне ВТБ вошел в капитал Делимобиль (сервис каршеринга) за $75 млн, в октябре 2020 ВТБ купил 10% Аэрофлота за 21 млрд рублей, и ранее совершал огромное количество сделок различного формата, в том числе с необычной структурой, например, форвардный контракт с Русгидро на 55 млрд рублей. На балансе банка также большое количество земли и недвижимости, переоценка которой влияет на прибыль.

Подобная инвестиционная деятельность может иметь как положительный, так и отрицательный эффект на показатели банка, но точно делает их менее предсказуемыми и создает риски для выплаты высоких дивидендов, как за счет влияния на прибыль, так и достаточность капитала, с которой у банка периодически возникают сложности. Особенно с учетом того, что у банка, кажется, нет четкой стратегии подобных инвестиций или как минимум ее не коммуницируют акционерам. Тем не менее, на мой взгляд, потенциальная двузначная дивидендная доходность для второго по величине банка в стране перекрывает эти риски и делает ВТБ потенциально интересной инвестицией.

Итого

Купил акции ВТБ в начале июля, о чем писал в последнем обзоре портфеля. Беру цену открытия на конец торгов 9 июля, когда написал, что держу ВТБ в портфеле. Позиция достаточно небольшая – пара процентов.

Update 02.08.2021

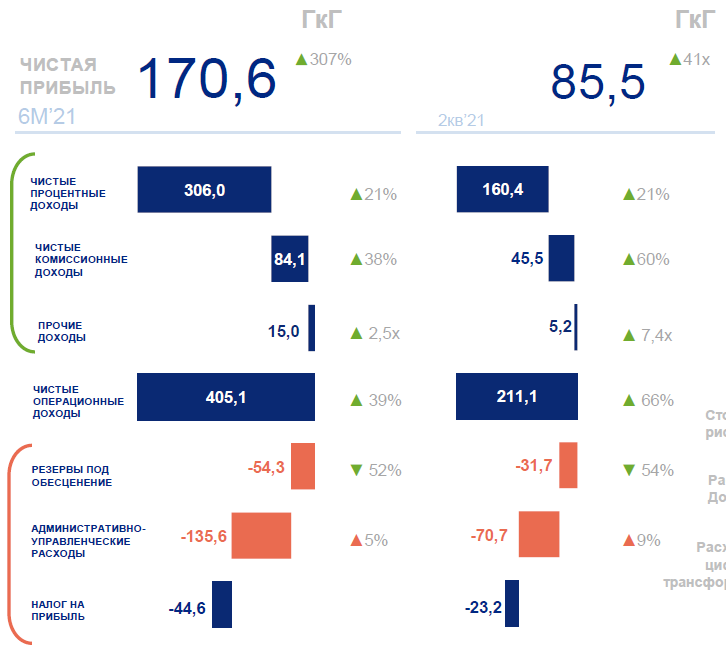

ВТБ недавно отчитался за второй квартал. Банк повторил рекордную прибыль первого квартала – 85 млрд рублей. Выросли и процентные, и комиссионные доходы, а резервы наоборот заметно сократились по сравнению с прошлым годом. Правда стоит отметить, что в прошлом году они были завышены из-за коронавируса.

Ключевое в отчете – повышение прогноза по прибыли на 2021 год до 295 млрд рублей. Если взять текущую цену акций и учесть префы как 521 млрд рублей, выплата 50% прибыли на дивиденды даст доходность около 12.8% – очень много для второго по размеру банка в стране. За первое полугодие банк уже заработал более 7% дивидендов.

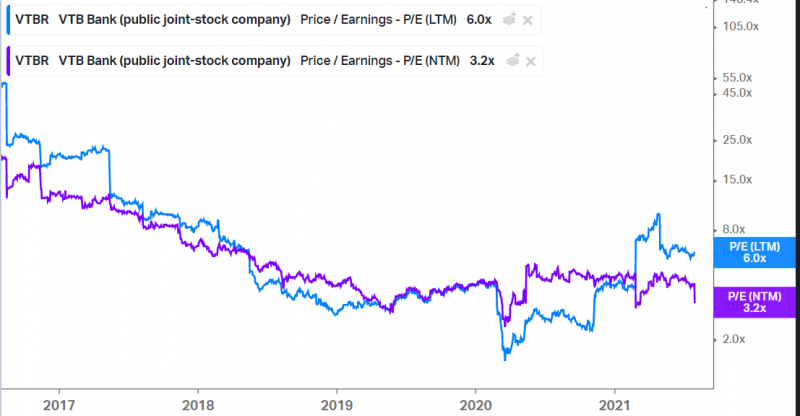

Сейчас ВТБ торгуется исходя из P/E LTM = 6, а P/E NTM чуть больше 3. С учетом префов банк стоит около 0.6 капитала. В общем, очень дешево.

ВТБ как бизнес мне по-прежнему не очень нравится, и история показывает, что менеджмент умеет преподносить неприятные сюрпризы, но сейчас банк стоит очень дешево, поэтому планирую и далее держать позицию.

Update 04.09.2021

Короткий апдейт по ВТБ – банк недавно опубликовал результаты за июль. Подробно расписывать не буду, можно почитать в обзоре Алексея Мидакова. Главное – ВТБ продолжает показывать хорошие результаты, за июль банк заработал 30 млрд рублей прибыли. За 7 месяцев в 2021 году прибыль составила 201 млрд рублей – банк идет с опережением относительно собственного прогноза в 295 млрд рублей, который к тому же был несколько раз повышен с начала года.

На мой взгляд с такой динамикой прибыль за 2021 год с высокой вероятностью превысит 300 млрд рублей, что даст отличные двузначные дивиденды следующим летом. Кроме того, как писал выше, у ВТБ помимо прибыли на дивиденды влияет средневзвешенная стоимость обыкновенных акций и текущие котировки значимо выше средних за год. Это также потенциально увеличивает дивиденд как за 2021 год, так и в дальнейшем, когда он будет считаться уже от более высокой базы. Продолжаю держать позицию.

Update 05.10.2021

ВТБ недавно опубликовал отчет по МСФО за август, как сошлюсь на обзор Алексея Мидакова, чтобы не тратить время на переписывание отчета своими словами. Ключевое – прибыль за месяц снова чуть больше 30 млрд рублей, за 8 месяцев уже 231 млрд руб. Чтобы достичь ранее озвученной цели в 295 млрд рублей прибыли за год нужно зарабатывать всего 16 млрд рублей в месяц, что вдвое меньше результатов последних месяцев. Иными словами, с очень высокой вероятностью прибыль ВТБ значимо превысит 300 млрд.

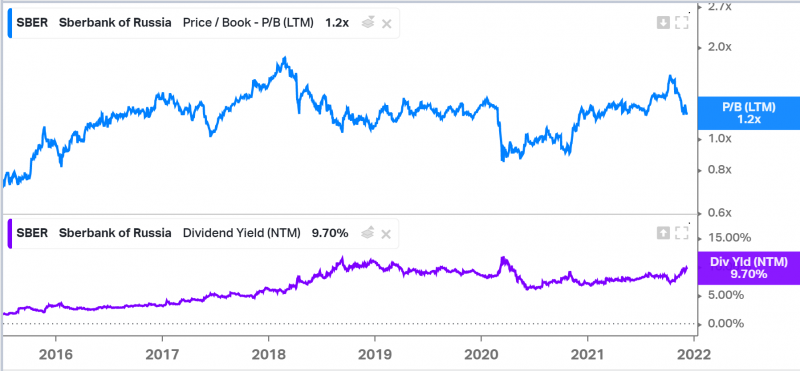

Сбербанк сейчас торгуется с форвардной дивдоходностью менее 8%, а ВТБ по моим расчетам около 13% (если взять прибыль в 300 млрд, принцип равной доходности и стоимость префов в 521 млрд рублей), причем в случае ВТБ есть апсайд и за счет возможного роста прибыли выше прогноза, и за счет роста самих акций. При этом ранее ВТБ торговался с меньшей форвардной дивдоходностью, чем Сбер.

Сейчас ВТБ выглядит одной из самых простых консервативных идей на российском рынке, которая к тому же напрямую не завязана на сырьевой сектор. Думаю к отсечке летом вполне может быть рост акций на 20-30% + двузначная дивдоходность, если, конечно, не будет кризиса и общего падения рынка. Единственный краткосрочный риск, который может оказывать давление на котировки – возможный вылет из индекса MSCI (сейчас ВТБ находится где-то на грани), если это произойдет, акции в моменте будут под давлением. Скорее всего увеличу позицию в ближайшее время.

Update 13.10.2021

Небольшой технический апдейт – решил увеличить позицию в ВТБ, докупил вчера акции, теперь доля составляет около 6.5-7% портфеля. На мой взгляд ВТБ сейчас одна из самых интересных среди достаточно консервативных идей на рынке с форвардной дивдоходностью 12-13%+, которая может еще вырасти в последующие годы (к текущей цене), в том числе за счет специфического для компании цикла рост котировок – рост дивиденда на акцию – дальнейший рост котировок и т.д. И с учетом того, что котировки подросли в последние дни, кажется, что шансы на вылет из MSCI снизились.

Более того, раз ВТБ теперь стал значимой позицией в портфеле, решил поддержать банк и стать не только его акционером, но и клиентом – открыл банковский счет, карту, брокерский счет и подключил себе пакет Привилегия. Стоит сказать, что первый клиентский опыт был так себе – мне сначала 45 минут открывали счет в отделении, а потом еще была какая-то техническая проблема с приложением ВТБ Онлайн, которую пришлось решать через менеджера и технический саппорт. В общем, не Тинькофф 🙂

Дальше уже было проще, открыть и пополнить брокерский счет и сделать виртуальную карту можно быстро и онлайн. Из забавного – в приложении “Мои инвестиции” есть уроки, за которые дают случайные бесплатные акции, быстро прошел тесты (сами уроки было лень читать), получил 10 разных акций в сумме примерно на 2000 рублей 🙂

В общем, буду теперь следить не только за акциями банка, но и за его продуктами.

Update 27.10.2021

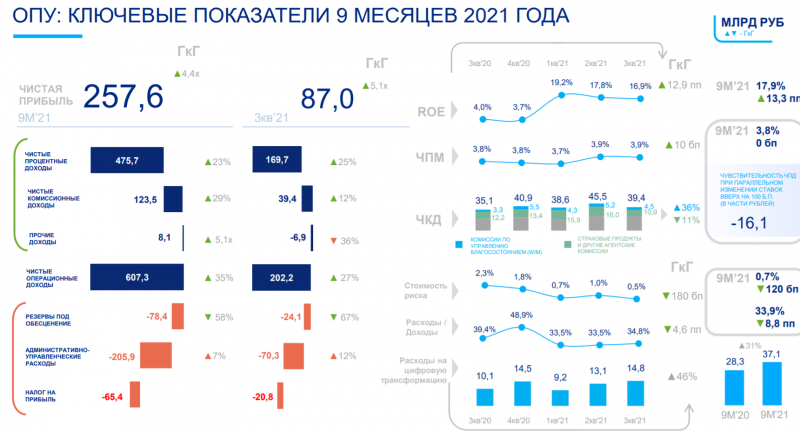

У ВТБ сегодня вышел отчет за третий квартал, сделаю короткий апдейт, ссылки на отчет и презентацию здесь. Слайд с ключевыми показателями ниже, не буду пересказывать, самое важное – прибыль за 9 месяцев составила 257.6 млрд рублей. За 3 квартал 87 млрд – рекорд, но в сентябре был небольшой спад до 26.2 млрд по сравнению с 30+ млрд в июле и августе.

Основной рост за счет чистых процентных доходов и снижения резервов, комиссионные доходы тоже растут, но не так быстро.

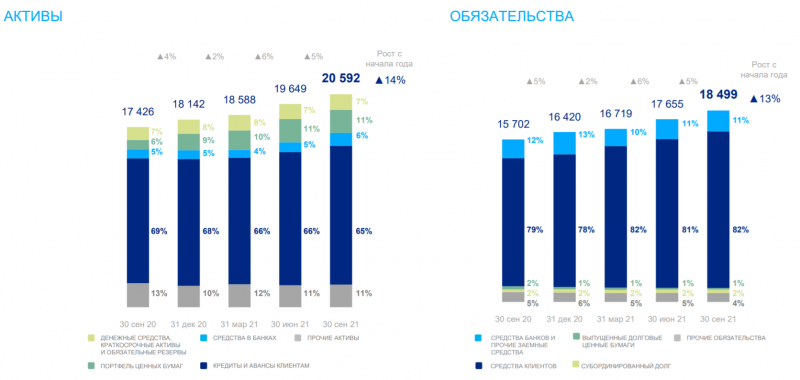

Активы банка выросли на 14% с начала года, за ними нужно следить, так как они влияют на достаточность капитала, чуть ниже напишу об этом.

ВТБ обновил прогноз чистой прибыли на 2021 год до 300+ млрд рублей, что вполне ожидаемо, учитывая текущую динамику. Ранее у банка была цель достичь прибыли 310 млрд в 2022 году, но с высокой вероятностью на будет выполнена уже в 2021, для этого достаточно заработать 53 млрд в Q4 по сравнению с 87 млрд в Q3. Банк по-прежнему планирует выплатить 50% прибыли в качестве дивидендов, что дает отличную форвардную доходность около 12-13%.

Основной риск с точки зрения дивидендных выплат, исторически присущий ВТБ – достаточность капитала. Если взять 50% от прибыли за 9 месяцев и выплатить их сейчас, то нормативы будут немного нарушены. Правда до летней выплаты еще есть около 9 месяцев, за которые капитал, по идее, должен достаточно вырасти, чтобы попасть в нормативы после выплаты около 150 млрд рублей. Здесь стоит следить за темпами роста активов, о которых писал выше – если они сохранятся на высоком уровне, то будут давить на нормативы. Как видно из слайда ниже, прирост активов с начала года уменьшил общий уровень достаточности капитала более чем на 1 процентный пункт.

Тем не менее, на мой взгляд, вероятность выплаты 50% прибыли в качестве дивидендов за 2021 год очень высокая, благодаря чему акции ВТБ являются отличной консервативной идеей. Продолжаю держать текущую позицию.

Update 18.11.2021

Короткий апдейт – на этой неделе ВТБ объявил о продаже сразу двух пакетов акций – Аэрофлота и Магнита:

- Новость про продажу пакета Аэрофлота вышла 16 ноября. Акции покупали на 5 млрд рублей в конце прошлого года. Пишут, что продали с прибылью около 10%. В абсолюте немного (около 500 млн рублей), в процентах тоже на самом деле – почти любой другой актив в России вырос сильнее за этой время. Но то, что скинули непрофильный актив с неопределенными перспективами и высвободили немного капитала – позитивно.

- Сегодня вышла еще более интересная новость – продают весь пакет в Магните, а это 17.3% компании или чуть больше 100 млрд рублей по текущему курсу. Акции покупали в 2017 году у Галицкого по 4660 рублей, продадут по 5700 рублей, т.е. прибыль от продажи около 18 млрд рублей при цене акций Магнита 5700 рублей – это уже значительная сумма при годовой прибыли около 300 млрд. Правда котировки могут еще упасть, поэтому по факту может получиться меньше. Планируют 12.9% продать Marathon Group (сделку еще должен одобрить ФАС, так как доля Marathon Group в Магните превысит 25%), еще 4.4% в рынок. Есть вероятность, что с учетом времени на одобрение ФАС сделку закроют в следующем году, хотя могут успеть и в этом.

После новости становится понятна динамика акций Магнита и расхождение с Х5 – их вероятно специально разогнали перед объявлением о сделке.

На мой взгляд новости позитивные – по итогам сделок у ВТБ вырастет прибыль (правда пока точно неизвестно, основная сумма будет в этом и/или следующем году), вырастут дивиденды и должна немного улучшиться достаточность капитала для их выплаты. Продолжаю держать акции.

Update 08.12.2021

У ВТБ вышел отчет по РСБУ за 11 месяцев, банк, конечно, умеет неприятно удивлять. Прибыль за ноябрь составила всего 1 млрд рублей против 33.9 млрд рублей в октябре. Правда стоит сказать, что прибыль в РСБУ и МСФО может значимо отличаться, и в РСБУ не входит результат от продажи пакета Магнита, который должен быть отражен в МСФО, но все равно такой резкий спад неприятен. ВТБ это, конечно, не Сбербанк или Тинькофф, которые стабильно печатают прибыль. Стоит правда ВТБ тоже соответствующе дешево.

Комментарий от менеджмента:

Как пояснил главный бухгалтер ВТБ Михаил Коваленко в ходе звонка, посвященного финансовым результатам банка, такая динамика связана с несколькими несистемными факторами. “Они связаны с особенностью календаризации тех или иных расходов и закрытием каких-то операций. И два сутевых [фактора] – с учетом завершения года мы несколько увеличили резервирование по сравнению с предыдущем периодом. <…> Но, опять же, это не внеплановые и экстраординарные вещи, а все в рамках календаризации резервирования на год. И вторая сутевая вещь – у нас в последнее время, тоже вы видите, есть некая волатильность рынков, финансовых рынков, рынков валюты”

Позиция без изменений, думаю 300+ млрд рублей прибыли по году банк в любом случае заработает и заплатит высокие дивиденды. Будет интересно посмотреть отчет по МСФО за ноябрь, который должен быть опубликован ближе к концу декабря.

Еще один интересный момент – Сбер сильно скорректировался за последние пару месяцев, и его форвардная дивдоходность скоро уже станет двузначной (для префов вероятно уже двузначная). Сейчас Сбер стоит около 1.15-1.2 капитала, если акции еще немного упадут, может быть интересно в них переложиться. Исторически покупка Сбера за капитал или дешевле была хорошей инвестицией.

Update 27.12.2021

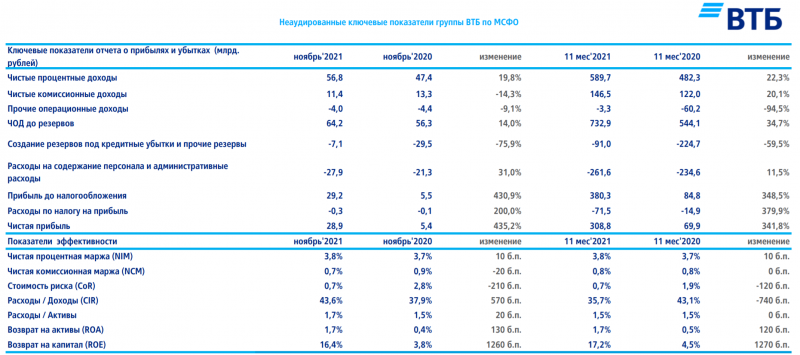

ВТБ опубликовал отчет по МСФО за 11 месяцев. Чистая прибыль в ноябре составила 28.9 млрд рублей, а с начала года – 308.8 млрд рублей, таким образом ранее озвученная цель более 300 млрд прибыли по году уже выполнена.

Правда есть нюанс – почти вся прибыль в ноябре была получена за счет продажи пакета в Магните, которая принесла 26.8 млрд рублей. Это, кстати, больше, чем я рассчитывал ранее. При этом прибыль от банковского бизнеса за последний месяц была близка к нулю, менеджмент это объясняет переоценкой акций и облигаций на балансе из-за роста ставки ЦБ и коррекции на российском фондовом рынке.

“Что произошло с несвязанной с “Магнитом” прибылью в ноябре? Ноябрь остро негативен с точки зрения обесценения финансового рынка, и мы приняли значимые двузначные в миллиардах рублей переоценочные и денежные расходы в виде обесценения рынка акций и облигаций. И на ноябрь как раз приходились основные действия по переходу ЦБ к повышению ключевой ставки, это тоже влияло на рынок ОФЗ, на рынок облигаций. Это, по сути, основная причина, “съевшая” обычно наблюдаемую прибыль”, – указал Пьянов.

При этом говорят, что таргет в 300 млрд рублей не учитывал случившуюся сделку с Магнитом и его не планируют пересматривать. Это значит, что прибыль по итогу декабря может составить 18+ млрд рублей, а общая прибыль за год – 327+ млрд.

“Мы не планировали эту сделку, когда таргетировали предыдущий прогноз свыше 300 млрд рублей. Мы не планируем в связи с реализацией этой сделки как-то существенно менять годовой таргет, поскольку он задан в очень широком диапазоне. Мы и так оценивали его в более 300 млрд рублей. Но эта сделка пойдет on-top к нашему таргету”, – сказал Пьянов.

Также интересно, что менеджмент ВТБ в последнее время часто говорит о том, что обсуждает вариант разной дивидендной доходности по обыкновенным и привилегированным акциям, при этом предлагает на обычку заплатить стандартные 50% от прибыли, а на непубличные префы, которые принадлежат государству – меньше. Хотя я пока закладываю базовый сценарий, что оставят принцип равной дивдоходности, если вдруг получится договориться на снижение выплат по префам, это будет дополнительный позитив.

Он также подтвердил, что менеджмент ВТБ по итогам 2021 года рассматривает выплату дивидендов с разной дивидендной доходностью по обыкновенным и привилегированным акциям. “По обыкновенным акциям – исходя из принципа 50% от чистой прибыли и пересчитанной из этой величины дивидендной доходности и меньшей дивидендной доходности по “префам”. Насколько меньше – это как раз предмет ведущихся дискуссий”, – сказал Пьянов, напомнив, что окончательное решение остается за акционерами.

Подробнее пресс-релизы тут и тут.

Если ВТБ сможет получить прибыль 327+ млрд рублей по году, то дивидендная доходность при текущей цене акций составит уже почти 15%. Даже если за декабрь банк ничего не заработает, 14% дивдоходность уже фактически в кармане. Это очень много для второго по размеру банка в стране. Продолжаю держать акции.

Закрытие идеи 21.02.2021

Когда покупал акции ВТБ, конечно не думал, что ситуация с геополитикой и на российском рынке будет складываться так, как сейчас. Акции сильно упали вместе со всем рынком, но на мой взгляд в случае ВТБ это оправдано больше чем во многих других компаниях. Во-первых, ВТБ действительно может попасть под санкции как госбанк, что может негативно отразиться на бизнесе. Во-вторых, с учетом обвала стоимость российских активов, у банка страдает прибыль и капитал, что создает риски для выплаты дивидендов даже за 2021 год, не говоря уже о 2022.

Я сокращал позицию в ВТБ в конце января, о чем писал в апдейте по портфелю, теперь закрыл ее полностью. Убыток от цены входа составил 25% – неприятно его фиксировать, но ситуация изменилась и риски в акциях значительно выросли. Если ранее я был уверен, что банк выплатит 50% прибыли на дивиденды в этом году и продолжит это делать далее, то сейчас вероятность уже, на мой взгляд, не очень высокая, а без дивидендной поддержки акции могут упасть еще значительно ниже.

Вместо ВТБ купил другую компанию на российском рынке с даже большей ожидаемой дивидендной доходностью и намного меньше подверженную геополитической напряженности – оформил как Идею №65.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: