Summary

Дата: 09.05.21

Компания: Газпром

Тикер: GAZP (ММВБ)

Цена: 241.7 RUB

Тип идеи: среднесрочная идея

Комментарий: акции доступны через любых российских брокеров, а также Interactive Brokers

Традиционный дисклеймер для акций на российском рынке: Газпром – очень популярная идея и многие инвесторы покупали его акции намного раньше, чем я. В идее просто описываю свое мнение о компании без претензий на его уникальность, которую вообще сложно встретить для акций на ММВБ, особенно достаточно ликвидных.

Суть Идеи

Газпром (GAZP на ММВБ) – крупнейший российский нефтегазовый холдинг. Основной бизнес – добыча природного газа (около 70% всего газа, который добывается в России) и его транспортировка (Газпром монопольно владеет газопроводами на территории страны, по которым транспортируется газ самого холдинга и других компаний). Большую часть газа компания продает на территории России, но основную прибыль получает от экспорта, прежде всего в Европу, а также в Китай.

Кроме того Газпром напрямую или через дочерние компании владеет мажоритарными пакетами в Газпромнефти (в основном добыча нефти и немного газа), ОГК-2, ТГК-1, Мосэнерго (все три – генерация электроэнергии), МОЭК (энергосбыт), 10% долей в Новатэк. Есть большое количество других активов не связанных с нефтегазовым сектором и энергетикой от Газпромбанка до Газпром медиа, которые связаны с компанией. Однако в рамках идеи не будем подробно на них останавливаться, нас интересует в первую очередь газовый бизнес, который приносит основную прибыль.

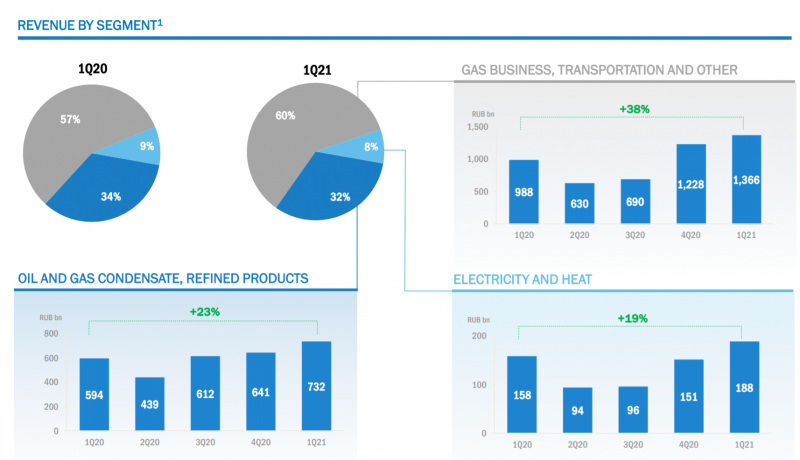

Структура выручки Газпрома на графике ниже. Не буду подробно останавливаться на финансовых показателях компании, советую посмотреть этот обзор от Алексея Мидакова, чтобы понять динамику бизнеса. Также советую почитать эту статью от “Василичей”, где разбирается экономика газового бизнеса и его перспективы.

Фактически на российском рынке большая часть идей сводится к одному простому тезису – у компании будут высокие дивиденды, что приведет к росту котировок. В случае Газпрома ситуация аналогичная. Для высоких дивидендов нужны две составляющие:

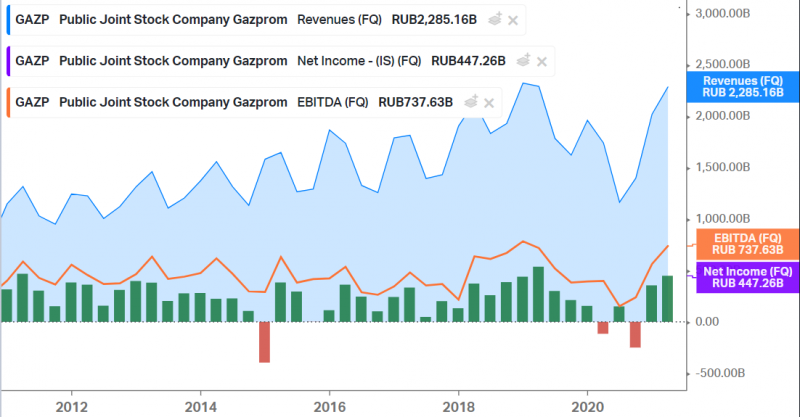

- Рост финансовых показателей. В случае Газпрома он зависит, прежде всего, от цен на газ в Европе. Цены сейчас на максимумах за последние годы и пока их рост не останавливается. Причем стоит отметить, что летом минимальный спрос на газ, который увеличивается ближе к зиме и отопительному сезону. Это дает основания ожидать сильные финансовые результаты компании за 2021 год.

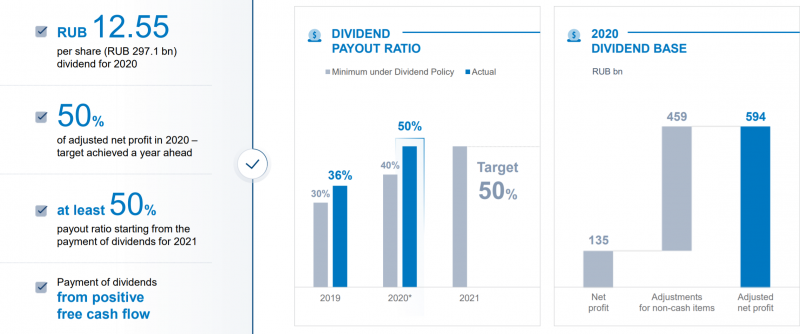

2. Желание платить дивиденды. Высокая прибыль сама по себе не гарантирует высоких дивидендов, не менее важно желание компании возвращать эту прибыль акционерам. Газпром в недавней презентации для инвесторов подтвердил, что планирует направить на дивиденды как минимум половину прибыли.

За первый квартал 2021 года Газпром заработал около 8 рублей дивидендов на акцию, а за полный год с такой динамикой цен на газ можно ожидать 30+ рублей, что соответствует дивидендной доходности около 11% по текущим ценам за 2021 год (выплата летом 2022 года). Исторически Газпром торговался с доходностью 6-8%, и в целом 11% это очень много для голубой фишки, поэтому в случае реализации такого сценария можно ожидать рост акций на несколько десятков процентов за год. Этим летом также будет 12.55 рублей дивиденд на акцию бонусом. В этом и заключается идея, я пока не рассматриваю более долгосрочный горизонт.

Естественно, такой результат не гарантирован и у компании есть риски. Самый очевидный связан с ценой на газ – если она сильно снизится, прибыль и дивиденд за 2021 год будут ниже. Однако цены на газ можно оперативно мониторить и в случае резкого разворота тренда пересмотреть позицию. Менее очевидные связаны с внешней политикой (Северным потоком, Украиной и т.д.) и внутренней (периодические инициативы по повышению налогов для пополнения бюджета и т.д.). Я не буду делать какие-то прогнозы на этот счет, по умолчанию рассматриваю базовый сценарий, в котором бизнес компании продолжит работать в нормальном режиме, заработает высокую прибыль при сохранении хорошей конъюнктуры на газовом рынке и выплатит дивиденды 50% от нее на дивиденды.

Итого

Купил акции в мае, о чем писал в обзоре портфеля от 9 мая, фиксирую эту дату и цену на тот момент для открытия идеи. Сейчас около 3% портфеля.

Update 01.09.2021

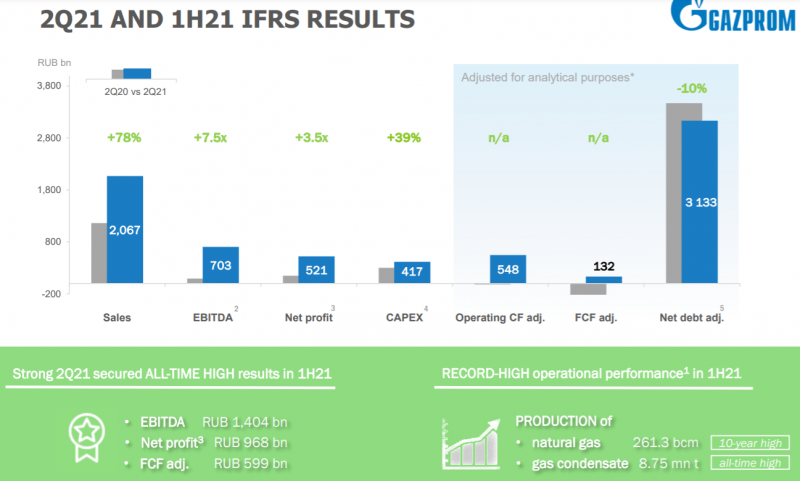

Короткий апдейт после отчета за второй квартал и полугодие. Результаты отличные, что в целом было ожидаемо на фоне высоких цен на газ – очень большой рост год к году по всем показателям и снижение долга, правда стоит учесть, что прошлый год был заниженным из-за коронавируса.

Ключевое в отчете то, что второй квартал с точки зрения результатов был почти на уровне первого, хотя обычно в Q2-Q3 у Газпрома сезонный спад, так как спрос на газ растет осенью-зимой во время отопительного сезона. Это означает, что второе полугодие, скорее всего, будет рекордным.

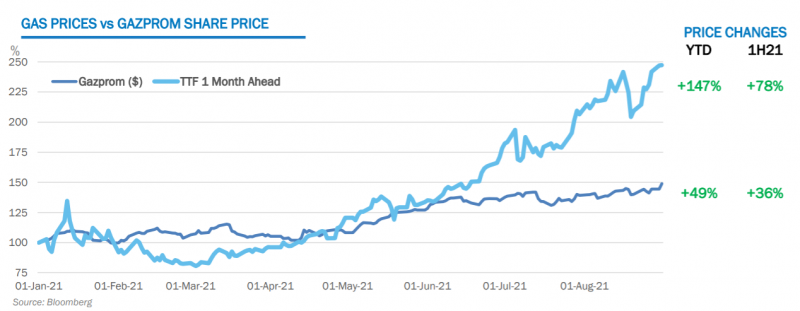

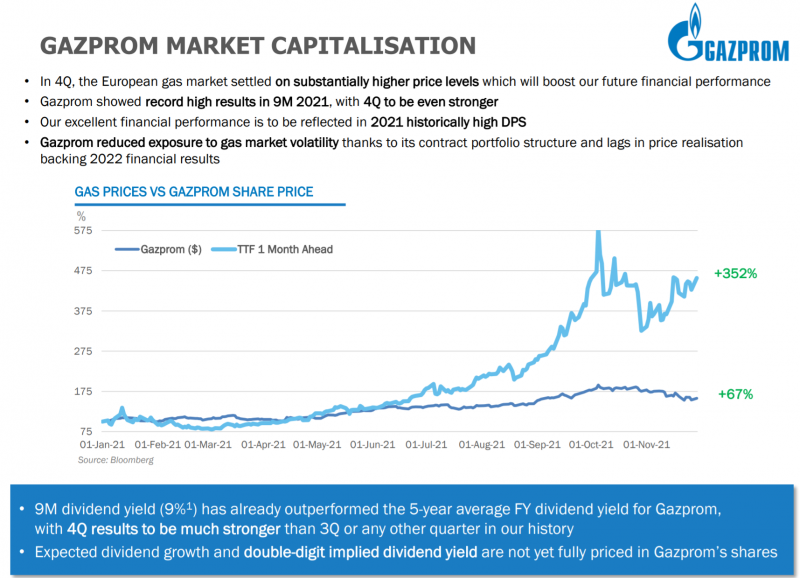

За первое полугодие Газпром заработал 17.85 рублей дивидендов на акцию, сам менеджмент говорит, что если экстраполировать выплату до 36 рублей за год (а с большой вероятностью будет больше), то акции должны стоить 450+ рублей с 8% дивдоходностью, а исторически торговались с ДД 6-7%). В общем посыл такой, что будут высокие дивиденды и нужно покупать акции 🙂 Также прямо в презентации показывают динамику цен на газ и акции Газпрома, которые выросли с начала намного меньше.

Цена на газ в Европе на рекордных значениях и недавно превысила $600 за тысячу кубометров. Запасы газа в хранилищах при этом на минимальных уровнях, в Азии очень высокий спрос на СПГ и цены еще выше, а сланцевый газ в США, объем добычи которого последние 10 лет быстро рос вслед за ценами, также ограниченно доступен, так как американские компании теперь придерживаются финансовой дисциплины, гасят долги и не спешат увеличивать добычу. Все это увеличивает вероятность того, что цены на газ останутся высокими еще продолжительное время. Менеджмент Газпрома на звонке с инвесторами тоже подчеркивал, что высокие цены как минимум на полтора года, опять-таки с намеком, что большие дивиденды за 2021 год будут не разовыми.

В целом Газпром очень простая и понятная идея, но от этого не становится менее интересной. У меня в нем примерно 5% портфеля и возможно еще докуплю, продавать акции не планирую, если не будет резкого разворота рыночной конъюнктуры или каких-то недружественных действий по отношению к акционерам. Конечно, как всегда на российском рынке, не стоит быть слишком оптимистичным, но пока ситуация выглядит так, что Газпром достаточно сильно изменился за последние несколько лет. Если раньше огромное количество денег оседало у внешних строительных подрядчиков, то теперь они все консолидированы в периметре компании и значительно больше денег идет акционерам в виде дивидендов.

Update 30.11.2021

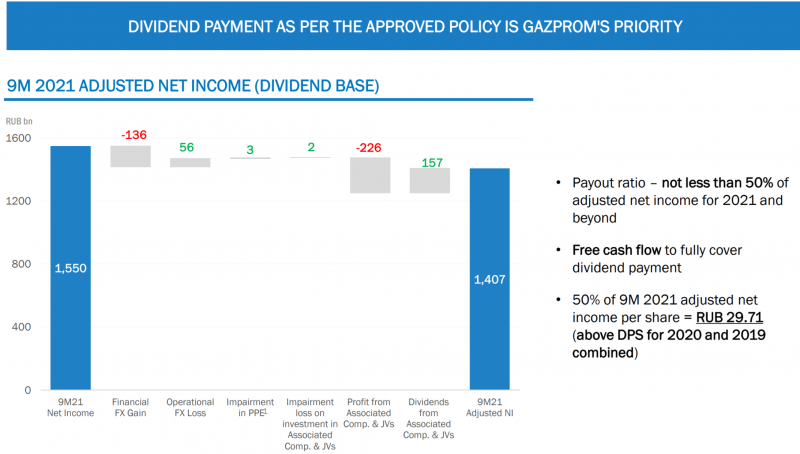

Газпром вчера отчитался за третий квартал. Хороший отчет, за 9 месяцев компания заработала уже 1.4 трлн рублей скорректированной чистой прибыли, что эквивалентно 29.7 рублей дивидендов.

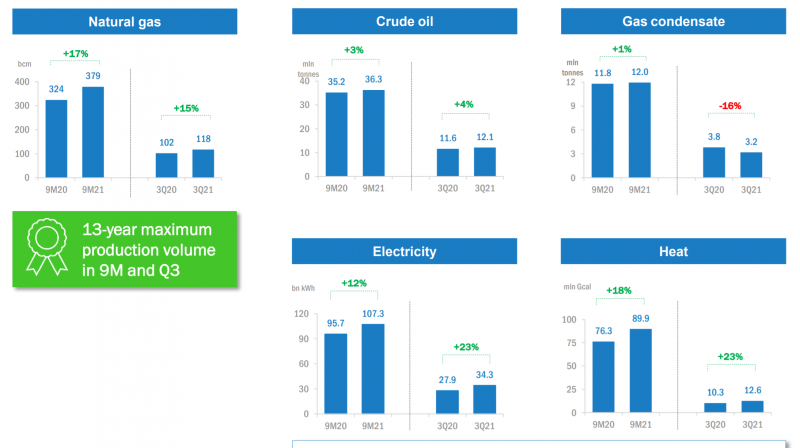

Производство газа значительно выросло к прошлому году, дорабатывать нефти и генерировать электричества дочки Газпрома тоже стали больше.

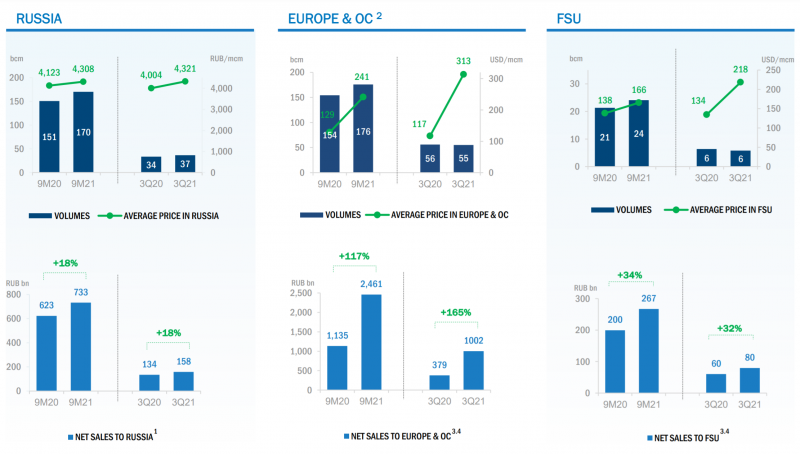

Но основной прирост показателей происходит, конечно, не из-за роста добычи, а из-за рекордных цен на газ в Европе, которые находятся на рекордных уровнях. Средняя цена реализации в страны бывшего СССР также сильно выросла за счет Прибалтики и Молдавии, которые платят рыночные европейские цены.

Самое интересное – менеджмент Газпрома по сути прямым текстом говорит, что акции недооценены и приводит их динамику в презентации в сравнении с ценами на газ в Европе. А еще на звонке сказали, что по их оценкам средняя цена реализации газа в Европу может составить $550 по сравнению с $313 в Q3, результат за Q4 соответственно тоже будет намного выше и побьет все рекорды. А средняя цена в 2022 году будет не ниже, чем в 2021.

Если цена реализации в Европе действительно будет в районе $550, то дивиденды Газпрома за Q4 должны быть больше 20 рублей (возможно даже 25+ рублей, если компания увеличит объемы под конец года), что дает потенциальную дивидендную доходность 15%+ за 2021 и 2022 год, т.е. 100+ рублей дивидендов за 2 года. И после этого компания, естественно, не перестанет платить дивиденды, хотя они, вероятно, снизятся вслед за ценами на газ, которые на текущих уровнях явно не останутся долгосрочно. Выглядит, конечно, очень заманчиво.

Я в черную пятницу вместо покупок в интернет-магазинах докупил Газпром и теперь его доля в портфеле около 15%, с отрывом самая большая позиция. Немного смущает, что у большинства знакомых инвесторов это сейчас топ-идея, но в то же время с учетом лага в цене реализации Газпрома компания уже почти гарантированно получит отличные результаты в Q4 И в 2022 году, поэтому представить ситуацию, в которой акции будут к отсечке летом стоить дешевле без геополитического кризиса или сильной глобальной коррекции достаточно сложно.

Update 29.04.2022

Газпром вчера отчитался за 2021 год. Показатели за 4 квартал и 2021 год ожидаемо рекордные за всю историю на фоне очень высоких цен на газ, не будут их пересказывать, саммэри можно посмотреть здесь и здесь, полная отчетность здесь. Исходя из дивидендной политики компании, по которой на дивиденды направляется 50% от скорректированной прибыли, расчетный размер дивидендов за 2021 год составляет 52.53 рубля на акцию.

В случае Газпрома есть несколько основных вопросов:

- Будет ли выплата дивидендов летом. На мой взгляд вероятность дивидендов в полном объеме согласно дивидендной политики весьма высокая – у Газпрома нет технических ограничений для выплаты дивидендов в отличие от многих российских компаний, а больше половины дивидендов пойдет в бюджет. Это дает потенциальную дивдоходность около 22% к текущей цене акций.

- Какие будут показатели и дивиденды за 2022 год. С высокой вероятностью они будут еще выше, чем в 2021 году. Думаю только за Q1’22 Газпром мог заработать 30+ рублей дивидендов с учетом продолжения роста цен на газ и девальвации. Правда объемы экспорта в Европу, вероятно, будут снижаться, а текущий крепкий рубль также негативен для доходов компании.

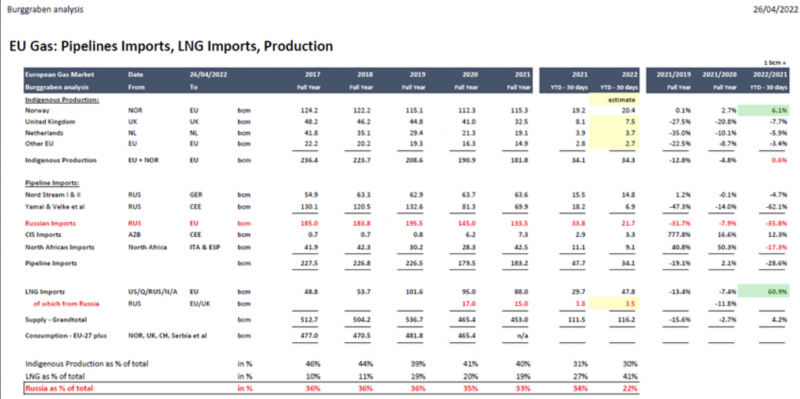

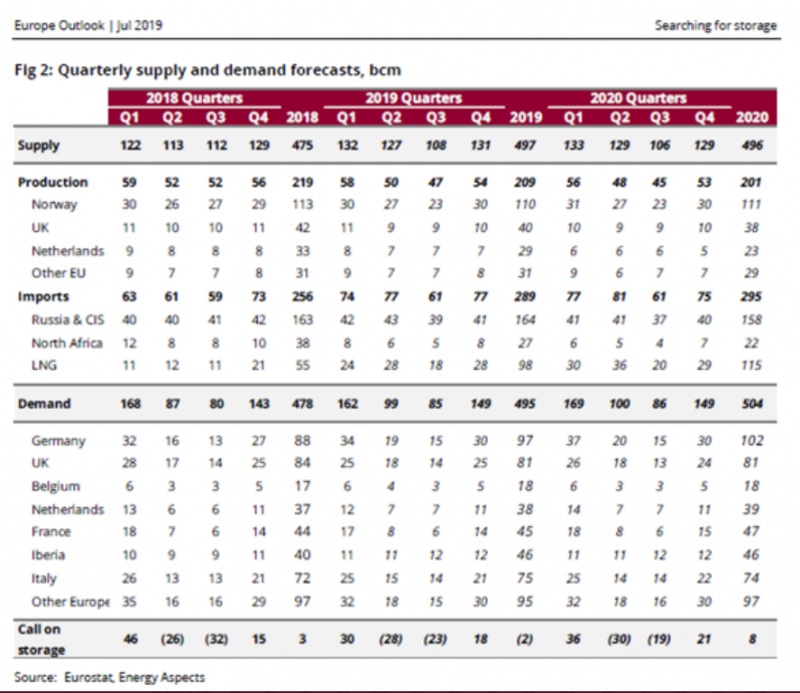

- Что будет долгосрочно с экспортными поставками. Здесь у меня более негативный взгляд – думаю Европа будет постепенно замещать поставки газа из России (разными способами, от сокращения потребления до роста импорта СПГ). Хотя за 1-2 года отказаться от российского газа невозможно, не вызвав сильный спад европейской экономики и особенно промышленности, за 4-5 лет это возможно, если у европейских политиков будет достаточно политической воли и мозгов (например, начать активно строить новые АЭС вместо того, чтобы закрывать старые, которые могут работать еще много лет). В то же время переориентировать поставки в Азию в таком объеме невозможно – СПГ мощностей почти нет, а прогнозный срок ввода Силы Сибири – 2 – 2030 год, и она сможет заменить только треть поставок в Европу.

Подробнее про варианты замещения российского газа и его текущей роли для Европы можно почитать тут (нужен VPN). На мой взгляд автор слегка оптимистичен, тем не менее значимое сокращение поставок газа из России, скорее всего, предрешено, вопрос только в сроках. Ниже пару таблиц с полезной статистикой на тему.

Я продолжаю держать значимую позицию в Газпроме (сейчас самая крупная в портфеле) и в апреле докупал акции, но эта позиция скорее вынуждена, так как значимая часть портфеля на российских брокерских счетах, а покупать особо нечего. Планирую держать позицию в ближайшие месяцы, но со временем скорее всего буду ее снижать.

Update 27.05.2022

Газпром вчера объявил дивиденды 52.53 рубля на акцию, с чем всех поздравляю. Перед этим была странная динамика, когда кто-то днем пролил котировки на 15%. Слышал разные версии, что это было, до конца непонятно, но сейчас уже не так важно – дивиденды будут. С учетом того, что Газпром сейчас крупнейшая позиция в портфеле, это весьма позитивно.

Сейчас акции Газпрома торгуются с дивдоходностью 17-18%. С учетом того, что ставки уже сильно снизились (ЦБ вчера понизил ставку с 14% до 11%) и даже компании третьего эшелона вроде некоторых МРСК торгуются с дивдоходностью около 14%, кажется, что Газпром недооценен. Особенно с учетом того, что дивиденды за 2022 год с текущей конъюнктурой, вероятно, будут значительно выше, возможно даже около 100 рублей. И хотя насчет долгосрочных перспектив Газпрома пока я не сильно оптимистичен, на ближайший год, возможно, он будет вполне неплохой идеей. Дальше не российском рынке в принципе тяжело загадывать, слишком много всего может произойти за это время.

Пока ничего не делал с позицией. Были мысли после объявления дивидендов продать часть акций и купить на них доллары, но с курсом 67 это уже не так приятно делать, как по 57 пару дней назад. Поэтому пока оставлю без изменений, а когда подобью общие итоги месяца, возможно, как-то скорректирую структуру портфеля с точки зрения доли рублевых и долларовых активов, и в том числе позицию в Газпроме.

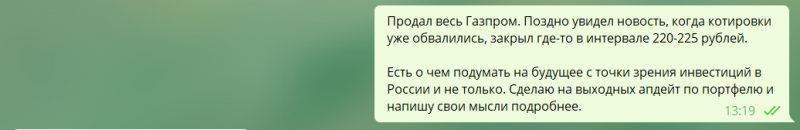

Закрытие идеи 02.07.2022

Продал в четверг весь Газпром после новости об отмене дивидендов. Вставлю для истории скрин из бота в Телеграм для подписчиков. Продажа получилась по 225 рублей, зафиксирую эту цену в статистике. В итоге почти за 14 месяцев удержания позиции получилась с учетом дивидендов получилась доходность -2% в рублях или +23% в долларах.

Еще недавно Набиуллина и другие представители регуляторов говорили о том, как важно вернуть доверие инвесторов к рынку. “Спецоперация” по возврату доверия прошла “на славу” – исходя из общения с разными знакомыми отмена дивидендов Газпромом стала значимым переломным моментом – многие держали акции на значимую долю портфеля и потеряли деньги, а главное уверенность в перспективах российского рынка в целом. Даже после 24 февраля не было такого эффекта – тогда преобладающим мнением было то, что стоит ожидать что-то типа иранского сценария, в котором акции экспортеров могут защитить капитал от обесценения. Сейчас же большинство людей, с которыми общался последние пару дней, начинают думать о депозитах, недвижимости или просто росте расходов на себя и близких.

После отмены дивидендов в Газпроме, рекордного НДПИ на 1.2 трлн рублей и на фоне резкого сокращения поставок газа на экспорт и добычи Газпромом (чего не было фактически никогда в истории, даже в холодную войну, в 90-е или во время “газовых войн” с Украиной) я думаю что со значительной вероятностью газ сделают политическо-экономическим оружием и перекроют поставки в Европу – возможно ближе к зиме, а может быть даже сразу в июле, когда Северный поток-1 встанет на плановый ремонт, который потом “сильно затянется” под каким-нибудь предлогом.

Для Газпрома, это, естественно, будет большим негативом – судя по всему сверхдоходы, полученные в этом году, пойдут на уплату НДПИ и капексы, а новых может не быть. В итоге на мой есть взгляд высокая вероятность, что высоких дивидендов в ближайшие годы не будет, а акция вернутся к старому доброму боковику и будет там долго болтаться – может не 120-160 рублей за акцию, как было раньше, а, например, 150-200 рублей с поправкой на инфляцию, но толку от этого не много. И даже если газ не будут полностью перекрывать, а оставят близкий к текущему урезанный объем поставок, то у Газпрома все равно уже не будет такой сверхприбыли как в первом полугодии.

Акции покупать обратно пока не планирую, если не будет каких-то радикальных изменений в позитивную сторону или цену не укатают еще сильно ниже. Может быть, конечно, ситуация развернется, отмена выплаты в этом году будет разовой и уже в следующем Газпром снова станет дивидендной фишкой. Но если до 30 июня я верил в то, что в компании произошли позитивные изменения, она ушла от модели “пилить деньги на капексе” и повернулась лицом к акционерам, среди которых появились “правильные люди”, то сейчас эта вера испарилась. Теперь снова базовая предпосылка, что капитализация никого не интересуют, миноритарных акционеров можно всегда кинуть по щелчку пальцев и даже если вдруг это не так, чтобы ее развеять, вероятно потребуется немало времени и усилий.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: