SUMMARY

Дата: 24.01.2020

Компания: Magnite (ex. Telaria, Rubicon Project)

Тикер: MGNI (NASDAQ)

Цена: 9.48 USD (с учетом конвертации TLRA в RUBI)

Тип идеи: долгосрочная

Комментарий: для покупки акций необходим счет в Interactive Brokers

ИДЕЯ

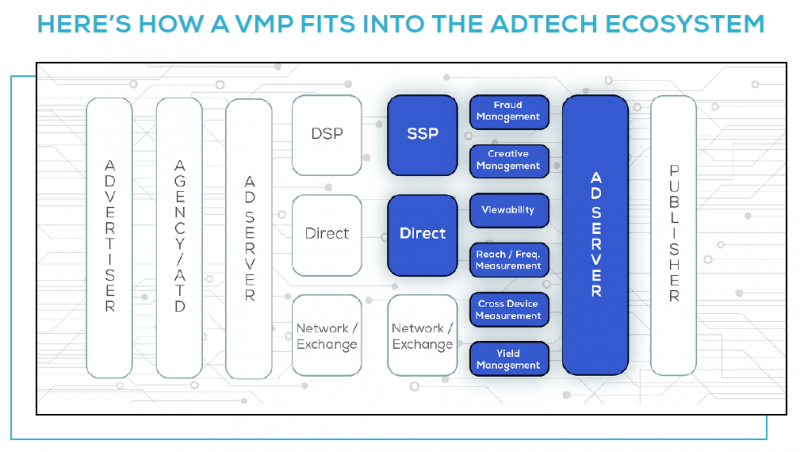

Telaria – небольшая американская компания, которая предоставляет рекламным площадкам платформу для эффективного управления своими рекламными возможностями с фокусом на видео формат. На английском это называется Video Management Platform и объединяет сразу несколько элементов в цепочке создания стоимости на рекламном рынке – лучше всего это отражено на картинке ниже. Если интересно подробнее разобраться, что это такое, рекомендую этот подробный гайд.

Суть идеи в следующем. Сейчас глобальный рекламный рынок находится в процессе трансформации. Хотя онлайн-реклама уже давно дает возможность делать четкий таргетинг на узкую целевую аудиторию, большое количество других каналов пока не имеют такой возможности и из-за этого очень неэффективны. В первую очередь это касается телевидения, а также радио и других каналов.

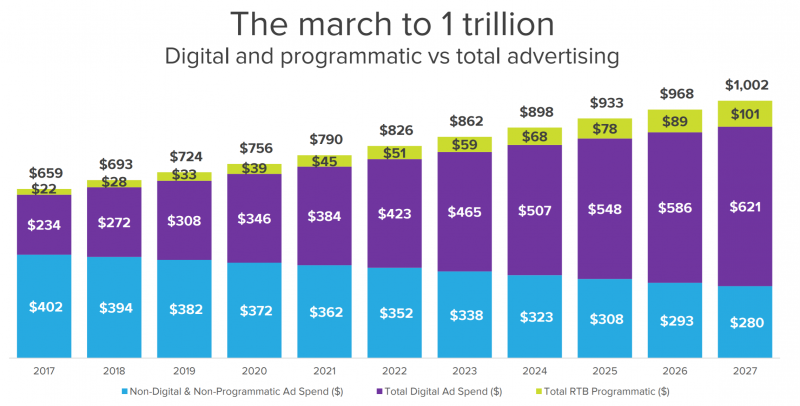

По прогнозам доля такой рекламы будет снижаться в пользу онлайн и programmatic рекламы. Programmatic – если описать простыми словами, это реклама, которая подстраивается под пользователя. Например, когда вы смотрите телевизор, вам показывается реклама, заточенная под вас, как сейчас происходит в социальных сетях. Этот сегмент (желтый на графике ниже) демонстрирует быстрый рост и по прогнозам кратно вырастет в ближайшие года. Именно в нем работает Telaria.

Рекламный рынок имеет высокую конкуренцию и продукт Telaria не уникален – она конкурирует с Google, а также FreeWheel (принадлежит Comcast), SpotX (принадлежит немецкой RTL Group) и другими компаниями. Однако преимущество Telaria заключается в том, что она является единственным значимым независимым игроком на этом рынке, который не аффилирован с большими корпорациями, у которых может возникать конфликт между их собственными интересами и приоритетами их клиентов.

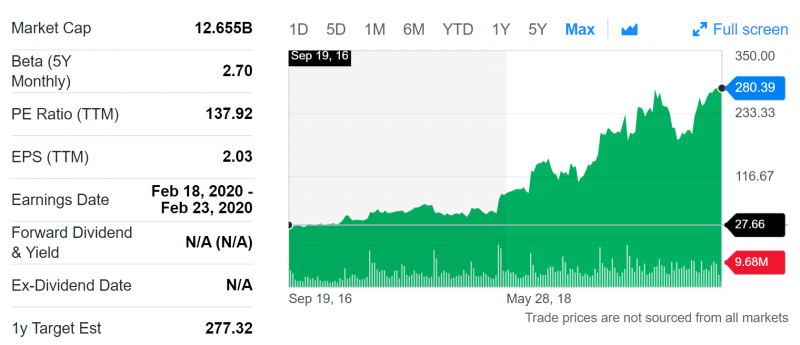

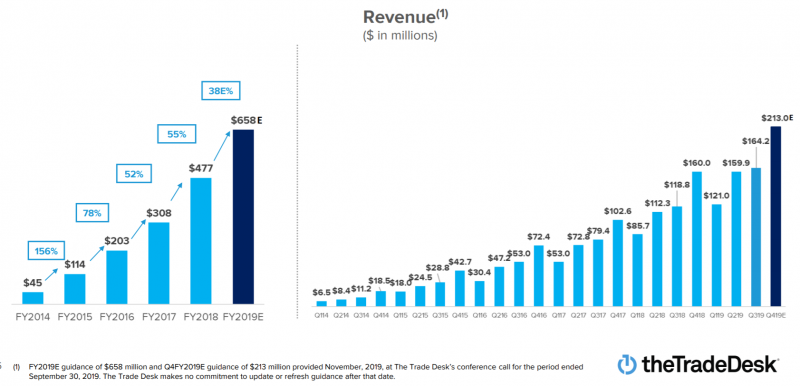

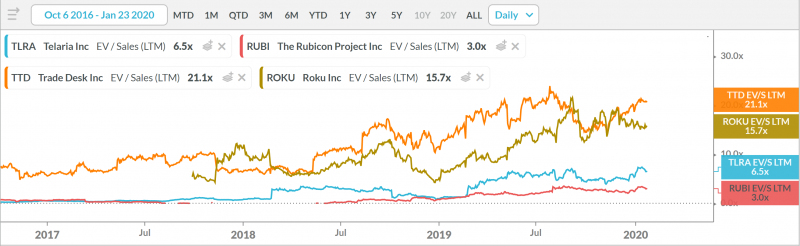

На рынке рекламы уже есть прецедент, когда независимый игрок, предоставляющий качественный продукт, смог построить большой и успешный бизнес – The Trade Desk (тикер TTD). TTD тоже является рекламной платформой, только работает с другой стороны – с клиентами, которые закупают рекламу. Акции компании выросли в 10 раз за 3 года с момента IPO вслед за быстрым ростом финансовых показателей и сейчас она стоит более 12 млрд долларов. The Trade Desk – прибыльная компания, которая все еще быстро растет, и можно было бы рассмотреть ее в качестве инвестиций, но она стоит очень дорого – почти 20 годовых выручек и 138 прибылей.

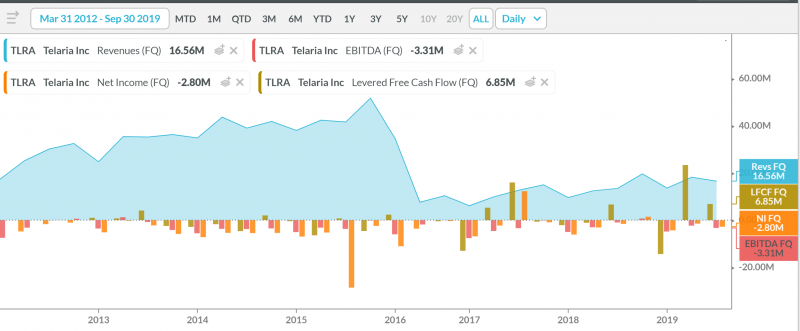

По сути, Telaria может стать аналогом TTD на другой стороне рекламного рынка. Выручка компании растет более чем на 20% в год, и хотя она пока убыточна, но уже имеет положительный FCF и является вполне здоровым бизнесом, который не зависит от внешнего фондирования. Кроме того, у компании около 50 млн долларов на счете, что дает возможность инвестировать в развитие бизнеса и покупать более мелких конкурентов не размывая акционеровю Резкий спад показателей в 2016 году вызван тем, что Telaria продала часть бизнеса, с тех пор показатели уверенно растет.

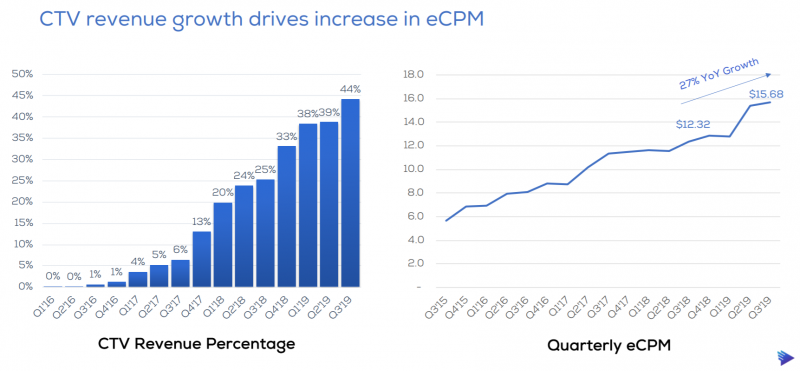

Но самый большой интерес представляет сегмент бизнеса CTV (Connected TV), который растет на 115% год к году и составляет уже почти половину выручки. CTV позволяет гибко адаптировать под пользователя ТВ рекламу по аналогии с рекламой в YouTube или на других онлайн площадках, что делает ее намного более эффективной. Этот рынок растет очень быстрыми темпами и Telaria является одним из лидеров. Кроме того, сегмент CTV имеет запредельно высокую маржинальность – 88%, и его рост значительно улучшит экономику всего бизнеса.

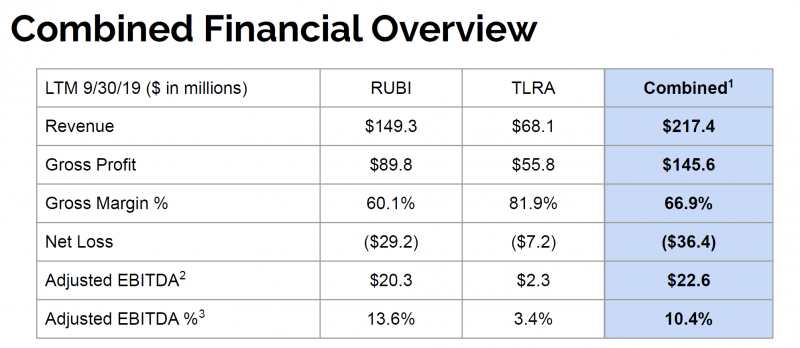

В этом году в бизнесе Telaria произойдут большие изменения – он объединится с другой компаний, предлагающей комплементарные продукты на рекламном рынке – Rubicon Project (RUBI). Она также публичная и торгуется в США. Акционеры Telaria получат 47.5% в объединенной компании. При этом Rubicon Project значительно больше с точки зрения выручки и EBITDA и быстрее растет – более чем на 30% в год, правда пока имеет слегка отрицательный FCF. Telaria получила более высокую оценку по отношению к масштабу своего бизнеса за счет лучшей маржинальности и быстрорастущего CTV сегмента, что позитивно для ее акционеров. Сделка уже одобрена акционерами обеих компаний, ее закрытие ожидается в середине 2020 года.

Объединение компаний может ускорить рост обоих бизнесов за счет значительной синергии, а также по прогнозам менеджмента может сэкономить 15-20 млн долларов расходов в год за счет устранения дублирующих функций – это очень много, почти 10% от выручки, что должно значительно экономику объединенной компании. Кроме того, новая компания станет крупнейшей рекламной платформой на стороне рекламных площадок, что должно значительно усилить ее конкурентное положение.

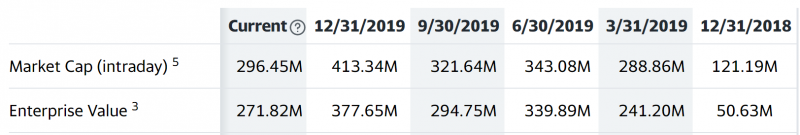

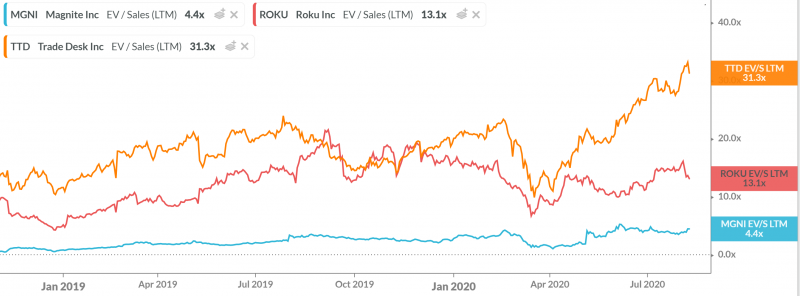

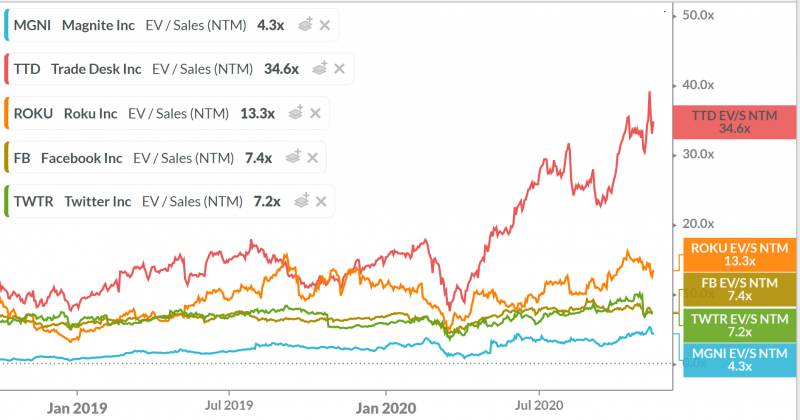

И Telaria, и Rubicon project стоят кратно дешевле по мультипликаторам, чем The Trade Desk и Roku, которые работают на том же рынке. Это можно объяснить более низкими текущими темпами роста, а также небольшим размером компаний, из-за чего они пока неинтересны большинству инвесторов. Однако в сумме капитализация двух компаний уже перевалила за 1 млрд долларов после роста в последние месяцы, что должно способствовать росту интереса к акциям после того, как компании объединятся.

Интересный нюанс – так как сделка по объединению уже одобрена и ее параметры утверждены, включая пропорцию обмена акций TLRA и RUBI, их котировки изменяются синхронно и по сути не должно важно, какой из двух тикеров купить. Однако на случай, если со сделкой что-то пойдет не так, лучше купить акции TLRA.

РИСКИ

- Telaria, как и Rubicon Project – компании роста, акции которых имеют высокую волатильность. Их котировки могут сильно расти или падать без особых причин. Если на рынке начнется значимая коррекция, котировки могут сильно упасть на какое-т время даже если бизнес будет отлично развиваться.

- Telaria работает на конкурентном рынке и не имеет явного moat, поэтому возможен сценарий, что динамика бизнеса сильно ухудшится из-за конкуренции или компания вовсе уйдет с рынка через какое-то время. Хотя исходя из информации, которую я нашел при анализе рынка, а также учитывая контракты с крупнейшими игроками вроде Hulu и Spotify вероятность такого сценария оцениваю как низкую.

- Объединение двух компаний, особенно примерно равных по масштабам – всегда сложный процесс и может не привести к желаемым результатам.

ИТОГО

Купил сегодня акции Telaria, пока размер позиции относительно небольшой, так как она достаточно венчурная и имеет высокий уровень риска. В хорошем сценарии котировки могут кратно вырасти, в плохом – кратно упасть. В случае значительной коррекции акций (если с бизнесом все будет ок) и/или при подтверждении гипотез, на которых базируется идея, планирую нарастить позицию. Цену идеи фиксирую на момент написания статьи.

UPDATE 09.02.2020

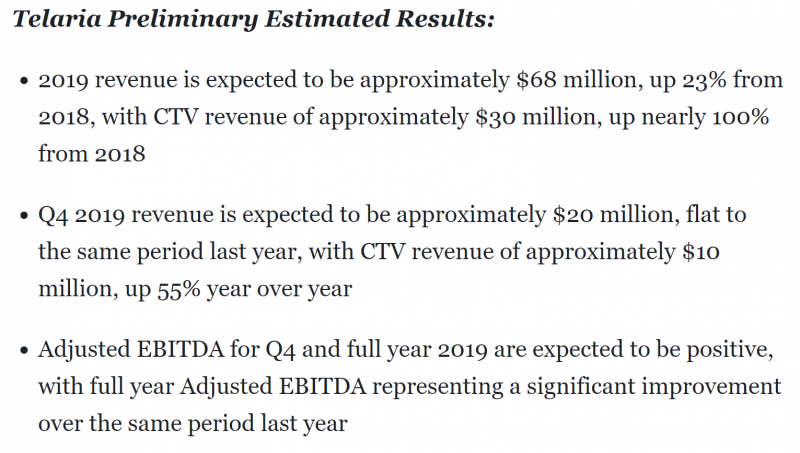

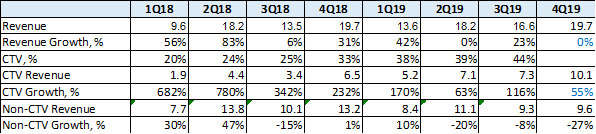

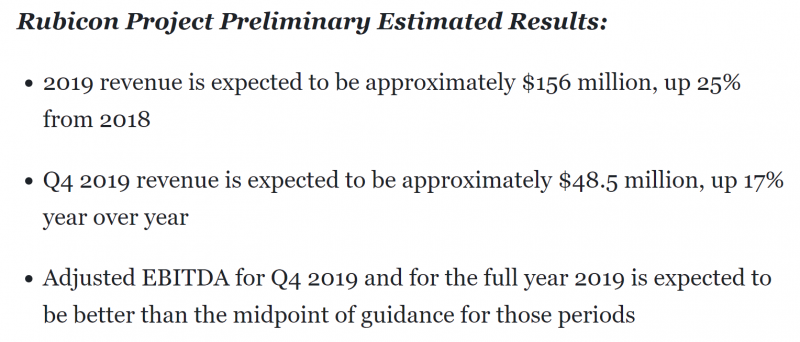

Telaria и Rubicon Project выпустили пресс-релиз о прогрессе в отношении сделки, а также опубликовали предварительные результаты. Выручка Telaria за 2019 год будет немного меньше, чем Guidance компании (68 млн vs 69-71 млн долларов).

Рост ключевого сегмента CTV замедлился до 55% со 115% в прошлом квартале, однако как можно заметить, темпы роста нестабильны и в 4 квартале прошлого год была высокая база. В целом, это все еще очень хороший рост, который к тому же может даже ускориться в дальнейшем. Остальной бизнес показал негативную динамику и упал примерно на 27% год к году – это много, но с учетом того, что Telaria делает основной фокус на CTV, не так страшно. К тому же при объединении с Rubicon Project доля прочего бизнеса Telaria станет небольшой и не будет оказывать сильно негативный эффект на показатели.

Rubicon Project также представил свои предварительные цифры, они оказались на уровне верхней границы прогноза компании после 3 квартала.

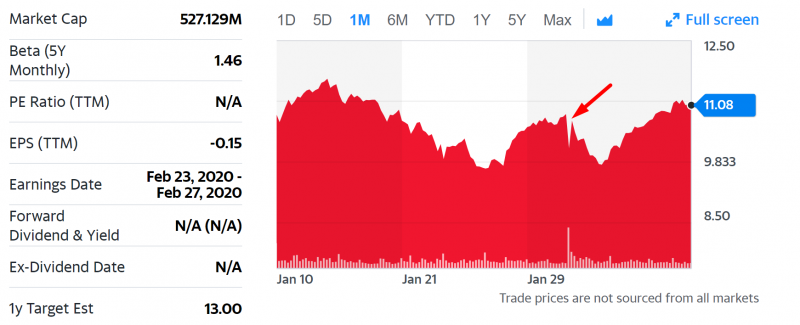

Акции компаний в моменте негативно отреагировали на пресс-релиз (красная стрелка ниже), однако затем быстро восстановились. Сейчас цена акций TLRA на 8% выше цены на момент идеи 24 января.

Важно понимать, что покупка Telaria – это долгосрочная идея с потенциальным интервалом несколько лет, по результатам 1-2 кварталов не стоит делать поспешных выводов, если не будет наблюдаться каких-либо резких изменений трендов, в первую очередь в сегменте CTV. Кроме того, Telaria – небольшая растущая компания и в акциях может быть сильная волатильность, которую нужно учитывать при принятии инвестиционных.

UPDATE 27.02.2020

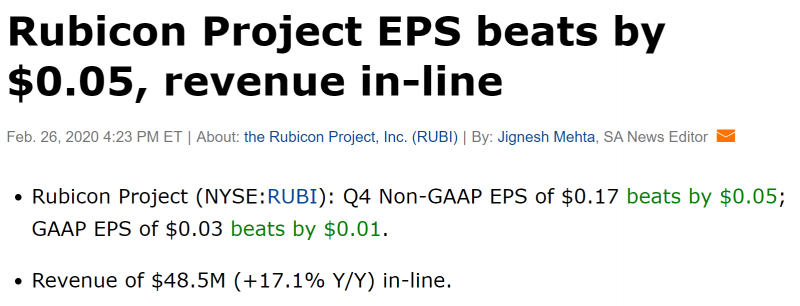

Вчера отчитался Rubicon Project (RUBI) – компания, с которой Telaria в ближайшее время объединится. Отчет был хороший – прибыль превысила ожидания рынка, выручка на уровне ожиданий. Кроме того, в пресс-релизе компания указала, что закрытие сделки с Telaria планируется уже в начале апреля, что также позитивно.

Отчет RUBI интересен, так как пропорция обмена акций TLRA и RUBI уже зафиксирована и их котировки изменяются синхронно, т.е. финансовый показатели компаний уже влияют на стоимость акций друг друга, хотя сделка еще не закрыта. Рынок сначала позитивно отреагировал на отчет – на пост-маркете вчера был рост акций RUBI и TLRA на 5%. Однако сегодняшняя коррекция заглушила хорошие результаты, сейчас акции снижаются на 2%, а в моменте падали на 10%! Такая вот суровая волатильность на американском рынке.

Несмотря на сильную коррекцию в последние дни акции Telaria все еще на 15% выше цены покупки в идее за счет сильного роста до этой недели. В инвестиционном тезисе пока никаких изменений – жду отчет Telaria за 2019 год в марте (хотя некоторые цифры уже известны) и затем объединение компаний.

Как отлично продемонстрировал сегодняшний день, акции TLRA могут быть очень волатильны и это нужно учитывать, если рассматриваете их для покупки. Я держу Telaria как долгосрочную идею с потенциальным сроком несколько лет, поэтому на локальные колебания почти не обращаю внимания, если они не вызваны показателями бизнеса самой компании.

UPDATE 27.03.2020

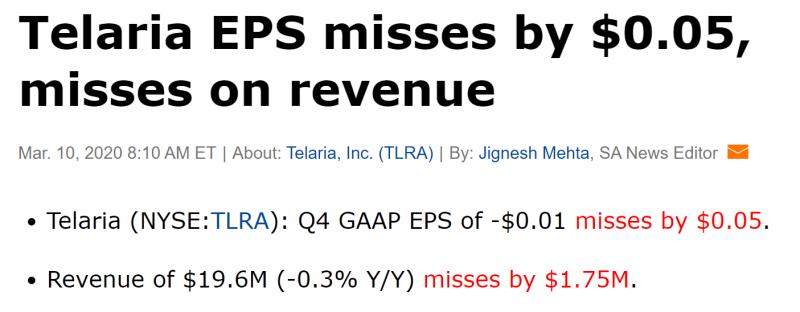

Telaria отчиталась 10 марта за 2019 год – с задержкой сделаю короткий апдейт. В отличие от Micron и JOYY отчет был хуже консенсуса рынка по выручке и прибыли, но тут проблема скорее в том, что консенсус особо не обновляли, так как компания ранее уже давала ориентиры о показателях за прошедший год.

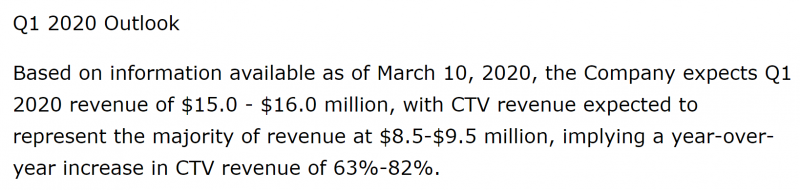

Telaria прогнозирует, что CTV бизнес продолжит быстро расти, на 63-82% в 1 квартале, что хорошо, так как он является ключевым долгосрочным драйвером для бизнеса.

Скоро должно состояться объединение с The Rubicon Project, о котором писал выше – это позитив для компании, так как бизнесы имеют значительную синергию как с точки зрения дополнительной выручки, так и экономии затрат. Объединение может состояться уже в апреле.

Пока не до конца понятно, как коронавирус отразится на бизнесе компании. С одной стороны, люди будут сидеть дома и чаще смотреть телевизор, что позитивно для ключевого CTV сегмента компании. С другой стороны, рекламодатели явно обрежут свои бюджеты в рамках экономии затрат. Скорее всего отчет уже объединенной компании будет в мае, будет интересно посмотреть на результаты и комментарии менеджмента.

Важный момент – у Telaria отрицательный чистый долг, довольно большой запас кэша относительно масштабов бизнеса и положительный FCF, поэтому компании не страшен кризис на долговом рынке.

Акции Telaria обвалились почти вдвое на фоне коррекции за последний месяц, но это типично для большинства micro cap компаний, которые обычно намного более волатильны. С учетом хеджа получился убыток примерно 25% за месяц. Это, конечно, довольно много, но думаю на восстановлении рынка акции могут также быстрее вырасти.

Интересный момент – во время распродаж на рынке 18 марта временно возникло значительное расхождение между акциями TLRA и RUBI, которые все время изменяются синхронно (так как пропорция обмена акциями уже зафиксирована). В моменте можно было получить до 7-8% безрисковой прибыли, зашортив TLRA и купив RUBI – спред полностью схлопнулся через несколько дней. Очень жаль, что я только сейчас обратил на это внимание 🙂

Я пока держу акции, две недели назад уменьшал позицию пропорционально вместе со всем портфелем, о чем писал в апдейте. Вряд ли буду продавать акции по текущей цене, так как они сильно скорректировались, а долгосрочные перспективы бизнеса мне все еще нравятся, пока не решил, буду ли их докупать в ближайшее время. Сделаю апдейт вместе со всем портфелем.

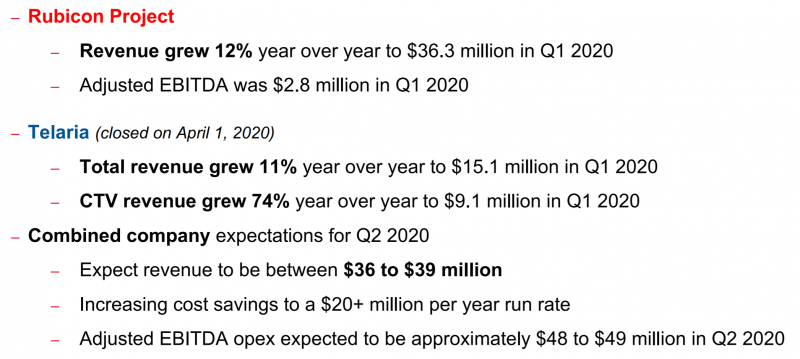

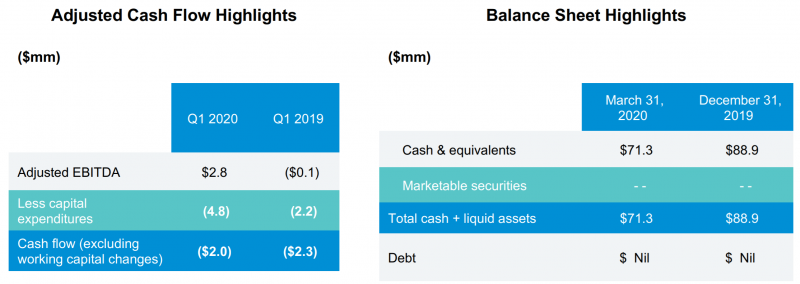

UPDATE 10.05.2020

На этой неделе отчитался Rubicon Project – компания, с которой объединилась Telaria. Отчет негативный, точнее даже не сам отчет за текущий квартал, а прогноз на следующий – на компанию оказывает сильное негативное влияние падение на рынке рекламы. Выручка объединенной компании по прогнозам менеджмента упадет примерно на 30% к прошлому году, в апреле она уже упала на те же самые 30%. Расходы при этом останутся примерно на прежнем уровне, что приведет к значительным убыткам и негативному FCF примерно 15 млн долларов.

У компании пока достаточно кэша на балансе, чтобы пережить такой сильный спад примерно в течение года.

Думал насчет того, чтоб закрыть позицию в RUBI, так как ситуация в бизнесе значительно ухудшилась. Но с другой стороны худшая часть спада, возможно, уже прошла – все компании из индустрии рекламы говорят, что после резкого падения в конце марта-начале апреля наступила стабилизация показателей. У RUBI asset light бизнес, нет долга, потому спад компания, скорее всего, должна пережить без больших сложностей. Поэтому пока планирую оставить текущую небольшую позицию до отчета за следующий квартал, так как долгосрочная идея не изменилась.

Update 03.07.20

Объединенная компания после сделки между Telaria и Rubicon Project теперь называется Magnite и торгуется с тикером MGNI. В самом бизнесе ничего не изменилось, просто решили сменить название. Забавно, что с момента исходной идеи уже дважды изменились название и тикер. Обновил файл с доходностью и навигацию по идеям на сайте.

С позицией пока ничего не планирую делать, подожду отчета за второй квартал, чтобы понять, насколько негативно повлиял на бизнес спад во втором квартале и что ожидается дальше, после этого буду принимать решение, что делать дальше.

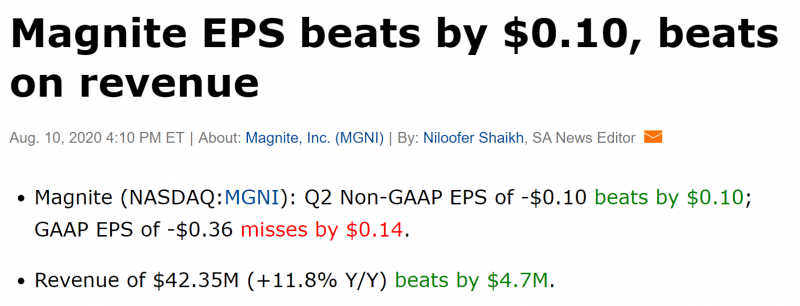

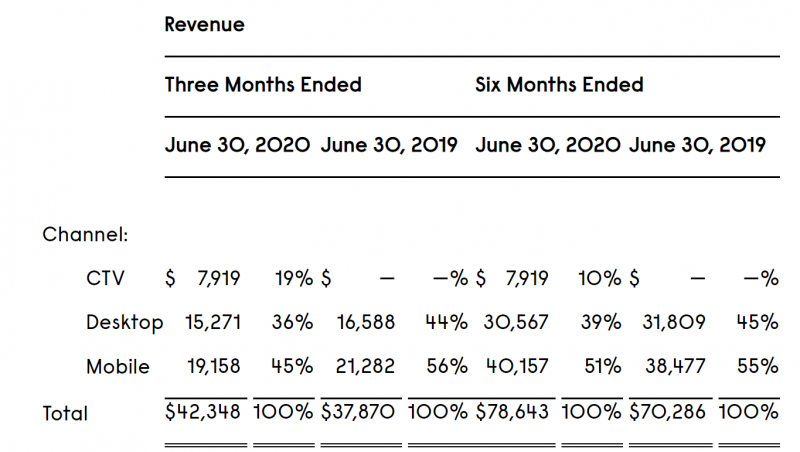

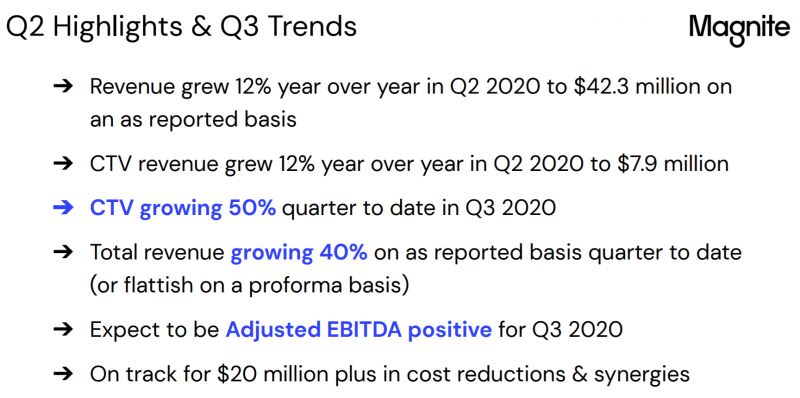

Update 11.08.20

Magnite (новое название компании) отчиталась за второй квартал. Отчет лучше ожиданий рынка по выручке и прибыли, акции выросли на пост-маркете на 13%.

Нужно отметить, что Magnite очень хитро показывает цифры. Компания говорит, что выручка выросла на 12% год к году, что выглядит отличным результатом на фоне кризиса в сфере рекламы. Но на самом деле выручка упала примерно на 24%, так как в базе 2019 году не учтены показатели Telaria. Упали направления десктопной и мобильной рекламы, рост только в CTV.

В июле CTV растет уже на 50% – это отличный результат. Magnite пишет, что весь бизнес растет на 40%, но это опять-таки без учета Telaria в 2019 году – реальный рост пока нулевой, хотя это сильно лучше падения во втором квартале. Кроме того, Magnite прогнозирует положительную adjusted EBITDA в Q3 2020.

Magnite по-прежнему стоит кратно дешевле аналогов по рекламному рынку – Roku и особенно The Trade Desk. Хотя у них более качественный бизнес, разница в оценке очень большая. Пока продолжаю держать небольшую позицию в Magnite.

Закрытие идеи 12.11.2020

9 ноября Magnite отчиталась за третий квартал. Отчет формально был лучше ожиданий рынка по всем показателям, прогноз выручки на следующий квартал также значимо превысил консенсус аналитиков.

Тем не менее, мне не понравился отчет, а точнее, прогноз компании на четвертый квартал. Magnite прогнозирует выручку 72-75 млн долларов. Это означает рост 6-10% к показателям Rubicon Project и Telaria годовой давности (тогда он были отдельными компаниями). Это меньше, чем 12% рост в третьем квартале, т.е. бизнес компании уже замедляется не успев восстановиться после падения из-за коронавируса.

А если разбить бизнес на сегменты, ситуация выглядит еще хуже. Основной точкой роста является сегмент CTV (connected TV), который прибавил 51%. Получается, что остальной бизнес вырос в третьем квартале на 6%.

Magnite не дает детализацию прогноза на четвертый квартал по сегментам, но если предположить, что сегмент CTV также вырастет на 50% год к году, это будет означать, что темпы роста остального бизнеса составят от -2% до 3%, т.е. весь остальной бизнес компании замедлится и не вырастет или даже немного упадет.

После отчета еще раз посмотрел на Magnite и понял, что помимо сегмента CTV я не до конца понимаю перспективы остального бизнеса, а этого 80% выручки компании. Изначально я покупал акции Telaria, в которой сегмент CTV должен был составлять уже большую часть бизнеса к текущему моменту. Однако после объединения с Rubicon Project он снова стал относительно небольшой частью.

Так как до объединения бизнес Rubicon Project также неплохо рос, это не было значимой проблемой. Однако сейчас видно, что помимо CTV остальные сегменты стагнируют или даже немного снижаются, судя по прогнозу компании, в то время как другие игроки на рекламном рынке с качественным бизнесом уже вернулись к росту, иногда даже более быстрому, чем до ситуации с коронавирусом.

Одним из аргументов в пользу покупки Magnite была низкая оценка бизнеса относительно аналогов. Roku (ROKU) и The Trade Desk (TTD), которые больше всего похожи на Magnite, стоят кратно дороже, особенно TTD. Однако в то же время Facebook и Twitter, бизнес которых намного более интересен, стоят не то чтобы прямо сильно дороже и они, на мой взгляд, должны в любом случае иметь премию к MGNI.

В итоге решил продать MGNI – доля в портфеле итак была небольшой, докупать акции с текущей динамикой показателей не хочу, и в целом это хороший повод упростить портфель и убрать небольшую позицию, чтобы она не отвлекала внимание. Кроме того, у меня уже есть ставка на рекламный рынок через Pinterest, и кажется это не та индустрия, которой хочется давать большой вес в портфеле.

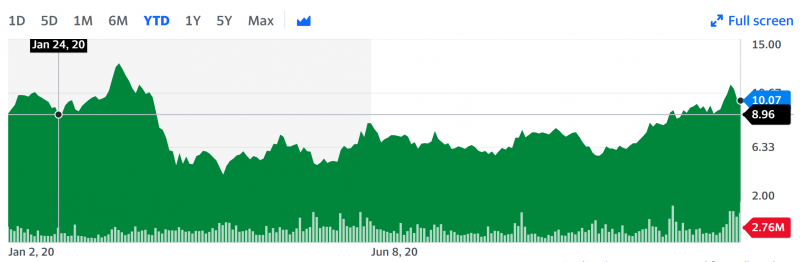

За время удержания идеи с конца января акции успели сначала резко вырасти на 20-30%, затем обвалиться в марте (в моменте просадка от цены покупки была больше 50%), а затем снова вырасти к уровню чуть выше начала года. В качестве цены закрытия идеи фиксирую котировку на закрытие торгов в среду 11 ноября, что дает доходность 6% в долларах за 10 месяцев. Это чуть-чуть хуже, чем индекс S&P 500 за тот же период, и значимо хуже индекса Nasdaq, поэтому идею нельзя назвать удачной, хотя и провальной не назовешь, все-таки получена положительная доходность в долларах (а в рублях и вовсе +30%, но это из-за девальвации, конечно).

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: