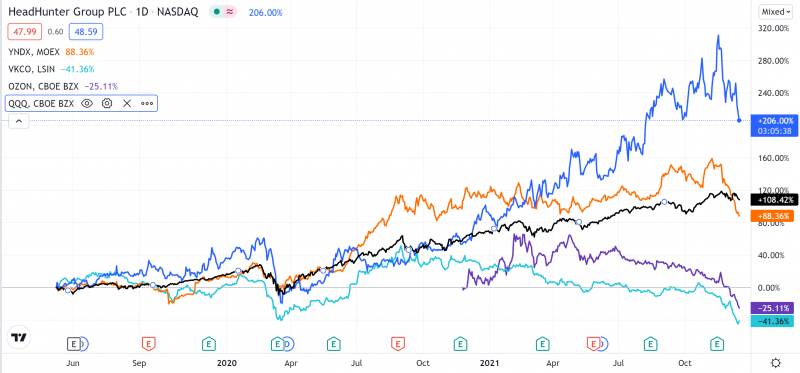

HeadHunter провел IPO на Nasdaq в мае 2019 года и за время своей публичной истории показал отличную доходность – более 200% в долларах (а на пике в октябре было и вовсе более 300%). Это значительно больше, чем у других публичных российских технологических компаний, а также HeadHunter вдвое опередил по темпам роста индекс Nasdaq. Разберем бизнес компании, чтобы понять, чем вызван такой рост и какие могут быть дальнейшие перспективы.

Обзор рынка и бизнеса HeadHunter

HeadHunter – крупнейший в России сервис онлайн-рекрутинга, или по простому, площадка для поиска работы/сотрудников. Компания была основана еще в 2000 году, затем перешла под контроль Mail.ru, но в 2016 году ее выкупили российский фонд Эльбрус Капитал (60%) и Goldman Sachs (40%) за 10 млрд рублей. Интересно, что спустя 5 лет HeadHunter стоит $2.5 млрд – в 18 раз дороже цены сделки и почти столько же, сколько весь холдинг VK (бывший Mail.ru), который сейчас оценивается рынком в $2.9 млрд. Не самая удачная сделка для Mail.ru. Сейчас у Эльбрус и GS на двоих осталось 40% акций, остальные 60% – free float.

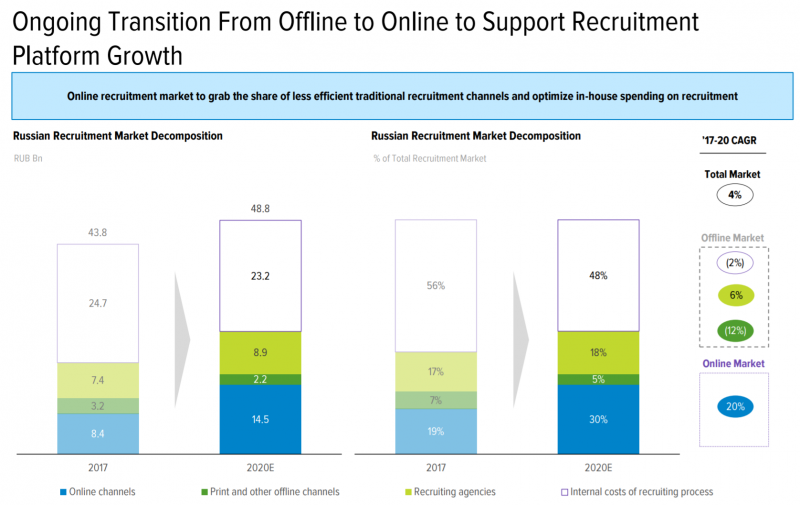

Чтобы лучше понять бизнес компании, сначала посмотрим на то, как выглядит рынок рекрутмента (поиска работы и сотрудников) в России (HeadHunter еще работает в некоторых странах СНГ, но это относительно небольшая часть бизнеса и общий рынок, вероятно, не сильно отличается). Компания оценивает затраты на рекрутмент в России в 49 млрд рублей в 2020 году, из которых примерно половина приходится на HR-специалистов и процессы внутри компаний.

На онлайн каналы приходится 30% рынка (60% без учета внутренних затрат в компаниях) и их доля, очевидно, растет и продолжит расти. При этом общий объем рынка рекрутмента растет не очень быстро. Вероятно, можно ожидать темпы роста всего рынка рекрутмента примерно на уровне номинального ВВП. С учетом того, что в значительной степени заместить HR-процессы внутри компаний будет сложно, как и забрать часть рынка рекрутинговых агентств из-за специфики их работы (об этом ниже), потенциал роста онлайн-рекрутинга уже не такой большой. Возможно, он сможет занять со временем условно 40% рынка, максимум 50%, но вряд ли больше.

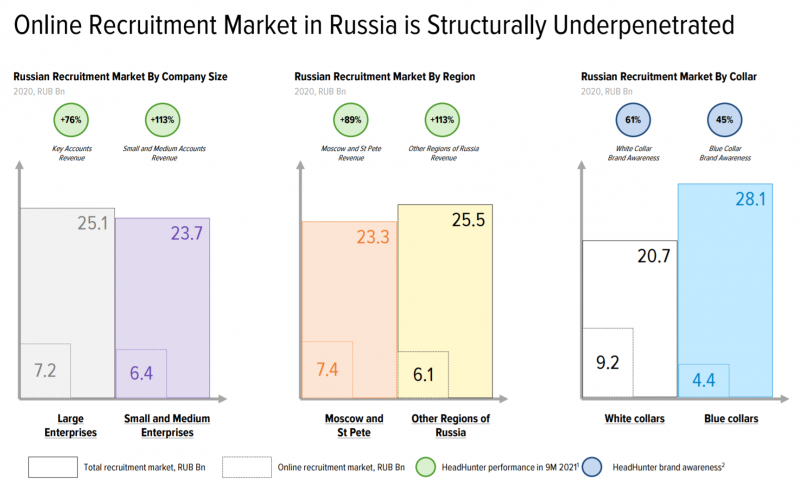

Еще несколько полезных разрезов для понимания структуры рынка. Затраты не рекрутмент примерно поровну поделены между крупными компания и СМБ, а также между Москвой/Питером и регионами. Проникновение онлайн каналов в Москве и Питере ожидаемо выше, но не намного. Почти 60% рынка приходится на поиск “синих воротничков” (массовых позиций в сфере услуг и на производствах), а остальное – “белые воротнички” (в основном офисные сотрудники). При поиске “синих воротничков” пока значительно реже используют онлайн сервисы и, вероятно, эта часть рынка будет расти быстрее.

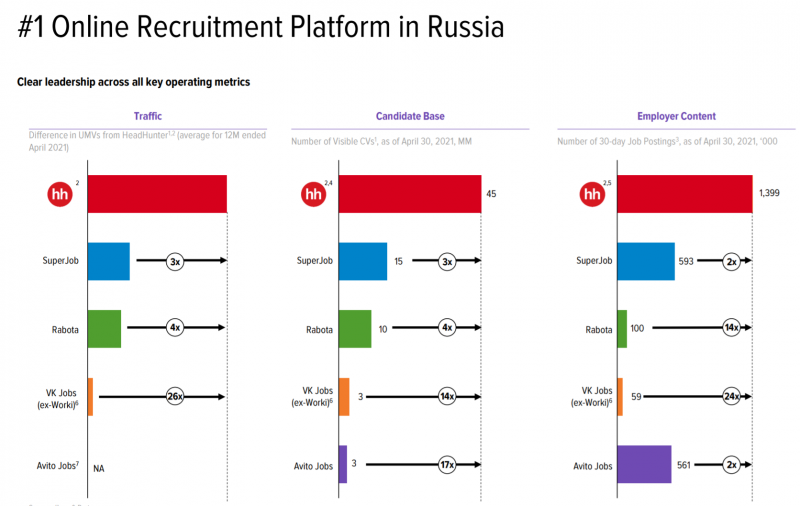

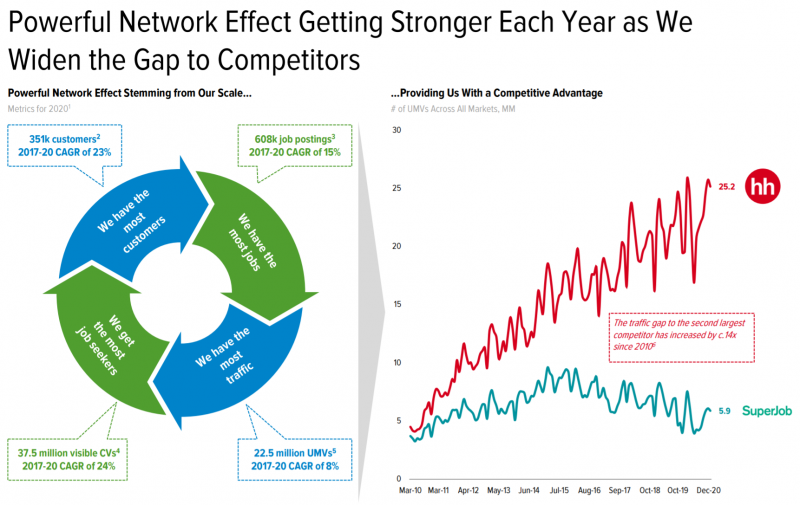

На рынке онлайн рекрутмента в России HeadHunter является безусловным лидером и кратно опережает всех конкурентов по основным метрикам. Крупнейшие конкуренты – похожие ресурсы вроде SuperJob и Rabota.ru, а также сервисы по поиску работы развивают VK, Авито и Яндекс. HeadHunter занимает около половины всего рынка онлайн рекрутмента в деньгах, т.е. зарабатывает примерно столько же, сколько все конкуренты вместе взятые.

Сервисы поиска работы – это классический пример маркетплейса, где масштаб дает большое конкурентное преимущество и повышает ценность сервиса для всех участников, так как компаниям проще найти сотрудников, а у соискателей больше выбор вакансий. HeadHunter фактически выиграл конкурентную борьбу у прямых аналогов и далеко от них оторвался, поэтому они вряд ли представляют для него серьезную угрозу. Основная конкуренция в будущем, вероятно, будет со стороны Авито, VK и Яндекса, которые только относительно недавно начали развивать направления по поиску сотрудников.

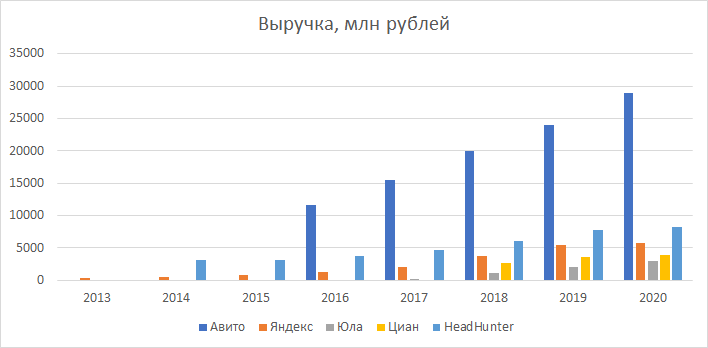

Если рассматривать весь сегмент Classifieds (сервисов объявлений на разные темы), то HeadHunter кратно меньше Авито, но больше остальных игроков. При этом у Авито, Яндекса и VK есть преимущество с точки зрения источников трафика для своих сервисов. К рассмотрению возможной конкурентной динамики в будущем я еще вернусь в конце поста.

Также для общей картины немного подробнее распишу, как выглядит процесс поиска сотрудников разных типов, чтобы понять место HeadHunter в этой цепочке. Есть Executive Search, или поиск людей на высокие руководящие позиции. Я не знаю ни одного примера, чтобы подобные позиции закрывались через HeadHunter или подобные ресурсы – как правило это происходит по рекомендациям или HR-агентства, которые специализируются на этой нише. То же самое относится к рынку высокооплачиваемых специалистов, в основном в Москве/Питере/крупных городах (от разработчиков в IT-компаниях до консультантов в McKinsey) – их поиск также обычно происходит через рекомендации (стандартный канал поиска – пост в Facebook/других соц. сетях о вакансии от нанимающего менеджера), LinkedIn, нишевые/специализированные ресурсы (вплоть до Telegram-каналов) и т.д.

Перечисленные выше позиции – это маленькая часть рынка труда с точки зрения количества вакансий, которые относятся преимущественно к большим компаниям с хорошим брендом работодателя, или к небольшим компаниям, где хорошо платят или есть большие перспективы для роста (стартапы, инвестиционные фонды и т.д.). Правда в деньгах рынок довольно большой, так как найм дорогих специалистов требует больших затрат. На такие позиции ищут людей с конкретными специфическими навыками, компании готовы тратить на найм много времени и ресурсов, и их намного эффективнее закрывать через точечный подход, а не ковровой бомбардировкой через площадки широкого профиля вроде HeadHunter, где фактически все кандидаты будут нерелевантны.

Основной же рынок – это позиции специалистов/менеджеров в большом количестве компаний, которые не могут похвастаться известным брендом или очень привлекательными условиями, а также рынок “синих воротничков”. В данном случае обычно не требуются специализированные навыки, поэтому большую ценность имеет широкий охват – чем больше людей увидит вакансию, тем более вероятность найти подходящего специалиста. И вот здесь HeadHunter – явный лидер, так как может обеспечить компаниям наибольший поток кандидатов, а соискателям – наибольший выбор вакансий.

Из-за описанной выше специфики рынка у меня немного субъективное восприятие HeadHunter – я в последний раз формально обновлял там резюме в 2016 году (специально нашел старый аккаунт, чтобы проверить), и ни разу не находил там работу или сотрудников. И в моем круге людей также фактически нет людей, которые пытались искать работу через HeadHunter (или аналоги вроде SuperJob) в последние годы. Из-за этого мне сложно оценить HeadHunter как сервис с точки зрения пользователя или работодателя, и как он менялся в последние годы, поэтому в анализе буду делать больший упор на финансовые показатели (но в конце поста еще вернусь к оценке перспектив исходя из общих трендов на рынке). Если кто-то активно пользуется HeadHunter и другими подобными ресурсами для поиска работы или сотрудников, будет интересно, если поделитесь в комментариях его плюсами и минусами, а также изменениями за последние годы.

Финансовые показатели

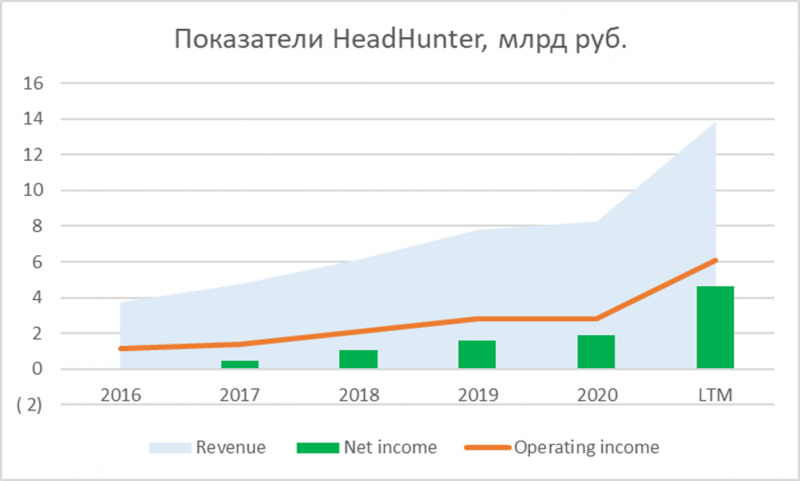

Теперь перейдем к финансовым показателям. Бизнес HeadHunter растет быстрыми темпами, особенно в этом году, но это связано с низкой базой 2020 года из-за коронавируса. Если продлить тренд 2017-2019 годов на 2020, то получится достаточно равномерный рост. Также бизнес HeadHunter очень прибылен, LTM рентабельность составляет 43% по операционной прибыли и 33% по чистой прибыли и продолжает расти. Это достаточно логично, так как каждый дополнительный работодатель или соискатель, который пользуется сервисом, требует очень низких дополнительных затрат, основные расходы HeadHunter условно фиксированные и растут медленнее выручки, поэтому компания становится более прибыльной с ростом масштаба бизнеса.

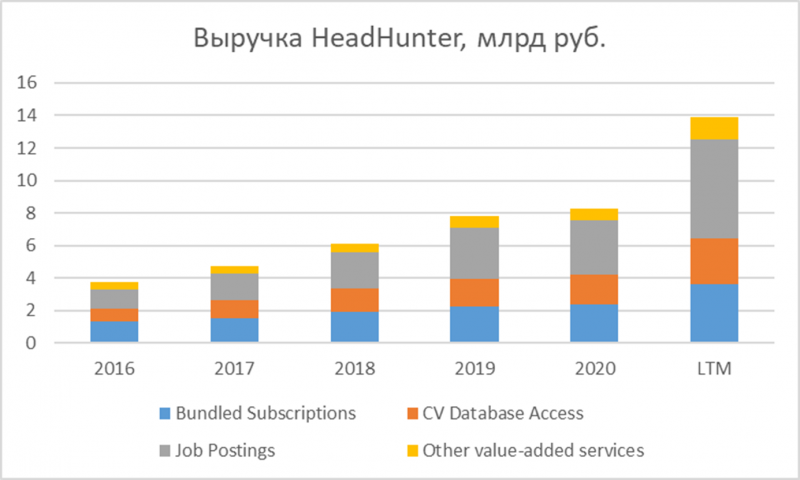

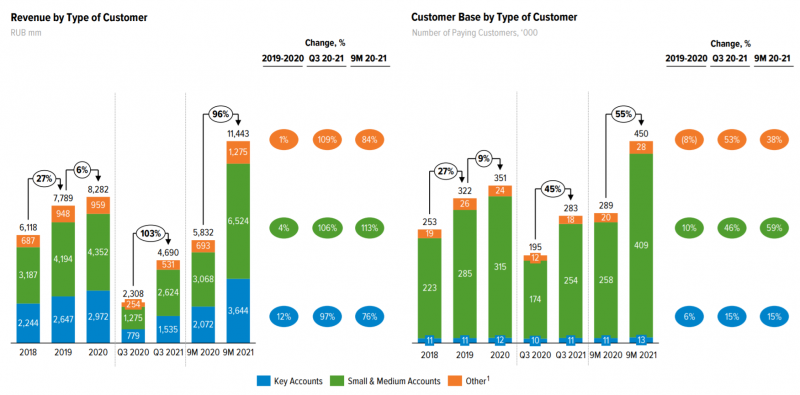

HeadHunter получает фактически всю выручку за счет работодателей – они платят за доступ к резюме (CV Database Access), за публикацию вакансий (Job Postings), а также разные пакеты из этих двух услуг (Bundled Subscriptions). Есть и другие статьи доходов, как за счет работодателей, так и соискателей (есть возможность сделать резюме более заметным в поиске), но в сумме они достаточно небольшие. Все статьи доходов растут быстрыми темпами, быстрее всего увеличивается выручка от публикации вакансий, на которую приходится 40% всех доходов.

Примерно 55% выручки приходится на Москву и СПб, их доля в общих доходах постепенно снижается, хотя в абсолютных значениях сегмент растет. Быстрее всего увеличивается бизнес в регионах в РФ, доля прочей выручки в России и бизнеса в СНГ достаточно стабильна.

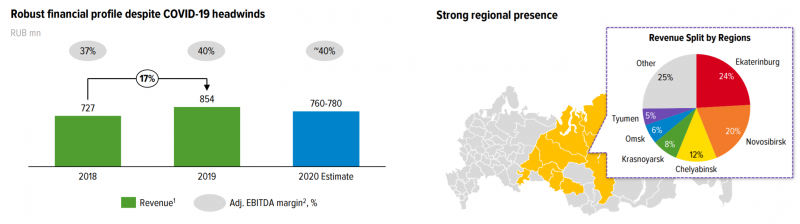

Также рост выручки в регионах связан с покупкой конкурирующего сервиса Zarplata.ru в 2020 году, который наиболее популярен на Урале и в Сибири – там он сопоставим по масштабу бизнеса с основным сервисом HeadHunter. Сделка также поспособствовала более быстрому росту всего HeadHunter в этом году, Zarplata.ru дала прибавку почти 10% к общей выручке. Zarplata.ru также была очень прибыльной с 40% маржой по EBITDA, маржинальность у двух сервисов сопоставимая, но бизнес Zarplata.ru рос медленнее, а в 2020 году и вовсе сократился из-за коронавируса. Сумма сделки составила 3.5 млрд рублей, т.е. Zarplata.ru оценили примерно в 4 выручки и 10 EBITDA. Для HeadHunter это отличная сделка, сама компания стоит намного дороже. Презентация с деталями сделки здесь.

Почти две трети выручки HeadHunter приносит средний и малый бизнес (СМБ), и доходы этого сегмента растут быстрее, чем от крупного бизнеса. Это логично, так как большие компании чаще используют рекрутинговые агентства и альтернативные каналы привлечения сотрудников, а также имеют значительный собственный штат HR-специалистов. В то же время для СМБ HeadHunter имеет более высокую ценность и зачастую является основным каналом привлечения сотрудников.

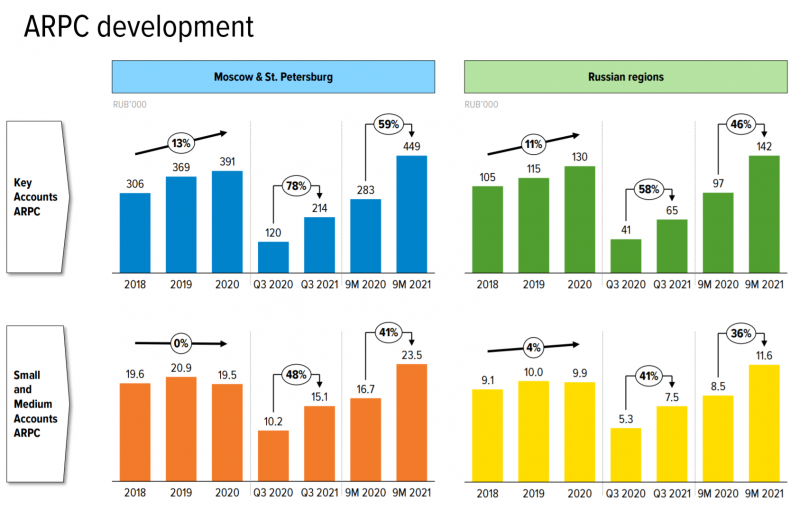

Еще один интересный момент – сколько HeadHunter зарабатывает с одного клиента. В крупных компаниях основной рост доходов происходит за счет их дополнительной монетизации, так как подобных бизнесов в России не так много и большинство, вероятно, уже пользуются HeadHunter. В среднем и малом бизнесе, наоборот, основной источник роста – увеличение количества клиентов, особенно в 2021 году. При этом интересно, что доходы в расчете на клиента между Москвой/СПб и регионами отличаются не очень сильно, в 2-3 раза (для сравнения в Циан разница более чем в 10 раз).

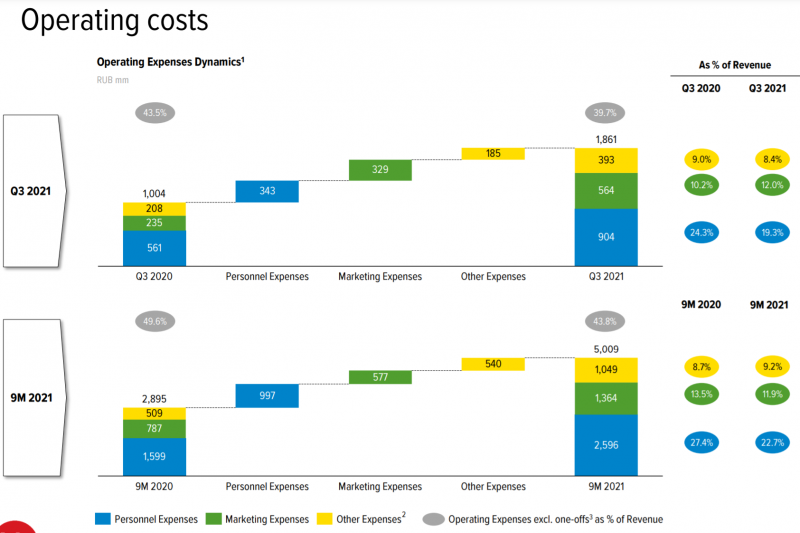

С точки зрения структуры расходов ничего особенно интересного, основные расходы – персонал и маркетинг.

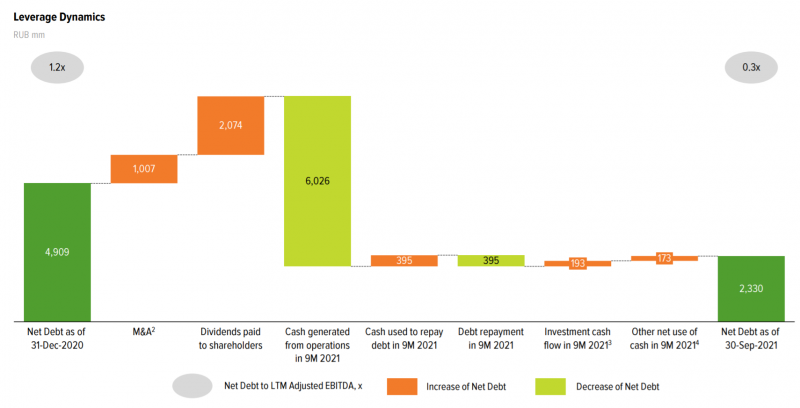

Более интересный момент – у HeadHunter ранее был достаточно большой долг, что не типично для технологических компаний, так как основные акционеры выкачали из компании деньги дивидендами перед IPO. Однако сейчас долговая нагрузка снизилась до минимума – операционный денежный поток позволяет одновременно гасить долг, платить дивиденды и еще делать небольшие M&A. Capex у компании небольшой.

Дальнейший анализ и мнение об акциях компании доступны для подписчиков

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: