Долго ничего не писал, чтобы немного привести мысли в порядок. Ниже постараюсь дать объективный взгляд на текущую ситуацию, который сформировался исходя из событий последних дней и имеющейся на текущий момент информации. В посте не будет политики и эмоций (и подобные комментарии тоже буду удалять), но всегда рад предметному обсуждению с цифрами и фактами из нормальных первоисточников. Также важно сделать дисклеймер, что ситуация очень быстро меняется и мнение актуально на момент написания поста. Пост получается достаточно большим, поэтому здесь только про экономику, про рынки и свои действия напишу отдельно.

Общий контекст

За последние две недели было несколько волн санкций по отношению к России и российским компаниям или лицам. С точки зрения “количества” санкций Россия уже стала “мировым лидером”, опередив Иран, Северную Корею и т.д. Но количество само по себе ни о чем не говорит и во многом это связано просто с размером российской экономики относительно других стран в списке и ее большей интеграцией в мировую финансовую систему и торговлю (как минимум на текущий момент). Поэтому стоит смотреть на то, какие именно санкции были введены, а также какие действия предпринимают частные зарубежные компании по собственной инициативе и как отвечают на санкции российские власти (что также сильно влияет на экономику страны).

Полное перечисление санкций займет слишком много времени (и не имеет смысла, так как список постоянно дополняется), но основные можно просуммировать в нескольких блоках. Сразу стоит сказать, что основные санкции введены со стороны США, Европы и их союзников (Канада, Австралия, Япония, Корея, Тайвань, Сингапур и т.д.). Китай, Индия, Бразилия и большинство развивающихся стран официально не присоединились к санкциям, хотя по факту в некоторых случаях также ограничивают работу с российским бизнесом.

Финансовые санкции

Ограничения в финансовом секторе были введены в первую очередь и для западных стран это наиболее простой и быстрый тип санкций, которые они часто используют по отношению к “недружественным” государствам. Основные ограничения:

- Частичная заморозка золотовалютных резервов ЦБ. Хотя подобные меры использовались и ранее по отношению к некоторым странам (Иран, Афганистан, Венесуэла), это первый в истории прецедент такого масштаба, который лишил российский ЦБ возможности эффективно поддерживать курс рубля. В результате произошла резкая девальвация рубля и ЦБ был вынужден резко поднять ставку до 20% годовых – максимальное значение с 2003 года.

- Санкции по отношению ко многим крупнейшим российским банкам, включая наиболее жесткие (SDN) по отношению к ВТБ и еще нескольким организациям. В то же время большинство частных и некоторые государственные банки (например, Газпромбанк, через который в основном происходят расчеты за нефть и газ с Европой) пока не попали под значительные ограничения.

- Частичное отключение от SWIFT, которое затронуло ВТБ, Открытие и еще 5 банков, но в то же время в него не вошли, например, Сбербанк и Газпромбанк. Правда Сбербанку закрывают корреспондентские счета в долларах, что тоже сильно ограничит возможность для международных переводов.

- Visa и MasterCard ввели значительные ограничения, причем по своей инициативе (по крайней мере к ним не было таких официальных требований) – зарубежные карты теперь не принимаются в России, а карты, выпущенные в России, теперь не работают за рубежом.

- Международные депозитарии Euroclear и Clearstream перестали совершать транзакции с активами в рублях, зарубежные биржи заморозили торги с большинством российских ценных бумаг.

- Зарубежным финансовым организациям в основном запретили финансировать какую-либо деятельность российского правительства / государственных организаций, а даже там, где нет прямых запретов, многие предпочитают воздерживаться от любых финансовых транзакций с Россией, включая китайские банки, которые ограничивают торговое финансирование для России (хотя Китай формально не присоединился к финансовым санкциям).

На текущий момент введенные финансовые санкции в значительной степени повторяют ситуацию в Иране, но пока в более мягкой форме, так как полное и резкое отключение России от международной финансовой системы было бы слишком болезненным, в первую очередь для Европы. В то же время принятые на текущий момент санкции, вероятно, не последние, и в будущем можно ожидать их дальнейшего ужесточения.

В ответ на западные санкции российские власти и ЦБ ввели ряд ограничений со своей стороны, которые фактически установили в стране достаточно жесткий валютный контроль и сильно ограничили доступ населения к возможности совершать валютные операции, в том числе:

- Введена комиссия на покупку валюты в размере 12% на бирже (а в большинстве банков и обменников спред еще значительно больше).

- На ближайшие пол года введено ограничение на снятие наличной валюты в размере $10 тысяч или эквивалент в другой валюте.

- Запрещен перевод валюты на собственные счета заграницей, переводы родственникам ограничение $5 тысяч в месяц или эквивалент в другой валюте. В наличной форме можно вывезти за границу не более $10 тысяч или эквивалент в другой валюте.

- Экспортеры обязаны продавать 80% валютной выручки. Не очень понятно, насколько широко распространяется это ограничение, например, считается ли экспортером фрилансер, который работает с зарубежными контрагентами.

- Также введены еще некоторые ограничения, которые пока непонятно как трактовать, например, запрет на сделки с различными активами с иностранными контрагентами из “недружественных” государств (но непонятно, на какие транзакции это распространяется и какие возможны санкции).

- Также российские власти фактически заморозили рублевые активы резидентов “недружественных” стран, запретив их продавать, и обсуждают вариант погашения валютных обязательств в рублях (которые потом можно будет конвертировать в доллары за счет разморозки ЗВР). Но Газпром и Роснефть за последнюю неделю погасили свои обязательства в долларах. Вероятно это связано с тем, что отказ от платежей в валюте долга будет считаться дефолтом и может привести к аресту активов компаний за рубежом. При этом зарубежные инвесторы до последнего сомневались, получат свой платеж или нет, облигации Газпрома падали до 50% от номинала в день погашения!

В итоге на текущий момент рублевая финансовая система внутри страны работает без значимых изменений и вероятно продолжит работать в обозримом будущем, так как в России есть своя платежная система Мир, внутренний аналог SWIFT (СПФС) и т.д. Но трансграничные транзакции уже сильно ограничены из-за различных мер как со стороны западных стран, так и внутреннего регулирования в России. Это сильно осложняет бизнес любых компаний, работающих с зарубежными контрагентами (условные Газпром и Роснефть пока без проблем получают валютную выручку, проблемы у компаний поменьше). А также российских граждан, которые находятся заграницей или просто привыкли использовать зарубежные товары и сервисы, оплата которых сейчас стала сильно затруднена.

Помимо прямых финансовых санкций есть еще косвенные проблемы, например, зарубежные страховые компании отказываются работать с судами в Черном море или самолетами, которые летают в Россию, лизинговые компании требуют возврата самолетов и пытаются их арестовывать в зарубежных аэропортах, банки отказываются предоставлять торговое финансирование грузов, которые перевозятся по территории России. Все это приводит к тому, что рвутся привычные цепочки поставок, а у компаний сильно растет оборотный капитал, снижается рентабельность и т.д.

Еще один побочный эффект происходящего – российским компаниями или даже компаниями с российскими корнями/основателями в текущей ситуации почти невозможно привлечь зарубежное финансирование, хотя формальных ограничений никто не вводил. Например, по этой причине уже закрылся сервис доставки продуктов в Нью-Йорке Fridge No More, хотя с Россией его почти ничего не связывает, и в ближайшие месяцы будет еще много таких историй. Российские фонды или инвесторы теперь, естественно, также не смогут инвестировать в большинство зарубежных частных компаний, так как их деньги стали токсичными.

На публичных рынках пока значительных ограничений нет и отдельные крупные брокеры вроде Interactive Brokers пока не отказываются от работы с российскими резидентами. Очень надеюсь, что такая ситуация сохранится, но нельзя исключать сценарий, что и здесь будут введены ограничения (вряд ли все активы резко заморозят, но могут дать на вывод 14-30 дней и после этого заблокировать счет).

В целом с точки зрения финансовых санкций все козыри на руках у западных стран, в первую очередь США, так как они почти целиком контролируют мировую финансовую систему. Доля России в глобальном финансовом секторе незначительная, поэтому даже если ее полностью изолировать (и если предположить, что западные инвесторы потеряют все российские активы в худшем сценарии), это не окажет значительного эффекта на большинство стран (и в этом случае, вероятно, российские активы зарубежом тоже будут заморожены). По этой причине Россия почти ничего не может противопоставить западным финансовым санкциям и контр меры направлены в основном на российских же граждан и компании в попытке удержать капитал, особенно валютный, внутри страны, и сдержать девальвацию рубля.

Сырьевые товары

С точки зрения торговли ситуация не такая однородная, так как Россия является крупным производителем различных сырьевых товаров, заместить которые на горизонте как минимум нескольких лет очень сложно или невозможно. В первую очередь речь идет об энергоносителях, которые поставляются в Европу. По этой причине западные страны прямым текстом говорят, что санкции пока не затрагивают энергетический сектор, особенно это касается поставок в Европу.

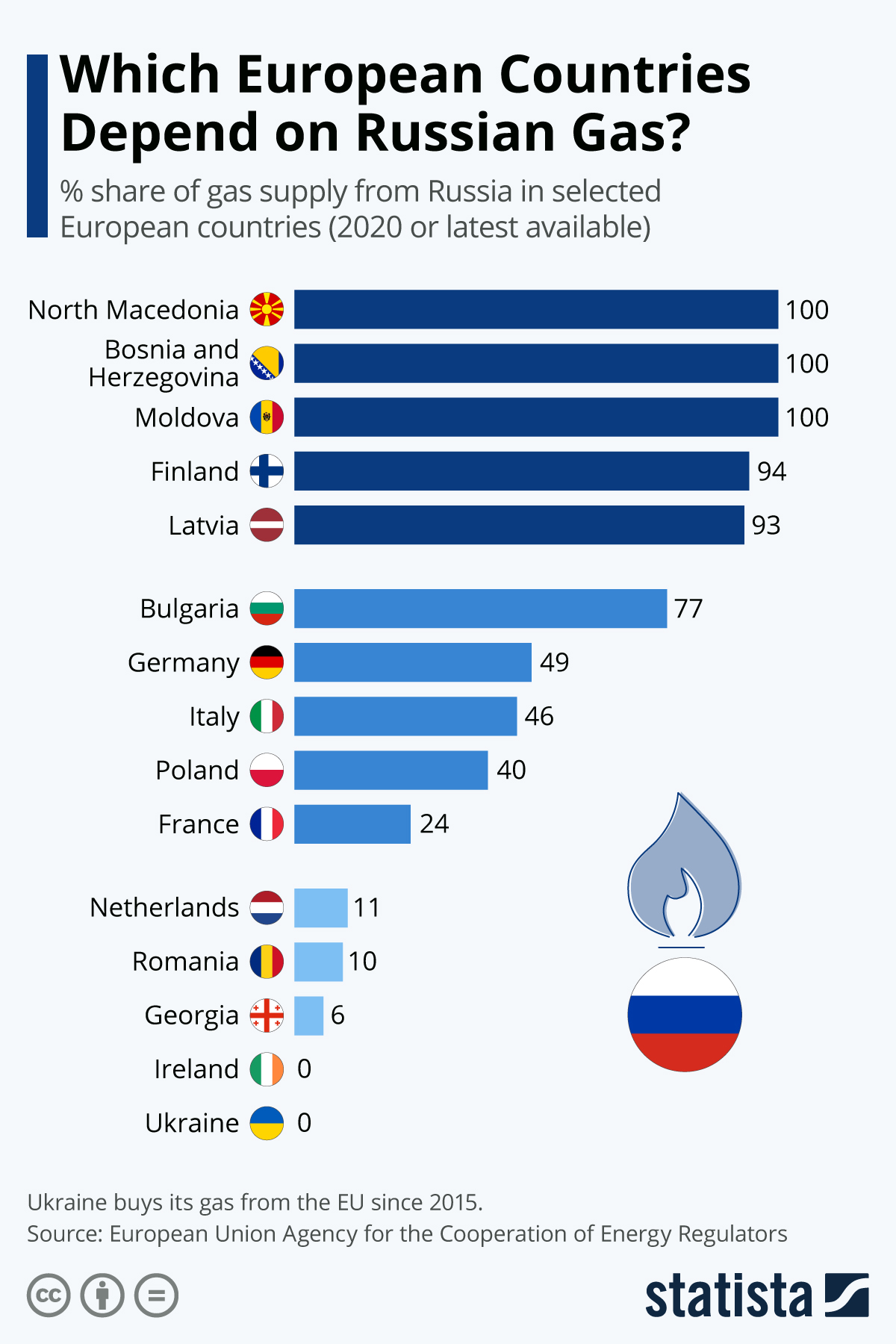

Полностью отказаться от российского газа в Европе на продолжительный срок без очень значительного ущерба для местных экономик невозможно, так как просто нет инфраструктуры, которая позволила бы его доставлять из США, Ближнего Востока или других мест. При этом в России есть большие хранилища газа, которые как раз близки к минимальному заполнению после отбора газа зимой, и их можно использовать для временной закачки газа на случай краткосрочных перебоев с поставками. Европа хочет сократить поставки газа из России на 2/3 до конца года, но пока такой сценарий выглядит труднодостижимым. Тем не менее, очевидно, что экспорт газа в Европу, который приносит основные доходы (так как цена кратно выше внутреннего рынка или поставок в Китай), будет постепенно снижаться.

С точки зрения нефти Россия также является крупнейшим поставщиком в Европу, хотя ее доля немного меньше, а структура европейского импорта более разнородная. Кроме того, в отличие от газа, который в основном доставляется в Европу по трубам, большая доля нефти перевозится танкерами, поэтому теоретически значительно снизить долю России в структуре импорта нефти можно быстрее, хотя это, естественно, все равно займет продолжительный срок и приведет к значительному росту цены импортируемой нефти, а российские поставки частично могут перераспределиться в на другие направления.

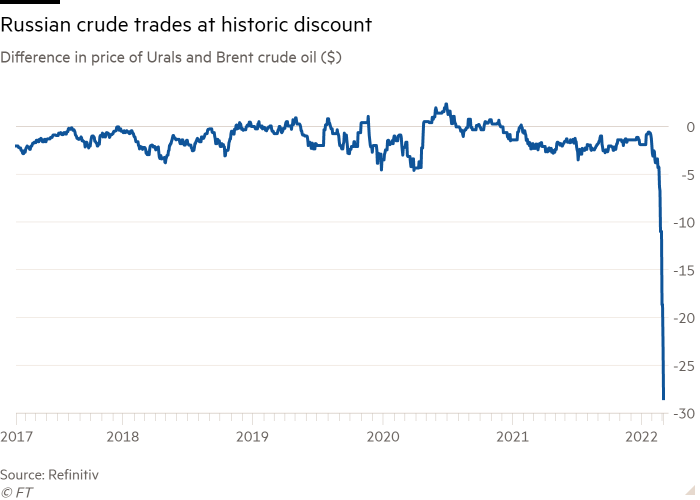

То, что российская нефть не настолько безальтернативна как газ, наглядно видно по динамике дисконта Urals к Brent, который в начале марта достигал $30 за баррель. Из-за такого дисконта Россия теряет около $200 млн в день или $75 млрд в годовом выражении – огромная сумма, это около 5% ВВП страны. Тем не менее рост цены самой нефти отчасти компенсирует этот дисконт.

Если посмотреть на структуру российского экспорта нефти, то примерно треть идет в Китай и другие страны, которые не присоединились к санкциям и две трети в “недружественные страны”, преимущественно в Европу. Вероятно, поставки нефти продолжатся без значимых изменений в обозримом будущем, но при этом у России меньше гибкости по сравнению с газом, так как хранить нефть почти негде и в крайнем сценарии, когда поставки сильно снизятся, придется останавливать добычу на месторождениях (как уже было в 2020 году, можно посмотреть на динамику производства Башнефти для примера), которую потом будет сложно или невозможно восстановить (это не моя мысль, взял из Твиттера).

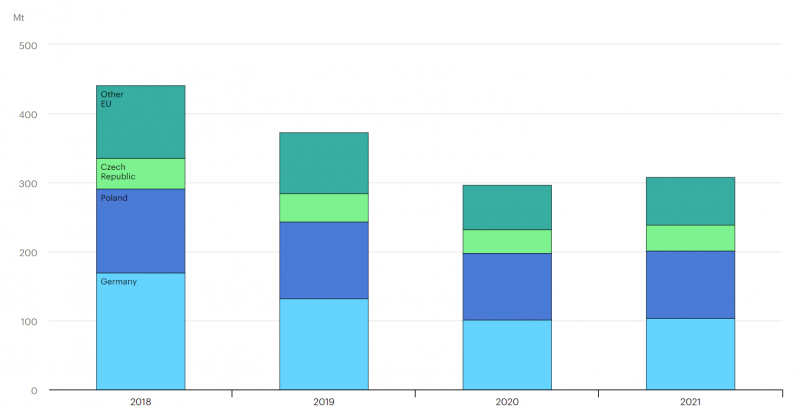

В угле доля России в импорте в Европу формально еще выше, чем в газе. Но в отличие от нефти и газа Европа примерно на 3/4 обеспечивает потребности и в теории может добывать больше угля (просто возврат добычи к 2018 году перекроет импорт из России). К тому же угольная генерация постепенно сокращается из-за ESG, поэтому отказаться от российского угля будет проще всего среди энергоносителей.

Помимо энергоносителей Россия занимает большую долю рынка среди многих металлов, включая палладий (около 40% мирового рынка), никель, алюминий, медь, платина и т.д. Отказаться от них в обозримом будущем также вряд ли удастся, так как разработка новых месторождений занимает годы и большинство рынков сейчас итак в дефиците, а цены рекордные. В случае алюминия, например, США прямым текстом сказали, что он не входит в санкционный пакет (когда в 2018 году ввели санкции против Олега Дерипаски, цена алюминия улетела вверх на 30%). При этом с ценами на металлы все равно периодически происходят странные вещи, например, в никеле на LME на этой неделе был рекордный шорт сквиз и цена в моменте достигала $100 тысяч за тонну. LME похоже даже развернула часть транзакций, подробнее можно почитать тут.

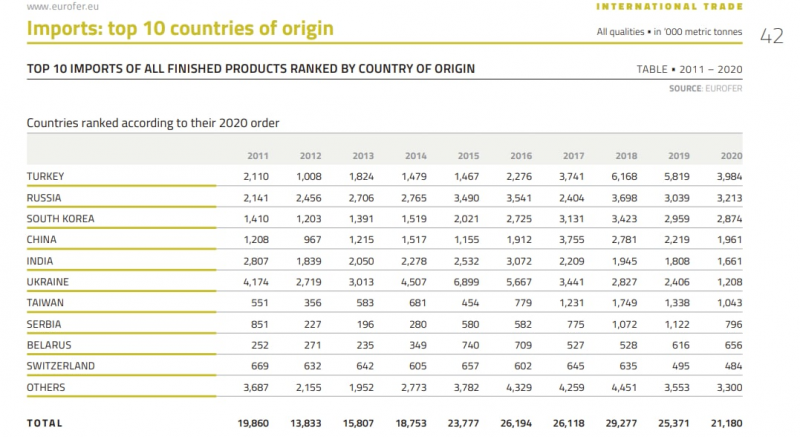

При этом в сырьевых товарах, где зависимость от России меньше, уже накладываются ограничения, например, Европа отказывается от значительной части российской стали. Хотя доля России в импорте около 15%, что довольно много, внутреннее производство обеспечивает около 85% спроса, в итоге общая доля рынка конечной продукции всего около 2%. Правда из России еще поставляются слябы/промежуточная продукция на европейские заводы, с учетом которых доля около 4-5%. Но в любом случае эти объемы можно заместить из других источников за достаточно короткий срок, хотя это тоже, естественно, приведет к росту цен.

В целом ситуация выглядит так, что российское сырье будут пытаться замещать альтернативами, но этот процесс для многих товаров будет небыстрый. С учетом текущего дефицита и высоких цен Россия в моменте зарабатывает даже больше, чем ранее, в долларовом выражении, а в рублях с учетом девальвации сырьевые экспортеры и бюджет получают сверхдоходы. Тем не менее долгосрочно ситуация с высокой вероятностью изменится в худшую сторону, если объемы сырьевого экспорта будут постепенно снижаться. А если текущая ситуация приведет к глобальной рецессии (что уже весьма вероятный расклад), спрос на сырье упадет и его цены значительно снизятся, экономика России сильно пострадает.

Удобрения и продовольствие

Еще одна сфера, на которую сильно влияют текущие события – продовольствие, и она в этом году может стать наиболее чувствительной для населения по всему миру. Россия и Украина являются крупными экспортерами продовольственных товаров, особенно пшеницы, экспорт которой в этом году может значительно снизиться. Это накладывается на рекордно высокие цены на удобрения (которые начали сильно расти еще в прошлом году), из-за чего фермеры начинают их меньше использовать и урожай будет хуже. При этом Россия и Белоруссия занимают большую доля в мировом экспорте удобрений, что вносит еще больший дисбаланс в ситуацию на рынке.

Есть распространенное мнение, что Россия защищена от продовольственных проблем, так как является экспортером продукции. Это не так, так как производственная цепочка значительно сложнее. Например, большая часть семян картофеля, сахарной свеклы, подсолнечника, лука и других базовых продуктов импортные (подробнее тут). То же самое касается необходимых составляющих животноводства (от мальков рыбы до лекарств и кормов для животных). Не говоря уже про технику и запчасти к ней, которые в основном импортные. С их поставками уже начались проблемы, и хотя вряд ли они прекратятся полностью (всегда есть серый импорт и т.д.), рост цен на продукты в России уже начался и будет очень значительным. Вероятно рост цен на самый базовый продуктовый набор будут сдерживать, но любая продукция, которая импортируется или в цепочке поставок которой есть импортные компоненты очень сильно подорожает в рублях как минимум из-за девальвации.

Еще одно распространенное заблуждение заключается в том, что от роста цен на продовольствие сильно пострадают в Европе, так как являются нетто-импортерами продукции. Чтобы понять, почему это не так, достаточно посмотреть на состав потребительской корзины. В развитых странах доля продовольствия в потребительской корзине составляет 10-15%, в России почти 50% (брал данные отсюда, немного странная разбивка, но важен порядок цифр). Думаю излишне комментировать, для кого рост цен на продукты питания будет более болезненным.

Но сильнее всего, конечно, пострадает наиболее бедное население в развивающихся странах в Азии и Африке, для которых сильный рост цен на продовольствие и удобрения, который происходит по всему миру – это не просто увеличение расходов и снижение уровня жизни, а вопрос выживания. Европейцы всегда смогут купить американскую кукурузу или бразильскую говядину на мировом рынке, а власти при необходимости просубсидируют цены на базовую потребительскую корзину. У многих развивающихся стран, к сожалению, нет на это ресурсов. Кстати я думаю, что одна из основных причин, почему почти ни одна развивающаяся страна не присоединилась к санкциям против России – зависимость от российских удобрений и отдельных продуктов вроде пшеницы в условиях возможного глобального дефицита продовольствия (но это только мои догадки).

Технологическая продукция

В отличие от сырья и продовольствия, с технологической точки зрения Россия очень сильно отстает от развитых стран и фактически вся продукция импортная, от потребительской бытовой техники и электроники до запчастей для “отечественных” автомобилей и самолетов или оборудования для заводов. То же самое касается софта, от Microsoft Office и Photoshop для обычных пользователей до SAP и Oracle для управления большими предприятиями.

В результате санкций импорт части технологической продукции был напрямую запрещен, а даже там, где санкций пока нет, зарубежные компании зачастую сами отказываются от поставок. Все это накладывается на то, что в мире уже два года дефицит полупроводников и почти ни у кого нет значительных запасов продукции (в свое время Huawei, против которого ввели американские санкции, почти год держался на старых запасах).

Конечно, айфоны можно заменить на китайские смартфоны, вместо заблокированного софта можно найти старые пиратские версии, а оборудование и детали, у которых нет аналогов, завозить нелегально, но долгосрочный эффект на экономику будет крайне негативный. И, к сожалению, заместить импортную технологическую продукцию в большинстве сфер будет невозможно. Ограничения на поставку технологий, вероятно, окажут наиболее негативный эффект на реальный сектор экономики, но этот эффект проявится не сразу и будет растянут на годы.

Потребительские товары и сервисы

Еще один интересный момент – с российского рынка уходят многие зарубежные товары и сервисы. В основном это связано с общественным давлением – большинству компаний проще пожертвовать относительно небольшим российским рынком (который стал еще меньше из-за девальвации), чем столкнуться со снижением продаж из-за байкотов и негатива в социальных сетях в США или Европе. Наглядный пример такой ситуации – японский бренд одежды Uniqlo, который сначала планировал остаться в России, но буквально за пару дней изменил решение и вскоре закрывает все магазины (подробнее тут).

В отличие от технологической продукции, заменить потребительские товары значительно проще, либо продукцией из Китая и других стран Азии, либо отечественными аналогами, здесь даже есть значительный потенциал для импортозамещения и роста локального бизнеса. Кроме того, поставки продукции все равно могут продолжиться, через третьи страны или даже напрямую в Россию, просто без публичного присутствия в виде локальных офисов и розничных магазинов, которые вызывают негатив в западных странах. То же самое касается сервисов, вместо Netflix есть IVI или Кинопоиск, а вместо Spotify – Яндекс.Музыка. Правда голливудские фильмы похоже теперь не будут крутиться в российских кинотеатрах как минимум какое-то время (Disney уже заявил об этом), но пиратские версии всегда можно будет найти – вернемся к любительским переводам зарубежного кино из 90-х годов.

Помимо добровольного ухода западных сервисов с российского рынка есть и обратная сторона – некоторые блокируются российскими властями, в первую очередь это касается социальных сетей. Facebook и Instagram скоро будут официально заблокированы, YouTube и Twitter работают с ограничениями, TikTok сам приостановил работу. Явным бенефициаром станут VK и частично Яндекс и Telegram (туда перераспределится аудитория и рекламные бюджеты), но при этом пострадают десятки/сотни тысяч небольших предпринимателей, для которых Instagram и другие западные соц. сети были основным/важным каналом продаж (и это не только инфобизнес, которому как раз проще перейти на новые площадки, но и продажи реальных товаров и услуг).

Выводы для экономики России

По текущим прогнозам ВВП России сократится на 8% в 2022 году (это хуже снижения на 3.1% в 2020 году или на 5.3% в 1998 году и сопоставимо с падением на 7.8% в 2009 году), а инфляция составит 20% (но она будет сильно отличаться в зависимости от потребительской корзины, для немногочисленного среднего класса с большой долей импортных товаров будет намного выше). Это все на фоне рекордных цен на почти все возможные сырьевые товары, т.е. доходы несырьевого сектора пострадают значительно сильнее. Также важно сказать, что эти прогнозы очень предварительные и могут сильно измениться уже через несколько месяцев или даже недель.

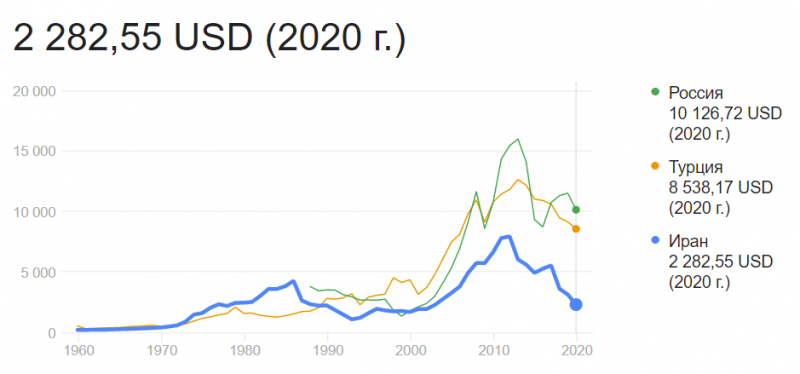

Более долгосрочно экономику России тоже не ждет ничего хорошего, если санкции останутся в текущем виде или тем более ужесточатся и страна будет экономически изолирована от значительной части мира. Можно посмотреть на пример Ирана, в котором ВВП на душу населения в долларах упал почти в 4 раза с момента введения санкций в 2012 году (в России для сравнения он упал в 1.5 раза за это время из-за девальвации рубля). В 2012 году ВВП на душу населения Ирана был на уровне Турции до недавней девальвации или на уровне России в 2014 году. Сейчас он немногим выше, чем в Индии или Узбекистане.

Можно сказать, что санкции по отношению к России пока не такие жесткие (нет полного отключения от SWIFT, нефтяного эмбарго и т.д.), а экономика изначально была более развита, но единственное, что сейчас может сдержать экономику от очень глубокого кризиса – высокие цены на сырье. Если вспомнить 2014 год, геополитический кризис в начале года из-за Крыма почти не повлиял на экономику (тогда санкции были очень ограниченными), резкая девальвация и рецессия произошли в конце 2014-2015 годах, когда упали цены на нефть. В текущей ситуации глобального дефицита большинства сырьевых товаров кажется, что высокие цены сохранятся в ближайшее время. Но не стоит забывать, что так будет не всегда – сырьевые рынки цикличны, а “лучшее лекарство от высоких цен – высокие цены”, так как происходит разрушение спроса и перестройка экономики. После рекордных цен на нефть в 1970-х годах она стоила экстремально дешево более двух десятилетий.

Также важно понимать, что потеряв нормальные экономические отношения с Европой и США, Россия станет очень зависима от Китая, который сможет ей диктовать выгодные для себя условия (покупать сырье с большим дисконтом и продавать свои технологии с большой премией), так как у него не будет альтернатив. Экономики других развивающихся стран пока недостаточно большие, чтобы укрепление экономических связей с ними могло заменить западные страны в обозримом будущем. Продажи сырья в какой-то степени можно будет переориентировать на другие рынки, но компенсировать недостаток западных технологий и капитала будет невозможно.

Я не возьмусь вступать в дискуссии про “новый мировой порядок”, “передел сфер влияния” и т.д., так как это вопрос не месяцев или лет, а скорее десятилетий, и объективно сейчас никто не знает, как будет развиваться ситуация. Пока есть простой факт, что страны, которые создают более половины мирового ВВП стали “недружественными”, экономические связи с ними будут сильно ограничены, а уровень жизни, который был в России в 2021 году или в последние годы, станет недостижимым в ближайшее время для большей части населения страны (хотя, естественно, любой кризис создает возможности, которыми кто-то сможет воспользоваться).

Выводы для мировой экономики

Помимо России могут значительно пострадать экономики некоторых стран СНГ, в основном в Средней Азии, для которых важным источником доходов были денежные переводы трудовых мигрантов в России. С учетом сильной девальвации рубля эти поступления значительно снизятся, а резко подешевевшие российские товары будут негативно влиять на продажи местных бизнесов.

Правда в то же время в некоторых странах есть обратный процесс, который может положительно повлиять на экономику некоторых стран – сейчас происходит большой отток “креативного класса” из России. Например, только в Армению сейчас улетает из России в среднем 40 самолетов в день, преимущественно с IT-предпринимателями, программистами, дизайнерами и другими людьми, которые в основном могут работать и развивать бизнес удаленно. Пока непонятно, сколько из них останется, но для небольшой и небогатой страны это очень значимый приток человеческого и финансового капитала, так как Россию покидают преимущественно образованные люди с высокими доходами, навыки которых востребованы не только в России, но и на мировом рынке.

Рост цен на сырье и продовольствие приведет к тому, что пострадает экономика большинства стран в мире, особенно тех, кто является нетто-импортерами. В Европе почти наверняка будет рецессия в 2022 году. В США Goldman Sachs оценивает вероятность рецессии в 35%. Китай, Индия, Япония, Корея и другие страны, которые зависят от внешних поставок сырья, также будут под давлением. В странах по всему миру будет расти инфляция, возможно в США и даже Европе она станет двузначной, чего не было с 1970-х годов. Уровень жизни людей упадет почти по всему миру.

Для меня странно звучат аргументы, что сильнее всего от происходящего пострадает Европа, кто-то прогнозирует чуть ли не хаос и политический кризис в ближайшие месяцы. Естественно, люди станут жить беднее, но у них изначально был высокий уровень жизни и это богатые страны, которые могут себе позволить субсидировать социально значимые товары (как бензин во Франции, например, на субсидии которого потратят всего 0.15% гос. бюджета). Возможно кому-то придется начать ездить на работу на общественном транспорте (который отлично развит в европейских городах), перейти на вино попроще и отказаться от брендовой одежды. Намного хуже будет сотням миллионов людей в развивающихся странах, которые будут вынуждены экономить на еде и других базовых потребностях, чтобы свести концы с концами.

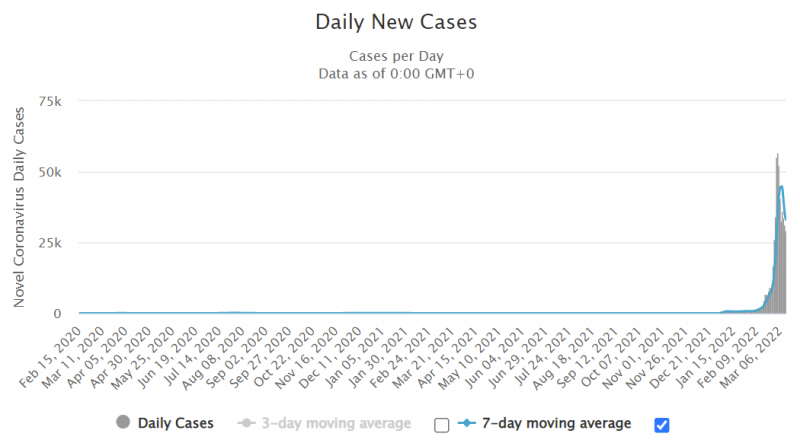

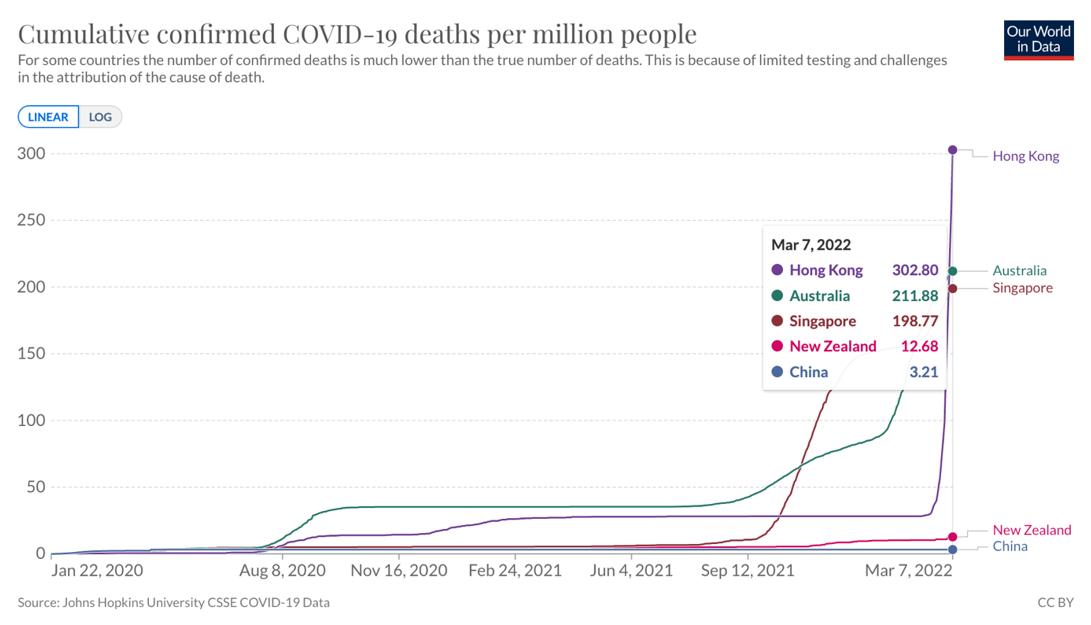

Также интересно, что все уже забыли про коронавирус на фоне текущих событий, но он пока никуда не ушел. Китай, в отличие от других стран, последние два года придерживался политики zero-covid, которая сейчас, кажется, понемногу дает сбои. В Гонконге с конца февраля была очень большая вспышка, за несколько недель только по официальной статистике заразилось почти 10% всего населения, на фоне чего все предыдущие два года выглядят как статистическая погрешность. При этом количество смертей на душу населения уже превысило значения в других развитых странах в Тихоокеанском регионе, это при том, что в Гонконге полностью вакцинировано 70% населения, а омикрон по идее должен быть менее летальным, чем предыдущие штаммы. В остальном Китае количество случаев пока небольшое, но власти уже закрывают школы и вводят различные ограничения. Если это не поможет, Китаю придется либо пересмотреть политику zero-covid (что сложно сделать по политическим причинам), либо вводить локдауны, что окажет дополнительное давление на всю мировую экономику и еще сильнее увеличит итак рекордную инфляцию.

Локально выиграют от сложившейся ситуации немногочисленные страны, которые являются нетто-экспортерами сырьевых товаров и продуктов питания. В первую очередь это Арабские страны, обладающие богатыми запасами нефти и газа. Также неплохо должны себя чувствовать в текущей ситуации Австралия, Канада и Норвегия, которые также получают большие доходы от экспорта сырьевых товаров, и Бразилия, которая является одним из крупнейших экспортеров продовольствия и нетто-экспортером сырьевых товаров. В США по этой же причине ситуация лучше, чем в Европе или Китае, но их экономика все равно будет под большим давлением из-за высокой инфляции.

Если попытаться сделать более долгосрочные прогнозы, то кажется, что текущая ситуация приведет к росту протекционизма по всему миру, фокусом на энергетическую, продовольственную, технологическую, военную и прочую безопасность. Последние несколько десятилетий мир был преимущественно открытым и глобальным, во главу угла ставилась экономическая эффективность и отдача на капитал, развитые страны переносили производства в развивающиеся для оптимизации издержек и закупали сырье там, где это было выгоднее. В результате Европа стала сильно зависеть от российских энергоносителей (что сейчас там вызывает много вопросов и негодования), весь мир стал зависеть от китайских фабрик (что наглядно показал 2020 год, когда развитые страны в первое время не могли сами произвести даже достаточное количество респираторов) и т.д.

Я не возьмусь строить какие-то гипотезы о том, как будет выглядеть расклад сил в мировой экономике через 5-10 лет или далее – это слишком сложная система с огромным количеством неизвестных. Но сделаю осторожный прогноз, что средний уровень жизни по всему миру в ближайшие годы снизится относительно 2019 или 2021 года – смещение фокуса с экономической эффективности на экономическую безопасность априори сделает все процессы менее эффективными, как минимум на какое-то время, а перестройка многих устоявшихся десятилетиями процессов будет достаточно болезненной.

Я всегда считал и по-прежнему считаю, что технологический прогресс долгосрочно бьет почти любые негативные факторы (если не рассматривать экстремальные сценарии вроде разрушительных глобальных войн или превращение значительной части или всего мира в тиранию и антиутопию), и с этой точки зрения остаюсь оптимистом на длинном временном горизонте. Но сейчас накопилось слишком много дисбалансов, на разрешение которых потребуется время, и негативные факторы локально, скорее всего, перевесят позитивный долгосрочный тренд.

Есть выражение, “Не дай вам бог жить в эпоху перемен”, но кажется именно такая эпоха сейчас наступает (хотя скорее даже она давно назревала и началась в 2020 году с неожиданного внешнего шока, а теперь раскручивается по спирали и охватывает все больше сфер жизни). Это, естественно, не повод опускать руки – мы не выбираем время, в которое живем, но можем выбирать то, как реагируем на меняющиеся обстоятельства. Про свои планы и действия на рынке и не только в текущей ситуации напишу отдельно в следующем посте.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: