Как работает аукцион

Первые голландские аукционы проводились в 17 веке. Причиной их появления стала голландская тюльпаномания, которая упростила торговлю и спекуляцию тюльпанами. Популярность тюльпанов давно прошла, но модель аукциона осталась и сейчас часто используется в различных сферах. Одно из распространенных применений – оферты на фондовом рынке, особенно в США. На английском они обычно называются (Modified) Dutch Auction Tender Offer.

Суть аукциона: начиная с самой высокой запрашиваемой цены, происходит ее снижение до тех пор, пока она не достигнет такого уровня, при котором полученные заявки смогут покрыть весь объем предложения. Это уровень цен, на котором аукцион будет проходить для всех участников торгов, что дает ему альтернативное название аукциона с единой ценой.

Компания объявляет о намерении купить определенное количество акций или выкупить акции на определенную сумму по цене в пределах заданного диапазона. Затем акционеры отвечают ценой в пределах диапазона, по которому они готовы продать свои акции. Компания объединяет эти предложения, формируя кривую предложения. Самая низкая цена, по которой будет предлагаться количество акций или их желаемая стоимость – это клиринговая цена, покрывающая весь объем предложения.

Все участники предложения получат одинаковую цену. Те, кто был готов продать свои акции по более низкой цене, все равно получат цену, при которой будет покрыт весь объем предложения. Те, кто указал более высокую цену, останутся держать свои акции, принимая на себя риск падения цены после истечения срока действия предложения. По этой причине участники должны предлагать самую низкую сумму, за которую они готовы расстаться со своими акциями.

Теоретический пример

Компания предлагает выкупить 50000 акций в ценовом диапазоне от $825 до $875. Держатели акций предлагают следующие цены:

- Инвестор А: 30000 по $850

- Инвестор B: 99 по $860

- Инвестор C: 30000 по $865

- Инвестор D: 20000 по $870

В этом примере, чтобы удовлетворить заявленный объем, достаточной будет цена 865 (покрывающая 60099 акций). Инвесторы А, В, С продадут акции по 865. Поскольку по этой цене предлагается больше акций, чем целевой размер предложения, каждый из этих инвесторов будет подлежать пропорциональному распределению – примерно 83% их акций будет куплено.

Если предложение содержит odd lot provision (правило о приоритете неполных лотов акций при выкупе), инвестор В как владелец неполного лота сможет продать все 99 акций по клиринговой цене $865, в то время как выкуп оставшихся 49901 акций будет пропорционально распределен между инвесторами А и С. Оферты со специальными условиями для неполных лотов иногда создают возможность для получения почти безрисковой прибыли и подробно описаны в этой статье. Там же перечислены успешные идеи, опубликованные на этом сайте, которые уже принесли подписчикам более $2500 прибыли.

Реальные примеры

Пример реальной оферты с применением голландского аукциона – выкуп акций канадской компанией XBiotech (XBIT) в феврале 2020 года. Компания изначально озвучила диапазон оферты в интервале от $30 до $33 за акцию. Рыночная цена акций в тот момент была менее $22 и оферта имела приоритет для неполных лотов, что давало возможность получения фактически безрисковой прибыли. Эта идея была описана на сайте и в ней приняли участие многие подписчики, сейчас вся история доступна публично. В итоге акции были выкуплены по $30 и покупка 99 акций XBiotech принесла $464 прибыли (доходность 23% на капитал) всего за 18 дней.

Однако не все оферты позволяют инвесторам заработать легкую прибыль. В случае той же оферты XBiotech при покупке более чем 99 акций инвесторы получили бы убыток – компания выкупила менее половины предъявленных по оферте акций (так как их объем значительно превысил сумму оферты), при этом после оферты акции обвалились и инвесторам пришлось продавать не выкупленные акции с большим убытком. А в большинстве случаев при офертах с голландским аукционом есть значимый риск потери средств даже при наличии специальных условий для неполных лотов, так как рыночная цена обычно находится где-то внутри диапазона.

Например, сейчас (14.08.20) активна оферта с голландским аукционом компании MicroStrategy (MSTR). 10 августа перед открытием торгов компания озвучила, что готова выкупить свои акции по цене в интервале от $122 до $140. До новости акции торговались около нижней границы диапазона, а после подскочили ближе к верхней с самого открытия торгов.

До окончания срока действия оферты (в данном случае 10 сентября) неизвестно, по какой цене компания выкупит акции, однако при текущих котировках риск убытка значительно больше выше, чем прибыли. При покупке акций по $137 в лучшем сценарии инвестор может получить прибыль $3 на акцию, а в худшем – убыток $15 на акцию. Не самое привлекательное соотношение риска и доходности, лучше в подобных офертах не участвовать.

Таким образом участие в офертах с голландским аукционом может в некоторых случаях приносить хорошую прибыль инвесторам, однако подобные ситуации случаются достаточно редко. В большинстве случаев подобные сделки убыточны, если акции были куплены после новости об оферте. Long Term Investments – едва ли не единственный ресурс на русском языке, где анализируются подобные сделки, чтобы найти отдельные прибыльные идеи среди множества вариантов.

Как участвовать в офертах на американском рынке

Российские брокеры не дают доступ к офертам на американском рынке, однако через американского брокера Interactive Brokers (IB) можно участвовать в подобных сделках. Первым шагом для участия в оферте является покупка акций компании, которая планирует их выкупить. Как правило, предъявление акций для участия к оферте становится доступным в личном кабинете в IB за 2-3 недели до окончания срока ее действия. Если оферта в личном кабинете уже доступна, она обычно становится активной в течение нескольких часов после покупки акций. Пошаговая инструкция по предъявлению акций к выкупу по оферте описана в этой статье.

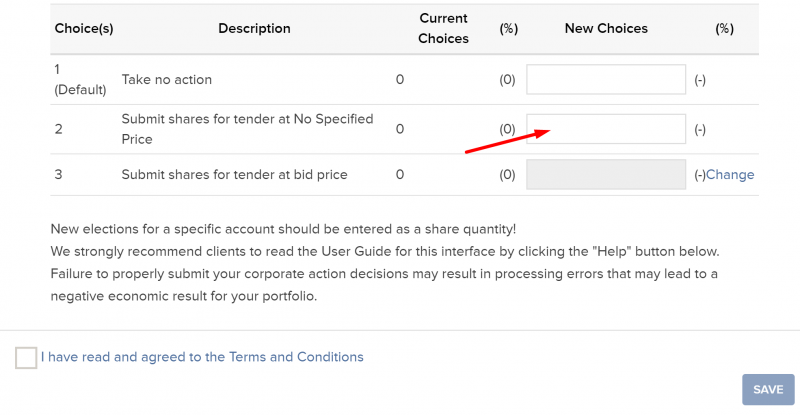

При участии в офертах с голландским аукционом инвесторы могут подать заявку на выкуп акций выше определенной цены в рамках заданного диапазона, либо указать, что готовы предъявить акции к выкупу по любой цене в озвученном компанией интервале. На примере Interactive Brokers интерфейс выглядит следующим образом – инвестор может не участвовать в оферте (пункт 1), участвовать по любой доступной цене (пункт 2), либо указать конкретную цену, выше которой готов продать акции по оферте (пункт 3).

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: