SUMMARY

- Canopy Growth – самая дорогая и одна из крупнейших компаний в секторе каннабиса, хочет стать лидером на этом рынке.

- 35% компании владеет крупный производитель алкогольных напитков Constellation Brands, который купил долю за 4 млрд долларов в 2018 году.

- Canopy Growth прогнозирует экспоненциальный рост бизнеса, однако компания глубоко убыточна и выход в прибыль не предвидится в ближайшие года.

- Несмотря на значительную коррекцию Canopy Growth стоит дорого и торгуется с премией у аналогам.

ОБЗОР КОМПАНИИ

Canopy Growth (тикер CGC на NYSE) – один из крупнейших канадских производителей каннабиса и самая дорогая компания во всей индустрии с капитализацией 6.4 млрд долларов.

Canopy Growth является вертикально интегрированным игроком, бизнес компании покрывает всю цепочку создания стоимости в индустрии каннабиса, включая выращивание растений, дистрибуцию, точки для розничной продажи, производство конечного продукта в различных формах и т.д. В 2018 году 38% компании купил крупный производитель алкогольных напитков Constellation Brands (ему принадлежит Corona и ряд других брендов пива, вина и крепкого алкоголя). Constellation Brands заплатил за долю в Canopy Growth 4 млрд долларов денежными средствами, купив акции почти на пике хайпа. С тех пор стоимость доли Constellation упала почти вдвое.

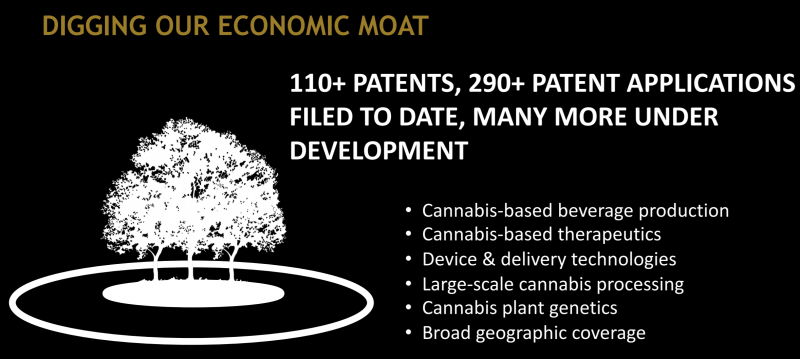

Компания активно использует ресурсы, полученные от Constellation, инвестируя в различные сферы и технологии связанные с каннабисом. Менеджмент подчеркивает большое количество патентов, однако пока непонятно, дадут ли они значимое преимущество перед конкурентами и оправданы ли настолько большие расходы.

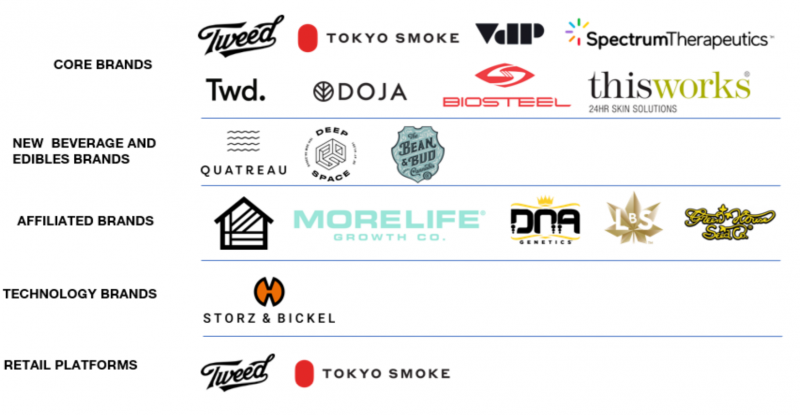

У компании более десятка различных брендов, под которыми она производит и продает продукцию, ориентированных на разные целевые аудитории и рынки. Помимо стандартных продуктов для курения компания также планирует начать выпуск напитков, шоколада и других продуктов на основе каннабиса, продажи которых были легализованы в Канаде с октября этого года.

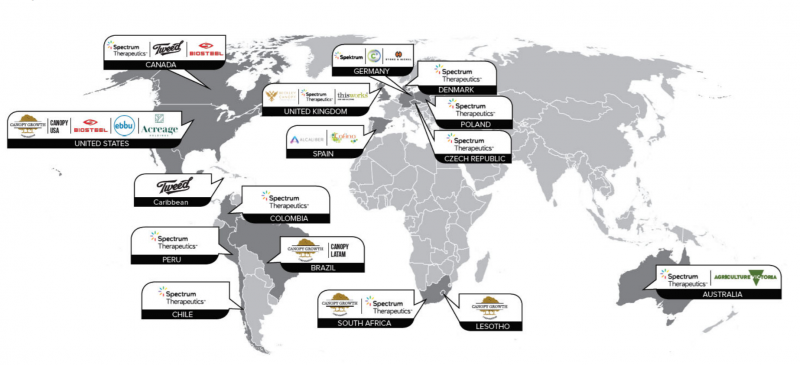

Canopy Growth также активно расширяется географически и ведет свою деятельность более чем в 10 странах, включая Южную Америку, Европу, ЮАР и Австралию. В большинстве стран речь пока идет только о продажах каннабиса для медицинских целей, так как рекреационное использование пока легализовано только в Канаде и отдельных американских штатах.

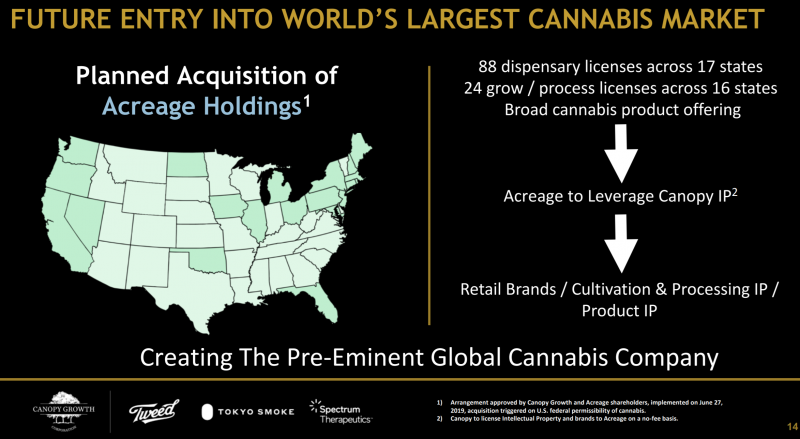

Кроме того, Canopy Growth весной этого года объявил о покупке американского производителя каннабиса Acreage Holdings после того, как в США будут легализованы выращивание и продажа каннабиса на федеральном уровне. Изначально при объявлении о сделке речь шла об оценке Acreage Holdings в 3.4 млрд долларов (с премией к рынку), однако с тех капитализации компании упала в 4 раза и она стоит всего 500 млн долларов. Не ясно, изменится ли цена покупки компании после снятия регуляторных ограничений – если нет, это значимый негатив для Canopy, так как акционеров ждет очередное сильное размытие.

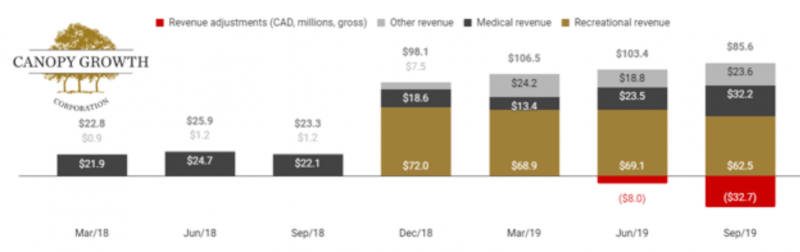

Canopy Growth – крупнейший канадский производитель по выручке от продажи каннабиса, однако ее доходы падают два квартала подряд, а по объему продаж в натуральном выражении компания уступила лидерство Aurora Cannabis.

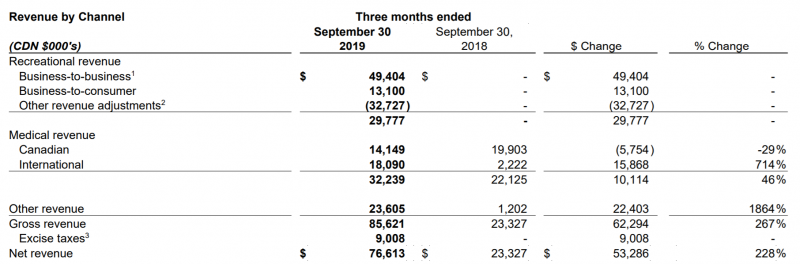

Причина снижения доходов Canopy Growth – возврат ранее проданной продукции в форме капсул. Компания сильно переоценила спрос на этот тип продукции и отгрузила слишком много товара в каналы дистрибуции и торговые точки, а теперь выкупает его обратно и фиксирует отрицательную выручку и большие убытки. Вот так выглядят капсулы, о которых идет речь.

В последнем отчетном квартале Canopy Growth пришлось списать из-за этих капсул более четверти всей выручки.

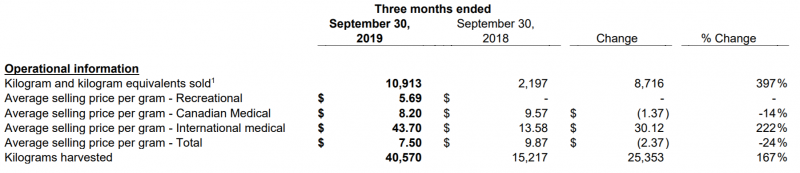

Еще один момент, на который стоит обратить внимание – очень высокая средняя цена продажи медицинского каннабиса за пределами Канады – 43 CAD за грамм по сравнению с 8 CAD в Канаде. За последний квартал это направление бизнеса принесло четверть выручки компании, однако с ростом конкуренции цены должны кратно упасть, что приведет к снижению доходов от этого сегмента.

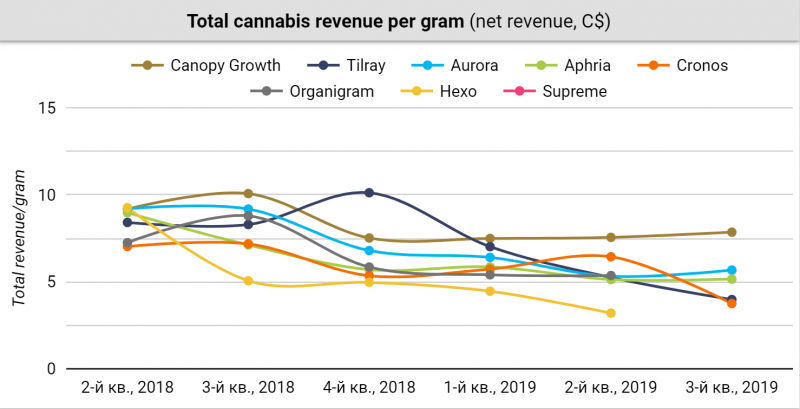

За счет высокой цены продажи медицинского каннабиса средняя выручка на грамм у Canopy пока значительно выше, чем у основных канадских конкурентов, но со временем, вероятно, она станет ближе к средним значениям по отрасли, что также будет давить на маржинальность компании.

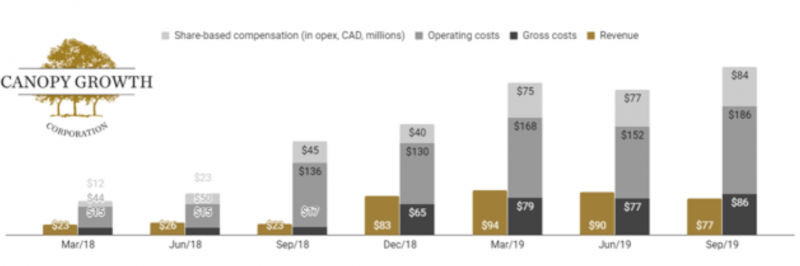

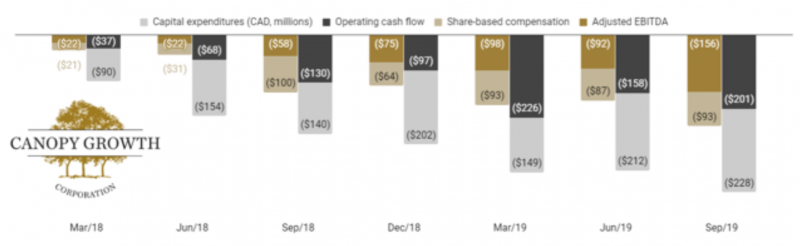

Ключевое, что нужно знать о Canopy Growth – компания прожигает огромное количество денег. Ее расходы в несколько раз превышают выручку, а денежный поток глубоко отрицательный – за год компания “сожгла” 1.5 млрд CAD денежного потока. И эта цифра не включает stock-based compensation еще на 337 млн CAD, который приводит к постоянному размытию долей существующих акционеров. Например, доля Constellation brands из-за этого упала за год с момент сделки с 38% до 35%.

Пока Canopy Growth может себе позволить такие расходы – на ее балансе лежит 2.7 млрд долларов кэша, оставшиеся после сделки с Constellation. С учетом долга в размере 600 млн долларов получается отрицательный чистый долг 2.1 млрд долларов – с текущими темпами расходов этих денег хватит на 1-1.5 года.

Canopy Growth продает инвесторам историю роста – что компания будет крупнейшим игроком в индустрии и выйдет в прибыль через 3-5 лет. Компания имеет общие производственные мощности на уровне 5.4 млн квадратных футов, которые должны давать около 500-600 тонн урожая в год, правда в отличие от Aphria и HEXO, разобранных ранее, не дает детальную разбивку производственных мощностей. Для сравнения, Aphria прогнозирует объем производства на уровне 255 тонн в год.

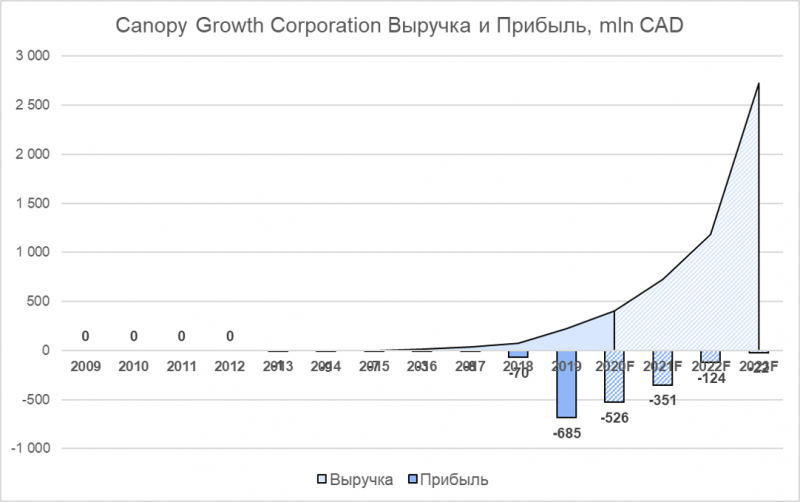

По прогнозам аналитиков выручка Canopy Growth будет экспоненциально расти, а убыток сокращаться, но даже к 2023 году компания не выйдет в плюс.

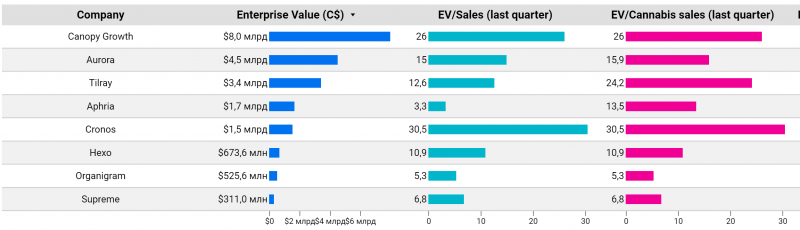

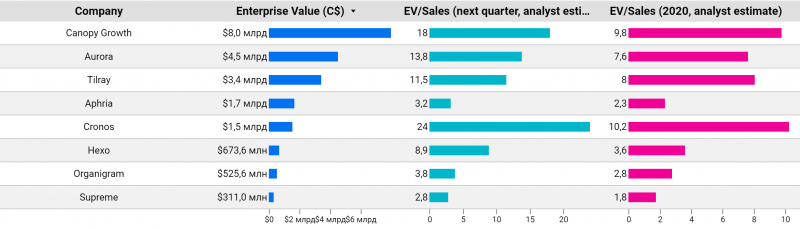

По текущим и форвардным мультипликаторам Canopy Growth стоит дорого и торгуется с премией к другим канадским производителям.

ИТОГО

Canopy Growth – одна из крупнейших компаний в индустрии каннабиса, которая агрессивно инвестирует в рост бизнеса и хочет стать крупнейшим игроком в этой сфере. Однако компания глубоко убыточна и в ближайшие несколько лет прибыль не предвидится. Хотя у компания есть большая подушка кэша, при текущих темпах расходов ее хватит всего на 1-1.5 года. Кроме того, стоит ожидать сильное размытие текущих акционеров из-за stock-based compensation и сделок по поглощению других компаний.

Несмотря на коррекцию акций почти втрое от пиковых уровней компания все еще стоит дорого по текущим и форвардным мультипликаторам. После анализа всех основных компаний в индустрии я сделаю общий пост и подведу итоги, но пока Canopy Growth не выглядит привлекательной инвестицией.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: