VK вчера опубликовал сокращенный квартальный отчет, а ранее был отчет за год. Последний апдейт по компании делал год назад, настало время обновить взгляд.

Общий взгляд на бизнес

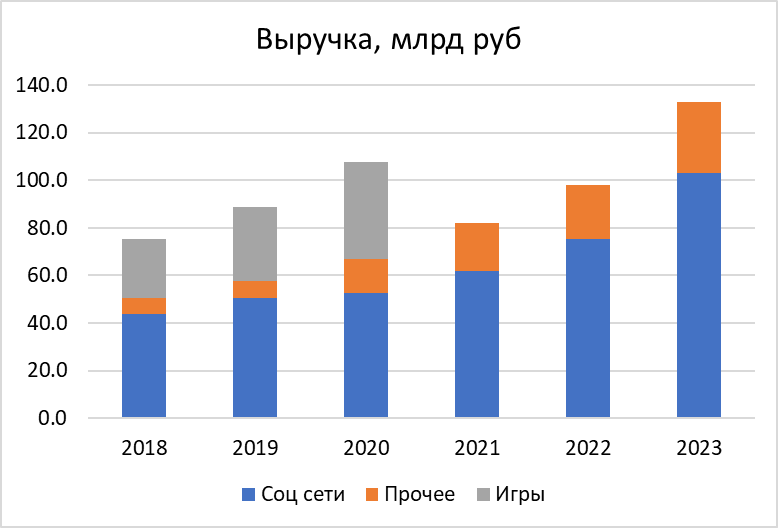

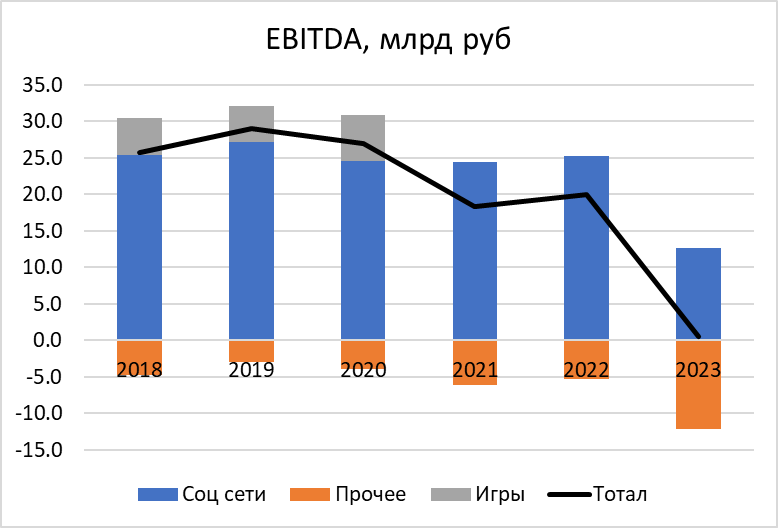

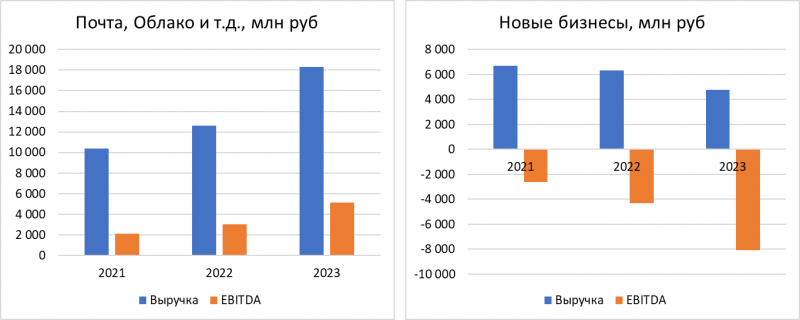

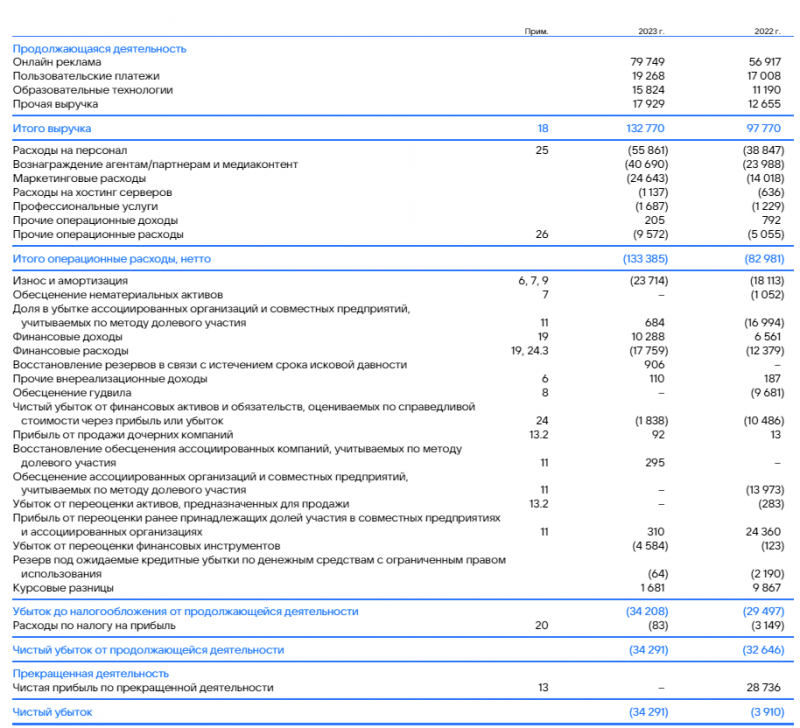

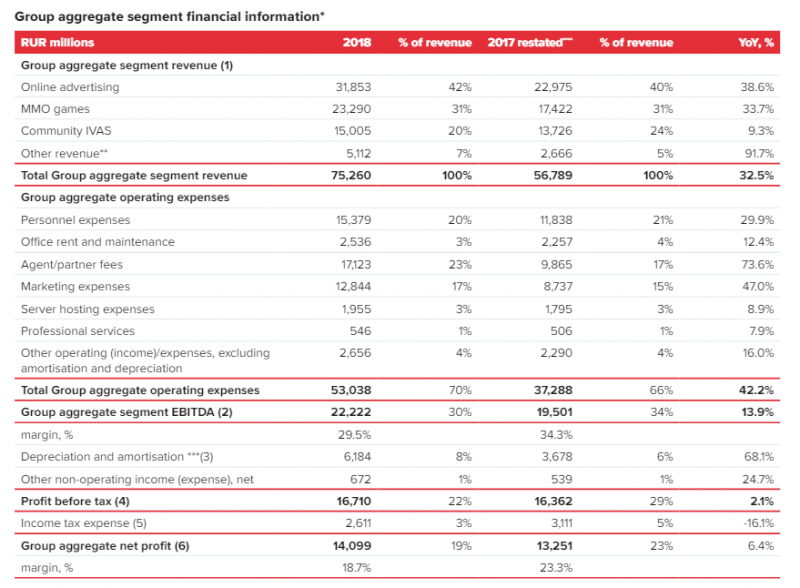

Для начала общий взгляд на бизнес с высоты птичьего полета. Последние годы для VK прошли мягко говоря не очень удачно. Хотя выручка выросла в ~2.5 раза с 2018 года (текущие бизнесы, если исключить эффект от продажи игрового сегмента), компания не то что не смогла увеличить прибыль, а стала глубоко убыточной. В 2023 году даже EBITDA обнулилась, а прибыль и FCF были в глубоком минусе. Пока я использую простую разбивку бизнеса на Соц. сети (VK, Одноклассники, Дзен с конца 2022 года, Почта и прочие старые сервисы Mail.ru) и Прочее (ЭдТех, БизнесТех и разные новые бизнесы). VK несколько раз менял структуру отчетности за последние несколько лет и с конца 2023 года Почта, Облако и некоторые другие сервисы перенесены из Соц сетей в новый сегмент “Экосистема”, так что пришлось сделать немного ручных манипуляций, чтобы исторические данные были сопоставимыми.

Прочие сегменты помимо основного бизнеса компании всегда в сумме были убыточными, в этом в целом нет ничего страшного – у того же Яндекса тоже много убыточных бизнесов. Концептуальных проблемы две:

- Основной бизнес последние годы стагнировал по EBITDA, а в прошлом году его показатели и вовсе обвалились

- Компания пока не смогла вырастить ни один другой бизнес, который бы вносил значимый положительный вклад в общий бизнес (по аналогии с Такси у Яндекса)

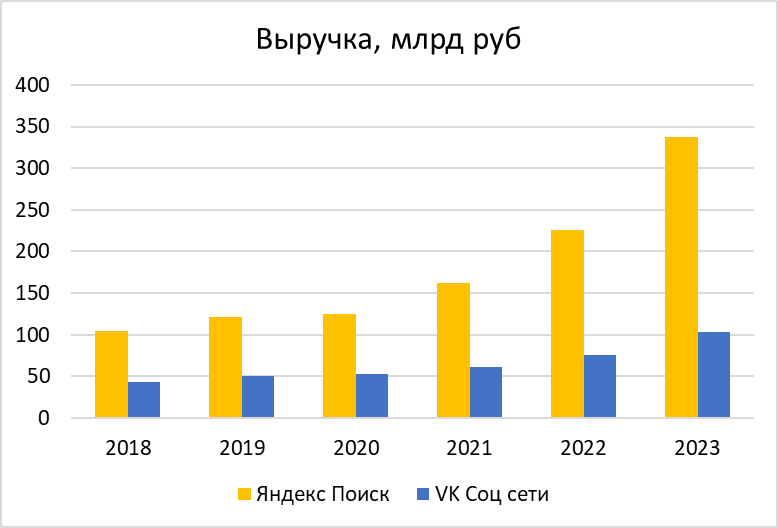

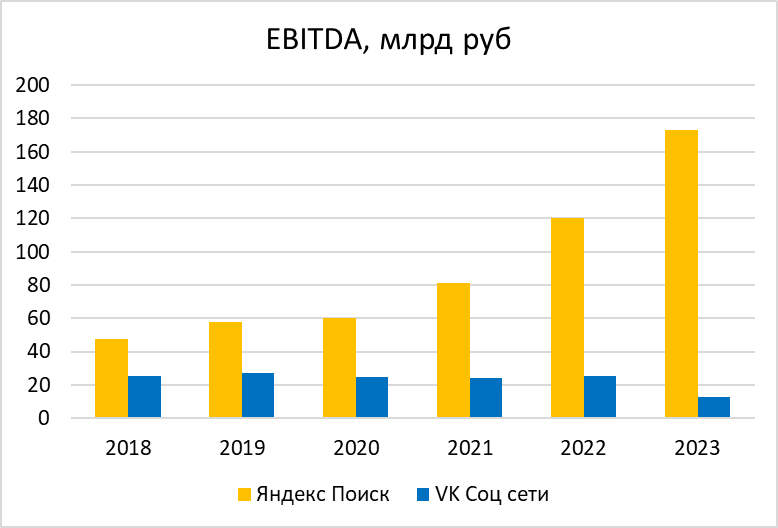

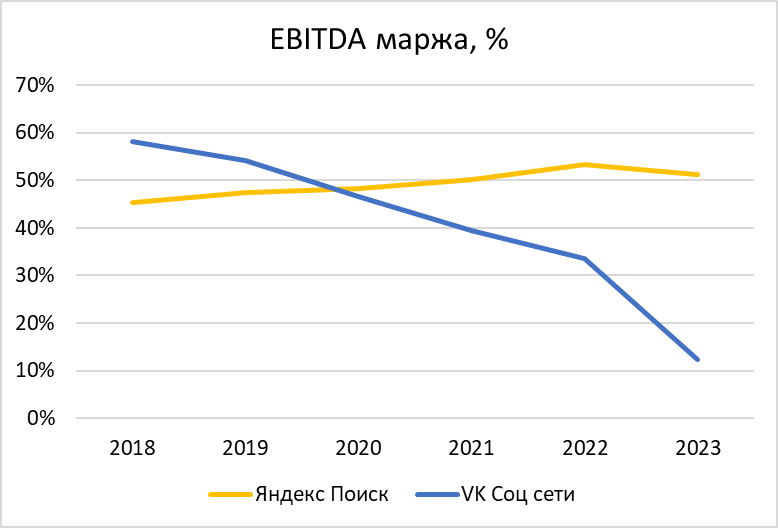

Вот для сравнения динамика Поиска Яндекса и Соц сетей VK. Яндекс быстрее увеличивал выручку (CAGR 26% vs 19%), но главное параллельно немного увеличивал маржинальность, в итоге CAGR EBITDA – 30% (очень круто). В то же время у VK EBITDA основного бизнеса была на одном уровне с 2018 по 2022 год (маржа стабильно снижалась), а в 2023 году EBITDA и вовсе уполовинилась. Более того, во втором полугодии 2023 года маржа сегмента Соц сетей (без Почты и Облака) вообще обнулилась.

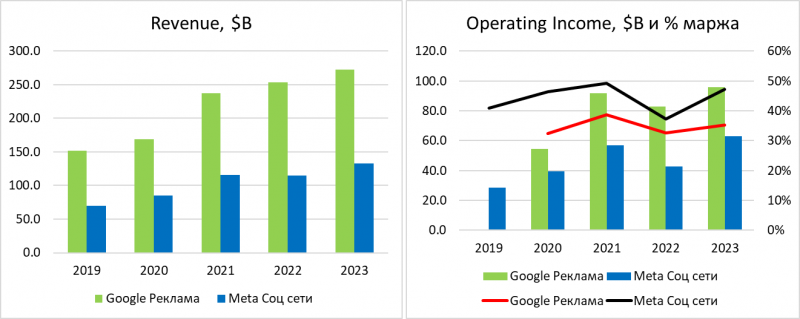

Для сравнения вот так соотносятся в динамике доходы от рекламы Google и запрещенной Meta. Соц. сети Meta имеют даже более высокую маржинальность, чем Google, правда тут не видна маржа отдельно Поиска Google – вероятно она значительно выше. Но в любом случае из этого сравнения можно сделать вывод, что проблема не в бизнес-модели соц. сетей vs поиск, а в execution со стороны менеджмента VK vs Яндекса.

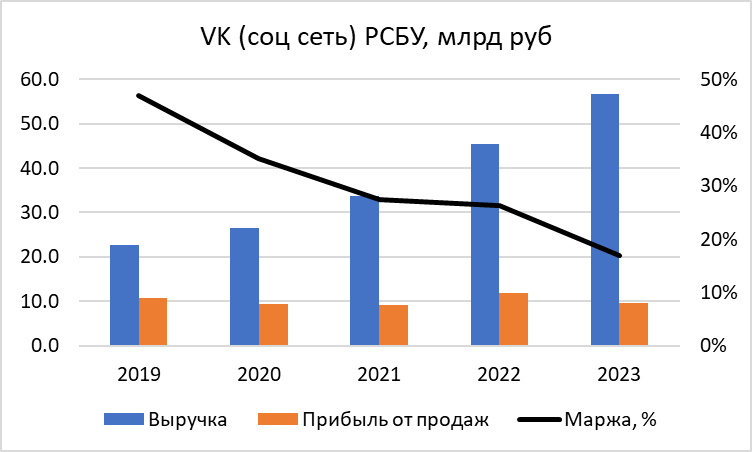

Если посмотреть на динамику основного бизнеса VK (одноименной социальной сети) по РСБУ (довольно хорошо бьется с историческими данными, когда их раскрывали), то у нее стабильно растет выручка, но прибыль от продаж стагнирует последние 5 лет. Дзен, который вошел в компанию с сентября 2022 года, работает по РСБУ примерно в ноль. Не нашел метрик отдельно по Одноклассникам, но их бизнес, вероятно, плавно усыхает уже не первый год. Соответственно, резкое снижение EBITDA, вероятно, вызвано ростом расходов на новые проекты (VK Видео, Клипы и т.д.), которые сидят внутри основного сегмента бизнеса.

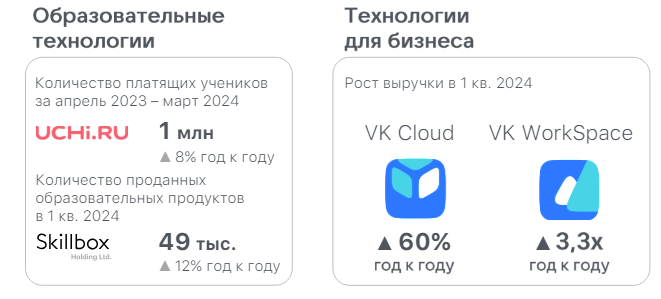

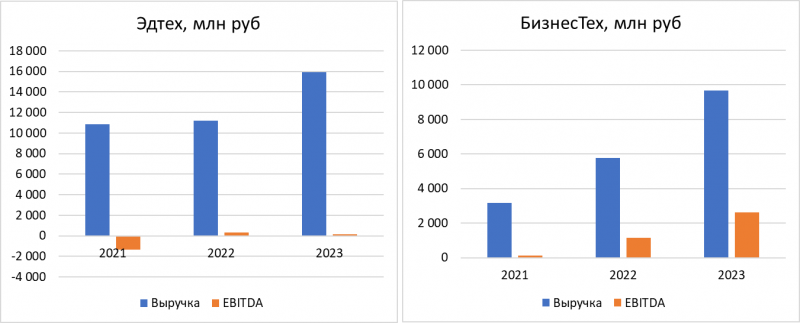

В других сегментах VK выделяет отдельно Эдтех (Образовательные технологии) и БизнесТех (Технологии для бизнеса).

В Эдтехе VK лидер рынка в России (если сложить Skillbox, Учи.ру и другие Эдтех бизнесы в составе VK), но доля рынка достаточно маленькая. У VK чуть больше 10%, если брать оценку рынка в 120 млрд рублей в 2023 году. Но на самом деле рынок значительно больше, только онлайн-школы на платформе GetCource заработали 158 млрд рублей за прошлый год. Сколько заработали разные блогеры, продающие курсы через запрещенный Инстраграм, Телеграм и т.д. – неизвестно, возможно еще больше. Потенциально онлайн-образование может быть большим бизнесом и VK, теоретически, мог бы стать основным игроком на рынке за счет административного ресурса, но пока такой сценарий не особо реализуется (нельзя сказать, что VK растет быстрее крупных конкурентов без учета M&A), а сегмент работает примерно в безубыток.

БизнесТех показывает хорошую динамику – выручка растет отличными темпами и бизнес уже прибыльный и увеличивает маржинальность. Сюда входят разные сервисы, в основном B2B, например, VK Cloud, VK WorkSpace и т.д. Пока БизнесТех относительно небольшой, но если удастся увеличивать бизнес высокими темпами еще несколько лет, он может начать вносить уже значимый вклад в показатели компании. Пока из всех сегментов бизнеса VK этот выглядит наиболее интересно как претендент на то, чтобы отрастить новую прибыльную “ногу” в общем бизнесе.

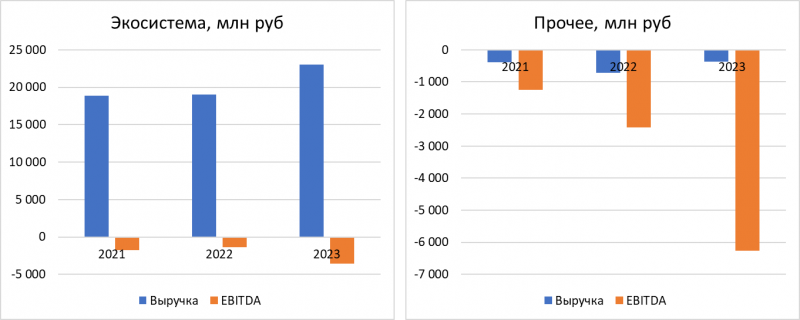

Наконец, есть новый сегмент (называю “Экосистема”), куда входят все остальные бизнесы. Его VK недавно значительно изменил, добавив туда старые сервисы Mail.ru (почту, облако и т.д.), а также VK ID, VK Pay и некоторые другие продукты. Сделали это видимо для того, чтобы скрыть плохую динамику новых бизнесов, входящих в сегмент (об этом чуть ниже). Кроме того, еще есть Elimination (вычет внутригрупповой выручки, ее немного) и прочие расходы, не относящиеся к отдельным сегментам (которые сильно выросли в 2023 году, особенно во втором полугодии).

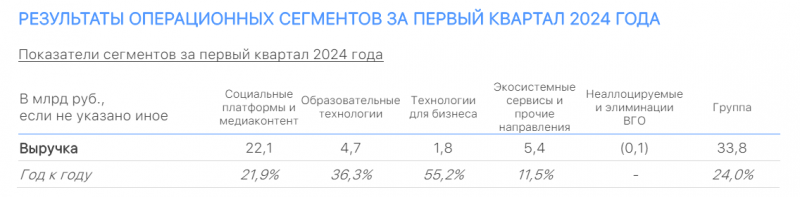

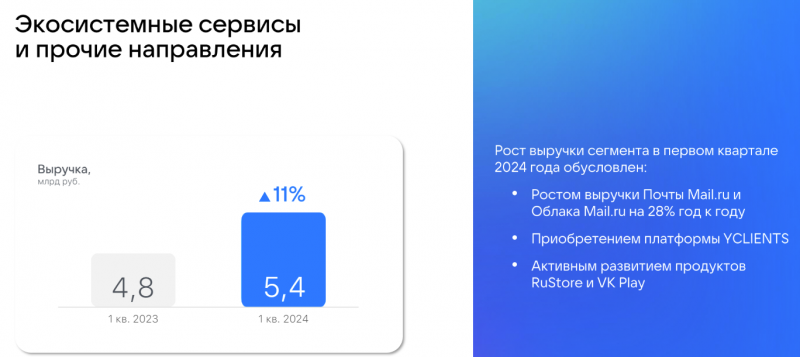

Если выделить в Экосистеме “старые” бизнесы, относящиеся к Mail.ru и VK, то они прибыльны и у них вполне неплохая динамика (разбивка примерная, может быть погрешность). Например, Почта и Облако Mail.ru выросли на 45% в 2023 году и 28% в Q1’24 – отличные показатели. А вот новые бизнесы показывают не лучшую динамику – мало того, что растут убытки, еще и снижается выручка. Правда большую часть выручки в этом подсегменте, скорее всего, пока генерирует Юла (у которой, судя по всему, дела не очень), и возможно за счет нее снижение. Теоретически RuStore может стать интересной историей в текущий санкционных реалиях, но пока он видимо приносит минимальную выручку и приличные убытки.

Выше описание структуры бизнеса, также для справки приложу P&L – по нему сразу понятно, что дела у VK сейчас идут не лучшим образом – EBITDA в прошлом году упала до нуля и весьма большой убыток два года подряд. Так было не всегда – когда-то VK был очень маржинальным бизнесом. Но с тех пор показатели сильно ухудшились.

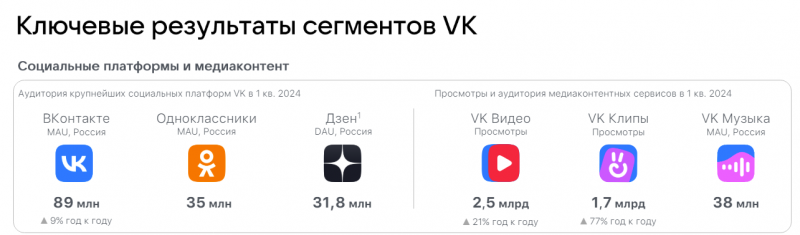

Чтобы закончить с текущим состоянием бизнеса, еще коротко посмотрим на вчерашний отчет. С прошлого года VK перешел по сути на полугодовую отчетность, а в 1 и 3 квартале делает только небольшой пресс-релиз с динамикой выручки по сегментам. Когда компания сокращает раскрытие в отчетности, как правило это происходит не от хорошей жизни (что подтверждает пример VK). Отчет за первый квартал, на мой взгляд, так себе – рост выручки основного бизнеса замедлился до 22%. Это, например, сильно медленнее, чем растет Поиск Яндекса (+38%). Новые экосистемные бизнесы тоже не растут, а скорее падают (рост сегмента за счет “старых” Почты и Облака, а также покупки YCLIENTS).

Оценка компании и перспективы

Из описания выше понятно, что текущая ситуация оставляет желать лучшего. Но и акции VK далеки от своих максимумов и почти не выросли за последние гол, в отличие от большинства компаний на рынке. Далее посмотрим, есть ли для VK свет в конце туннеля. Для этого попробуем сделать прогноз на несколько лет вперед, как могут выглядеть показатели компании.

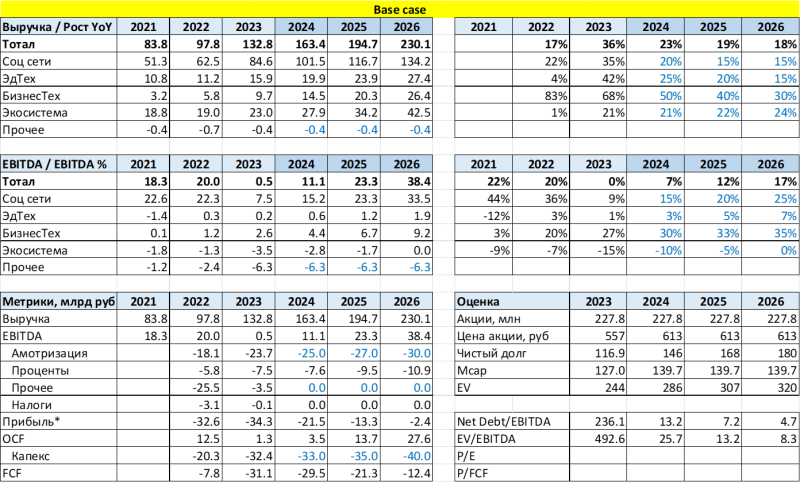

Для начала взял условно базовый сценарий, в котором темпы роста выручки будут плавно замедляться относительно текущих для всех бизнесов (кроме Экосистемы, где новые бизнесы должны начать расти быстрее). Заложил постепенное восстановление маржинальности в основном бизнесе, плавный рост в ЭдТехе и БизнесТехе и выход в безубыток по EBITDA прочих бизнесов к 2026 году. В таком сценарии VK остается убыточным даже к 2026 году, долг растет, и в целом тут какой-либо идеи не видно даже близко. Причем не сказать, что заложенные предпосылки излишне консервативны.

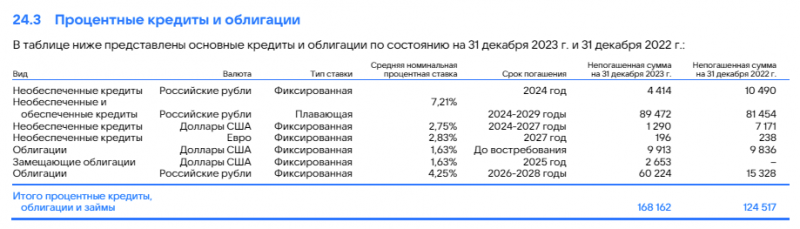

Стоит еще обратить внимание на уже очень высокую долговую нагрузку. Пока компанию спасает только то, что она кредитуется под льготные ставки (например, ФНБ купил облигации VK на 60 млрд рублей под очень низкую ставку) и процентная нагрузка не очень высокая. В противном случае с текущими ставками и динамикой финансовых показателей уже стоял бы вопрос выживания бизнеса.

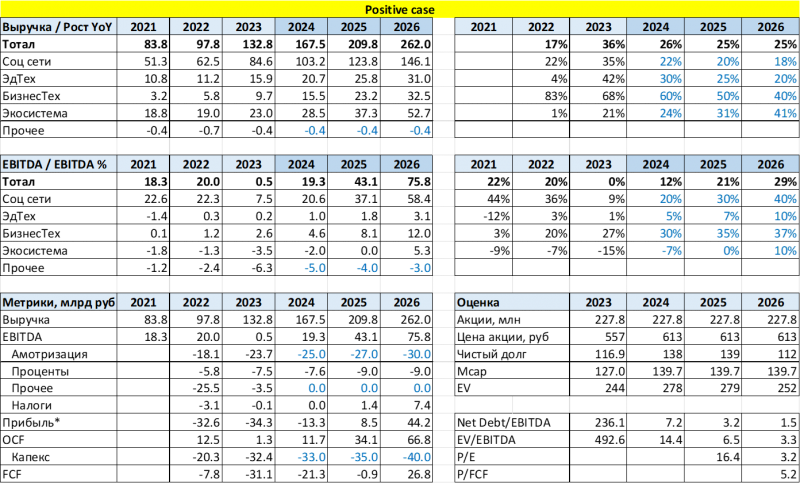

Чтобы акции VK стали потенциально интересными, нужно применить намного более агрессивные предпосылки. Соц сети должны вернуть высокую маржу, которая была ранее, а остальные сегмент расти быстрыми весьма темпами и параллельно увеличивать маржинальность. При этом расходы не должны сильно увеличиваться. Наверное в теории такой вариант реален, но я бы не назвал его базовым/вероятным, и даже в этом случае оценка становится интересной только к 2026 году.

Выводы

Бизнес VK сейчас находится в достаточно сложном состоянии, показывая плохую динамику почти по всем основным метрикам. У компании растут убытки и уже высокая долговая нагрузка. При этом она продолжает много инвестировать в новые направления и активно скупать другие бизнесы, причем зачастую по высокой цене (можно посмотреть в отчетности, как вырастает после сделок, а потом часто списывается гудвил).

По текущим метрикам VK совсем не интересна для инвестиций. Чтобы в компании появился фундаментальный кейс, необходимо одновременно развернуть динамику основного бизнеса и вернуть его к исторически высокой маржинальности, вырастить новые прибыльные направления в бизнесе и все это при удержании или даже сокращении расходов.

Теоретически VK могла бы стать одним из главных бенефициаром различных процессов, связанных с импортозамещением западных технологий и цифровизацией в рамках государственных программ, и по этой логике некоторые покупали акции компании. Но прошло уже два года, разговоры на тему периодически появляются, а эффекта на бизнес пока никакого, P&L только ухудшается. Поэтому я бы уже не стал использовать этот аргумент, пока не появятся какие-то конкретные инициативы с понятным эффектом на бизнес компании.

Сам вне позиции и не планирую покупать акции в ближайшее время. Если бы у VK не было дешевого финансирования, то компания была бы даже хорошим претендентом на шорт в условиях высоких ставок. Но пока устойчивости бизнеса ничего не угрожает, поэтому шортить бы тоже не стал, просто понаблюдаю со стороны.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: