3 года назад я открыл брокерский счет в Узбекистане и начал немного инвестировать на местном фондовом рынке. Ранее уже писал пост, где описывал особенности местного рынка, коротко повторю / освежу основные тезисы:

- Узбекистан выглядит весьма привлекательно с точки зрения долгосрочных макроэкономических перспектив – довольно большое и растущее население (сейчас 35 млн человек), быстрый рост ВВП, различные реформы, которые делают местный рынок более открытым. Во многих сферах проникновение даже базовых услуг (например, наличие банковских счетов/карт) достаточно низкое и у многих локальных компаний есть кратный потенциал роста бизнеса. Но большинство населения при это, конечно, бедное, что накладывает свои ограничения.

- Местный фондовый рынок экстремально неликвидный, в большинстве компаний вообще почти нет торгов и набрать или сдать позицию даже на несколько тысяч долларов крайне сложно или нереально. Даже в “ликвидных” по местным меркам акциях это занимает какое-то время. Бид-аск спред в 10-20% – обычное дело в большинстве бумаг.

- Многие компании стоят дешево, хотя в 2021 году разница с другими рынками, в том числе в странах СНГ, была более заметна, чем сейчас – к этому еще вернусь чуть позже.

- У большинства компаний нет отчетности по МСФО, есть НСБУ (аналог РСБУ). Иногда отчетность на русском языке, иногда на узбекском, так что периодически приходится пользоваться гугл переводчиком, чтобы расшифровать строчки в балансе или P&L. Презентации для инвесторов или другие формы коммуникации фактически отсутствуют.

- Инвестирую в Узбекистане через брокера Avesta, который кажется самым профессиональным на местном рынке. В целом доволен, есть прямой контакт с CEO, который при необходимости отвечает на вопросы и помогает решать возникающие сложности. Открывал счет дистанционно, но отправлял нотариально заверенные оригиналы документов СДЭКом в Ташкент – не уверен, поменялось ли что-то сейчас или нет.

- Торговая инфраструктура и сопутствующие сервисы находятся на зачаточном уровне. Например, когда происходит сплит акций, официальный сайт биржи не корректирует график и кажется, что произошел обвал, которого на самом деле не было. Есть разные забавные локальные особенности, которые нужно учитывать, расскажу про парочку ниже.

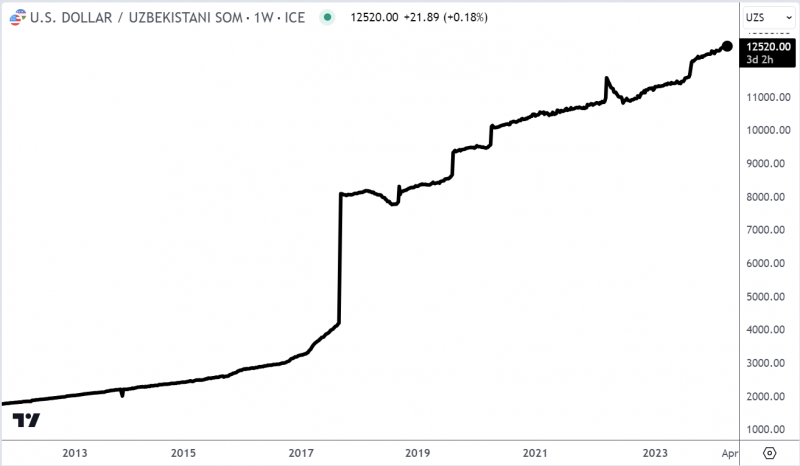

- В Узбекистане достаточно высокая, но стабильная ставка ЦБ – почти все время за последние 20 лет она держится на уровне 14% плюс-минус 2-3%. Курс местной валюты (сум) в последние 7 лет имеет очень предсказуемую траекторию – он почти все время плавно девальвируется к доллару на 5-10% в год, с 2017 года упал в 1.5 раза. Некоторые местные банки предлагают депозиты даже под 20-25% годовых в сумах, так что реальная доходность национальной валюты весьма неплохая (но это для местных, на брокерском счете кэш никуда вложить не получится). В 2017 году была резкая девальвация, но это было следствием “открытия” экономики и перехода ее на более рыночные рельсы после периода фактической изоляции, так что вряд ли в ближайшем будущем повторится что-то подобное.

Еще немного про локальные особенности, которые были определены эмпирическим путем:

- Деньги в/из России ходят нормально, раньше заводил через Тинькофф, потом выводил в БКС (в санкционные банки теперь нельзя). Заводил и выводил рублями, перевод обычно идет несколько дней, но бывали организационные заминки, которые удлиняли сроки.

- Чтобы получить дивиденды, нужно лично написать емейл на адрес компании и попросить их начислить. Так нужно делать по всем компаниям и для каждой дивидендной выплаты. Если не написать – дивидендов не будет 🙂

- Чтобы вывести деньги, нужно подписать кучу бумаг, по сути заверив подписью историю всех сделок, которые привели к образованию на счете кэша, который выводится. В последний раз, чтобы вывести несколько тысяч долларов, пришлось подписать около сотни страниц, так как из-за отсутствия ликвидности на местном рынке получается очень много мелких сделок. К счастью достаточно сканов, отправлять оригиналы документов с подписью не нужно.

- Никаких удобных инструментов для хранения ликвидности на счете нет, т.е. если есть свободный кэш, он просто лежит на счете и медленно обесценивается. Комиссии за сделки высокие, 1-1.5%. Про отсутствующую ликвидность уже писал выше. Т.е. в Узбекистане единственная рабочая стратегия – долгосрочный buy & hold с горизонтом хотя бы несколько лет, иначе просто нет смысла начинать.

- А еще счет в Узбекистане неожиданно стал тихой гаванью в период максимальной неопределенности в марте 2022 года. Когда российский рынок обвалился и затем закрылся почти на месяц, а судьба счета в IB была непонятна и был риск различных блокировок и ограничений, в Узбекистане все было спокойно – и с котировками акций, и с инфраструктурными рисками (точнее их отсутствием). Сейчас, конечно, это уже не так актуально, но тогда наличие такой “заначки” психологически помогло.

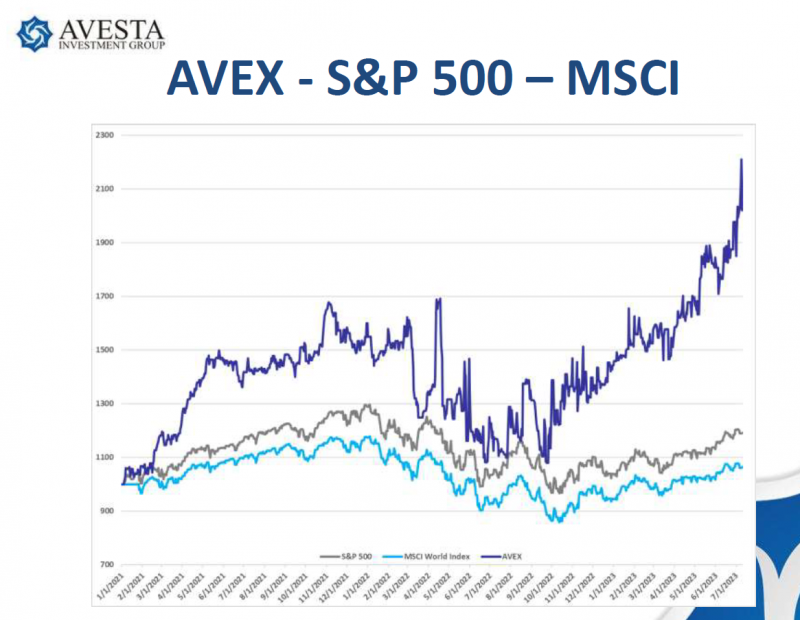

Теперь к самому интересному – результатам. Если говорить про рынок в целом, то какого-то официально индекса, по которому можно отслеживать динамику, нет. Avesta, в которой открыт брокерский счет, в прошлом году сама начала считать свой индекс AVEX, он показывает отличную динамику на горизонте последних трех лет, доходность больше 100% в долларах. Но повторить этот индекс фактически невозможно, так как многие акции очень неликвидные, а состав и методология раскрываются задним числом и очень поверхностно.

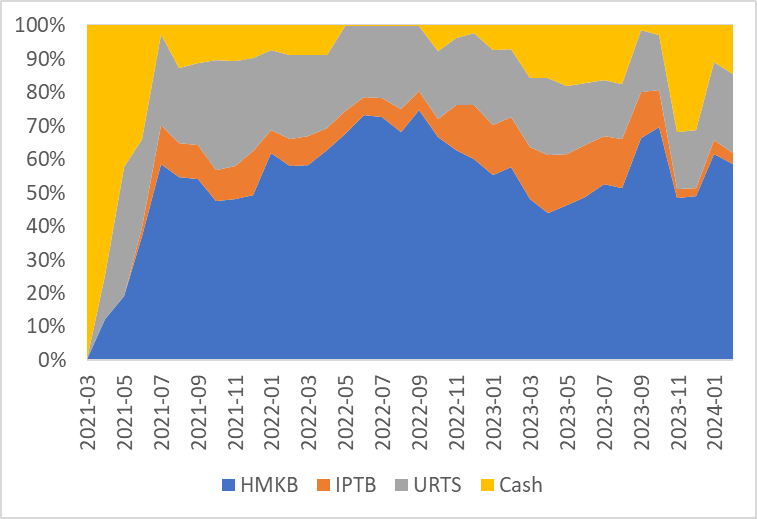

Поднял свою историю, первое пополнение счета было в марте 2021 года, ровно 3 года назад. Но первые несколько месяцев я заводил деньги и набирал позиции, так что отсчет имеет смысл начать с августа 2021 года, когда основная часть кэша была заведена и распределена по акциям. У меня в портфеле все это время было 3 бумаги – Хамкорбанк (HMKB), Ипотека-банк (IPTB) и местная товарно-сырьевая биржа (URTS). Крупнейшей позицией все это время был HMKB, на него приходилось и все еще приходится 50-70% портфеля.

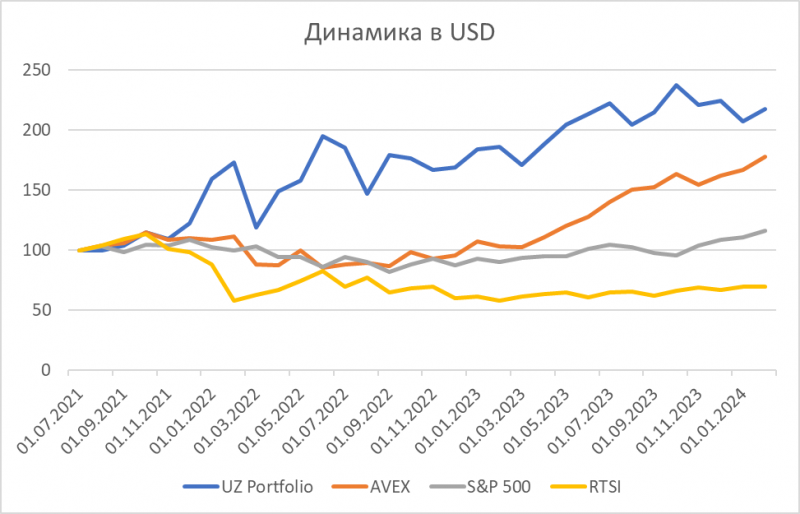

В целом результаты отличные – доходность за 2.5 года более 100% в долларах или почти х3 в рублях, это, естественно, больше любых индексов и бенчмарков. Я заводил деньги в 2021 году, в 2022 ничего не делал, в 2023 вывел часть средств. Общая сумма выводов на самом деле уже примерно равна всем вводам, т.е. сейчас осталась только заработанная прибыль. Все это, естественно, на не очень больших суммах – на пике счет в Узбекистане был около 5% от всех активов, а сейчас уменьшился где-то до 2-2.5%.

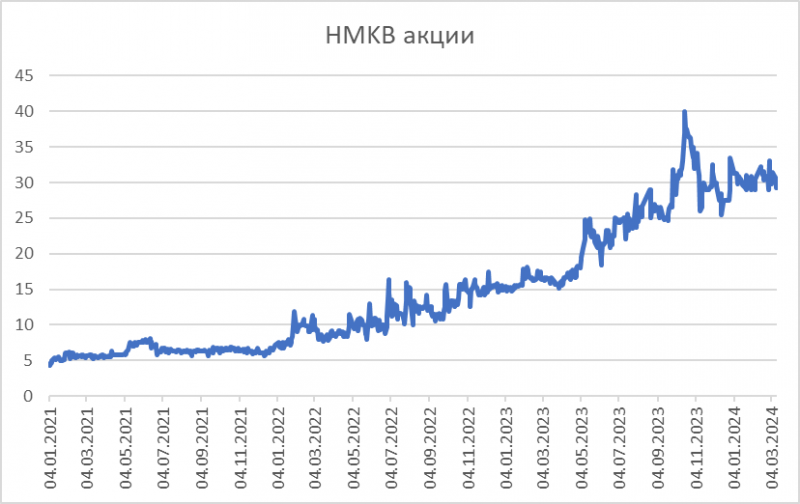

На самом деле весь результат сделали акции HMKB, которые были основной позицией в портфеле – с момента покупки они выросли примерно х6 в сумах или х5 в долларах. За последний год в акциях дважды был сплит, сначала 3:1, потом 2:1, поэтому на сайте Ташкентской биржи и сторонних ресурсах котировки обычно показаны некорректно, привел их руками к новому базису. HMKB не платит дивиденды на обычку, есть небольшие выплаты на префы, но почти вся прибыль реинвестируется в рост бизнеса, что в целом неплохо при ROE 30%+.

Несмотря на кратный рост котировок банк все еще очень дешевый, за 3 года прибыль выросла почти в 4 раза в сумах, акции примерно х6, а P/E увеличился только с 2 до 3.

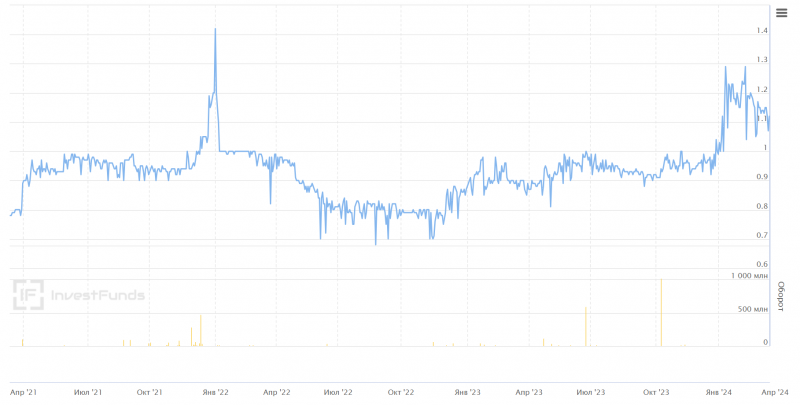

Вторая по размеру позиция – URTS (товарно-сырьевая биржа). Ее котировки сначала бодро выросли после покупки, но затем плавно откатились почти до уровней, где их покупал почти 3 года назад. Правда URTS платит неплохие дивиденды, в сумме они составили около 25% от текущей цены акции и скоро будет еще одна двузначная выплата. Но общая реальная доходность невысокая.

При этом бизнес URTS также показывает отличную динамику роста. Правда в 2023 году немного упала выручка, но прибыль все равно выросла. URTS сейчас торгуется с P/E ~5 и вероятно заплатит за 2023 год дивиденд в районе 15% от текущей цены.

Третья история была более специфичной и рассчитана на M&A – Ипотеку-банк (IPTB) должен был купить венгерский OTP. Сделка начала обсуждаться больше трех лет назад, затем встала на паузу в 2022 году и в 2023 все-таки закрылась (сейчас у OTP ~80% IPTB, остальное вероятно выкупят через 2-3 года). Был расчет, что OTP может сделать оферту миноритарным инвесторам по оценке в районе 1 капитала, что давало апсайд более 50% к цене на тот момент. Но оферта была в итоге по очень низкой цене (в Узбекистане нет нормальных законов, которые защищают миноритариев в таких ситуациях), а участие в ней для нерезидента накладывало дополнительные налоги и организационные сложности. В итоге акции подросли в сумах на 15-20% от цены покупки за все время, но реальная доходность в долларах близка к нулевой.

У IPTB также была хорошая динамика показателей до 2022 года включительно, но в прошлом году были какие-то крупные списания, из-за которых прибыль по НСБУ упала, а по МСФО вообще была отрицательной во втором полугодии судя по отчетности OTP.

В итоге в прошлом году, когда акции HMKB кратно выросли, а в IPTB не сработала идея с M&A, я начал сокращать обе позиции. IPTB продал уже почти полностью, а HMKB только частично. Позицию в URTS почти не трогал.

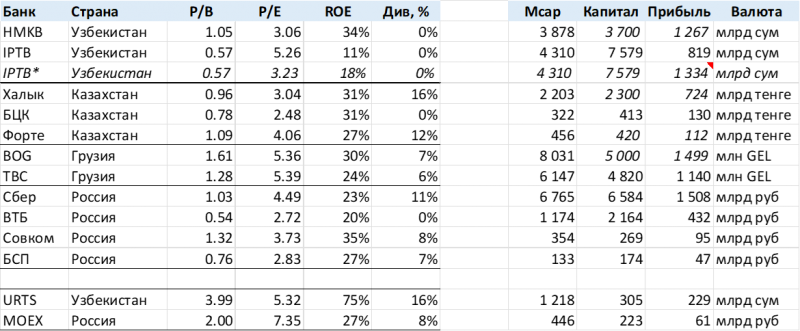

Чтобы понять, что делать дальше, сделал небольшую сравнительную таблицу банков в Узбекистане с другими банками в СНГ, включая российские, а также сравнил URTS с Мосбиржей. Компании в Узбекистане по-прежнему стоят дешево, но уже нельзя сказать, что они кратно дешевле, чем на других рынках, как было в 2021 году, когда открывал счет. Везде брал данные за 2023 год, но у некоторых банков еще не вышел годовой отчет – для них грубо прикидывал прогноз за 2023 год исходя из данных за 9 месяцев. Также ROE считал как прибыль за год делить на капитал на конец года, это не совсем корректно математически и немного занижает показатель, но целью упражнения было понять порядок цифр.

Также мельком пробежался по другим компаниям на рынке Узбекистана, где есть хотя какая-то жизнь в стакане (таких немного), сходу ничего не приглянулось, да и тратить много времени на небольшую часть портфеля не хочется. В итоге планирую плавно закрыть остатки позиции в IPTB, оставить HMKB и URTS и просто наблюдать за ними дальше. Думаю, что у обеих компаний хороший потенциал роста и стоят они дешево, так что их вполне можно оставить как долгосрочные инвестиции на небольшую долю портфеля. К тому же как писал выше, изначально вложенные средства уже вывел, так что дальше все за счет прибыли.

Не рассчитываю, что рынок Узбекистана принесет какие-то потрясающие результаты, но думаю что доходность и далее может быть неплохой и это интересный эксперимент, который планирую продолжать. Такая вот получается пока история, может через пару лет сделаю еще один апдейт, ну или быстрее, если будет происходить что-то интересное.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: