Популярный вопрос, который возникает у многих инвесторов – как лучше хранить свободные денежные средства на брокерском счете. В этой статье разберем основные варианты сохранения денег в рублях с их плюсами и минусами. Хранение валюты разберем в другой раз. Здесь речь пойдет о максимально простых и надежных вариантах, основная цель которых – сохранить денежные средства и получить при этом доходность на уровне депозита в банке или чуть больше, а не максимизировать отдачу на капитал.

Короткий вывод в одном предложении: при росте ставок и/или в условиях нестабильности на рынке лучший вариант – фонды денежного рынка (я держу VTBM), при стабильных или снижающихся ставках на спокойном рынке – короткие ОФЗ.

ОФЗ

Короткий ликбез

Самым простым и надежным способом хранения денежных средств в рублях традиционно считаются короткие ОФЗ. Сначала короткий ликбез про то, как устроена доходность облигаций и как искать информацию о них для начинающих инвесторов, если для вас это знакомая информация, можно сразу перейти к следующему пункту с плюсами и минусами покупки ОФЗ.

ОФЗ – государственные облигации, их довольно много (десятки) они отличаются друг от друга по нескольким параметрам. Для наших целей процесс выбора ОФЗ достаточно простой. Можно зайти на любой сервис, где перечислены ОФЗ с их параметрами (например, этот раздел Smart-Lab), отфильтровать их по дате погашения (по ссылке это уже сделано), выбрать ближайшую и купить ее. Например, на момент написания статьи это ОФЗ 26209 с погашением 20 июля 2022 года, такие ОФЗ (и в целом облигации) называют “короткими”, так как у них короткий срок до погашения. Здесь же можно посмотреть ожидаемую доходность к погашению – 9.9% годовых. Это доходность до вычета налогов, т.е. “чистыми” получится 8.4-8.6% годовых. Обычно чистая доходность коротких ОФЗ немного выше, чем на депозите в банке.

Доходность облигации складывается из двух параметров – купонный доход и переоценка самой облигации. Купонный доход обычно фиксирован, хотя есть и облигации с переменным купоном (они обозначены ПК). Для ОФЗ 26209 купон равен 7.6% годовых и выплачивается 2 раза в год (это стандартная практика для большинства ОФЗ, хотя для облигаций в целом могут быть разные варианты). Купон указывается как % от номинала облигации, который обычно для ОФЗ и в целом российских облигаций составляет 1000 рублей, как и в данном случае. 7.6% от 1000 рублей это 76 рублей (там небольшое округление, на самом деле 7.58% и 75.8 рублей) с выплатой, разбитой на две части, т.е. по 37.9 рублей каждые пол года.

Выплата раз в пол года не означает, что облигацию нужно держать именно до даты выплаты купона. Проценты накапливаются ежедневно и добавляются к стоимости облигации. Это называется НКД – накопленный купонный доход. Например, если купить облигацию сразу после размещения или выплаты купона, НКД равен 0. Если продать облигацию, допустим, через 3 месяца, НКД составит 38*3/6 = 18.95 рублей на одну облигацию. При продаже вы получите рыночную стоимость облигации (к ней сейчас вернемся) + НКД 18.95 рублей. Соответственно, если вы захотите купить облигацию в этот момент, то заплатите ее рыночную стоимость + НКД.

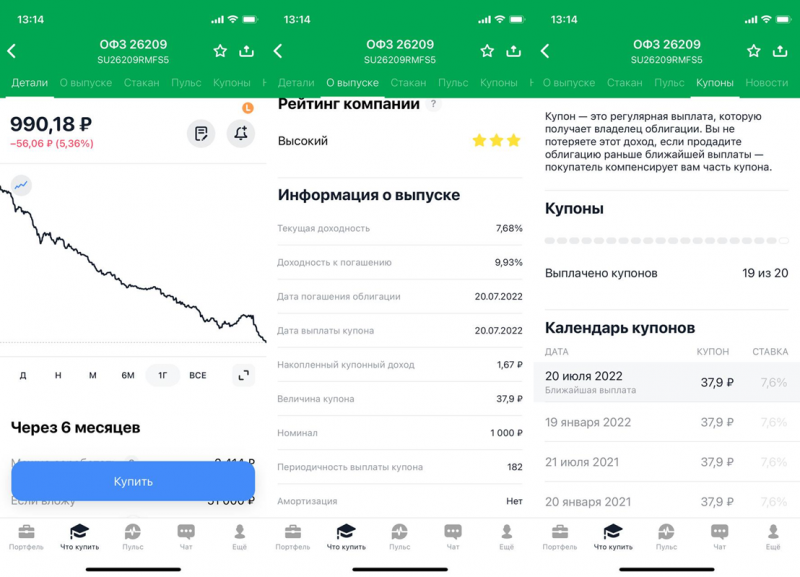

На мой субъективный взгляд среди брокеров наиболее удобно информация отражается у Тинькофф (они в целом известны хорошим приложением, но высокими комиссиями), но в целом у всех основных брокеров можно найти нужную информацию в приложении или терминале. Для ОФЗ 26209 НКД на момент поста составляет 1.67 рублей.

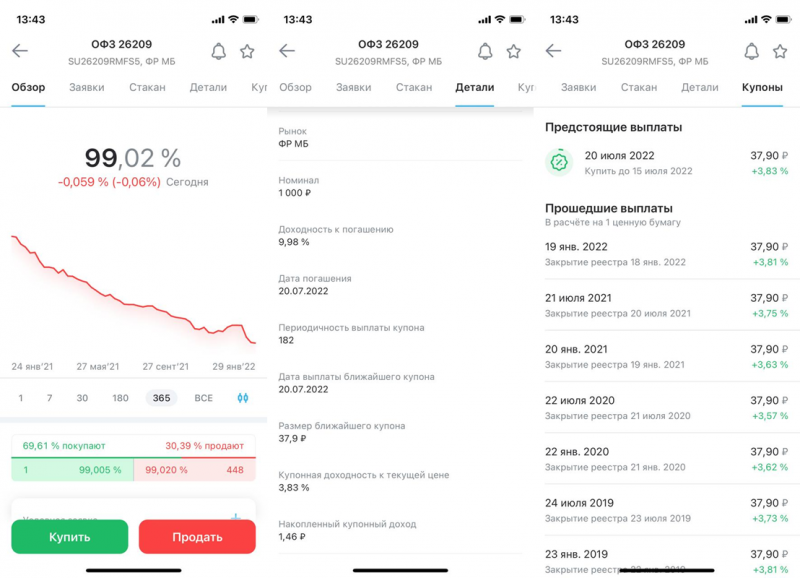

Вот альтернативный пример, как выглядит в Открытии. Кстати забавно, что здесь НКД чуть меньше, 1.46 рублей. Причем я проверил приложения разных брокеров и ресурсы про облигации, и где-то в половине случаев было 1.67 рублей, а в другой половине – 1.46. Видимо кто-то показывает НКД на прошедший день, а кто-то уже на текущий.

Теперь вернемся к стоимости самой облигации. Она может быть указана в рублях (как у Тинькофф) или как % от номинала (как в Открытии). В рублях все понятно – одна облигация стоит 990.18 рублей. Чтобы перевести % от номинала в стоимость, нужно умножить его на 1000. Соответственно, при покупке облигации вы заплатите (или получите при продаже) 990.18 рублей + НКД (возьмем 1.67 рублей) = 991.85 рублей. Далее, если будете держать облигацию до погашения 20 июля 2022 года, то получите номинал (1000 рублей) + полный купон (38 рублей). Если продадите раньше, то рыночную цену на момент продажи + накопленный НКД на день продажи.

Не вдаваясь в детали ценообразования облигаций важно знать два момента. Первый – стоимость облигации обратно пропорциональна доходности, т.е. чем дешевле вы покупаете облигацию относительно ее номинальной стоимости, тем более высокая доходность будет к погашению. Второй – чем больше срок облигации, тем сильнее может меняться ее стоимость и тем она более рискованна (т.е. ее стоимость может сильнее упасть в негативном сценарии и привести к убыткам). Соответственно, для краткосрочного хранения денег оптимальными являются короткие облигации (с близким сроком погашения), в которых наиболее низкие риски.

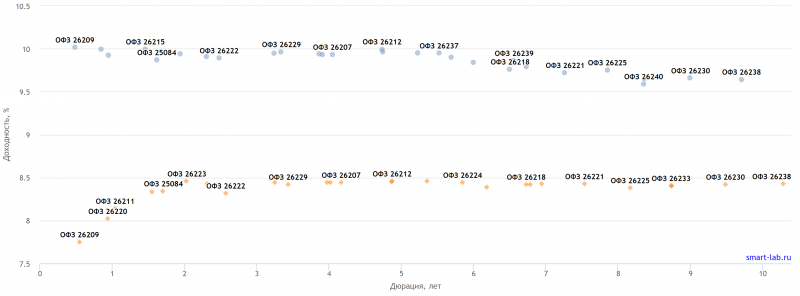

При этом обычно доходности коротких облигаций ниже, чем у длинных (до погашения которых много лет), чтобы компенсировать дополнительные риски. Такую зависимость называют “кривая доходности” и обычно она имеет положительный наклон, т.е. чем больше срок, тем выше доходность. На графике ниже “нормальная” кривая доходности, которая была в январе 2020 года на спокойном рынке до начала коронавируса. Но такая ситуация бывает не всегда, ниже разберем наглядный пример. На оси Х на графике ниже показана дюрация. Для коротких облигаций она фактически равна сроку погашения и в рамках этой статьи в нее нет смысла погружаться. Если интересно разобраться, можно почитать подробнее про дюрацию, например, в этой статье в Тинькофф Журнале.

Плюсы и минусы ОФЗ

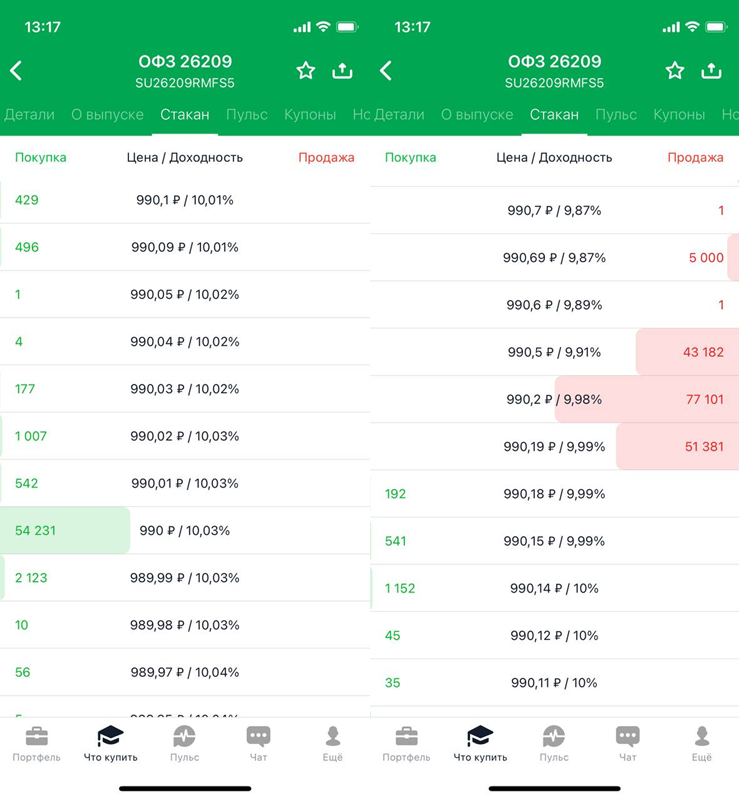

У коротких ОФЗ есть два основных плюса, из-за которых их принято использовать как инструмент для хранения денежных средств в рублях. Первый – они надежны, так как государство является самым надежным из всех возможных заемщиков в России. А если срок погашения близко, то и доходность, по сути, гарантированная, так как независимо от рыночной цены, которая может меняться, можно додержать облигацию до погашения и получить полный номинал + купон. Второй – у ОФЗ обычно высокая ликвидность и достаточно маленький спред в стакане (разница между ценой покупки и продажи), т.е. их можно купить на большую сумму с небольшими издержками.

В случае ОФЗ 26209 на момент поста минимальная разница между ценой покупки и продажи составляла всего 0.001%, но для небольшого объема (около 200 тысяч рублей). Для значительных объемов (около 50 млн рублей спред в стакане был около 0.02% на момент написания поста).

Если вы планируете держать короткую облигацию до погашения, то значимых минусов нет – можно заранее посчитать доходность, которая получится, и если она вас устраивает – просто купить облигацию и забыть про нее. Однако для многих инвесторов может быть актуально наличие “резерва”, который при удобном случае захочется конвертировать в акции или другие активы. Например, это актуально при значительных коррекциях на рынке, когда акции становятся дешевле и зачастую привлекательнее для покупки. В этом сценарии у ОФЗ есть минусы.

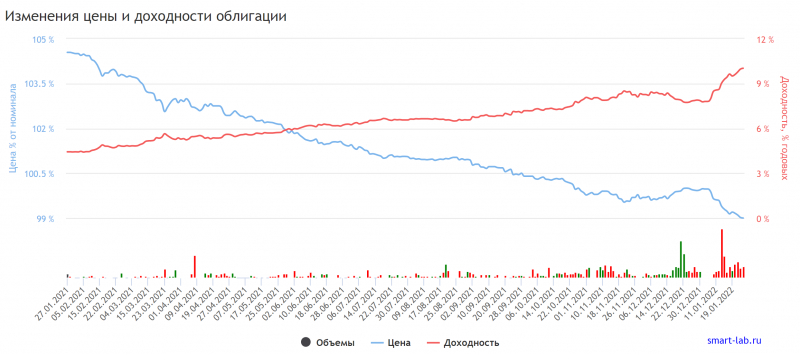

Первый недостаток связан с тем, что доходность ОФЗ зависит от ставок в экономике и при их росте снижается. На примере ОФЗ 26209 можно посмотреть, что за последний год она принесла 7.6% купонного дохода, но при этом ее стоимость упала со 104.5% от номинала до 99% от номинала. Таким образом, если купить облигацию год назад и продать сейчас, то получится общая доходность всего около 2% годовых. Конечно, год назад облигация была не самой короткой (до погашения было полтора года), но по динамике ее стоимости (синяя линяя на графике) можно заметить, что она падала почти равномерно, т.е. при покупке в любой момент в течение последнего года общая доходность к текущему моменту получилась бы низкой.

Второй недостаток ОФЗ связан с тем, что в периоды значительных падений рынка, когда их продажа ОФЗ может быть наиболее актуальна для покупки подешевевших акций, их стоимость часто как раз снижается. Например, за последний месяц на фоне напряженной геополитической ситуации ОФЗ 26209 подешевели примерно на 1% (доходность к погашению выросла на 2% годовых, так как до погашения осталось пол года). В марте 2020 года была похожая ситуация. Конечно, 1% – это немного на фоне коррекции рынка акций на 20%+, а с учетом НКД снижение около 0.4-0.5% за месяц, но все равно купить ОФЗ и продать с небольшим убытком через месяц – не очень приятно. Сейчас, кстати, наблюдается интересная ситуация (синие точки на графике), когда кривая доходности “инвертирована”, т.е. короткие ОФЗ приносят более высокую доходность, чем длинные. Такая ситуация обычно возникает, когда участники рынка ждут временного повышения ставок в ближайшее время, которое затем сменится снижением ставок.

Важно сделать ремарку, что два описанных выше недостатка могут работать и в обратную сторону. Когда на рынках спадает напряженность, доходности обычно падают (=стоимость облигаций растет), а если происходит цикл снижения ставок, то рост стоимости облигаций может происходить в течение длительного времени.

Разобравшись с короткими ОФЗ, рассмотрим другой вариант хранения денежных средств, который в некоторых случаях может быть более предпочтительными.

Фонды денежного рынка

Фонды денежного рынка – это инструменты для временного размещения денежных средств, которые дают стабильную доходность за счет различных краткосрочных финансовых инструментов, которые используют управляющие компании. На российском рынке на момент написания статьи есть 4 подобных фонда с двумя разными вариантами реализации. Сначала коротко разберем каждый из фондов, а затем сравним их доходность.

FXMM

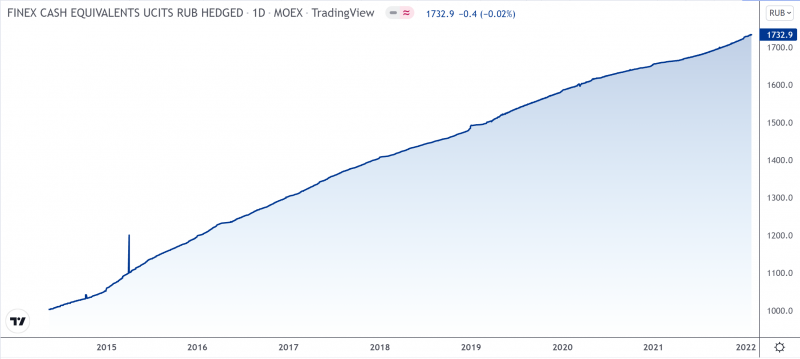

FXMM – это ETF от FinEx, который был запущен в 2014 году. Он держит американские трежерис (короткие облигации сроком до 3 месяцев) с рублевым хеджированием. Фактически доходность FXMM равна разнице между рублевыми и долларовыми ставками за вычетом комиссии фонда, которая составляет 0.49% годовых. FXMM не выплачивает дивиденды или купоны, но стоимость паев стабильно увеличивается при любой конъюнктуре рынка, что хорошо видно на графике акций от момент запуска фонда. Подробнее про фонд можно почитать здесь и здесь.

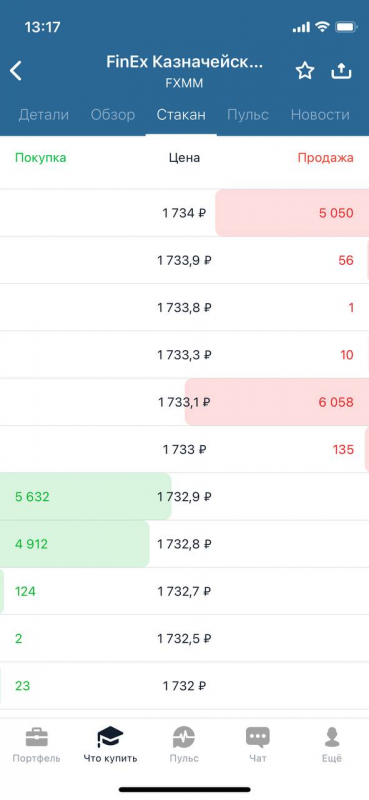

Фонд достаточно ликвидный, в стакане почти всегда есть маркет-мейкер. Спред между ценой покупки и продажи обычно около 0.01%, мгновенная ликвидность (т.е. возможность быстро купить и продать по рыночной цене с минимальным спредом) около 10 млн рублей.

VTBM

VTBM – БПИФ “ВТБ – Ликвидность”, запущенный ВТБ в марте 2020 года. В отличие от FXMM он использует другой способ управления активами – сделки обратного РЕПО. VTBM покупает ОФЗ у ЦБ с обязательством продать их по определенной заранее оговоренной цене в будущем (или, если посмотреть с другой стороны, дает займ под залог ОФЗ под определенный процент). Такие операции позволяют получать предсказуемую и всегда положительную доходность.

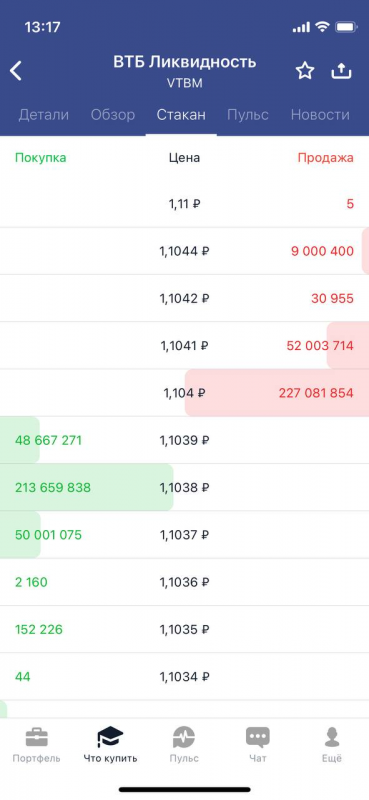

Фонд не платит дивиденды или купоны, все средства реинвестируются, что приводит к росту стоимости паев фонда. Комиссия VTBM – 0.4% годовых. При покупке и продаже через мобильное приложение ВТБ не берется брокерская комиссия. Подробнее про фонд здесь. Спред в стакане также около 0.01%, и фонд от ВТБ самый ликвидный среди аналогов, мгновенная ликвидность на покупку и продажу около 50 млн рублей с минимальным спредом и около 300 млн рублей со спредом до 0.04%.

RCMM

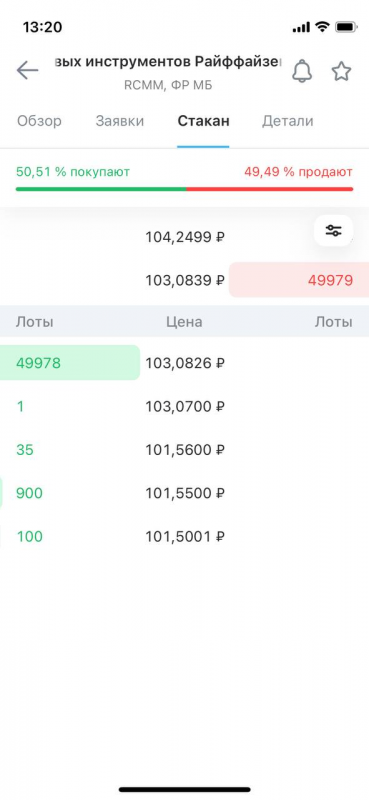

RCMM – БПИФ “Райффайзен — Фонд денежного рынка”, запущенный Райффайзен в августе 2021 года. Работает так же, как VTBM, комиссия RCMM – 0.5% годовых. Подробнее про фонд здесь. Почему-то не нашел фонд в Тинькофф инвестициях, но в большинстве других брокеров он есть. Спред в стакане очень маленький, 0.001%, мгновенная ликвидность на покупку и продажу от маркет-мейкера около 5 млн рублей.

SBMM

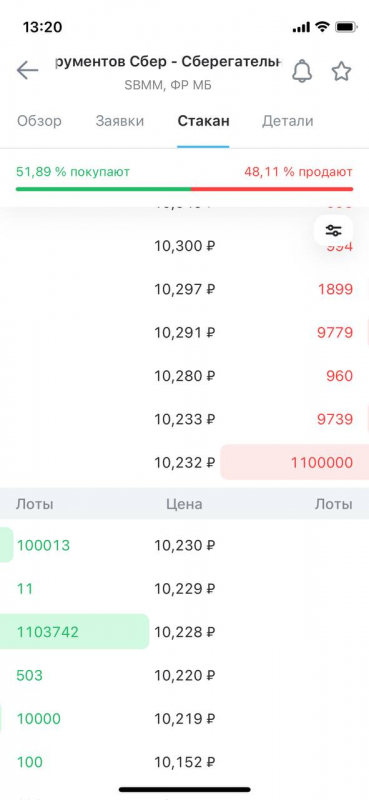

SBMM – БПИФ “Фонд Сберегательный” от Сбербанка, запущенный в октябре 2021 года. Работает так же, как VTBM и RCMM, комиссия SBMM – 0.5% годовых. При покупке и продаже через мобильное приложение СберИнвестор не берется брокерская комиссия. Подробнее про фонд здесь. Почему-то также не нашел фонд в Тинькофф инвестициях, но в большинстве других брокеров он есть. Спред в стакане побольше, 0.02% (для мгновенной ликвидности около 1 млн рублей) и 0.04% для 11 млн рублей.

Сравнение фондов

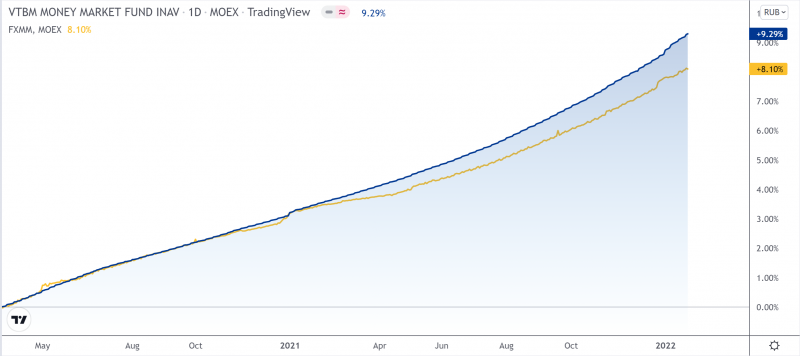

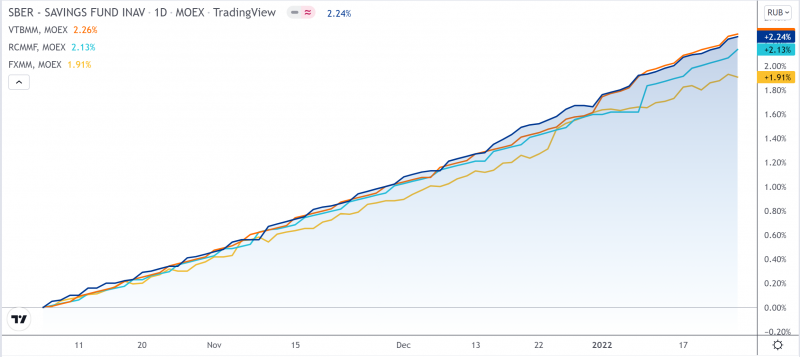

В отличие от FXMM, у остальных фондов достаточно короткая история – чуть меньше 2 лет у VTMM и менее полугода у SBMM и RCMM, поэтому сравнение доходности на таком интервале может быть не совсем показательным. Тем не менее посмотрим на результат, который накопился к текущему моменту.

Для начала сравним VTBM и FXMM с момента запуска VTBM. Фонд от ВТБ явно лидирует, обгоняя аналог от FinEx более чем на 1% за 22 месяца истории. Причем интересно, что доходность была почти одинаковой до 2021 года, а затем разошлась. Средняя доходность VTBM за весь период составила 5% годовых по сравнению с 4.3% у FXMM за то же время – немного в обоих случаях. Это цифры до вычета налогов, поэтому нужно умножить их на 0.87 (или 0.85), чтобы получить чистую доходность.

Теперь посмотрим всю выборку фондов с 5 октября 2021, когда был запущен последний по счету SBMM. Фонды от ВТБ и Сбера показывают фактически эквивалентную динамику, RCMM немного позади, а FXMM снова в отстающих. Доходность всех фондов за этот период уже выше – от 5.8% годовых для FXMM до 6.8% годовых для VTBM и SBMM. При этом доходность фондов продолжает расти, у VTBM она уже превышает 7% годовых за последний месяц. Это логично, так как фонд денежного рынка, по сути, постоянно выдает короткие займы на актуальных на рынке условиях, при росте ставок на рынке его процентная доходность с каждым разом растет (при снижении ставок, наоборот, падает).

Исходя из динамики фондов выше можно сделать вывод, что доходность фондов денежного рынка в среднем ниже, чем у коротких ОФЗ (которые сейчас дают 10% годовых к погашению), но в то же время в них фактически не бывает просадок, т.е. они еще более надежны как инструмент для краткосрочного сохранения капитала. На примере FXMM выше, который имеет относительно длинную историю, хорошо видно, что паи фонда медленно, но верно росли в течение всей его истории, включая 2014 год, март 2020 и текущую коррекцию на российском рынке, в отличие от ОФЗ, стоимость которых падает в такие моменты.

Кроме того, если в случае ОФЗ рост ставок оказывает негативный эффект на доходность, то для фондов денежного рынка наблюдается обратная ситуация – их доходность увеличивается (и, наоборот, доходность падает при снижении ставок). Это можно заметить по углу наклона роста цены паев FXMM и VTBM на графиках выше. Таким образом, ОФЗ и фонды денежного рынка показывают противоположную динамику в зависимости от изменения ставок в экономике.

Если сравнивать фонды денежного рынка с депозитами или накопительными счетами в банке, то доходность сопоставима или немного ниже, но при этом фонд денежного рынка абсолютно ликвиден и его можно купить и продать почти на любую сумму в любой момент, а в случае депозитов и накопительных счетов часто бывают ограничения по суммам и/или срокам. Если у вас есть накопительный счет с гибкими пополнениями и снятиями, который дает доходность не ниже фонда денежного рынка, и вы не планируете использовать эти деньги для инвестиций на фондовом рынке, переводить их в фонд денежного рынка нет большого смысла.

Выводы

Исходя из анализа выше можно сделать следующий вывод: при росте ставок и/или в условиях нестабильности на рынке лучший вариант – фонды денежного рынка, при стабильных или снижающихся ставках на спокойном рынке выгоднее хранить средства в коротких ОФЗ. На момент написания статьи (январь 2022 года) ситуация на рынке неспокойная и ЦБ поднимает ставку, поэтому я предпочитаю хранить средства в фондах денежного рынка.

Среди имеющихся вариантов на текущий момент VTBM выглядит оптимальным, так как имеет лучшую историческую доходность, более высокую ликвидность, чуть более низкую комиссию и более длинную историю, чем у SBMM и RCMM. FXMM имеет заметно более низкую доходность по сравнению с другими фондами денежного рынка, если он есть у вас в портфеле, имеет смысл заменить его на более выгодную альтернативу.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: