1) Недавно стало известно, что Intercontinental exchange (материнская компания NYSE) вела переговоры о покупке eBay.

Хотя по словам компании переговоры ничем не закончились, акции ICE после выхода новости упали почти на 10% – крупнейшее падение для компании за последние 10 лет, а акции eBay на столько же выросли, так как по слухам при возможной сделке оценка eBay составила бы более 30 млрд долларов.

В теории, после того, как стало известно, что сделка не стоит на повестке, котировки должны были хотя бы частично вернуться к прежним значениям, однако этого не произошло. Из-за этого напрашивается лонг ICE и шорт eBay как “очевидная” возможность отыграть это событие.

Однако в такой сделке есть значимые риски. Во-первых, сегодня перед открытием рынков в США ICE выпустит отчетность – если она окажется хуже ожиданий, котировки могут упасть еще сильнее. Однако даже более важная информация будет не в отчетности, а на звонке с менеджментом, где всех будет интересовать вопрос, зачем ICE в принципе рассматривает покупку eBay, так как сделка выглядит очень не логично.

ICE сейчас очень эффективно работает на сильно зарегулированном рынке с очень высокими барьерами для входа. Поэтому до новости о возможной покупке eBay ICE оценивалась с приличной премией к рынку – P/E =28, хотя ее бизнес не растет быстрыми темпами. Если компания выйдет на абсолютно новый для себя рынок и начнет конкурировать с Amazon и кучей других компаний поменьше, рынок начнет оценивать ее со значительным дисконтом, что будет очень невыгодно акционерам. Например, форвардный P/E eBay – всего 11, в два раза ниже, чем сейчас у ICE. Если менеджмент не представит понятную аргументацию своих действий, котировки ICE могут не вырасти или даже скорректироваться еще сильнее.

Со стороны eBay также есть риски для шорта. Буквально за несколько часов до новости про переговоры с ICE вышла другая новость, что хедж-фонды активисты опять принялись за активную работу и требуют от менеджмента продать часть активов. Из-за этого котировки выросли на премаркете 4-5% еще до новости про ICE. Если действия хедж-фондов увенчаются успехом (ранее под их давлением eBay уже продал бизнес по продаже билетов на мероприятия StubHub), то текущая оценка компании может быть вполне адекватна.

Таким образом, хотя есть значительная вероятность, что падение котировок ICE и рост eBay как минимум частично скорректируются в обратном направлении, я бы не стал спекулировать на этой истории, так как с обеих стороны есть значимые риски.

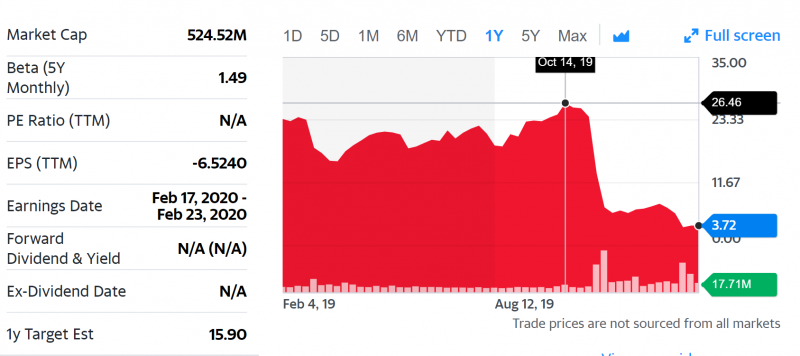

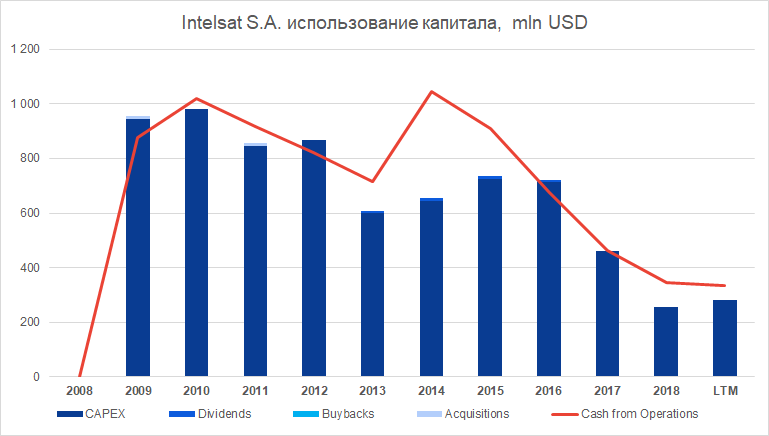

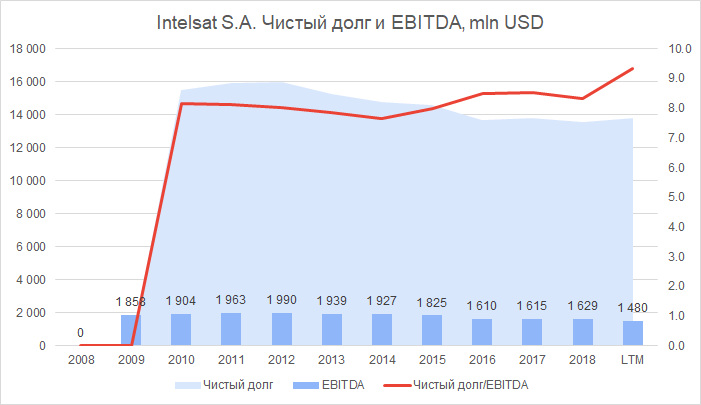

2) Intelsat (один из крупнейших операторов спутниковой связи в мире) рассматривает банкротство и реструктуризацию, так как у компании большой долг.

Акции компании упали в 7 раз за последние 3 месяца, а облигации торгуются с доходностью 40% в долларах. То есть рынок явно закладывает банкроство компании на текущем этапе.

Все ли так плохо? Да, все очень плохо 🙂 У компании Net Debt/EBITDA = 9, а процентные выплаты в 10 раз превышают FCFF. Т.е. Intelsat не может обслуживать долг, причем такая ситуация наблюдается уже много лет. По сравнению с Intelsat Мечел просто купается в деньгах. В последние годы Intelsat закрывал дыры в бюджете выпуском новых акций, размывая акционеров, однако долго такая ситуация продолжаться не может, особенно с текущей капитализацией, которая равна процентным выплатам всего за пол года.

Тем удивительнее то, что еще недавно, в 2018 году, акции Intelsat выросли почти в 10 раз. Причем показатели компании не только не улучшились, а продолжали ухудшаться все это время. Однако менеджмент начал выпускать один за одним пресс-релизы, что компания заключает новые контракты, будет разворачивать сеть 5G и ее бизнес восстановится. Это, конечно, высший пилотаж по разгону акций компании, Илону Маску стоит поучиться.

Рынок достаточно долго этому верил и на каждом пресс-релизе акции компании показывали двузначный рост. Однако расти на пресс-релизах без подкрепления финансовыми результатами невозможно и, видимо, в конце 2019 года терпение рынка кончилось и акции Intelsat обвалились.

Хотя у компании все очень плохо, шортить акции опасно, так как капитализация уже очень низкая (в 30 раз меньше долга!) и при любой хоть сколько-нибудь позитивной новости акции могут резко спекулятивно вырасти. Покупать компанию-зомби я бы тем более не стал, ни акции, ни бонды. От таких историй лучше просто держаться подальше.

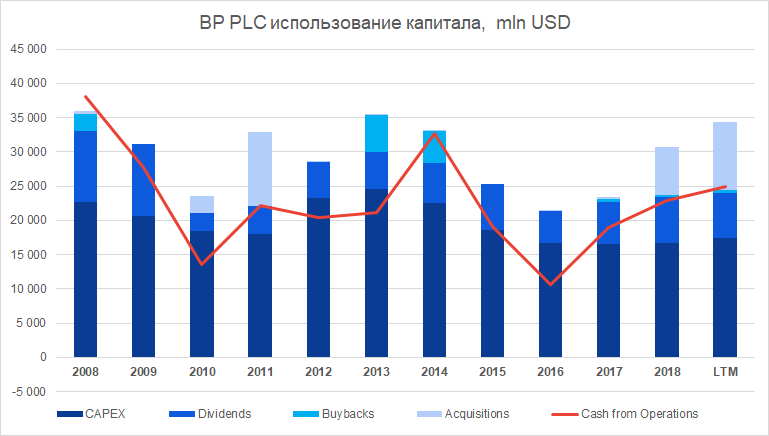

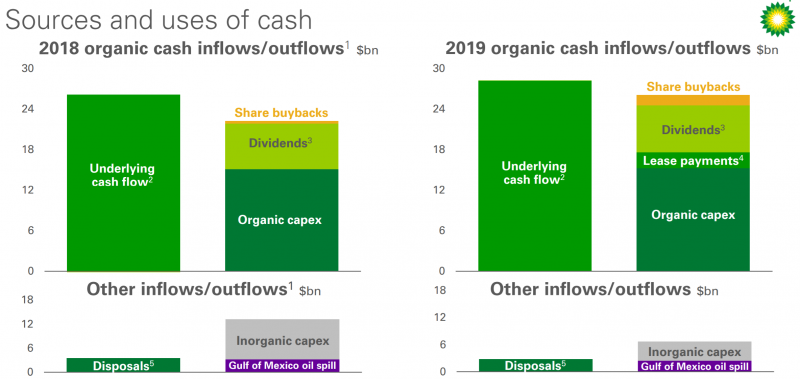

3) BP отчиталась за 2019 год и увеличила дивиденд, который составляет около 7% в долларах.

Такая доходность может выглядеть заманчиво, однако важно учитывать, что BP сейчас тратит весь денежный поток на капекс и дивиденды и при этом имеет долговую нагрузку Net Debt/EBITDA почти 2. В 2019 году цены на нефть были относительно высокие, однако до этого OCF компании 4 года подряд едва покрывал капекс и дивиденды платились в долг либо за счет продажи активов. При текущих ценах на нефть уровень дивидендых выплат BP не устойчив.

Сама компания в отчетности хитро делит капекс на две части и делает вид, что у нее достаточный денежный поток – пример того, как можно манипулировать цифрами, чтобы создавать более благоприятную картину.

Я не вижу смысла покупать BP с ДД 7%, которая часто платится в долг, когда в России есть Лукойл, Газпромнефть и Татнефть с более высокими дивидендами, которые платятся из денежного потока, и почти без долговой нагрузки.

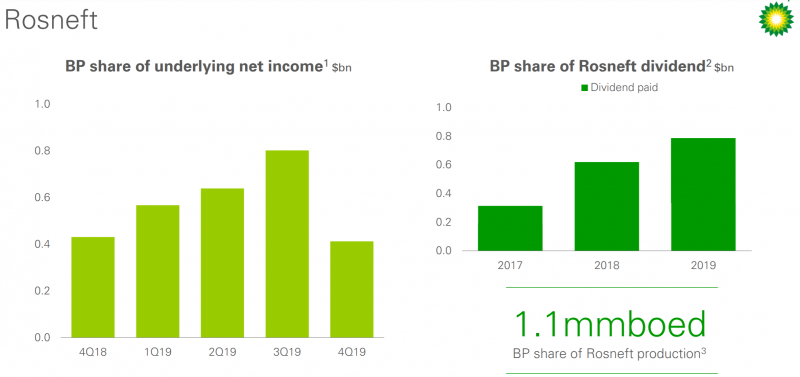

Еще интересный момент – BP в своей отчетности раскрывает прогнозные показатели Роснефти за 4 квартал. Исторически цифры в презентациях BP оказываются близки к фактическим показателям Роснефти, по крайней мере за последний год. В 4 квартале BP прогнозирует, что прибыль Роснефти будет примерно на уровне прошлого года в долларах, однако к третьему кварталу упадет вдвое. Но так как цифра никак не детализируется, сложно сделать вывод, насколько падение показателей обусловлено операционной деятельностью, а насколько бумажными факторами.

Наконец, интересный момент – менеджмент довольно много говорил про отношения с Роснефтью в ходе звонка с инвесторами, так как им задали несколько вопросов на эту тему. Общий посыл – BP доволен партнерством с Роснефтью, видит в нем большие перспективы, а также считает, что Роснефть преобразовывается в лучшую сторону и становится более эффективной, как в свое время TNK-BP. Хотя вряд ли стоило ожидать от менеджмента BP какого-либо негатива в отношении Роснефти, то, что BP однозначно рассматривает Роснефть как стратегического партнера и ценный актив в то время, как распродает ряд других активов, может служить позитивным сигналом.

P.S. Также за последние несколько недель вышло огромное количество интересных отчетов, которые разберу на вебинаре 13 февраля. Регистрация по ссылке.

Всем участникам вебинара начисляю бонусный доступ к сайту на 1 неделю.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: