Решил написать апдейт с основными произошедшими за неделю событиями и что они значат для инвесторов и не только. Все написанное актуально на 26 февраля на момент публикации, но ситуация может измениться, если вы прочитаете этот пост позже. Сейчас много неопределенности, но это не повод паниковать и делать необдуманные действия.

Этот пост исключительно о ситуации на финансовом рынке, я воздержусь от высказываний о политике и военных действиях и буду удалять комментарии, не соответствующие тематике поста – есть много других площадок, где можно обсудить происходящее.

Что произошло

В четверг утром 24 февраля российские войска вошли в Украину. Это привело к следующей цепочке событий:

- Российский фондовый рынок обвалился в четверг, снижение котировок в моменте достигало 45% в рублях (ММВБ) и 50% в долларах (РТС). Большинство акций частично восстановились после падения, но все еще стоят значительно дешевле, чем до четверга. Биржа и брокеры сильно ужесточили маржинальные требования, запретили шорты, клиенты некоторых брокеров столкнулись с ограничениями в сделках с некоторыми бумагами.

- Курс рубля при этом снизился за неделю менее чем на 5%, хотя в моменте падал сильнее – вероятно, его поддерживали ЦБ/крупные банки и/или экспортеры.

- Против крупнейших российских банков и ряда компаний ввели санкции в США. Под наиболее жесткие санкции (включение в SDN) попали ВТБ, Открытие, Совкомбанк и Новикомбанк. Немного менее жесткие санкции были наложены на Сбербанк. Еще несколько крупных банков и компаний в других сферах попали под секторальные санкции. ЕС и Великобритания также ввели ряд санкций и ограничений.

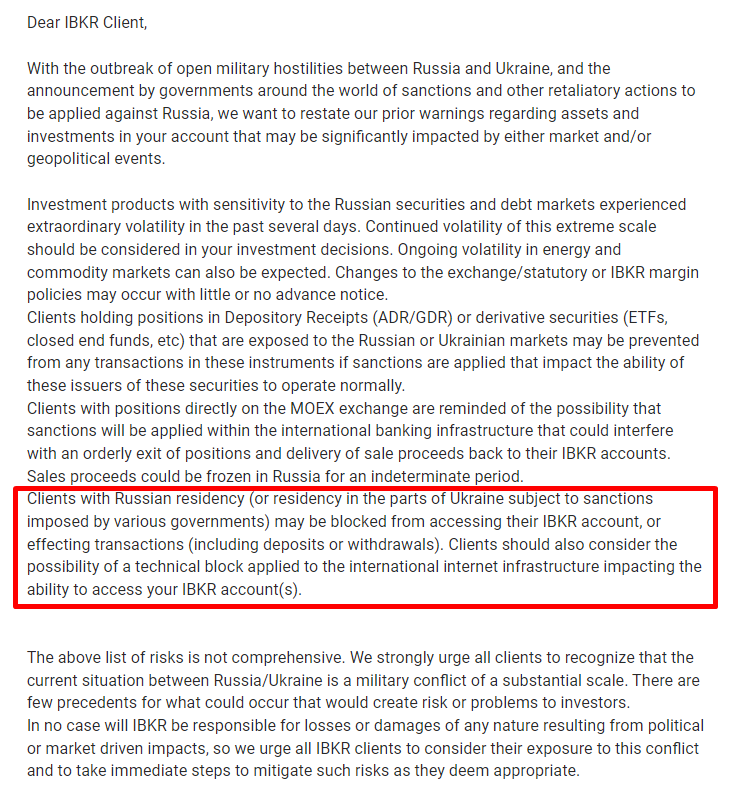

- Обсуждаются другие санкции, включая отключение России от SWIFT. Interactive Brokers разослал предупреждение клиентам из России, в котором предупредил о ряде рисков, включая возможную блокировку счетов.

Коротко рассмотрим все перечисленные события, чтобы понять, какой эффект они могут оказать на инвесторов и население России в целом.

Что делать с деньгами

Первый момент, о котором нужно сказать – все происходящее пока никак не затрагивает внутреннюю финансовую систему и рублевые активы и транзакции. Паниковать и бежать снимать деньги в банкомате не нужно, ни в рублях, ни в валюте, в этом нет смысла. Последнее, что нужно властям – настоящая паника среди населения, поэтому они точно будут поддерживать стабильность внутренней финансовой системы и вряд ли дадут рублю сильно обесцениться в ближайшей перспективе.

Я не возьмусь давать какие-либо прогнозы как будет развиваться ситуация, но учитывая то, что у ЦБ большое количество резервов, а текущие санкции явно не стали сюрпризом для властей и крупнейших компаний, вероятность экстремальных вариантов развития событий вроде коллапса экономики и т.д. в обозримом будущем пока выглядит низкой.

Что будет долгосрочно – никто не знает, российская экономика точно пострадает от текущей ситуации, но оценить масштаб возможных изменений сейчас не представляется возможным. В чем хранить деньги, рублях или валюте – также субъективный вопрос, на который каждый должен ответить сам в зависимости от своего понимания происходящего и целей. Если вы не знаете что делать, то деньги на текущее потребление стоит хранить в рублях, а долгосрочные сбережения распределить между рублями и долларами/евро или активами в этих валютах в пропорции, которая будет для вас психологически комфортной.

Как отразятся уже принятые санкции на банках:

- Операции с долларами и евро будут сильно затруднены в Сбербанке, ВТБ, Открытии, Совкомбанке и Новикомбанке, которые попали под санкции – их можно будет снять в виде наличных, но любые другие операции будут недоступны (кроме, возможно, Сбера, так как санкции против него не такие жесткие). Если вы хотите иметь большую гибкость для средств в долларах или евро, имеет смысл их перевести в банки, которые не попали под санкции (но нужно учитывать, что санкционный список, в теории, может быть расширен).

- Карты перечисленных выше банков, попавших под санкции, будут недоступны в Apple Pay и Google Pay, также ими нельзя будет оплачивать товары и услуги заграницей и, возможно, на зарубежных сайтах или с использованием зарубежных платежных систем. Если у вас нет карт в других банках, рекомендую их открыть, не них сейчас не распространяются такие ограничения.

- Хотя санкции были наложены на крупные банки, негативный эффект будет распространяться на всю финансовую систему в России. Некоторые небольшие банки и финансовые компании могут пострадать даже сильнее, если их бизнес изначально имел меньший запас прочности, чем у лидеров рынка. Я в текущей ситуации предпочитаю хранить средства исключительно в крупных банках и финансовых компаниях, преимущественно в тех, которые не попали под жесткие санкции.

Какие могут быть сценарии развития событий? Лучший вариант – новых значимых санкций не будет, останутся текущие ограничения, которые вряд ли будут сняты в обозримом будущем. Плохой вариант – будут новые более жесткие санкции, включая возможное отключение России от SWIFT и уход с нашего рынка Visa и MasterCard (такая ситуация сейчас в Иране, например). В этом случае любые транзакции с валютой кроме наличных денег и переводы/платежи за пределы России будут сильно ограничены. Внутренние финансовые переводы в рублях и платежи картами через Мир, вероятно, будут работать в стандартном режиме без значительных изменений.

Как ситуация влияет на акции

Я не буду комментировать стоимость российских акций (отдельный апдейт по своему портфелю сделаю завтра), скажу лишь о том, что в условиях текущей запредельной волатильности любые плечи могут быть очень опасны. Биржа и брокеры сильно подняли маржинальное обеспечение и даже минимальные займы могут нести риск потери счета. Если у вас вдруг все еще остались плечи на российском рынке после всего произошедшего, призываю их полностью убрать или хотя бы сократить до минимума. Попытки отыграть потери за счет принятия больших рисков – верный способ в конечно итоге потерять все.

Что стоит иметь в виду:

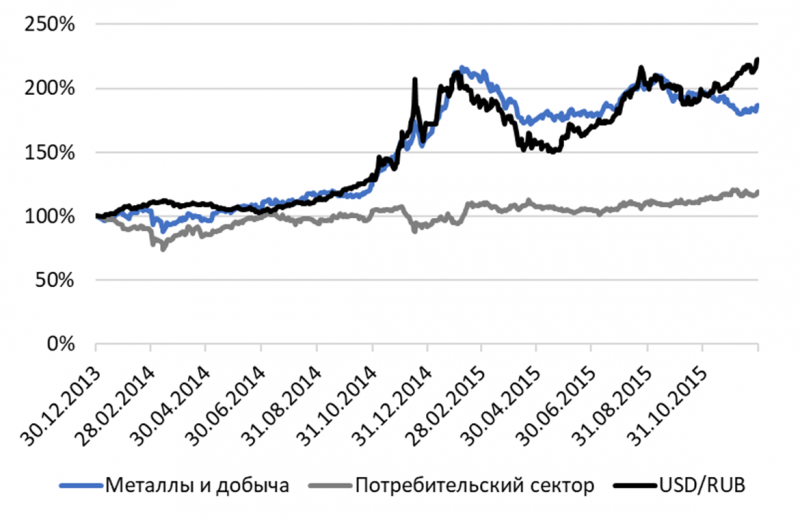

- Компании экспортеры, не попавшие под жесткие санкции, в ситуации значительной неопределенности обычно дают более хорошее соотношение рисков и потенциальной доходности, так как как минимум частично защищают средства на случай девальвации. Например, на графике ниже за 2014-2015 год видно, что индекс металлов и добычи на ММВБ (где в основном экспортеры) сильно коррелировал с курсом доллара, а индекс потребительского сектора, ориентированного на внутренний рынок, сильно обесценился в валюте.

- Банки с высокой вероятностью не будут платить дивиденды, учитывая санкции и в целом непростую ситуацию в финансовом секторе. Некоторые другие компании, в теории, тоже могут отказаться от дивидендных выплат или сократить их, как по собственной инициативе, так и из-за возможных регуляторных изменений в России. Если вы рассчитываете на дивиденды, стоит учитывать этот риск.

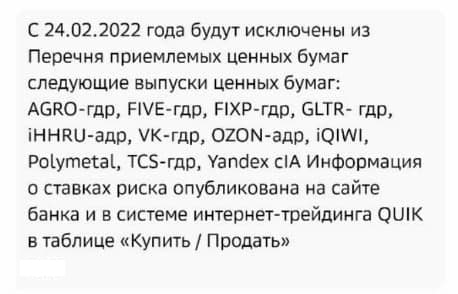

Еще несколько технических моментов, которые нужно учитывать. Первый – через крупных брокеров, попавших под санкции вместе с головными банками (ВТБ, Открытие, возможно Сбербанк), могут быть ограничены операции с иностранными ценными бумагами, включая акции на СПб бирже, акции на LSE, NYSE и NASDAQ, расписки российских эмитентов в Лондоне, а также ряд бумаг, которые торгуются на ММВБ (ETF Finex и расписки компаний из списка ниже). В пятницу они были доступны в брокерах под санкциями в основном только на продажу, какие-то уже заблокированы. Если у вас есть перечисленные выше активы в брокерах под санкциями, есть риск, что сделки с ними на какое-то время могут стать недоступными. Это риск можно снять, продав активы и откупив их в другом брокере, который не попал под санкции.

Со временем, если будут дополнительные санкции и ситуация будет развиваться по плохому сценарию, покупка зарубежных активов может стать полностью недоступна, причем как из-за ограничений из-за рубежа, так и из-за регуляторных изменений в России. Надеюсь этого не произойдет, но, к сожалению, этот риск уже не нулевой.

Второе – в четверг было рекордное падение рынка, которое привело к большим убыткам для многих клиентов. Из-за резкого обвала некоторые участники рынка даже остались должны деньги брокерам и не все смогут их вернуть. Пока неизвестно, как будет разрешена эта ситуация, но она в любом случае может создать значимые убытки и риски для некоторых брокеров. Как и в случае с банками, я в текущей ситуации предпочитаю хранить средства исключительно в крупных брокерах, чтобы минимизировать риски, помимо Сбера, ВТБ и Открытия (госбанки, но под санкциями) субъективно можно выделить Альфу, Тинькофф, БКС и Финам среди наиболее известных. Если у вас значительный капитал, на мой взгляд имеет смысл распределить его между несколькими брокерами.

Третье – стоимость акций на разных биржах (в Лондоне/Нью-Йорке и ММВБ) может значительно отличаться. Это не бесплатный сыр и хотя в некоторых случаях действительно возможен арбитраж, в подобных сделках также есть значительные риски. Например, акции в Лондоне и Нью-Йорке в основном торгуются с дисконтом к ММВБ, но могут быть делистингованы и вам придется их продать в большой убыток. Настоятельно советую воздержаться от попыток совершать такие сделки, если вы не понимаете всех рисков, которые они несут.

Также расхождения в ценах могут быть в ETF (например, многие ETF Finex торгуются с дисконтом или премией к активам, так как ушел маркетмейкер) или между акциями и фьючерсами. Если у вас в портфеле есть ETF Finex FXRL (на акции российских компаний), советую его временно продать, так как он сейчас торгуется с большой премией к активам. Большинство остальных ETF Finex торгуются с дисконтом, и если они есть в портфеле и вам в моменте не нужна ликвидность, наоборот, имеет смысл не продавать их по текущей цене. Я пока не смотрел на БПИФы других брокеров, если они есть у вас в портфеле, стоит сравнить рыночную цену и NAV (стоимость активов на акцию). В то же время слепо покупать ETF с дисконтом в расчете на быструю прибыль также не стоит – неизвестно, когда вернется маркетмейкер и цена восстановится до справедливых значений, а цена базового актива за это время может значительно измениться в условиях текущей волатильности.

Что делать с Interactive Brokers

Вопрос, который сейчас волнует многих инвесторов – что делать со счетом в Interactive Brokers после того, как в пятницу клиентам разослали предупреждение о возможных последствиях конфликта между Россией и Украиной. Что интересно, мнения достаточно полярные, от срочно вывести все из IB в Россию до вывести все из России в IB пока есть возможность.

Полный текст ниже, в начале стандартные предупреждения про риски российских активов и т.д. Выделил абзац который всех взбудоражил, где IB говорит о том, что клиенты из России могут потерять доступ к своему аккаунту и совершению сделок, пополнению и выводу средств. Далее также написано, что IB не несет никакой ответственности за возможные убытки, которые могут возникнуть в результате таких событий.

Если попробовать спокойно проанализировать все возможные варианты, то получится следующий расклад (вероятности оценивать не берусь и ситуация может быстро меняться):

- IB продолжает работать с россиянами в прежнем режиме, ничего не меняется, это просто предупреждение, чтобы снять с себя юридическую ответственность на крайний случай. Также можно трактовать сообщение, что сам IB блокировать счета не собирается, но предупреждает, что это может произойти из-за действий третьих лиц.

- IB продолжает работать с россиянами, но происходит отключение от SWIFT. Далее развилка – если отключают только санкционные банки (кажется по состоянию на вечер 26.02.22 это более вероятный вариант), то большой проблемы нет, можно использовать те, для которых SWIFT будет работать. Если Россию отключают от SWIFT полностью, то могут быть проблемы с пополнением и выводом денег, пока неизвестно, насколько серьезные. Но сами активы будут в безопасности.

- IB перестает работать с россиянами и говорит, что нужно в течение какого-то периода (вероятно 14-30 дней) закрыть все позиции и вывести деньги. Здесь опять развилка – если SWIFT работает хотя бы частично, то средства можно будет вывести в Россию. Если SWIFT полностью отключен, то вероятно потребуется банковский или брокерский счет за пределами России, чтобы вывести средства + у IB есть политика, что выводы должны быть на тот же счет, с которого заводили, так что возможны сложности.

- IB резко блокирует все счета россиян и не дает их вывести или совершать какие-то транзакции, как было с некоторыми клиентами, которые совершали транзакции из Крыма. Возможно, средства можно будет разблокировать, уехав в другую страну и подтвердив смену локации, а возможно блокировка будет по паспорту и снять ее будет сложно. Сроки и вероятность разблокировки оценить сложно. При этом вероятность того, что средства просто конфискуют крайне мала, но без доступа к счету ничего нельзя будет купить или продать, и стоимость активов может сильно меняться.

На мой взгляд вероятность самого плохого последнего варианта не очень высокая – сейчас у брокера нет запрета на работу с россиянами и резко менять правила обычно не принято. Но в текущей ситуации ни в чем нельзя быть уверенным, поэтому если для вас риск блокировки неприемлем, стоит вывести деньги из IB до прояснения ситуации. Если в IB весь или большая часть вашего капитала и вы не планируете уезжать из России, вероятно, следует как минимум частично вывести средства в Россию, это будет правильнее с точки зрения риск-менеджмента.

Если есть риски блокировки счета, в чем логика оставлять счет с активами в IB? Может быть несколько причин:

- Вы хотите иметь доступ к зарубежным финансовым инструментам (к тому же есть вероятность, что в России зарубежные активы станут просто недоступны или сильно ограничены), и готовы пойти на риск блокировки

- Вы хотите иметь средства вне России на случай, если захотите уехать из страны или уже уехали и опасаетесь, что вывести капитал из России будет сложно (если отключат SWIFT и/или введут ограничения на вывод капитала из России)

Мой план насчет IB:

- Вывести из IB часть средств в Россию в понедельник, так как сейчас там значимая доля капитала, чтобы снизить риски плохого сценария с резкой блокировкой.

- Закрыть часть позиций, которые могут представлять риск для счета на случай его резкой блокировки. Подробнее напишу в апдейте по портфелю завтра.

- Если получится, быстро открыть банковский и брокерский счет за границей на случай отключения SWIFT и/или если IB перестанет работать с россиянами и даст время на вывод средств, перевести туда часть средств из IB (или все средства). Пока прорабатываю варианты, напишу отдельно когда/если все получится.

- На случай резкой блокировки счета с крупной суммой, возможно, временно выехать из страны и попытаться разблокировать счет и вывести средства на основании смены места жительства, пока неизвестно, насколько это может помочь

При этом на мой взгляд наличие части капитала вне российской финансовой системы и доступ к широкому списку зарубежных активов имеют достаточно высокую ценность и полностью отказываться от них не хочу, так как могут быть сценарии, в которых счет в IB может очень пригодиться. Но в любом случае буду действовать по ситуации, так как все может быстро меняться.

Заключение

В текущей ситуации основная задача инвестора – сохранить капитал и иметь к нему доступ с минимальным количеством ограничений. Не стоит гнаться за доходностью любой ценой, так как это может нести значительные риски как из-за огромной рыночной волатильности, так и из-за постоянно меняющейся регуляторной ситуации в России и за рубежом. Несмотря на сложную во всех смыслах ситуацию важно сохранять спокойствие, четко сформулировать свои финансовые приоритеты и цели и принимать решения исходя из того, чтобы максимизировать вероятность их достижения.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: