Summary

Компания: ВсеИнструменты.ру

Тикер: VSEH (ММВБ)

Дата окончания приема заявок: 04.07.24

Дата размещения: 05.07.24

Диапазон размещения: 200-210 рублей

Оценка компании: 100-105 млрд рублей

Объем размещения: ~12 млрд рублей (free float ~12%)

Информация об IPO: сайт

Брокеры: большинство крупных российских брокеров

Минимальная заявка: зависит от брокера

Анализ бизнеса

Сначала несколько ссылок на материалы компании и разных аналитиков, которые смотрел или использовал:

- Материалы компании: презентация, отчетность

- Обзор Тинькофф

- Интервью Тимофею Мартынову

Сначала вводные по компании и рынку. ВсеИнструменты.ру (далее ВИ) – крупный онлайн-ритейлер на рынке DIY (do-it-yourself). Компания работает по 1P модели – это не маркетплейс, как Ozon, ВИ сам покупает товары на свой баланс и затем продает их. Клиенты заказывают товары на сайте / в приложении ВИ, их доставляют в собственную сеть из 1000+ ПВЗ, где их можно проверить и забрать. В ПВЗ также происходит сервисное обслуживание и есть небольшой ассортимент ходовых товаров, но их доля в продажах составляет всего 3%.

Продажи ВИ диверсифицированы по категориям – различные инструменты, электрика, сантехника и т.д., ниже график. Есть СТМ (собственные торговые марки), на них приходится 10% продаж и доля постепенно растет (СТМ выгоден ритейлерам, так как имеет более высокую маржинальность).

Еще важная особенность – почти 2/3 бизнеса ВИ это B2B и его доля растет. ВИ работает в основном с МСБ (малым и средним бизнесом) в разных секторах – стройка, производство, торговля и т.д. B2B рынок имеет свою специфику (налоги, способы платежа, закрывающие документы и т.д.), что несколько усложняет выход на него маркетплейсов (о конкурентах чуть ниже).

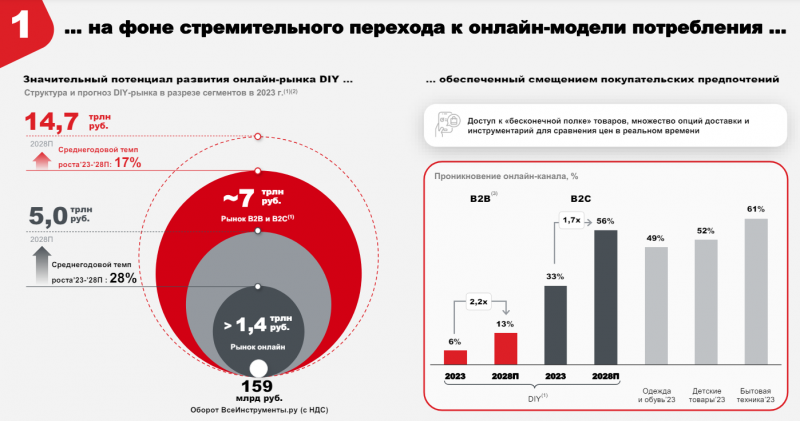

Весь рынок DIY в России INFOLine оценивает в 6.8 трлн рублей, примерно 45/55% B2B и B2C. Также по прогнозам INFOLine весь рынок DIY может расти с CAGR 17% в ближайшие 5 лет и более чем удвоиться к 2028 году (выглядит оптимистично, CAGR в 2018-2023 годах был всего 8%). Рынок B2B при этом по прогнозам будет расти немного быстрее, чем B2C. На онлайн продажи сейчас приходится уже треть от рынка B2C, при этом в B2B проникновение онлайна всего 6%.

Безоговорочным лидером на рынке DIY в России является Леруа Мерлен, с выручкой более 550 млрд рублей в год он сопоставим по размеру бизнеса со следующими 10 компаниями вместе взятыми. ВИ – игрок №3 после Леруа и Ozon. На рынке B2C на топ-10 игроков приходится 38% рынка по оценкам INFOLine, а в B2B их проникновение очень низкое. При этом бизнес традиционных игроков на рынке DIY растет медленно или вовсе сокращается в последние несколько лет, а маркетплейсы наоборот очень быстро растут и завоевывают рынок. Среди специализированных игроков на рынке DIY ВИ растет намного быстрее конкурентов(~50% в последние несколько лет vs 5-15% у большинства остальных игроков).

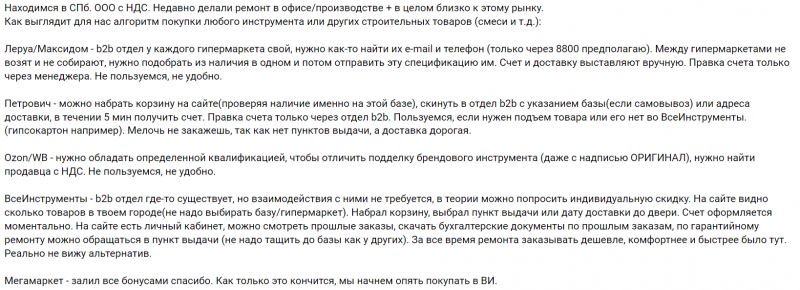

В будущем большая часть B2C сегмента DIY, вероятно, уйдет на маркетплейсы. ВИ тут может занять свою нишу как специализированный игрок за счет более качественного клиентского сервиса, нишевого ассортимента и т.д., но вряд ли она будет большой. О работе с ВИ в основном положительные отзывы клиентов (см. пару примеров ниже из комментариев на Аленке), но в целом конкурировать в B2C с маркетплейсами сложно.

А в B2B у компании могут быть хорошие перспективы, ВИ наверняка будет постепенно отъедать долю у традиционного оффлайна (строительные рынки, нишевые локальные магазины и т.д.), в то время как маркетплейсы с B2B пока почти не работают. Правда это может измениться, когда основной потенциал роста B2C рынка для маркетплейсов будет исчерпан – Amazon в США и Alibaba в Китае сейчас активно идут в B2B, Ozon и WB вполне могут последовать их примеру через несколько лет. Но с учетом того, что B2B рынок большой и очень разрозненный и там, по сути, нет крупных игроков, места для роста ВИ точно хватит в обозримом будущем.

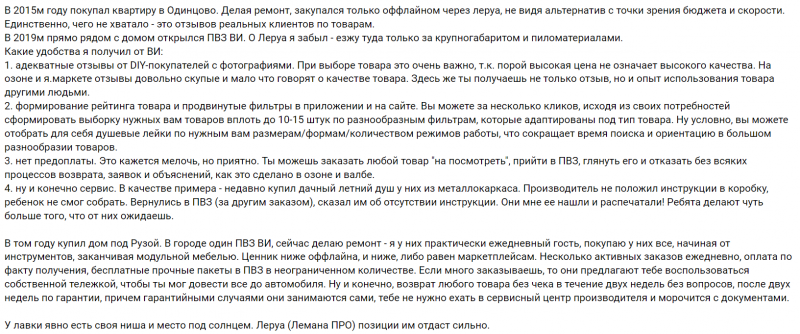

В обзоре Тинькофф есть интересные графики по когортам и LTV клиентов ВИ (не нашел их в презентации, но пишут, что данные компании). Выглядит очень круто, фактически это говорит о том, что даже с минимальными вложениями в маркетинг компания может достаточно быстро расти за счет существующей базы клиентов, которые с каждым годом покупают все больше товаров. В B2B когорты выглядят вообще потрясающе.

С точки зрения финансовых показателей у ВИ все неплохо – выручка растет быстрыми темпами ~50% в год, EBITDA также стабильно растет. Прибыль и FCF немного более волатильны, но также стабильно положительные и растут.

В общем, если смотреть на бизнес ВИ безотносительно оценки компании, то все выглядит хорошо. Финансовые показатели быстро растут, компания работает в понятной нише с хорошим потенциалом роста, судя по отзывам и динамике когорта/LTV клиенты компании довольны качеством сервиса и охотно возвращаются. Теперь посмотрим, сколько стоит такой бизнес, и насколько это оценка адекватна.

Оценка компании

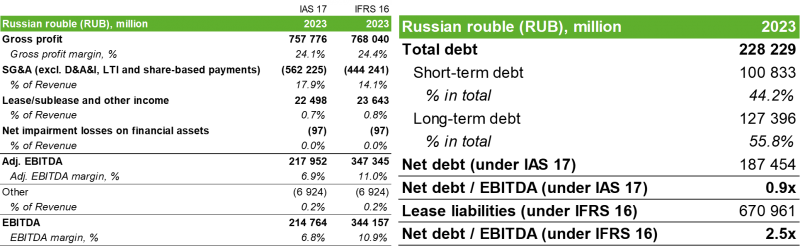

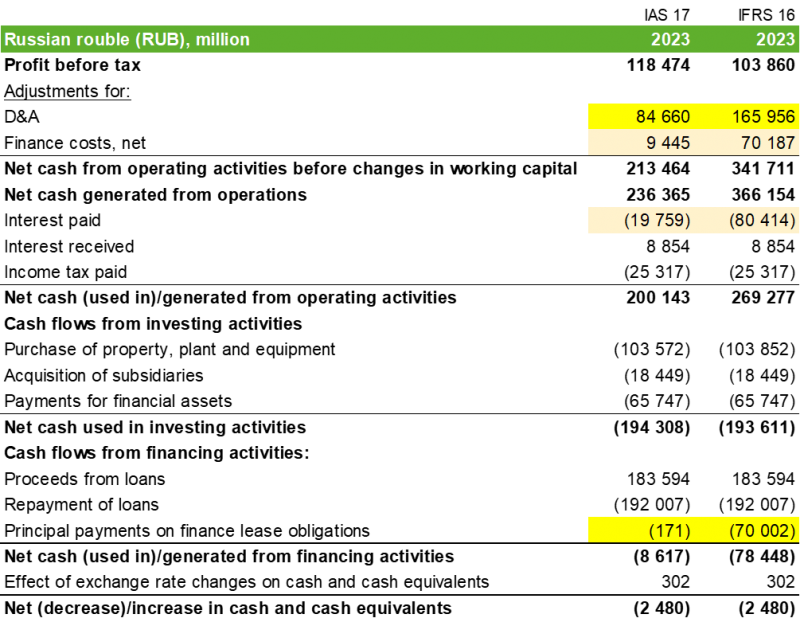

Компания выходит на IPO с оценкой 100-105 млрд рублей (возьмем 105, вероятно размещение будет по верхней границе). Все размещение – cash out, свою долю продает мажоритарий, что не очень хорошо для инвесторов. Еще есть чистый долг ~20 млрд рублей, итого EV ~125 млрд.

Насчет чистого долга и других метрик (EBITDA, прибыль, FCF) нужно сделать небольшой комментарий. У ВИ отчетность по стандарту IFRS 16, в то время как российские ритейлеры перешли в основном на IAS 17. Основная разница в том, как учитываются платежи по аренде в амортизации (и соответственно EBITDA, прибыли и FCF) и обязательства по аренде в чистом долге. Ниже пример отчетности Х5, где хорошо видна разница. Чтобы корректно учитывать показатели ВИ, я к чистому долгу прибавляю обязательства по аренде, а из FCF вычитаю платежи по аренде. Возможно так делают не все, поэтому цифры ниже могут отличаться от некоторых других обзоров.

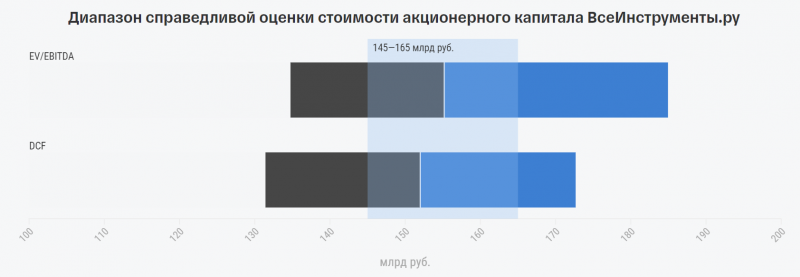

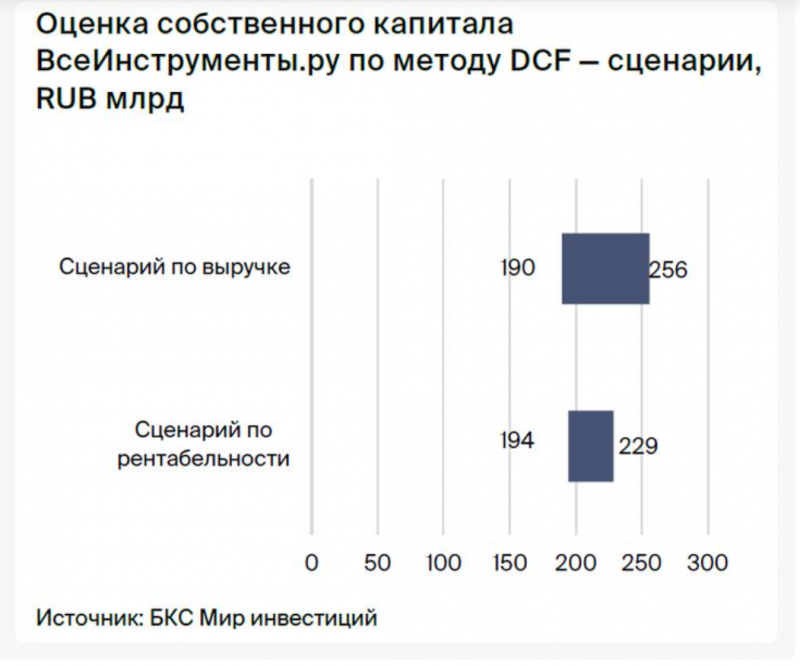

Перед IPO многие банки и брокеры, по традиции, сделали оценку компании, которая значительно выше цены размещения, чтобы показать апсайд для инвесторов. Тиньков насчитал 145-165 млрд рублей, а многие другие брокеры вообще 200+ млрд. Из оценок, которые видел, больше всех отличился Атон с диапазоном 230-270 млрд рублей.

Мы, естественно, не будем опираться на оценки брокеров. Если взять текущие показатели, то ВИ стоит, мягко говоря, недешево – EV/EBITDA ~12.5 и P/E ~28. Но текущие мультипликаторы могут быть не показательны, все-таки это растущий бизнес, поэтому попробуем сделать прогноз на будущее.

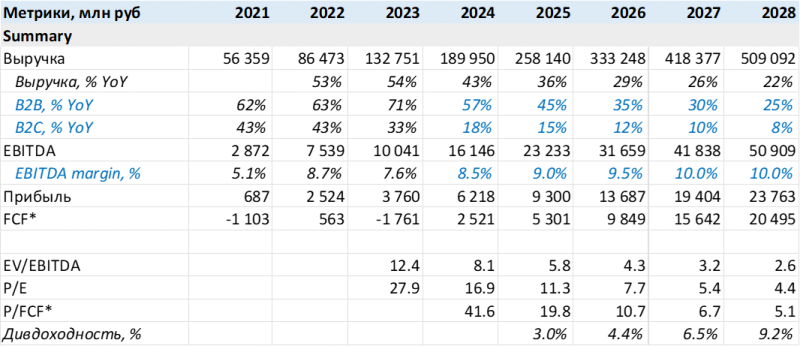

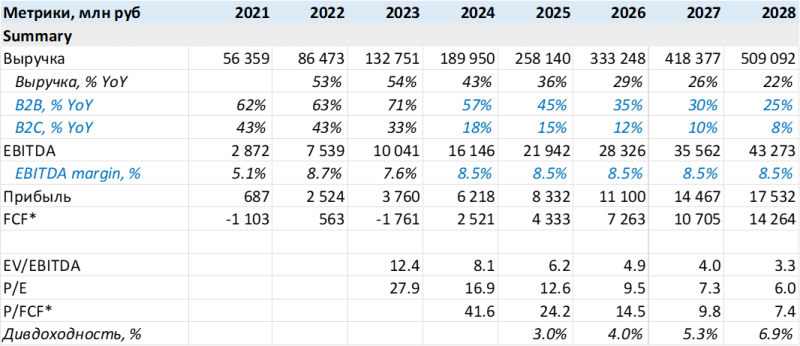

Фактически две основные вводные, которые нам нужны – это темпы роста бизнеса и маржинальность (я задал параметром маржу по EBITDA). С точки зрения темпов роста стоит разделять бизнес на B2B и B2C. B2C уже значительно замедлился, за 4 месяца 2024 года рост год к году составил всего 18%. А B2B растет быстрыми темпами >50% в год. Я просто экстраполировал темпы роста за 4 месяца 2024 года на полный год, а далее заложил плавное замедление темпов роста в обоих сегментах.

С точки зрения маржинальности можно предположить, что с ростом масштаба бизнеса и увеличения доли СТМ в обороте она будет немного подрастать. Я взял маржинальность в 2024 году 8.5% (на уровне первых 4 месяцев), а далее заложил рост по 0.5% в год до 10%.

Дивдоходность беру из расчета выплаты 50% прибыли, как указано в презентации для инвесторов. Платить на дивиденды 100% прибыли ВИ будет сложно, так как компании для роста нужны вложения в оборотный капитал (в отличие, например, от Ozon, который наоборот может брать деньги для роста из оборотного капитала), поэтому реальный денежный поток ВИ ниже, чем чистая прибыль. С учетом этих вводных расчет остальных метрик – дело техники и небольшой модельки, в итоге получилась следующая картина.

Не сложно догадаться, что для низкомаржинального бизнеса, каким является ВИ, оценка весьма чувствительна к каждому процентному пункту маржи. Например, если зафиксировать маржинальность на текущем уровне при неизменных остальных параметрах, форвардные мультипликаторы получатся значимо хуже.

Получившиеся значения основных финансовых показателей даже при растущей маржинальности у меня меньше, чем в расчетах брокеров, на которые ссылался выше. Могут ли они быть слишком консервативны и на самом деле ВИ вырастет сильнее и будет более прибыльным? Да, вполне могут. Но когда речь идет о прогнозе показателей растущего бизнеса на длинный временной горизонт, на мой взгляд лучше заложить чуть более консервативные предпосылки.

Выводы

На мой взгляд ВИ – интересный растущий бизнес, но компания стоит дороговато. По форвардным мультипликаторам условные Яндекс или Позитив, которые держу в портфеле, стоят дешевле, поэтому не вижу смысла покупать акции ВИ в портфель по текущей оценке. Я бы вероятно рассмотрел их покупку при оценке на 20-30% ниже, но не думаю, что акции туда быстро придут.

Спекулятивно участвовать в IPO в этот раз тоже не планирую. Судя по обсуждениям в разных чатах и каналах многие розничные инвесторы обожглись на последних IPO и теперь более осторожно относятся к новым размещениям. Хотя книга заявок ВИ была подписана по верхней границе диапазона в первый день приема заявок и какая-то переподписка явно будет, это не гарантирует роста котировок на старте торгов (у IVA была шестикратная переподписка, которая не спасла от падения ниже цены размещения в первый день торгов).

Итого – не планирую участвовать в IPO и покупать акции в портфель среднесрочно, так как считаю оценку завышенной, но бизнес ВИ мне нравится – буду за ним следить.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: