SUMMARY

Компания: Progyny

Тикер: PGNY (NASDAQ)

Дата размещения: 25.10.2019

Дата окончания приема заявок: 23.10.2019

Диапазон размещения: $14-16

Оценка компании: $1.2 млрд

Рейтинг: 3 из 5, участвую ограниченным капиталом

ЧЕМ ЗАНИМАЕТСЯ КОМПАНИЯ

Progyny создает платформу полного цикла, которая помогает клиентам оптимизировать расходы, связанные с беременностью, и решить проблему бесплодия, от которой страдает каждая восьмая семья в США. Список услуг очень широкий, от различных медицинских процедур до психологической помощи клиентам.

Есть три основные категории пользователей, с которыми взаимодействует компания:

- Семьи, которым нужны услуги, связанные с беременностью. Как правило, стоимость услуг покрывается работодателем или страховой компанией. Сейчас покрытие услуг Progyny включено в страховые планы 1.4 млн человек.

- Работодатели, которые, как правило, покрывают стоимость услуг Progyny своим сотрудникам. Progyny работает преимущественно с крупными корпорациями, которых сейчас более 80.

- Провайдеры услуг, которые непосредственно оказывают услуги клиентам Progyny – клиники, независимые медицинские специалисты и т.д.

Выгода Progyny для работодателей заключается в том, что все услуги оказываются через единое окно, а также платформа позволяет оптимизировать расходы, так как компания подбирает оптимальных специалистов. А провайдерам услуг Progyny дает дополнительный поток клиентов, поэтому им тоже выгодно сотрудничать с компанией.

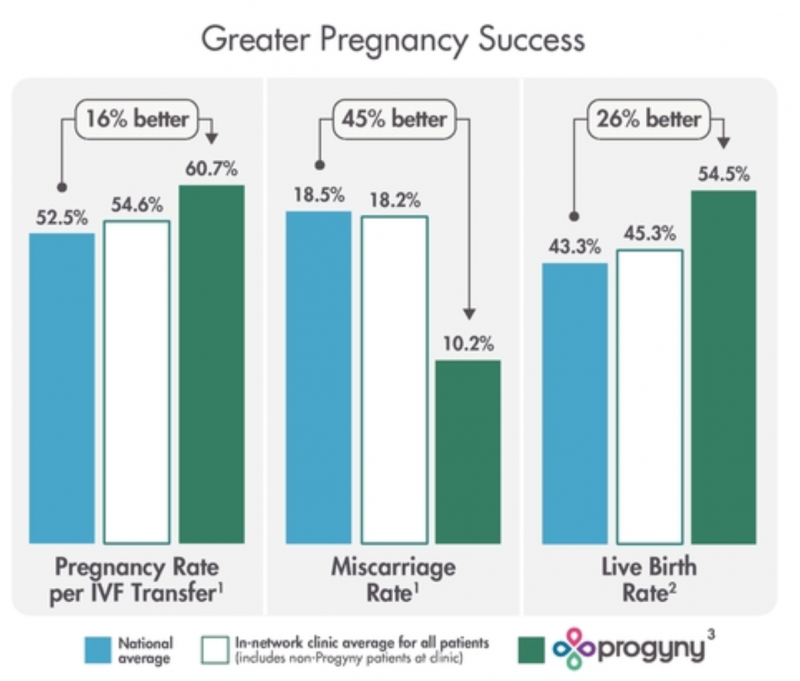

А главное преимущество, естественно, получают сами семьи, особенно испытывающие проблемы с бесплодием, так как использование услуг Progyny позволяет увеличить шансы на рождение ребенка, уменьшает количество выкидышей и в целом облегчает процесс беременности.

Progyny имеет очень высокий NPS +71 и +86 для своих ключевых продуктов, что является очень хорошим показателем и говорит о высокой удовлетворенности клиентов услугами компании. Для сравнения, у Apple NPS +47, у Tesla +37, а у Netflix +13.

ФИНАНСОВЫЕ ПОКАЗАТЕЛИ

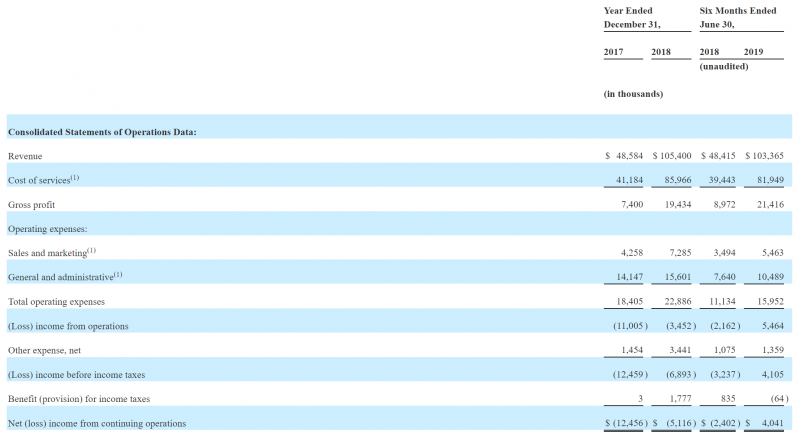

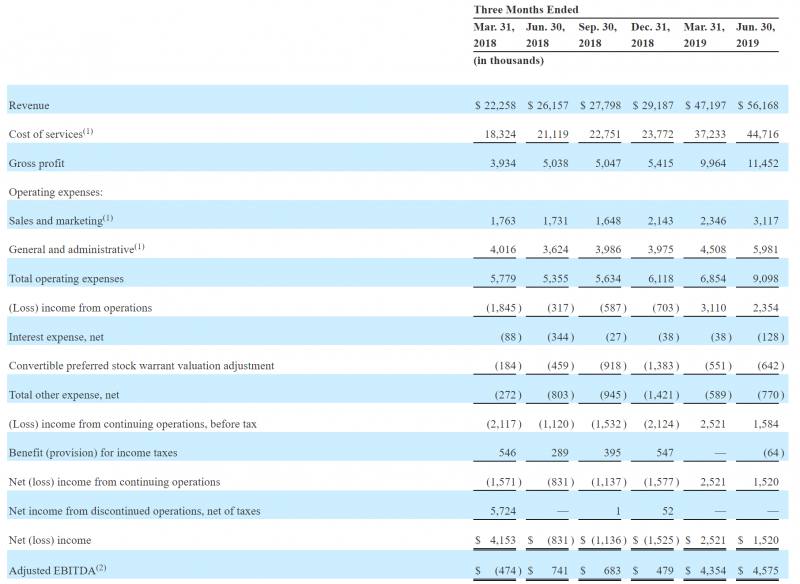

Бизнес Progyny очень быстро растет – более чем на 100% в год, что является позитивным сигналом с точки зрения IPO – рынок любит быстрорастущие компании и готов давать оценивать их с премией. Также стоит отметить, что бизнес Progyny прибылен, что является редкостью для компаний, выходящих на IPO в последнее время, хотя эта прибыль минимальна.

Единственный минус с точки зрения структуры финансовых показателей – низкая валовая маржинальность на уровне 20%, которая ограничивает потенциал роста прибыли. В то же время маржинальность немного растет, а административные и прочие фиксированные расходы увеличиваются значительно медленнее выручки, что создает хороший потенциал для дальнейшего роста прибыли компании.

Если посмотреть поквартальную динамику, можно заметить резкий рост показателей начиная с нового календарного года – вероятно, он связан с тем, что работодатели и страховые компании заключают годовые контракты на обслуживание и в новый календарный год происходит скачок показателей.

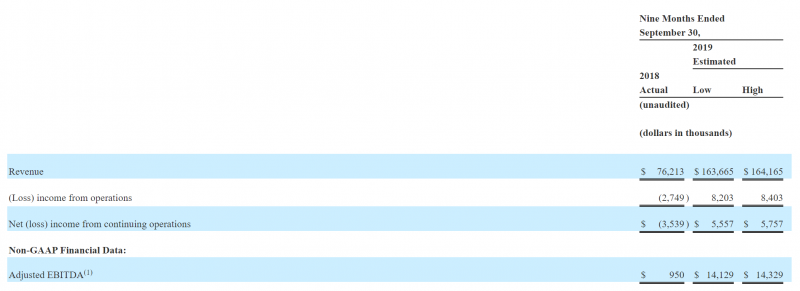

Progyny также дает прогноз на 9 месяцев, согласно которому выручка и прибыль снова будут рекордными и темпы роста бизнеса сохранятся на уровне более 100% годовых, что является позитивным сигналом.

ОЦЕНКА БИЗНЕСА

Исходя из цены размещения $14-16 компания оценена в $1.15-1.31 млрд долларов. С точки зрения P/E или EV/EBITDA показатели получаются очень высокие, так как прибыль компании пока минимальна, но P/S на основе прогнозной выручки 2019 года составляет всего 5.5, что немного для компании с темпами роста более 100% в год, даже с учетом невысокой маржинальности.

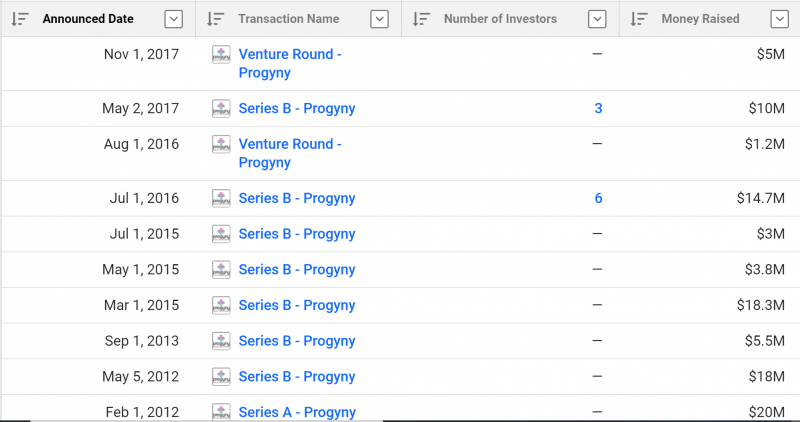

У Progyny нестандартная структура венчурного финансирования – вместо нескольких последовательных раундов инвестиций компания регулярно привлекала деньги небольшими порциями от одних и тех же инвесторов. Оценка компании в ходе венчурных раундов неизвестна, однако с учетом того, что венчурные фонды владеют более чем половиной акций компании, хотя вложили только $100 млн, можно сделать вывод, что цена IPO значительно выше предыдущей оценки при венчурном финансировании – это также позитивный сигнал, который говорит о росте стоимости бизнеса.

РИСКИ

У IPO Progyny есть несколько рисков, которые нужно иметь в виду:

- Бизнес компании имеет низкую маржинальность, и хотя, на мой взгляд, оценка компании на IPO адекватна с учетом темпов роста бизнеса более 100% в год и прибыльности бизнеса, рынок может не так оптимистично оценивать компанию, как некоторых ее конкурентов.

- Общее настроение инвесторов на рынке сейчас скорее негативно по отношению к быстрорастущим компаниям с высокой оценкой, что хорошо видно по динамике акций компаний, которые недавно провели IPO.

ИТОГО

У Progyny интересный, быстрорастущий и уже прибыльный бизнес, что редкость для компаний, выходящих на IPO. Оценка компании, на мой взгляд, адекватна для ее финансовых показателям с учетом быстрых темпов роста бизнеса.

Участвую в размещении, ожидаю, что акции с высокой вероятностью покажут значимый рост в первый день торгов. Однако с учетом общего негативного сентимента на рынке по отношению к недавним IPO достаточно сложно прогнозировать динамику акций после размещения, поэтому участвую ограниченным капиталом.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: