Summary

Компания: Paymentus Holdings

Тикер: PAY (NYSE)

Дата размещения: 26.05.2021

Дата окончания приема заявок: 24.05.2021

Диапазон размещения: $19-21

Оценка компании: $2 млрд

Объем размещения: $200 млн

Андеррайтеры: Goldman Sachs/ J.P. Morgan/ BofA Securities/ Citigroup

Проспект IPO: форма S1/A

Рейтинг: 3 из 5, участвую на 4-5% портфеля

Анализ компании

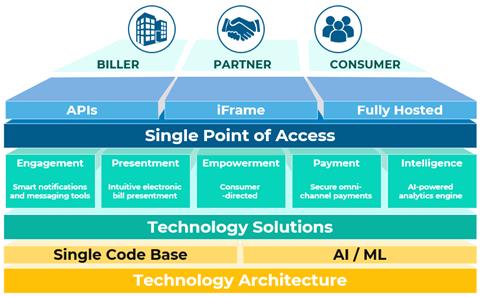

Paymentus Holdings (PAY на NYSE) – американская финтех компания, которая разработала облачную платформу для оплаты счетов.

По состоянию на 31 декабря 2020 года в Соединенных Штатах насчитывалось около 128 миллионов домохозяйств, оплачивающих в среднем по десять счетов в месяц на одно домохозяйство. Платежи по счетам составляли 58% от общего объема ежемесячных расходов среди взрослого населения США в недавнем опросе, проведенном Федеральными резервными банками, при этом общий объем предполагаемых расходов на оплату счетов превысил $4,6 трлн США в Соединенных Штатах в 2020 году. Несмотря на такие большие объемы и обязательность процедур выплаты счетов, индустрия все еще недостаточно цифровизирована и испытывает недостаток инвестиций – некоторые процессы все еще выполняются медленно вручную и сопровождаются совершением ошибок.

Описанные выше проблемы, решаются с помощью платформы Paymentus Holdings на основе искусственного интеллекта, которая предоставляет гибкие и безопасные решения для электронной оплаты счетов через многоканальную платежную инфраструктуру, которая позволяет потребителям и предприятиям оплачивать счета, используя предпочитаемый тип и канал оплаты.

В 2020 платформой пользовалось более 16 млн потребителей, а количество бизнес-клиентов составляет около 1.3 тыс в различных индустриях. В 2020 через платформу было оплачено счетов почти на 38 млрд долларов, 57% из которых приходились на оплату коммунальных услуг, 23% на финансовые институты и 16% на страхование.

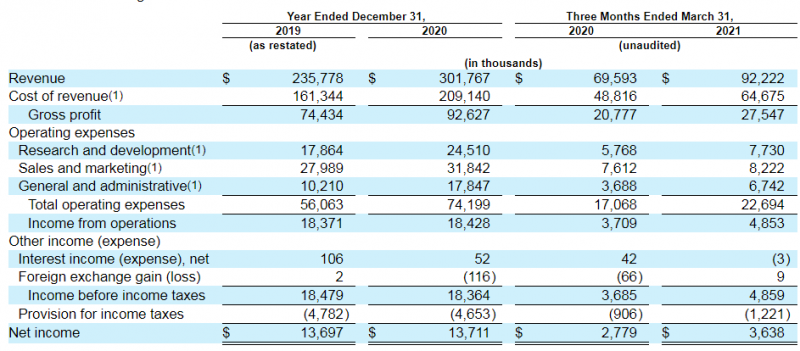

Выручка компании в 2020 увеличилась на 28% до $302 млн, соразмерно росту бизнеса увеличились и операционные затраты, большая часть которых приходится на маркетинг. При этом в отличие от многих компаний, выходящих на IPO, бизнес Paymentus Holdings прибылен – в 2019 и 2020 компания получила чистую прибыль, хоть и небольшую – net margin составляет 4-6%.

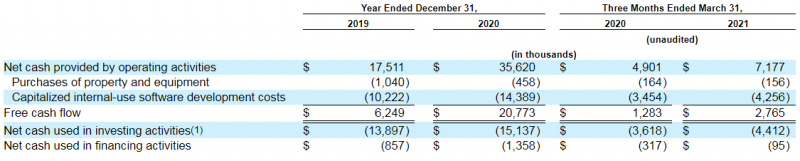

Операционный денежный поток в 2020 вырос в 2 раза до $35.6 млн – в 2 раза больше, чем в P&L, обеспечив увеличение FCF более чем в 3 раза до $21 млн.

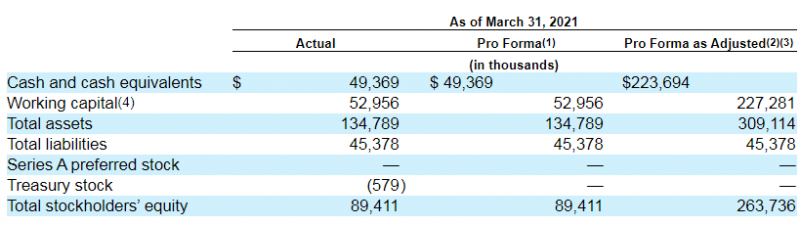

В ходе размещения Paymentus Holdings планирует получить около $170 млн, которые в совокупности с текущим кэшем на балансе составят $224 млн. На размещении будет доступно менее 10% от всех акций Paymentus Holdings.

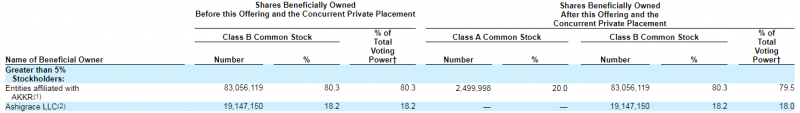

Ведущим акционером является AKKR-Accel, которая в 2011 приобрела контрольный пакет акций компании. Сейчас доля АKKR составляет 80%.

Paymentus Holdings стоит около 6 выручек и 20 валовых прибылей. Компанию сложно сравнить с каким-то публичным аналогом, если брать мультипликаторы платежных сервисов, то она стоит не очень дорого, хотя и бизнес, конечно, не такой интересный, как у Square или PayPal.

Итог

Буду участвовать в IPO на 4-5% портфеля, разделю заявку между с IPO Paymentus Holdings примерно пополам.

Закрытие позиции 07.09.21

Закрыл позицию в Paymentus Holdings после недавнего окончания локапа. Прибыль составила 23% с учетом комиссий за 3 месяца.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: