Summary

Компания: Озон Фармацевтика

Тикер: OZPH (ММВБ)

Дата окончания приема заявок: 16.10.24

Дата размещения: 17.10.24

Диапазон размещения: 30-35 рублей

Оценка компании: 30-35 млрд рублей

Объем размещения: ~3-3.5 млрд рублей (free float ~10%)

Информация об IPO: сайт

Брокеры: большинство крупных российских брокеров

Минимальная заявка: зависит от брокера

Анализ бизнеса

Сначала несколько ссылок на материалы компании и разных аналитиков, которые смотрел или использовал:

- Материалы компании: отчетность и другие материалы

- Обзор Т-Банка, обзор Сбера

- Интервью Тимофею Мартынову

Сначала вводные про компанию. Озон Фармацевтика – один из крупнейших игроков на российском рынке лекарственных препаратов. На всякий случай сделаю очевидный комментарий, что к маркетплейсу Ozon компания не имеет никакого отношения. Компания фокусируется только на дженериках, занимает первое место по объему продаж в деньгах в России в этом сегменте.

Сейчас в портфеле более 500 разных препаратов, по этому показателю Озон Фарма также на первом месте в России. Большая часть препаратов рецептурные. В портфеле очень широкая диверсификация, топ-1 продукт занимает только 4% выручки. Озон Фарма выпускает все виды лекарственных препаратов в различных формах (таблетки, капли, спреи и т.д.) кроме вакцин. В стадии разработки сейчас находятся еще около 250 препаратов. По словам менеджмента, регистрация одного дженерика стоит 15-30 млн рублей и занимает 2-3 года.

Препараты производятся на собственных мощностях в Самарской области. Сейчас производство загружено только на ~40%, компания планирует плавно увеличивать этот показатель, т.е. может потенциально расти без большого капекса. Предельная загрузка около 80%, больше достичь сложно из-за особенностей технологического процесса (простой для переключения линий для производства разных препаратов и т.д.).

Также Озон Фарма планирует запуск еще двух производственных площадок к 2027 году – для производства лекарств от онкологии (оно токсично и должно быть отдельно от остальных производств) и биотех препаратов.

Также компания занимается разработкой биосимиляров (аналог дженерика в биотехе). Их разработка намного дороже и дольше, менеджмент говорит о диапазон 0.8-4 млрд рублей и 5-7 лет. Но такие инвестиции могут быть оправданы за счет большого потенциального объема рынка и высокой маржинальности таких препаратов из-за более низкой конкуренции.

В структуре продаж Озон Фармы около 20% занимают госконтракты, 30% – прямые контракты с крупными аптечными сетями и остальное – госпитали и различные небольшие заказчики. Кроме контрактов с крупными аптечными сетями все продажи через дистрибьюторов. Основная часть продаж идет с отсрочкой платежа, в среднем 4-5 месяцев, поэтому у компании большая оборотка. Иногда используют факторинг, чтобы получить деньги в моменте и не ждать несколько месяцев.

У компании высокая маржинальность, что характерно для фармы, при этом в случае резкого роста издержек, как было в начале 2022 года, она может перекладывать его в цену и сохранять рентабельность.

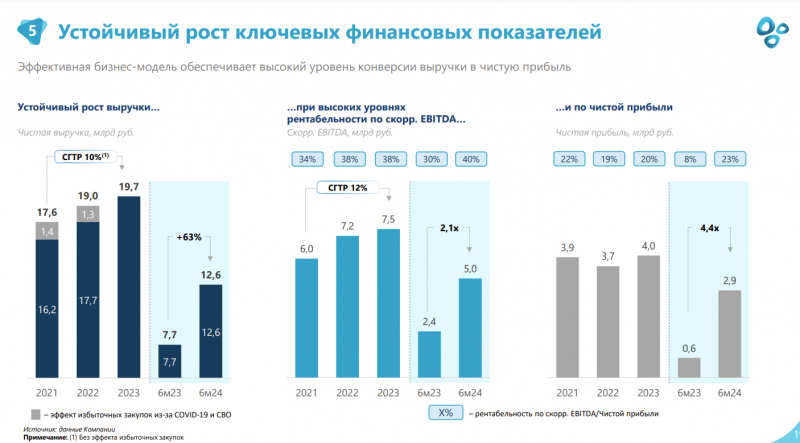

Последние несколько лет бизнес рос достаточно медленно, на ~10% в год, если исключить разовые эффекты, и еще медленнее, если брать всю выручку. Маржинальность стабильно высокая – 35-40% по EBITDA и ~20% по чистой прибыли. В первом полугодии этого года произошел резкий рост выручки и всех остальных показателей.

У компании умеренная долговая нагрузка, на 30 июня 0.8 Net Debt / EBITDA. В ближайшие несколько лет планируют много инвестировать в новые препараты и производственные мощности, капекс будет составлять 3.5-5 млрд рублей в год (ранее был сильно меньше). В целом текущего денежного потока должно хватать для таких инвестиций, деньги от IPO тоже помогут – оно пройдет в формате cash in. Еще интересно, что компания планирует поквартально платить дивиденды, с учетом вероятной долговой нагрузки можно ожидать выплаты в районе 25-35% от чистой прибыли.

Еще общий комментарий по отчетности. Озон Фарма с 2024 года консолидировала некоторые дочерние предприятия, которые ранее были за периметром отчетности, включая Мабскейл. Из-за неполной консолидации ранее были странные сущности вроде займов связанным сторонам (которые шли на капекс и разработки компаний группы), аренды помещений у связанных компаний и т.д. С 2024 года отчетность в этом плане стала намного “чище”.

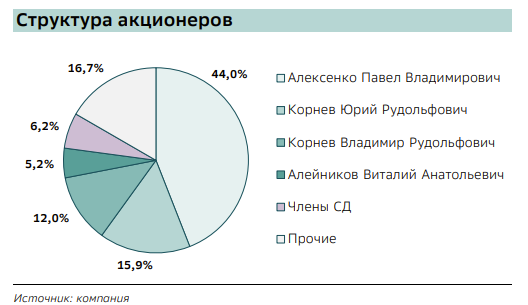

Текущие акционеры Озон Фармы – группа физлиц, у основного акционера Павла Алексенко 44% акций. У многих членов СД и топ-менеджеров также значительные пакеты акций компании.

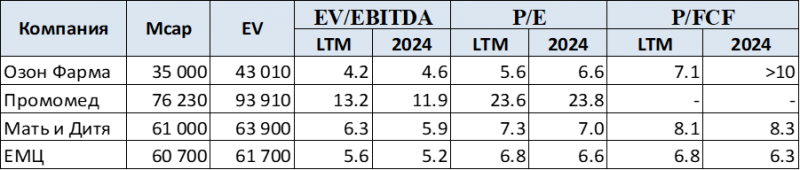

В ходе IPO Озон Фарма планирует разместить 10% акций в ценовом диапазоне 30-35 рублей за акцию, что даст общую оценку компании 30-35 млрд рублей. Объем IPO получается не очень большой – 3-3.5 млрд рублей. У компании достаточно низкие мультипликаторы, около 4.5 EV/EBITDA и 6 P/E. P/FCF по итогам года вероятно будет значительно выше из-за капекса и оборотки.

У Озон Фармы есть один близкий публичный аналог на бирже – Промомед, который провел IPO в июле. Промомед стоит намного дороже по мультипликаторам, но заявляет о высоких планируемых темпах роста, исходя из которых его оценка может примерно сравняться с текущей Озон Фармы в районе 2026 года. С момента IPO акции Промомед упали на 5%, на уровне индекса с дивидендами.

Также Озон Фарму можно косвенно сравнить с ЕМЦ и Мать и Дитя, которые тоже относятся к сектору здравоохранения, хотя у них совсем другой бизнес. Обе сети клиник стоят чуть дороже Озон Фармы по P/E и EV/EBITDA, но у них вся/почти вся прибыль конвертируется в денежный поток, по P/FCF они дешевле.

Выводы

Озон Фарма – интересный бизнес, который выходит на биржу по достаточно низкой оценке, особенно если сравнивать с другой публичной компанией в секторе – Промомед. Большинство брокеров и аналитиков рисуют апсайд при текущей оценке компании в 1.5-2+ раза, правда они всегда так делают, даже для компаний, которые выходят на IPO по завышенной цене (можно взять те же ВсеИнструменты.ру как пример).

У компании понятная стратегия на ближайшие годы, которая может привести к увеличению масштаба бизнеса, правда точные оценки сделать сложно. Менеджмент Озон Фармы не дает явный гайденс, как это делает Промомед, да и если бы давал, любой прогноз дальше, чем на 2-3 года вперед будет иметь очень большую погрешность. Явных красных флагов при анализе компании не нашел.

О своих мыслях по поводу бизнеса и участия в IPO напишу далее.

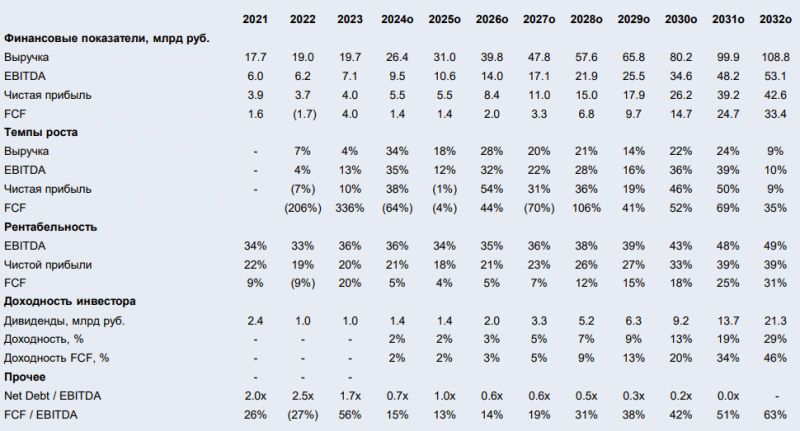

Я сначала хотел сделать модель и прогноз по компании, но понял, что в этом нет большого смысла – слишком много неизвестных, у меня даже 2024 год нормально не сошелся с гайденсом менеджмента (они говорят про Net Debt/EBITDA 1.3-1.5 по итогам 2024 года, у меня получается меньше). В целом можно предположить, что выручка и основные метрики Озон Фармы будут расти условно на 15-20% до 2027 года, а затем ускорятся за счет ввода новых производственных мощностей. При этом FCF небольшим как минимум до 2027 года из-за капекса и инвестиций в разработки.

Большинство аналитиков рисуют весьма оптимистичные прогнозы, вот ниже табличка от Совкомбанка и графики Тинька для примера. В целом эти прогнозы не выглядят оторванными от реальности и могут быть достижимы, но на мой взгляд это скорее оптимистичный, а не базовый сценарий. Фактически такой рост достижим, если Озон Фарма будет постепенно замещать продукцию зарубежных компаний в каких-то сегментах и при этом опередит других российских игроков, которые пытаются делать то же самое, так как весь рынок фармы растет намного медленнее.

В целом менеджмент Озон Фармы оставил приятное впечатление – в отличие от Промомеда они не пытались пускать пыль в глаза, рассказывая про “инновационные препараты”, а честно говорят, что они делают дженерики и это их бизнес. Человек из индустрии недавно рассказывал, что сомневается в их планах с точки зрения регистрации новых препаратов, но там скорее речь шла о том, что скорее всего сроки будут сдвигаться и выглядят оптимистично, а не что это вообще невозможно.

Еще один момент, что пока переподписка кажется небольшая, а сама компания особых деталей про IPO не раскрывает (какую долю хотят отдать юрикам, физикам и т.д.). Вообще говорят, что у Озон Фармы маркетинг всегда был не очень – они научились неплохо делать препараты, но не продавать их в розницу. Они и сами говорили об этом на звонке, что у них маленькая доля безрецептурных препаратов под своими брендами, так как там свои правила игры с рекламой, продвижением и т.д., которые не близки компании.

В общем, Озон Фарма выглядит как неплохой бизнес по адекватной оценке. Основные вопросы связаны скорее с тем, что это сложная индустрия, в которой нет достаточного понимания, из-за этого сложно оценивать перспективы бизнеса, его конкурентные преимущества и недостатки и т.д. По этой причине долгосрочную позицию пока не планирую набирать, но для спекулятивного участия в IPO это не так важно.

В IPO буду участвовать, но вряд ли на всю маржу, так как аллокация тоже может быть непредсказуемой – по слухам переподписка пока небольшая. Пока поставлю заявки где-то на 20% портфеля, может завтра утром еще увеличу. Не жду взрывного роста котировок на старте торгов, скорее ожидаю умеренный рост условно на 10% на старте торгов, а в плохом сценарии поддержку на уровне цены размещения в первые минуты и возможность выйти из позиции в безубыток.

P.S. Забыл еще один интересный факт добавить. В 2020 году собственники Озон Фарма хотели продать бизнес, тогда участники рынка его оценивали менее чем в 10 млрд рублей при выручке 16 млрд рублей за 2019 год (мы ~25 млрд в 2024 году). После 2020 года ситуация на рынке, конечно, значительно изменилась в пользу компании, но все равно интересно, что такая большая разница в оценке по сравнению с текущей (которая при этом выглядит вполне адекватно).

Update 18.10.2024

Зафиксирую для истории – закрыл вчера позицию вскоре после начала торгов. Часть сдал рыночной заявкой прямо в аукцион по 34.98, остальное продал чуть ниже. В этот раз стаб фонд похоже был недостаточно большим или не было цели удержать цену на уровне размещения, а спекулятивных участников в IPO было довольно много, поэтому котировки сразу пошли вниз с открытия торгов.

Шаурма-трейд в этот раз не получился, позиция закрыта с символическим убытком. Долгосрочно пока не планирую держать акции, как и писал ранее – пока нет достаточного понимания бизнеса и его перспектив. Но компания стоит недорого, поэтому буду следить за ней краем глаза.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: