Summary

Компания: Braze

Тикер: BRZE (NASDAQ)

Дата размещения: 17.11.2021

Дата окончания приема заявок: 15.11.2021

Диапазон размещения: $55-60

Оценка компании: $5.2 млрд

Объем размещения: $460 млн

Андеррайтеры: Goldman Sachs/ J.P. Morgan/ Barclays/ Piper Sandler/ William Blair

Проспект IPO: форма S-1/A

Рейтинг: 3 из 5, участвую на 3-4%

Анализ компании

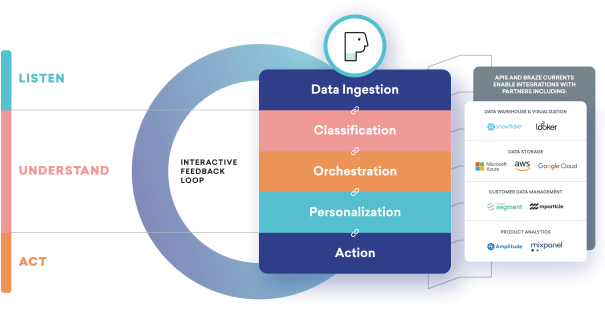

Braze (BRZE на NASDAQ) – американская технологическая компания, которая предлагает решения для взаимодействия с клиентами. Braze создала платформу, которая интегрируется в программное обеспечение клиентов и анализирует потребителей. Если не вдаваться в детали, то платформа позволяет компаниям лучше понять поведение своих клиентов и благодаря этому запускать персонализированные маркетинговые коммуникации. Braze говорит, что особенностью платформы является уникальная запатентованная архитектура, которая позволяет не фокусироваться на конкретном канале, а рассматривать взаимодействия потребителей по всем каналам в совокупности, чтобы сформировать ценные и правдивые данные. Но звучит больше как маркетинг, скорее это просто удобный инструмент для работы с клиентской базой.

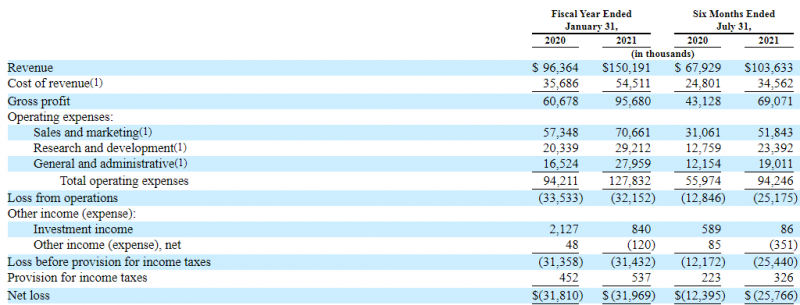

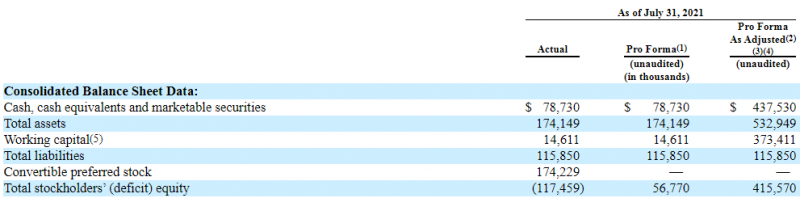

Финансовый год у компании заканчивается 31 января, поэтому отчетность немного смещена. В 2021 финансовом году выручка компании выросла на 55% до $150 млн, в первые 2 квартала текущего года рост сохранился и составил 52% в сравнении с аналогичным периодом годом ранее.

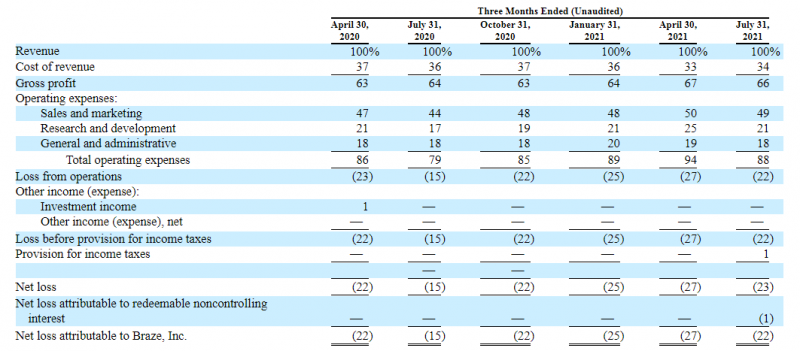

Маржинальность у компании находится на уровне 65%, незначительно увеличившись за последние полтора года. Такое значение немного ниже средних по индустрии. Операционные расходы в процентах от выручки варьируются: от 80% до 95%, что достаточно много. Наиболее весомой статьей расходов являются продажи и маркетинг, что типично для технологических компаний. Braze остается убыточной, и улучшения экономики бизнеса пока не наблюдается.

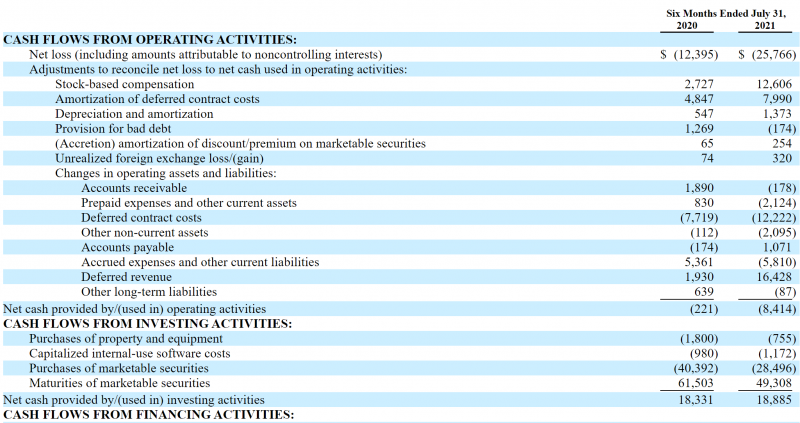

Операционные денежные потоки и FCF отрицательные, хотя минус меньше, чем в P&L.

На размещении будет доступно менее 9% от всех акций компании, в результате которого Braze планирует получить $360 млн. Кэш на балансе после IPO составит $437 млн. Долга нет.

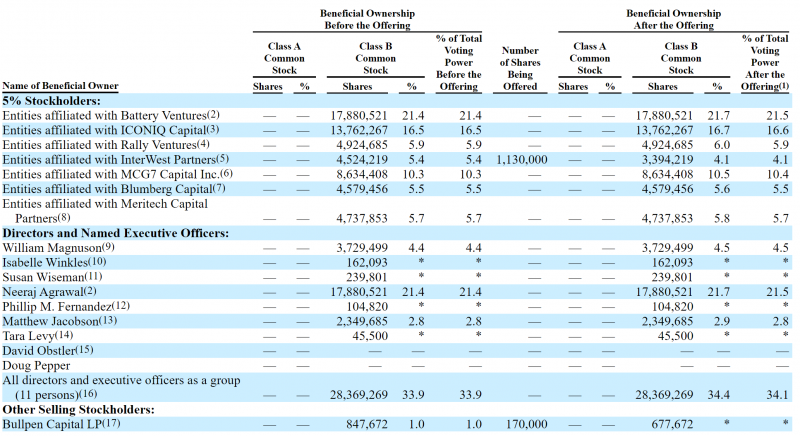

Почти все акции Braze принадлежат различным венчурным фондам, которые в сумме владеют 95% капитала. Еще около 5% у основателя William Magnuson и менеджмента. Почти никто из действующих инвесторов не продает акции не считая небольшого пакета одного из фондов.

Андеррайтерами размещения выступают 2 из топ-4 американских инвест банков.

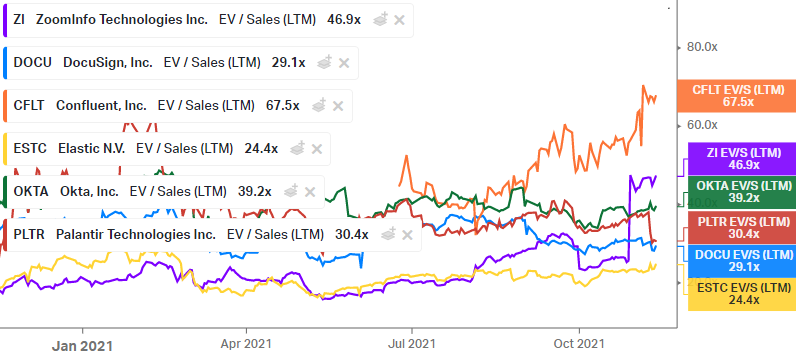

При EV 4.8 млрд и LTM выручке $186 млн, мультипликатор EV/S LTM составляет 25.5. При сравнении с похожими компаниями по темпу роста и маржинальности Braze стоит значительно дешевле многих аналогов, но быстрорастущие SaaS компании сейчас стоят очень дорого, и качество бизнеса Braze вероятно похуже, чем у DocuSign, Okta и т.д.

Итог

Мне не особо нравится бизнес Braze и 25 выручек это дорого (хотя сопоставимые по параметрам бизнеса компании стоят еще дороже), но рынку все еще нравится SaaS сектор и их IPO обычно проходят успешно. Буду участвовать в IPO ограниченной заявкой на 3-4% портфеля.

Закрытие позиции 18.02.22

Закрыл IPO Braze после окончания локапа. Убыток 38% с учетом комиссии, в абсолютных значениях символический из-за небольшой позиции.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: