Summary

Компания: Arenadata

Тикер: DATA (ММВБ)

Дата окончания приема заявок: 30.09.24

Дата размещения: 01.10.24

Диапазон размещения: 85-95 рублей

Оценка компании: 17-19 млрд рублей

Объем размещения: ~2.7 млрд рублей (free float ~14%, кэш аут)

Информация об IPO: сайт

Брокеры: большинство крупных российских брокеров

Минимальная заявка: зависит от брокера

Анализ

Сначала несколько ссылок на материалы компании и разных аналитиков, которые смотрел или использовал:

- Материалы компании: презентация, отчетность

- Обзор Тинькофф

- Исследование ЦСР

- Интервью Тимофею Мартынову

Коротко вводные по компанию. Аренадата – российский разработчик СУБД (систем управления базами данных). Если максимально просто – когда у вас мало данных, работать с ними можно с помощью простых инструментов (пример очень простой базы данных – Excel / Google Sheet). Но если у вас большие массивы данных (миллионы пользователей, миллиарды транзакций и т.д.), то простые инструменты уже не работают и для того, чтобы данные хранить, передавать, анализировать, менять данные и т.д. нужны специальные сложные инструменты и этим занимается Аренадата.

Аренадата предоставляет различные решения, которые позволяют работать с большими массивами данных, ниже пара слайдов с описанием. Клиенты компании – крупные корпорации и государственные учреждения. CEO говорил в интервью, что доля государственных заказчиков – около 20%, вместе с госкомпаниями – около 50%, остальная половина – крупные частные компании.

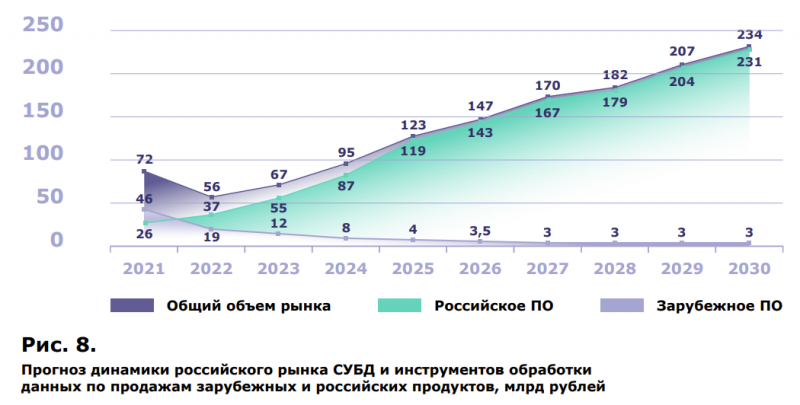

Базовый тезис в Аренадата такой же, как у других российских производителей ПО. С 2022 года с российского рынка ушли зарубежные компании, на решения которых приходилась большая часть рынка (в случае с СУБД это Oracle, Microsoft, SAP и другие). У российских заказчиков возникла потребность оперативно заменить зарубежные системы на отечественные, как исходя из потребностей бизнеса, так и новых норм регулирования, которые устанавливают сроки по импортозамещению различных зарубежных систем (особенно для государственных компаний и структур). В результате Аренадата и ее российские конкуренты с 2022 году растут быстрыми темпами, заполняя возникший вакуум и еще на ближайшие несколько лет есть запас для значимого роста.

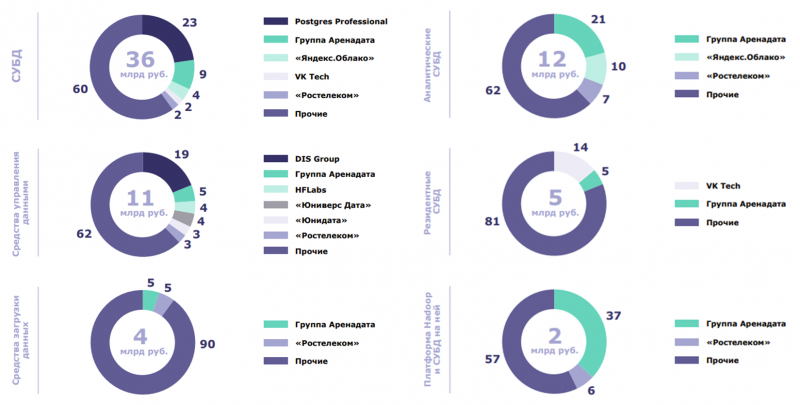

Рынок СУБД при этом не консолидирован, на нем есть различные сегменты, в которых представлены разные компании, от крупных гигантов вроде Яндекса, VK и Ростелекома до небольших нишевых игроков. Ниже доля рынка СУБД Аренадата в разных сегментах по данным ЦСР (ссылка на исследование в начале поста).

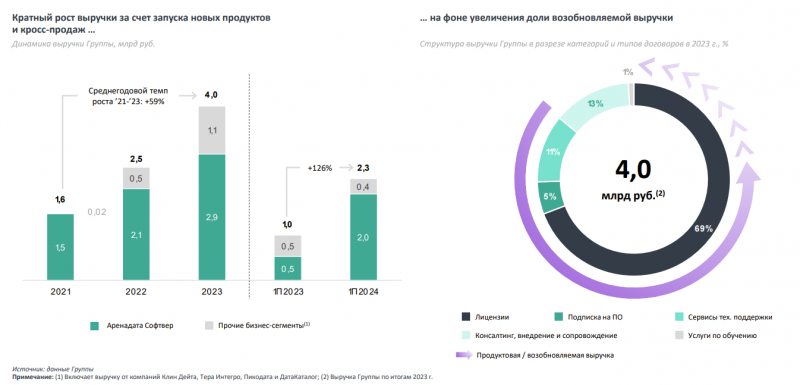

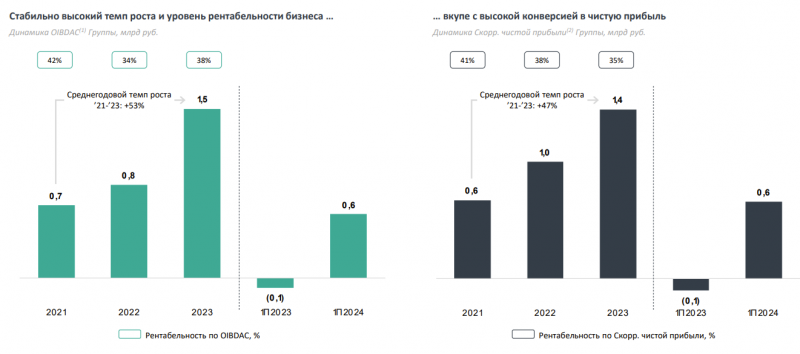

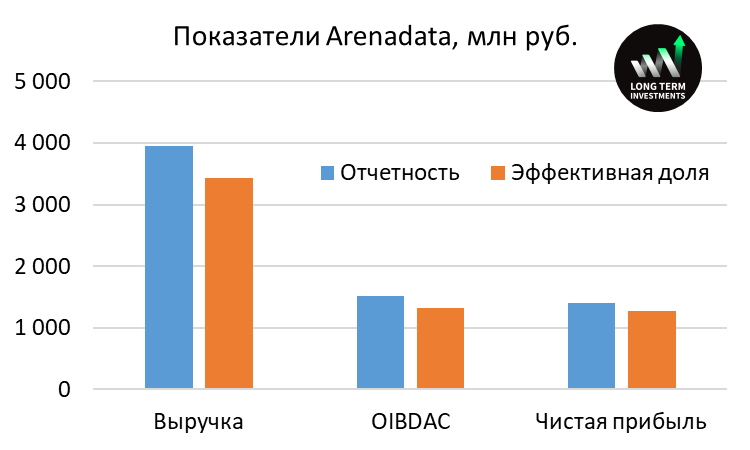

Благодаря открывшемуся окну возможностей Аренадата растет быстрыми темпами, одновременно сохраняя высокий уровень рентабельности. Важный комментарий, который нужно сделать к графикам ниже – не стоит экстраполировать темпы роста выручки +126% в первом полугодии на будущее – компания дает примерный гайденс, что ее выручка в ближайшие пару лет будет расти примерно на 50% в год, а маржинальность по OIBDAC будет в районе 40%. Параллельно с этим обзором я сравнил всех публичных разработчиков ПО в России, там больше контекста о том, как выглядят метрики Аренадата по сравнению с аналогами – пост по ссылке с открытым доступом.

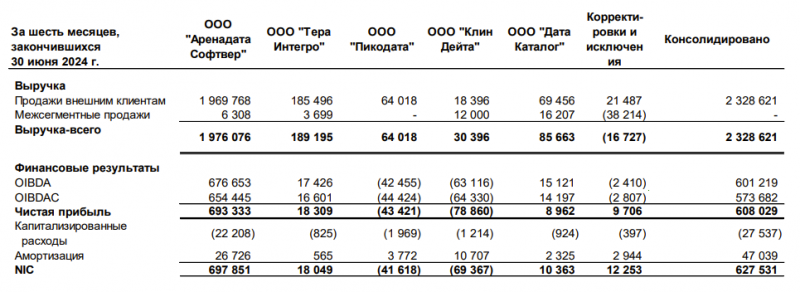

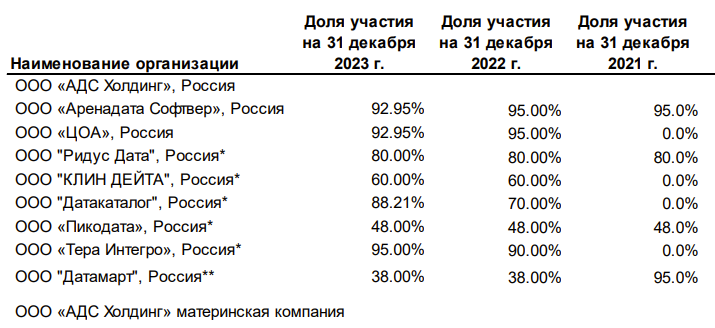

Далее несколько важных моментов, которые нужно знать о компании. Первый – у Аренадата 5 операционных дочерних компаний, которые разрабатывают разные продукты. Самое старое и основное – ООО “Аренадата Софтвер”, на него приходится большая часть выручки и вся прибыль, но в другие направления компания активно инвестирует и их доля вероятно будет расти. Во всех этих компаниях Аренадата владеет не 100% – часть акций принадлежит основателям / руководителям соответствующих дочерних компаний.

Если посчитать эффективную долю Аренадата с учетом владения в дочках, то получится, что акционерам выходящей на IPO компании “принадлежит” около 87% ее выручки и около 90% прибыли по результатам 2023 года. Если считать консервативно, можно корректировать показатели Аренадата на соответствующие коэффициенты, при расчете мультипликаторов и т.д.

В будущем головная компания может выкупить миноритарные доли, для этого она планирует выпустить несколько типов префов, которые могут быть конвертированы 1:1 в обыкновенные акции. Это по сути программа долгосрочной мотивации – если дочерняя компания достигает определенных результатов, ее основатели / руководители получат акции головной компании. Возможное размытие может составить около 32 млн акций при текущем капитале в 200 млн акций, т.е. около 16%. Когда и насколько большим размытие будет по факту – неизвестно.

Второй момент – акционеры Аренадата и структура IPO. Основным акционеров является ГС-Инвест (74%), которую в свою очередь создали выходцы из IBS, крупного системного интегратора. Помимо Аренадата у них есть другие активы в индустрии. Непосредственные акционеры непубличные, так что всю коммуникацию ведет CEO Максим Пустовой, который ранее работал в Positive Technologies. Кроме ГС-Инвест 26% владеет ВТБ, который приобрел долю в 2021 году.

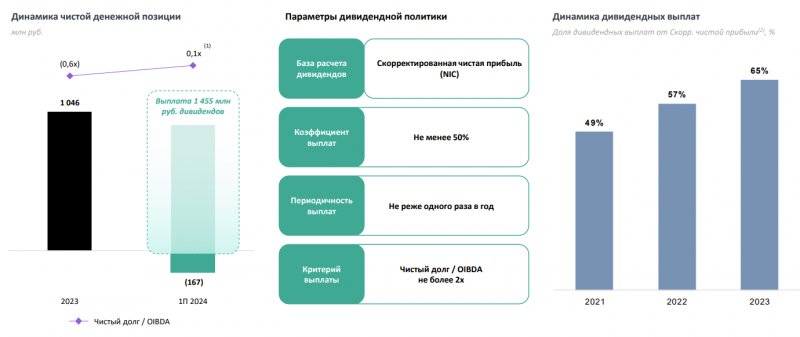

Формат IPO – кэш аут, доли продают действующие акционеры (т.е. деньги не пойдут в компанию). В случае Аренадата это логично и в этом нет негатива – у компании итак хватает денег на рост и ей не нужны дополнительные вливания средств, наоборот она может распределять большую часть прибыли на дивиденды. По этой же причине перед IPO в этом году действующие акционеры заплатили себе дивиденды почти на 1.5 млрд рублей, потратив свободный кэш. Далее Аренадата планирует направлять на дивиденды не менее 50% скорректированной прибыли (NIC).

Третье – перспективы бизнеса. С точки зрения бизнес-модели – основная выручка Аренадата за счет продажи лицензий и по словам CEO клиенты платят за них в зависимости от количества данных. С течением времени данных становится больше, поэтому компании будут докупать новые лицензии. Плюс есть поддержка уже проданных ранее продуктов. Иными словами, у компании должна быть значимая доля рекурентной выручки, но я сильно не погружался в детали, чтобы точно ее оценить. При этом, если решение уже установлено, то отказаться от него и перейти на конкурирующий продукт очень сложно, поэтому отток клиентов минимальный. С этой точки зрения бизнес-модель выглядит весьма неплохо.

При этом у Аренадаты много конкурентов, от локальных игроков до гигантов вроде Яндекса. На ближайшие пару лет, пока продолжается замещение зарубежных решений, рынка должно хватить всем. Сможет ли компания поддерживать высокие темпы роста после этого – открытый вопрос, на который сейчас сложно ответить. Но в контексте участия в IPO он вряд ли сильно важен, да и в целом у большинства инвесторов на рынке горизонт намного короче.

Наконец, еще один момент – основное решение Аренадата было создано на базе Greenplum, у которого был открытый исходный код. Недавно Greenplum стал закрытым, что создает для Аренадата определенные сложности, которые описаны здесь. CEO говорит, что ничего страшного, в этом даже есть плюсы (но что еще ему говорить). В общем, не думаю, что это будет критично для компании, но определенные проблемы создать может.

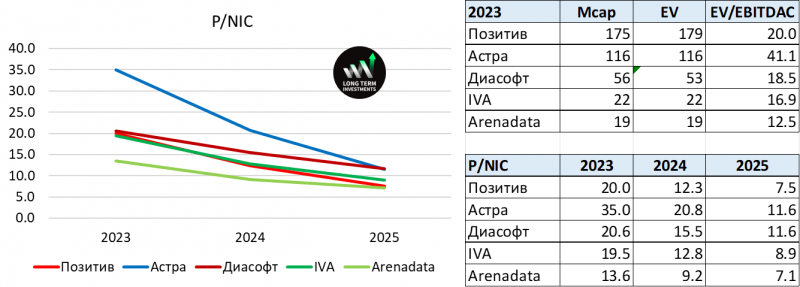

Наконец, последнее – оценка компании. Аренадата выходит на IPO с мультипликаторами ниже, чем у других российских разработчиков софта. Расчетные текущие и форвардные мультипликаторы ниже. В общем, выглядит так, что собственники адекватно оценивают бизнес и не стремятся окэшиться любой ценой, что позитивно. В первый день сбора заявок были новости, что книга уже подписана по верхней границе, а CEO в недавних интервью говорил, что им было бы достаточно переподписки условно в 3 раза, чтобы закрыть сбор досрочно и обеспечить более менее высокую аллокацию. Но пока книга заявок открыта.

Выводы

Аренадата – хороший бизнес (высокомаржинальный и быстро растет), получивший большой толчок в развитии после 2022 года, как и все российские производители софта. На ближайшие пару лет амбициозные планы компании не вызывают особых вопросов, какая динамика будет далее, когда импортозамещение зарубежного софта в основной массе закончится – вопрос открытый.

С точки зрения структуры акционеров и капитала есть несколько нюансов, про которые нужно знать (миноритарии в дочках, префы и т.д.), но явных красных флагов не обнаружено. Компания выходит на IPO по адекватной оценке с мультипликаторами ниже, чем у других представителей сектора на российском рынке.

Про свои планы насчет участия в IPO и в целом взгляд на акции компании напишу далее.

Планы насчет участия в IPO доступны для подписчиков

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: