Summary

Компания: Airbnb

Тикер: ABNB (NASDAQ)

Дата размещения: 10.12.2020

Дата окончания приема заявок: 08.12.2020

Диапазон размещения: $56-60

Оценка компании: $34.5 млрд

Объем размещения: $2.4 млрд

Андеррайтеры: Morgan Stanley/ Goldman Sachs

Проспект IPO: форма S1/A

Рейтинг: 4 из 5, участвую на 7-9% портфеля

Анализ компании

Airbnb (ABNB на NASDAQ) – американская компания, предоставляющая услуги по аренде жилья в более чем 220 странах, основанная в 2007 году.

В 2007 году основатели Airbnb Брайан Чески и Джо Геббиа хотели отчасти покрыть расходы на аренду квартиры, и в то время, когда все отели были заняты, они создали сайт AirBedandBreakfast.com (что в переводе означает “надувной матрас и завтрак”), предлагая в аренду надувные матрасы в своей квартире. Идея оказалась успешной, и через 13 лет сдача жилья для краткосрочной аренды приезжим гостям стала большим глобальным бизнесом. Платформа Airbnb насчитывает более 4 млн хозяев, которые обслужили более 825 млн гостей и заработали больше $110 млрд.

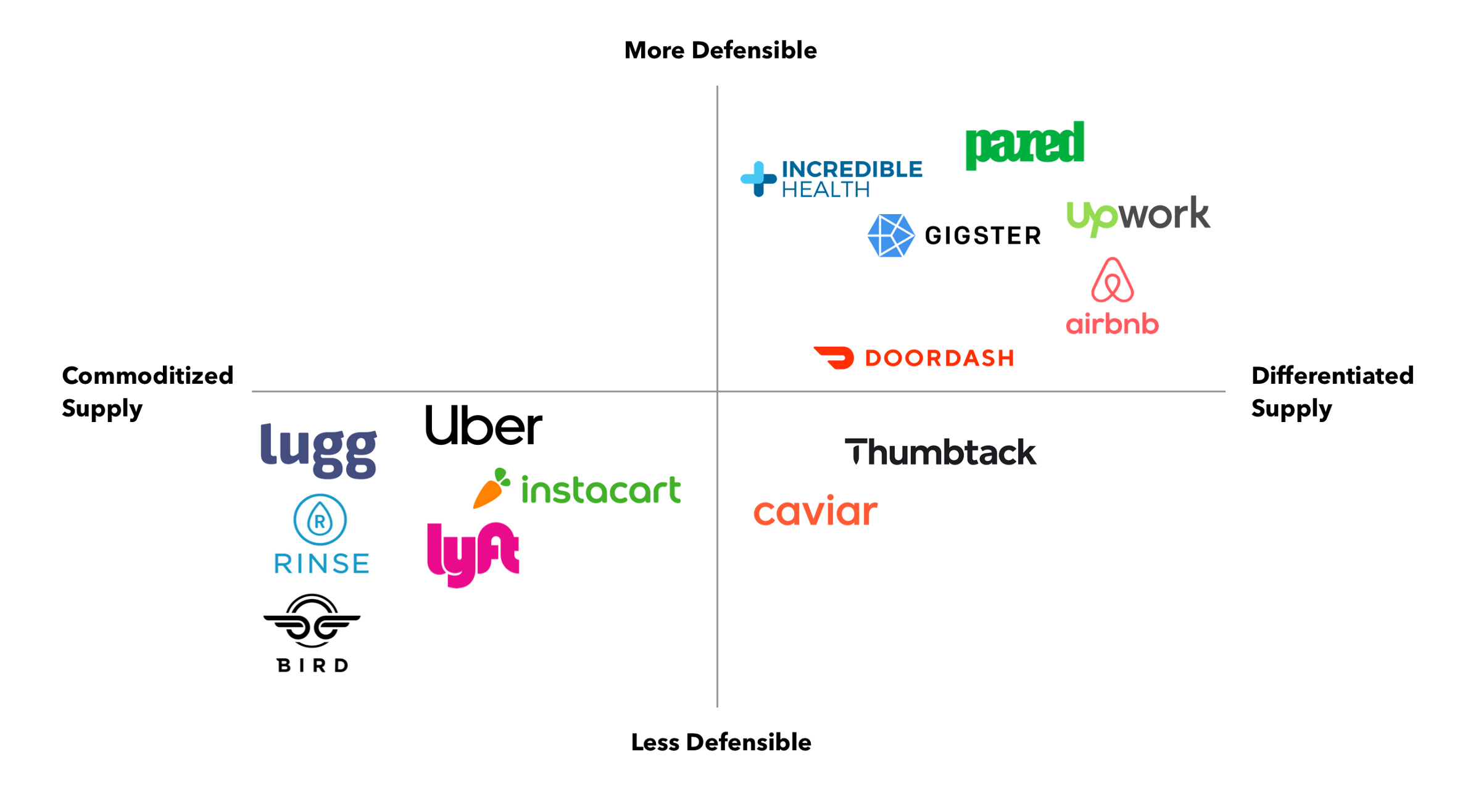

У Airbnb очень крутой бизнес. Компанию часто сравнивают с Uber с точки зрения модели бизнеса, но это не совсем корректно. Главное преимущество Airbnb заключается в том, что бизнес компании глобален и его экстремально сложно повторить, так как он не будет иметь больше ценности без глобального охвата. А чтобы создать сопоставимый глобальный охват, нужно потратить годы и миллиарды долларов, как уже сделал Airbnb. В то время как с Uber можно успешно конкурировать намного меньшими ресурсами в рамках отдельной страны (как сделали Яндекс в России и DiDi в Китае) и даже в рамках отдельного крупного города.

Поэтому Airbnb играет фактически в одиночку в своем сегменте рынка, который успешно отъедает долю у традиционных отелей. При поездке в другую страну у сервиса часто фактически нет альтернатив и люди сразу заходят на Airbnb искать варианты жилья минуя Google и альтернативные варианты, что дает компании огромное преимущество.

Целевой объем рынка Airbnb оценивает в $1.5 трлн, 1.2 из которых приходятся на краткосрочное пребывание. Потенциальный же рынок оценивается в $3.4 трлн.

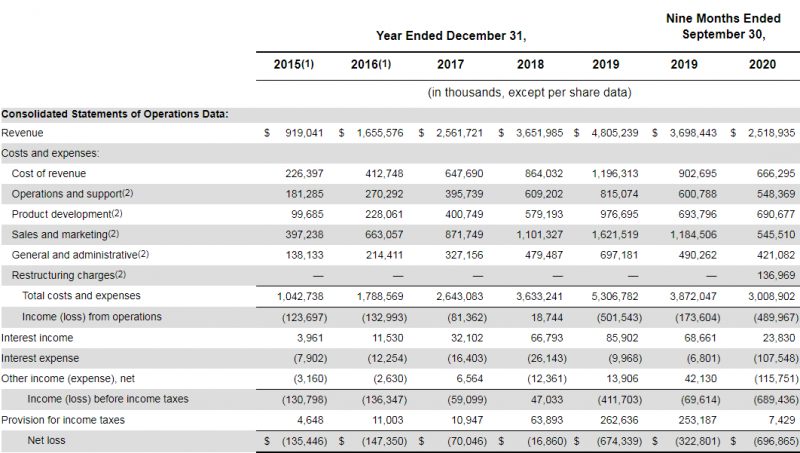

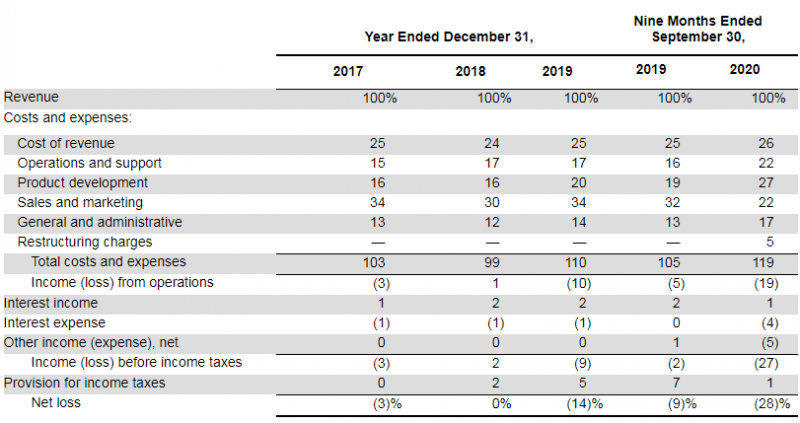

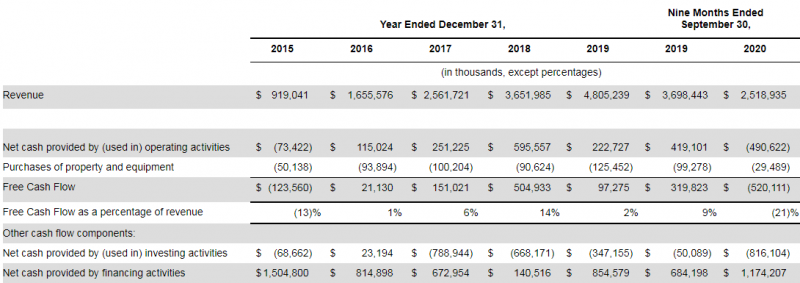

Бизнес компании быстро рос с 2015 и в 2019 достиг выручки в $4.8 млрд. Основные затраты Airbnb несет на продажи и маркетинг – на них приходится около 30-35% от выручки.

При этом маржинальность бизнеса высокая – порядка 75%. При этом бизнес Airbnb остается убыточным, несмотря на высокую маржинальность, хотя в 2018 году он выходил на грань безубыточности.

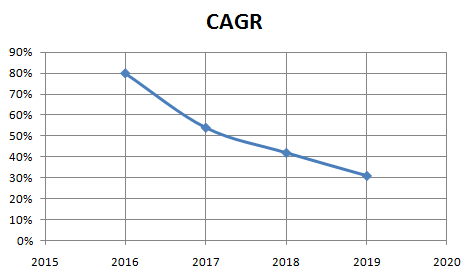

Без учета 2020 года среднегодовой темп роста с 2015 сильно замедлился с 80% до 31% в 2019, что вполне ожидаемо при росте масштаба бизнеса.

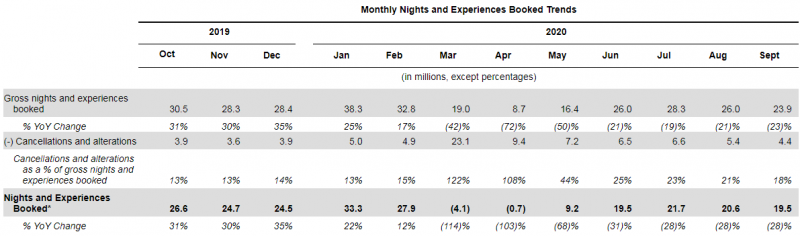

Пандемия оказала значительное влияние на доходы компании в 2020 году. Количество забронированных ночей сильно сократилось в марте и апреле по сравнению с 2019 – на 114% и 103% соответственно (т.е. отмен было больше, чем новых бронирований). Затем ситуация начала улучшаться, но все еще остается ниже прошлогодних значений на 30% – это значительно лучше, чем у отелей, которые показывает спад на 50-70%, но все еще оказывает негативное влияние на бизнес.

При этом компания уже давно генерирует положительный операционный и чистый денежный поток, хотя в 2020 из-за пандемии OCF и FCF компании оказались отрицательными.

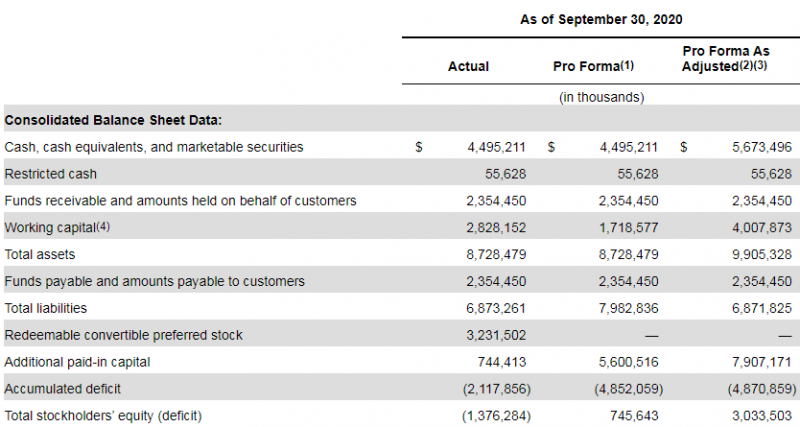

Полученные в ходе размещения $2.3 млрд Airbnb частично направит на погашение долга, остальные $1.2 млрд в сумме с текущей денежной позицией составят $5.6 млрд.

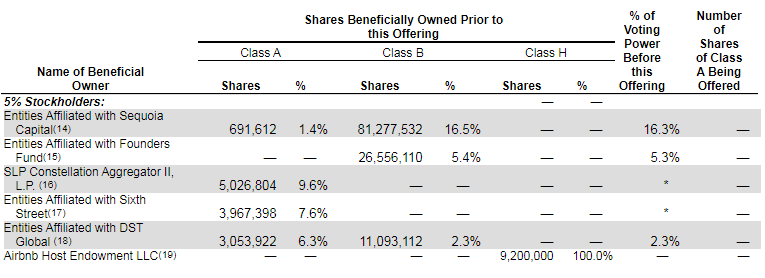

Акции класса А имеют 1 голос, акции класса B 20 голосов (принадлежат основателям компании). Акционерами являются различные фонды, владеющие как акциями класса А, так и класса В. Среди них известные венчурные фонды Sequoia Capital и Founders Fund (основанный создателем PayPal Питером Тилем).

За время своего существования Airbnb привлек значительную сумму инвестиций – $6.4 млрд, из которых $2 млрд компания получила совсем недавно – в апреле 2020, когда бизнес встал и она срочно привлекала финансирование в разгар первой волны коронавируса.

Андеррайтерами размещения выступают 2 из топ-4 американских инвест банков.

Оценка компании

В 2017 году компания была оценена в $30 млрд.

Из-за коронавируса компания была вынуждена сократить на четверть свой штат сотрудников и привлечь весной этого года около $2 млрд, при очередном привлечении инвестиций в апреле 2020 Airbnb была оценена в $17 млрд – оценка компании упала практически в 2 раза.

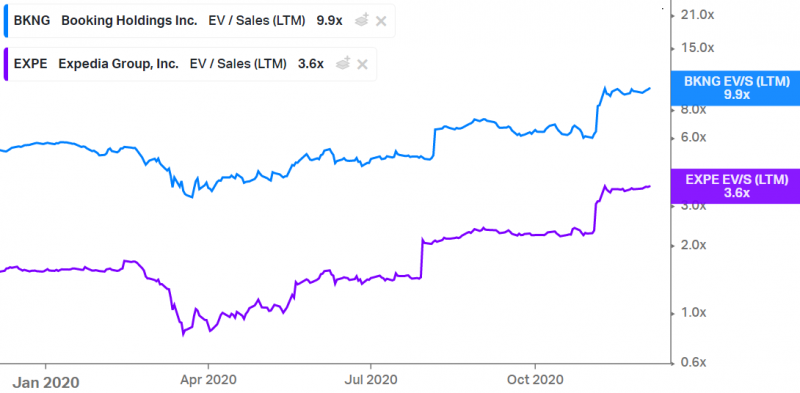

При LTM выручке в $3.725 млрд и стоимости бизнеса EV Airbnb около $29 млрд мультипликатор EV/S LTM = 7.8. У ближайших конкурентов Booking Holdings и Expedia Group EV/S LTM составляют 9.9 и 3.6 соответственно, при этом у Booking бизнес прибылен, однако обе компании растут медленнее чем Airbnb.

Итог

Фридом Финанс снова закрыл возможность подавать перекрестные заявки на IPO в соседние дни (вероятно из-за низкой аллокации), поэтому нужно распределить средства между DoorDash, C3.ai и Airbnb. У меня свободная ликвидность во Фридоме около 12% портфеля, и еще есть можно подать заявку на IPO Airbnb в Тинькофф (от $10 тысяч, нужен статус квал инвестора и тариф Премиум), планирую направить в сумме примерно 7-9% от портфеля на Airbnb, 5-7% на DoorDash и небольшую заявку на минимум $2000 или чуть больше на C3.ai.

Мне нравится бизнес Airbnb, и за счет того, что у компании временный спад в бизнесе из-за ситуации с коронавирусом, его можно купить по оценке не намного большей, чем была в 2017 году. Как показывает динамика последних месяцев, бизнес компании восстанавливается значительно быстрее, чем классические отели, а при возобновлении путешествий думаю он снова вернется к значимому росту. Кроме того, тренд на удаленную работу будет также способствовать росту бизнеса компании, так как люди начнут значительно чаще перемещаться и работать удаленно.

С учетом большого объема размещения аллокация может быть чуть выше, чем в небольших IPO. Возможно подал бы заявку еще немного выше, но хочется оставить часть средств на как минимум еще IPO, которое будет в четверг, на случай если оно будет интересным, так как Airbnb с ним пересекается, а DoorDash и C3.ai нет.

Update 11.12.20

В итоге аллокация в Тинькофф и ВТБ оказалась нулевой, а в Фридом Финанс достаточно высокой – более 20% (и еще выше для клиентов с высоким рейтингом):

Данные, определяющие долю исполнения вашей Заявки на участие в IPO ABNB_IPO.US :

Базовая часть: 0.5 %

Переменная часть: 48.999 %

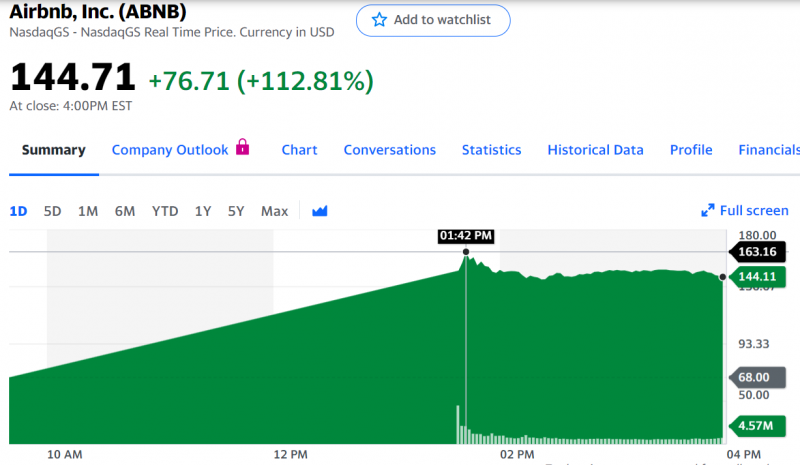

Акции выросли в первый день торгов на 112%, капитализация в моменте достигала 100 млрд долларов, торги закрылись с оценкой 86 млрд.

Закрытие позиции 14.03.2021

Завтра закрою позицию в ABNB после окончания трехмесячного локапа. Позицию не хеджировал, доходность с учетом комиссии получилась 165% – отличный результат. В качестве цены фиксации идеи беру котировку на закрытие торгов в пятницу.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: