Summary

Компания: Accolade

Тикер: ACCD (NASDAQ)

Дата размещения: 02.07.2020

Дата окончания приема заявок: 30.06.2020

Диапазон размещения: $19-21

Оценка компании: $933 млн

Объем размещения: $175 млн

Рейтинг: 3 из 5, участвую на 3-5% портфеля

Анализ компании

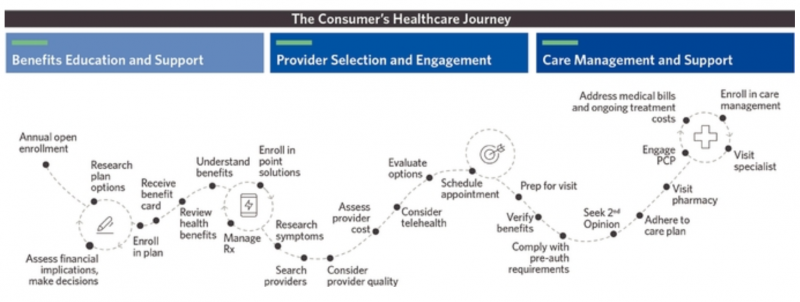

Accolade – платформа в сфере здравоохранения в США, которая позволяет работодателям оптимизировать расходы на здравоохранение для своих сотрудников. В США это сложный и дорогой процесс, который компания значительно упрощает за счет применения различных технологических инструментов и просто прямых договоренностей с врачами и клиниками.

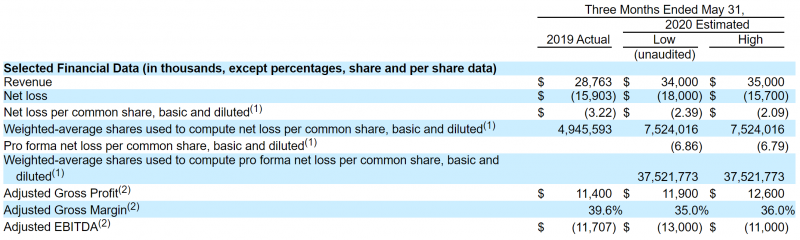

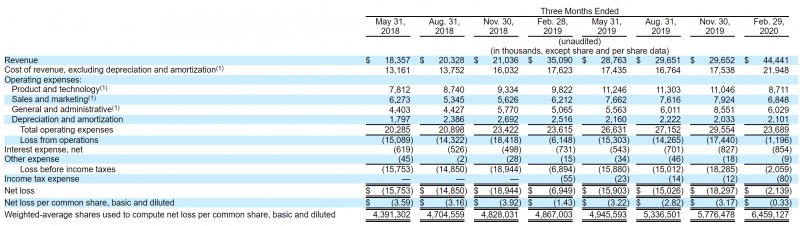

У Accolade смещенный финансовый год, последний квартал закончился в мае 2020 и по нему пока нет официальной отчетности, но есть примерные оценки менеджмента.

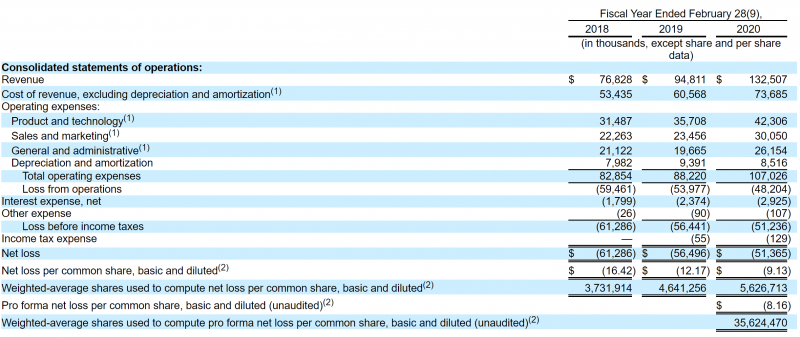

Данные за три предыдущих финансовых года – бизнес неплохо растет (+40% в 2019 году), сильно убыточен, но размер убытков по немного сокращается в абсолютном и относительном выражении.

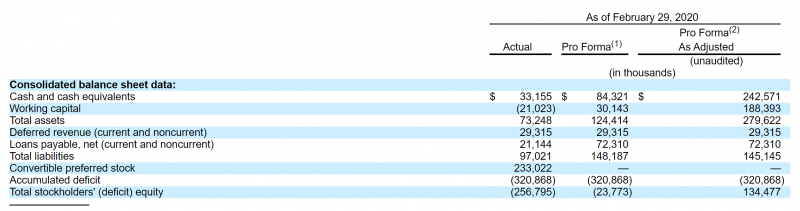

У компании кэш на балансе примерно равен долгу, после IPO будет чистая денежная позиция 150 млн долларов.

Если посмотреть на квартальную динамику, то видно, что темпы роста замедляются – в последнем отчетном квартале упали до 25%, в ближайшем квартале компания прогнозирует снижение роста до 23%. Убытки при этом сокращаются медленно – с такой экономикой и темпами роста компании будет достаточно сложно выйти в плюс в обозримом будущем.

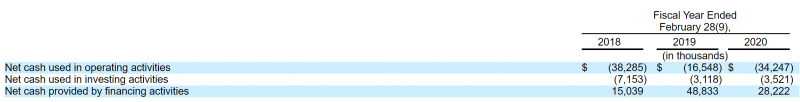

Денежный поток у компании чуть лучше, чем прибыль (точнее убыток), то тоже находится в значимом минусе. Показатели за 2019 год завышены из-за полученной предоплаты от нескольких крупных клиентов.

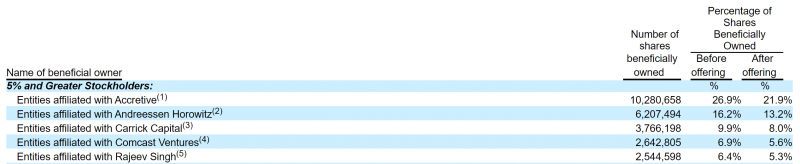

В составе инвесторов один из топовых венчурных фондов Andreessen Horowitz, а также несколько крупных корпораций – Comcast, McKesson, Humana. В последнем раунде компания оценивалась примерно в $620 млн, т.е. IPO проходит с премией для предыдущих инвесторов, что неплохо.

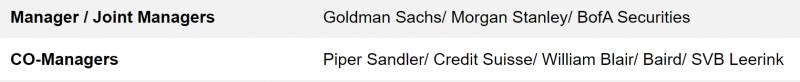

Организуют IPO Goldman Sachs, Morgan Stanley и BofA Securities (бывший Merrill Lynch) – почти все топовые инвест. банки.

Итого

Мне не очень нравится то, что бизнес Accolade сильно убыточен и его темпы роста замедляются, что осложнит будущий выход в прибыль. Но у компании неплохой состав инвесторов, IPO организует сразу три топовых банка, и стоит она не очень дорого – EV/S около 5, EV/Gross Profit около 12.

Подам заявку на 3-5% портфеля, заодно посмотрю, окажет ли негативное влияние на рейтинг во Фридом Финансе пропуск IPO Lemonade после того, как подряд участвовал в серии IPO.

Закрытие позиции 07.10.2020

Закрываю IPO после окончания трехмесячного локапа. Доходность составила 67% в долларах за 3 месяца с учетом комиссий – отличный результат. В качестве цены закрытия фиксирую цену на конец торгового дня 6 октября, продам позицию завтра после открытия торгов.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: