Summary

Дата: 27.06.21

Компания: X5 Group

Тикер: FIVE (ММВБ)

Цена: 2495.5 RUB

Тип идеи: среднесрочная идея

Комментарий: акции доступны через любых российских брокеров и Interactive Brokers

Традиционный дискеймер для акций на российском рынке: X5 Group – достаточно популярная идея и многие инвесторы покупали его акции намного раньше чем я. В идее просто описываю свое мнение о компании без претензий на его уникальность, которую вообще сложно встретить для акций на ММВБ, особенно достаточно ликвидных.

Суть Идеи

X5 Group (FIVE на ММВБ) – крупнейший российский ритейлер, который управляет магазинами под брендами Пятерочка, Перекресток, Карусель и Чижик. Подробную информацию о компании можно посмотреть в презентации для инвесторов, ниже напишу ключевые факты и тезисы, имеющие отношение к инвестиционной идее.

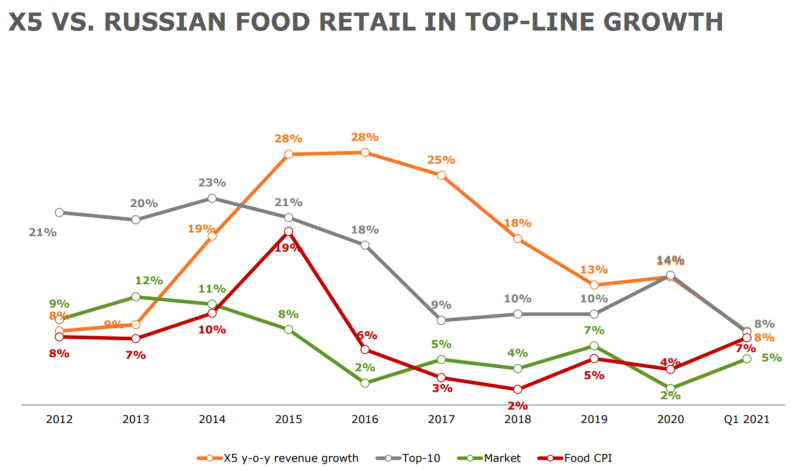

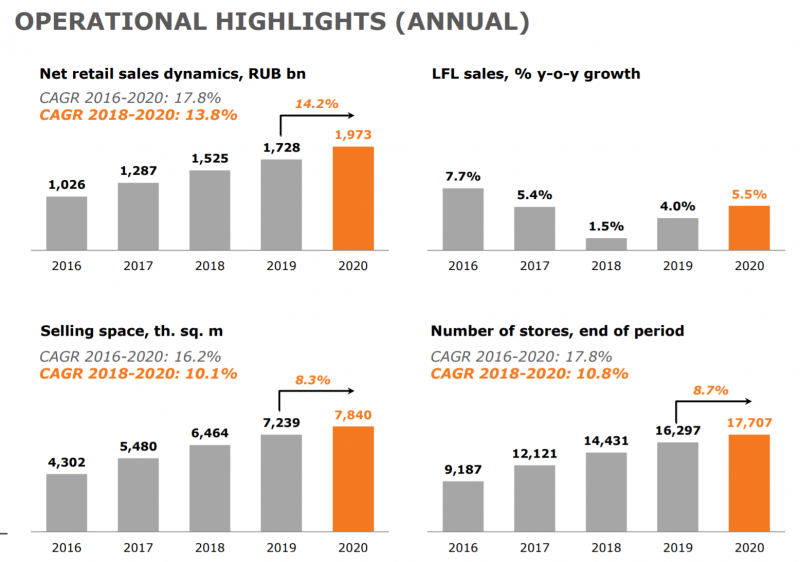

Во-первых, Х5 – растущий бизнес. Хотя темпы роста уже не такие высокие, как несколько лет назад, когда они достигали 20-30% в год, рост бизнеса на 10-15% в год для компании такого масштаба – это тоже отличный результат.

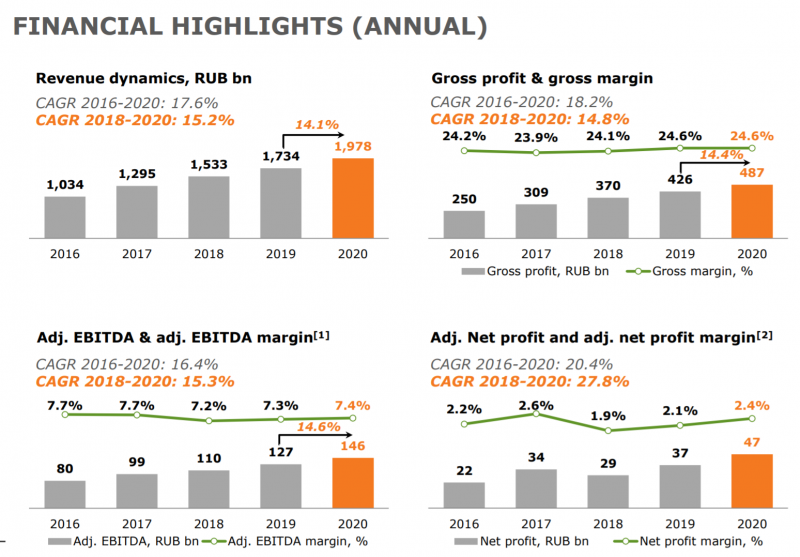

При этом стоит отметить то, что рост достаточно эффективный – компания не просто открывает новые магазины, но и улучшает отдачу от текущих (LFL-продажи стабильно положительные) и сохраняет стабильный уровень маржинальности, поэтому финансовые метрики растут вместе с бизнесом.

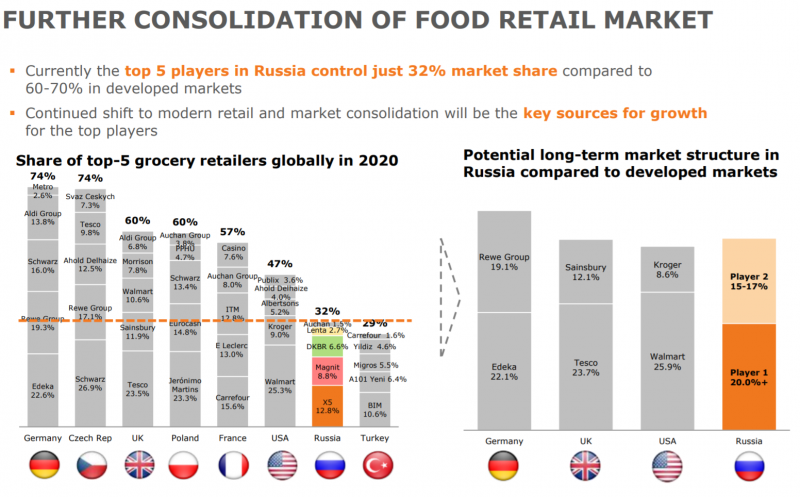

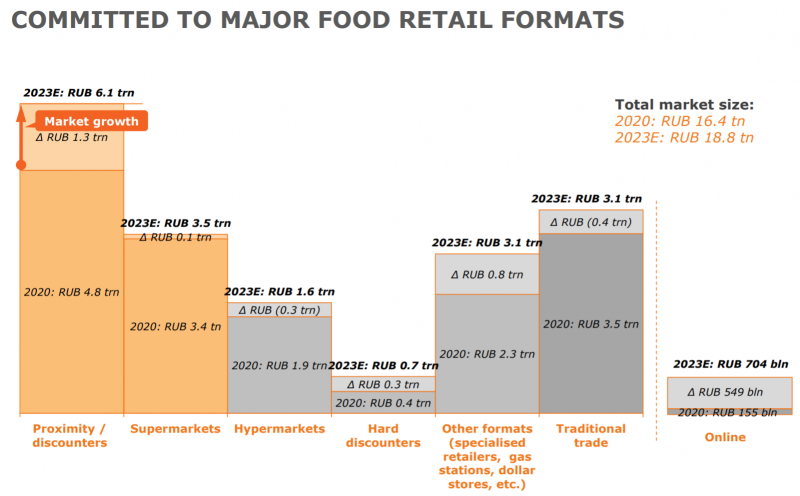

Во-вторых, это редкий пример, когда у компании такого масштаба еще есть значительный потенциал для роста в ближайшие годы, причем сразу за счет нескольких факторов. Сам рынок продовольственной розницы и FMCG будет расти в базовом сценарии примерно на 5% в год, на уровне инфляции. Но Х5 скорее всего продолжит расти быстрее рынка – компания занимает всего около 13% от общих продаж, хотя крупнейшие ритейлеры в развитых странах имеют намного более высокую долю. Можно ожидать, что консолидация рынка продолжится и со временем доля Х5 может вырасти до 20%+, как за счет локальных M&A (за последние несколько месяцев было довольно много сделок типа покупки Billa Лентой, Дикси Магнитом и т.д.), так и за счет открытия новых точек и органического роста (за счет лучших закупочных цен и более эффективной цепочки поставок крупные игроки будут постепенно отъедать долю у мелких сетей и традиционной торговли, что и происходит в последние годы).

К тому же основной бизнес Х5 приходится на самые быстрорастущие сегменты рынка – магазины у дома (преимущественно дискаунтеры) и онлайн-продажи, о которых ниже напишу чуть подробнее.

Про рынок онлайн-ритейла стоит написать отдельно. Он и до коронавируса рос очень быстрыми темпами, хотя и с маленькой базы, а различные ограничения в прошлом году только ускорили этот тренд, и даже с их окончанием он не замедляется, так как у многих людей сформировалась новая привычка и они поняли, что это удобно. Я, например, за последние полтора года ни разу крупно не закупался в продуктовом оффлайн магазине – в большинстве случаев заказываю доставку продуктов, причем срочную, все привозят от 15 минут до 1-1.5 часов. Как правило, на неделю покупаю все что нужно в Перекрестке, а по мелочи и готовую еду в Лавке, Самокате.

Х5 на рынке онлайн-доставки один из лидеров и сильно опережает другие крупные продуктовые сети. Конечно, стоит сказать, что здесь есть и новые конкуренты – Яндекс.Лавка, Самокат, Сбермаркет, Ozon Express и т.д., но в целом рынок продовольственной разницы намного лучше защищен от конкуренции со стороны e-commerce компаний из-за намного более сложной логистики (большая часть продуктов быстро портится и их нельзя просто хранить на складе). Огромная сеть магазинов Х5 по всей стране, которые одновременно являются микроскладами для экспресс-доставки продуктов – большое преимущество по сравнению с онлайн игроками. К тому же не стоит забывать, что масштаб всего Х5 как бизнеса не сопоставимо больше, чем у любого онлайн игрока, что выражается в лучших закупочных ценах и тоже дает конкурентное преимущество.

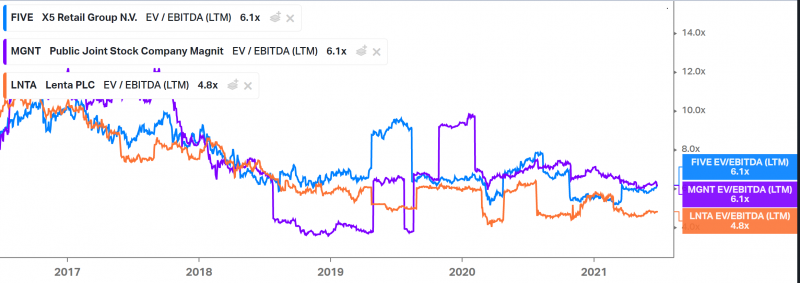

При этом Х5 стоит относительно недорого для растущего бизнеса – 6 EBITDA, на уровне Магнита (хотя бизнес Х5 мне нравится значительно больше) и чуть дороже Ленты (но формат гипермаркетов чувствует себя намного хуже, чем магазинов у дома). К тому же компания платит дивиденды 7-8% годовых, при этом продолжая инвестировать в рост бизнеса, что также вполне неплохая доходность, и компания заявила, что планирует поддерживать текущий уровень выплат в ближайшие 3 года.

Наконец, еще один возможный драйвер, который идет бонусом, но в теории может дать хороший апсайд – возможное выделение онлайн бизнеса в отдельную компанию. X5 уже недавно сообщил, что выделяет свои онлайн подразделения в отдельную структуру и прорабатывает дальнейшие действия. Хотя полноценное выделение в отдельную компанию будет непростым (инфраструктура онлайн бизнесов завязана на оффлайн сеть и дистрибуцию Х5), если Х5 сможет найти подходящий формат и продать его инвесторам, это может очень позитивно отразиться на оценке компании, учитывая сколько сейчас инвесторы готовы платить за быстрорастущие e-commerce компании на примере Ozon.

Итого

Купил акции Х5 в пятницу, хотя в идеале было бы купить их на месяц раньше, текущая цена по-прежнему, на мой взгляд, интересна. Тем более акции 6-9 месяцев назад стоили значительно дороже, хотя бизнес за это время стал больше и лучше. Позиция примерно на 3% портфеля. В целом с учетом роста цен на нефть и возможно укрепления рубля думаю насчет увеличения доли рублевых активов в портфеле и X5, на мой взгляд – сейчас самый интересный нециклический бизнес на нашем рынке.

Update 31.07.2021

Х5 недавно опубликовал отчет по продажам, сделаю короткий апдейт. Фактически с точки зрения идеи желательно должны соблюдаться две вещи:

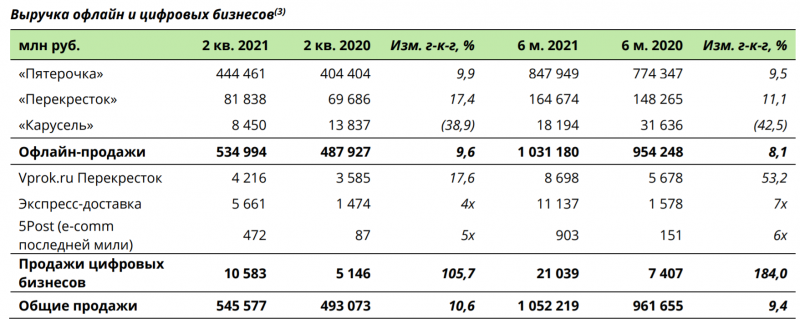

- Основной оффлайн бизнес Х5 должен расти как минимум не хуже основных конкурентов, т.е. не терять долю рынка. Пока это неплохо получается – продажи выросли во втором квартале на 10.5% по сравнению с 9.6% у Магнита и еще более медленным ростом у Ленты и Окей.

- Онлайн бизнес должен расти быстрыми темпами, чтобы увеличивалась его потенциальная стоимость, так как рынок оценивает его совсем по другим мультипликаторам.

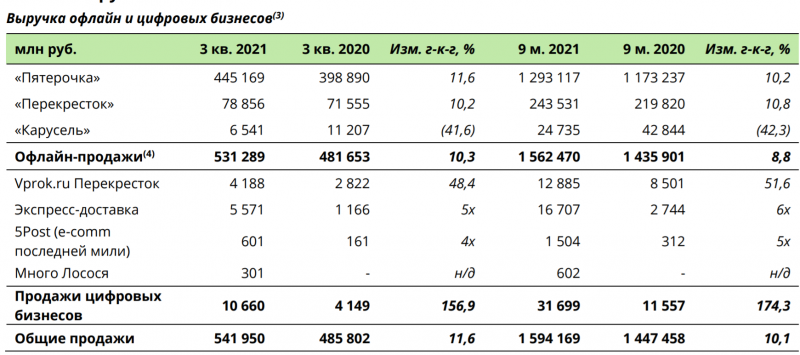

С точки зрения всего бизнеса Перекресток растет более быстрыми темпами, Карусель ожидаемо снижается, так как Х5 деприоритизирует эту часть бизнеса и сокращает площади. Без учета Карусели темпы роста были бы еще немного выше, в районе 11.5%. В онлайн бизнесе основной рост приносит экспресс-доставка, Перекресток Впрок почти перестал расти.

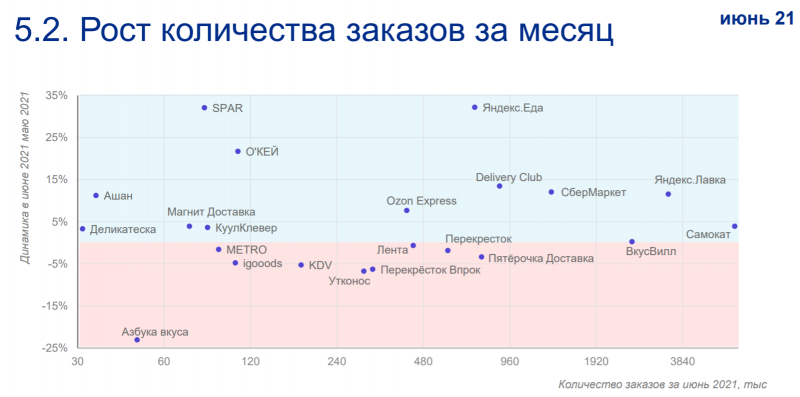

С точки зрения онлайн бизнеса в июне динамика у Х5 была похуже, чем у основных конкурентов.

Оценка доли Х5 от рынка eGrocery в деньгах в июне опустилась до 14% с 16% мае. Экосистемы Сбербанка/Mail.ru и Яндекса пока растут быстрее и на них в сумме приходится уже почти половина рынка.

В целом согласно прогнозам рынок онлайн доставки продуктов будет очень быстро расти в ближайшие годы (и на мой взгляд эти прогнозы вполне реалистичны), поэтому места вполне может хватить нескольким крупным игрокам. Но в любом случае буду регулярно следить за динамикой онлайн бизнеса Х5, так как в нем кроется наибольший апсайд с точки зрения стоимости компании.

Финансовый отчет за второй квартал будет 12 августа, сделаю еще один апдейт. Пока позиция без изменений.

Update 12.08.21

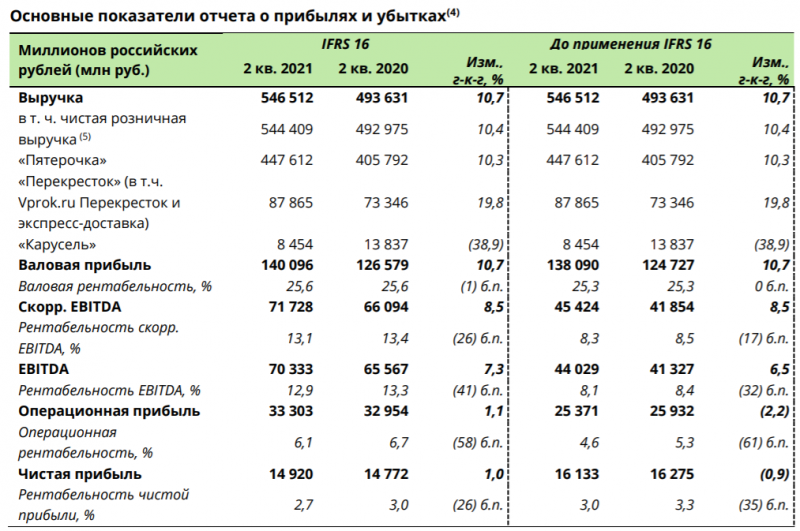

X5 опубликовал финансовые результаты за второй квартал, сделаю короткий апдейт. Про рост выручки на 10%+ уже было известно из операционного отчета, EBITDA также подросла и превысила пиковые значения Q2’20, прибыль почти не изменилась.

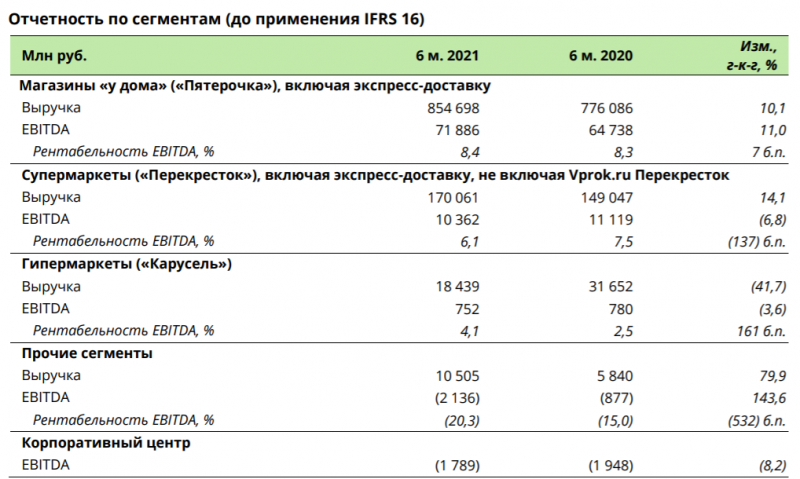

Компания также приводит разбивку выручки и EBITDA по сегментам – рентабельность Пятерочки стабильна и она приносит основные деньги, у Перекрестка немного снизилась (моя гипотеза, что это связано с относительно более высокой долей экспресс доставки). Прочие сегменты вкючают Vprok.ru Перекресток, «Чижик», 5Post, «Около» и «Много лосося», фактически это внутренние стартапы, которые ожидаемо убыточны, но не сильно влияют на общий финансовый результат. Из 10 млрд выручки от Прочих сегментов вероятно около 80% приходится на Впрок, почти 10% на 5Post и около 10% на оставшиеся проекты.

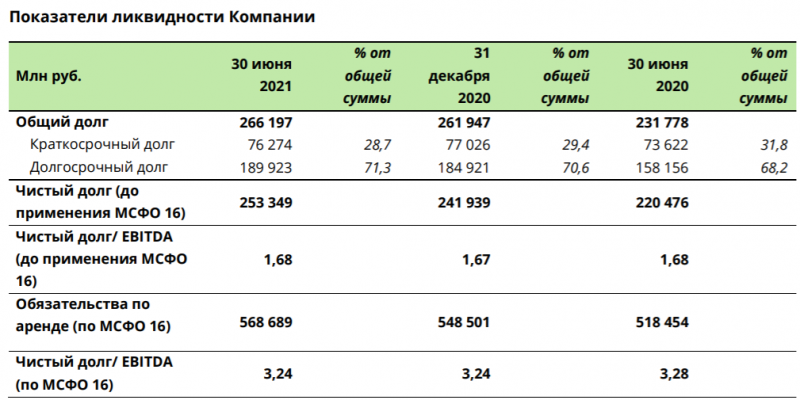

Чистый долг Х5 постепенно увеличивается, но динамика пропорциональна росту бизнеса, поэтому долговая нагрузка неизменна, поэтому такая динамика является вполне нормальной для бизнеса.

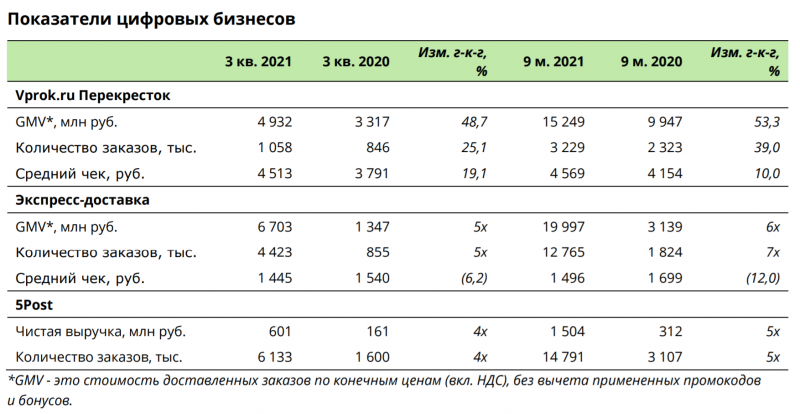

В целом текущие финансовые показатели не так важны (если не будет значимого замедления роста или снижения маржинальности), основная идея заключается в росте цифровых бизнесов и их выделении в отдельную компанию, которая может оцениваться совсем по другим мультипликаторам. Пока с этой точки зрения все неплохо – цифровые бизнесы Х5 растут быстрыми темпами, особенно экспресс-доставка. Это логично, учитывая общую динамику на рынке – экспресс-доставка продуктов быстро развивается, в то время как закупки впрок по сути стагнируют.

Рынок доставки продуктов является, возможно, самым интересным рынков в России на ближайшие несколько лет, по прогнозам Инфолайн он составит 400 млрд рублей в 2021 году и вырастет до 1.1 трлн рублей к 2024 году. И в отличие от остального e-commerce или продуктового оффлайн ритейла, где большую долю рынка занимают небольшие локальные игроки, онлайн рынок продуктов достаточно концентрированный и по прогнозам на топ-10 игроков придется 90% рынка.

Интересно, что в отличие от других ритейлеров (Вкусвилл, Лента, Магнит и т.д.), которые работают с большим количеством агрегаторов, Х5 развивает исключительно собственные витрины и, наоборот, хочет построить собственный маркетплейс на базе Впрок и Около. Локально это очевидно сдерживает темпы роста онлайн бизнеса, но долгосрочно зависимость от маркетплейсов, которые пока сильно субсидируют доставку продуктов, но не будут делать это вечно, может наоборот стать негативом для ритейлеров, которым придется делиться значительной частью маржи, как это происходит с ресторанами. Будет интересно посмотреть, насколько стратегия Х5 окажется выигрышной относительно конкурентов.

Продолжаю держать позицию и следить за новостями о развитии выделении цифровых бизнесов.

Update 15.10.2021

Х5 опубликовал операционный отчет за третий квартал. С точки зрения общих показателей отчет неплохой – темпы роста общей выручки немного ускорились до 11.6% год у году по сравнению с 10.6% в Q2 и 8.1% в Q1. Отчасти это правда можно объяснить высокой базой в марте-апреле прошлого года, когда все массово закупались в магазинах из-за пандемии.

Но наибольший интерес, конечно, представляет сегмент цифровых бизнесов. Здесь дела не очень хорошо – выручка и GMV немного сократились по сравнению с Q2 у Впрок (который, правда, уже год как стагнирует), но что особенно негативно – в экспресс доставке (которая тоже не растет относительно значений в Q1’21). 5Post показывает неплохой рост и Х5 начал отдельно раскрывать показатели темных кухонь Много Лосося, которые также растут, но 90%+ выручки цифровых сервисов приносит доставка продуктов.

В целом лето традиционно низкий сезон и можно было бы списать стагнацию в результатах на это, но инвесторам будет сложно продать такую историю. Просто цифровые бизнесы, которые есть и не растут, никому особо не интересны и никто их не будет оценивать в несколько миллиардов долларов, как рассчитывает компания. Внимание инвесторов привлекают бизнесы, которые быстро и стабильно растут – в этом случае можно нарисовать прогноз с экспоненциальными темпами роста и получить высокие мультипликаторы.

Кроме того, многие конкуренты Х5 растут быстрыми темпами – Самокат с Delivery Club, Яндекс (Лавка и Ритейл направление Еды), Ozon Express. Даже Магнит, который в июне делал всего 15 тысяч заказов в сутки, в сентябре вышел на 50 тысяч заказов в пиковый день (у Х5 в сентябре в пике было 64 тысячи заказов за день). Х5 ссылается на то, что многие конкуренты используют большие бюджеты для продвижения, но это нормально для быстрорастущего бизнеса – возможно, Х5 тоже стоит временно влить побольше денег в рост цифрового сегмента, чтобы инвесторы дороже его оценили, если, конечно, есть планы привлечения внешнего инвестора или IPO в обозримом будущем.

У Х5 будет день инвестора 27 октября, будет интересно послушать планы компании по развитию своих цифровых бизнесов. Пока ситуация выглядит не очень позитивно, но не буду делать поспешных выводов и как-то корректировать позицию до дня инвестора. К тому же текущий бизнес Х5 стоит примерно справедливо и поддерживается неплохой дивдоходностью, поэтому вряд ли в акциях есть значительный даунсайд, но и апсайда значимого не будет, если инвесторы не купят историю роста цифровых бизнесов.

К концу октября-началу ноября должны отчитаться основные игроки и можно будет составить достаточно полную картину о ситуации на рынке онлайн доставки продуктов – планирую сделать большой апдейт по российскому рынку в целом и мировым трендам в этой сфере, сейчас это одна из самых интересных сфер, куда вкладывается огромное количество денег.

Закрытие идеи 28.10.2021

Переоценил позицию в Х5 и решил ее закрыть после вчерашнего дня инвесторов, а также с учетом отчетов конкурентов и общей ситуации на рынке. Две основных причины:

Во-первых, одним из ключевых тезисов были сильные позиции Х5 на рынке онлайн ритейла и возможное выделение бизнеса в отдельную структуру. Однако с момента открытия идеи онлайн бизнес Х5 проигрывает конкурентам, причем технологическим (Лавка и Еда Яндекса, Самокат и Delivery VK/Сбера, Сбермаркет, Ozon Express и т.д.), но и традиционным (Магнит и Лента растут в последние два квартала, в отличие от Х5). Специально дождался отчетов Магнита, VK и Сбера сегодня – у всех динамика сильно лучше, чем у Х5, т.е. компания теряет долю. Судя по риторике менеджмента, IPO или внешние инвестиции, которые могли бы раскрыть стоимость онлайн сегмента, тоже не на повестке (можно трактовать, что пока никто не готов дорого оценить текущий онлайн бизнес). Иными словами, один из ключевых драйверов переоценки, похоже, как минимум откладывается на неопределенный срок.

Во-вторых, в конце июня, когда покупал акции, ставка ЦБ была 5.5%, поэтому потенциальная дивидендная доходность Х5 на уровне 7-8% выглядела вполне неплохо, учитывая то, что бизнес компании продолжает расти быстрее 10% в год. Однако при текущей ставке 7.5% дивидендная поддержка уже не выглядит интересно. Фактически див доходность Х5 уже ниже ОФЗ и при росте ставок разрыв только увеличится. Это может давить на котировки при отсутствии драйверов вроде переоценки онлайн бизнеса.

На дне инвесторов также говорили про планы развития сети жестких дискаунтеров Чижик и их большом потенциале, но масштабирование начнется только в 2023 году, до этого значимого момента эффекта на бизнес не будет.

В итоге закрыл сегодня позицию, получился небольшой убыток около 3% в рублях и символические 0.5% в долларах.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: