Summary

Дата: 07.11.20 (04.04.21)

Компания: Русагро

Тикер: AGRO (ММВБ)

Цена: 762 RUB (937 RUB)

Тип идеи: долгосрочная идея

Комментарий: акции доступны через любого российского брокера, а также в Interactive Brokers

Писал о том, что купил акции Русагро, в апдейте портфеля 7 ноября, эту дату беру за точку отсчета. Ранее не публиковал как отдельную идею, так как формально она не относится к зарубежным рынкам, но потом решил, что такое разделение не имеет большого смысла и все позиции, которые держу в портфеле, буду оформлять в качестве идей.

Описание бизнеса

Бизнес Русагро очень хорошо разобран в двух частях здесь и здесь, поэтому не буду подробно расписывать, сделаю короткое саммэри и перейду к финансовым показателям.

Русагро (AGRO на MCX) – российская сельскохозяйственная и продовольственная компания, ставшая публичной в 2011 году.

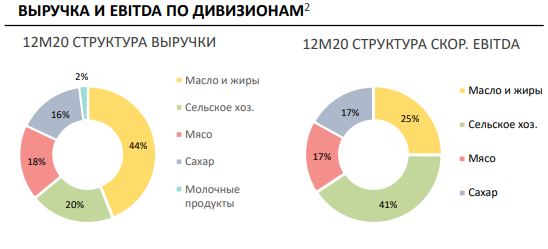

В 2016 году Русагро была сфокусирована на главном прибыльном сегменте компании – сахарном бизнесе, на который приходилось около 50% EBITDA. Остальные сегменты вносили не такой значимый вклад в компанию. С того времени многое изменилось, сейчас бизнес намного лучше диверсифицирован по разным сферам, сейчас их 5. При этом больший вклад в EBITDA приходится на сельскохозяйственный сегмент (41%), остальная часть равномерно распределена между оставшимися сегментами Русагро.

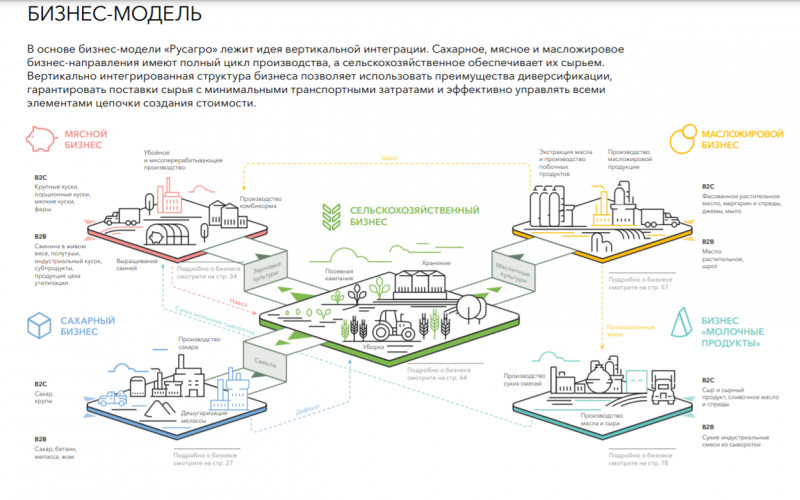

За последние годы Русагро удалось стать вертикально интегрированной компанией. Это означает, что некоторые направления компании (сахарный, мясной и масложировой) имеют полный цикл производства внутри компании, значительную часть сырья для которого поставляет сельскохозяйственное направление. Благодаря такой модели развития Русагро минимизирует издержки, эффективнее управляет капиталом, а также уменьшает риски, связанные с поставками.

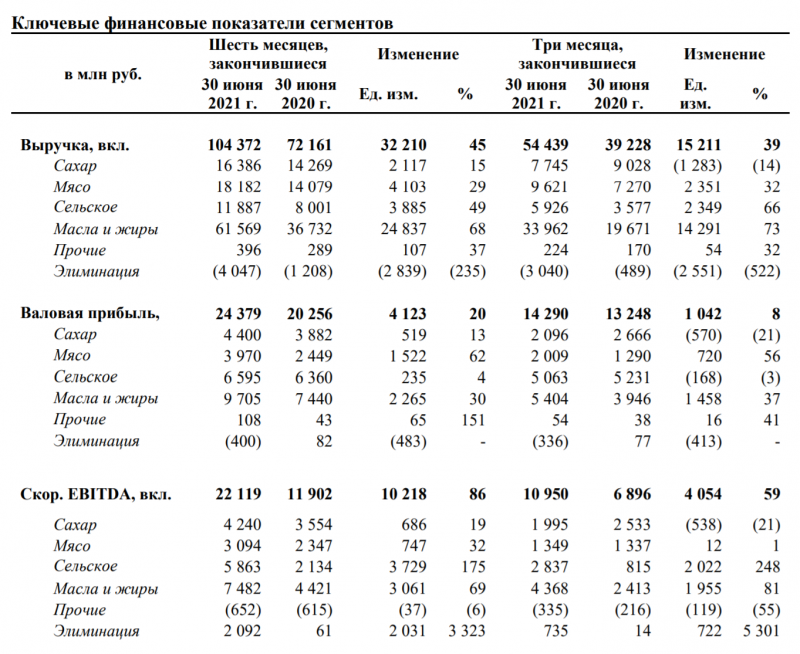

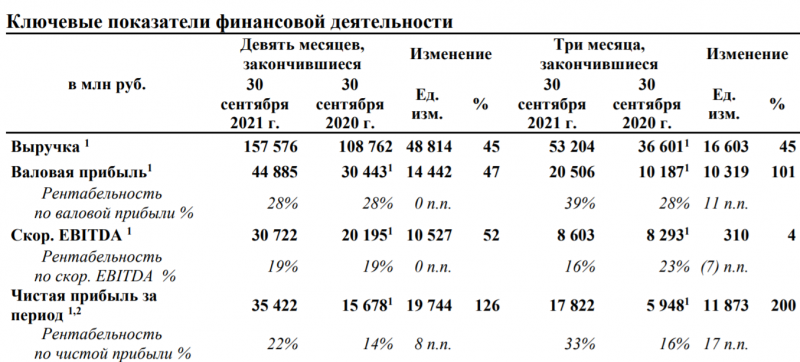

Финансовые показатели

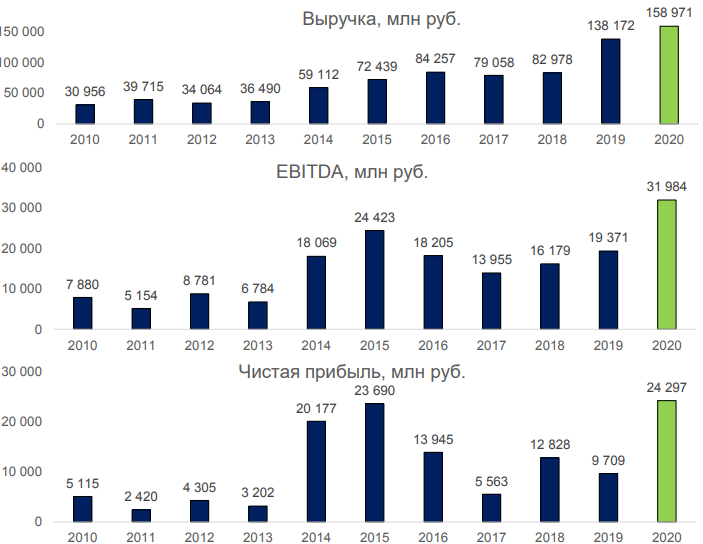

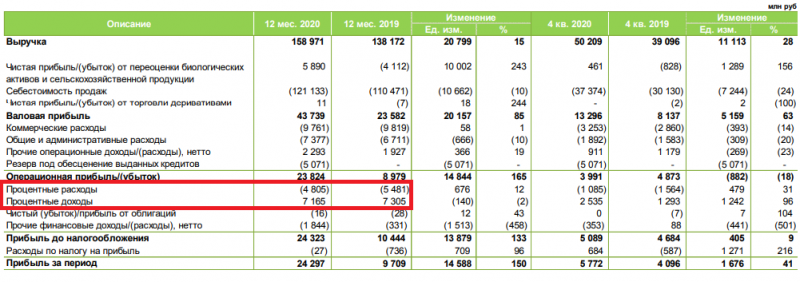

В 2020 году выручка увеличилась на 15%, а EBITDA на 65%, все показатели превысили предыдущие максимумы 2015 года.

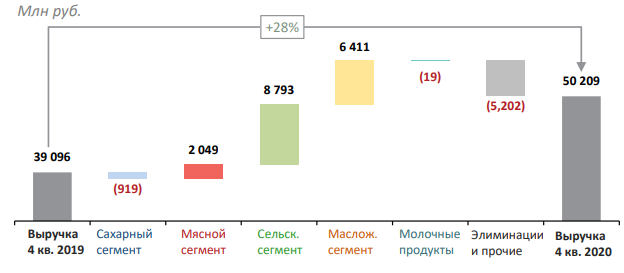

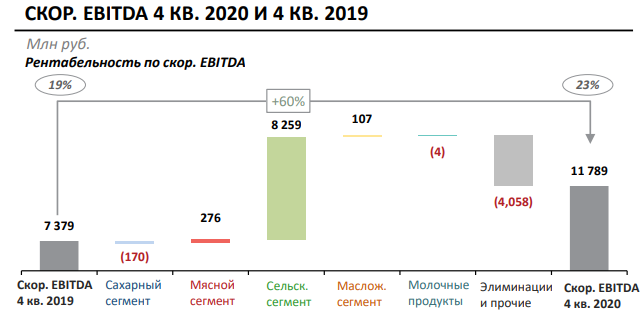

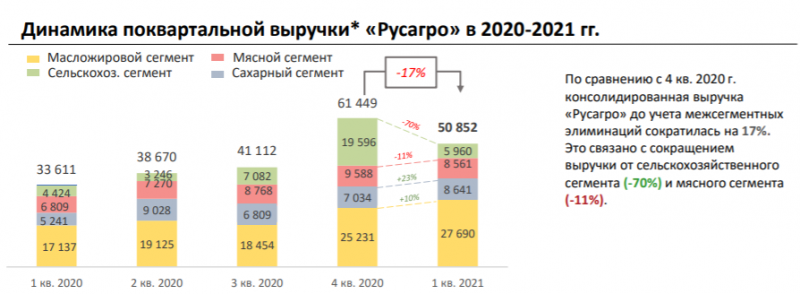

В четвертом квартале 2020 выручка увеличилась на 28%, а EBITDA на 60%. При этом выросли почти все сегменты, кроме сахарного, который пострадал из-за сокращения объемов продаж.

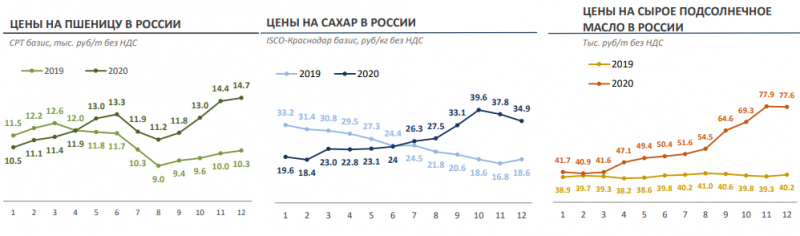

Такая динамика вызвана ростом цен в 2020 году во всех сегментах производимой продукции Русагро, особенно во второй половине года. И в начале этого года цены продолжили расти.

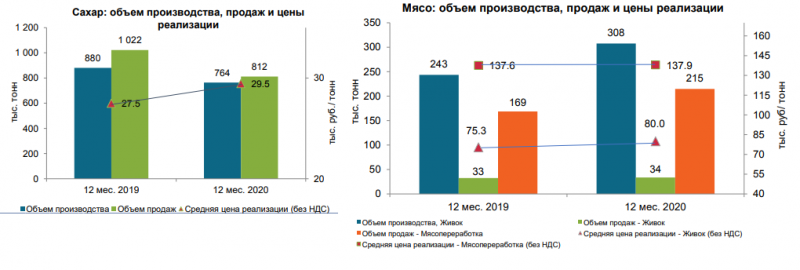

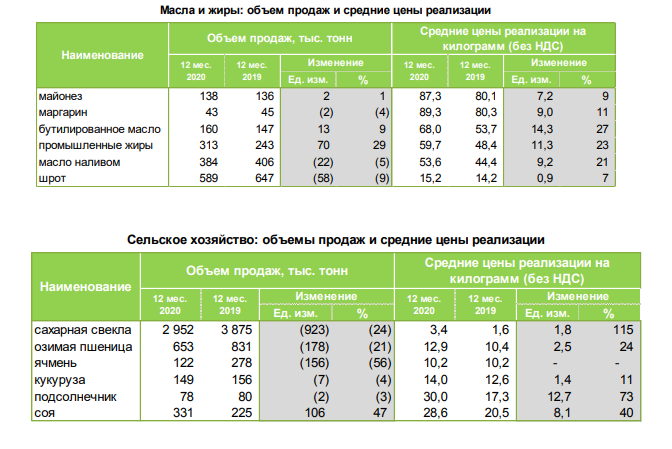

При этом в сахарном и с/х сегменте наблюдался спад продаж, а в мясном сегменте наоборот рост объема производства и продаж – главным образом за счет увеличения производственных мощностей.

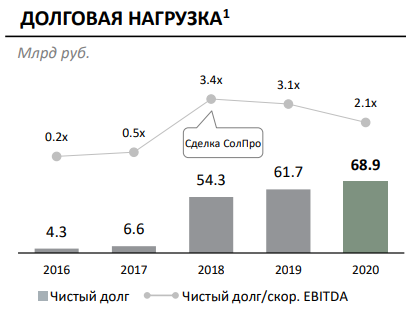

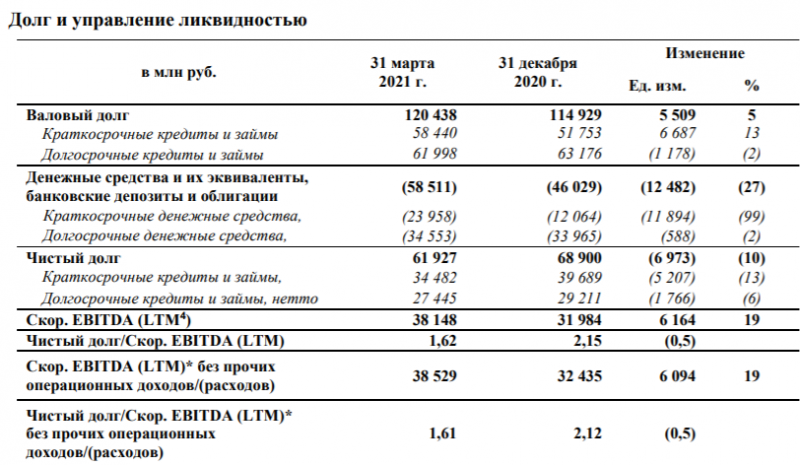

Формально у Русагро относительно высокая долговая нагрузка – Net Debt/EBITDA находится на уровне 2.

Но фактически компания почти не тратит денег на выплату по текущим кредитам. Русагро увеличило долг при покупке проблемных долгов Разгуляя и СолПро, при этом сделки были структурированы таким образом, что займы фактически бесплатные (процентные доходы даже превышают расходы), что очень позитивно для компании.

Русагро анонсировал финальные дивиденды за 2020 – компания направит 50% чистой прибыли на выплату дивидендов, которые составят $1.04 на ГДР или $5.2 на акцию. Такая выплата соответствует 8% доходности. При этом стоит отметить, что это вторая выплата дивидендов за 2020 год, в августе компания платила промежуточные дивиденды, хотя и в меньшем размере – $0.19 на ГДР. При дальнейшем сохранении цен и повышении производственных мощностей, Русагро потенциально может давать двузначную дивидендную доходность.

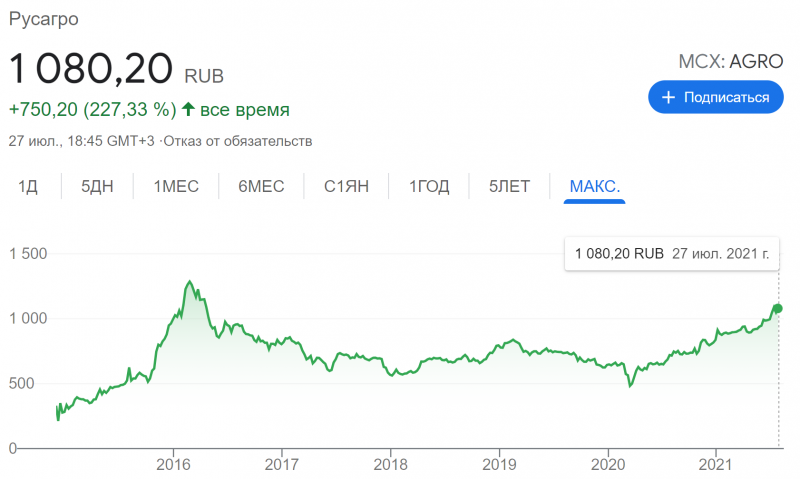

Несмотря на то, что финансовые показатели Русагро находятся на максимумах и бизнес значительно вырос за последние годы, котировки все еще значительно ниже уровней 2016 года, хотя ставки в России тогда были намного выше – достаточно редкая ситуация на текущем рынке.

Наконец, стоит отметить, что генеральный директор компании Максим Басов недавно увеличил свою долю в компании, что также является позитивным сигналом.

Итог

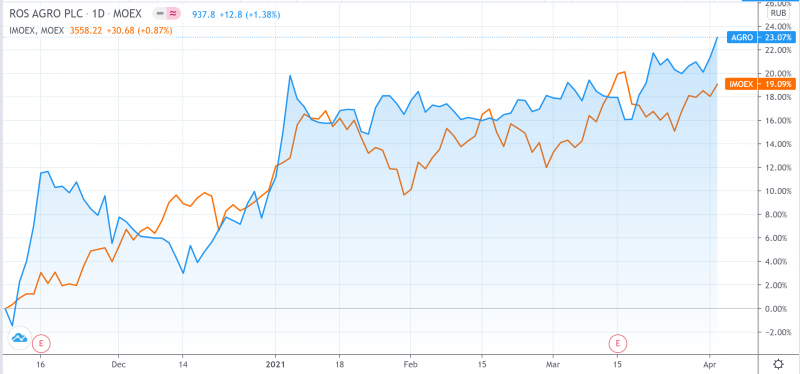

Я держу акции Русагро с осени, написал в первый раз в апдейте портфеля 7 ноября, которые буду считать точкой отсчета. За это время акции выросли на 23% в рублях против 19% роста индекса ММВБ. Но по-прежнему считаю, что у компании сохраняется большой апсайд и сейчас это самая интересная идея на российском рынке.

Update 20.05.2021

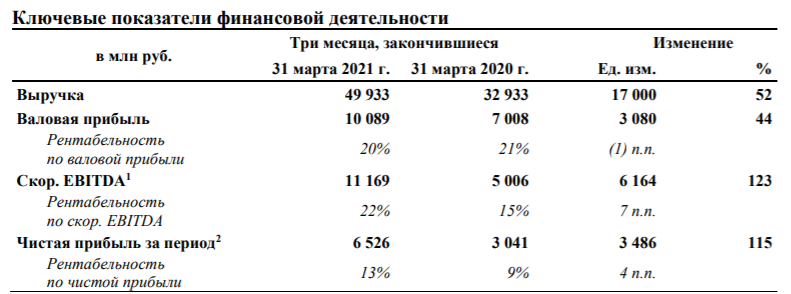

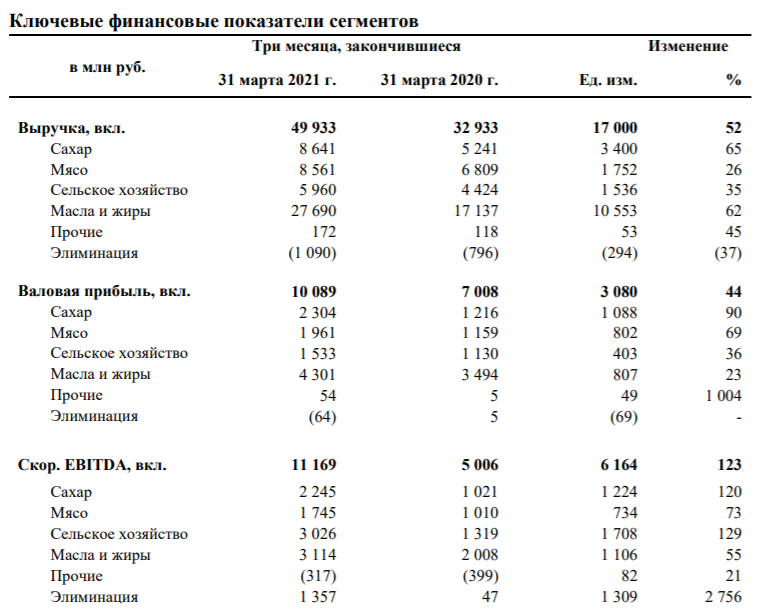

Русагро отчиталась за первый квартал на этой неделе, сделаю короткий апдейт. В целом отличные результаты по всем показателям, выручка выросла на 52%, EBIDTA и прибыль более чем вдвое. Основной драйвер увеличения показателей – рост цен на продукцию компании.

Все сегменты бизнеса показали хороший рост выручки год к году. Динамика к прошлому кварталу не очень релевантна из-за сезонности, особенно в сельскохозяйственном сегменте.

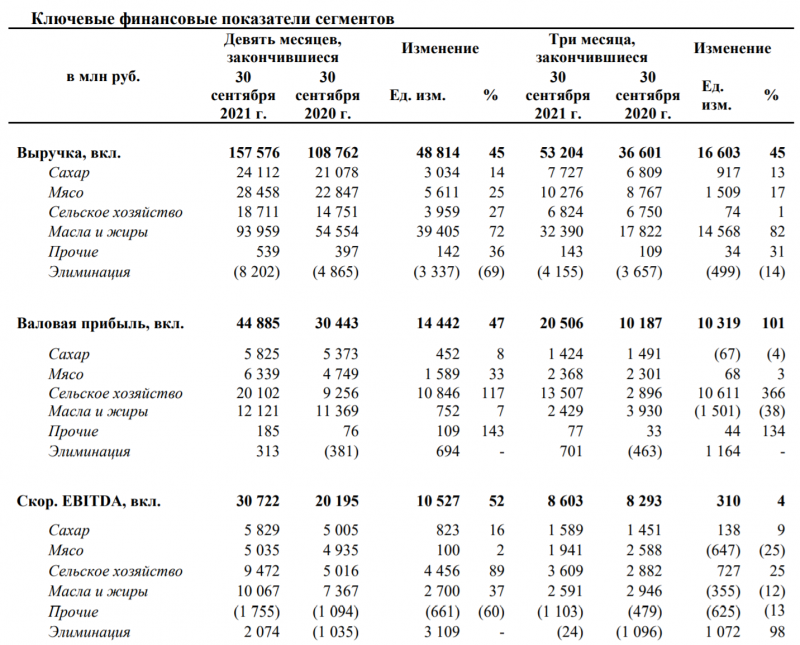

Более половины выручки компании по-прежнему приносит масложировой сегмент. Распределение EBITDA по сегментам более равномерное.

Компания сейчас стоит чуть больше 5 LTM EBITDA, что достаточно дешево по историческим меркам, а форвардные мультипликаторы с учетом текущих цен на продукцию еще ниже.

Также у компании снижается долговая нагрузка на фоне роста показателей, на конец первого квартала был минимальный чистый долг за последние несколько лет (1.6 Net Debt/EBITDA). К тому же, как писал выше, этот долг еще и фактически бесплатный в обслуживании из-за его необычной структуры. Гендиректор Максим Басов говорит о том, что выступает за высокие дивиденды, если не будет подходящих крупных целей для M&A, поэтому с высокой вероятностью можно ожидать двузначную див доходность за 2021 год, если конъюнктура рынка сильно не изменится.

Мне по-прежнему нравится бизнес компании, продолжаю держать акции в консервативной части портфеля.

Update 28.07.2021

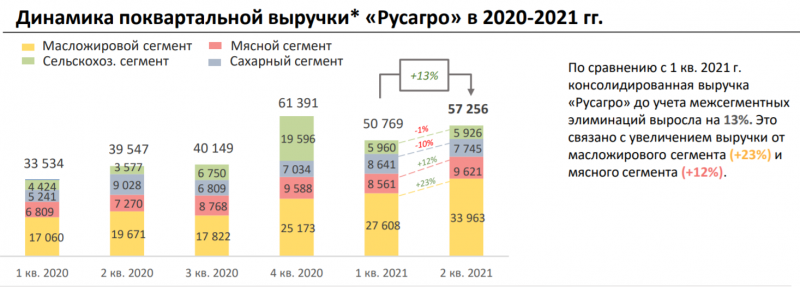

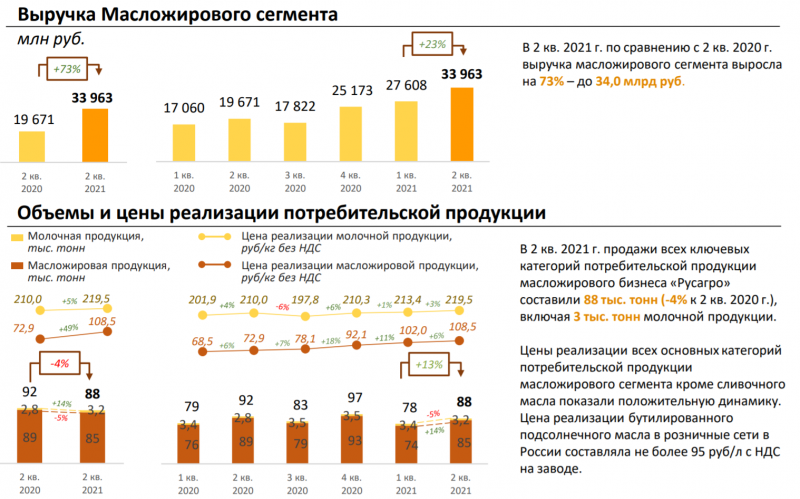

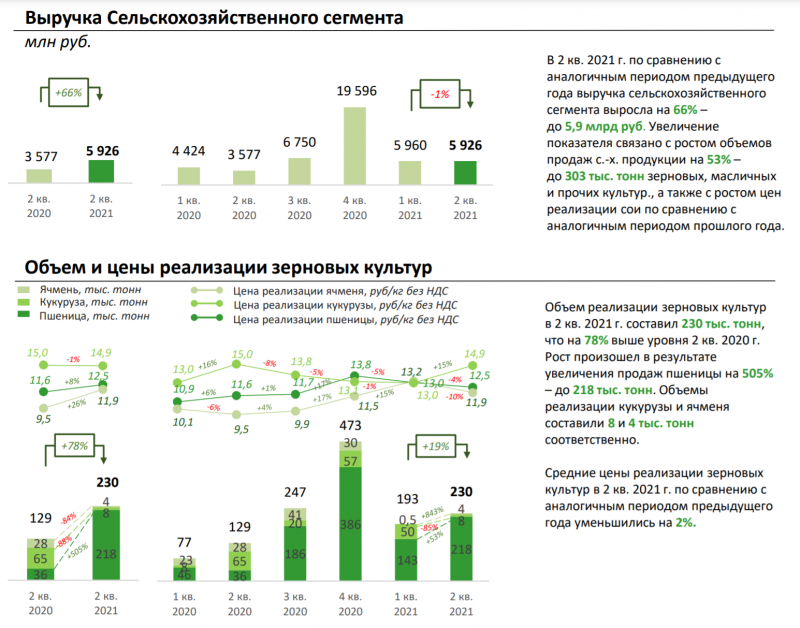

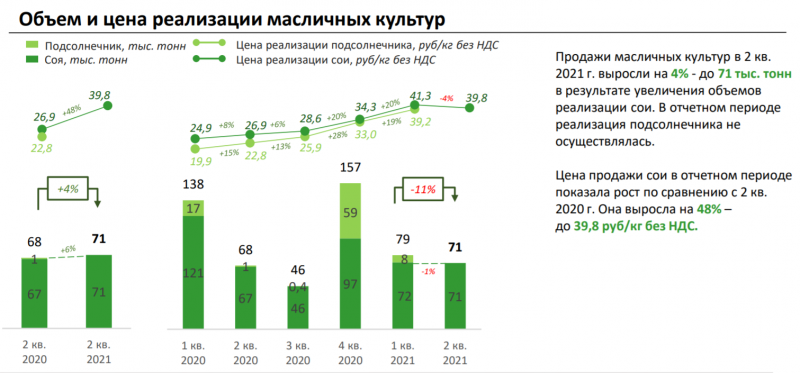

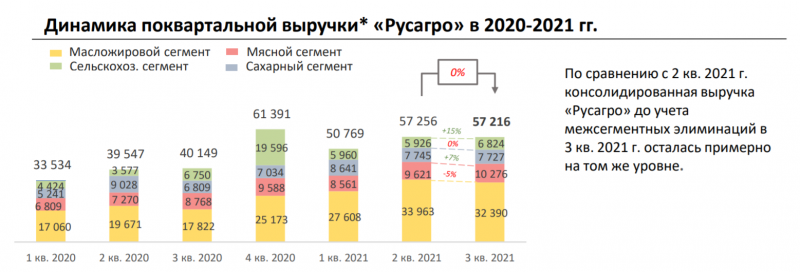

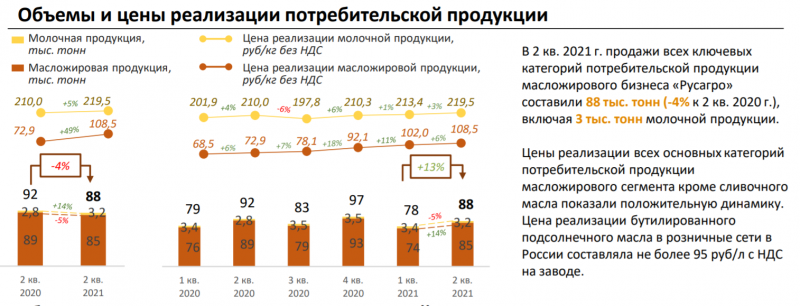

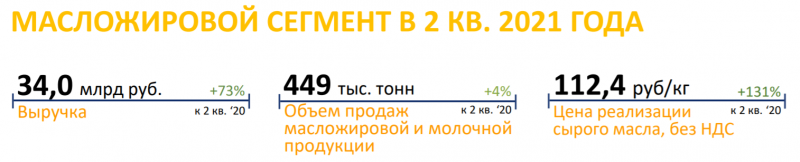

Русагро недавно опубликовал производственный отчет за второй квартал, сделаю короткий апдейт. На фоне роста цен на большую часть продукции компании продажи ожидаемо выросли. Основным драйвером стал масложировой сегмент, на который сейчас приходится более половины выручки.

Весь рост доходов от масложирового сегмента обусловлен ростом цен на продукцию, продажи в количественном выражении даже немного снизились.

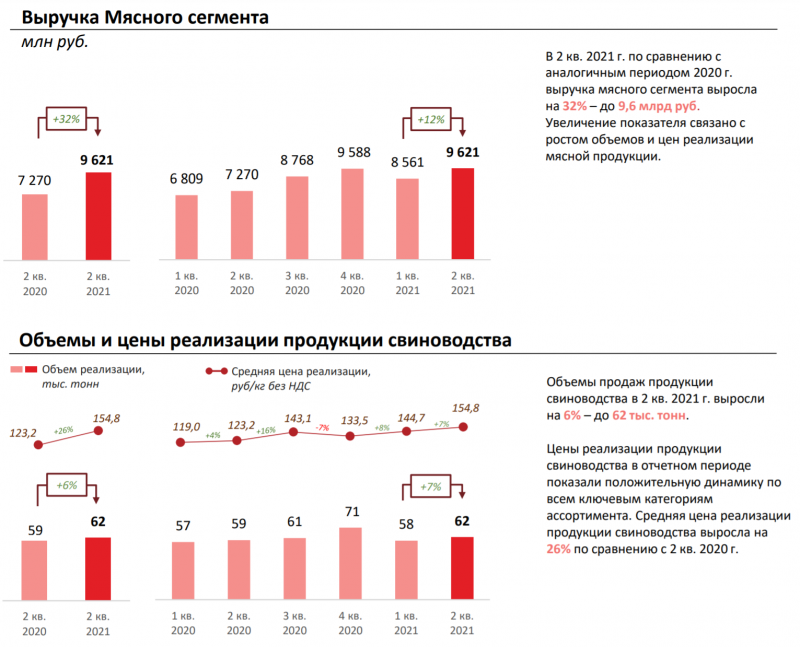

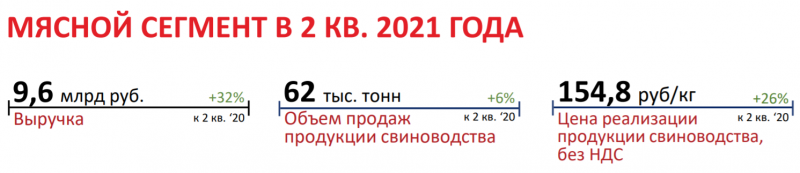

Мясной сегмент также показал отличный рост, в данном случае помог и рост объема реализации, но основным драйвером также был рост цен.

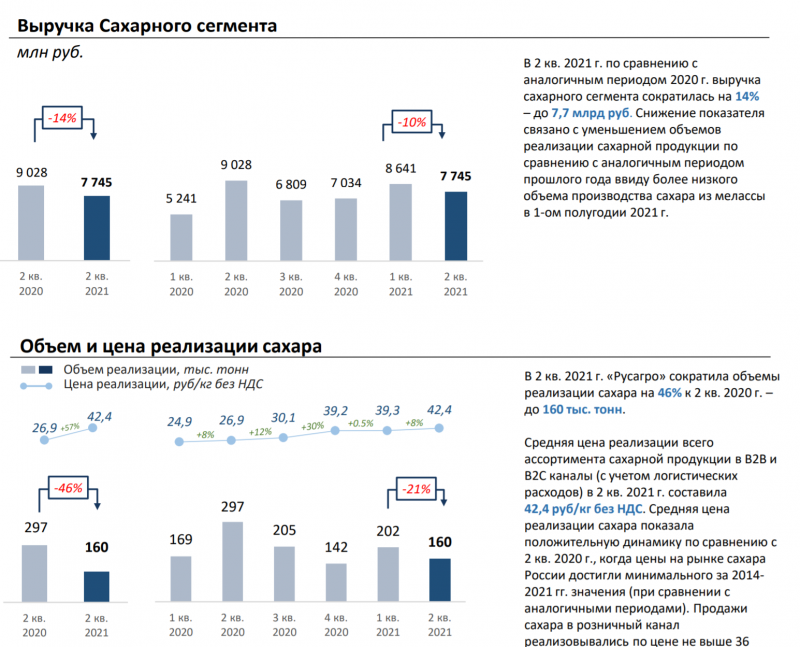

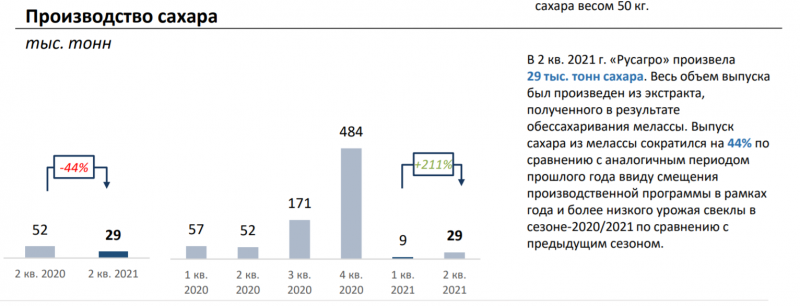

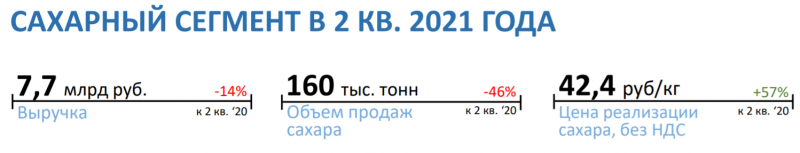

В сахаре также был сильный рост цен на продукцию, но производство и продажи сократились почти вдвое, из-за чего общая выручка снизилась. Правда стоит отметить, что производство сахара имеет ярко выраженную сезонность и его основная часть приходится на четвертый квартал, а затем продукция продается в течение следующего года. В 2020 году производство было значительно ниже, чем в 2019, из-за этого сахарный сегмент, вероятно, и в следующем квартале покажет спад.

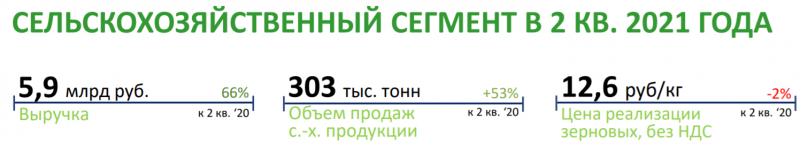

Наконец, в сельскохозяйственном сегменте значительный рост выручки год к году из-за роста цен на большую часть продукции и увеличения продаж пшеницы, к прошлому кварталу значений не изменились. Однако здесь сезонность имеет наиболее выраженный характер, не только в производстве, но и в продажах, и ключевым является четвертый квартал.

В целом отличные производственные результаты, которые намекают на то, что будет хороший отчет 9 августа. Акции компании значительно выросли в последние месяцы, но еще не превысили исторические максимумы, хотя капитализация уже близка к ним с учетом допэмиссии в 2016 году. Тем не менее бизнес Русагро за прошедшие 5 лет стал значительно больше и при хорошей конъюнктуре рынка компания вполне может стоит дороже. При этом стоит учитывать, что на фоне ускорения инфляции рост цен на продукцию может сдерживаться различными способами, эти риски всегда есть для компании, с учетом того, что она производит социально значимые продукты питания. Тем не менее пока продолжаю держать акции и не планирую их продавать в ближайшее время.

Update 17.08.21

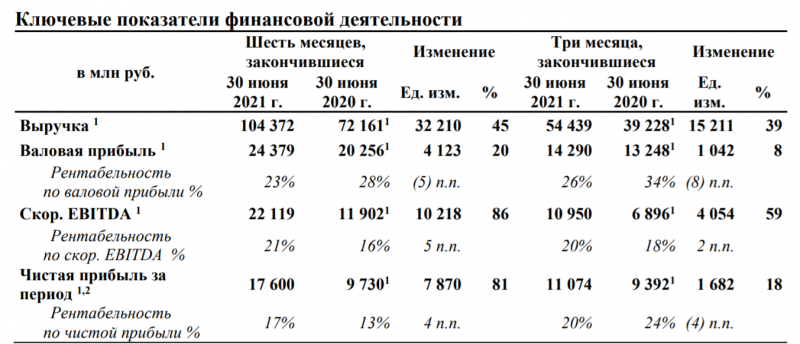

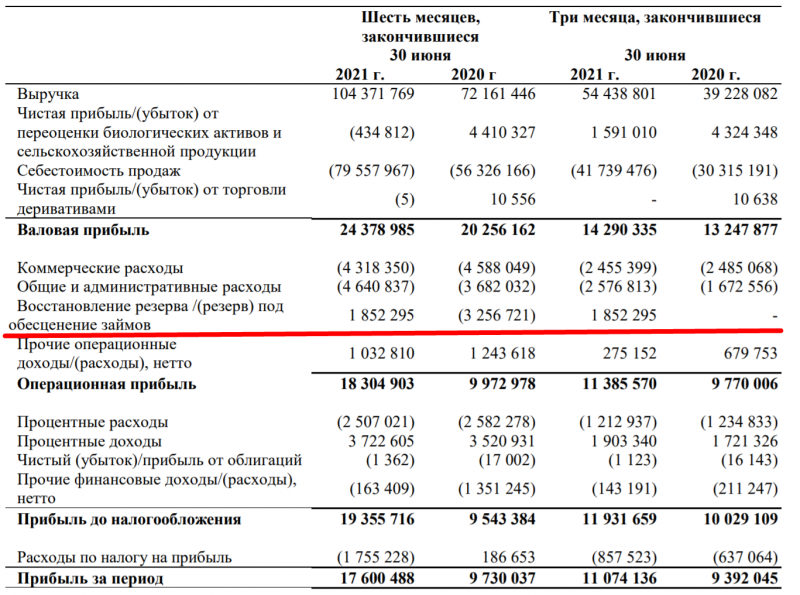

Русагро вчера опубликовал финансовый отчет за второй квартал. У компании отличные результаты, выручка и прибыль обновили исторические максимумы даже с учетом того, что во втором квартале всегда более низкие показатели, чем в третьем, из-за сезонности бизнеса.

Как писал ранее в обзоре операционных результатов, более половины выручки генерирует масложировой сегмент, но он также является наименее маржинальным, поэтому валовая прибыль и EBITDA бизнеса более равномерно распределены по сегментам.

Стоит правда отметить, что прибыль немного завышена бумажной переоценкой, а прошлый год, наоборот, был занижен, но на операционном уровне показатели также заметно улучшились. Операционный денежный поток компании также увеличился.

Также компания выплатит промежуточный дивиденд за 2021 год в размере $0.89 или около 65 рублей на ГДР (на ММВБ торгуются ГДР, а не акции). Это дает дивидендную доходность около 5.5% за пол года или 11% годовых. Отсечка 10 сентября.

Напомню, что изначальная идея как раз заключалась в том, что компания сможет по итогам 2021 года показать двузначную дивдоходность – эти ожидания более чем оправдались, особенно если считать относительно цены покупки, с момента которой акции уже выросли на 50%+ и дали дивиденды сверху.

Несмотря на рост котировок компания по-прежнему стоит дешево. Фактически показатели выросли даже сильнее, чем акции, поэтому мультипликаторы сейчас находятся на минимальных уровнях за последние годы. Правда для циклических компаний такой подход к оценке может быть опасен – они обычно стоят дешевле всего как раз на пике цикла при высоких ценах на продукцию, в 2015 году в моменте Русагро стоила меньше 3 прибылей и EBITDA.

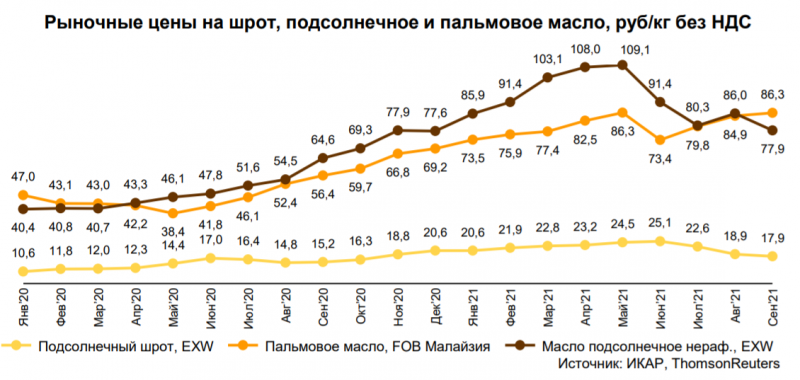

На мой взгляд после значительного роста котировок в последнее время потенциальный апсайд в акциях Русагро снизился, к тому же цены на продукцию компании в последнее время пошли на спад. На графике ниже, например, динамика цен на подсолнечное масло. Но цены все еще значительно выше средних за последние годы, а объем производства увеличился, поэтому и при текущей конъюнктуре у Русагро будут хорошие показатели.

Мне по-прежнему нравится бизнес компании, и второе полугодие также должно быть очень сильным как минимум за счет сезонности в третьем квартале. Возможно, сокращу часть позиции, так как значимая часть апсайда уже отыграна, но полностью продавать пока не планирую – планирую войти в отсечку частью позиции и подождать следующего отчета.

Update 26.10.2021

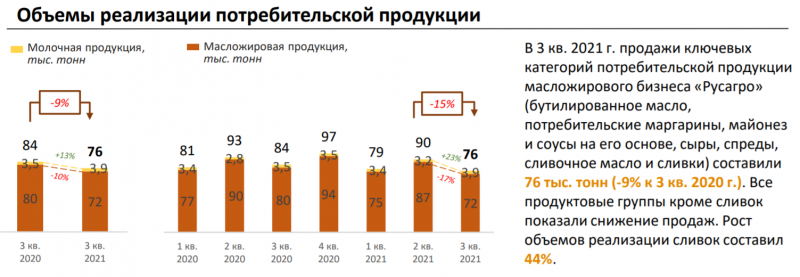

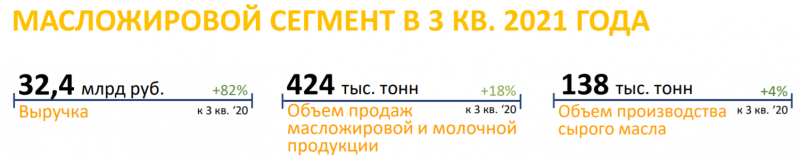

У Русагро вчера вышел операционный отчет за третий квартал – короткий апдейт. Показатели на уровне Q2’21 и значительно выросли к прошлому году, но основной рост за счет масложирового сегмента.

Интересно, что Русагро перестал раскрывать динамику средних цен на продукцию – раньше отчеты были более информативными. Для сравнения так выглядел операционный отчет в прошлом квартале (сверху) и сейчас (снизу). Может ожидаю или уже видят снижение цен?)

В целом все еще можно понять динамику средних цен, если сравнить выручку и объем продаж по кварталам. Например, для основного масложирового сегмента оба показателя немного снизились, средняя цена реализации даже чуть чуть выросла (с 75 до 76 рублей).

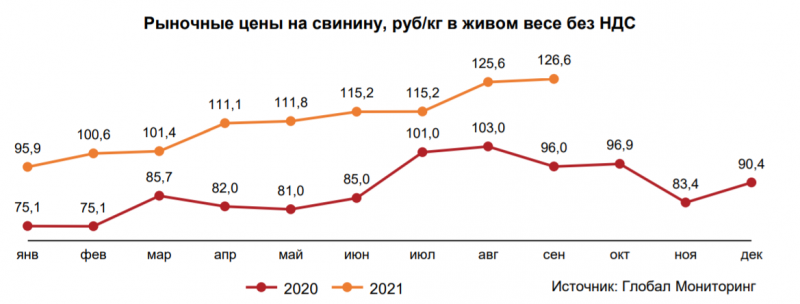

Свинина подорожала почти на 10% относительно прошлого квартала, объем продаж стабилен.

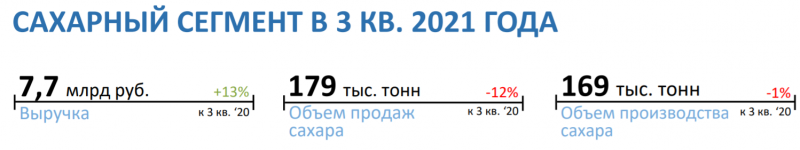

В сахаре наоборот, объем продаж вырос, а цены снизились, общая выручка не изменилась.

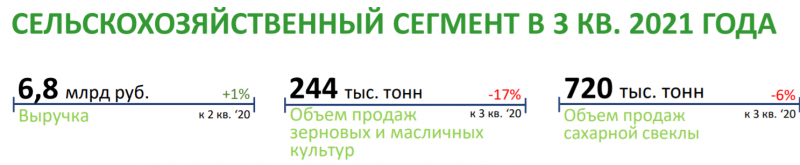

Наконец, в сельскохозяйственном сегменте средняя цена реализации сильно выросла при снижении объемов, но эта часть бизнеса имеет ярко выраженную сезонность и сравнивать квартал к кварталу, вероятно, не очень корректно. По сравнению с прошлым годом объем продаж снизился, а цены пропорционально выросли, общая выручка не изменилась.

В целом отчет хороший, но это было достаточно ожидаемо, поэтому можно сказать, что нейтральный. Финансовые показатели будут опубликованы 15 ноября и должны быть сильными. А в Q4’21, вероятно, будут рекордные показатели с учетом сезонности бизнеса.

Также не делал апдейт по результатам SPO в сентябре – в моменте акции пролили, но потом быстро выкупили (я не докупал, а стоило это сделать). Вместо меня докупил акции однофамилец – Максим Воробьев 🙂 Это брат губернатора Московской области Андрея Воробьева, который, как выяснилось, уже владел 4% пакетом, а теперь увеличил долю до 10%. Вероятно эту сделку стоит рассматривать через призму придания компании большего политического веса и админ ресурса, и в условиях реалий, в которых функционирует российская экономика это, скорее позитивно.

В то же время пост генерального директора может покинуть Максим Басов, у которого истекает контракт в этом году. Финального решения пока не было, но если эту опцию в компании уже публично обсуждают, вероятность этого достаточно высокая. Правда Басов также докупал акции на недавнем SPO и говорит, что надеется остаться в СД, поэтому можно ожидать, что в компании не возникнет проблем при смене CEO.

С учетом того, что вслед за ценами на газ в мире взлетела стоимость удобрений, можно ожидать, что цены на продовольствие останутся на высоком уровне, так как производители будут закладывать в них выросшие издержки. Конечно, в случае Русагро стоит иметь в виду, что цены на продовольствие в России могут сильно регулироваться и вряд ли они еще значимо вырастут, но даже текущие уровни позволяют компании очень комфортно себя чувствовать и потенциально платить двузначные дивиденды. Фактически Русагро можно считать косвенным хеджем от инфляции. К тому же компания может перейти на выплаты дивидендов из FCF и увеличить выплаты по сравнению с текущими 50% от прибыли.

Я ранее думал насчет того, чтобы сократить позицию, но ничего не делал и решил, что пока оставлю на текущем уровне, текущая доля около 4-4.5%.

Update 18.11.2021

Русагро недавно опубликовал финансовый отчет за третий квартал. Почти рекордная выручка (в Q2 была чуть выше) и рекордная прибыль, правда отчасти из-за переоценки биологических активов. Скорректированная EBITDA на уровне прошлого года и ниже Q2.

В отличие от выручки, где больше половины генерирует масложировой сегмент, EBITDA распределена более равномерно между разными направлениями. Правда стоит отметить, что значимый рост EBITDA показывает только сельскохозяйственный сегмент. В Q4 его доля в доходах компании должна быть еще выше за счет сезонности.

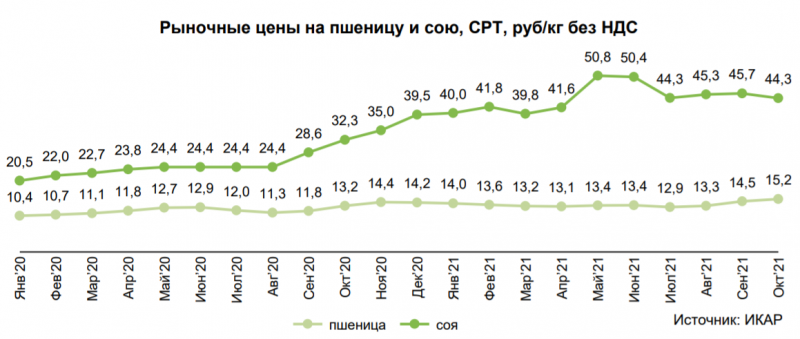

Еще из интересного в презентации показали помесячную динамику цен на продукцию. Пшеница пока растет, соя немного скорректировалась от максимумов в мае-июне.

Цены на масложировую продукцию начали снижаться, это также заметно по снижению EBITDA сегмента относительно Q2.

Цена на свинину в Q3 была рекордная, в октябре немного снизилась.

Цены на сахар в сентябре также были близки к максимумам и еще немного выросли в октябре.

Наконец, еще один момент – Максим Басов официально уходит с поста генерального директора, но остается в СД. С учетом появившихся ранее разговоров об этом новость не была неожиданной, но тем не менее стоит ее учитывать.

В целом ситуация с Русагро выглядит так, что дальнейшего роста показателей (не считая сезонного в Q4) ждать вряд ли стоит, в условиях растущей инфляции компании вряд ли позволят сильно поднимать цены на продукцию (на сахар уже вводили ограничения). Но и значимого снижения на фоне дорогих удобрений и роста цен на продовольствие в мире вряд ли можно ожидать. При текущих ценах компания может генерировать слегка двузначную дивидендную доходность и фактически является довольно консервативной идеей, вероятно без значительного апсайда, но и с достаточно ограниченными рисками. Пока держу акции, хотя есть мысли обменять их на что-то с большим возможным апсайдом.

Закрытие идеи 13.04.2022

Давно держал акции Русагро, мне нравится бизнес компании, а на глобальном продовольственном рынке, на мой взгляд, в ближайшие 1-2 года будет сильный дефицит, который может вылиться даже в голод в бедных развивающихся странах. Тем не менее решил продать акции:

- Компания реализует большую часть продукции на внутреннем рынке. Думаю, что ей не дадут заработать высокую прибыль в текущих условиях, так как цены на продукты питания будут регуляторно сдерживать, а издержки (удобрения, импортная техника/детали, импортные семена, лекарства и т.д.) уже сильно выросли и вероятно продолжат расти.

- Экспорт будут ограничивать + он обложен большими пошлинами, что также не позволит воспользоваться хорошей конъюнктурой на мировом рынке.

- Компания зарегистрирована не в России, поэтому дивидендов в ближайшее время не будет (временно, затем восстановят вероятно).

Возможно, в какой-то момент решу вернуться к позиции, но в ближайшие месяцы, вероятно, понаблюдаю со стороны, пока ситуация не станет более прогнозируемой. Продал акции вчера (писал в апдейте по портфелю), беру цену на закрытие торгов 12 апреля, 993 рубля. В результате получилась прибыль с учетом дивидендов 44% в долларах (49% в рублях) за 16 месяцев. Акции Русагро значимо скорректировались от пиков осенью, но все равно показали динамику лучше рынка за последние месяцы и в целом общий результат можно считать вполне неплохим.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: