Анализ сделан подписчиком Дмитрием Новичковым

HeadHunter (тикер HHR на NASDAQ) – крупнейшая платформа онлайн рекрутинга в России и СНГ. Площадка решает одну важную для бизнеса проблему: сводит соискателя и работодателя.

Краткий обзор финансовой отчетности

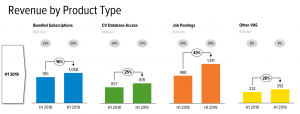

Выручка по сегментам бизнеса:

|

Сегмент |

Доля от выручки |

|

Bundled Subscription |

30% |

|

CV Database Access |

23% |

| Job Posting |

39% |

| Other |

8% |

Бизнес компании не диверсифицирован, но и не привязан к конкретному «товару», что благоприятно влияет на общую выручку компании, защищая её от колебаний интереса пользователей к конкретному продукту.

Важно отметить, что компания стала публиковать отчетность только с 2018 года, но в 2018 году отчетность была выполнена по РСБУ, а с 2019 года по МСФО. К отчётности по МСФО предъявляются несколько другие требования, поэтому сравнивать показатели не совсем корректно.

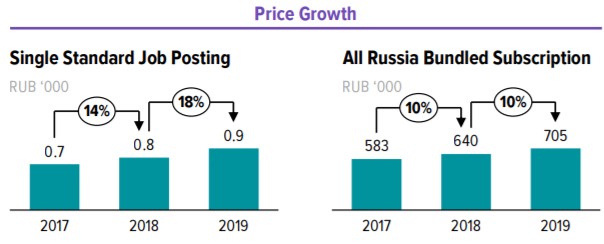

Рост выручки по всем сегментам обусловлен как увеличением кол-ва клиентов компании, так и ростом цены на каждый тип услуги:

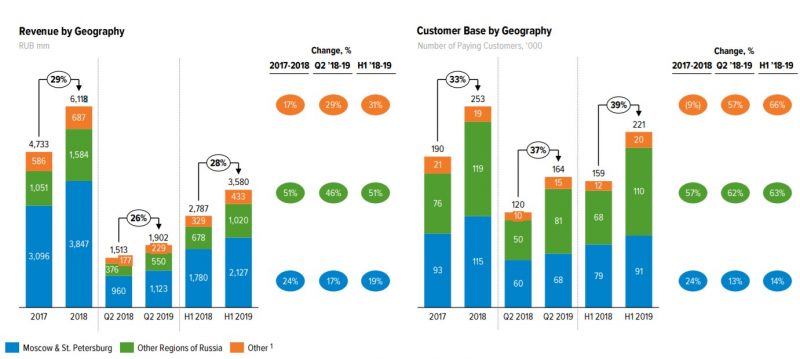

Большую часть выручки компании приносят вакансии в Москве и Санкт-Петербурге. В меньшей степени регионы, а доля иностранного рынка <10%, что говорит об отсутствие географической диверсификации сервиса. По динамике роста клиентов видно, что компания активно продвигает свои услуги в регионах – на данный момент именно этот сегмент приносит больше всего новых клиентов.

Рост кол-ва клиентов в регионах не кажется хаотичным: компания в 2019 году стала совладельцем сервиса по автоматизированному подбору персонала – Skillaz. Спрос на данную технологию на российском рынке оценен фондом развития интернет-инициатив в 16 миллиардов рублей (что больше капитализации компании), а предложение удовлетворяет около 7%. Компания интегрировала решения Skillaz в свой собственный сервис Talantix, разделив их по уровню клиентов: Skillaz используют крупные фирмы, а Talantix адаптирован под малый и средний бизнес.

В дополнение к выше сказанному:

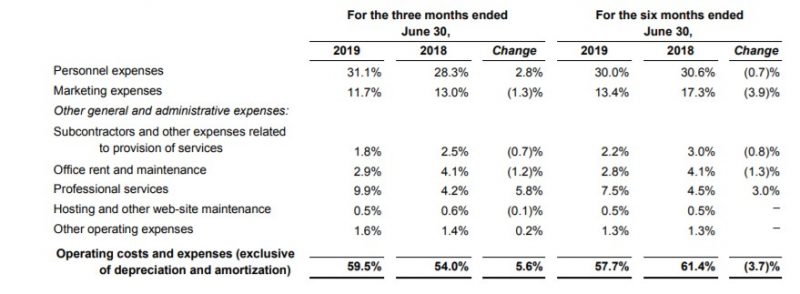

1) Компания сокращает издержки (в основном за счет уменьшая расходов на маркетинг):

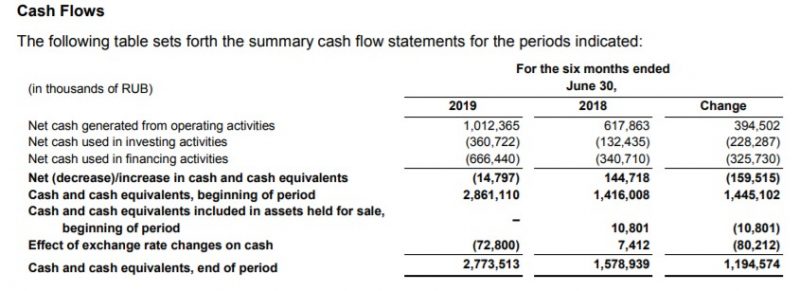

2) Бизнес генерирует больше денег из-за усиления позиции на рынке:

Инвестиции выросли за счет покупки доли в Skillaz. Финансовый отток вырос за счет погашения части долгосрочного долга и выплаты дивидендов.

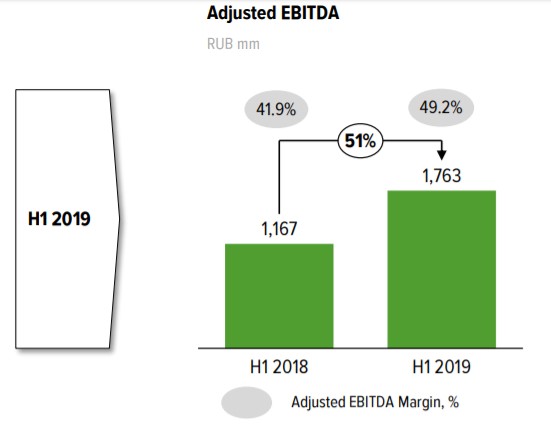

3) Выросла эффективность бизнеса:

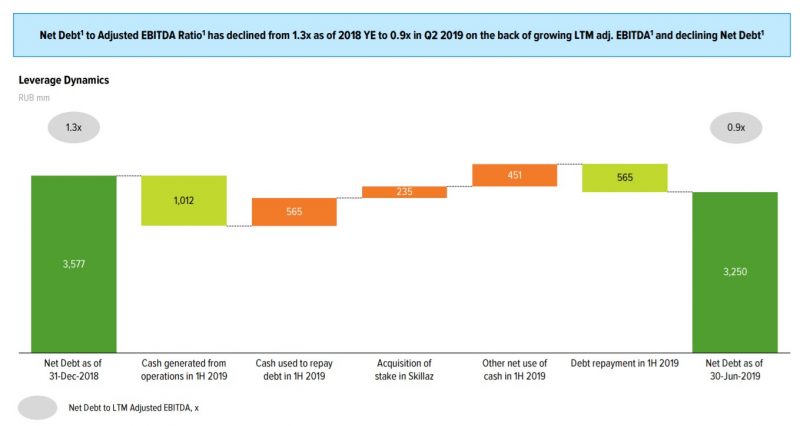

4) Снизилась долговая нагрузка:

В целом отчетность компании выглядит довольно приятно, но для анализа с позиции долгосрочного инвестора не хватает существенных условий:

1) «Длинная» отчетность – публикация показателей компании на протяжение хотя бы 3 лет.

2) Прописанной стратегии компании и ее видения в долгосрочном периоде.

Также важно отметить, что в отношение HH Федеральная антимонопольная служба в 2019 году открыла дело из-за того, что сервис ограничивает использование стороннего программного обеспечения по автоматизированному подбору персонала. Дело в отношение HH еще не закрыто, что подвергает компанию дополнительным регуляторным рискам.

Анализ мультипликаторов

Финансовые мультипликаторы

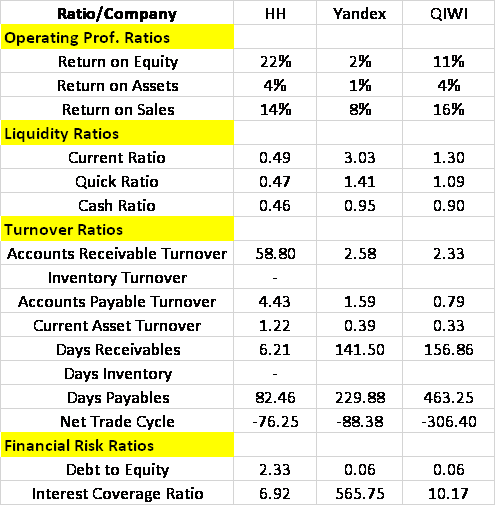

Из-за отсутствия «длинной» отчетности невозможно изучить динамику основных финансовых показателей, поэтому сравним показатели HH с аналогичными фирмами в отрасли. Нам отлично подходят Yandex и QIWI, так как они, как и HH, являются российскими IT компаниями, торгующимися на иностранных биржах, но основной бизнес заточен на российский рынок. Помимо этого, QIWI схожа с HH по объему бизнеса, пока капитализация Yandex в 10 раз выше, поэтому основным аналогом будем считать именно QIWI.

Коэффициенты рентабельности говорят нам, что HH эффективнее управляет своими собственными активами (ROE), чем Yandex и QIWI. Показатели ROA и ROS отличаются между фирмами не сильно, что демонстрирует устойчивое состояние HH в сравнение с давно зарекомендовавшими себя бизнесами.

Довольно негативно выглядят показатели ликвидности HH по сравнению с конкурентами. Напомню, что большая часть текущих активов HH находится в денежных единицах. Несмотря на это, компания явно отстаёт по мгновенной ликвидности от конкурентов и не способна обслуживать текущие обязательства, что является большим минусом как с позиции финансовой независимости, так и с позиции финансовой устойчивости компании.

Рассмотрим коэффициенты оборачиваемости из которых складывается чистый торговый цикл. Для бизнеса лучше, если срок погашения дебиторской задолженности стремится к 0. На основании данного показателя HH лучше аналогов управляет дебиторской задолженностью и срок её погашения примерно равен недели. Интерпретация кредиторской задолженности не совсем очевидна. С одной стороны, для бизнеса лучше, если кредиторская задолженность выплачивается дольше, так как это инструмент финансирования бизнеса, а для кредиторов лучше, если она выплачивается раньше. Поэтому динамика данного показателя зависит не только от действий менеджмента, но и от кредиторов фирмы. Соответственно, чем больше долговая нагрузка на фирму, тем обычно раньше выплачивается кредиторская задолженность, а следовательно, данный источник финансирования становится менее перспективным. С точки зрения кредиторской задолженности HH явно уступает своим аналогам.

Для всех фирм чистый торговый цикл (Net trade cycle) – отрицательный. Это значит, что фирмы получают деньги раньше, чем предоставляют пользователю полный спектр услуг. Важно отметить, что если NTC положительный, то бизнесу необходимо, используя заемные средства, закрывать период от предоставления услуг до получения за него денег. Так как здесь обратная ситуация то, обычно, заемные средства не требуются, что демонстрируют нам аналоги HH – Yandex и QIWI. Особенно это видно на основание финансового левериджа, или, по-простому, показателю D/E: Yandex и QIWI имеют очень низкий показатель, пока показатель у HH не специфично высокий для IT компании. Трудно обосновать такую высокую долговую нагрузку компании, так как отсутствует четко прописанная стратегия и не видно, на что именно будут выделяться заемные средства. Несмотря на высокий уровень долга, компания способна успешно покрывать проценты по нему.

Рыночные мультипликаторы

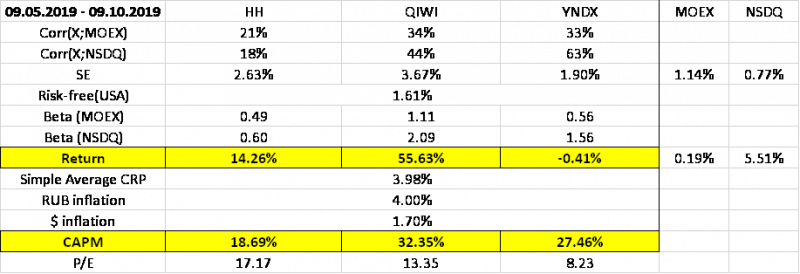

На фоне аналогов компания не выглядит такой уж не привлекательной. Положительным индикатором можно считать, что HH имеют слабую корреляцию с индексами, хотя данный тренд свойственен большинству молодых IT компаний. Волатильность акций HH также не очень высокая по сравнению с ближайшем аналогом – QIWI. Действительно важным фактором является то, что уровень риска компании намного ниже аналогов, однако доходность акций не перекрывает уровень риска. Показатель P/E также говорит о явной переоценке компании по сравнению с аналогами, но если сравнивать с IT компаниями в целом по миру, то данный показатель является не высоким.

Итоги

|

Позитивные факторы |

Негативные факторы |

|

Рост выручки |

Высокая долговая нагрузка |

|

Сокращение издержек |

Регуляторные риски |

|

Рост чистой прибыли |

Валютные риски |

|

Потенциал бизнеса |

Отсутствие видимой стратегии |

|

Эффективное управление капиталом |

Короткая финансовая история |

Несмотря на потенциальный рост, компания испытывает ряд текущих трудностей (ликвидность, долги, расследования ФАС), что затрудняет оценить её положение в будущем. С точки зрения долгосрочного инвестирования не рекомендуется покупать компанию.

Статья отражает мнение автора, которое может не совпадать с мнением команды Long Term Investments.

Для просмотра и написания комментариев необходима регистрация.

Больше контента на сайте доступно для подписчиков.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: