SUMMARY

- FedEx – одна из крупнейших в мире логистических компаний

- Компания на первый взгляд выглядит дешево по мультипликаторам, но по факту ее бизнес почти не приносит отдачу акционерам и стоит дорого

- FedEx проигрывает конкуренцию Amazon и UPS и вместо боле активных инвестиций в развитие бизнеса наращивает долг из-за дивидендов и байбеков

- У меня негативный взгляд на акции компании, даже рассматриваю шорт, но пока вне позиции

АНАЛИЗ КОМПАНИИ

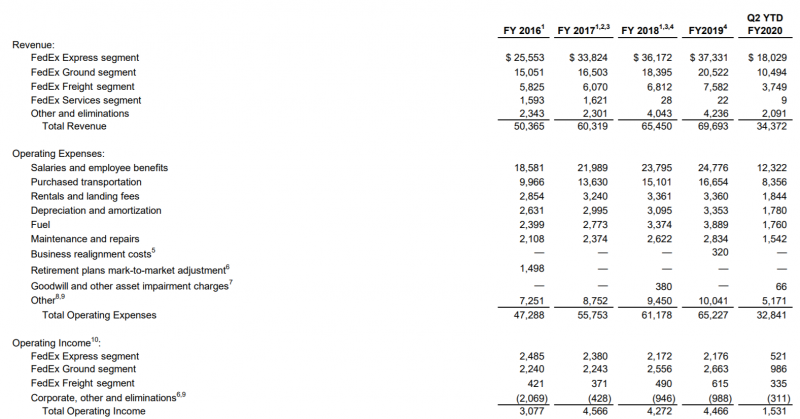

FedEx (тикер FDX на NYSE) – одна из крупнейших логистических компаний в мире. FedEx предоставляет широкий перечень услуг по доставке товаров, бизнес компании состоит из трех основных сегментов:

- FedEx Express – оперативная доставка различных товаров по всему миру

- FedEx Ground – B2C бизнес в США и Канаде, доставка малогабаритных товаров, которые заказывают потребители

- FedEx Freight – B2B бизнес в Северной Америке, доставка товаров между различными бизнесами

FedEx Express и FedEx Ground составляют основу бизнеса компании – на них приходится более 80% выручки и операционной прибыли компании. Однако в последние два квартала показатели обоих крупнейших подразделений заметно ухудшились – они стали приносить заметно меньше операционной прибыли. Кроме того, темпы роста бизнеса FedEx в целом, которые составляли 5-10% в год, упали почти до нуля.

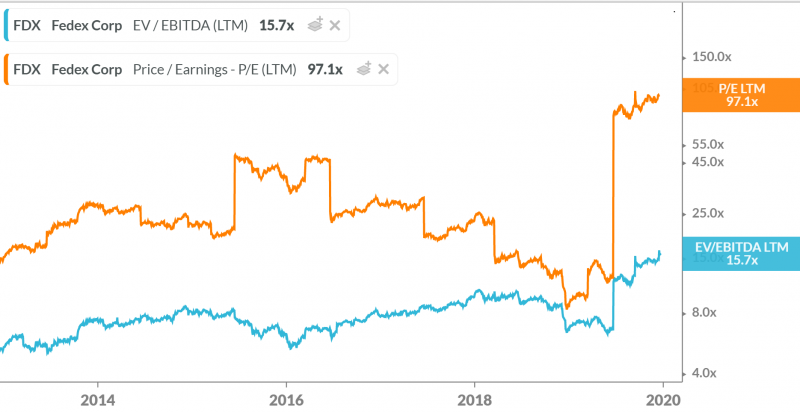

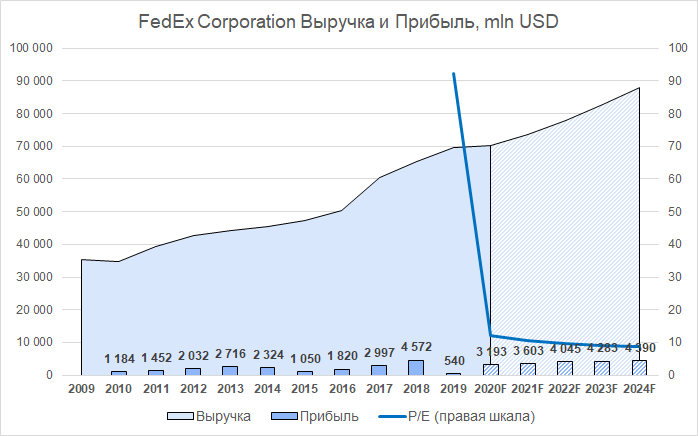

FedEx – пример компании, которая формально стоит дешево по мультипликаторам, но эта картина обманчива. До отчета в июне 2019 года FedEx торговался исходя из P/E = 12 и EV/EBITDA = 6.5, что весьма дешево по меркам американского рынка. Сейчас мультипликаторы компании резко выросли, так как в них учтено разовое бумажное списание почти на 4 млрд долларов, связанное с пенсионными обязательствами компании. По прогнозам аналитиков, P/E FedEx в следующем году вернется в район 10.

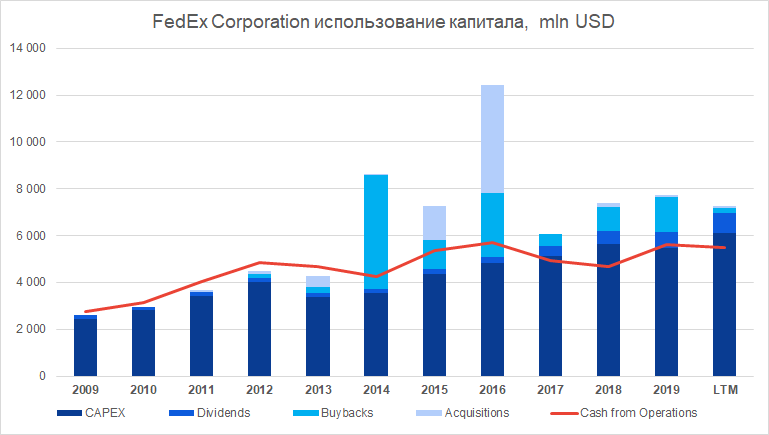

Однако FedEx – очень капиталоемкий бизнес, и смотреть нужно в первую очередь не на прибыль, а на денежные потоки компании – и здесь ситуация очень грустная. Операционный денежный поток FedEx едва покрывает Capex, иными словами, в последние годы компания не генерирует денежный поток для акционеров.

Тем не менее FedEx платит растущие дивиденды и делает значительные байбеки, что можно заметить по динамике количества акций компании в обращении.

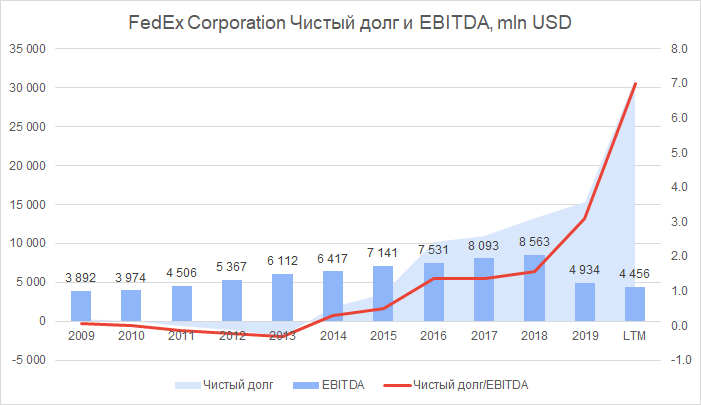

Если бизнес FedEx не генерирует свободный денежный поток, единственный способ возвращать деньги акционерам – брать их в долг. Это FedEx и делает в последние годы, из-за чего долговая нагрузка компании резко выросла.

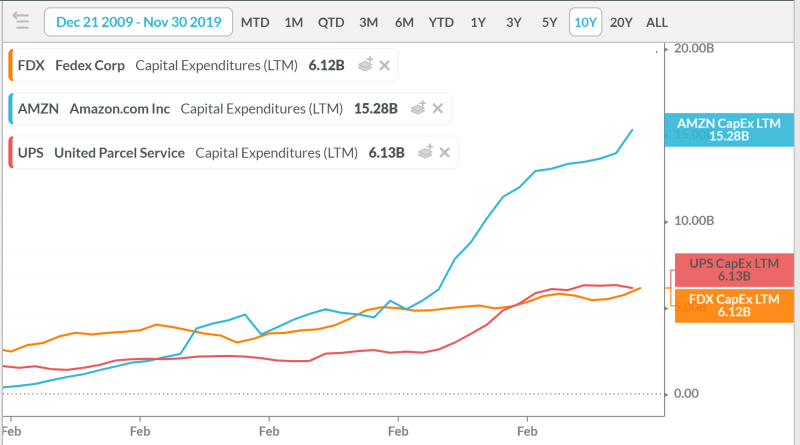

Основная проблема FedEx – конкуренция, в первую очередь со стороны Amazon. В то время как FedEx раздавала деньги своим акционерам в долг, Amazon активно инвестировал в инфраструктуру и захватывал рынок. Это легко можно проследить по динамике капитальных затрат компаний. Кроме того, крупнейший конкурент FedEx в сфере логистики, UPS, также заметно нарастил инвестиции в последние годы.

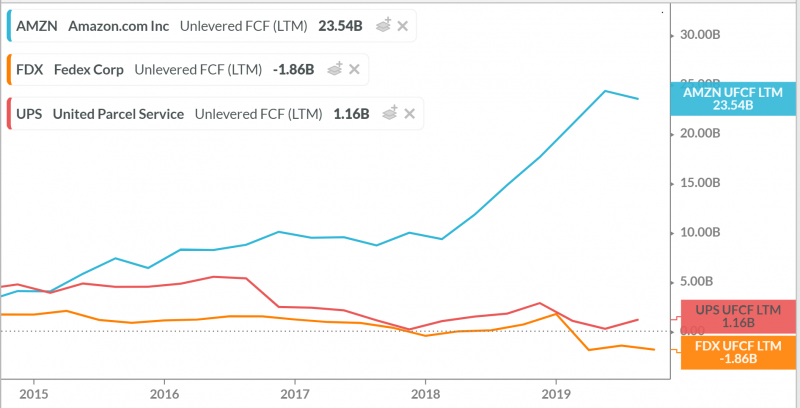

При этом у конкурентов, в отличие от FedEx, положительный денежный поток и они могут позволить себе еще сильнее нарастить инвестиции и нарастить свое конкурентное преимущество. Особенно это касается Amazon, который генерирует просто огромный денежный поток – FCF Amazon за последний год больше, чем FCF FedEx за последние 10, если не 20 лет. И Amazon не платит дивиденды и не делает байбеки, а реинвестирует эти средства и только увеличивает свой отрыв от конкурентов.

В результате FedEx находится в очень сложной ситуации. Компания уступает конкурентам с точки зрения инфраструктуры и не имеет ресурсов, чтобы более активно в нее инвестировать, особенно с учетом растущего долга. Найти выход из этой ситуации очень непросто – если прекратить выплаты дивидендов и байбеки, котировки компании резко упадут, а если их продолжать, будет расти отставание FedEx от конкурентов и долг, что рано или поздно также приведет к падению котировок.

На мой взгляд, перспективы FedEx как отдельного бизнеса в текущем виде достаточно негативны, и если компания не предпримет какие-то нестандартные и радикальные шаги по улучшению ситуации, ее показатели и котировки с большой вероятностью продолжат падать. Потенциальным спасением для компании может стать объединение с более крупным и прибыльным игроком. Наиболее реалистичный вариант – Walmart, который активно развивает E-commerce сегмент и его бизнес будет иметь значительную синергию с FedEx. Кроме того, Walmart – единственный прямой конкурент Amazon, который все еще имеет сопоставимые с ним ресурсы и может эффективно конкурировать.

ИТОГО

FedEx находится в тяжелом положении – компания проигрывает конкурентам и наращивает долг. Хотя за последнее время акции компании сильно упали, я не рассматриваю их покупку. Более того, FedEx – первая компания на американском рынке, после анализа которой я даже задумался о короткой позиции. Пока не шортил акции, так как в принципе делаю это очень редко и аккуратно, но рассматриваю такой вариант.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: