SUMMARY

- Euronav – одна из крупнейших в мире компаний, занимающихся транспортировкой нефти с помощью танкеров.

- Вся индустрия последние несколько лет была в тяжелом положении из-за избыточного предложения танкеров и низких ставок на их аренду, из-за чего компания работала на грани убыточности.

- Начиная с июля ставки аренды танкеров значительно расти, а в начали октября спотовые цены достигли многолетних максимумов сразу из-за нескольких факторов.

- Почти весь флот Euronav сейчас работает по спотовым контрактам и компания каждый день зарабатывает огромную прибыль.

- Текущие цены долгосрочно неустойчивы и упадут, однако показатели за 3-4 квартал, вероятно, значительно превысят прогнозы аналитиков, что может стать драйвером для переоценки акций после отчета 29 октября.

- Я купил в пятницу акции компании на небольшую долю в портфеле, идея краткосрочная, высокорискованная и спекулятивная, поэтому не заношу в общий список идей.

Обзор компании

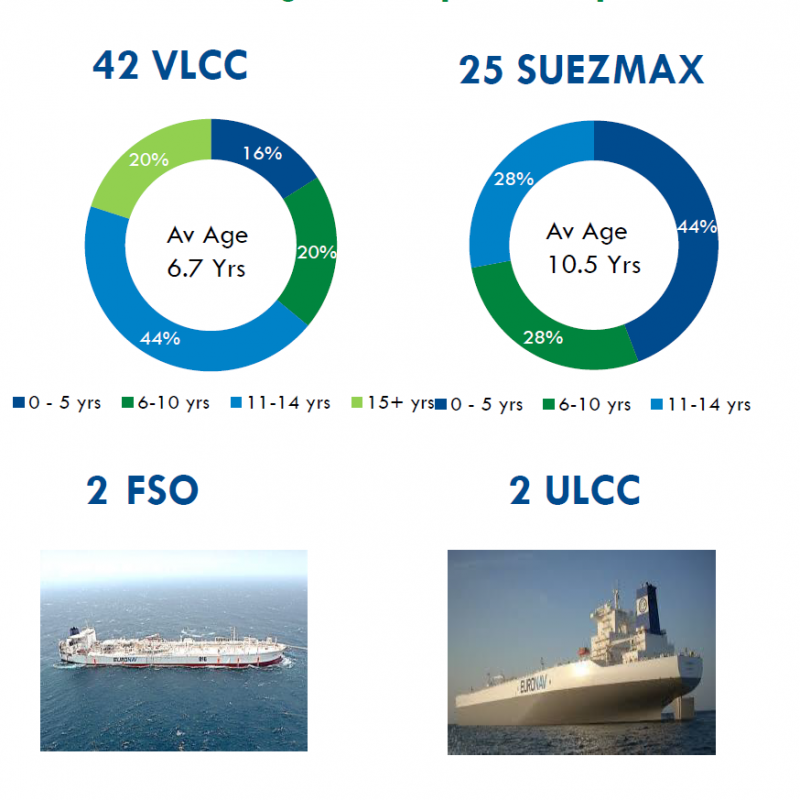

Euronav (тикер EURN на NYSE) – одна из крупнейших в мире компаний, занимающихся транспортировкой нефти с помощью танкеров. Компания бельгийская, но торгуется в США, а работает по всему миру. Она владеет 42 VLCC (большой нефтяной танкер), 25 Suezmax (нефтяной танкер поменьше), 2 ULCC (очень большой танкер) и 2 FSO (танкеры, которые используются как плавучие платформы для хранения нефти, добываемых на шельфовых проектах.

Чтобы было проще ориентироваться в типах судов, можно обращаться к этой картинке.

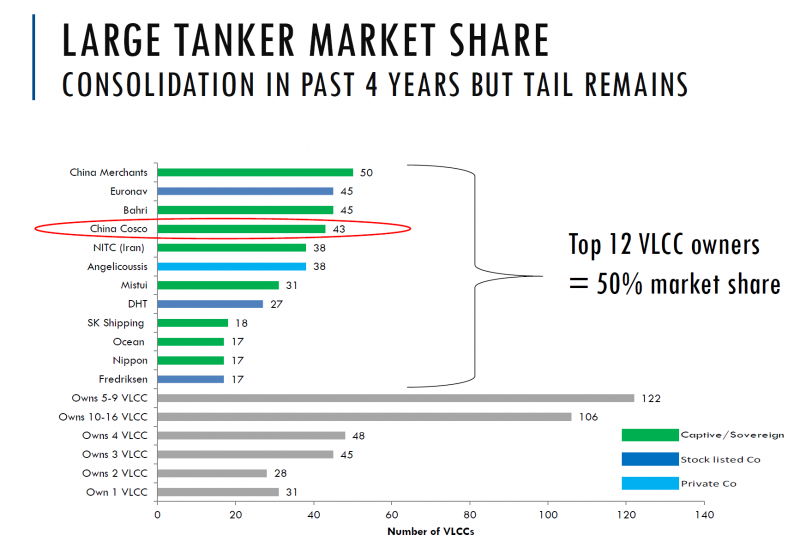

Euronav является крупнейшей частной компанией по количеству больших танкеров для транспортировки нефти. 4 из 5 крупнейших компаний в секторе государственные и принадлежат либо крупным экспортерам нефти (Иран, Бахрейн), либо крупным импортерам (Китай). Рынок достаточно диверсифицирован, топ-12 игроков контролируют около половины больших танкеров, но есть также много маленьких компаний и другие классы судов.

Весь сектор морских перевозок, и, в частности, танкерной транспортировки нефти, имеет очень высокую конкуренцию и цикличность. У игроков на рынке фактически нет значимых конкурентных преимуществ – издержки у всех сопоставимы, танкеры примерно одинаковые и клиентам без разницы, у какой компании их арендовать, поэтому ключевой фактор при принятии решения – цена. Ключевое отличие между компаниями заключается в том, как они варьируют контракты (долгосрочные vs краткосрочные) и распоряжаются имеющимся у них капиталом (какой уровень долга, возраст судов и политика по их покупке/продаже, дивиденды, байбеки и т.д.).

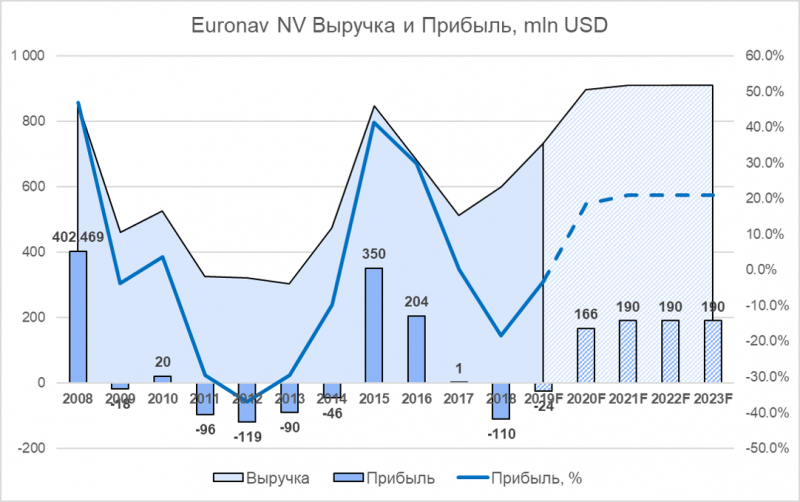

В результате постоянных колебаний цен выручка Euronav и аналогов сильно меняется от квартала к кварталу, в то время как все основные статьи издержек (стоимость обслуживания судов, амортизация, обслуживание долга и общие административные расходы) стабильны. Из-за этого прибыль компании очень волатильна.

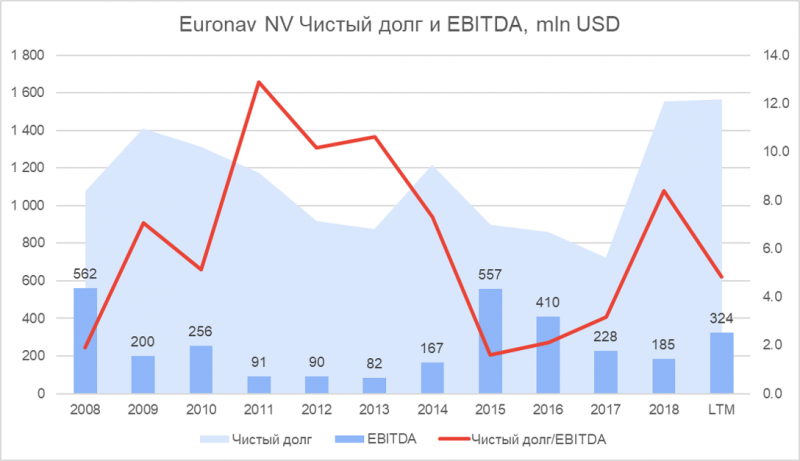

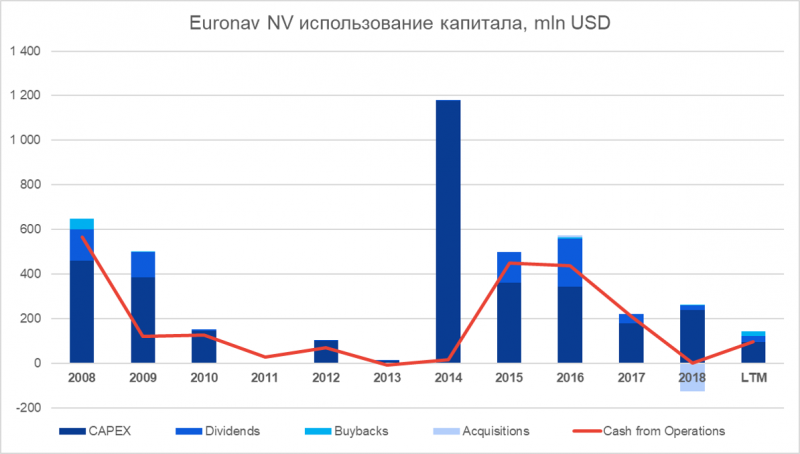

Относительно ряда других компаний в секторе бизнес Euronav можно считать относительно стабильным, хотя по меркам большинства бизнесов показатели могут показаться ужасными – у компании Долг/EBITDA около 5 и последние 3 года она работает в убыток. Но это нормальная динамика для сектора морских перевозок – на пике цикла компании зарабатывают большую прибыль и зачастую перераспределяют ее акционерам в виде дивидендов и байбеков, а в тяжелые времена затягивают пояса и работают в убыток. Также в периоды спада на рынке компании часто делают допэмиссии и иногда сильно размывают акционеров.

Смена тренда на рынке танкерных перевозок

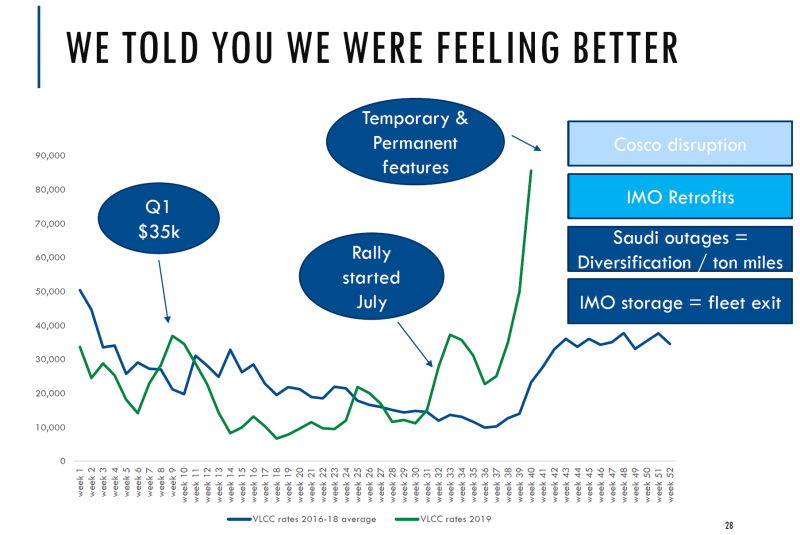

Рынок, на котором работает Euronav, обычно имеет ярко выраженную сезонность – пик спроса приходится на зиму, а летом идет спад, из-за чего зимой ставки аренды танкером и показатели компании значительно выше. В этом году первое полугодие было даже хуже убыточных 2016-2018 годов, однако затем случился резкий рост цен, так как наложилось сразу несколько факторов:

- В 2020 году внедряются новые стандарты качества топлива для судов (IMO 2020), в результате суда нужно будет либо переоборудовать для очистки вредных выбросов, либо использовать для них более чистое и дорогое топливо. Из-за этого часть флота сейчас стоит в верфях для установки специальных устройств, скрабберов, которые позволяют очищать вредные выхлопы (что-то вроде катализаторов в автомобилях). Внедрение новых стандартов уже со следующего года до недавнего времени было под вопросом, из-за чего владельцы судов не спешили устанавливать скрабберы раньше.

- Из-за атаки дронов в Саудовской Аравии в сентябре вырос экспорт нефти из США в Китай, который занимает примерно вдвое больше времени, т.е. для поставок аналогичного объема нефти нужно вдвое больше танкеров.

- В добавок ко всему в этот рынок тоже вмешался Трамп. Он поместил в список OFAC (куда в свое время попал Русал) одного из крупнейших владельцев VLCC танкеров, китайскую Cosco Shipping, под предлогом, что имела деловые связи с Ираном. Это тоже вывело с рынка часть флота.

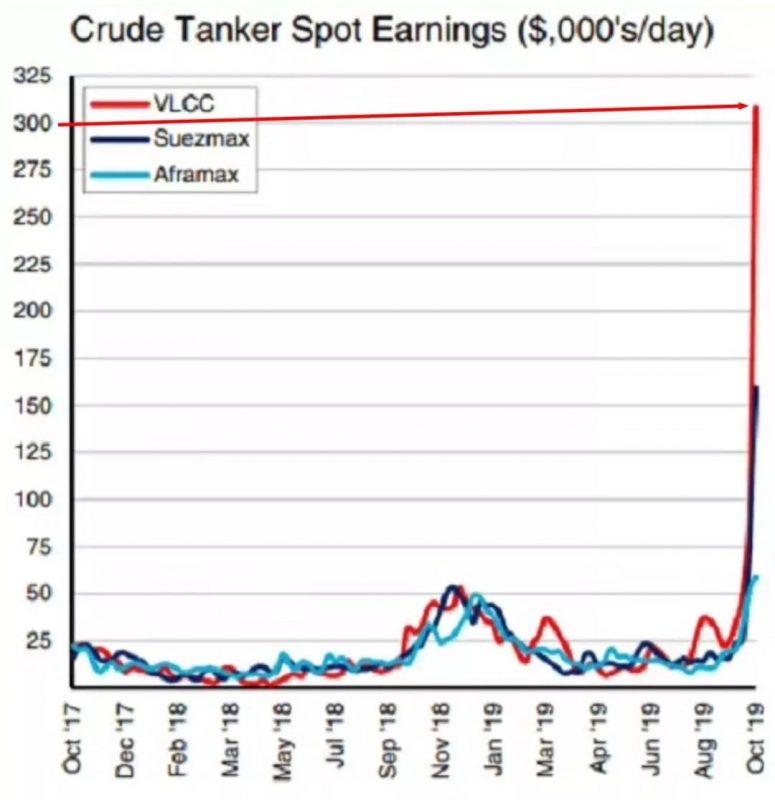

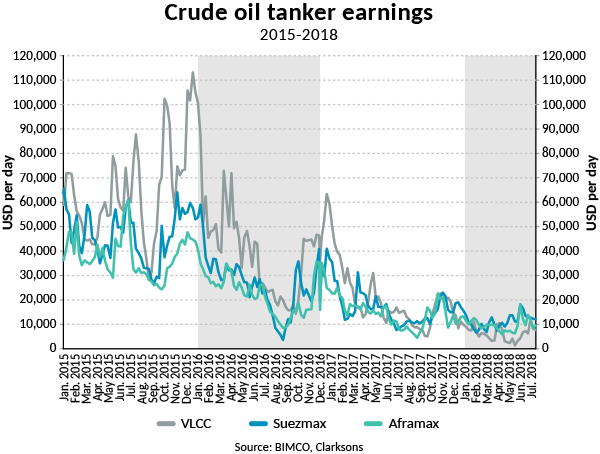

В результате цены на аренду танкеров взлетели. Это можно увидеть на картинке из последней презентации Euronav, однако это было только начало. В последние несколько недель они растут быстрее, чем биткоин на пике хайпа в 2017 году. Сейчас цены на аренду VLCC танкеров достигли 300 тысяч долларов в сутки – это многолетние максимумы. Для сравнения, весной ставке аренды в какой-то момент были на уровне 10 тысяч долларов в сутки, то есть компания зарабатывает в день фактически столько же, сколько пол года назад получала за месяц!

Также будет полезно сравнение на более длинном временном интервале. Прошлый пик цикла был в 2015 году, тогда ставки аренды VLCC танкеров достигали 110 тысяч долларов в день. Это все еще фактически втрое ниже, чем сейчас. С другими классами судов, включая Suezmax, который интересует нас в контексте Euronav, аналогичная ситуация.

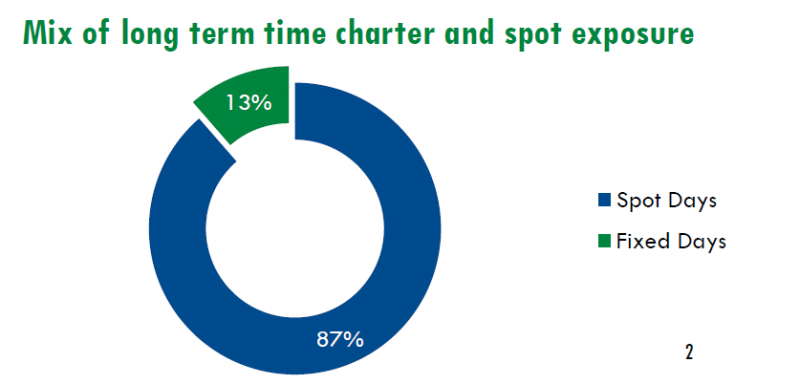

Ключевой вопрос – кто из компаний в индустрии сможет полноценно воспользоваться ситуацией, ведь зачастую суда законтрактованы на длительный срок, а еще три месяца назад ставки были в 15 раз ниже текущих спотовых. Если открыть презентацию Euronav, то на первом же слайде можно увидеть, что 87% флота компании работает по ставка спотового рынка, а это означает, что каждый день Euronav зарабатывает огромную прибыль.

Текущие (по состоянию на сегодня) ставки аренды танкеров находятся на уровне 300 тысяч долларов для VLCC и 270 тысяч долларов для Suezmax. Это означает, что Euronav примерно зарабатывает (300.000 x 42 + 270.000 x 25)*87%, т.е. около 11 млн долларов в день. Это без учета 13% флота, которые работают по долгосрочным контрактам – для простоты ими просто пренебрежем. Расходы компании стабильны – около 2.3 млн долларов в день. Итого, Euronav при текущих ставках аренды танкеров зарабатывает почти 9 млн долларов в день доналоговой прибыли. С учетом накопленных ранее убытков ставка налога в ближайшее время, вероятно, будет нулевая.

Акции Euronav на фоне такого роста ставок аренды судов, естественно, тоже выросли, примерно на 50% от локального дна в начале августа и с начала года.

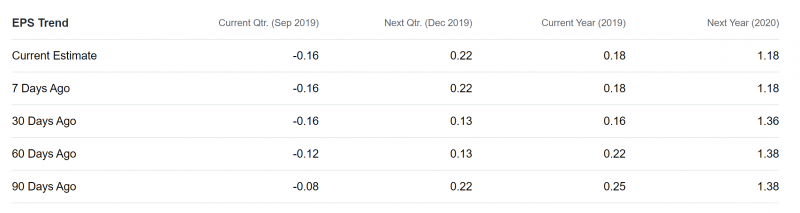

Однако у меня есть гипотеза, что рынок все еще не до конца учитывает огромные доходы, которые будут у компании из-за резкого взлета ставок на аренду танкеров. Компания слабо покрывается аналитиками и согласно Yahoo Finance, текущий консенсус предполагает убыток 16 центов на акцию за 3 квартал и прибыль 22 цента на акцию за 4 квартал этого года. При ставка аренды танкеров на уровне 270-300 тысяч долларов в сутки по моим грубым расчетам, Euronav нужно 5 дней, чтобы заработать 22 цента прибыли на акцию – вполне вероятно, за первые две недели октября они уже это сделали или сделают со дня на день (в начале месяца ставки были значительно ниже). Так как резкий рост цен начался раньше, а в сентябре у Euronav большая часть флота работала по спотовым ценам, думаю 3 квартал также будет сильно лучше ожиданий аналитиков и скорее всего компания вместо убытка получила прибыль.

Идея спекулятивной покупки Euronav

Я купил в пятницу небольшую позицию акций Euronav со следующей логикой:

- Каждый день высоких ставок приносит Euronav огромную прибыль. Показатели компании за 3 и 4 квартал, вероятно, будут сильно выше текущих прогнозов аналитиков. В ближайшие дни или после отчета компании за 3 квартал 29 октября, вероятно, ожидания аналитиков будут сильно пересмотрены вверх.

- Когда у шиппинговых компаний появляются свободные деньги, они их часто отправляют на дивиденды или байбеки. Если предположить, что Euronav выплатит акционерам спец. дивиденд за счет заработанной на текущем скачке показателей прибыли, его потенциальный размер при текущих ставках растет на 0.4% в день!

- Даже если ставки на аренду танкеров в скором времени значительно упадут, я думаю, они останутся значительно выше средних за последние несколько лет, так как вряд ли США снимут санкции OFAC сразу после их введения (у Русала переговоры заняли пол года), а эффект IMO 2020 будет и вовсе в силе как минимум ближайшие 2 года, пока суда будут оборудовать скрабберами. Это будет создавать поддержку для ставки аренды танкеров и котировок Euronav.

- Если котировки упадут на 10-20% от текущих цен, возможно, увеличу позицию – буду смотреть по ситуации.

Риски

- Покупать акции, которые за последние 2 месяца выросли на 50% и только за пятницу прибавили 6% всегда рискованно. Когда спотовые ставки резко упадут (а это вопрос времени, долго на текущих уровнях они не смогут оставаться), акции могут последовать вслед за ними. Я думаю, что акции вряд ли вернутся на локальные минимумы, но коррекция на 10-20% от текущих цен вполне возможна.

- До отчета сложно оценить, как вел себя менеджмент компании в условиях такого всплеска ставок аренды танкеров, по каким ценам фиксировались контракты и пытаются ли они зафиксировать высокие цены на более длинный срок. Это, вероятно, станет известно после отчета и звонка с инвесторами 29 октября.

Итого

Из-за резко возникшей нехватки нефтяных танкеров, которая произошла из-за наложения нескольких причин, ставки на их аренду взлетели до многолетних максимумов и Euronav каждый день зарабатывает огромную прибыль. Я спекулятивно купил акции компании в расчете на то, что рост котировок в последние дни пока не полностью отражает будущий рост доходов компании. Позиция спекулятивная и несет высокие риски, поэтому не включаю ее в список инвест. идей.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: