Недавно нашел интересную презентацию от Coatue – одного из крупнейших хедж-фондов, инвестирующих преимущественно в технологические компании, как публичные, так и частные – сделаю краткое саммэри в этом посте.

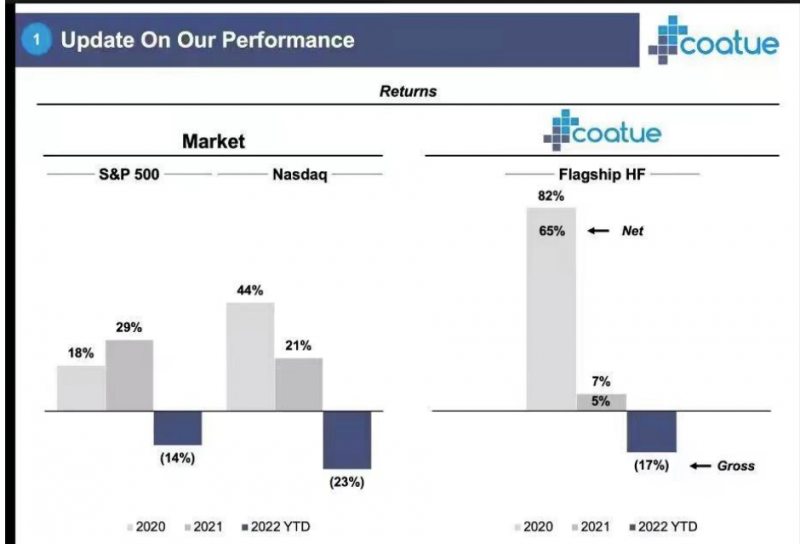

В отличие от многих других фондов с фокусом на технологические компании, они в целом неплохо прошли коррекцию рынков в этом году – их доходность за 2022 год к середине мая составила -17% vs -23% для Nasdaq и -14% для S&P 500. Чистая доходность с начала 2020 года (после вычета комиссий) также выше бенчмарков, правда получена в основном в 2020 году, за последние полтора года динамика фонда хуже индексов.

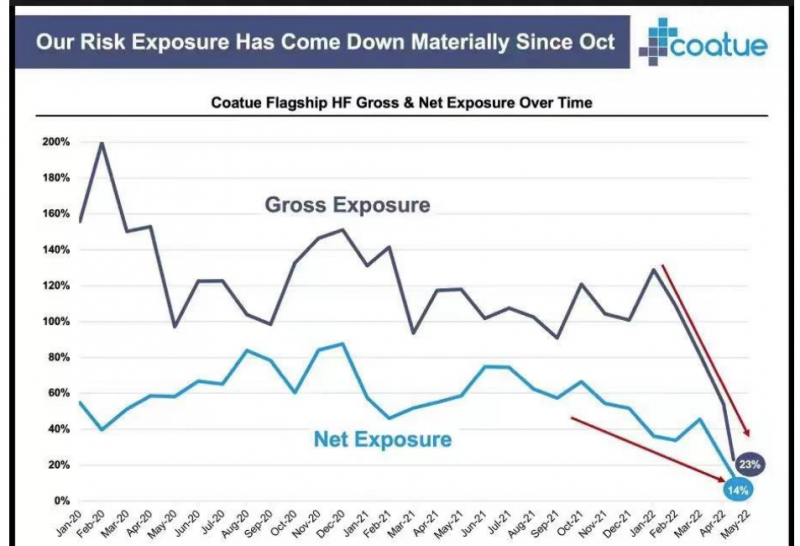

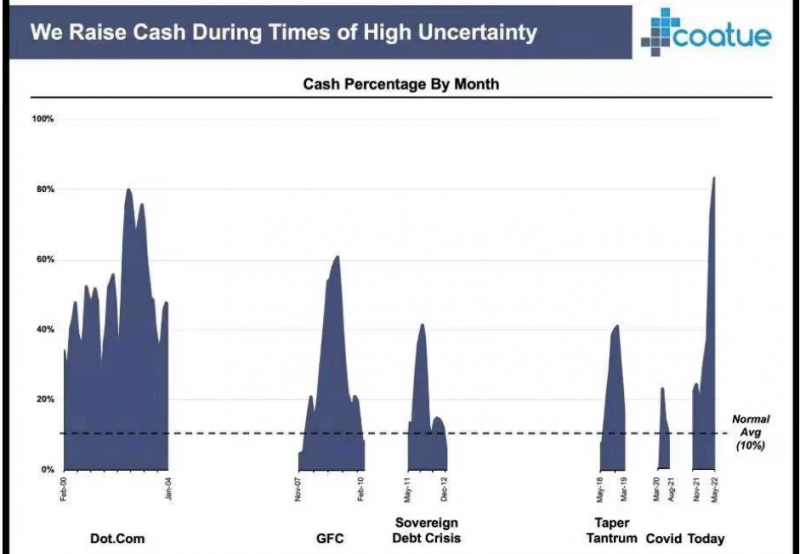

Интересно то, что Coatue инвестирует как это предполагается от хедж-фонда – они частично хеджировали длинные позиции короткими, а также значительно варьируют долю кэша в портфеле в зависимости от ситуации на рынке. Например, на середину мая она превышала 80% – т.е. по сути они вышли из большинства позиций, которые держали ранее. Вообще в такой стратегии для хедж-фонда, конечно, не должно быть ничего удивительного, но последние годы были не очень нормальными. Технологический сектор принес инвесторам отличные прибыли и многие фонды превратились просто в аналоги активно управляемых ETF, которые просто держат длинные позиции. Другой известный фонд Tiger Global, который потерял с начала года более 50% – отличный тому пример.

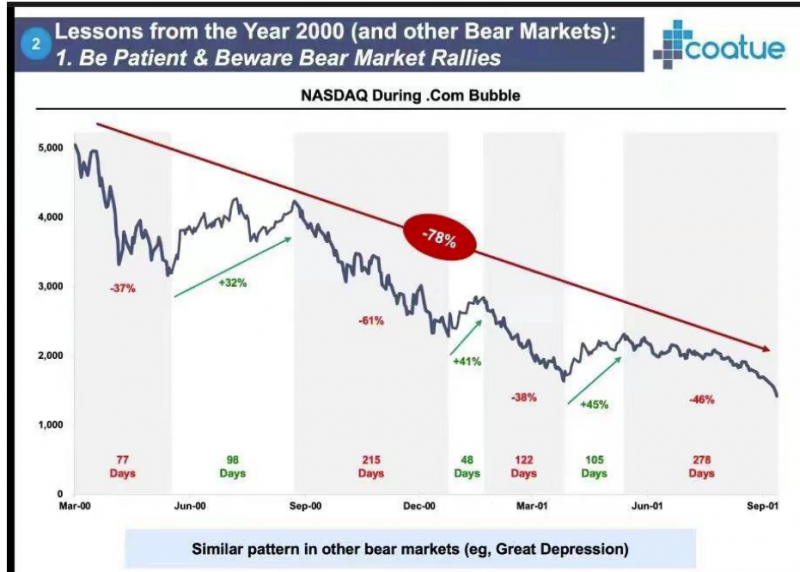

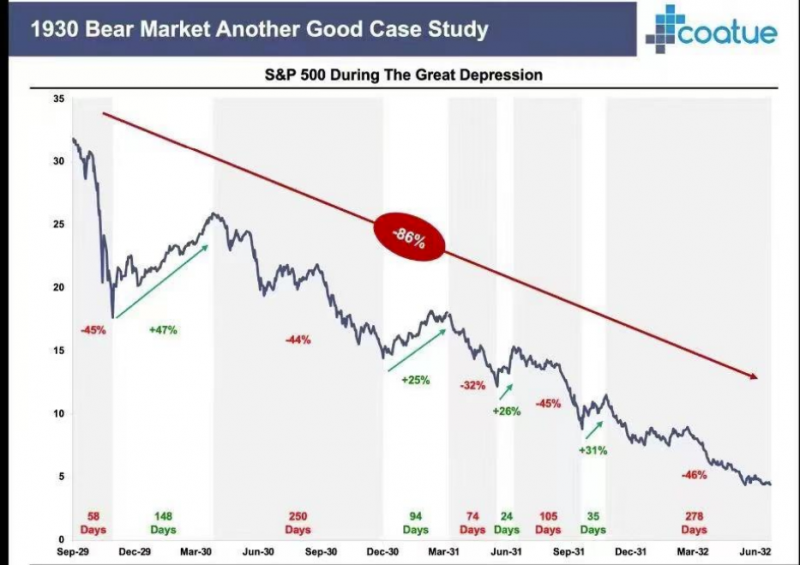

Далее немного интересных слайдов про сравнение текущего рынка с предыдущими кризисами, в первую очередь 2000-2002 годом, когда лопнул пузырь доткомов. Первое наблюдение, которое в целом является общеизвестным, и которое многие сейчас переживают на своем портфеле – на медвежьих рынках сложно вкладывать средства, потому что они не двигаются монотонно в одну сторону, как часто бывает с плавным стабильным ростом во время бычьх рынков. Вместо этого во время коррекций общий нисходящий тренд часто сменяется резкими отскоками (bear market rally), поэтому шортить весьма непросто – можно открыть позиции и получить убыток в 20-30% и более за считанные недели.

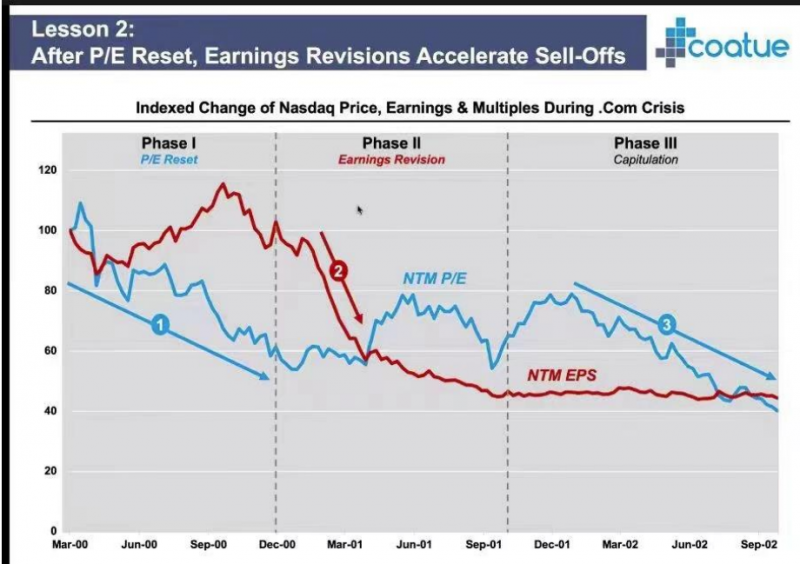

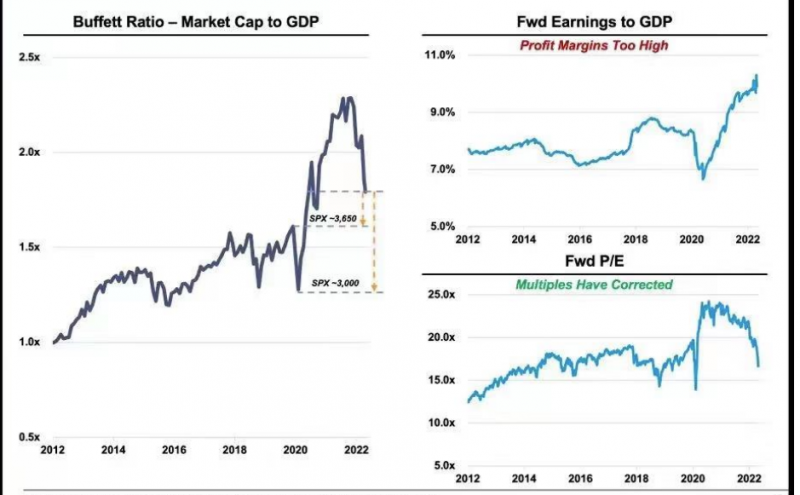

Но более интересное наблюдение – это разделение коррекции рынка на два драйвера: снижение мультипликаторов и снижение прибыли компаний. На примере 2000-2002 года можно выделить три этапа:

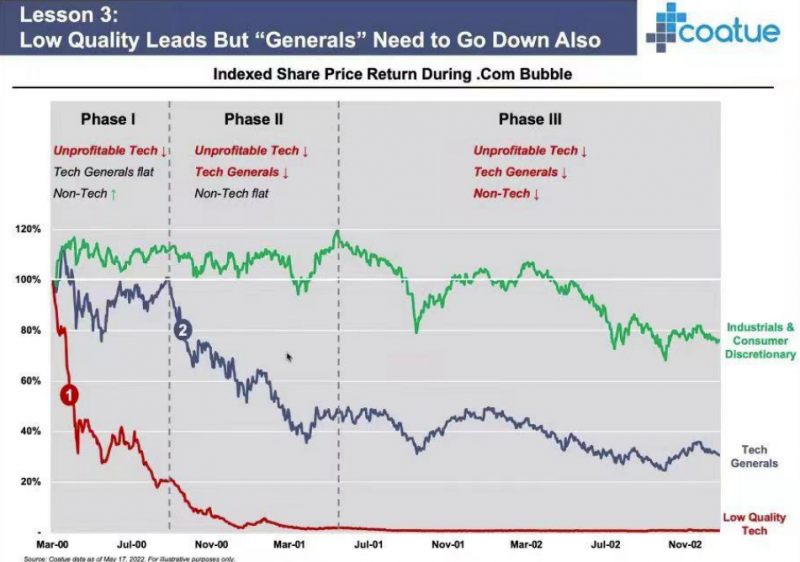

- Сначала коррекция рынка была за счет снижения мультипликаторов, при этом прибыли компаний продолжали расти. На этом этапе уже начался обвал в убыточных переоцененных компаниях, но прибыльные бизнесы пока чувствовали себя хорошо.

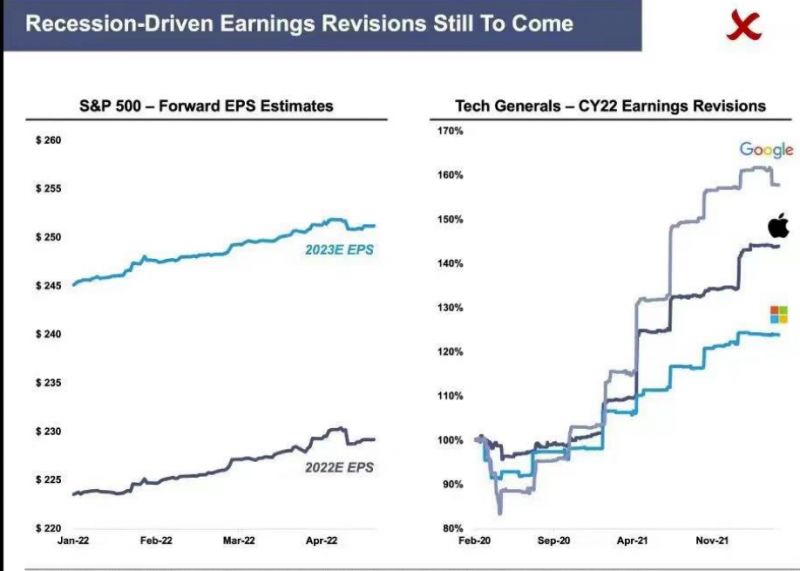

- Далее общая ситуация в экономике ухудшилась и прибыли компаний заметно сократились. На втором этапе уже сильно скорректировались “генералы” – так принято называть крупнейшие и наиболее прибыльные компании. Сейчас это GAFAM во главе с Apple, 20 лет назад это были крупнейшие игроки того времени вроде Microsoft, Cisco, Intel и т.д. При этом более стабильные сектора экономики все еще неплохо держались.

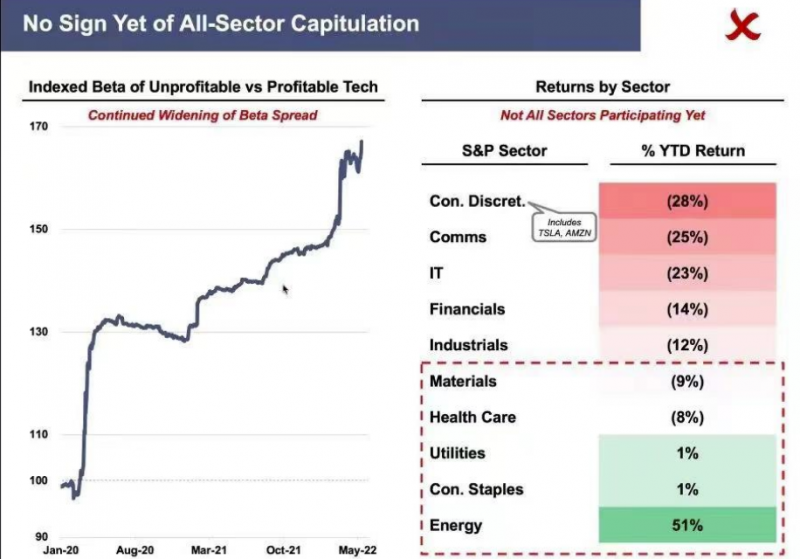

- Наконец, на последнем этапе прибыли уже перестали падать и стабилизировались, но снова снизились мультипликаторы компаний – на рынках произошла капитуляция. После этого тренд развернулся и рынки начали расти.

На третьем этапе 20 лет назад уже посыпался весь рынок, не только технологический сектор. Есть поговорка, что во время кризисов все корреляции стремятся к 1, т.е. показатели отдельных компаний на какое-то время перестают играть большую роль и их котировки просто синхронно двигаются друг с другом.

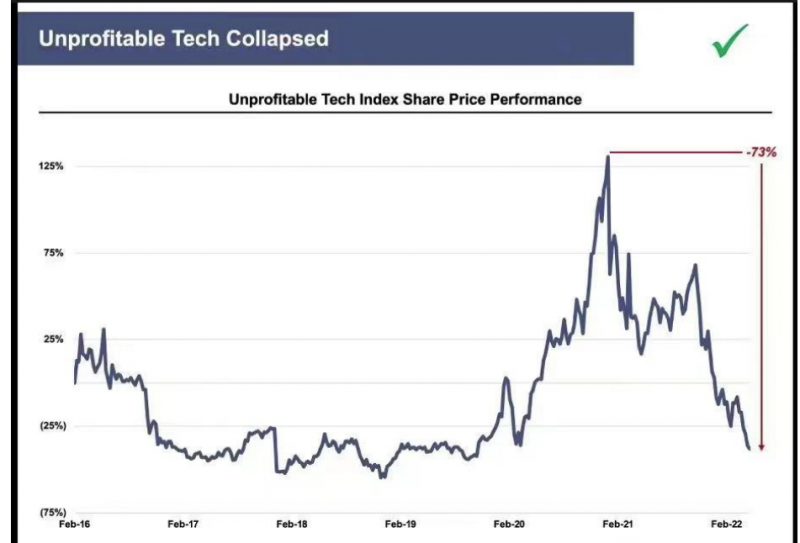

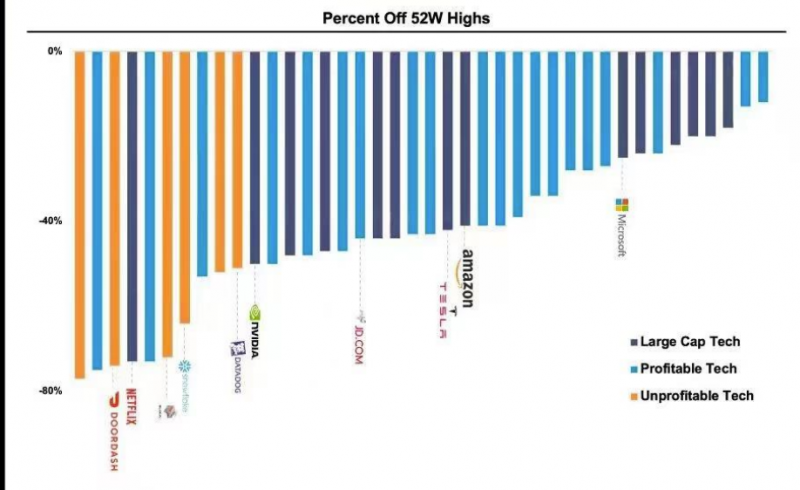

Далее сравнение с тем, что происходит сейчас. Если считать, что текущий кризис будет развиваться по похожему сценарию, то первый этап, вероятно, уже в значительной степени пройден – убыточные технологические компании кратно упали, а также некоторые достаточно крупные и прибыльные бизнесы прилично пострадали.

“Генералы” тоже начали корректироваться в последние месяцы, некоторые уже успели прилично пострадать, но в целом текущую коррекцию пока сложно назвать жестким кризисом.

При этом прогнозы прибылей компаний пока на максимумах, и если проводить аналогию в 2000-2002 годами, то мы сейчас, вероятно, где-то в начале второго этапа коррекции на рынке, когда стоит ожидать снижения прибылей компаний. Вполне возможно, мы увидим первые звоночки во время предстоящего сезона отчетов за второй квартал.

Наконец, с точки зрения широты коррекции рынка данные не совсем однозначные. С одной стороны большая часть секторов кроме энергетики уже скорректировалась с начала года, а защитные индустрии показали околонулевую доходность. Но коррекция при этом пока не очень большая, а ситуация в экономике сильно отличается. В 2001 году ФРС уже вовсю снижал процентную ставку, и хотя формально в экономике была небольшая рецессия, она была весьма мягкой, а снижение рынков могло быть во многом эмоциональным из-за атак 11 сентября 2001 года. В этот же раз ситуация в реальном секторе экономики может быть значительно хуже из-за всех событий, которые происходят в мире, а ФРС при этом пока поднимает ставку в попытке обуздать инфляцию.

В целом я во многом согласен с анализом Coatue и описанием текущей ситуации. Если проводить аналогии с крахом дот-комов, то думаю, что есть высокая вероятность увидеть дальнейшее снижение рынков на плохих отчетах в ближайшие 2-3 квартала из-за высокой текущей базы и ухудшения ситуации в экономике. Будет ли после этого еще капитуляция и финальный обвал рынка сказать сложно – поведение регуляторов за 20 лет сильно изменилось и не исключено, что они не допустят этого, заранее включив печатный станок, особенно если к этому моменту инфляция уже снизится из-за разрушения спроса.

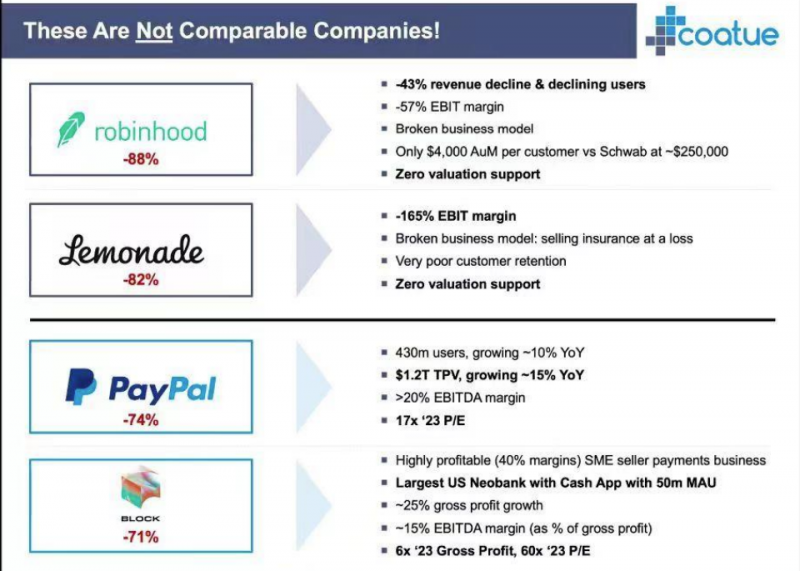

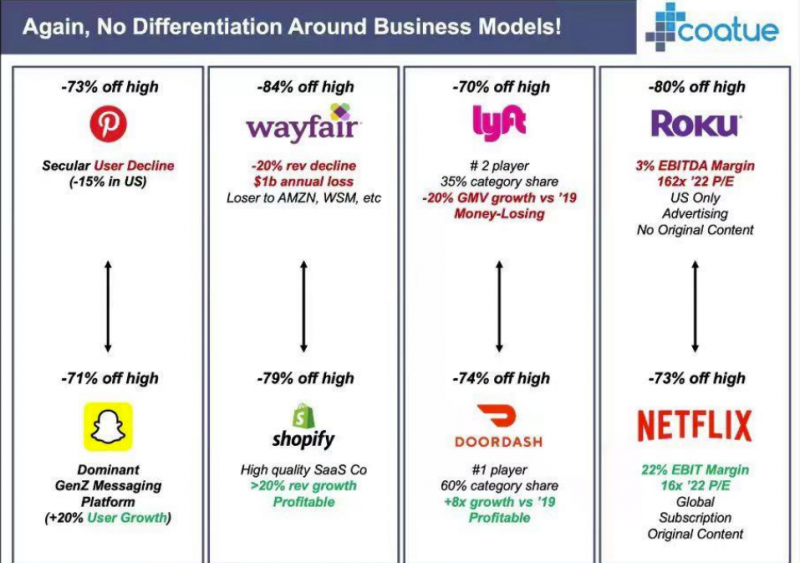

В завершение несколько слайдов про то, какие компании нравятся и не нравятся Coatue. У меня в целом схожее мнение с точки зрения большинства бизнесов, если рассматривать их в отрыве от текущих мультипликаторов.

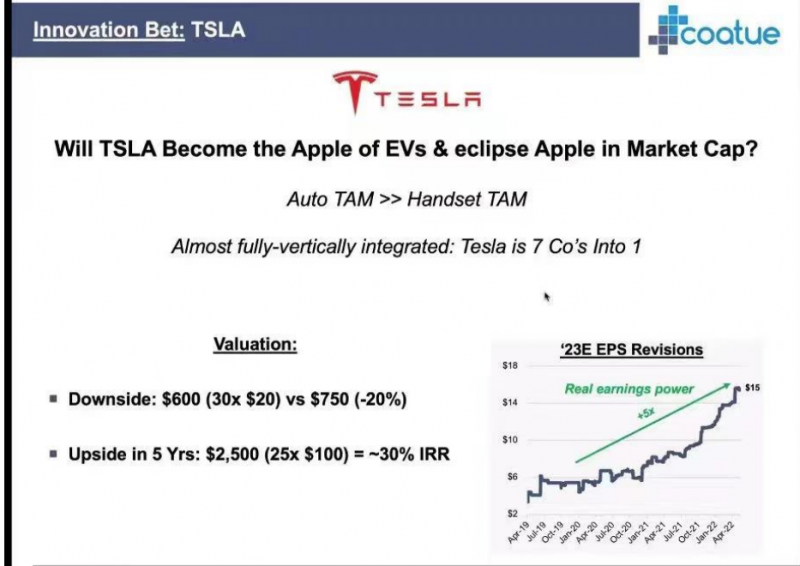

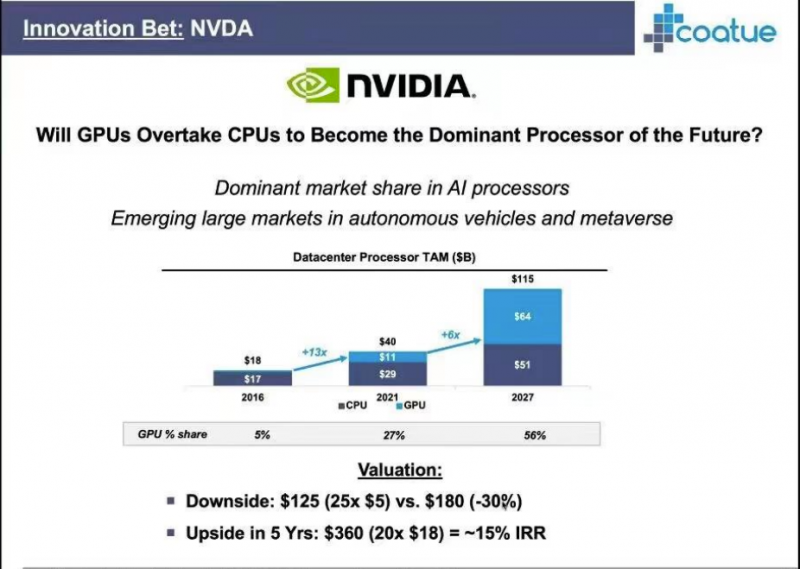

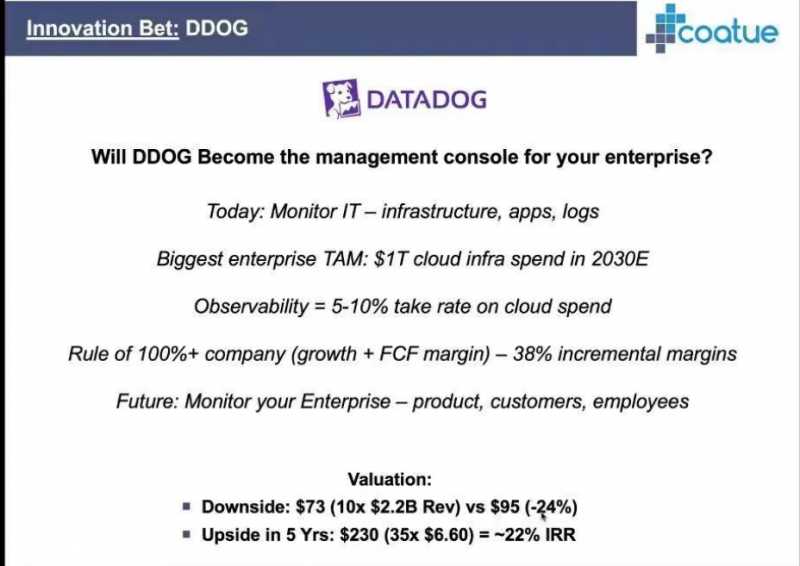

Но как минимум по Tesla, Nvidia и Datadog, которые фонд отдельно выделяет как интересные долгосрочные идеи, у меня сейчас скорее противоположное мнение – думаю у всех трех компаний даунсайд может быть больше, а большой апсайд не столь очевиден. При этом все три бизнеса на мой взгляд отличные и вероятно неплохо вырастут в ближайшие годы, но в краткосрочной-среднесрочной перспективе у них могут быть значительные негативные драйверы.

Если интересно подробнее изучить всю презентацию, она доступна по ссылке. Если интересно побольше узнать про то, как развивались события во время дот-ком бума и последовавшего затем краха, еще пара интересных ссылок:

- Недавний подкаст Odd Lots с Stephan Paternot, сооснователем TheGlobe.com, фактически ранним аналогом Facebook. Интересный рассказ от первого лица, как он в 24 года стал мультимиллионером и был на пике славы, когда акции TheGlobe выросли в первый день торгов на 606%, затем все потерял и даже остался с долгами, но в итоге стал достаточно известным инвестором в технологические компании и предпринимателем.

- Сериал Valley of the Boom на основе реальных событий, где показана история Netscape, TheGlobe и других “хайповых” компаний того времени.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: